新旧动能转换背景下的税制结构优化研究*

◆高 珂

内容提要:从2015年习近平总书记接受路透社采访时第一次提到新旧动能,到党的十九大报告提出“培育新增长点、形成新动能”,这些重要表述充分印证新旧动能转换在我国经济高质量发展中的重要作用。因而经济新旧动能转换背景下的税制结构问题,非常值得深入研究。文章通过分析我国税制结构的变革与现状,在CD生产函数的基础上加入对税制结构因素的考虑,分别采用名义变量和实际变量进行计量分析。研究发现,我国以间接税为主的税制结构对价格的扭曲作用较大,增加了商品货物流转的成本,不利于经济新旧动能转换。故税制结构优化的方向:一是进一步推进税制从以间接税为主的单一主体税制结构向直接税、间接税的双主体税制结构转变;二是逐步降低间接税比重,减少税收对价格的扭曲;三是继续坚持结构性减税,总体降低企业税负,促进经济新旧动能转换。

一、引言

我国经济已由高速增长转向高质量发展的新时代。培育增长新动能,顺利实现新旧动能转换已经成为我国当前面临的主要任务。政府作为调控经济的“看得见的手”要发挥其在动能转化过程的应有作用。纵观改革开放四十年来的调控思路,税收政策和税制结构一直是国家宏观调控的重要抓手,在调节经济过程中发挥了重要作用。因此,研究经济新旧动能转换视角下的税制结构优化非常具有现实意义。

党的十八大以来,习近平总书记对经济发展新常态作出重大判断,并明确经济发展新常态的九大特征。①中共中央宣传部:《习近平总书记系列重要讲话读本(2016年版)》,北京:学习出版社、人民出版社,2016年版。之后习近平总书记又提出以五大发展理念为指导、以供给侧结构性改革为主线的社会经济改革,坚持稳中求进工作总基调不断推进社会经济发展。②习近平:《习近平谈治国理政(第二卷)》,北京:外文出版社,2017年版。新旧动能转换是我国经济新常态下的战略选择,与全球治理、经济转型和人民生活水平持续改善的需求密切相关,与此同时坚定不移地贯彻习近平新时代中国特色社会主义思想,也需要通过新旧动能转换战略的实施不断促进和保障。

税收收入是财政支出的源泉,因而是保证国家有效运转的经济基础,在经济运行中发挥着重要作用。税收制度是现代财政制度的重要组成部分,新一轮税制改革的内容主要包括稳定宏观税负、优化税制结构、完善税收功能、促进经济结构优化等,其中税制结构与经济发展关系最为密切。③高 珂,白 楠,黄 琨:《营改增改革的进程脉络及影响分析》,《当代经济管理》,2017年第7期。因此本文主要从税制结构的角度展开分析和研究。

二、文献综述

经济新旧动能转换的目的是为了实现经济稳定增长。直接构建税制结构作用新旧动能转换的模型比较困难,所以本文主要分析税制结构对经济增长的影响,进而得出动能转化的有益启示。税制结构与经济增长的关系是学者们长期关注的问题。国外学者Cremer Helmuth,Pestieau Pierre和Rochet Jean-Charles①Cremer Helmuth, Pestieau Pierre, Rochet Jean-Charles: Direct Versus Indirect Taxation:The Design of the Tax Structure Revisited, International Economic Review, 1999,(3)。(1999)构建了一个考虑了生产力和要素禀赋的Cobb-Dauglas生产函数,通过选择差异化的效用函数,求得不同效用函数形式下的最优直接税和间接配比,及结构对经济增长的影响。Johannah Branson②Johannah Branson, C.A.Knox Lovell: A Growth Maximising Tax Structure for New Zealand, International Tax and Public Finance, 2001,(2)。(2001)估计了最大化经济增长率的税收负担与税收组合,他得出随时间变化的最优税收负担均值为最优税收组合均值,即直接税占税收总收入平均比重为65%,达到这样的税收组合和税收负担会促进真实GDP提高17%,税收收入减少6%,民间购买了增加27%。Arnold③Jens Arnold: Do Tax Structures Affect Aggregate Economic Growth? Empirical Evidence from a Panel of OECD Countries, OECD Economics Department Working Papers, 2008。(2008)基于21个OECD国家的面板数据,引入税制结构指数,证明了消费税和财产税对经济增长促进作用较为显著,企业所得税对经济影响比较微弱。Ekpung和Wilfred④Ekpung E G, Wilfred O W: The Impact of Taxation on Investment and Economic Development in Nigeria, Academic Journal of Interdisciplinary Studies, 2014,(4)。(2014)利用尼日利亚经济数据研究发现,以企业所得税和个人所得税为代表的直接税与经济增长呈现负相关关系。Subramanya Venkataraman和 Arabi Urmi⑤Subramanya Venkataraman,Arabi Urmi: The Impact of Taxation on Economic Growth in India: A Disaggregated Approach Using the ARDL Bounds Test to Co-integration, International Journal of Accounting and Economics Studies, 2017,(1)。(2017)使用1977—2015年印度的时间序列数据,研究了印度直接税、间接税和印度长期经济增长之间的关系,其研究结论是,在长期,以个人所得税为代表的直接税对经济增长无显著影响,间接税中,消费税对经济增长无显著影响,关税却与经济增长具有较显著的正相关关系。

国内学者夏杰长和王新丽⑥夏杰长,王新丽:《目前宏观税负与税制结构对经济增长的消极影响》,《税务研究》,2003年第4期。(2003)分析了当期中国以间接税为主的税制结构,认为其稳定经济的作用较为有限,抑制了国内消费和投资,进而影响了经济增长。赵志耘和杨朝锋⑦赵志耘,杨朝峰:《经济增长与税收负担、税制结构关系的脉冲响应分析》,《财经问题研究》,2010年第1期。(2010)利用中国1994—2007年关于税收负担、税制结构和经济增长的相关数据,构建VAR模型,其结论为税收负担和税制结构均与经济增长无显著相关关系。王大树和郑雅卓⑧王大树,郑雅卓:《中国的直接税和间接税收入与经济增长的关系》,《生产力研究》,2010年第12期。(2010)实证分析了1997—2007年间直接税收入、间接税收入与经济增长的关系,其结论是:相比直接税收入,间接税收入对经济增长的影响更为显著。常世旺和韩仁月⑨常世旺,韩仁月:《经济增长视角下的税制结构优化》,《税务研究》,2015年第1期。(2015)以经济增长最大化为目标测算了1996—2012年中国31个省(自治区、直辖市)的最优税制结构(间接税与直接税之比),并计算出各地区维持现行税制结构的效率损失。其结论是:25个地区经济增长的税制结构弹性为负,应逐步降低间接税比重以促进经济增长;分区域来看,西部地区产出损失最高、中部次之,东部最低,现行税制结构在一定程度上加剧了地区差距。张霄和王志伟⑩张 霄,王志伟:《论我国双主体税制模式的构建》,《湖北经济学院学报》,2015年第2期。(2015)指出,现阶段中国税制结构由单主体税制向双主体税制过渡,通过OECD主要国家税制结构的静态分析,论述了双主体税制,即直接税与间接税并重的税制结构更有利于兼顾公平与效率。马海涛和段琦①马海涛,段 琦:《“供给侧”财政改革背景下的税制重构——基于直接税和间接税相对关系的角度》,《苏州大学学报(哲学社会科学版)》,2016年第3期。(2016)通过区分和界定直接税和间接税,运用VAR模型实证分析了直接税与间接税经济效率,根据脉冲响应函数及方差分析得出直接税经济效率高于间接税经济效率的结论。

从现有文献来看,国内外学者多从直接税额与间接税额、直接税与间接税相对关系及比重的角度分析税制结构对经济增长总量的影响问题,而直接税、间接税对经济增长作用的传导机理研究较少。税收在征收过程中有扭曲价格的作用,在考虑名义经济增长值和实际经济增长值时,直接税和间接税对两者的作用不尽相同。本文打算在CD生产函数的基础上加入对税制结构因素的考虑,分别采用名义变量和实际变量进行计量分析。

三、我国税制结构变革及现状分析

党的十九大提出要“加快建立现代财政制度”,“深化税收制度改革,健全地方税体系”。其中税制结构问题是税收制度改革中最核心的问题之一,其实税制结构问题并非一个新鲜的话题。

1949年以来,我国共经历了五次涉及直接税收入和间接税收入比重的重大变化。②刘 佐:《中国直接税与间接税比重变化趋势研究》,《财贸经济》,2010年第7期。1950年我国共有16个税种,可归为间接税的仅有货物税、盐税、关税和工商业税中的营业税部分,但直接税与间接税收入比重差异不大;1958年税制改革后,1959年工商业迅猛发展,间接税收入迅速上升,初步形成我国间接税为主体的税制结构;在经历了1973年的税制改革后,我国间接税比重进一步加大,由1959年的78.6%进一步增加为81.9%;1985年推行“利改税”,我国共开征29个税种,国营企业上缴企业所得税使得直接税比重上升为38.9%;1994年我国推行分税制改革,因国营企业和集体企业上缴的企业所得税增长乏力,间接税比重再次增加。从福利经济学的视角来看,结合我国税制结构变革的发展历程,新中国建国初期以简单直接税为主体的税制结构,侧重于福利经济学的公平维度;第二阶段间接税比重的大幅上升的税制结构,侧重于福利经济学的效率维度;分税制以来的税制结构,在兼顾效率和公平的同时,税制结构的调整侧重于给纳税人更多的选择自由。这一税制改革过程是经济发展的体现。为分析税制结构对经济增长的影响,本文需对直接税和间接税进行分类,参照李华和樊丽明③李 华,樊丽明:《 优化中国税制结构的方向和路径研究》,北京:中国财政经济出版社,2015年版。(2015)的研究,将当前我国开征的税种按照直接税和间接税做如下划分,见表1。

表1 我国税收分类

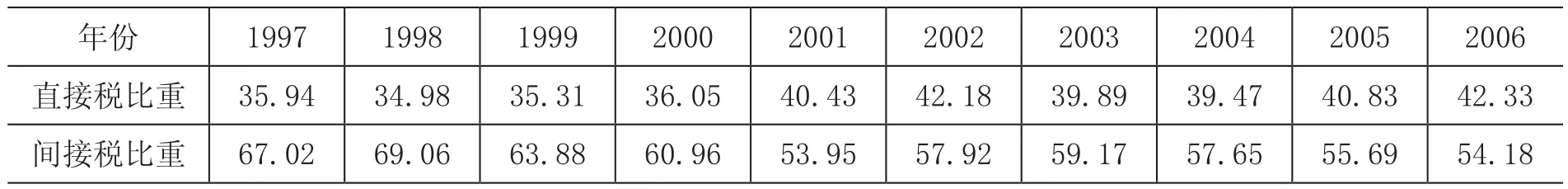

按照此分类标准,我国1997—2016年的直接税与间接税比重情况见表2。在考虑了社会保险缴费的基础上,从表2中可以看出,近20年以来,我国税收总收入中,间接税比重呈现显著下降趋势,直接税比重稳步上升。

表2 1997—2016年我国直接税与间接税收入占比情况表 单位:%

注:1.数据来源:根据国家统计局1997—2017年度数据,《中国税务年鉴》1997—2017年度数据计算得出。2.为保持数据口径一致,将证券交易印花税统一归入印花税。

直接税一般按照人头或法人主体进行征税,价格影响相对较小,间接税因其主要作用在生产流通过程中,通过扭曲价格对经济增长影响较大。本部分修正了张荐华和禄晓龙①张荐华,禄晓龙:《中国税制结构对经济增长影响的实证研究》,《工业技术经济》,2013年第10期。(2013)构建的经济模型,对税制结构与经济增长的关系进行再检验。

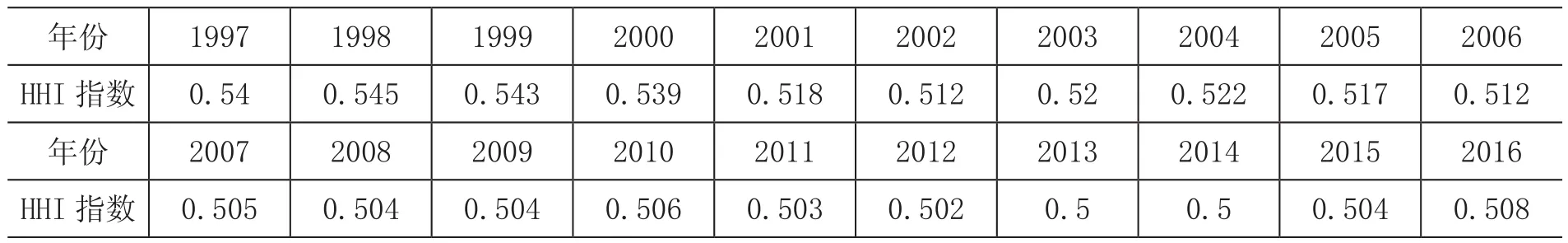

税制结构通常由HP指数(Hymer Pashigian’s Mobility Index)和HHI(Herfindahl Hirschman Index)指数来分别反映税制结构的年度间变化及税收体系的集中度。在研究直接税和间接税比重变化时,t表时年份,Rd,t表示直接税t年度在总税收收入中所占份额;Ri,t表示间接税t年度在总税收收入中所占份额。0≤Rd,t,Ri,t≤1,且Rd,t+Ri,t=1。HP指数ΔRt=|Rd,t-Rd,t-1|+|Ri,t-Ri,t-1|,当HP指数越大时,说明税制结构变化越大;HP指数越小时,说明税制结构变化越小。在此基础上,HHI指数S=R2d,t+R2i,t。当HHI指数越大时,说明税制结构集中度越大;HP指数越小时,说明税制结构集中度越小。根据上述算法,得到1997—2016年我国税制结构变动的HP指数和HHI指数(见表3和表4)。可以看出,我国自“九五”计划以来,税制结构的动态变化与税制结构的集中度均有较大波动。

表3 1997—2016年中国税制结构HP指数

表4 1997—2016年中国税制结构HHI指数

四、价格视角下税制结构与经济增长关系

党的十九大之后我国税制改革主要涉及四个主要方面:一是着力完善直接税体系;二是健全间接税体系;三是积极稳妥推进健全地方税体系改革;四是全面落实税收法定原则。重点和难点都在前两个方面。虽然正在逐步形成直接税间接税并重的双主体税制结构,但因工薪税(社会保障缴费)具有未来需要偿还的性质,且其占有较高比重,所以当前我国税制结构中,直接税与间接税比例仍不协调。若不考虑工薪税(社会保障缴费),我国当前税收有70%收入来源于间接税。间接税的特征之一是利用商品价格渠道将税额转嫁给消费者。我国当前商品生产流通环节中,涉及的税种多为间接税且价格当中含税额较大,所以作为我国税收主要来源的间接税对价格的扭曲作用也较大,因此,分析剔除价格因素前后的税制结构对经济增长的影响十分必要。

我国现行税制结构作为一种制度因素影响经济增长,主要作用体现在价格之中。在考虑价格因素的前提下,考量经济增长时,首先要区分名义增长与实际增长;在考量影响经济增长的核心要素时,也应该区分名义量和实际量。本部分采用名义变量和实际变量分别进行计量,区别剔除价格因素前后,税制结构对经济增长的差异性影响。

(一)模型构建

本文在Cobb-Dauglas生产函数Y=F(A,L,K)=ALαKβ基础上引入税收变量。其中Y表示经济增长变量,L表示劳动力变量,K表示资本变量,F为制度变量,A为技术进步变量,db为直接税占税收收入的比重,ib为间接税占税收收入的比重。

加入对税制结构因素的考虑,假设税制结构因素以常数的形式,每个生产周期均外生于Cobb-Dauglas生产函数,则可转化为公式(1),其中e为自然对数。

将式(1)线性展开,得到式(2)。

式(2)中LNY这一变量可以衡量经济增长的连续动态变化,在计量经济学中可以消除异方差和自相关,在等式(2)基础上考虑税制结构变化对经济增长率的影响,LNA、LNL、LNK分别反映技术、劳动力和资本的连续动态变化。其中变量LNA不易测算,本部分采用Solow经济增长模型中的处理方式,将包含LNA的其他因素均归入常数项。本部分在常世旺和韩仁月①常世旺,韩仁月:《经济增长视角下的税制结构优化》,《税务研究》,2015年第1期。(2015)研究的基础上,使用直接税比重/间接税比重(db/ib)作为衡量税制结构的指标,由表6—8得出1997—2016年度直接税比重/间接税比重的数值,将其作为解释经济增长的变量之一,在等式(2)基础上转化为等式(3)。

其中a0为常数项,a1,a2,a3为各变量对经济增长率的弹性系数,ε为残差项。

(二)变量、数据说明及实证分析

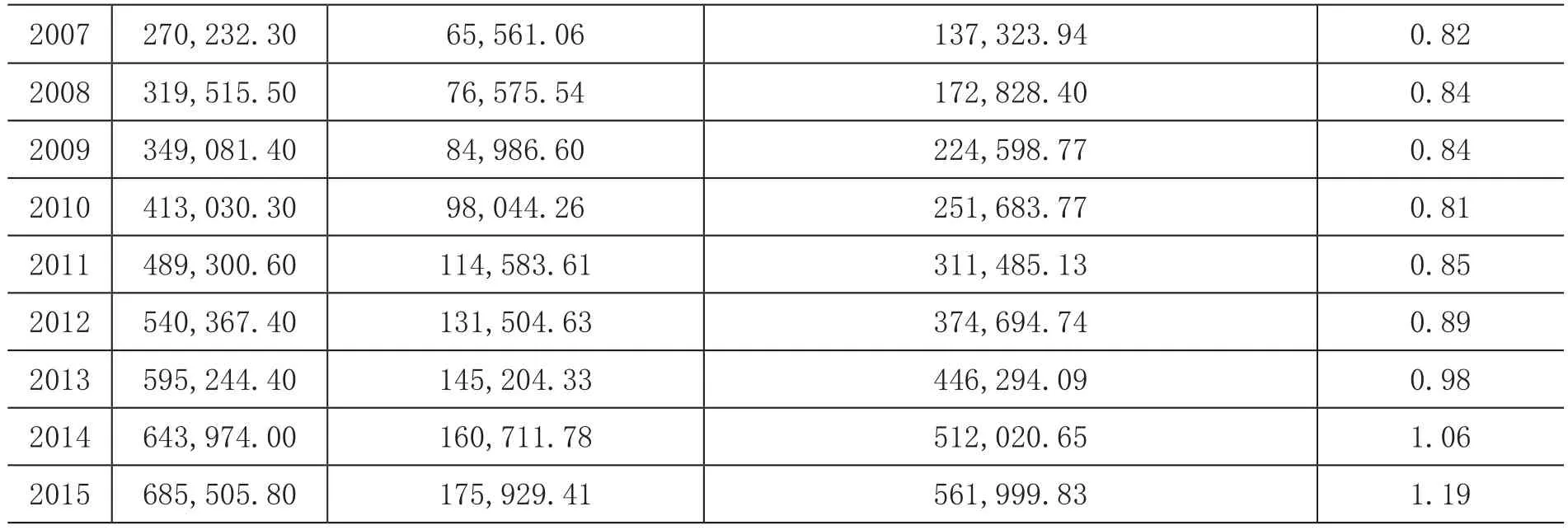

经济增长变量Y选择各年度名义GDP值,劳动力变量L为全国就业人员合计数与名义人均可支配收入之积,数据见表5。这一变量可以反映劳动力在经济增长中的价值投入。资本变量K选用全社会固定资产投资额名义值,这一变量能够反映一个年度内资本在经济增长中的价值投入。

表5 1996—2015年度各变量名义值数据

数据来源:《中国统计年鉴》(2016)及作者推算,直接税/间接税的值取小数点后两位。

在时间序列回归过程中,为避免伪回归,需对各变量进行单位根检验。本部分中对LNY、LNL、LNK和db/ib四个名义值指标进行单位根检验。检验结果表明四个变量序列非平稳,5%的显著性水平下拒绝原假设。对四个变量进行差分处理,二阶差分处理后四个变量序列平稳,5%的显著性水平下接受原假设。因此四个变量服从二阶单整,可能具备协整关系。

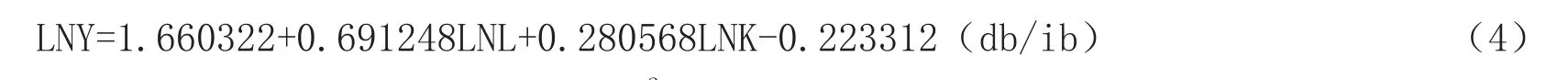

利用上述名义值变量,在STATA12.0环境下,采用式(3)的计量方程进行OLS回归,协整回归方程结果见式(4)。

具体回归结果如表6所示,调整R2值为0.999001,方程线性拟合度很高。LNL,LNK,db/ib的t统计量均大于5%临界值水平,说明其参数的估计值是显著的。F值为6336.662,说明模型拟合程度较高。DW值接近于2,说明模型残差序列无自相关。

表6 名义变量回归结果

本部分采用Engle-Granger法,对OLS回归法估计得出的长期均衡方程残差项进行单位根检验,检验结果如表7所示,P值在1%水平上显著,各变量具备协整关系,且未产生伪回归结果。

表7 名义变量回归残差单位根检验

考虑到通货膨胀等价格因素,本部分测度了剔除价格影响后以1990年为基期的实际GDP、劳动力价值投入和资本价值投入,具体各变量实际值数据见表8。

表8 1996—2015年度各变量实际值数据

本部分对LNY、LNL、LNK和db/ib四个实际值指标进行单位根检验,检验结果显示,四个变量原序列在5%的显著性水平拒绝原假设,序列非平稳,经过一次二阶差分处理后的序列在5%的显著性水平下为平稳序列,因此各变量服从二阶单整,故可能具备协整关系。

利用上述实际值变量,在STATA12.0环境下,采用式(3)的计量方程进行OLS回归,协整回归方程结果见式(5)。

LNY =0.477965+0.879294LNL+0.189421LNK+0.047981(db/ib) (5)

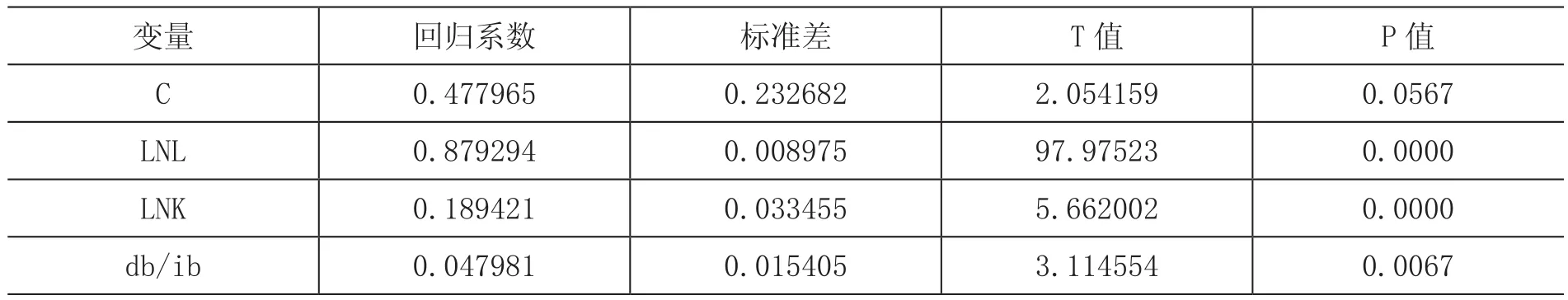

具体回归结果如表9所示,调整R2值为0.999943,方程线性拟合度很高。LNL,LNK,db/ib的t统计量均大于5%临界值水平,说明其参数的估计值是显著的。F值为105067.8,说明模型拟合程度较高。DW值接近于2,说明模型残差序列无自相关。

表9 实际变量回归结果

数据来源:STATA12.0统计结果整理。

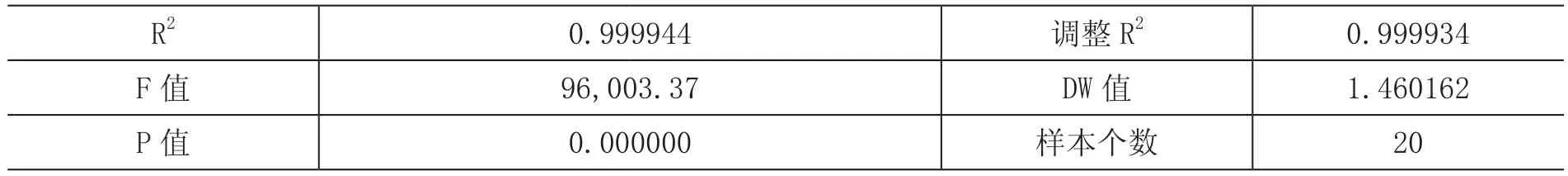

对于实际变量的检验,仍采用Engle-Granger法,对OLS回归法估计得出的长期均衡方程残差项进行单位根检验,检验结果如表10所示,P值在1%水平上显著,各变量具备协整关系,且未产生伪回归结果。

表10 实际变量回归残差单位根检验

由名义变量的回归结果式(4)来看,劳动力价值投入增长率提高1%,经济增长率增长0.69%;资本价值投入增长率提高1%,经济增长率增长0.28%;直接税/间接税反映税制变动,当其变化1%时,经济增长率下降0.22%。该计量结果说明,在不剔除价格因素的前提下,直接税比重的上升抑制了经济增长率,其可能的原因是直接税中以企业所得税和个人所得税为主体,价格影响下使企业所得税和个人所得税的纳税人攀升至更高的应税税率,这在一定程度上抑制了劳动力的活力和企业的现金流,因此经济增长率被抑制。

由实际变量的回归结果式(5)来看,劳动力价值投入增长率提高1%,经济增长率增长0.88%;资本价值投入增长率提高1%,经济增长率增长0.19%;直接税/间接税比重变化1%时,经济增长率上升0.05%。该计量结果说明,在剔除价格因素、排除货币幻觉的前提下,直接税比重的上升对劳动力的作用体现在,其一定程度上促进了劳动力增加工作时间,伴随着间接税比重的下降,在生产生活中人们消费和使用商品的成本在降低;从资本的角度看,直接税比重的上升可能是由于以企业所得税为代表的直接税税基的扩大,生产环节以增值税为代表的间接税比重的下降减轻了企业在产品流通环节的税负,企业能够处于较好的经济环境,因此直接税/间接税比重变化对经济增长率具有正向影响。

税制结构指标对名义变量和实际变量的差别影响体现出税收在价格构成中具有较高的比重,以间接税为主体的税制结构促进了经济增长名义值的增加,但从实际值所反映的情况来看,税收在商品货物流转过程中,对价格的扭曲作用较大,增加了商品货物流转的成本。

五、结论与建议

党的十九大报告提出了一个重要命题:贯彻新发展理念,建设现代化经济体系。在我国经济由高速增长阶段转向高质量发展阶段的背景下,经济动能转换新时代面临的内外部环境发生了深刻变化,固有的经济发展模式正面临着前所未有的风险与挑战。①马海涛,高 珂:《经济增长动能转换的财政政策研究》,《财经智库》,2018年第2期。经济新旧动能转换是国家治理的创新,更是中央政府对我国经济发展阶段的正确深刻判断。近年来,我国不断加强和改善宏观调控,并加强宏观调控的机制建设,宏观调控体系不断健全,宏观调控水平不断提高,有力地促进了经济社会又好又快发展。②马海涛,高 珂:《我国经济新旧动能转换的现实思考》,《国家治理》,2018年第21期。

税收政策和税制结构是国家宏观调控的重要手段。本文主要从新旧动能转换背景下税制结构角度来分析和研究。通过研究可以发现:经济增长分名义增长与实际增长;在考量影响经济增长的核心要素时应区分名义量和实际量。从名义变量的计量分析来看,直接税/间接税反映税制变动,当其变化1%时,经济增长率下降0.22%。该计量结果说明,在不剔除价格因素的前提下,直接税比重的上升抑制了经济增长率。从实际变量的计量分析来看,直接税/间接税比重变化1%时,经济增长率上升0.05%。该计量结果说明,直接税/间接税比重变化对经济增长率具有正向影响。税制结构指标对名义变量和实际变量的差别影响体现出税收在价格构成中具有较高的比重,以间接税为主体的税制结构促进了经济增长名义值的增加,但从实际值所反映的情况来看,税收在商品货物流转过程中,对价格的扭曲作用较大。针对研究的结论,今后我国税制结构优化的方向:一是进一步推进税制从以间接税为主的单一主体税制结构向直接税、间接税的双主体税制结构转变;二是逐步降低间接税比重,减少税收对价格的扭曲;三是继续坚持结构性减税,总体降低企业税负,促进经济新旧动能转换。

本文运用西方的数量模型分析我国经济问题,仅仅提供一个深入分析研究问题的视角,为决策者提供一些理论参考。①高 珂,陈 明,欧阳天治:《西方政策科学思想演变及对中国政策实践的启示——基于财政政策的视角》,《中国物价》,2018年第1期。“坚持适应我国经济发展主要矛盾变化,完善宏观调控,相机抉择,开准药方,把推进供给侧结构性改革作为经济工作的主线”和“新旧动能转换”是习近平新时代中国特色社会主义经济思想的重要组成部分。我国经济建设还是要坚持以马克思主义政治经济学为指导,坚持以习近平新时代中国特色社会主义经济思想为指导,走中国特色的社会主义道路。改革开放的新征程正向着未来延续,经过持续不懈的努力,通过优化税制结构等宏观调控政策,顺利渡过新旧动能转换阶段,定能实现中华民族伟大复兴的中国梦。