财税激励政策对企业研*发投入的促进机制研究

——财务资源视角

◆苏 畅 ◆李志斌

内容提要:文章选取2011—2017年度196家江苏省制造业上市公司为样本,实证分析得出,财税激励政策有助于刺激企业研发投入。同时发现,财务柔性对财税激励政策和企业研发投入具有调节效应。针对财务柔性越弱的企业,财政政策和企业研发投入的正相关关系越显著;针对财务柔性越强的企业,税收优惠和企业研发投入的正相关关系越显著。

一、引言

对一个国家来说,科技创新是推动产业升级、促进企业资源配置优化的根本途径,也是提升市场竞争力、稳固市场地位的重要手段。根据《中国统计年鉴》数据显示,2017年度我国R&D经费总量为12,012.96亿元,其中江苏省为1833.89亿元,占全国15.27%,排名第二。

企业的研发活动具有动态性、复杂性、高风险性、不确定性等特点,因此仅依赖市场调节往往无法使得研发投入达到最优的水平。根据《2017年全国科技经费投入统计公报》,2017年度我国科学技术的财政支出共计8383.6亿元,与上一年度相比增长了8%。与此同时,财政部、科技部、国家税务总局联合下发了《关于提高科技型中小企业研究开发费用税前加计扣除比例的通知》。国家激励政策是否真的直接刺激了企业的研发投入呢?

20世纪80年代以来,越来越多的国内外学者对财税政策和企业研发投入进行了研究,但鲜有学者分析企业内部因素对财税政策和企业研发投入的调节作用。本文在现有研究的基础上进行了丰富,根据资源基础理论和组织理论,企业进行财务柔性储备有利于提高企业研发投资水平,进而会影响企业的创新产出,因此本文增加了财务柔性对财税激励政策与企业研发投入的调节效应研究,尝试检验财务柔性对财税激励政策和企业研发投入的调节作用。

二、文献综述与理论假设

(一)财政激励政策对企业研发投入的影响

整理国内外现有针对财政激励对企业研发投入的相关研究发现,大致观点分为两类。一种观点认为,政府通过发放补贴进行财政激励对企业研发具有挤出效应。考虑到研发活动的正外部性特点,财政补贴有助于缓解市场失灵状况,鼓励企业进行研发投资(David,1983①David M L,Terleckyj N E: Effects of Government R&D on Private R&D Investment and Productivity: A Macroeconomic Analysis, The Bell Journal of Economics,1983,(2).;Levin,1984②Levin R, Reiss P C: Tests of a Schumpeterian Model of R&D and Market Structure, Chicago: University of Chicago Press, 1984.;Czarnitzki,2004③Czarnitzki D,Hussinger K: The Link between R&D Subsidies,R&D Spending and Technological Performance, ZEW Discussion Paper,2004.;Binelli,2007④Binelli C,Maffioli A: A Micro-econometric Analysis of Public Support to Private R&D in Argentina,International Review of Applied Economics,2007,(3).;Gonzalez,2008⑤Gonzalez X,Pazo C: Do Public Subsidies Stimulate Private R&D Spending?, Research Policy,2008,(3).;Carboni,2011⑥Carboni O A: R&D Subsidies and Private R&D Expenditures:Evidence from Italian Manufacturing Data,International Review of Applied Economics,2011,(4).)。国内学者通过各省行业面板数据、经济普查数据进行实证检验,也得出政府补助有助于促进企业研发投入(程华,2008⑦程 华,赵 祥:《企业规模、研发强度、资助强度与政府科技资助的绩效关系研究——基于浙江民营科技企业的实证研究》,《科研管理》,2008年第2期。;王俊,2010⑧王 俊:《R&D补贴对企业R&D投入及创新产出影响的实证研究》,《科学学研究》,2010年第9期。;江静,2011⑨江 静:《公共政策对企业创新支持的绩效——基于直接补贴与税收优惠的比较分析》,《科研管理》,2011年第4期。;赵康生,2017⑩赵康生,谢识予:《政府研发补贴对企业研发投入的影响——基于中国上市公司的实证研究》,《世界经济文汇》,2017年第2期。;张向达,2018k张向达,齐默达:《财政补贴对企业研发投入是激励还是枷锁?——基于创业板上市公司经验数据分析》,《辽宁大学学报(哲学社会科学版)》,2018年第6期。;周振华,2018l马嘉楠,周振华:《地方政府财政科技补贴、企业创新投入与区域创新活力》,《上海经济研究》,2018年第2期。)。

另一种观点认为,企业往往会为了获得财政补助而调整自身的研发项目,实质上政府补助在一定程度上挤占了企业的自身研发投入(Toivanen,2000mToivanen O,Petri N: Investment,R&D,Subsidies and Credit Constraints, Department of Economics MIT,Working Paper,2000.;Kelette,2000nKlette T J,Moen J,Griliches Z: Do Subsidies to Commercial R&D Reduce Market Failures? Microeconometric Evaluation Studies, Research Policy,2000,(4).;David,2000oDavid P A,Hall B H,Toole A A: Is Public R&D a Complement or Substitute for Private R&D? A Review of the Econometric Evidence, Research Policy,2000,(4).;Lach,2002pLach S: Do R&D Subsidies Stimulate or Displace Private R&D? Evidence from Israel, Journal of Industrial Economics,2002,(4).;Lee,2011qLee C Y: The Differential Effects of Public R&D Support on Firm R&D:Theory and Evidence from Multicountry Data, Technovation,2011,(5—6).)。同时,这一挤占效应与政府补助的比例呈正相关关系(Gorg,2007rGorg H,Strobl E: The Effect of R&D Subsidies on Private R&D, Economica,2007,(5).)。以上研究表明,有关财政补助与企业研发投入之间的关系很可能是复杂的。因此本文拟针对江苏制造业企业提出假设1,进行实证分析。

假设1:财政政策和制造业企业研发投入呈正相关关系。

(二)税收激励政策对企业研发投入的影响

整理国内外有关税收优惠对于企业研发投入的相关研究发现,现有研究结论也大致分为两类。一种观点认为,税收优惠能够有效促进企业加大研发投资,从技术外部性角度出发,技术投资带来的知识溢出和市场溢出效应,一定程度上抑制企业进行研发投资和技术创新的想法。而税收优惠政策能够规避这些风险以降低不确定性(Guellec,2003sGuellec D,Bruno V P: The Impact of Public R&D Expenditure on Business R&D, Economics of Innovation and New Technology,2003,(3).;江静,2011t江 静:《公共政策对企业创新支持的绩效——基于直接补贴与税收优惠的比较分析》,《科研管理》,2011年第4期。;Cappelen,2012uCappelen A,Raknerud A, Rybalka M: The Effects of R&D Tax Credits on Patenting and Innovations,Research Policy,2012,(2).;刘放,2016①刘 放,杨 筝,杨 曦:《制度环境、税收激励与企业创新投入》,《管理评论》,2016年第2期。;李彬,2017②李 彬,郑 雯,马 晨:《税收征管对企业研发投入的影响——抑制还是激励?》,《经济管理》,2017年第4期。;石绍宾,2017③石绍宾,周根根,秦丽华:《税收优惠对我国企业研发投入和产出的激励效应》,《税务研究》,2017年第3期。)。

另一种观点认为,税收优惠对于企业研发投入的刺激作用有限,税收优惠政策相对成本较高,且对于企业研发投入的刺激效果有限,同时会一定程度上抑制企业自身的研发投入(Eisner,1984④Eisner R,Albert S H,Sullivan M A: The New Incremental Tax Credit for R&D: Incentive or Disincentive,National Tax Journal,1984,(2).;邓晓兰、唐海燕,2008⑤邓晓兰,唐海燕:《税收优惠政策对企业研发的激励效应分析——兼论税收优惠政策的调整》,《科技管理研究》,2008年第7期。)。

整理上述研究表明,有关税收优惠和企业研发投入的研究观点并未统一。因此本文拟针对江苏制造业企业提出假设2,进行实证分析。

假设2:税收政策和制造业企业研发投入呈正相关关系。

(三)财务柔性对财税激励政策和企业研发投入的调节影响

2008年全球金融危机以来,国内外学者对财务柔性给予了越来越多的关注,通过研究,发现财务柔性能够显著缓解当金融危机来临时企业面临的融资约束问题(Campello,2010⑥Campello M, Graham J R, Harvey C R: The Real Effects of Financial Constraints: Evidence from a Financial Crisis, Journal of Financial Economics,2010,(3).;曾爱民,2011⑦曾爱民,魏志华:《融资约束、财务柔性与企业投资—现金流敏感性——理论分析及来自中国上市公司的经验证据》,《财经研究》,2013年第11期。;Arslan,2013⑧Arslan O, Florackis C, Ozkan A: Financial Flexibility, Corporate Investment and Performance: Evidence from Financial Crisis, Review of Quantitative Finance and Accounting, 2013,(3).)。

基于信息不对称理论和融资约束理论,资本市场的信息不对称降低了资本配给效率,融资约束的存在导致企业无法满足研发活动对资金持续稳定投入的要求,这在很大程度上对企业的研发投入起到了抑制作用。

保持适当的财务柔性是解决这一问题的根本途径,财务柔性能够直接为研发活动提供资金支持,缓解融资约束。作为企业财务管理的重要组成部分,企业财务柔性管理除了在面临融资约束时可利用现金柔性和负债柔性填补资金缺口之外,还能在资金充足时将多余资金通过增加外部投资及内部研发来获取合理回报。

以财务柔性为主题,整理现有文献发现,现有研究主要侧重于对其影响因素和经济后果的分析。从经济后果角度出发,财务柔性可以通过缓解企业研发创新过程中的资金需求进而刺激研发投入的提升(Xiao,2013⑨Xiao Liping,Li Zhe,Liu Shu: Financial Flexibility,Corporate Investment and Performance: Evidence from China "s Listed Companies, Zhangjiajie,China: 4th International Conference on Intelligent Systems Design and Engineering Applications,2013.;Yung,2015⑩Yung K,Li D Q D,Jian Yi: The Value of Corporate Financial Flexibility in Emerging Countries,Journal of Multinational Financial Management,2015,(12).;肖建波、吕沙,2015k肖建波,吕 沙:《财务柔性、R&D投资与公司绩效——基于高新技术行业上市公司的经验数据》,《财会月刊》,2015年第36期。;徐玲、冯巧根,2015l徐 玲,冯巧根:《财务柔性政策选择与研发投资——基于创业板上市公司的研究》,《当代财经》,2015年第9期。)。同时,将财务柔性作为调节变量,现有研究表明,财务柔性在高管过度自信和企业研发投入之间存在显著正向调节作用(邬晓婧、郭淑娟,2016m邬晓婧,郭淑娟:《财务柔性、高管过度自信与技术创新投入关系》,《企业经济》,2016年第11期。)。同时,财务柔性在环境不确定性和企业成长性关系之间存在负向调节作用(王爱群、唐文萍,2017①王爱群,唐文萍:《环境不确定性对财务柔性与企业成长性关系的影响研究》,《中国软科学》,2017年第3期。)。

在面临日益复杂的经济环境时,研究企业如何通过提高财务柔性管理水平,进而提升企业创新能力及创新绩效具有重要实践意义。本文拟将现有文献研究思路进行细化,针对江苏制造业企业提出假设3,进行实证分析。

假设3a:财务柔性对财政激励政策和企业研发投入的关系具有显著的调节作用。

假设3b:财务柔性对税收激励政策和企业研发投入的关系具有显著的调节作用。

三、研究设计

(一)样本选择与数据来源

本文从江苏省制造业企业的特点及现状出发,以2011—2017年为样本期间,按照证监会行业分类标准,选取沪深证券交易所主板、中小板中的江苏省制造业196家上市公司为样本,剔除了使模型无意义的数据,共得到994个年度观察值,其中具体测量数据值均来自国泰安数据库。

(二)变量定义

分析政府补助和税收优惠对企业研发投入的影响时,解释变量是政府补助和税收优惠。政府补助数据来自上市公司年报附注中所披露的“政府补助”明细一栏,以万元为单位,考虑到数据量级较大,因此最终将“政府补助”的自然对数作为样本数据。税收优惠通过“收到的各项税费返还/(收到的各项税费返还+支付的各项税费)”来进行计算。有关被解释变量“研发投入”,查阅相关文献,最终选取学界常用的年报中披露的“研发费用总额”指标来定义企业研发投入,以万元为单位,考虑到数据量级较大,因此最终将“研发费用总额”的自然对数作为样本数据。作为调节变量,关于财务柔性指标,本文借鉴曾爱民、魏志华(2013)②曾爱民,张 纯,魏志华:《金融危机冲击、财务柔性储备与企业投资行为——来自中国上市公司的经验证据》,《管理世界》,2013年第4期。的方法,将财务柔性表示为超额现金持有量与企业剩余举债能力之和,即将财务柔性作如下定义:财务柔性=现金柔性+负债柔性=(公司现金持有率-同行业平均现金持有率)+Max(0,同行业的平均负债比率-公司的负债比率)。通过参考相关文献,将资产负债率、总资产收益率、营业总收入增长率、企业规模、产权性质以及企业上市年度作为控制变量。各变量详细定义如表1所示:

表1 变量定义

(三)模型设计

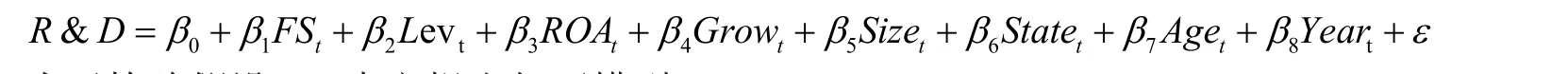

为了检验假设1,本文提出如下模型1:

为了检验假设2,本文提出如下模型2:

为了检验假设3a、3b,本文将财务柔性指数进行排序,分为低组、高组2组,每组497个样本,再将分组后的结果根据模型1、模型2进行检验。

四、实证分析结果

(一)描述性统计分析

根据变量的定义与设计,本文通过STATA12.0软件得出相关统计结果,见表2。由表2结果可知,针对解释变量,所选样本公司的财政补助(FS)的自然对数以7.25为均值上下浮动,总体来说,不同企业政府补助金额差异较大。同时,税收优惠(Taxp)以0.19为均值上下浮动,说明样本中税收优惠变动不大,整体水平比较类似。有关被解释变量,研发创新(R&D)的自然对数以8.25为均值波动,整体来看,江苏省制造业企业之间研发投入水平仍存在较大波动。

表2 变量的描述性统计

(二)相关性分析

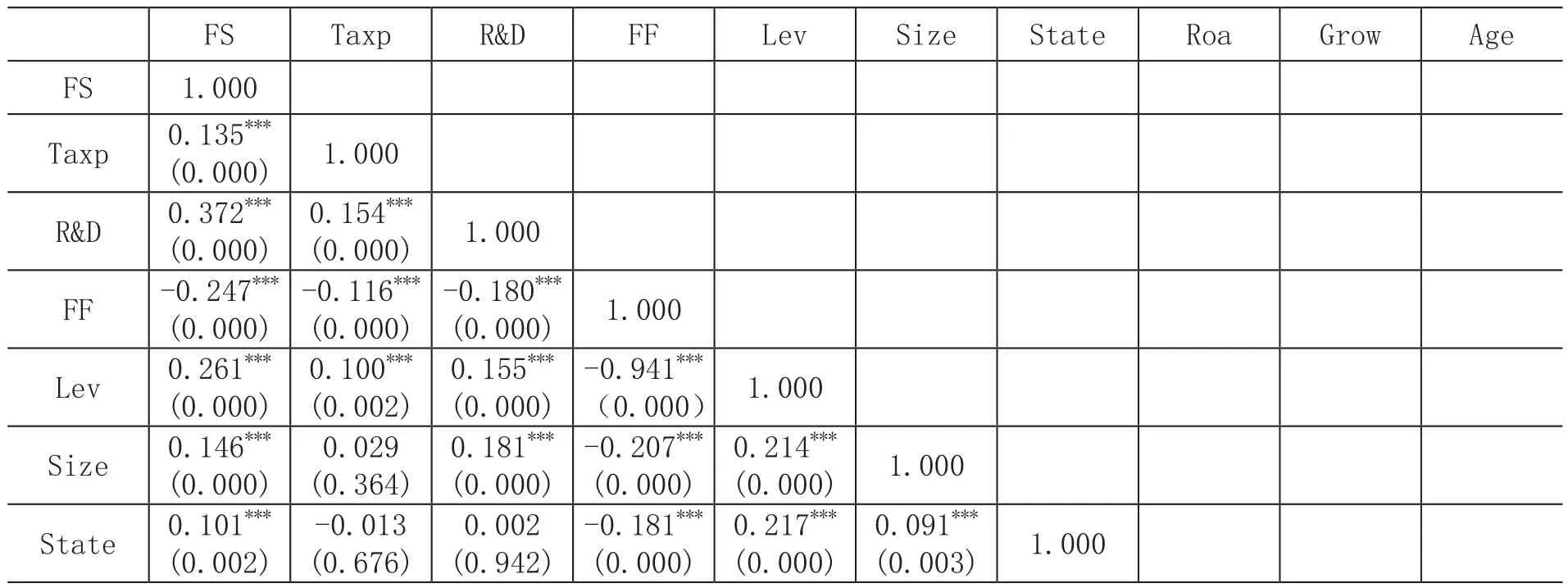

本文对各个变量数据间进行了相关性检验分析,检验结果见下表3。

由下表3可知,被解释变量R&D与解释变量FS、Taxp的相关系数分别为0.372和0.154,同时在1%的水平下显著,也就是说,样本数据中财政补助与企业研发投入、税收优惠与企业研发投入均呈显著正相关关系。以上结论与本文假设中所述一致。

表3 变量的相关性结果

注:括号内的表示P值,***、**、*分别表示在1%、5%、10%水平上显著。

(三)回归分析

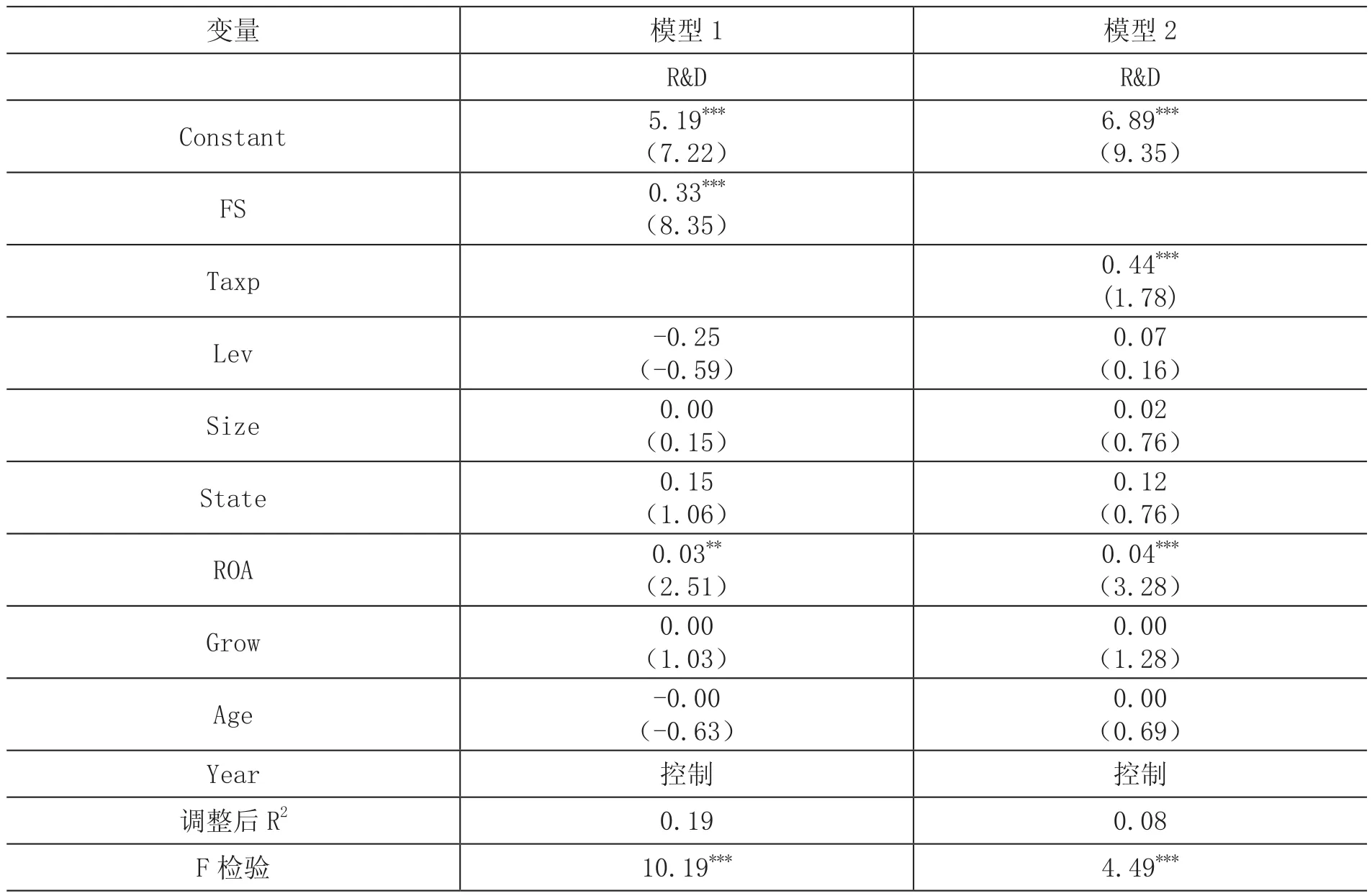

根据以上的描述性统计和相关性统计结果,同时为了更深层次地分析各个变量之间的影响作用关系,以完成对前述假设的验证,本文针对所收集的样本数据做了回归分析,结果见下表4。

从表4的结果来看,针对模型1,财政补助与企业研发投入在1%的水平上具有显著正相关关系,说明财政补助有助于促进企业加大研发投入。针对模型2,税收优惠与企业研发投入在1%的水平上具有显著正相关关系,说明税收优惠有助于促进企业加大研发投入。

表4 财税激励政策对企业研发投入的回归结果

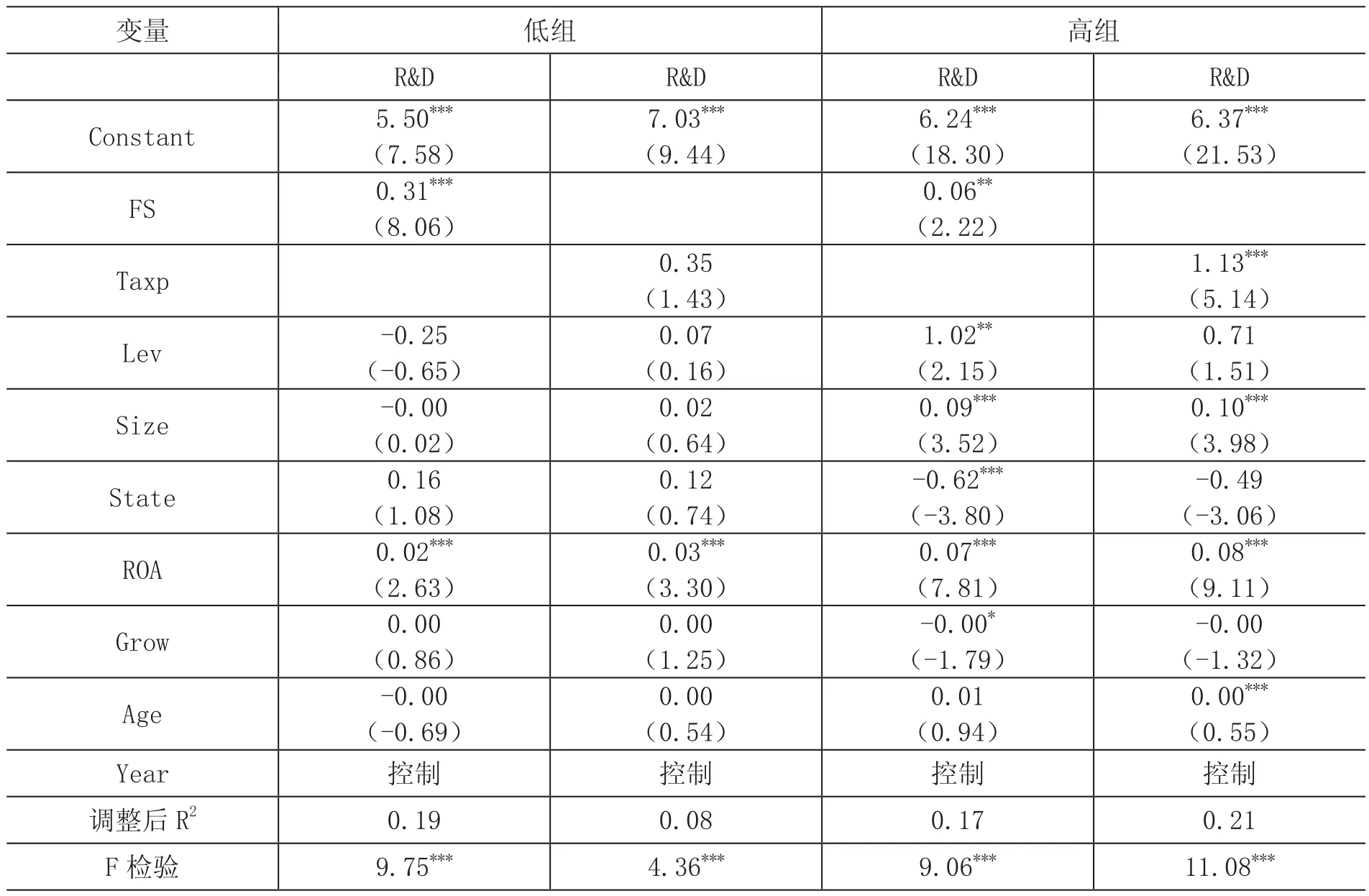

本文将财务柔性作为调节变量,将财务柔性由低到高分为两组,分别为低组和高组,将这两组数据分别进行回归,以验证假设3。根据表5回归的结果发现,在企业财务柔性较弱的情况下,财政补助对企业研发投入在1%的水平上显著正相关,在企业财务柔性较强的情况下,政补助对企业研发投入在5%的水平上显著正相关。根据进一步研究,对于财务柔性较弱的企业,企业自有资金相对较少,由于财政政策针对性强、反应快,因此企业更倾向于通过直接的政府补助来加大研发投入,因此财务柔性对财政补助和企业研发投入具有显著调节效应。同时,在企业财务柔性较弱的情况下,税收优惠和企业研发投入相关性不显著,在企业财务柔性较强的情况下,税收优惠和企业研发投入在1%的水平上显著。根据进一步研究,对于财务柔性较强的企业,自有资金相对充裕,而税收优惠可以在长时间内发挥出更好的作用,因此财务柔性对税收优惠和企业研发投入也具有显著调节效应。

表5 财务柔性对财税激励政策和企业研发投入的回归结果

五、结论与政策建议

(一)结论

本文以2011—2017年为样本期间,选取江苏省制造业196家上市公司为样本,构建实证模型分析。得出结论:针对江苏省制造业企业,财政补助政策能有效刺激企业的研发投入,验证假设1成立。税收优惠也对企业的研发投入具有正向刺激作用,验证假设2成立。同时,财务柔性对于财政激励政策和企业的研发投入具有调节效应,针对财务柔性越弱的企业,财政政策和企业研发投入的正相关关系越显著,验证假设3a成立。财务柔性对于税收激励政策和企业的研发投入具有调节效应,针对财务柔性越强的企业,税收优惠和企业研发投入的正相关关系越显著,验证假设3b成立。

(二)政策建议

2016年5月30日,习近平总书记在全国科技创新大会上发表重要讲话并指出,企业是科技和经济紧密结合的重要力量,要制定和落实鼓励企业技术创新各项政策,引导企业加快发展研发力量。制造业水平是国家综合实力的重要体现,在国际社会占有举足轻重的地位。在“中国制造2025”的推动下,我国制造业的发展迫切需要财税政策给予支持。因此,本文以江苏省制造业企业为例,通过上文的理论分析和实证检验,提出如下政策建议:

第一,《国家中长期科学和技术发展规划纲要(2006—2020年)》指出我国科技体制改革的首要任务就是倡导企业向科技创新主体的方向发展,要发挥经济、科技政策的导向作用,通过财税、金融政策,引导企业增加R&D投入。在经济新常态以及创新驱动发展下,国家应该积极发挥政府补助和税收优惠对企业研发的促进作用,利用政府补助和税收优惠的各自优势,鼓励企业加强研发。

第二,政府应积极完善财政法制。企业的骗取财政补贴的寻租行为,会挫伤其他研发企业的积极性。政府应从源头出发,设定一系列有效的预防企业骗取财政补贴的制度,以鼓励真正希望通过财政补助来推动企业研发的企业。同时,政府应设立相关机制,将失信企业纳入黑名单,为企业创新营造一个健康良好的环境。

第三,政府应积极完善税收优惠政策。目前现阶段,由于监管不严格,政府在招商引资的过程中,仍然存在对税收优惠政策的不合理利用情况。这将会直接导致市场竞争的恶性循环,对国家整体经济发展造成不良影响。因此,政府应积极完善税收优惠政策,可以考虑实行税式支出核算制度,在统计国家研发投入的同时,核算出我国的实际税负,有助于税收优惠政策更好地发挥作用。

第四,从企业层面而言,应将研发创新视为提升自身企业价值的重要途径。应从人才培养、研发环境等方面入手,提高企业的自主研发能力。此外,还应重点关注并提升对企业财务柔性的把控能力。根据企业自身特点建立环境不确定性监控预警机制以及财务柔性测度机制,以有针对性地管理企业财务柔性,针对企业自身情况,选择适宜的财税激励政策,及时满足研发活动的资金需求,提高企业研发投入水平。