市场情绪与铁矿石期货价格、现货价格的相关性研究:基于MSVAR模型的实证分析

王 萌,樊燕萍,2

(1.太原理工大学经济管理学院,山西 晋中 030600; 2.山西财经大学会计学院,山西 太原 030006)

铁矿石作为我国重要的战略性资源商品,其价格变化会引起我国钢材价格的波动。而我国作为钢材生产和铁矿石消费大国,为了保障铁矿石贸易的利益,帮助钢铁和矿山等企业规避风险,实现套期保值。铁矿石期货在2013年10月18日大连商品交易所由中国证券监督管理委员会立项,并于2014年3月19日完成首次交割,意味着中国的铁矿石期货的诞生。2016年我国进口铁矿石首次突破10亿t大关,达到102 412.43万t,成为了以往铁矿石进口量的历史最高点。但是,由于国际铁矿石贸易仍然被巴西淡水河谷公司、澳大利亚必和必拓公司和FMG集团、英国力拓集团四大巨头垄断,导致我国铁矿石定价在国际上缺乏话语权。因此,对铁矿石现货价格和期货价格进行研究,能够帮助企业和投资者发现价格的内在规律,提高我国铁矿石定价在国际上的话语权,更好地保障贸易多方的利益。

铁矿石期货建立之初,学者们的研究主要围绕铁矿石期货价格与现货价格间的相互关系。肖明等[1]采用VAR模型检验铁矿石期货与现货价格间的关系,认为铁矿石期货价格对现货价格未能表现出引导作用。但是随着我国铁矿石市场制度和机制的日益完善,铁矿石期货市场呈现出新的发展态势。尤其是近年来,钢铁行业供给侧改革的持续深化,对铁矿石价格产生了新的影响。洪水峰等[2]通过对铁矿石期货与现货价格波动特征的研究,证实了目前我国铁矿石期货价格对现货价格表现出了价格发现功能。李莉[3]通过研究供给侧改革阶段铁矿石现货价格波动的影响因素,指出现阶段由于供需关系未能得到有效改善,使得铁矿石期货价格未能推动现货价格的上涨。徐长生等[4]基于向量误差校正模型和状态空间模型,研究了铁矿石期货价格与现货价格间的关系。实证结果显示,铁矿石的期货价格在价格发现功能方面占据了主导地位,起到了引导现货价格的作用。

关于情绪与期货价格或现货价格的研究,杨阳等[5]研究了投资者情绪与商品期货间的相互关系。刘金娥等[6]通过脉冲响应函数和Granger因果检验实证分析了投资者情绪对黄金期货价格的影响。陈标金等[7]采用成交量和持仓量代表投资者情绪,探讨了投资者情绪与期货价格波动间的关系。研究结论显示,市场情绪也是造成期货、现货价格波动的影响因素之一。

综上所述,现有的文献研究结果证实了铁矿石期货市场的价格发现功能以及市场情绪对期货价格的影响,但并未将市场情绪引入期货价格、现货价格同一框架下进行研究。以往的线性计量方法难以准确刻画价格的动态变化,考虑到时间序列的持续性和波动性,本文采用马尔科夫区制转换自回归模型(MSVAR)检验市场情绪与铁矿石期货价格、现货价格的相互关系,弥补了静态研究的不足。并通过脉冲响应图的分析了解三者间的内在联系,为钢铁企业和广大投资者防范风险保护自身利益,为政府完善铁矿石期货市场机制提供理论依据。

1 铁矿石期货价格与现货价格走势分析

图1为2015年5月到2018年3月铁矿石期货价格、现货价格的走势图。由图1可知,2017年2月份,由于钢材利润上涨使得钢铁行业对铁矿石需求增加,造成铁矿石期货价格、现货价格呈现明显的上升趋势,创下2015年以来的最高水平;另一特点是,铁矿石的现货价格略高于期货价格,且期货价格与现货价格在整体上保持一致,但期货价格的拐点一般先于铁矿石现货价格到达,部分证实了铁矿石期货价格的价格发现和套期保值功能。参与铁矿石期货交易的钢铁集团及其他企业可以利用期货价格的功能,规避现货价格波动造成的风险,更好地保障企业未来的发展。

图1 铁矿石现货价格和期货价格走势Fig.1 The trend of spot price and futures price of iron ore(资料来源:Wind资讯金融终端)

2 市场情绪与铁矿石期货、现货价格的实证分析

2.1 数据选取

本文选取铁矿石的期货价格、现货价格和市场情绪作为变量,选取2015年5月至2018年5月的152个周度数据进行研究,数据均来源于Wind资讯金融终端。为避免异方差,本文对数据进行对数处理。考虑到活跃合约更能反映期货与现货之间的联动关系,本文采用大连商品交易所铁矿石期货合约结算价(单位:元/t)作为铁矿石期货价格的衡量指标,用QP列示;采用铁矿石的平均价(单位:元/t)作为现货价格的衡量指标,用XP列示;采用活跃合约期货持仓量(单位:手)作为市场情绪的衡量指标[8],用ME列示。

为了全面研究铁矿石市场情绪与期货价格、现货价格间的相互关系,本文在单位根检验价格序列的平稳性的基础上,构建脉冲响应函数来分析铁矿石市场情绪与期货价格、现货价格间的影响机制。

2.1.1 描述性统计

由表1可知,现阶段铁矿石的现货平均价高于期货平均价,从标准差可以看出,铁矿石成交量即市场情绪变化最为剧烈,期货价格的波动略大于现货价格的波动;另一方面,铁矿石期货、现货价格序列峰度均小于3,但是期货价格的偏度大于0,呈右偏、尖峰的特性,而现货价格偏度小于0,呈左偏、尖峰的特性。

表1 描述性统计Table 1 Descriptive statistics

2.1.2 单位根检验

考虑到时间序列的不平稳,为了防止出现“伪回归”,造成实证结果缺乏价值,进行实证分析前对变量进行单位根检验。本文通过ADF检验和PP检验两种方法发现,市场情绪、铁矿石期货价格和现货价格这三个变量的原序列是非平稳的,但是在取一阶差分后三个变量都变得平稳。因此,在以下实证研究过程中,都运用三个变量的一阶差分来进行计量分析。

2.2 模型构建

据学者对铁矿石价格的研究可以发现,铁矿石价格的变化并非简单的线性关系可以解释,采用非线性模型能更准确地刻画出价格的动态变化情况。马尔科夫区制转换模型(MSVER)是非线性模型的一种,将变量分为不同的区制,在不同的区制下研究变量间的相互作用。因此,本文采取MSVAR来构建铁矿石期货价格、现货价格与市场情绪之间关系的转换模型。MSVAR模型又可以细分为MSI-VAR、MSM-VAR、MSH-VAR、MSA-VAR等多种类型[9]。滞后p阶的MSVAR模型一般有如式(1)所示的简化形式。

Yt=c(st)+B1(st)(Yt-1)+…+Bp(st)(Yt-p)+εt

εt~i,i,d.,N~(0,∑(st)

(1)

式中:st为不可观测的机制;Yt=(QP,XP,ME)。

2.3 实证分析

2.3.1 模型区制分析

由图2可知,区制1为市场低迷,区制2为市场平稳,区制3为市场高涨。分析图2可知,我国铁矿石市场总体上处于平稳的状态,低迷和高涨的市场状态穿插其中,使得铁矿石的价格出现波动。2015年国内经济下行和环保的压力使得钢铁行业首次出现年度负增长,进入寒冬季,降低了对铁矿石的需求,而力拓、必和必拓和淡水河谷等矿业公司仍然持续降本增产,导致全球铁矿石产能投放进入高峰期;同时青岛港骗贷案引发了铁矿石行业融资收紧和资金紧张,使得2015年的铁矿石价格处于持续低迷状态。虽然2016年第二季度至第三季度铁矿石需求量下降,但是钢铁行业扭亏为盈使得钢价暴涨,带动铁矿石价格出现了过去两年的新高;进入年末,由于钢材需求和价格的下跌,导致对铁矿石需求进一步减少,使得铁矿石价格再次进入低迷状态。2017年铁矿石价格整体宽幅震荡,第一季度由于钢铁行业对铁矿石整体需求增加,使得铁矿石价格呈现短暂的高涨,但是此后,由于主要港口矿库存创纪录为14 413万t,导致国内铁矿石供过于求的现象持续恶化;同时钢铁行业供给侧改革的持续深化以及铁矿石替代品(废钢)使用量的日渐增加,使得铁矿石价格再次出现了下跌。

图2 区制转移概率图Fig.2 Regime transfer probability chart

根据表2各区制转移概率与性质分析,各区制维持原状态的概率代表了系统在各区制的稳定性。在区制1时,系统维持在区制1的概率为0.5907,持续的平均周期为2.44个月。在区制2时,系统维持在区制2的概率为0.8057,持续的平均周期为5.15个月。在区制3时,系统维持在区制3的概率为0.4948,持续的平均周期为1.98个月。由此得出,在整个研究区间,区制所占样本的比例越大,所维持的平均周期越长。从稳定性方面来说,区制2的稳定性最强,区制3的稳定性最弱,区制1介于两者之间。

图3显示了处于不同区制时h步预测概率。由图3可知,无论开始于什么区制,区制2都占据了主导地位,其次为区制1、区制3。当开始于区制3时,区制2占主导的时间要比开始于其他区制时快一些。2个月后,三个区制的概率区域稳定,处于区制2的概率为0.65,区制1的概率为0.25,区制3的概率为0.1。

2.3.2 各区制的脉冲响应分析

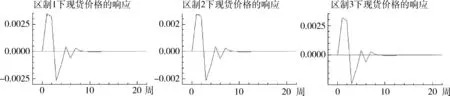

图4说明现货价格对市场情绪的正向冲击在三个区制下均表现为正向响应,且在区制1响应更为显著。说明在低迷时期,悲观市场情绪对现货价格的作用更加显著。图5说明期货价格对市场情绪正向冲击在三个区制下均产生正向响应。

表2 各区制转移概率与性质Table 2 Transition probability and nature of each regime

图3 开始于某一区制时转换到其他区制的h步预测概率Fig.3 The probability of h step change from one zone to another

图4 现货价格对市场情绪的冲击响应Fig.4 Impact of spot price on market sentiment

图6表明市场情绪对现货价格的正向冲击在三个区制下均产生负向响应,且在区制1下更加显著。图7表明市场情绪对期货价格的正向冲击在区制2和区制3下均产生正向响应,但效应有下降的趋势,但是,在区制1下产生更加显著的负向响应。

由图4和图5可知,铁矿石现货价格和期货价格均对市场情绪的正向冲击在三个区制下产生正向响应;图6和图7则表明市场情绪对现货价格和期货价格的正向冲击产生显著的负向响应。

图5 期货价格对市场情绪的冲击响应Fig.5 Impact of futures price on market sentiment

图6 市场情绪对现货价格的冲击响应Fig.6 Impact of market sentiment on spot price

图7 市场情绪对期货价格的冲击响应Fig.7 Impact of market sentiment on futures price

2.3.3 模型回归结果分析

根据极大似然值和AIC、SC信息准则,本文构建三区制滞后三阶,即MSIH(3)-VAR(3)模型验证市场情绪、铁矿石现货价格和期货价格间是否具有均值溢出关系,模型回归结果见表3。

由表3回归结果分析可知,市场情绪、铁矿石期货价格、铁矿石现货价格的滞后值都能对各变量当期值产生显著作用,说明各变量间存在序列自相关关系。在铁矿石期货价格回归方程中,滞后1期的铁矿石现货价格和滞后3期的市场情绪系数不为0,说明铁矿石现货价格和市场情绪对铁矿石期货价格具有均值溢出效应;铁矿石现货价格回归方程中,滞后1期和滞后2期的期货价格能够对现货价格产生显著影响,说明期货价格对现货价格也具有均值溢出效应,且滞后2期和滞后3期的市场情绪系数也不为0,同样表明市场情绪对现货价格具有均值溢出效应;在市场情绪的回归方程中,除自身滞后期(滞后1期、滞后2期)外,其余系数均不显著,说明铁矿石的期货价格和现货价格未能对市场情绪产生均值溢出效应。

表3 模型回归结果Table 3 Regression results

注:C为常数项;*、**和***分别为1%、5%和10%的显著性水平,拒绝原假设

综上所述,铁矿石期货价格和现货价格之间具有双向溢出效应,市场情绪对铁矿石期货价格和现货价格产生单向均值溢出效应。

3 结论及建议

3.1 结论

1) 铁矿石现货价格和期货价格对市场情绪的正向冲击产生正效应。当投资者市场情绪高涨时,会助涨铁矿石价格的上升;相反,当投资者对铁矿石持有悲观的市场情绪时,会造成铁矿石价格下跌。

2) 市场情绪对期货价格和现货价格的正向冲击产生负向响应。在我国钢铁行业供给侧改革持续深化以及铁矿石替代品用量日趋增加的新时代背景下,投资者对铁矿石价格的上涨更多持观察态度,而铁矿石作为重要的资源,其价格的下跌也不会引发投资者情绪的过度悲观。由此可见,铁矿石的投资者对其价格的波动持审慎态度,不会受到价格波动的过多影响,属于较为理性的投资者,才会导致铁矿石价格对审慎投资者情绪冲击产生正向响应。

3) 铁矿石期货价格与现货价格间的双向均值溢出效应,再次验证了铁矿石期货价格的价格发现功能,而市场情绪与铁矿石的期货价格和现货价格间是单向均值溢出效应,表明市场情绪能够对铁矿石的期货价格和现货价格产生作用。

3.2 建议

1) 现阶段,我国铁矿石期货市场的交易环境与制度仍然有很大的改进空间。政府承担着铁矿石期货市场中监督交易和维护市场的重要责任,对维护我国铁矿石期货市场的交易环境与制度起重要作用。首先,需要完善铁矿石期货市场的交易机制和定价模式,为贸易多方的利益提供制度保障;其次,为了调动投资者的积极性、拓展铁矿石期货市场服务范围的广度和深度,政府应该适当放宽对市场管制、鼓励铁矿石期货市场品种的开发,为市场长久发展奠定良好基础;最后,在“一带一路”倡议下,政府应该为我国钢铁企业和矿业企业等提供更多与国际矿业巨头合作的机会,在帮助我国企业创造收益的同时,也能够提高我国铁矿石价格指数在国际上的影响力,增强我国在国际铁矿石市场中的话语权。

2) 作为期货市场的重要参与者,企业也需要不断完善自身才能为市场和自身发展谋求出路。一是要客观认识和利用期货价格的发现功能。研究结果显示,随着市场的不断发展,我国铁矿石的期货价格确实起到引导现货价格的作用。因此,作为企业要充分利用价格发现功能,降低由于价格波动所带来的损失和风险,以达到套期保值和风险规避的目的。二是持续贯彻落实供给侧改革,为发展谋出路。过去为了实现经济的发展,大量小规模企业、高污染高能耗企业应运而生,然而此类企业所造成的产能过剩、环境污染等问题也给我国的资源安全带来很大隐患。因此,从短期看,供给侧改革造成了对铁矿石需求的减少,但从长久看,供给侧改革的执行和深化才是淘汰落后产能、完成企业结构的优化和转型升级、维持铁矿石期货市场稳定发展的正确道路。