2019年原油冲高机会有限警惕下半年再度转跌

□ 高 健

2019年原油市场关键节点在年中附近,上半年减产的有效执行或将拉动油价反弹。刘亚雄 摄

2019年原油市场关键节点在年中附近,上半年减产的有效执行将拉动油价反弹,下半年供需关系再度转入宽松及宏观风险,将施压油价整体走低。预计全年行情将继续呈现前高后低走势,WTI均值在55~60美元/桶,布伦特均值在65~70美元/桶。

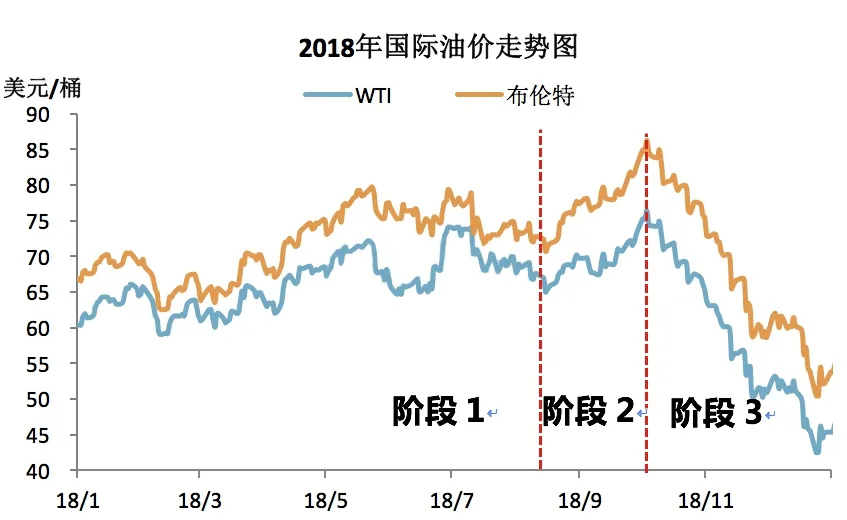

2018年国际油价整体呈现涨后回落走势,前三季度油价在2017年下半年反弹的基础上继续攀高,并且布伦特于10月初冲至86美元/桶,刷新4年以来新高。而随后原油市场遭遇内忧外患,多重利空消息不断释放,引发市场情绪反转甚至出现恐慌,导致原油价格自高位持续回落。美原油一度出现12连跌,创下史上最长连跌周期。至2018年末,布伦特价格重返50美元/桶低位,较年内高点重挫近40%,创下2017年8月以来新低。2018年,WTI均值64.81美元/桶,比上年上涨27.3%;布伦特均值71.58美元/桶,比上年上涨30.64%。

影响2018年国际油价走势的关键因素

2018年前三季度油价走高,主要受到原油供给端的持续支撑。欧佩克超额履行减产协议,引发全球原油库存持续下滑,油市转入供应紧缺阶段。与此同时,伊朗制裁引发市场高度担忧,地缘风险进一步激化供需矛盾,油市看涨热情被激发。而进入四季度之后,原油市场消息面利空一边倒,而且负面消息持续释放。原油在期初高位回调之后,跌势进一步加剧,甚至导致市场产生恐慌情绪,看多资金大量撤出,做空资金不断涌入,引发油价暴跌。

图1 2018年国际油价走势图

1.超额减产引发供应紧缺。产油国自2017年执行的减产协议,经过数轮延期之后,贯穿2018年全年。起初在被市场不看好的情况下,2017年欧佩克减产执行率均值达到104%,完美落实减产承诺。而进入2018年之后,得益于委内瑞拉原油产量的持续大幅下滑,欧佩克减产执行力度进一步加大。2018年全年减产完成度高达140%!由于欧佩克原油产量占全球总产量的1/3,因此,在欧佩克原油大规模减产的助推下,全球原油市场供需关系出现质变,由此前供应过剩逐步过渡到供应紧缺。

图2 欧佩克减产执行率

由于此前原油库存大量堆积,减产落实半年之后,OECD石油库存和原油浮仓开始持续减少,由此暗示原油供求关系出现反转,市场进入供应紧缺阶段。而这也是2017年下半年以来国际油价持续冲高的最大利好基础。

2.伊朗制裁担忧持续发酵。2018年5月,特朗普宣布美国退出伊核协议,并将对伊朗石油行业实施最严厉制裁。2011年美国及欧盟先后对伊朗实施制裁,导致伊朗原油产量出现断崖式下跌。而本轮制裁伊朗,虽然美国“孤军奋战”,但伊朗原油产量仍然出现快速下跌。在欧佩克减产已经造成原油市场供应紧缺的前提下,制裁伊朗引发原油供应的快速收缩,进一步加剧了投资者恐慌情绪,市场看多热情激增,推动油价“空中加油”加速上冲。

3.预期反转引发原油暴。2018年10月原油高位转跌,首先始于市场对全球经济前景的担忧,进而欧美股市大跌,原油期货对前期超买进行修正。随后,突发卡舒吉遇害事件,沙特立场反转,声称将最大限度利用原油剩余产能以保障市场供应稳定。沙特、俄罗斯和美国三大产油国产量均创新高,使得市场看多预期进一步降温。而进入11月之后,特朗普宣布对伊制裁正式生效,但同时给予8个国家和地区豁免特权,涵盖伊朗原油出口总量近80%。2018年原油市场最大的利好预期便来自伊朗制裁,而最终伊朗制裁结果远低于市场预期,市场看多热情被浇灭,做空资金大举涌入,推动原油继续放大跌势。

图3 全球原油库存走势图

总之,2018年原油前半段的冲高行情,主要建立在供给端继续收缩及进一步收缩预期的基础之上。而四季度原油快速暴跌,则是原油供应再度过剩,供给收缩预期发生反转,基本面持续利空,宏观面风险不止,内忧外患之下引发原油崩盘。

2019年原油市场要点解析

2017年至今,原油虽然经历先涨后跌行情,且波动幅度巨大,但其背后逻辑仍然着眼于供给端,以及由供给端向外延伸的地缘风险。因此,2019年原油市场仍然需要围绕供应面进行分析。

1.新一轮减产协议能否继续有效落实

过去两年国际油价的反弹行情,最大的利好建立在OPEC减产的基础之上,减产的有效推进成为供求关系调整的根基。2018年末,虽然几经波折,产油国仍然克服困难,在前期减产协议的基础之上进一步加大减产力度。协议定于2019年1月生效,减产规模为120万桶/日,减产执行时长为6个月,减产效果将在2019年4月进行评估。

虽然产油国再一次达成减产协议,但与上一轮减产协议相比,本轮减产协议所处的行业背景有了变化。首先,得益于前期减产行动的有效执行,全球原油库存目前已经降至过去5年均值水平附近。与上一轮减产行动相比,当前原油市场供需面并不存在严重矛盾,过剩程度相对偏弱,所以减产行动的紧迫性并不强。其次,虽然2018年四季度国际油价暴跌,但目前油价所处水平对产油国而言,仍然可以接受,暂时不会引发严重的财政赤字压力。所以相较于上一轮而言,本轮减产协议的驱动力相对偏弱,尤其是在伊朗、委内瑞拉等国被列入豁免名单的情况下。此外,虽然俄罗斯在减产协议上签字,但其国内油企对此仍然持有排斥态度。因此,2019年减产协议落实程度存在一定风险。不过,由于当前原油供求矛盾相对偏弱,原油库存处于正常水平,所以,新一轮减产协议执行之后,油价的反应要快于2017年(7个月),而且减产所释放的利好有望集中在上半年尤其是一季度出现。

2.页岩油何时掀起新一轮增产潮

美国页岩油产量目前仍在延续增长势头,进而带动原油总产量达到1090万桶/天,跃升为全球最大原油生产国。不过,由于permian产区原油管输能力受限,部分页岩油无法顺利外输,导致该地区原油现货价格大幅贴水。管输瓶颈不仅制约加拿大油砂生产,而且也在进一步约束美国页岩油产能的释放。不过,2019年三季度,美国将有3条重要输油管道投产,合计管输运力在200万桶/天左右。一旦管输运力瓶颈被打破,不仅当地原油库存可以快速释放,大量DUC同样可以开始压裂进入生产状态,届时美国页岩油产量将再度迎来爆发期,推动原油产量继续攀升。

EIA在最新一期的月报中预计2019年美国原油产量将为1207万桶/日,此前预期为1206万桶/日,产量增幅从此前的118万桶/日下降至114万桶/日,同时预计2020年美国原油产量将增加79万桶/日至1286万桶/日。所以,2019年国际油价运行的风险之一便是页岩油何时会再度掀起增产浪潮。虽然我们肯定新一轮减产协议对原油的支撑作用,但页岩油持续增产将会导致减产行动的效用持续弱化,除非还会继续有新的减产协议出台。

3.2019年警惕宏观经济风险

2018年10月,国际货币基金组织(IMF)两年来首次下调全球经济增速预期,同时下调了全球19个国家的经济增长预期。其中,IMF将2019年美国增长预期由2.7%下调至2.5%,维持2018年预期2.9%不变;将2019年中国增长预期由6.4%下调至6.2%,维持2018年预期6.6%不变;将2018年欧元区增长预期由2.2%下调至2.0%,维持2019年预期1.9%不变。继IMF之后,大多机构均纷纷下调全球及主要地区经济增速预期。全球经济前景被看淡,导致金融市场避险情绪开始升温,欧美股市大跌对原油期货形成负面拖累。2019年宏观经济风险预计将贯穿全年,由于原油需求与全球GDP增速高度正相关,经济增速放缓势必将拖累全球原油需求增速。不仅如此,经济增速放缓的影响更大程度上体现出对金融市场整体情绪的影响,所以外围市场风险将会对2019年全年原油走势形成压力。

2019年原油价格上半年将反弹,下半年整体走低

2019年原油市场仍然需要围绕两个层面——宏观和微观层面。

宏观层面主要关注全球经济运行情况。全球经济走势对原油市场而言同样有两种影响形式:第一,经济增速快慢将会直接影响全球原油需求;第二,经济形势好坏将影响全球金融市场风险情绪,进而会反作用于原油期货市场。

2018年12月6日,石油输出国组织(OPEC)在奥地利维也纳召开会议,商议达成新一轮原油减产协议。视觉中国 供图

图4 伊朗原油产量走势图

目前机构及投资者对2019年全球经济增速均持悲观预期,认为经济增速将会放缓。由此一来,全球原油需求增速也将受到拖累。虽然原油需求增速与全球经济增速之间有较高的正相关性,但原油需求增速的波动空间与供应增速相比,相对较窄。因此,只要2019年全球经济不出现经济危机,即便需求增速放缓,但仍将维持较高增速。不过,市场对2019年全球经济增速的担忧情绪,对金融市场而言则将产生持续打压。2018年10月之后,美股已经全线跌入熊市,由此可以看出投资者对经济预期的担忧情况。而风险情绪若持续遭受经济增速放缓预期的打压,原油期货作为风险资产,也将在2019年持续承受压力。

微观层面主要看原油市场自身的供需关系情况。当前原油市场的供求关系之间,核心在于供应面。原油需求在不出现极端经济危机的情况下,需求增速波动区间相对较窄,而近两年原油供应则在政策以及地缘风险的驱动下,出现较大波动。

2019年原油市场供应关注三个关键点——新一轮减产协议、页岩油增产和伊朗制裁。新一轮减产行动将于2019年开始实施,尽管当前原油市场供需面再次进入宽松状态,但过剩形势并不严峻,全球原油库存仍处在正常水平。所以,一旦新一轮减产协议有效落实,将推动原油市场快速进入供应紧缺状态。与2017年的减产相比,第二轮减产虽然力度有所减小,但对供需关系的调节将更迅速,见效更快。而且,当前油价水平已经跌至产油国财政压力位。产油国对低油价的忍受程度已远不及2016年的水平。毕竟2014~2015年国际油价暴跌已经让诸多中东产油国外汇储备大量流失,尽管2016年之后油价持续回升,但“家底”仍然偏脆弱。所以,在油价跌破50美元/桶,甚至进一步向下迫近40美元/桶之后,产油国口头干预市场的行为开始逐渐活跃。

从最近产油国的言论来看,2019年减产有望有效落地,甚至存在延长期限的可能。基于此,我们认为2019年上半年原油大概率存在一波触底反弹拉升的可能,油价有望借机重返60~70美元/桶的波动区间。

对2019年下半年而言,我们所关注的诸多重点事件的时间节点均指向年中前后,比如伊朗制裁豁免至5月,减产协议6月到期(4月将提前讨论),美国重要输油管道年中前后有望投产,机构普遍预期美国经济2019年中大概率出现拐点等等。

就当前美国对低油价的强烈诉求来看,在减产协议推行的背景下,伊朗制裁有望继续延期,或保持相对宽松的制裁空间。减产能否继续延期,仍有待产油国对市场的观察结果,但即便延期,我们依然认为减产协议的边际效用是递减的,因为2019年下半年输油管道投产后,页岩油有望继续稳步增产。除此之外,今年下半年全球经济压力将甚于上半年,经济对需求的拖累及对风险情绪的打压,都将施压原油市场的行情。

图5 2019年国际油价预测

综合来看,2019年下半年原油市场将再度面临内忧外患的境地,油价波动区间预计将出现整体下移,初步预计降至50~60美元/桶区间。