资本结构、技术创新能力与企业成长性

刘芷璇 刘英

【摘要】本文选取2015~2017年间我国信息技术行业A股上市公司为研究样本,分析资本结构、技术创新能力与企业成长性的关系。研究结果表明:对于信息技术企业,技术创新能力对企业成长性存在正向影响,但其影响具有一定的滞后效应;负债比例较高的资本结构能够加强技术创新能力对企业成长性的促进作用。

【关键词】技术创新能力;资本结构;企业成长性

【中图分类号】F276.6

一、 引言

随着经济发展,企业面临着更为多变与复杂的外部环境,企业成长性逐渐成为学术界与市场研究的焦点。成长性不同于传统企业绩效等指标,不仅一定程度上反映了企业的经营状况,也代表了企业未来的投资机会与企业前景,企业成长性更是信息技术企业生存与发展的根本动力。因此,研究与分析影响企业成长性的因素,对信息技术企业的经营者和投资者显得尤为重要。现代经济增长理论认为,技术的进步与知识的积累决定了经济增长。对信息技术企业而言,创新更是促进经济增长的不可或缺的变量,企业技术创新能力直接反映其竞争力水平。因此,近年来信息技术企业愈来愈重视创新,企业创新能力不断增强,创新产出显著提高,技术创新已经成为推动其企业发展的根本力量。

信息技术企业的技术创新能力成为影响企业成长的重要因素。同时,作为企业创新影响要素的资本结构也通过影响治理结构及技术转化机制对企业创新能力与企业成长性产生着一定影响。因此,本文以我国信息技术行业上市公司作为研究样本,基于技术创新的特点,实证研究资本结构对技术创新能力、企业成长性的影响。

二、理论分析与研究假设

(一)负债比例较高的资本结构抑制企业技术创新

学者认为总体上负债比例较高的资本结构与企业技术创新能力负相关。资本结构反映了企业价值与风险的配比。一定时间内,企业资本结构越高说明其负债融资程度则越高,张琳证明资产负债率与创新能力显著相关。随着资本结构理论的发展,谢乔昕基于代理理论指出,由于信息的不对称,高负债易导致债权人对企业投资,特别是相对风险较高的企业创新投资进行干预,从而抑制企业的技术创新能力。韩庆潇等认为,资产负债率较高的企业其对创新的重视程度不高,创新投资决策更为谨慎 ,因此对企业创新造成负面影响。此外,权衡理论指出,投资机会一定时,企业的负债水平与其绩效正相关,但同时也会限制企业用于创新活动的资金,而抑制企业的技术创新。对于信息技术企业,其企业杠杆较高,债权人对企业的监督与约束相对较强,当企业负债水平升高时,债权人对高风险投资项目如创新活动投资更为敏感,从而降低企业研发投入,影响企业的技术创新能力。

因此,本文对信息技术企业提出假设:

H1:负债比例较高的资本结构与技术创新能力負相关。

(二)负债比例较高的资本结构抑制企业成长

我国最早对企业成长性进行定义的是丛佩华学者,他认为企业的成长性是企业在持续经营中获得的企业价值的增长能力。学者普遍认为,一个具有成长性的企业,相对容易能够持续的挖掘未利用的资源,并且具有更好的发展前景。由于这些特性与预期,企业成长性逐渐成为衡量企业发展状况和竞争力的重要指标。因此近年来涌现了大量相关文献,其中研究重心以其定义和影响因素为主,但国内外学者对企业成长性的影响因素尚未形成统一的研究结论。一些研究指出,企业内部与外部的多重因素均影响着企业的发展状况与成长快慢。而资本结构影响并决定了企业内部的治理结构与产权归属。何有世和王青燕通过对中国上市公司成长性因素分析,发现资本结构对企业成长性存在影响。但王玲玉指出由于研究的时间区间不同,研究样本选取不同,样本所处环境不同,研究变量设计不同,研究模型和方法不同等原因,目前国内外学者并没有对资本结构和企业成长性间的关系得出一致的结论。李元旭等证明不同行业企业的资本结构对企业成长性的影响不同,同时,孙铌等证实了不同经营业绩下公司资本结构对成长性的影响作用是不同的。Dasgupta通过对美国信息技术公司的研究发现资本结构对企业成长存在很大影响,程惠芳等通过对我国信息技术企业的研究证实了资产负债率对企业成长性的影响。然而,学者已有的实证结果表示在信息技术企业,负债比例较高资本结构与企业成长性之间存在负相关但并不显著。本文认为,较多的负债容易引起企业投资不足或过度投资,且信息技术企业的债务治理效果也普遍较弱。

基于此,本文提出假设:

H2:负债比例较高的资本结构与企业成长性负相关。

(三)技术创新促进企业成长

舒东升以创业板上市公司为研究对象,研究成长性的影响因素发现影响创业板上市公司成长性的主要因素有创新能力、成长质量等;陈晓红等针对科技型和非科技型企业分别构建了实证模型,发现在科技型中小企业中,技术创新对成长性有显著的正向影响;国外学者Bottazzi和Lippi通过对医药企业的调研,证明企业长年累月形成的创新能力是影响一个企业成长性的最为重要的因素。国内外学者普遍肯定技术创新能力对企业成长性的作用。

技术创新能力对企业成长性的影响主要体现在以下几个方面。首先,依据企业内生因素成长理论,企业拥有的资源、能力和知识等是企业成长的根本原因,而技术创新能力是企业资源、能力与知识的源泉;其次,企业创新产出为企业创造了更多收益与利润,对研究活动的投入可以极大地促进企业生产力的发展,促进经济增长,直接影响企业绩效,促进企业成长;此外,Baptista和Karaoz表示有效适当的研发支出对于形成多元化的企业文化颇有益处,同时这一特点有助于企业在开放自由的经济环境下从同行业的企业里脱颖而出,形成强势的竞争力,有利于企业的成长。依据以上分析,本文提出假设:

H3a:技术创新能力有助于提升企业成长性。

同时,鲍新中等认为创新研发活动对企业的影响存在时间因素,分为对当期的影响和对滞后期的影响。因此,本文提出以下假设:

H3b:技术创新能力与滞后一期的企业成长性正相关。

(四)资本结构、技术创新能力与企业成长性

本文认为,从总体上看,资本结构反映并影响着企业的投资与融资行为,决定了企业的治理结构。首先,负债过高会抑制企业创新,阻碍企业成长。但是,我国信息技术企业负债水平总体偏低,相对其他企业存在更多的创新行为,因此企业负债的增加会一定程度地刺激企业经营者的生产积极性,从而有利于提高创新成果的转化效率;其次,基于代理理论,资本结构向投资者反映了企业经营的有关信息,当负债水平提高时,外部投资者会加强对企业日常业务的监督,有效的提高了员工的主动创造性,规范了企业内部管理,企业管理者会加强对企业已有创新项目的建设与推进,适当提高了技术创新能力对企业成长性的促进作用。

据此,本文提出如下假设:

H4:相对于资产负债率低的企业,资产负债率相对较高的企业技术创新能力对企业成长性的正向作用更大。

三、研究设计

(一)样本选取与数据来源

本文的研究对象为上证、深证(主板)A 股信息技术行业上市公司,选取该行业2010年12月31日以前上市的所有58家公司自2015年至2017年的数据。剔除以下公司:(1)本文变量所需信息缺失的样本(11个);(2)最近三年被ST或*ST的公司(这些公司存在退市风险,为了使研究结果不受其影响,将该类公司排除在研究的样本之外(4个)。最终样本来源为43家上市公司。本文使用的大部分数据来自国泰安数据库(CSMAR)。

(二)研究变量

1.被解释变量(Growth)

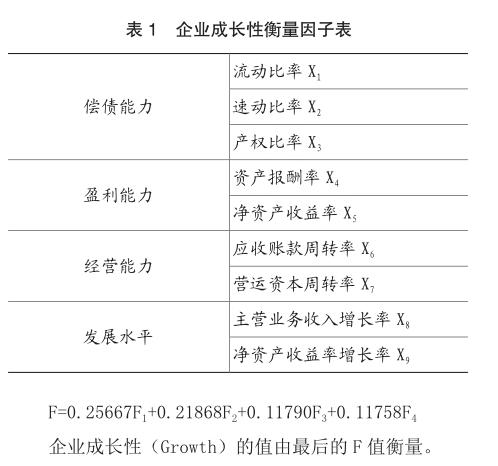

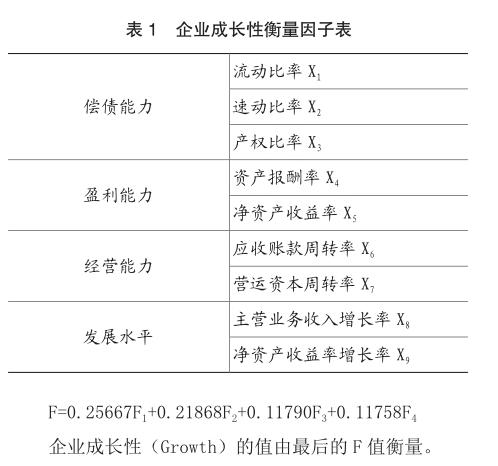

本文的被解释变量为企业成长性(Growth),企业成长性代表着企业未来发展空间和投资价值。近年来我国学者多用主营业务收入增长率这一指标进行衡量,他们是基于企业成长潜力角度考虑。对于本文而言,所要研究的信息技术行业发展较晚,发展形势较为复杂,其企业成长性应包括企业经营能力、盈利能力与未来投资价值,所以本文采用综合分析法衡量企业成长性。本文借鉴张栓兴等的研究成果,从偿债、盈利、经营和发展水平四个方面选取9个指标采用因子分析法计算出企业成长性的综合评价指数(每个指标分别对应X1~X9),综合得分方程如下。

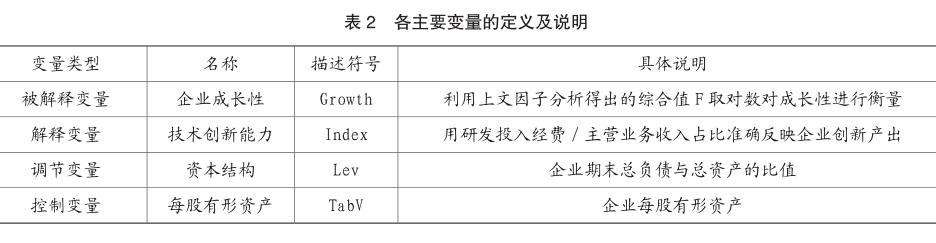

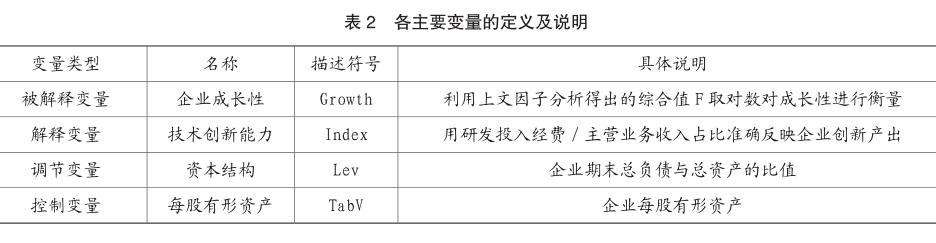

2.解释变量(Index)

技术创新能力是本文的解释变量,技术创新能力的衡量指标包括R&D经费支出占主营业务收入的比重、发明专利数等。本文认为,大部分信息技术企业发展较晚,发明专利类指标难以全面反映企业技术创新能力,考虑到指标的意义及其可获得性,本文以研发投入经费占主营业务收入比重(Index)为衡量企业技术创新能力的指标,研发投入资金占比越高,企业的技术创新能力越强。

3.调节变量(Lev)

本文选取资本结构为调节变量,用资产负债率进行衡量,并用符号Lev进行描述。

4.控制变量

本文借鉴以往的研究经验,将每股有形资产(TabV)选为控制变量。裴阳(2014)认为,每股有形资产反映了企业的规模大小,而企业规模与企业成长性具有显著相关关系。

各变量的定义和说明如表2所示。

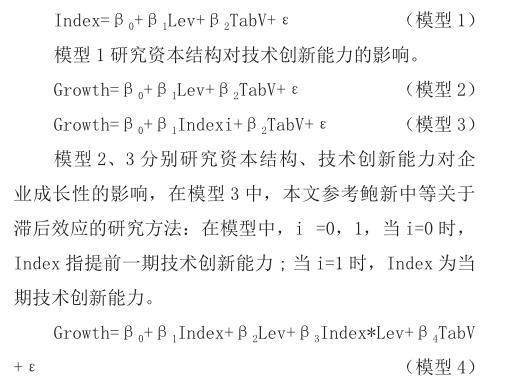

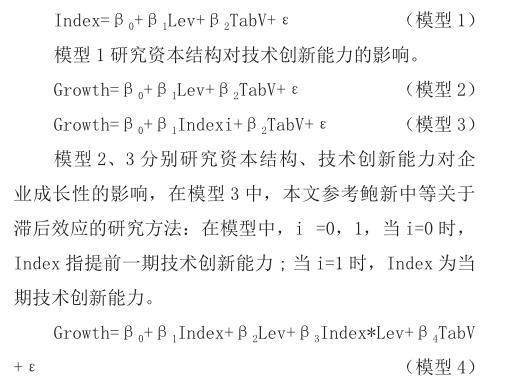

5.模型构建

为检验假设的正确性,本文构建了四个回归模型对本文假设进行回归分析:

模型4研究资本结构对技术创新能力与企业成长性的调节作用。

四、實证分析

(一)因子分析

本文企业成长性因子分析中选取因子的KMO值 0.507>0.5,符合做因子分析的条件;Barlett球形检验结果在1%水平上显著。4个公因子的方差贡献率之和达到了71.083%,证明了其对信息技术企业成长性良好的解释能力。

(二)描述性统计

本文对变量进行了一定的描述性统计分析,其分析结果如表3所示。

结果显示,被解释变量企业成长性(Growth)的最大值为1.2536,最小值为-0.9729,均值为0,表明我国信息技术企业综合成长性良好,同时各企业间的差异较大。调节变量资本结构(Lev)的最大值为2.8913,最小值为-1.5954,表明信息技术行业上市企业的资本结构平均水平趋于一致。解释变量技术创新能力(Index)最大值为0.5607,最小值为0,结果表明信息技术企业开展创新活动状况有待提高,且各企业间技术创新能力参差不齐,这些差别为本文的研究提供了契机;同时表明从总体来看,企业技术创新能力仍有发展空间,我国信息技术企业应更充分地重视创新研发,提升技术创新能力。

控制变量每股有形资产(TabV)的最小值0.4084,最大值21.1115,平均值为5.2549,总体来看,信息技术行业企业规模较小,而且在呈现出规模差异。

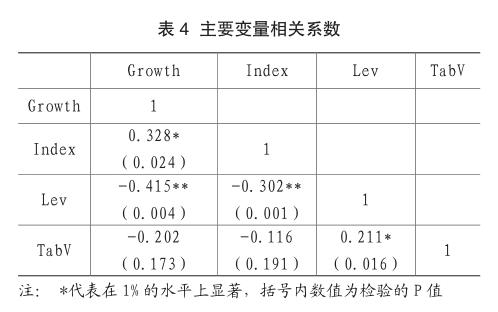

(三)相关性分析

本文主要变量的相关性分析结果如表4所示。数据显示,相关系数均小于0.5,本文的变量选取是合理的。结果表明: 信息技术企业中,技术创新能力与企业成长性正相关,资本结构、每股有形资产与企业成长性负相关。本文结果与以往部分研究存在一定差异,这是由于数据来源、区间选择的不同而引起的。

这些分析表明,技术创新能力、资本结构与企业成长性之间存在一定的相关性,但仍需要进一步探讨。

(四)回归分析

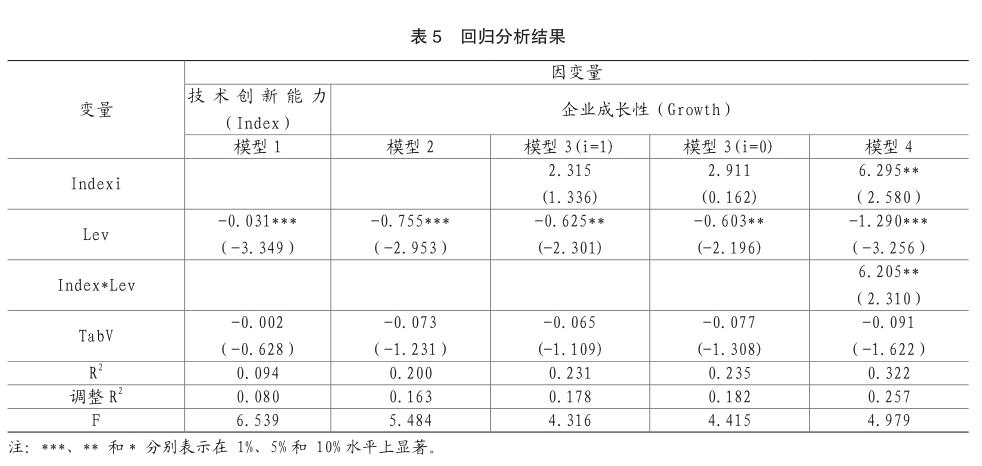

本文对资本结构、技术创新能力与企业成长性之间的关系进行了回归分析,分析结果如表5所示。

从表5当期的回归分析结果上看,4个模型调整后的R2除模型1外,均显著大于0.1,表明该模型具有较好的拟合度。模型1中,资本结构(Lev)的估计系数为-0.031,且在1%上显著,验证了负债比例较高的资本结构与技术创新能力存在负相关。模型2用于验证资本结构与企业成长性的关系,结果显示资本结构(Lev)的回归系数为-0.755,与企业成长性显著负相关,H2得到了证明,控制变量每股有形资产(TabV)没有通过显著性检验,与企业成长性的回归系数为-0.073。模型3分别检验了技术创新能力对当期和滞后期企业成长性的影响,在模型中,当期的技术创新能力(Index1)回归系数为2.315,模型调整后的R2为0.178;滞后一期的技术创新能力(Index0)的回归系数为2.911,模型调整后的R2为0.182,证明技术创新能力与企业成长性正相关,且与滞后一期成长性的相关性更为显著,验证了假设H3a、H3b。该结论说明在信息技术企业中,技术创新能力具有一定的滞后性,即技术创新的溢出效应无法立刻转化为商业成果,需要一定的时间。

模型4中,技术创新能力(Index)与企业成长性(Growth)之间的回归系数为6.295,t值为2.580,并且在5% 水平上显著,表明两者之间显著正相关,即信息技术企业技术创新能力越高,企业成长性越好。资本结构(Lev)与企业成长性的回归系数为-1.290,每股有形资产(TabV)与企业成长性(Growth)呈负相关,可能是因为企业规模一定程度上约束了管理者行为,从而更加谨慎地进行企业运行发展,使这些公司处于平稳发展的状况而呈现成长性较低的特点。技术创新能力(Index)与资本结构(Lev)的交乘项Index*Lev与企业成长性(Growth)在5%水平上显著,证明存在调节效应。且实证结果表示,资本结构加强了技术创新能力对企业成长性的促进作用,并使之更为显著,与本文H4相符。

(五)稳健性检验

本文通过采用替换被解释变量的方法进行稳健性测试:借鉴樊秀峰等(2018)学者的做法,用托宾Q来衡量企业成长性,回归结果与本文的研究结论基本保持一致,验证了技术创新能力对信息技术企业成长性的促进作用,证明了负债规模较大的资本结构对企业成长性的抑制效果。说明本文的研究结论是可靠的,构建的模型是稳健的。

五、结论与建议

(一)研究结论

当前我国正在逐步推进供给侧结构性改革,而企业技术创新则是推动经济结构转型的动力,因而企业创新能力对企业成长性的作用效果逐渐成为学术研究的热门话题。

本文以我国2015~2017 年信息技术行业上市公司为研究对象,考虑企业资本结构,实证检验了技术创新能力对企业成长性的影响。最终得出以下结论:第一,由于信息技术企业近年来对技术研发的重视与普遍存在的技术创新溢出效应,技术创新能力对企业成长性存在正向作用;第二,对信息技术企业,相对于资产负债率低的企业,资产负债率较高的企业技术创新能力对企业成长性的正向作用更大;在经常进行创新活动的信息技术企业中,程度适宜的负债经营有利于影响企业日常运作及战略决策,从而对创新与企业成长性的作用起到一定的促进效果。

本文的研究一方面从资本结构的角度为有效提升企业创新成果轉化效率提供了经验证据,丰富了企业成长性的相关文献; 另一方面,本文的研究拓展了对信息技术行业技术创新作用效应及经济后果的认识,验证了其对于企业成长性的溢出效应。

(二)政策建议

科学技术是第一生产力,技术创新能力将会正向影响企业成长性,信息技术企业应重视研发与创新;同时,信息技术企业在进行研发投入、企业创新时,应充分考虑资本结构因素,避免长期的举债经营,同时应探索最为合适的资本结构,从而促进技术创新的成果转化,加强对于企业成长性的溢出效应。

第一,政府应强化创新及创新转化意识,建立和完善推动创新的经济体制与运行机制。企业的创新能力对我国经济发展以及建设“创新型国家”起着至关重要的作用。政府应给予企业更大的政策扶持,在保证企业一定的创新产出的同时,强调创新成果转化的意识,并切实建立起一系列引导、保障机制,以推动企业创新从外部强制转变为内生驱动;

第二,企业应充分考虑资本结构,确认并维持企业自身最佳资本结构;在日常运营中加强规章制度建设,掌握市场特征,谨慎进行投筹资行为,避免长期高强度的举债经营,摸索出最适宜企业生产经营的最佳资本结构,发挥其正向调节效果;

第三,企业在创新过程中,应综合考虑自身的规模、内部控制建设等特点,在日常运营中加强其内部控制制度,完善科技转化机制,探索更加丰富灵活适合自己的创新方式与力度,以更好地发挥技术创新能力对企业成长性的溢出效果;

第四,由于技术创新能力对企业成长性的影响具有滞后性,企业在进行创新决策时应结合未来几年的战略规划,使企业创新活动与企业成长更为匹配,以获取持久的竞争优势。

主要参考文献:

[1] 李元旭,单蒙蒙.企业规模、资本结构与企业成长性——来自中国上证 A 股的经验数据[J].兰州学刊 , 2012 (9):.

[2] 张豪愚. 我国上市公司资本结构之内部影响因素实证研究[J]. 中国市场, 2016 (3) :74~76.

[3] 邵许生.实体企业金融化对企业成长性的影响研究[D].合肥:安徽大学,2018.

[4] 赵千惠.劳动力流动和产业集聚对区域经济差距的影响研究[D]. 济南:山东财经大学,2014.

[5] 张琳.管理层权力与企业技术创新的相关性分析——兼论机构投资者异质性的调节效应[J].财会通讯,2018(27): 76~81.

[6] 谢乔昕. 货币政策调控、劳动力成本黏性与企业创新投资[J]. 科技管理研究, 2018 (19).

[7] 韩庆潇,杨晨,顾智鹏.高管团队异质性对企业创新效率的门槛效应——基于战略性新兴产业上市公司的实证研究[J].中国经济问题,2017(02).

[8] 丛佩华.企业的成长性及其财务评价[J].广东审计, 1997 (9).

[9] 刘翠永.科技型中小企业成长脆性影响因素及评价研究[D]. 齐齐哈尔:齐齐哈尔大学,2015.

[10] 郭倩梅.高管薪酬差距、权力配置与企业持续性竞争力[D]. 合肥:安徽财经大学,2018.

[11] 王青燕,何有世.影響中国上市公司成长性的主要因素分析[J].统计与决策, 2005 (2).

[12] 王玲玉.政府补贴、资本结构和企业成长性——基于新能源产业的实证研究[D].北京:北京交通大学,2017.

[13] 孙铌,沈圣,应磊.财务视角下上市公司成长性的影响因素实证研究——以A股上市信息技术行业为例J].企业技术开发, 2011 (16).

[14]程惠芳,幸勇 .中国科技企业的资本结构、企业规模与企业成长性[J]. 世界经济,2003(12).

[15] 舒东升.创业板上市公司成长性与投资价值相关性研究[D].成都:成都理工大学,2015.

[16] 陈晓红,李喜华,曹裕.技术创新对中小企业成长的影响——基于我国中小企业板上市公司的实证分析[J].科学学与科学技术管理,2009(04).

[17] G Bottazzi, G Dosi, M Lippi, F Pammolli, M Riccaboni. Innovation and corporate growth in the evolution of the drug industry[J]. International Journal of Industrial Organization , 2001 (7) :1161~1187.

[18] 许瑜,冯均科. 内部控制、高管激励与创新绩效——基于内部控制有效性的实证研究[J].软科学,2017 (02) .[19] AGZ Hu, GH Jefferson, J GROWTHian. Evidence from Chinese Industry[J].Review of Economics and Statistics, 2005 (4).

[20] 鲍新中,孙晔,陶秋燕,盛晓娟.竞争战略、创新研发与企业绩效的关系研究[J].中国科技论坛, 2014(06).

[21] 李乐. 负债融资、内部控制质量与企业创新投资[D].太原:山西财经大学,2018.

[22] 张栓兴,方小军. 负债融资、研发投入与企业成长性——来自创业板上市公司数据的研究[J]. 生产力研究,2016(10).

[23] 蒋伏心,王竹君.环境规制对技术创新影响的双重效应——基于江苏制造业动态面板数据的实证研究[J].中国工业经济, 2013 (7).

[24] 黄泰岩.新时代改革开放的继承与创新[J]. 辽宁大学学报(哲学社会科学版),2018(05).