新个人所得税改革背景下员工薪酬结构优化配置研究

胡如月 汪侨

【摘要】新个税改革背景下,起征点、税率、计税方法、扣缴方法等政策变化给个人带来改革红利。本文以政策研究为出发点,探讨员工薪酬结构最优配置方案,以期实现员工税后收入最大化,促进税负公平。

【关键词】个税改革;全年一次性奖金;薪酬结构配置;

税负公平

【中图分类号】F812.42

2018年个税改革有四方面的重大变化:一是提高起征点(3 500元提高到5 000元),并拓宽低税率级次范围;二是分类征收向综合征收转换;三是税率表从按月计算变为按年计算,并按照累计预扣法计算预扣税款;四是允许专项附加扣除。个税的改革体现了个税征管从注重效率到注重公平转换。根据财税〔2018〕164号的规定,“全年一次性奖金”的优惠政策得以延续,在2021年12月31日前,允许不并入当年综合所得,并按照单独的税率表计算。在“全年一次性奖金”的税收优惠延续的情况下,如何最优配置薪酬结构,最大程度合理降低个人税负,提高员工的税后所得,下面笔者进行分析探讨。

一、相关政策及分析

(一)综合所得计税政策及分析

1.计税政策

根据国家税务总局公告2018年第56号,工资薪金所得的计算方法如下:扣缴义务人向居民个人支付工资、薪金所得时,应当按照累计预扣法计算预扣税款,并按月办理全员全额扣缴申报。具体计算公式如下:

本期应预扣预缴税额=(累计预扣预缴应纳税所得额×预扣率-速算扣除数)-累计减免税额-累计已预扣预缴税额

累计预扣预缴应纳税所得额=累计收入-累计免税收入-累计减除费用-累计专项扣除-累计专项附加扣除-累计依法确定的其他扣除

其中,预扣率和速算扣除数如表1。

2.变化分析

新个人所得税法下,累进税率表为年应纳税所得额,且采用累积预扣法进行预扣预缴。变化带来的影响主要有两点:一是纳税金额前少后多。按照累积预扣法,员工在靠前的月份由于累积收入低,适用的税率低,缴纳的税额少,在靠后的月份则反之。二是税负更加公平。税率的选择由按照月应纳税所得额改为按照年应纳税所得额。相较而言,采用年应纳税所得额选择适用的税率,能有效避免由于不同月份收入不同导致的税负不公平问题。

例如,员工甲月应纳税所得额为1万元,3、6、9、12月份分别还有季度獎金2万元。不考虑全年一次性奖金的情况下,如果按照月应纳税所得额选择税率,取月速算扣除数为表1速算扣除数的1/12,则全年工资薪金所得纳税=(10 000×10%-210)×8+(30 000×25%-2 660)×4=25 680元;如果按照年应纳税所得额选择税率,则全年工资薪金所得纳税=200 000×20%-16 920=23 080元,较前者少2 600元。

采用月应纳税所得额选择适用的税率,由于3、6、9、12月份有额外的季度奖金导致税率上升到25%,但综合全年看税率仅有20%,从而产生了税负不公平。

(二)全年一次性奖金计税政策及分析

1.计税政策

(1)计算公式

根据财税〔2018〕164号,全年一次性奖金的计算方法如下:以全年一次性奖金收入除以12个月得到的数额,按照按月换算后的综合所得税率表,确定适用税率和速算扣除数,单独计算纳税。计算公式为:

应纳税额=全年一次性奖金收入×适用税率-速算扣除数

其中,适用税率和速算扣除数根据“全年一次性奖金”税率表(表2)进行选择。

(2)计算依据

根据国税发(2005)9号,全年一次性奖金是指行政机关、企事业单位等扣缴义务人根据其全年经济效益和对雇员全年工作业绩的综合考核情况,向雇员发放的一次性奖金,也包括年终加薪、实行年薪制和绩效工资办法的单位根据考核情况兑现的年薪和绩效工资。雇员取得除全年一次性奖金以外的其它各种名目奖金,如半年奖、季度奖、加班奖、先进奖、考勤奖等,一律与当月工资、薪金收入合并,按税法规定缴纳个人所得税。在一个纳税年度内,对每一个纳税人,该计税办法只允许采用一次。

2.税负分析

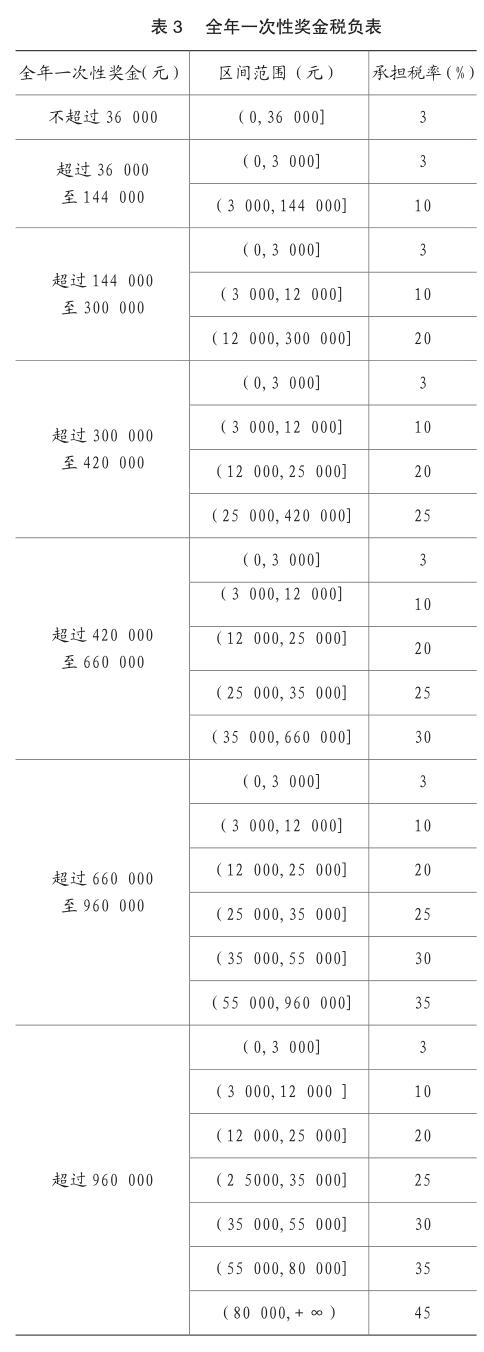

从政策看,表2的速算扣除数是表1的1/12,因此享受低税率的区间范围很窄,大部分金额承担的税负为全年一次性奖金适用税率的最高档,具体如表3和图1。

从图1可以看出,不同区间范围内的全年一次性奖金享受低税率的区间是不同的,一定程度上导致了税负不公平。例如,当全年一次性奖金金额为36 001元时,3 000元承担的税率为3%,33 001元承担的税率为10%,整体税负为9.4%;当全年一次性奖金为36 000元时,36 000元承担的税率为3%,整体税负为3%。全年一次性奖金36 001元仅比36 000元多1元,但税负增加了2.14倍。

3.薪酬结构配置影响分析

全年一次性奖金政策是“某项收入”不并入综合所得单独计税的特殊性税收优惠政策。根据前面的分析“不同区间范围内的全年一次性奖金享受低税率的区间不同”,因此,采用全年一次性奖金计税的金额不同,员工税负不同。

同时,根据规定,全年一次性奖金的范围较广且一年只允许使用一次,不采用全年一次性奖金计税的其他奖金要并入工资薪金所得计税。在实际操作中,应当合理安排薪酬发放机制,优化配置薪酬结构中按照全年一次性奖金计税的薪酬范围,确保员工整体税后收入最大化,切实享受到税收改革的红利。不要把全年一次性奖金和年终奖、奖金等混同。如果年终奖金额较大,将年终奖全部按照全年一次性奖金计税会导致员工税负较高,可以考虑发放两次年终奖或者发放两种不同名目的奖金。如此,虽然对于员工的奖励一样,但是依据全年一次性奖金政策一年只允许使用一次的规定,年终奖的一部分(而不是全部)可以按照全年一次性奖金计税,而其余的部分就要并入工资薪金所得计税,从而实现薪酬结构的配置目标。

例如,员工乙年工资薪金应纳税所得额为20万元,年终奖为20万元。若年终奖全部按照全年一次性奖金计算应纳税额,则员工乙全部收入应纳税额=(200 000×20%-16 920)+(200 000×20%-1 410)=61 670元;若年终奖14.4万元按照全年一次性奖金计算应纳税额,5.6万元并入工资薪金所得计算应纳税额,则员工乙全部收入应纳税额=(256 000×20%-16 920)+(144 000×10%-210)=48 470元。由此可见,前者较后者多缴纳1.32万元税款。

按照全年一次性奖金计算税额的金额不同,员工的税后所得不同且差额较大。因此,研究按照全年一次性奖金计税的金额范围,以此优化配置员工薪酬结构,可以实现合理降低个人税负、提高员工的税后所得以及促进税负公平。

二、员工薪酬结构优化配置分析

研究探索员工薪酬结构优化配置方案,实现员工税负最低,需要综合考虑按照全年一次性奖金计税和按照工资薪金计税两种计税方式产生的税负影响。

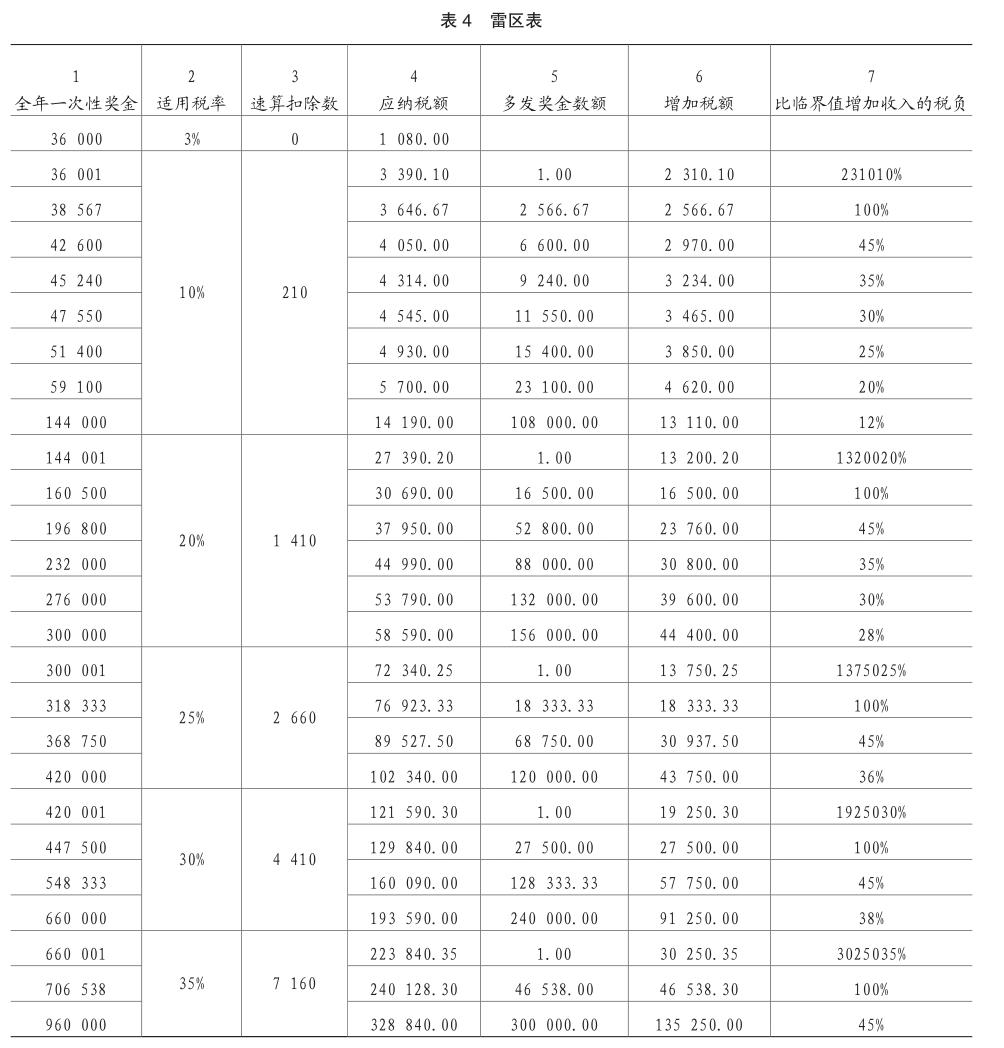

(一)全年一次性奖金的雷区

全年一次性奖金税负不公平问题在旧的个税政策下就存在并被广泛讨论,被称之为“雷区”。本文把跟临界值相比“税额的增加”/“全年一次性奖金的增加”称之为“比临界值增加收入的税负”(如表4),每一个区间范围内“比临界值增加收入的税负”是随着全年一次性奖金的增加而下降的。通过对“比临界值增加收入的税负”整理分析,新个税政策下,“雷区”可以整理为如下两种形式。

1.第一类雷区

跟临界值相比,“全年一次性奖金的增加”小于由此产生的“税额的增加”,导致单位发的多而员工的税后收入反而变少的现象,即“比临界值增加收入的税负”(“税额的增加”/“全年一次性奖金的增加”)大于100%的情况。

根据表4,全年一次性奖金在36 001~38 566元之间,由于列5“多发奖金的数额”小于列6“增加税额”,因此员工税后收入要低于全年一次性奖金为36 000元。同理,全年一次性奖金在144 001~160 499元之间,员工税后收入要低于全年一次性奖金为144 000元;全年一次性奖金在300 001~318 332元之间,员工税后收入要低于全年一次性奖金为300 000元;全年一次性奖金在420 001~447 499元之间,员工税后收入要低于全年一次性奖金为420 000元;全年一次性奖金在660 001~706 537元之间,员工税后收入要低于全年一次性奖金为660 000元;全年一次性奖金在960 001~1 119 999元之间,员工税后收入要低于全年一次性奖金为960 000元。总之,在这些范围内,企业发的多,员工反而得的少,换句话说多发部分的税负大于100%。

2.第二类“雷区”

多发的金额实际负担的税负很高,即“比临界值增加收入的税负”(“税额的增加”/“全年一次性奖金的增加”)比例很高。

例如,“全年一次性奖金”为4.26万元,跟奖金为3.6万元相比,多发奖金为6 600元,多缴纳税金为2 970元,多发部分的税负为45%(2 970/6 600)。如果员工丙工资薪金应纳税所得额为20万,适用的税率为20%,则多发部分(6 600元)按照工资薪金所得发放,承担的税率为20%,显著低于按照全年一次性奖金发放承担的税率(45%)。对于员工丙,当奖金在38 567~59 100元之间时,属于第二类雷区范围,选择3.6万元按照全年一次性奖金发放、其余并入工资薪金发放,要优于全部按照全年一次性奖金发放。

(二)全年一次性奖金税负不公平问题分析

全年一次性奖金在不同区间,适用不同的稅负(表3),且税负表中享受低税率的级距间隔很小,大部分适用全年一次性奖金所属区间的最高税率。如图1所示,全年一次性奖金每提高一个区间范围,适用原区间范围内最高税率的大部分金额转而适用更高一级税率,因而导致税额跳跃性增加,由此产生了“增加的全年一次性奖金”小于“增加的税额”的现象。经测算,跳跃性增加的税额如表5。

只有每一级全年一次性奖金的金额越接近该级次区间范围右侧的临界值,越能平滑“跳跃性增加的税额”带来的税负影响。也因此,在每一级次区间内,越接近右侧的临界值,“税额的增加”/“全年一次性奖金的增加”越低,即“比临界值增加收入的税负”越低。

(三)优化方案分析

1.优化思路

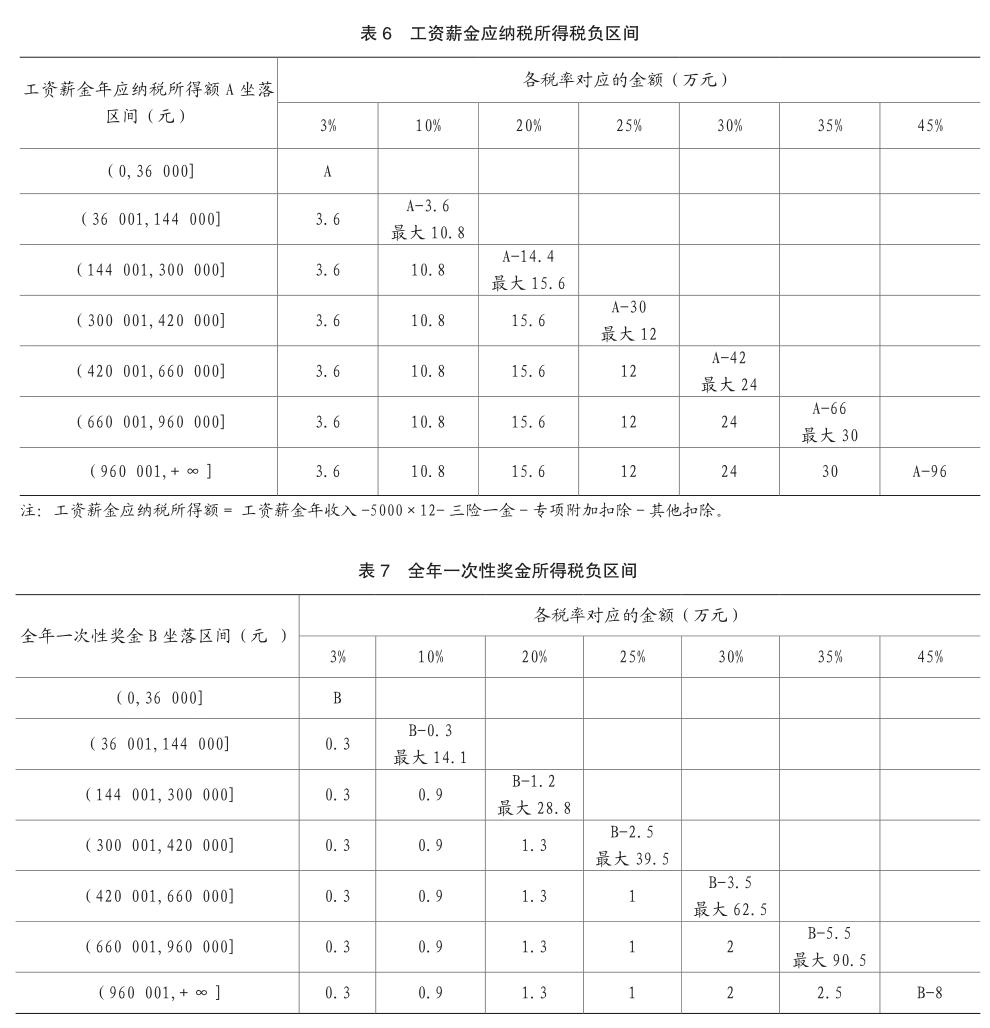

本文以员工薪酬结构优化配置方案为研究对象,合理利用全年一次性奖金优惠政策,通过将全年收入分配为全年一次性奖金和工资薪金所得,实现员工税后收入最大化。为实现目标,只需要合理配置员工薪酬结构,使得员工总体上享受低税率的金额的范围最大即可。

工资薪金应纳税所得和全年一次性奖金所得各税率分别对应的金额如表6和表7。

注:工资薪金应纳税所得额=工资薪金年收入-5 000×12-三险一金-专项附加扣除-其他扣除。

2.前提假设

本文的前提假设是员工仅在一家单位取得工资薪金以及奖金等报酬收入,且不存在劳务报酬所得、稿酬所得、特许权使用费所得。在此前提假设下,员工在该单位取得的工资薪金所得为其全部综合所得,其工资薪金所得的税率表等同于综合所得税率表。

三、员工薪酬结构配置优化方案

根据上述的优化思路,按照如下演算确定员工整体税负最低的配置方案:

(一)主要指标

工资薪金年应纳税所得额为A=工资薪金年收入-5 000×12-三险一金-专项附加扣除-其他扣除

全年一次性奖金为B

全年收入为C

全年的应纳税所得额为D=A+B=C-5 000×12-三险一金-专项附加扣除-其他扣除

(二)配置演算

1.当D≤7.2万元时,则A≤3.6万元且B≤3.6万元。其中,当D=7.2万元时,A=3.6万元,B=3.6万元,7.2万元享受3%的税率。

2.当7.2万元 3.在一定范围内,当D>18万元,考虑增加的收入放入A(20%)还是放入B(10%)。如果放入B,根据“在越接近右侧的临界值,增加的税额/增加的“全年一次性奖金”的比例越低”,则B为10%税率的右侧临界值,即B=14.4万元。测算公式如下: (D-36 000)×20%-6 920+36 000×3%≤(D-144 000)×10%-2 520+144 000×10%-210,即D≤20.31万元。(为满足不等式右侧的公式成立,36 000≤D-144 000≤144 000,即D≤28.8万元;为满足不等式左侧的公式成立,144 000≤D-36 000≤300 000,即D≤33.6万元。故一定范围为18万元 因此,当18万元 当20.31万元≤D≤28.8万元时,增加的收入放入B,即B=14.4万元。其中,当D=28.8万元时,A=14.4万元,B=14.4万元,3.9万元享受3%的税率,24.9万元享受10%的税率。 4.当28.8万元 5.在一定范围内,当D>44.4万元,考虑增加的收入放入A(25%)还是放入B(20%)。如果放入B,则B=30万元。测算公式如下: (D-144 000)×25%-31 920+144 000×10%-210≤(D-300 000)×20%-16 920+300 000×20%-1 410,即D≤70.8万元。(为满足不等式右侧的公式成立,144 000≤D-300 000≤300 000,即D≤60萬元;为满足不等式左侧的公式成立,300 000≤D-144 000≤420 000,即D≤56.4万元。故一定范围指44.4万元 因此,增加的收入应该放入A,当44.4万元 6.在一定范围内,当D>56.4万元,考虑增加的收入放入A(30%)还是放入B(20%)。如果放入B,则B=30万元。测算公式如下: (D-144 000)×30%-52 920+144 000×10%-210≤(D-300 000)×20%-16920+300 000×20%-1 410,即D≤63.6万元。(为满足不等式右侧的公式成立,144 000≤D-300 000≤300 000,即44.4万元 因此,增加的收入应该放入A,当56.4万元 (D-144 000)×30%-52 920+144 000×10%-210≤(D-300 000)×25%-31 920+300 000×20%-1 410,即D≤67.2万元。(为满足不等式右侧的公式成立,300 000 因此,当60万元 当67.2万元≤D≤72万元时,增加的收入放入B,即B=30万元。其中,当D=72万元时,A=42万元,B=30万元,3.9万元享受3%的税率,11.7万元享受10%的税率,44.4万元享受20%的税率,12万元享受25%的税率。 7.在一定范围内,当D>72万元,考虑增加的收入放入A(30%)还是放入B(25%)。如果放入B,则B=42万元。测算公式如下: (D-300 000)×30%-52 920+300 000×20%-1 410≤(D-420 000)×25%-31 920+420 000×25%-2 660,即D≤995 000万元。(为满足不等式右侧的公式成立,300 000

因此,增加的收入应该放入A,当72万元 (D-300 000)×30%-52 920+300 000×20%-1 410≤(D-420 000)×30%-52 920+420 000×25%-2 660,成立。(为满足不等式右侧的公式成立,420 000 因此,增加的收入应该放入A,当84万元 8.在一定范围内,当D>96万元,考虑增加的收入放入A(35%)还是放入B(25%)。如果放入B,则B=42万元。测算公式如下: (D-300 000)×35%-85 920+300 000×20%-1 410≤(D-420 000)×30%-52 920+420 000×25%-2 660,即D≤1 115 000万元。(为满足不等式右侧的公式成立,420 000 因此,增加的收入应该放入A,当96万元 (D-300 000)×35%-85 920+300 000×20%-1 410≤(D-420 000)×35%-85 920+420 000×25%-2 660,成立。(为满足不等式右侧的公式成立,660 000 因此,增加的收入应该放入A,当108万元 9.在一定范围内,当D>126万元,考虑增加的收入放入A(45%)还是放入B(25%)。如果放入B,则B=42万元。测算公式如下: (D-300 000)×45%-181 920+300 000×20%-1 410≤(D-420 000)×35%-85 920+420 000×25%-2 660,即D≤1277 500万元。(为满足不等式右侧的公式成立,660 000 因此,当126万元 当127.75万元≤D≤138万元时,增加的收入放入B,即B=42万元。其中,当D=138万元时,A=96万元,B=42万元,3.9万元享受3%的税率,11.7万元享受10%的税率,16.9万元享受20%的税率,51.5万元享受25%的税率,24万元享受30%的税率,30万元享受35%的税率。 10.在一定范围内,当D>138万元,考虑增加的收入放入A(45%)还是放入B(30%)。如果放入B,则B=66万元。测算公式如下: (D-420 000)×45%-181 920+420 000×25%-2 660≤(D-660 000)×35%-85 920+660 000×30%-4 410,即D≤1 452 500万元。(为满足不等式右侧的公式成立,660 000 因此,当138万元 当145.25万元≤D≤162万元时,增加的收入放入B,即B=66万元。其中,当D=162万元时,A=96万元,B=66万元,3.9万元享受3%的税率,11.7万元享受10%的税率,16.9万元享受20%的税率,13万元享受25%的税率,86.5万元享受30%的税率,30万元享受35%的税率。 11.在一定范围内,当D>162万元,考虑增加的收入放入A(45%)还是放入B(35%)。如果放入B,则B=96万元。测算公式如下: (D-660 000)×45%-181 920+660 000×30%-4 410≤(D-960 000)×35%-85 920+960 000×35%-7 160,即D≤1 922 500万元。(为满足不等式右侧的公式成立,660 000

因此,当162万元 (D-660 000)×45%-181 920+660 000×30%-4 410≤(D-960 000)×45%-181 920+960 000×35%-7 160,成立。(为满足不等式右侧的公式成立, 960 000 因此,当D>192万元时,增加的收入应该放入A,即B=66万元。 (三)演算结论 上述演算汇总如下(表8),根据表8分配工资薪金应纳税所得和全年一次性奖金所得,可以实现员工整体税后收入最多,不会产生部分增加的收入税负大于100%或者远高于工资薪金所得适用税率的情况,满足税负公平。 四、总结 本文以工资薪金所得个税政策变化和全年一次性奖金政策雷区为切入点,研究员工全年收入在工资薪金所得和全年一次性奖金之间的配置问题,实现员工税后收入最大化,既促进了税负公平,有利于提高经济活力,也与国家个税征管从注重效率到注重公平的改革方向相一致。企业在实践中可以参考表8合理配置员工薪酬结构,综合员工的年收入,合理预估全年的应纳税所得额,配置全年一次性奖金的额度,实现员工税后收入最大化。 从表8中看,员工的“全年的应纳税所得额”(D)的合理预判是员工薪酬结构优化配置方案实现的关键。在实际应用中,出于以下原因可能导致方案执行受到一定的限制:一是由于奖金的发放通常在次年年初,员工在全年中可能面临整体性调薪或者升职性调薪,从计税角度看,当发放年终奖金时,很难准确预测当年的年收入(C),从而影响“全年的应纳税所得额”的判断;二是专项附加扣除由员工自行申报扣除,企业全面掌握员工专项附加扣除信息的成本较高,因此专项附加扣除信息具有不可测性,也影响“全年的应纳税所得额”的准确判断。企业只能根据薪酬方案、已申报的专项附加扣除情况等合理预估“全年的应纳税所得额”,从而形成工资薪金所得和全年一次性奖金之间的配置方案。