“营改增”对生产性服务业税负及盈利能力影响的实证研究

——来自A股上市公司的经验数据

李 珂

(湖南商学院 财政金融学院,湖南 长沙 410205)

一、引言

当前,全球经济活动正在由以制造业为中心逐步向制造业和服务业相融合的方向发展,生产性服务业的概念也应运而生。近十年来,生产性服务业已成为促进世界经济快速增长的主要行业之一,同时也是我国“十二五”规划中突出强调的重要发展产业之一。生产性服务业作为最早开始实施“营改增”政策试点的行业,自“营改增”政策实施后,学者们对其政策效应非常关注。

胡怡建(2013)分析上海服务业“营改增”改革试点功能,认为其从选择方向、改革路径、政策制度、分税体制和动力机制方面实现了五大突破,为“营改增”在全国顺利推进提供了良好的制度基础。高培勇(2013)认为“营改增”是为了推进服务业的发展进而调整产业结构,在增值税转型改革大致完成之后推出的另一项改革措施。 田志伟、胡怡建(2013)通过构建中国税收的 CGE 模型分析“营改增”前后我国各行业两税税负的动态变化,发现即使在短期内通过税率设计等方式使得试点行业税负平衡,在长期趋势中部分行业仍然会出现税负上升的现象。魏陆(2013)认为“营改增”的企业减税效应明显,绝大多数行业和企业的税收负担是下降的,对产业发展的联动效应正逐渐显现。“营改增”对生产性服务业具体子行业的效应分析,也是学者研究的热门。吴金光(2014)实证检验发现“营改增”对交通运输业的短期效果有限。但是,王佩等(2014)利用双重差分估算认为“营改增”的实施明显降低了交通运输业的货物与劳务税税负,但公司业绩水平没有显著改善。同时,王如燕、吴丽梅等(2013)指出交通运输业“营改增”过程中存在着税率设计偏高、可抵扣项目少等问题。蔡晓霞(2016)运用双重差分模型分析“营改增”对IT业的效应,发现“营改增”显著降低了IT业流转税税负,但对其所得税税负的影响不大;张之慧(2015)通过分析万达信息的财务数据研究对IT业的影响效应,认为“营改增”后企业的总资产利润率、净资产收益率以及流动比率都呈上升趋势,说明企业的盈利能力和偿债能力都提高了。霍亦桐(2015)分析“营改增”对物流业的影响,认为税负有降有升,而张淑华(2016)认为“营改增”后物流业税负不降反增。高萍、徐娜(2014),对电信行业 “营改增”后的税负水平进行估算,并对影响电信行业税负上升的主要因素以及 “营改增”对电信行业现行业务模式带来的冲击进行分析。

综上所述,现有文献关于“营改增”对生产性服务业的研究主要是两大方面:一是对整个行业的影响;二是对行业内具体子行业如交通业、物流业、电信业等的影响。但是,其研究结论存在较大差异,有些甚至是完全相反的结论。其中可能的原因包括:一是选取研究样本过少,比如张之慧(2015)仅以一家企业为例,得出的结论难免有失偏颇;二是“营改增”实施的时间过短,经济政策大都有时滞效应。现有研究多是以2013年、2014年的数据进行分析,当时“营改增”刚刚推出1~2年,政策效应有限;三是地区限制。2012年在上海的交通运输试点开始,2012年底在全国8省市推出,然后是2016年5月1日在全国范围内推出。而现有研究多是以某个地区,并不能全面体现政策效应。现在距离2016年5月“营改增”全面推开已过去2年,“营改增”的效应逐渐显现,以上市公司的经营数据为样本,实证分析“营改增”对生产性服务发展的效应,对客观、全面评估“营改增”对生产性服务的影响显得尤为重要。

二、“营改增”影响生产性服务业税收负担和盈利能力的理论分析

从理论上来说,增值税的“道道征收、环环相抵”会减轻生产性服务业重复征税的情况,进而减轻企业的实际税负;同时,“营改增”打通抵扣链条后,会加快企业的主辅分离,进一步促进生产性服务业的发展与其盈利能力的提高。“营改增”后生产性服务业的一般纳税人基本都适用于11%与6%两档税率,小规模的纳税人适用于3%与5%两档征收率,因此本文研究“营改增”对生产性服务业的理论效应时,对一般纳税人分别采取11%、6%两档税率进行分析;对小规模纳税人分别采取3%、5%两档税率进行分析。同时,本文在以上税率与征收率的基础上,在计算城市建设维护税时采用税率为5%,教育费附加采用税率为3%,地方教育费附加税率为2%,企业所得税税率为25%。

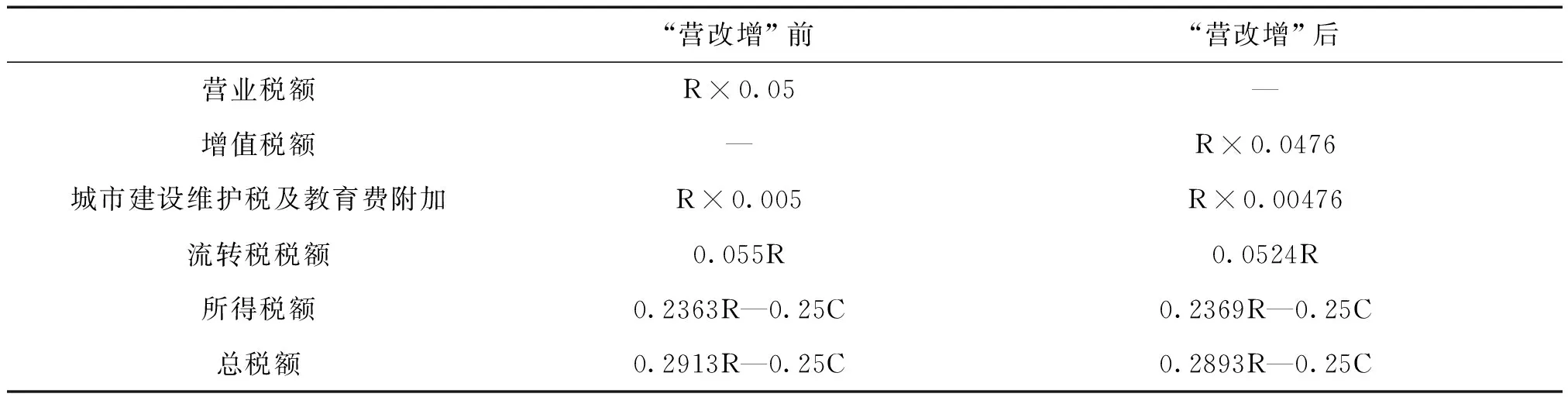

(一)“营改增”对生产性服务业小规模纳税人减税效应分析

增值税小规模纳税人采取简易计税方法,即应纳增值税税额=不含税销售额×税率。为了更好地分析“营改增”对生产性服务业小规模纳税人的影响,现做以下前提假设:假设1,企业的应税销售额为R,成本为C且企业“营改增”前后销售额保持不变;假设2:“营改增”前后企业不存在混合销售及兼营行为,即“营改增”前企业就其应税行为缴纳营业税,“营改增”后企业就其应税行为缴纳增值税;假设3:企业不存在营业外收入与营业外支出,仅就其销售收入、成本与相关税费计算其所得。表1为适用3%征收率的小规模纳税人“营改增”前后税负变化情况,表2为“营改增”前后适用5%征收率的小规模纳税人税负变动情况。

表1适用3%征收率的小规模纳税人税负变动表

由表1可知,适用3%征收率的增值税小规模纳税人在“营改增”后,流转税税负降低了0.1%,所得税税负有所提升,但是总税负呈下降趋势。由表2可知,适用5%征收率的增值税小规模纳税人在“营改增”后,流转税税负降低了0.023%,所得税税负有所提升,但是总税负也呈下降趋势。如果考虑到小规模纳税人可能享受小微企业所得税税收优惠政策,税负下降更加明显。

表2适用5%征收率的小规模纳税人税负变动表

通过对适用不同征收率的小规模纳税人进行“营改增”前后税负变动的理论分析,不难得出,“营改增”降低了小规模纳税人的实际税负。

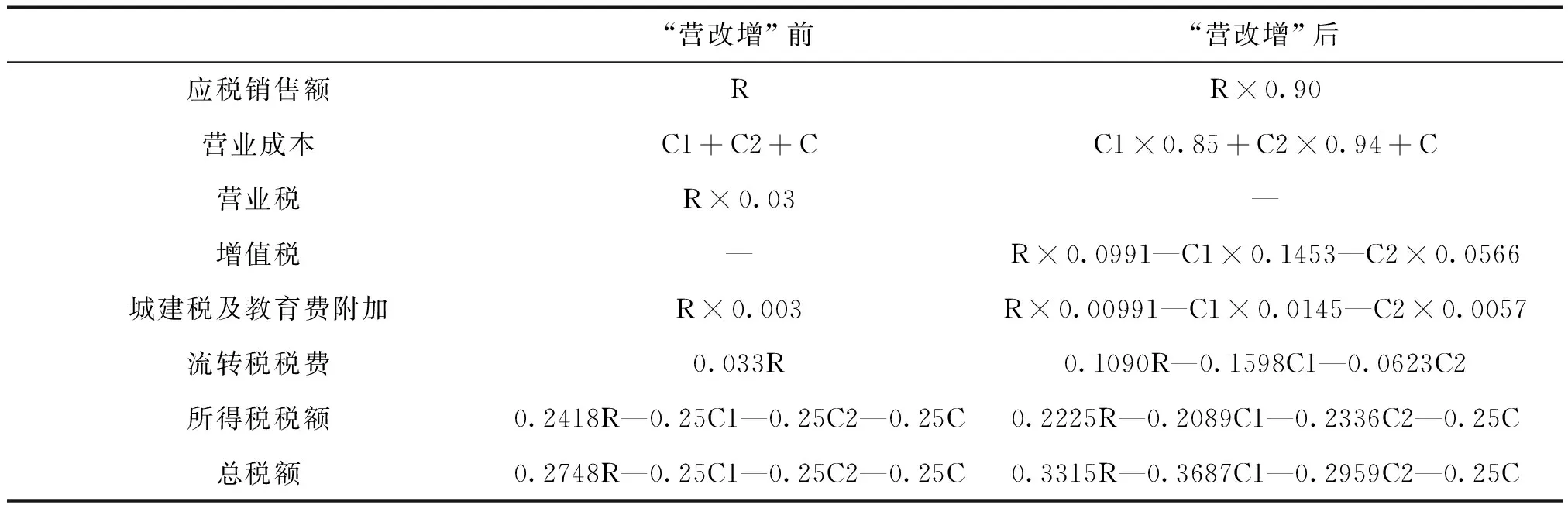

(二)“营改增”对生产性服务业一般纳税人减税效应分析

一般纳税人在计算增值税应纳税额时可以凭借购进商品、劳务与服务所取得增值税专用发票抵扣其销项税额。所以,尽管“营改增”后,纳税人所适用的流转税税率提高了,但是企业实际负担的税收不一定会提高。如果企业当期购进的固定资产、劳务或服务能够取得足够的进项税额,企业就可以达到减轻流转税税负,甚至当期应该税额为0的情况。尽管流转税税负下降可能会引起企业所得税税额的上升,但如果企业借“营改增”契机,加快固定资产的更新,加大研发费用的投入,使得企业当期税前可扣除的固定资产折旧增多与研发费用的加计扣除,也有可能造成企业所得税税负的下降。因此,“营改增”对生产性服务业一般纳税人税负增减的影响根据企业的实际情况会有不同的结果。

为了更好地分析“营改增”对生产性服务业一般纳税人的影响,现做以下前提假设:假设1,企业的应税销售额为R;外购固定资产与设备为C1,扣除率为17%;外购服务为C2,扣除率为6%;人力成本为C。假设2,企业“营改增”前后销售额保持不变。假设3,“营改增”前后企业不存在混合销售及兼营行为,即“营改增”前企业就其应税行为缴纳营业税,“营改增”后企业就其应税行为缴纳增值税。假设4,企业不存在营业外收入与营业外支出,仅就其销售收入、成本与相关税费计算其所得。

我们以11%税率为例分析一般纳税人“营改增”前后税负变化情况,如表3所示。

表3适用11%税率的一般纳税人税负变动表

由表3可以做进一步推算,如果当期外购固定资产很少或为0时,要使得“营改增”前后一般纳税人的流转税税负相等,则C2/R≈1.22。换句话说,当外购服务大于当期应税销售额的1.22倍时,“营改增”后企业的流转税税负才会低于“营改增”前的流转税税负,反之,则“营改增”后企业流转税税负上升。如果当期外购服务很少或为0时,要使得“营改增”前后一般纳税人的流转税税负相等,则C1/R≈0.4756。同理,当外购固定资产、生产设备大于当期应税销售额的47.56%时,企业“营改增”后流转税税负降低;反之,企业“营改增”后流转税税负增加。由此,我们可以得知,“营改增”前后流转税税负的变化主要取决于可抵扣进项的多少,而购进固定资产、生产设备等更有利于企业流转税税负的下降。同时,我们可以进一步分析“营改增”前后总税负的变化情况。当企业当期外购固定资产、生产设备很少或为0时,若想使“营改增”前后企业总税负相等,则C2/R≈1.24,即当C2>1.24R时,“营改增”后总税负降低;反之,则上升。当企业当期购进的服务很少或为0时,若想使“营改增”前后总税负相等,则C1/R≈0.4777,即当外购固定资产、生产设备大于当期应税销售额的47.77%时,企业“营改增”后总税负降低。由此,我们可以得知,“营改增”前后总税负的变化主要取决于可抵扣进项的多少,而购进固定资产、生产设备等更有利于企业总税负的下降。

综上,我们可以得知,对于生产性服务业一般纳税人而言,其“营改增”前后税负变化主要取决于其购进项目的多少,且购进固定资产比购进服务对税负下降的影响更大;税率为6%的一般纳税人“营改增”对其税负的影响程度远远小于税率为11%的一般纳税人,“营改增”后税负下降可能性大大高于税率为11%的一般纳税人。在此不再赘述。

(三)“营改增”对生产性服务业盈利能力的影响

所谓盈利能力,通常来讲是指企业获取利润的能力,表现为一定时期内企业收益数额的多少,一般用净资产收益率、成本费用利润率、销售利润率、总资产报酬率、盈余现金保障倍数和资本收益率六项。由前文分析可知,生产性服务业“营改增”会影响企业营业税金及附加、所得税费、企业利润等项目,通过减少企业的税负,带来企业成本的降低与更多资金的流动。企业将这笔节省出来的资金用于研发设备的投入或者扩大再生产时,由于《企业所得税法》规定了研发费用的加计扣除等税收优惠政策,这就会使得企业在进一步减轻其税负时,盈利能力得到提高。

三、模型构建与变量描述性统计

(一)研究假设、变量选取与模型构建

1.研究假设

“营改增”前后企业税负变化主要取决于可抵扣进项的多少。通常来说,“营改增”后企业会更倾向于增加外购行为,因此,企业总税负很可能会下降。企业总税负的下降及将外购的货物劳务与服务用于提高企业的优势项目或用于研发等方面,会进一步增强企业的竞争力,使得企业盈利能力提高。基于此,本文做出以下假设:

H1:“营改增”会降低生产性服务业上市公司的总税负。

H2:“营改增”会提高生产性服务业上市公司的盈利能力。

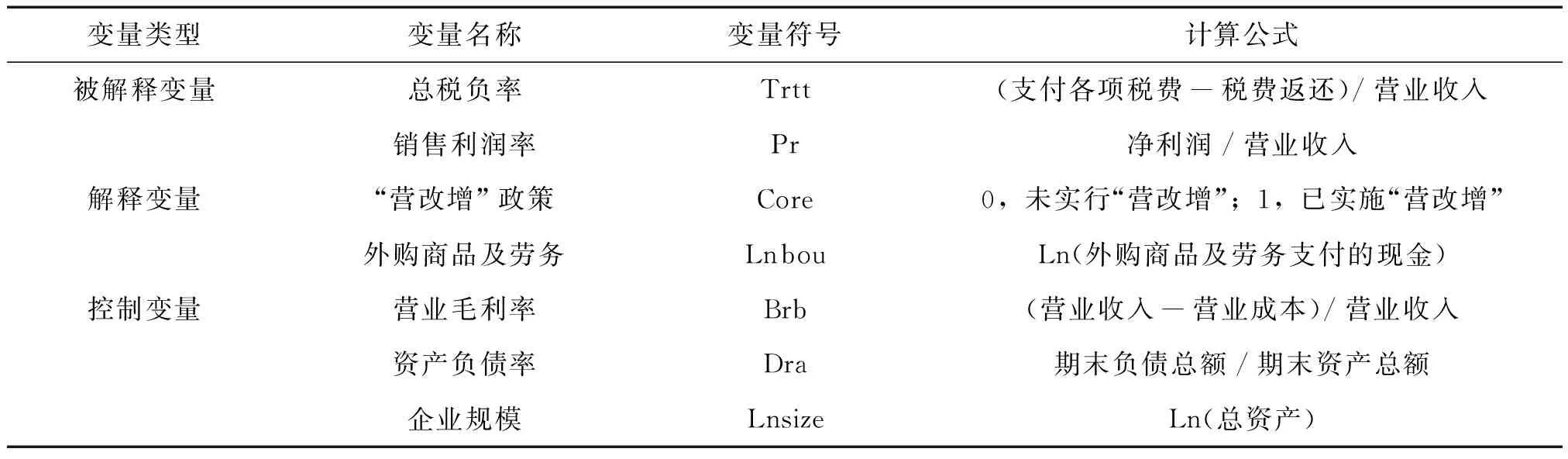

2.变量选取

被解释变量:选取企业的总税负率作为衡量企业总税负的指标,选取销售利润率(又称为净利润率)作为衡量企业盈利能力的指标。

解释变量:“营改增”、企业外购商品和劳务作为解释变量。“营改增”作为虚拟解释变量,当虚拟变量的取值为1时,表示样本企业已实施“营改增”政策;当虚拟变量的取值为0时,表示样本企业未实施“营改增”政策。由前文可知,不管是税负变动还是盈利能力的变动都与企业外购商品及劳务息息相关,因此本文选取外购商品及劳务作为第二个解释变量。

控制变量:由于上市公司资产规模、利润率等不同,其税负和盈利能力会有所不同,为了避免上市公司个体异质性给“营改增”对企业影响的评估造成干扰,引入包括营业毛利润率、资产负债率、企业规模三个控制变量。

表4相关变量

3.模型构建

采用多元线性回归的方法利用stata软件分析“营改增”对生产性服务业上市公司总税负与盈利能力的影响,根据前文所确定的被解释变量、解释变量与控制变量,建立多元线性回归模型如下:

Yit=β0+β1core+β2lnbou+β3brb+β4dra+β5lnsize+εit

其中,Yit表示被解释变量,分别反映企业的总税负率和销售利润率;core表示“营改增”政策;lnbou表示外购商品及劳务;brb表示营业毛利率;dra表示资产负债率;lnsize表示企业规模;εit表示误差项。

(二)样本选取及描述性统计

1.样本选取

本文根据2017年第四季度证监会行业分类,选取了2010年第一季度至2017年第四季度在证券市场中上市的生产性服务业行业,具体包括交通运输业、研发技术服务业、信息技术服务业、租赁和商务服务业。“营改增”前后企业税负及盈利能力变化情况体现“营改增”对企业的影响,选取在2012年之前上市的公司,在200多家家符合条件的公司中,又剔除了ST、*ST的上市公司、数据缺失与连续亏损的企业后,最后仅剩99家企业。本文所用的数据来自于样本上市公司季度报表以及国泰安数据库。

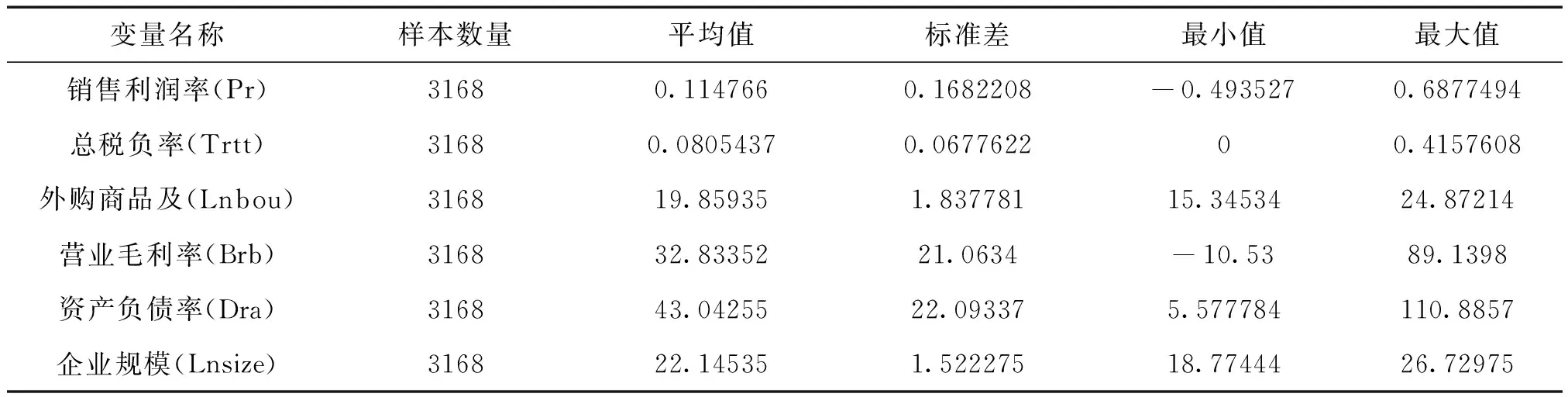

2.变量的描述性统计

样本共计3168个,2010—2017年99家生产性服务业上市公司32个季度的销售利润率的平均值为11.25%、总税负的平均值为8.26%。其中总税负的最大值为41.57%,最小值为0,原因是部分企业享受税收优惠或亏损。营改增政策以外的6个变量描述统计性分析如表5:

表5主要变量描述

数据来源:根据样本上市公司季度数据测算而得。

四、“营改增”影响生产性服务业税负及盈利能力的实证结果及检验

(一)“营改增”对生产性服务业税负影响的实证检验

豪斯曼检验结果显示p值为0.2166,也就意味着以总税负率为被解释变量的模型应当接受原假设,应建立随机效应模型。

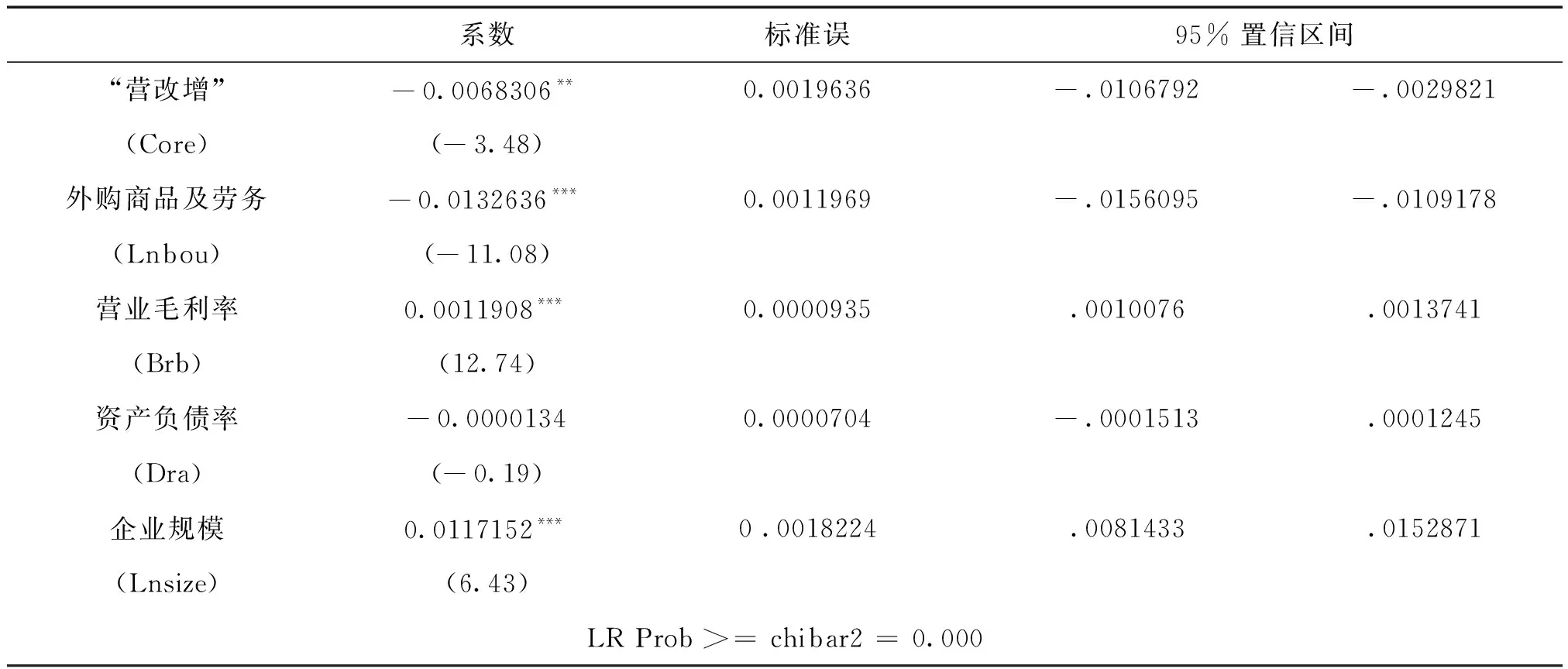

1.随机效应模型结果及LR检验结果

对面板数据建立随机效应模型并进行回归,同时进行L(likelihood-ratio)检验,以判断模型是否存在个体随机效应。结果如表7所示。

表7总税负随机效应模型与LR检验结果

注:***、**、*分别表示1%、5%及10%的显著性水平。

2.实证结果分析

实证结果显示,模型进行回归后LR检验P值为0.000,表示应当强烈拒绝原假设,认为存在个体随机效应,从而随机效应模型明显优于混合效应模型。“营改增”政策对总税负的效应系数为负,且通过了5%的显著性水平,这表明“营改增”政策对生产性服务业上市公司总税负的减税效应十分明显。在其他条件不变的情况下,“营改增”政策的实施可以减少企业0.68%的总税负。外购商品及劳务对总税负的效应系数为负,且通过了1%的显著性水平。表明外购商品及劳务的增加会显著减轻生产性服务业上市公司总税负。在其他条件不变的情况下,外购商品及劳务每增加1个单位,生产性服务业上市公司的总税负会降低1.3%。营改增、外购商品和劳务均有效降低企业的有效税负,符合我们基本假设,符合税收理论。

控制变量中营业毛利率、企业规模与企业总税负有显著的正相关关系,即企业规模越大,营业毛利率越高,其税负就越重,结论符合经济学的规模效应。具体而言,营业毛利率每增加1个单位,生产性服务业上市公司总税负会增加0.12%;企业规模每增加1个单位,生产性服务业上市公司总税负会增加1.17%。而资产负债率与总税负呈负相关的关系,即资产负债率越高,企业总税负越轻。这也符合理论情况,但是其负相关关系并不显著。

(二)“营改增”对生产性服务业盈利能力影响的实证分析

对模型进行豪斯曼检验,结果显示P值为0,说明拒绝原假设,应建立固定效应模型。

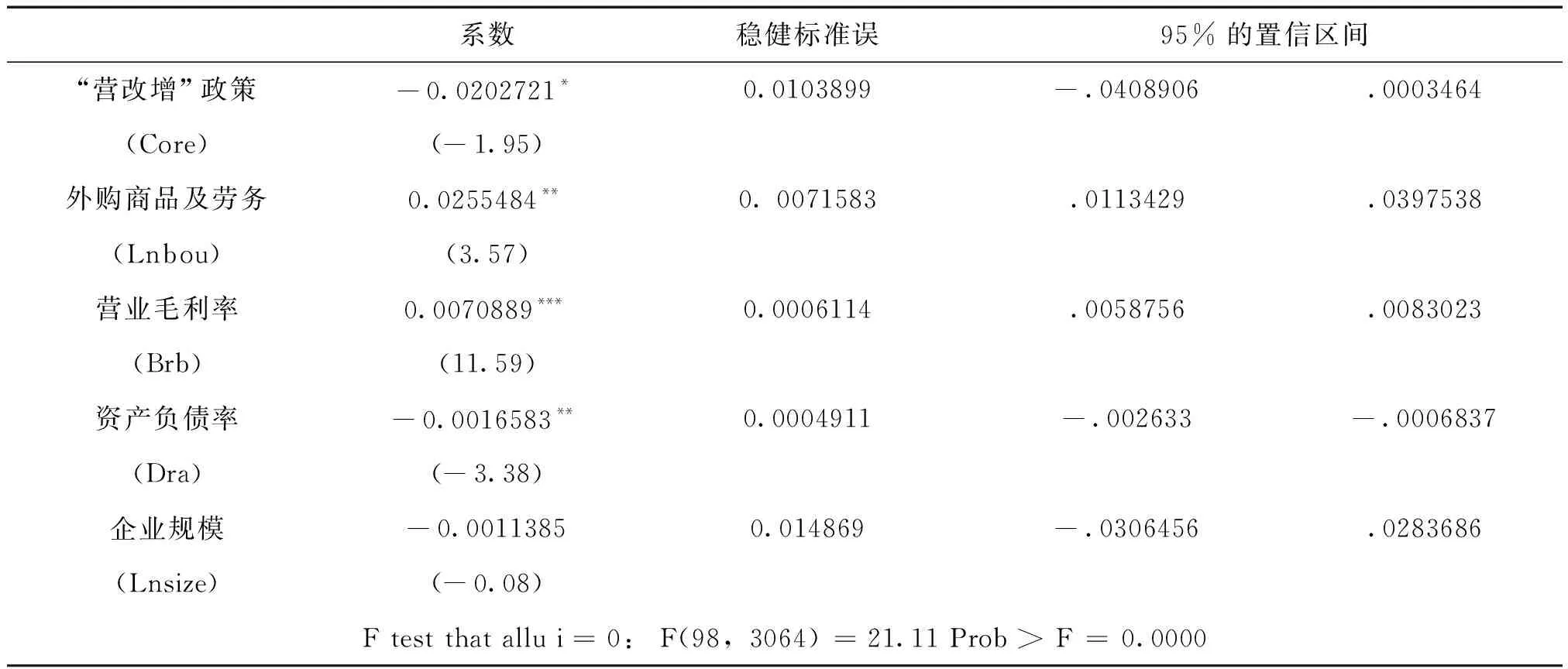

1.固定效应模型检验结果

使用聚类稳健标准误进行回,“营改增”对企业盈利能力变动的效应检验结果如表8所示。

表8 “营改增”影响盈利能力的固定效应模型实证结果

注:“***”、“**”、“*”分别表示1%、5%及10%的显著性水平。

2.实证结果分析

结果F检验显示P值为0.000,表明应当强烈拒绝原假设,认为固定效应模型明显优于混合回归,应该允许每位个体拥有自己的截距项。

“营改增”政策对企业盈利能力的效应系数为负,并且通过了5%的显著性水平。说明“营改增”会显著降低生产性服务业企业上市公司盈利能力,与假设相悖。其原因可能在于,企业盈利能力受多方因素的影响,“营改增”作为一项税收政策,对促进企业提高盈利能力和竞争力的间接作用不大,同时也说明了“营改增”带来的减税效应并没有使企业加大对其研发费用等能提高企业盈利能力和竞争力方面的费用支出;另外,可能由于我国生产性服务业自身发展不完善、规模较小以及“营改增”政策推行的年限较少,以至于“营改增”政策对于生产性服务业企业盈利能力提高作用不能显现。外购商品及劳务对企业盈利能力的效应系数为正,且通过了5%的显著性水平。

外购商品及劳务提高生产性服务业上市公司盈利能力明显。在其他条件不变的情况下,企业外购商品及劳务每增加1%,其盈利能力下降2.55%,符合税收理论。外购商品及劳务的增加会提高企业盈利能力。外购商品及劳务的增加使税收减少的同时盈利能力提高的可能途径是企业将节省下来的税费等资金外购商品和劳务用于研发的投入等能提高公司盈利能力方面的投入,导致了外购商品及劳务在降低总税负的同时,提高生产性服务业上市公司的盈利能力。

控制变量中营业毛利率与企业盈利能力有显著的正相关关系。即企业营业毛利率越高,其盈利能力就越强。具体而言,企业营业毛利润每上升一个单位,企业的盈利能力会增加0.70%。而资产负债率、企业规模与企业盈利能力为负相关,即生产性服务业上市公司的资产负债率越高、企业规模越大,其企业盈利能力可能就会越低。但是,资产负债率与企业盈利能力的这种负相关关系显著,而企业规模与企业盈利能力的负相关关系并不显著。

五、结论及政策含义

基于前文的理论分析与实证分析,可以得出以下研究结论:

首先,“营改增”政策对生产性服务业上市公司减税效应显著。由理论分析可知,“营改增”的减税效应主要取决于企业的外购商品及劳务能取得可抵扣进项的多少,实证分析表明,“营改增”后,企业外购商品及劳务增加,使企业总税负降低。同时,外购商品及劳务对企业税负下降的影响远大于“营改增”政策所带来的减税效应。

其次,“营改增”政策对生产性服务业上市公司盈利能力影响呈显著负相关,拒绝了原假设:“营改增”会提高上市公司的盈利能力。产生这种情况的可能的原因是:“营改增”后,外购商品及劳务的增加尽管增加了企业的进项税额,减轻了企业税负,但新增的固定资产等外购商品及劳务未用于研发和扩大再生产,而是直接计入了生产性服务业企业的生产成本,从而冲减了企业利润,导致销售利润率的下降,从而表现为以销售利润率为衡量指标的生产性服务业企业盈利能力下降。此外我国的生产性服务业起步晚,与发达国家相比还有很大的差距,加上“营改增”政策所实施的时间不长,本身政策的不完善与实施过程的逐步推进,使得“营改增”政策应当具有的提高企业盈利能力的作用没有发挥出来。

“营改增”并未有效提升生产性服务业的盈利能力,我们的政策含义并非是否定“营改增”政策。本文政策含义在于“营改增”确实降低了生产性服务业的税收负担,起到减税的预期目标,但是其并未明显提升生产性服务业的盈利能力,“营改增”后的增值税仍然存在进一步完善的空间,比如规范扣除范围、进一步简化并降低税率等。

注释:

①根据财税〔2017〕37号文:“简并增值税税率,2017年7月1日起,取消了13%增值税税率。”财税〔2018〕32号文:“调整增值税税率,2018年5月1日起,原适用17%和11%税率的分别调整为16%和10%税率。”但是考虑到样本企业2018年5月之前按照17%,11%计税,所以文章仍然以17%、11%税率分析企业税负。

②小型微利企业所得税税收优惠政策:满足小微企业认定标准的企业,企业所得税税率20%;财税〔2015〕34号、〔2015〕99号规定:“自20151月1日起至2017年12月31日起,对年所得30万以下的小型微利企业,其所得减按50%计入应纳税所得额,按20%的税率缴纳企业所得税。”

③企业所得税研发费用加计扣除规定:“企业发生的研究开发费用,未形成无形资产计入当期损益的,在按照规定据实扣除的基础上,按照研究开发费用的50%加计扣除,形成无形资产的,按照无形资产成本的150%摊销。”