全球价值链下金砖国家制造业出口结构分解及竞争力测算

常 冉, 杨来科

(华东师范大学,上海 200062)

伴随着经济全球化大生产时代的到来,各个国家(或地区)在生产流水线上的不同环节进行生产,增加值在每一个环节上被创造和累加,进而形成“全球价值链(GVC)”概念。面对全球价值链主导的国际分工新格局,传统以贸易总额为基础的统计数据无法区分贸易增加值的真正创造者,并产生了大量重复统计等问题。因此,以“价值增值”为统计口径,研究金砖国家的制造业出口贸易,可以真实反映金砖国家的分工地位和贸易竞争力。

一、文献综述

现有文献对金砖国家制造业出口结构及竞争力测算的研究从两方面展开。一方面是关于贸易出口的结构分解。Hummels等首次提出了测算一国直接及间接增加值出口的方法(简称HIY)和测度一国垂直专业化率(VSS)的方法[1]。王直等将国际贸易流按照产品的价值来源、最终吸收地和吸收渠道进行区分测算,在传统贸易统计和全球价值链贸易增加值之间建立一一对应的分解框架[2]。蒋庚华和林丽敏运用世界投入产出数据库分解分析了中日两国双边贸易,表明中国对日本出口最终产品以劳动和资源密集型产品为主,日本对中国出口最终产品和中间产品以资本密集型为主[3]。王岚和盛斌重新测算了1995—2009 年中美双边贸易规模,通过价值增值分解发现资源型行业中国处于全球价值链上游,消费型行业美国处于全球价值链上游[4]。尹伟华通过结构分解认为中国制造业出口获益能力低于美国,处于全球价值链下游位置,增加值贸易统计方法大幅度缩小中美贸易失衡,技术水平越高贸易失衡幅度越大[5-6]。另一方面是关于金砖国家制造业地位及竞争力研究。林秀梅和唐乐对金砖国家出口增加值进行分解,证明中国和印度出口增加值集中在低技术制造业,巴西和俄罗斯出口主要集中在初级产业与资源密集型产业[7]。蒲红霞和马霞仅对金砖国家服务贸易竞争力作出比较,认为虽然各国整体服务增加值出口有所下降,但是部分行业仍然具有相当的优势[8]。余道先和王露采用净出口显示性比较优势指数、全球价值链地位指数和参与度指数,测算金砖国家服务贸易相对竞争力和在全球生产价值链中的位置,对比分析金砖国家服务贸易的国际竞争力[9]。

根据上述的研究基础,文本从两方面推进:一是根据WWZ分解方法,从最终品和中间品占比的角度研究金砖国家制造业整体和分行业在全球网络分工中所处的位置(上游、下游);二是采用基于前向联系的行业显示性比较优势指数(RCA_VD指数),从增加值角度测算金砖国家制造业整体和分行业的贸易竞争力。

二、模型介绍与数据说明

(一)模型介绍

国家间投入产出如表1所示,世界共有G个国家,每个国家有N个部门。Zsr表示s国生产的被r国使用的中间投入品;Ysr表示s国生产的被r国使用的最终产品;Xs为s国的总产出;VAs表示s国增加值收入。

注:ROW表示世界其他国家地区。

其中,Vs表示s国增加值系数,Asr表示r国对s国直接消耗系数矩阵,B矩阵是A矩阵的经典里昂惕夫逆矩阵,Es表示s国出口总额,Lss表示s国内的里昂惕夫逆矩阵。一国出口贸易分解公式如下

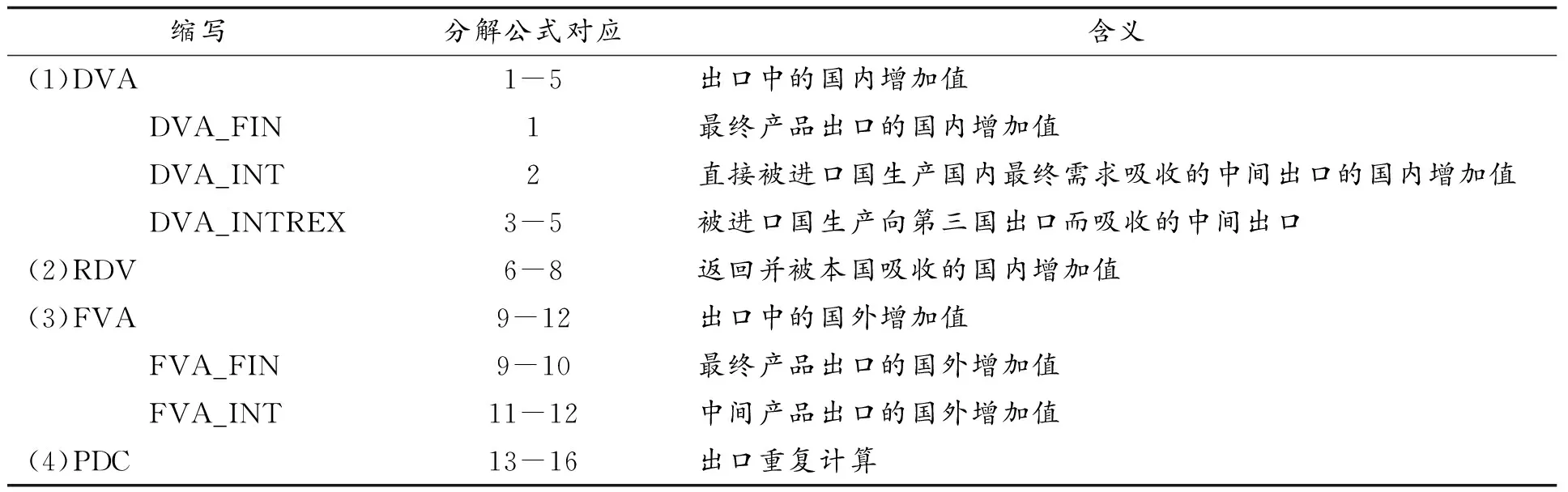

一国总出口分解的结构关系如表2所示。

表2 出口贸易分解

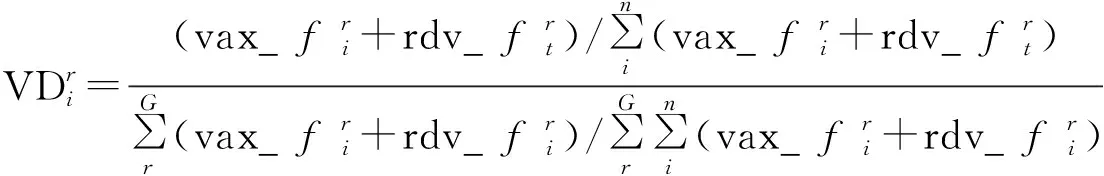

从全球价值链角度看,传统显性比较优势指数没有考虑间接出口的部分,忽略了一国总出口中还包含国外增加值和重复计算部分。故本文采用调整后的RCA_VD指数,以在贸易增加值角度测算行业的竞争力。根据日本贸易振兴协会(JETRO)的标准,若0

(二)数据与样本说明

本文使用欧盟框架研究计划WIOD项目组编制的世界投入产出表(WIOTs)为基础数据,它包含了27个欧盟成员国、其他13个主要的新兴工业化国家与发展中国家和地区,这40个国家(地区)的总产出占世界总产出的比重超过了85%,具有很好的代表性[10]。WIOTs中未含有南非的数据,本文中金砖国家的研究对象为巴西、中国、印度和俄罗斯。依据《行业科技和工业记分牌》(OECD,2003a)将18个制造业划分为低技术产业、中低技术产业、中高技术产业、高技术产业4个类别。

三、金砖国家制造业出口分解分析

(一)整体层面

巴西、中国、印度、俄罗斯制造业结构分解表略,结果如下。

巴西制造业发展平稳,处于上游地位。最终产品出口国内增加值(DVA_FIN)的占比由2005年的36.96%下降到2014年的33.07%,被直接进口国吸收的中间产品出口国内增加值(DVA_INT)占比由2005年31.9%上升到2014年33.36%,同时第三国中间品出口国内增加值(DVA_INTREX)也呈现上升趋势,说明巴西制造业处于较高端位置。巴西制造业的国外增加值中,中间品出口增加值占比逐年上升,由5.42%上升到6.57%,说明巴西制造业国外增加值中的中间品贡献较大,处于较上游位置。巴西制造业的出口重复计算占比(PDC)略有上升,说明巴西制造业的中间贸易品进行最终产品生产前跨越国境的次数略有增加,巴西制造业向上游位置靠近。

中国制造业处于低端,但向上游靠近。国内增加值大量来源于最终产品出口(DVA_FIN)占比均在40%以上,说明中国制造业以最终产品出口的国内增加值为主。DVA_FIN占比在经历了2009年高潮后回落,原因是2009年全球经济危机,部分国家地区为保护本国制造业发展而实施了绿色贸易壁垒和技术壁垒等贸易保护手段,从而对中国制造业最终产品出口造成较大冲击。相反,中国的DVA_INT和DVA_INTREX占比均逐步升高,意味着中国制造业正在向GVC高端靠近。中国制造业的返回增加值占比(RDV)从1.27%上升至2.32%,其占比小幅上升表明中国制造业出口增加值通过从其他经济体中间品进口又返回其国内用于国内最终产品生产的部分逐渐增加,中国制造业向GVC高端靠近。中国以最终品出口的国外增加值(FVA_FIN)占比相对于其他三国水平较高,意味着中国制造业较多利用进口零部件生产最终产品进行组装加工,位于GVC下游位置参与国际分工。中国制造业的国外增加值(FVA_FIN与FVA_INT之和)呈现下降趋势,说明中国制造业依赖国外的状态有所改善。

印度制造业处于下游。第三国中间品出口的国内增加值(DVA_INTREX)占比下降,说明印度制造业的基础牢固,但发展滞后,向价值链低端下滑。印度制造业中的返回增加值(RDV)占比在报告期内先升后降,其值均在0.5%以内,占比很低,说明印度制造业出口很少通过从其他国家中间品进口返回国内,侧面也反映出印度制造业并非处于高端水平。印度制造业的国外增加值相比其他三国占比较多,说明印度制造业依赖国外进口程度较大。最终出口的国外增加值中FVA_FIN的上升幅度较大,说明印度制造业逐渐向下游位置滑落。

俄罗斯制造业依靠资源优势处于上游位置。俄罗斯的DVA_INT和DVA_INTREX两部分占比均远高于其他三国,特别是DVA_INT占比最高达44.54%,说明俄罗斯制造业是以大量中间品出口的国内增加值为主,处于价值链的高端位置,这与俄罗斯丰富的自然资源及雄厚的工业基础有关。俄罗斯的返回增加值(RDV)呈先升后降趋势,但其占比数值非常小,最高仅1.06%,说明俄罗斯制造业很少通过其他国家中间品进口返回国内,因为资源性行业基本以中间品输出形式为主,实现价值返回的难度较大。俄罗斯制造业中间品出口国外增加值高于最终产品出口国外增加值,意味俄罗斯制造业处在价值链前端。

(二)行业层面

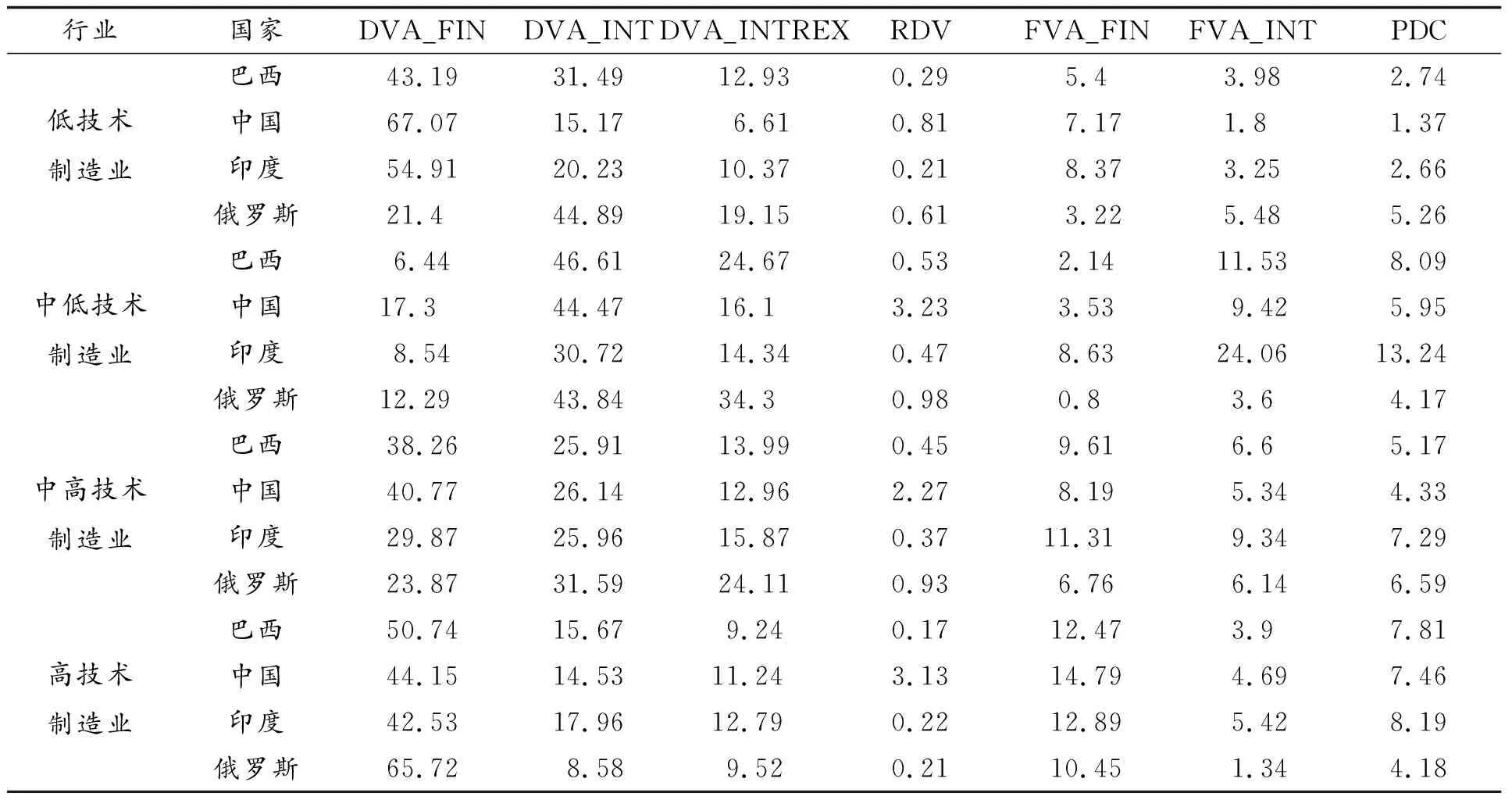

巴西、中国、印度、俄罗斯2014年制造业分行业出口结构分解表如表3所示。

表3 金砖国家2014年制造业分行业出口结构分解 %

注:数据来源于Wiod数据库的国际投入产出表(WIOTs),使用R计算得出。

低技术行业中,最终产品出口的国内增加值中国比重最高为67.07%,说明中国制造业的低技术行业以最终产品出口为主。低技术行业返回增加值占比金砖国家都非常小,因为低技术行业大多是资源输出型行业,返回本国的价值不大,相比而言中国RDV比重略高。中国的FVA_FIN处在四国中最高水平,FVA_INT处在四国中最低水平,说明中国低技术行业的国外增加值以最终产品出口为主,而中间品出口相对缺乏竞争优势,中国的低技术行业位于较低位置。

中低技术行业中,中间品DVA_INT和DVA_INTREX占比印度最低,说明印度在中低技术行业所处后端位置。返回增加值占比中,中国远大于其余三国,说明中国的中低技术制造业出口较多从其他国家中间品进口返回国内生产,正在向上游位置靠近。国外增加值最终产品出口印度占比是四国中最高的,说明印度的中低技术行业在全球价值链生产过程中大量参与下游环节,并且印度的中低技术重复计算部分(PDC)较高,也从侧面反映出印度的中低技术行业积极融入国际分工,但处在较为低端位置。

创新考核导向机制,解决“给足力”的问题。为避免“人在心不在,手到力不到”的问题,尽可能集聚起最强大的攻坚力量,强化了脱贫的考核权重,把促进贫困村经济发展、农村贫困人口减少、农村居民人均可支配收入等作为重要考核内容,将乡镇和市直部门单位脱贫攻坚考核权重均提高至60%,并设立脱贫攻坚先进工作奖,把力量全部引导到脱贫攻坚上来,引导到真脱贫上来。

中高技术行业中,最终产品出口国内增加值占比中国最高,说明在以重工业为主的中高技术行业中中国的国内增加值以最终产品出口为主。中间品出口的国内增加值两个指标(DVA_INT与DVA_INTREX)中,俄罗斯占比略高于其他三国,说明俄罗斯国内增加值以中间品出口为主,处于价值链上游位置。返回增加值占比(RDV)中,中国远高于其他三国,说明中国正在向上游位置靠近。

高技术行业中,最终产品出口国内增加值占比金砖国家普遍较高,说明四国高技术行业的竞争力较弱。高技术行业的中间品出口印度占比最高,说明印度处于上游位置。返回增加值占比中,中国远高于其余三国,说明中国的高技术制造业出口较多从其他国家中间品进口返回国内生产,正在向上游位置靠近。俄罗斯的重复计算部分较低,说明俄罗斯融入程度并不高,其本国工业保护和较好的工业基础使其处于较上游地位。

四、金砖国家制造业竞争力指标测算

(一)整体层面

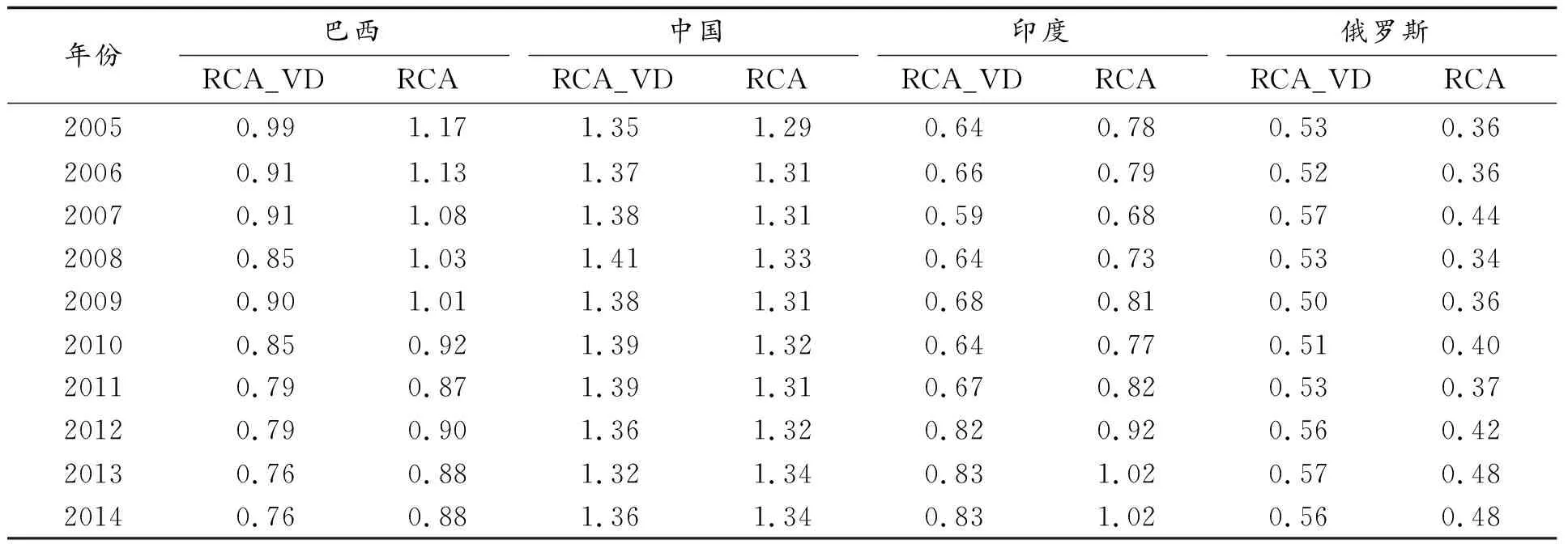

表4 2005—2014年金砖国家制造业整体显示性比较优势指数

注:数据来源于Wiod数据库的国际投入产出表(WIOTs),使用R计算得出。

通过表4各国间RCA与RCA_VD指数对比,可以看出金砖国家传统显示性比较优势指数存在高估情况,也存在低估情况。巴西制造业在2005—2014年间的显示性比较优势指数高估率在8% ~20%之间,比重不大变化较平稳,说明巴西制造业出口中包含一定的国外增加值和重复计算,国外增加值和重复计算所占比重不大,巴西制造业国内增加值率较高。与巴西的出口分解结果一致,巴西制造业的显示性比较优势呈现比较劣势,但是通过出口分解的分析,可知巴西制造业在全球价值链国际分工中处于相对上游位置,说明巴西在全球价值链中上游位置是因为其相对丰富的自然资源,并非因为其中间品的竞争优势融入国际分工。

中国制造业在2005—2014年间的显示性比较优势指数高估率在-6% ~-1%之间,说明中国制造业某些部门的增加值隐含在该国其他部门的出口中,即有部分的间接出口被忽略。中国制造业新RCA_VD指数被低估的程度自2008年后逐年明显减少,说明间接出口被忽略的程度降低即中间品出口增加明显,与中国的出口分解结果一致。中国制造业显示出比较优势,这主要与中国制造业庞大的贸易整体量有关,也与中国制造业的产业升级有关,通过出口分解的分析看,中国制造业产业升级造成对国外中间品的依赖程度降低,从而利于逐步向全球价值链体系中的上游位置靠近。

印度制造业在2005—2014年间的显示性比较优势指数高估率在15% ~23%之间,说明印度制造业出口中包含一定的国外增加值和重复计算,与印度制造业较低的国内增加值率相符。印度制造业显示出比较劣势,通过出口分解的分析,可知印度制造业在全球价值链国际分工中处于相对下游位置,并且下滑趋势明显。这说明印度制造业的竞争力相对劣势和整体行业的弱竞争力影响了印度制造业在全球价值链中的地位。

俄罗斯制造业在2005—2014年间的显示性比较优势指数被大量低估,偏差率最高达-36.22%,说明俄罗斯制造业某些部门有大量的间接出口被忽略,与俄罗斯处于价值链高端位置的结论相符。俄罗斯的制造业竞争力在金砖国家中最弱,但是通过出口分解的分析,可知俄罗斯的制造业在全球价值链国际分工中处于上游位置,具有较高的出口国内增加值,在金砖国家中制造业处于价值链最前端,由此说明俄罗斯在全球价值链中上游位置是因为其丰富的物资资源作为中间品参与全球价值链之中,并非因为其中间品的行业竞争优势融入国际分工,同时俄罗斯制造业贸易整体量同其他制造业大国相比偏小,国家贸易总量不高,一定程度影响了俄罗斯制造业的竞争力水平。

(二)行业层面

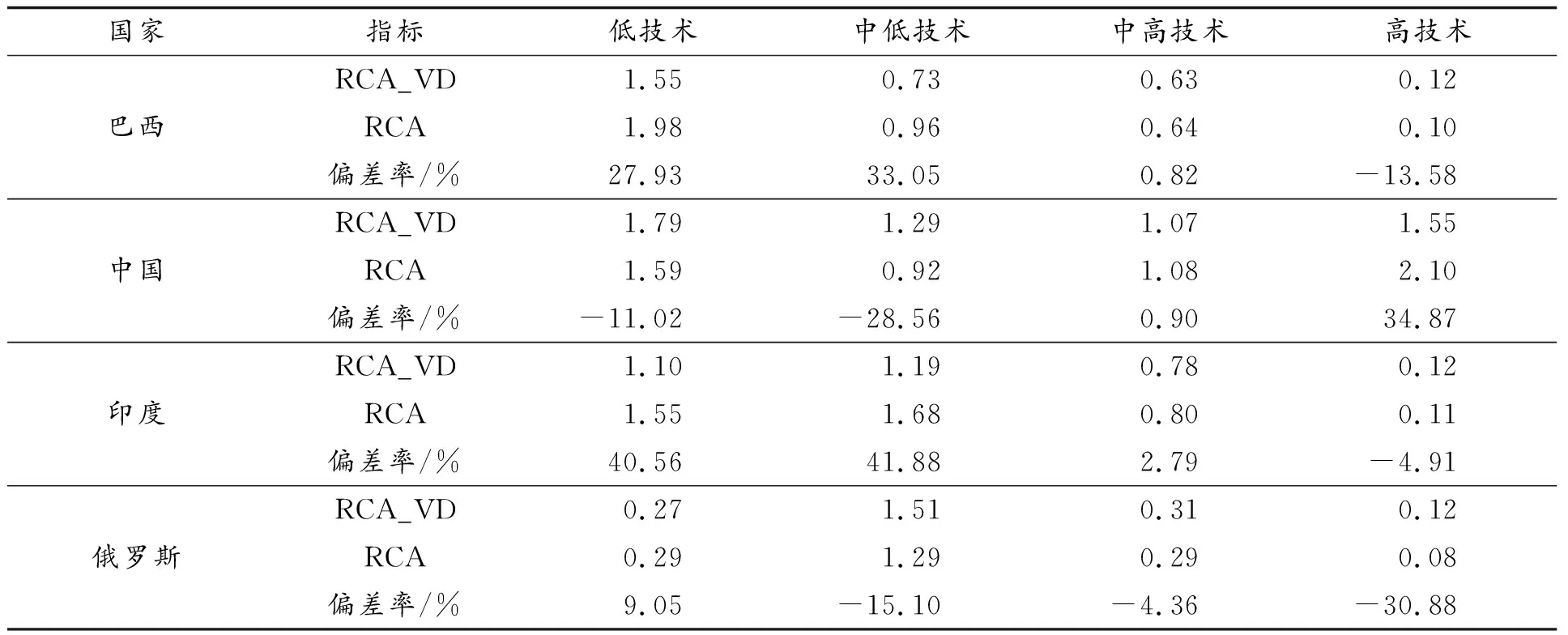

巴西、中国、印度、俄罗斯2014年制造业分行业显示性比较优势指数如表5所示。

表5 2014年金砖国家制造业分行业显示性比较优势指数

注:数据来源于WIOD数据库的国际投入产出表(WIOTs),使用R计算得出。

低技术行业中,显示性比较优势被高估最高的是印度,为40.56%,说明印度的制造业低技术行业中含有较多的国外增加值和重复计算,与分行业金砖国家出口分解分析的结论一致。显示性比较优势被低估最高的是中国,为-11.02%,说明中国制造业低技术行业中有一部分中间品出口被忽略。通过对比新RCA_VD指数,可以看出巴西、中国、印度具有比较优势,俄罗斯处于劣势。

中低技术行业中,显示性比较优势被高估最高的是印度,被低估最高的仍然是中国。通过对比新RCA_VD指数,可以看出中国、印度、俄罗斯具有比较优势,巴西处于劣势。

中高技术行业中,显示性比较优势被高估最高的是印度,为2.79%,说明印度的制造业中高技术行业中含有高于三国的重复计算,与印度重复计算最高的事实相吻合。显示性比较优势被低估最高的是俄罗斯,为-4.36%,说明俄罗斯制造业中高技术行业中有一部分中间品出口被忽略,中高技术行业较高的中间品出口使俄罗斯处于全球价值链上游。对比新RCA_VD指数,可以看出只有中国处于比较优势,巴西、印度、俄罗斯处于劣势,能够明确体现出一国制造业比较优势和其融入全球价值链的分工体系的位置没有必然联系。

高技术行业中,显示性比较优势被高估最高的是中国,为34.87%。显示性比较优势被低估最高的仍是俄罗斯,为-30.88%,这与俄罗斯的制造业出口结构相关。由于历史原因,俄罗斯国内制造业偏重基础工业,高技术行业的贸易较小,造成显示性比较优势被低估得最高的现象。对比新RCA_VD指数,可以看出只有中国处于比较优势,巴西、印度、俄罗斯处于劣势,说明中国凭借在高技术行业的产业链微笑曲线末端的创新升级和高技术行业的较大贸易量拥有明显的竞争优势。

五、结论与启示

本文通过金砖国家制造业的出口分解和贸易增加值竞争力指数的测算,从制造业整体行业和细分行业两个视角,对金砖国家制造业在全球价值链中的地位和国际竞争力进行全面分析和重新评估。

第一,俄罗斯制造业处于GVC高端位置,巴西处于较上游位置,中国制造业不断向GVC高端靠近,但印度的制造业水平不断向GVC下游滑落。第二,中国在中低技术行业相对处于上游,其余行业均处于相对下游。俄罗斯在低技术行业和中高技术行业处于上游,与其丰富的自然资源有关。印度在高技术行业处于上游,但其他行业较低端。第三,制造业中巴西、印度和俄罗斯呈现比较劣势,中国相对具有比较优势。中国在中高技术和高技术制造业中具有比较优势,俄罗斯和印度分别在低技术制造业和中技术制造业处于劣势。通过竞争优势指数分析可知,一国制造业规模大小、出口竞争力、比较优势与全球价值链参与程度和地位不存在明显线性关系。

在当今全球价值链背景下,金砖国家制造业的融入程度仍有待提高。中国在金砖国家中竞争优势比较明显,俄罗斯在GVC地位中占据优势。所以金砖国家需要在未来的贸易合作发展中取长补短,在增强自身竞争力的同时促进全球价值链地位提升。

——基于进口关联化、多样化与高度化的多维视角