人民币国际化水平测度及影响因素研究

张焕明 杨子杰

(安徽财经大学统计与应用数学学院,安徽蚌埠 233000)

一、引 言

2008年金融危机的爆发,使得国际社会对于美元保持绝对主导地位的货币体系产生诸多质疑,越来越多学者呼吁对现有货币体系进行改革。在世界各政治经济体不断变动的大背景下,加快推进人民币国际化被提上议程。2009年推出跨境贸易和境外直投人民币结算试点后,人民币的交易媒介职能对于人民币国际化程度起到关键作用;2015年底人民币正式加入SDR,其价值储藏和记账单位职能也开始发挥重要的作用,越来越多的国家和地区选择人民币作为储备资产。因此,需要从人民币行使货币三大职能手段入手,来衡量人民币国际化水平。人民币国际化已经不单是货币本身的竞争,更是背后复杂的大国博弈和实力角逐。因而找出影响货币国际化程度的关键因素,对于提升政府政策的针对性具有重要意义。

综上所述,测算人民币和全球各主要货币的国际化程度、对影响货币国际化的因素进行研究,并且结合中国实际国情从而给出有针对性的建议,对于推进人民币国际化至关重要。

二、研究现状

对于货币国际化的影响因素研究已有数十年的历史。Eichengreen(1998)认为货币的等级是由发行国经济实力所决定的;Frankel(1999)认为货币发行国经济规模、军事政治实力和金融市场发展是其国际化的基本条件。Mundell(2003)提出,一国经贸和金融在全球占比较大、针对外汇没有管制措施、较高的对外开放程度、稳定的币值、强大的军事实力和稳定的政治环境、充足的外汇和黄金储备和较稳定的货币政策是该国货币成为国际化货币的必备条件。近年来多数学者从货币的三大职能入手,建立不同的指标体系和计量方法来进行分析。Chinn 和 Frankel(2008)基于货币职能,认为决定货币国际化的关键因素为对外贸易规模、币值稳定程度以及金融市场发展程度。

国内学者方面,庄永婷(2012)通过举证和实证分析认为,经济实力、币值稳定程度和金融市场发达程度是三大影响货币国际化的因素;白晓燕、邓明明(2016)分不同时期对18种国际货币的国际化进行分析,认为货币惯性因素在所有阶段均发挥显著作用,经济实力和币值稳定程度在前期会起到显著作用,而金融市场发展和外贸规模在中后期是显著影响因素;项卫星、钟红(2017)认为,一货币网络外部性、货币惯性、币值稳定程度对于以该货币计价国际债券的发行会产生显著影响;彭红枫、谭小玉(2017)认为,经济实力、贸易规模和币值稳定性等经济基本面因素是影响货币国际化总量指数的关键,对于支撑货币的国际地位极为重要,资本账户开放度、金融市场发展水平、政治稳定性和军事实力能显著影响货币国际化相对指数。

相对于全球主要货币,对于影响人民币国际化的因素研究,大部分学者集中在国内。综合大多数国内学者基于不同的计量模型得到的结果,货币发行国的经济实力、贸易市场规模、货币地位以及金融市场的开放度均是影响该货币的关键性因素(李婧 2006,秦月星 2010,林乐芬、王少楠2016,王春桥、夏祥谦2016,吕春燕、贺建凤2017)。另外,孙海霞、谢露露(2010)认为,货币发行国的军事力量也是会对该货币国际化产生显著影响的因素;颜超(2011)采用动态面板数据模型和GMM方法得出通胀水平以及货币使用惯性会对人民币国际化产生显著影响;李美洲(2012)分别建立静态和动态模型对货币国际化程度影响因素进行研究,结果显示,静态模型中货币币值稳定程度会对国际化产生显著影响,而在动态模型中历史惯性因素,即货币地位对货币国际化影响显著;余道先、王云(2015)还认为,人民币实际汇率对人民币国际化进程也会产生影响。

上述研究的重点都集中在全球主要货币以及人民币国际化水平的影响因素分析上,而关于人民币国际化程度测算的研究相对较少,李瑶(2003)对货币国际储备占比情况、货币流通范围程度和货币境外流通总量规模进行简单算术平均,以此作为衡量货币国际化程度的指标;Tung et al.(2012)以货币三大职能为基础,使用了7个份额指标构建了货币国际化指数,分别为:汇率盯住货币国家占比、贸易计价占比、发行国银行外来货币资产和负债占比、外汇交易占比、国际储备占比、计价国际债券占比,并利用主成分分析的方法确定各指标客观权重,对2010年的主要货币国际化指数进行了测算,不足之处在于并未考虑全球直接投资中货币份额等关键指标;彭红枫、谭小玉(2017)将影响货币国际化的因素分为基本面和结构性因素,并通过OLS回归和主成分分析确定各份额指标权重,建立人民币国际化总量指数和相对指数;范祚军(2018)利用熵权法确定货币国际化各职能全球总量指标的权重,并以此对各主要货币对应的份额指标赋权,从而计算得到各主要发行货币的国际化指数。

三、人民币国际化指数的测算

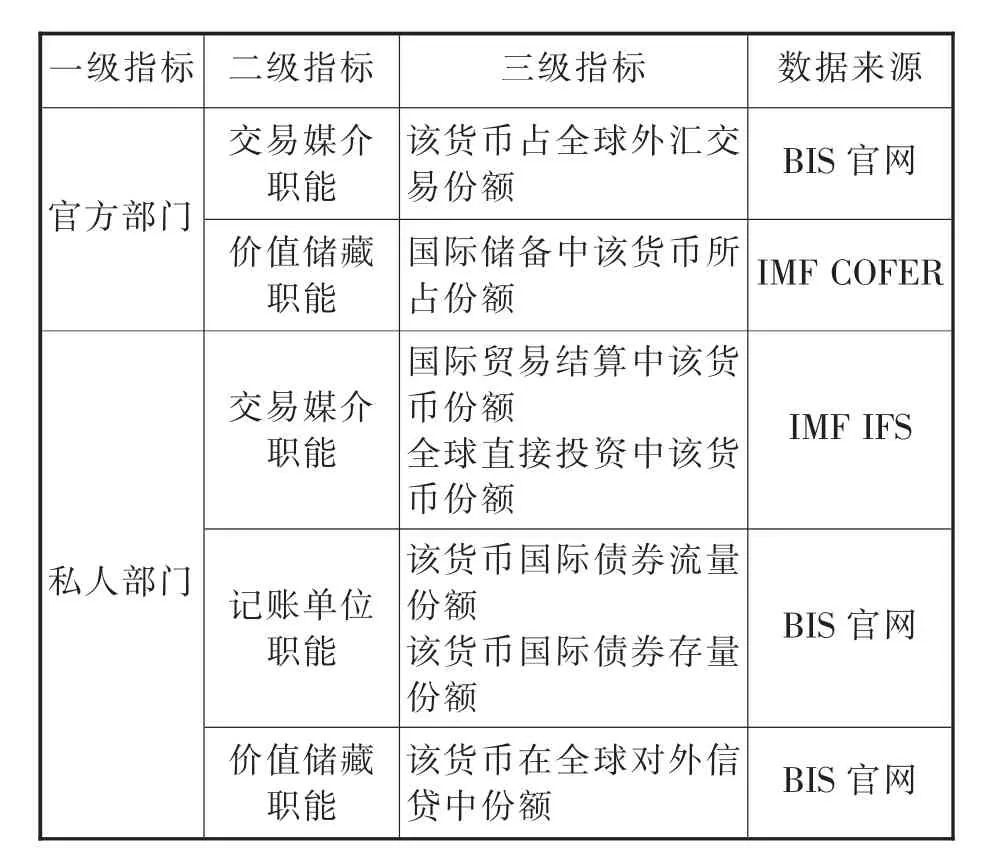

综上所述,目前学术界关于货币国际化程度的研究主要集中在通过对货币执行基本职能时的代表性指标进行赋权,从而构建综合指数。因此本文在构建货币国际化指数时,需要从货币三大职能入手,选取各维度下具有代表性的指标建立指标体系。本文中各指标建立在中国人民大学出版的《人民币国际化报告》中RII指数所选指标体系基础上,以确保所构体系足够科学;并且在满足相关指标数据可得性和时效性的要求下对原体系进行微调,最终确定的指标体系见表1。

表1 货币国际化指数指标体系

在计算货币国际化指数时,第一步便是确定各指标权重,本文采用客观组合赋权的方法进行改进,并对各指标的重要程度进行排序。

(一)指标赋权

1.熵权法确定权重

对于含有n个评价指标,m个测评对象的指标体系,有原始决策矩阵:X=(X)。 对原始阵 X进行归一化处理, 可得新的决策矩阵:R=(r),由此可知第i时期第j个职能指标占比d:

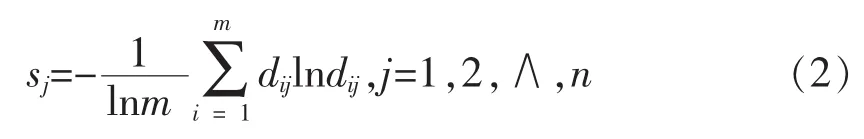

故第j个职能指标对应的信息熵值为:

从而可以计算出第j项指标的熵权系数:

2.主成分分析法确定权重

主成分分析法实质上对多维数据中的多维变量进行线性变换得到一组新的向量空间上互相垂直的变量,从而解决了高维数据较难分析的困难,通过降维技术让我们更清楚地了解变量间相关结构。运用主成分方法求解各指标权重的步骤如下:首先假设存在j个货币职能代表性指标,其样本个数取为T,由原始数据组成矩阵X、R为k个指标序列的协方差矩阵,令λ(i=1,…,k) 表示矩阵 R的第 i个特征值,α表示矩阵R的第i个特征向量。第i个主成分可以表示为 PC=Xα,并且 λ=VAE(PC)。 凭借我们建立好的具有相对现实意义的主成分,来确定第j项指标的权重:

3.变异系数法确定权重

作为客观赋权方法的一个分支,较常用的还有变异系数法。变异系数法所确定的各指标权重是由通过衡量其观测值变动程度得到的。该方法优点是可以充分反映原始指标包含的信息。

对于本文所研究指标权重的计算,利用变异系数法的实际操作步骤如下:

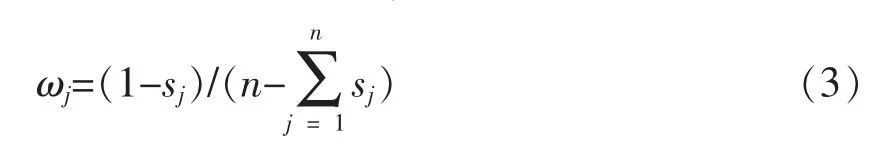

首先计算指标的变异系数v,计算公式如5式所示:

再对各项指标求权重ω,计算公式如6式所示:

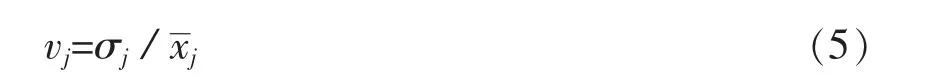

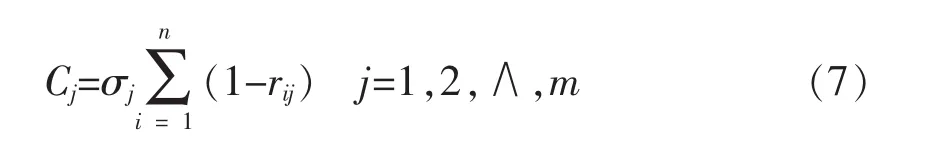

4.CRITIC客观组合赋权

CRITIC法对于各项指标的赋权方式便是综合指标的对比度和矛盾性来计算。定义C为第j项指标的信息承载量,C的计算公式如7式所示:

信息承载量C可反映指标j的重要程度,因此可以定义该指标综合权重:

(二)测算货币国际化综合衡量指数

以表1中各份额指标为基础,鉴于数据可得性,选取其中六项份额指标对应的全球总量(总额)指标进行国际化指数测算,具体步骤如下:

第一步,建立原始决策矩阵 X=(x),其中 i代表从1997年到2016年,代表各项总量指标,各年份对应的具体各指标数据见表(略)。

第二步,对矩阵X进行正向化非量纲化处理,得到新的决策矩阵R。

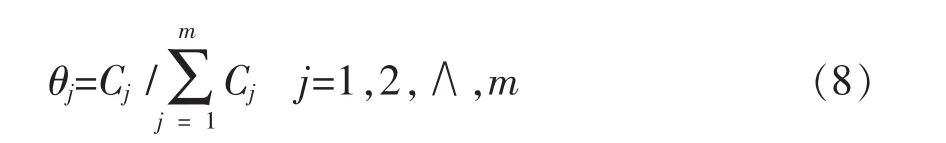

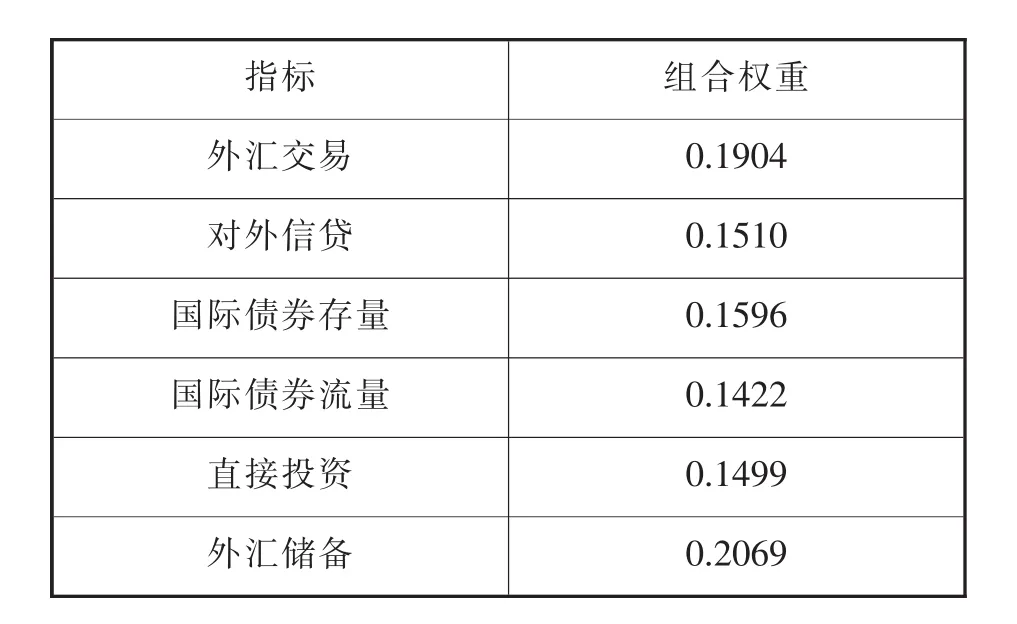

第三步,利用指标赋权的三种单项赋权方法计算得到的货币职能指标权重及排序见表2:

由表2所示结果可知,上述各单项方法得到的权重向量说明一定程度上各指标的重要性顺序有差异,因此对三种方法的权重向量进行Kendall系数一致性检验。最终得到Kendall W值为0.028,接近于0,故有足够理由接受原假设,即认为三种单项方法对于货币职能指标权重的确定不具有一致性。所以采用CRITIC方法进行组合赋权:

表2 单项赋权法下货币三大职能指标权重

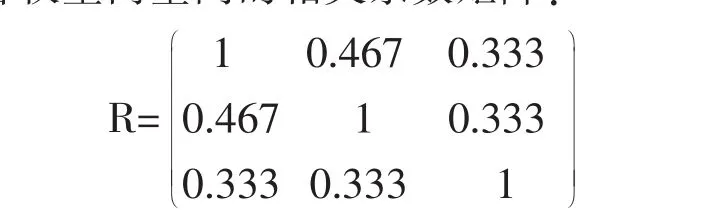

各权重向量间的相关系数矩阵:

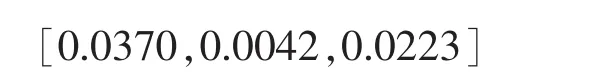

各方法下指标权重的标准差由σ表示:

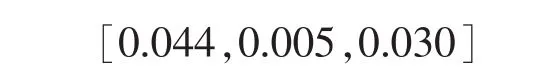

根据7式计算信息承载量C:

再由8式对权重系数θ进行求解:

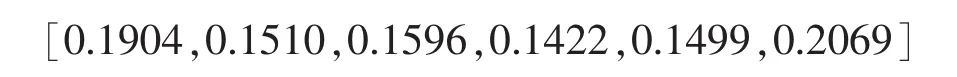

故可得到最终的组合权重 W=θW+θW+θ3W3:

因此,利用表3中组合赋权所得权重,对各主要货币三大职能的代表性份额指标进行加权求和得到1997年—2016年共20年美元、欧元、日元、英镑、瑞士法郎以及人民币的国际化指数。

四、影响货币国际化的因素分析

(一)利用综合灰关联度对因素初步提取

本文在已有研究结论基础上进行指标整合,借鉴刘锦薇(2015)的研究方法,通过计算各影响因素指标与各主要货币国际化指数间的综合灰色关联度,初步提取出影响各主要货币国际化的关键因素。

表3 货币三大职能指标组合权重

本文选用灰关联度法,基于近20年各主要货币指数和影响因素的面板数据,对影响货币国际化水平的主要因素进行初步选取。

绝对和相对灰关联度的计算步骤如下:

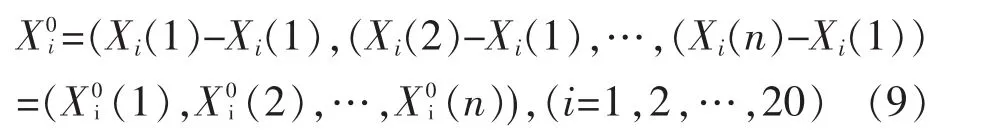

关于绝对关联度,首先计算X和X(i=1,2,…,20)的初始零化像 X(i=1,2,…,20),如式9所示:

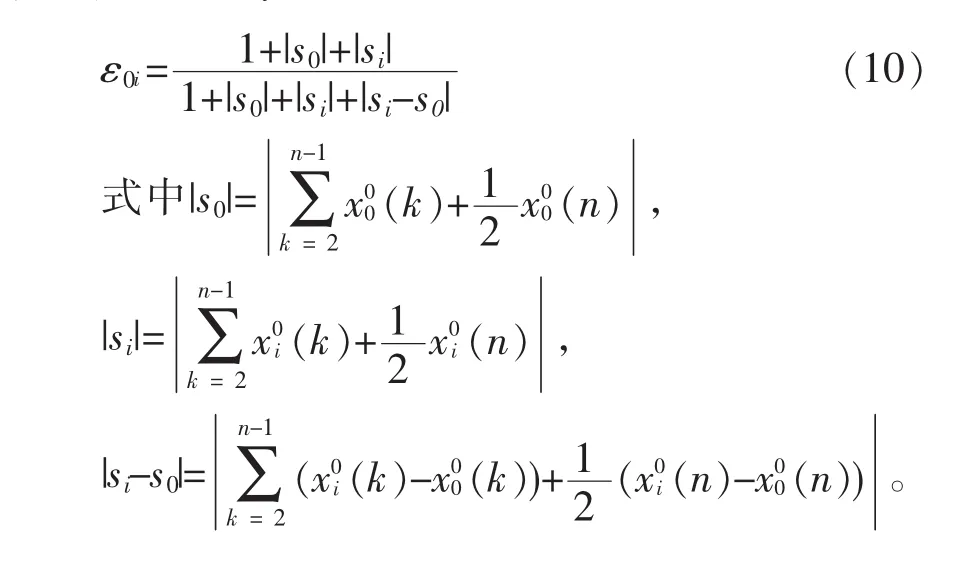

其次,计算绝对灰关联度 ε(i=1,2,…,20),如式10所示:

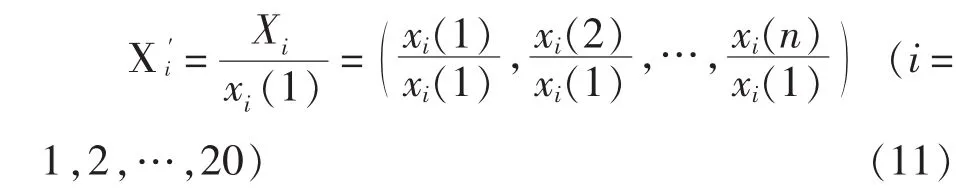

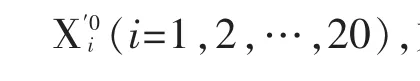

关于相对灰关联度,计算步骤如下:

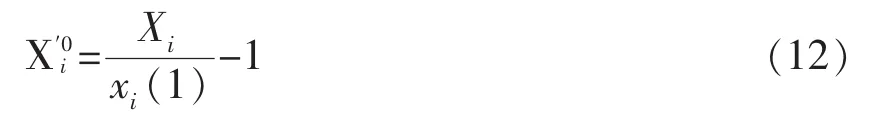

与绝对灰关联度的计算同理,相对灰关联度计算如式13所示:

最后,将绝对和相对灰关联度进行加权平均,如式14所示,其中权重θ=0.5:

表(略)为全球五大主要货币国际化指数与各影响因素的综合灰关联度。

由表(略)所示结果可知,综合灰关联度系数大于0.9的显著影响因素主要分布在经济水平维度(26.67%)、金融维度(26.67%)和外贸投资维度(20%)。其中,美元和日元国际化程度均受到该国GDP占全球比重、该国人均GDP相对于全球人均水平两个经济水平维度下代表性指标较大程度的作用;金融维度的显著性指标主要集中在金融市场深度上,该指标对于欧元、日元和英镑国际化指数都具有显著影响;外贸投资维度下,欧盟和英国的贸易市场开放度指标与欧元和英镑国际化均有较强的相关性。另外,货币维度和军事政治维度下的相关影响因素均对于推进货币国际化起到重要作用。

(二)建立模型对影响因素进一步提炼

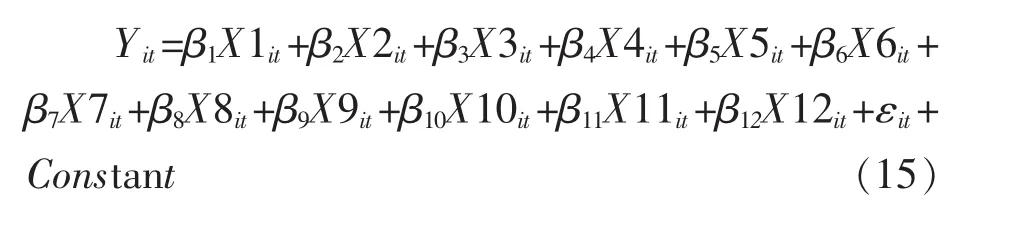

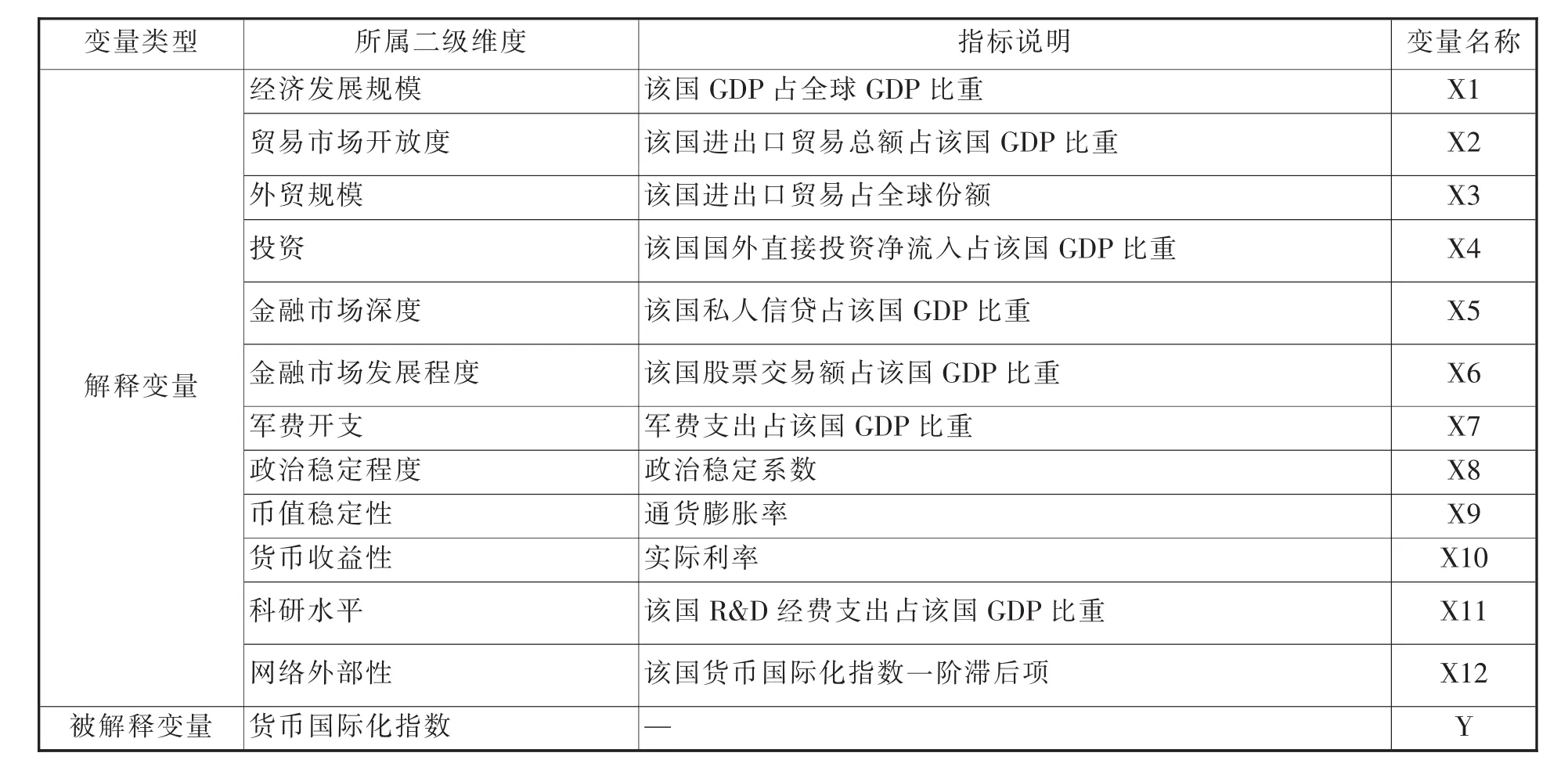

利用表4的指标建立模型进行计量,模型如下:

表4 各货币国际化程度关键影响因素

其中,i=1,…,5,t=1,…,19 分别代表全球五大主要货币各指标在1998年—2016年共19年的具体数值。

利用stata13.0软件对各变量进行Levinlin单位根检验,结果显示各变量均拒绝原假设H,即各原始序列都平稳。

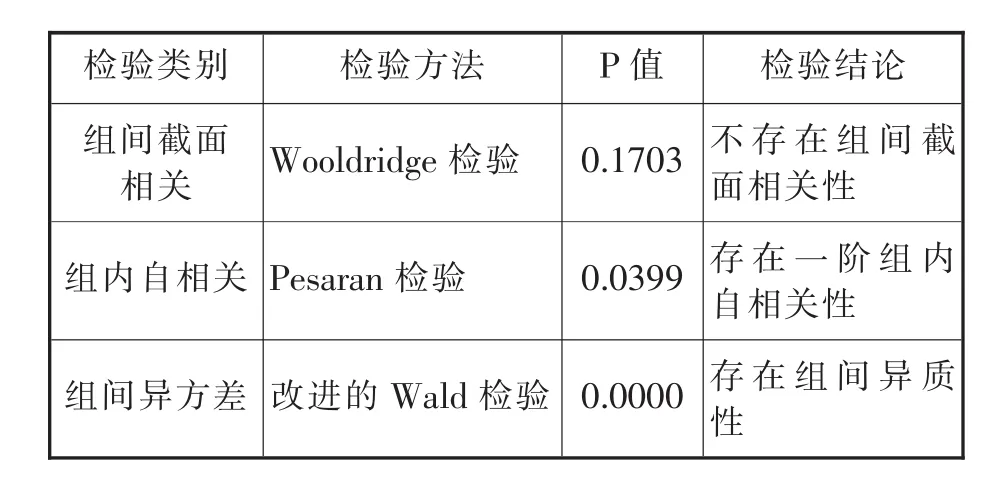

其次,在建模前分别进行组间截面相关、组内自相关、组间异方差检验,检验结果见表5,可知该面板数据存在组内自相关和组间异方差,不存在组间截面相关。

为了探究模型中被解释变量和各解释变量间是否存在经济学意义上的因果关系,利用eviews8.0进行面板格兰杰因果检验,由于面板数据存在组间异质性,故选用Pairwise Dumitrescu Hurlin 法进行检验。

表5 三个检验的结果

由表(略)所示结果可以看到,货币发行国的经济发展规模、贸易市场开放度、金融市场深度、军费开支、科研水平与其货币国际化程度间的交互作用较为显著。从单向作用来看,发行国的外贸规模、政治稳定程度对于货币国际化程度有较强的作用;而货币的国际化程度对于发行国的金融市场发展程度也有着较为显著 的影 响 。

为了验证因果检验的结论并进一步得到各解释变量具体的回归系数,在考虑数据存在组内自相关和异方差的前提下,进行可行广义最小二乘估计 (FGLS)和迭代可行广义最小二乘估计(iFGLS)。分别考虑模型中包含网络外部性和不考虑两种情况,共建立8个估计模型。利用stata13.0软件进行模型回归,相关模型内解释变量系数和显著性结果见表(略)。

加入网络外部性前后共8个模型均显示,货币发行国的外贸规模、投资、军费开支对该货币的国际化程度产生显著正向影响;7个模型显示经济发展规模、贸易市场开放度对货币的国际化程度影响显著为正。加入网络外部性后,网络外部性指标在4个模型中均为0.01显著性水平下显著,即说明货币地位对其国际化水平也起着重要的影响。因此可以认为,以上因素是影响货币国际化水平的决定性因素。

另外可以看到,未加入网络外部性时,4个模型均显示发行国科研水平对货币国际化程度起显著正向作用。说明一国科研水平对于货币国际化程度也起到关键性的影响。

需要注意的是,在加入网络外部性后,所有对货币国际化程度构成显著影响的指标中,一国的金融市场深度是唯一显著为负的因素。根据闫斐(2017)的研究,关于经济体的活动,分别从银行部门和股票市场两个方面所占比重分析其对促进经济增长的影响。他认为两方面的比重都存在一个临界值,在达到临界值前各方面的比重增加都对该经济体经济增长起到正向作用,而超过这一临界值后,比重的增加则会起到抑制经济增长的影响。并且研究表明,在大多数经济体中,银行部门提供的私人信贷占GDP比重比该临界值要高,而股票交易总额占该国GDP的比重则比临界值低。因此,可以认为,在主要货币发行国经济体内,一国金融市场深度达到相对饱和状态,比重的进一步增长对于该货币的国际化会起到一定的抑制作用。

除加入网络外部性且假设一阶自回归系数相同的两个模型以外,共有6个模型显示,全球主要货币发行国股票交易额占该国GDP比重指标对于货币国际化程度起到正向作用,也与闫斐的研究结论吻合。

同时看到,未加入网络外部性因素时,各模型均显示货币发行国的政治稳定系数与货币国际化指数呈负相关;而加入网络外部性后,3个模型中的货币发行国政治稳定系数与货币国际化指数呈正相关。鉴于主要货币发行国政治环境的相对一致性和延续性,可以认为货币发行国的政治稳定对货币国际化也起到一定促进作用。

五、结论与启示

从本文中得到的结论来看,人民币近年国际化指数保持稳步增长,于2015年首次破2,并且超过瑞士法郎成为国际化指数第五大货币,尽管距离美元欧元等传统国际通用货币的国际化程度还有较大差距,但是得益于中国自身实力的不断增强,人民币国际化发展前景广阔,充满活力。

本文通过建立8种不同模型对国际主要货币的影响因素进行分析可以得到,货币发行国的经贸实力、金融市场发展、军事政治实力、科研水平和长期货币地位均对该国货币的国际化水平产生显著影响,其中金融市场发展因素方面,市场深度对于主要经济体的货币国际化水平会起到一定程度的抑制作用,发展程度短期内对货币国际化的影响表现为正向作用。

对推进人民币国际化的启示:

(一)实体经济是推进人民币国际化的根本土壤,应继续加强实体经济和贸易市场的发展。中国目前作为世界第二大经济体和世界第一贸易大国,保持着经济和贸易市场的稳定发展,所以贸易和产业结构的进一步优化和提升对于推进人民币国际化十分关键。

(二)完善金融市场制度,应出台相关政策引导金融市场有序发展。银行扩张导致私人信贷比重增加,虽使得金融市场的深度得到加强,但对货币国际化存在显著的负影响;股市的发展对于货币国际化具有两面性,股票市场交易总额占GDP比重短期来看对货币国际化呈正向影响,但对长期的货币国际化影响方向则不是很确定,可能会表现为较弱的负相关。

(三)加强自身的政治和军事实力。中国应当巩固政治大国地位,加快发展“一带一路”等重大战略,提升中国在世界政治中的话语权;同时继续发展和精练海陆空等军事力量,巩固国防和政治地位,对于推进人民币国际化也至关重要。

(四)加大科研的投入。科学技术是第一生产力,重大科研项目的实施对于占据国际顶尖科研高地,推进人民币国际化有着重要的意义。