美国罚款对中兴通讯的影响分析

彭文华 杨咏梅

2018年7月13日,美国商务部正式解除对中兴通讯的销售禁令,将中兴通讯从拒绝令名单中移除。历经88天的努力和等待,中兴通讯终于可以摆脱美国拒绝令的重压,全面恢复业务运营。笔者收集了中兴通讯近10年来的财务数据,试图从财务分析的角度揭示对中兴通讯未来的发展有什么影响,并简单提供了几点建议。

一、美国处罚对中兴通讯盈利能力产生重大压力

1.利润表主要指标的分析

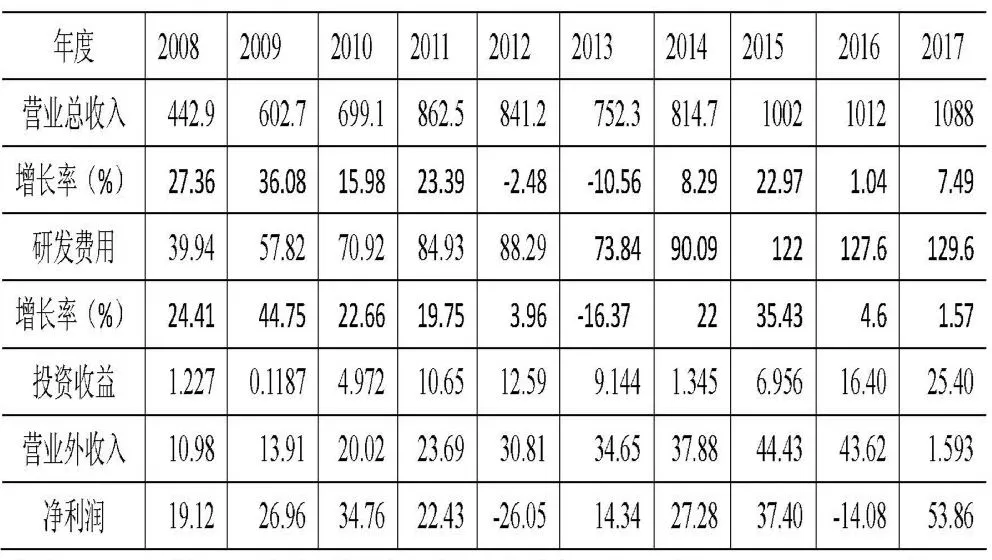

在利润表中,笔者选取了营业总收入、营业总收入增长率、研发费用、研发费用增长率、投资收益、营业外收入、净利润几个指标进行分析,探讨中兴通讯盈利能力的状况。

表1 :利润表主要指标的分析 单位:亿元

总体上来看,10年来,中兴通讯营业收入呈现稳步增长的态势,投资收益、营业外收入较少,说明该公司主营业务突出,除2012年和2016年出现亏损外,其他年度均盈利,说明公司经营稳健,盈利能力尚可。

但是,从营业总收入增长率来看,该公司10年前的头4年,即2008年至2011年高速增长,保持在25.70%的增长。可是,最近6年,增长率明显下滑,且2012年和2013年呈现出负增长,平均增长率仅为4.46%。在销售收入、净利润明显增长的同时,研发费用也没有同比例的提高,公司2008年至2011年研发费用增长较高,平均为27.82%,但最近6年,研发费用增长率极不稳定,且2013年呈现出负增长,平均增长率为8.53%。结论,中兴通讯以前是一家高速增长的公司,最近却增长缓慢。

为了了解该公司盈利状况的更详细信息,通过分析2017年度年报,利润构成为:

税后净利润53.86亿,交纳所得税13.33亿,实际所得税率19.83%。

税后净利润加所得税,还原为税前总利润为67.19亿。

其中:源于软件产品增值税退税30.19亿,占税前利润总额的44.94%;

源于长期股权投资的减持所获得的投资净收益25.4亿,占税前利润总额的37.81%。仅仅是这两项相加,就占到税前利润总额的82.75%。

所以,主营业务对公司税前利润的贡献不足20%。

公司2016年亏损的主要原因,主要为支付美国出口管制调查案件赔款62.02亿元,所以再次罚款对中兴通讯无疑雪上加霜,困难重重。

2.盈利能力比率分析

表2 :盈利能力指标

中兴通讯过去10年的销售毛利率非常稳定,除2012年跌至23.9%之外,其他年份均保持在30%左右。过去10年的平均销售毛利率为30.47%,说明公司产品盈利能力稳定,但净资产收益率波动较大,净资产收益率高于12%的有4年,而低于12%的有5年,说明净资产收益率偏低。

2017年度,公司销售收入1088.15亿,税后净利润53.86亿,销售净利润率为4.95%。虽然利润率很低,但毕竟还是在盈利。纵观过去10年,4.95%已是10年来的最高盈利水平。如果按10年平均来算,销售净利润率仅为2.41%,所以说,中兴通讯生意难做,赚钱非常不容易。

3.中兴通讯同行业的比较分析

表3 :中兴通讯同行业的比较

与同行业比较,中兴通讯最近3年,净资产收益率不仅远远低于行业平均值,而且比行业中值还低,仅为行业平均水平的47.25%;销售净利率更低,最近3年平均仅为2.43%,远远低于行业平均水平和行业中值,仅为行业平均水平的22.52%。所以从盈利能力来看,中兴通讯明显低于行业水平,因此,美国对中兴通讯的处罚对中兴通讯未来的发展影响巨大。

二、中兴通讯营运能力强管理效率高

1.资产负债表主要指标的分析

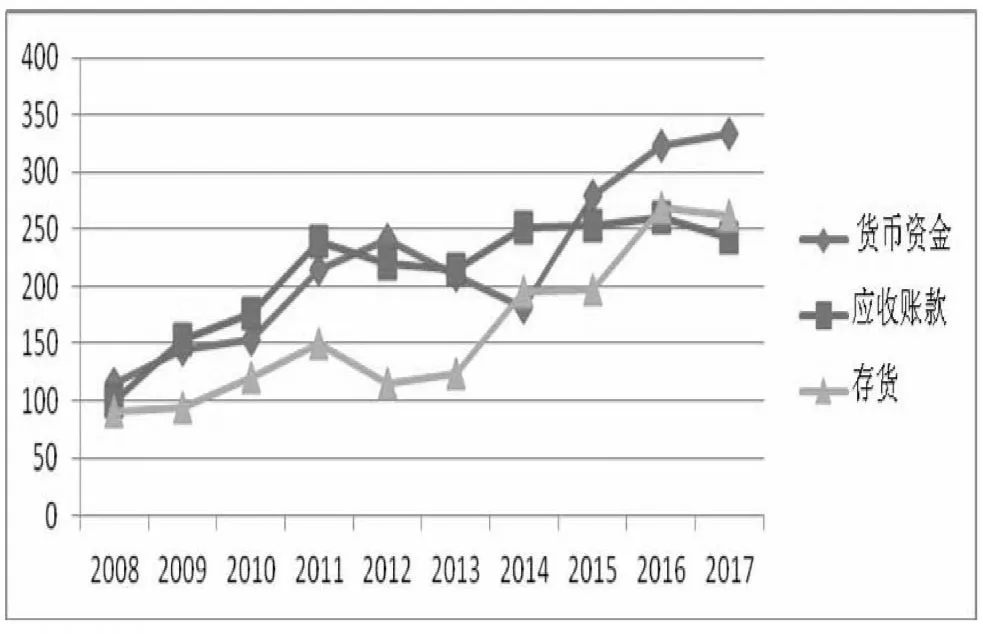

资产负债表中,选取了货币资金、应收账款、存货、短期借款、长期借款,重点分析中兴通讯经营方面的状况。

表4 :资产负债表主要指标 单位:亿元

图1:货币资金、应收账款、存货折线图

从10年来的数据分析看,中兴通讯货币资金一直比较充足,2017年货币资金为334.1亿元,随着规模的扩大,借款也同步上升,2017年短期借款147.2亿元,长期借款30.02,借款合计177.22亿元,说明公司资金比较充足。随着规模的扩大,应收账款、存货也同步有所增加,但呈现出稳定、正常的态势,说明公司管理效率较高。

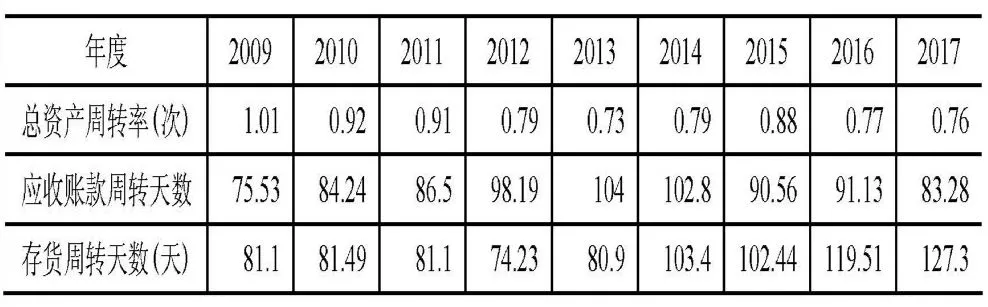

2.营运能力分析

表5 :营运能力指标

10年来,公司总资产周转率比较稳定,应收账款周天数比较稳定,存货周转天数有所增加。营运能力是反应公司从管理效率的最核心的指标,周转率在过去10年基本维持了稳定。这表明公司管理层在过去10年,勤勉尽责、兢兢业业、循规蹈矩,既有效控制了资产规模的增长,同时也建立了有效的内控制度和预算管理制度,克服了大企业病,存货管理和应收款项管理也都维持了稳中有升的格局,管理方面的成绩总体上可圈可点。

三、中兴通讯偿债能力强财务风险可控

1.财务风险分析

表6 :财务风险指标

在财务风险的控制方面,10年来,中兴通讯资产负债率稳定在70%左右,流动负债/总负债稳定在80%多,说明长期偿债能力较强;流动比率、速动比率也相当稳定,说明公司短期偿债能力较强。

2.中兴通讯与同行业的比较分析

表7 :中兴通讯与同行业的指标

与行业相比,中兴通讯总资产周转率80.52,略低于行业平均水平,但高于行业中值,说明公司管理效率较高;权益乘数高于行业平均水平,大约是行业中值的2倍,说明公司负债水平高于行业平均水平。总体上来看:公司资产负债率始终保持在70%左右,总体上呈缓慢上升趋势,但应该说目前的财务风险仍然可控,流动比率也连续保持在1.2倍以上,且持续稳定,所以,短期偿债能力较强。

3.现金流量表主要指标的分析

表8 :现金流量表主要指标 单位:亿元

10年来,公司经营活动现金净流入也有一个良好的控制,除2011年为负数以外,其他年度均为正数。10年来,期末现金及现金等价物均为正数,2016年因巨额赔款引起较大波动,当年,期末现金及现金等价物依然为正数,实属难能可贵。

四、结论与建议

综合上述,中兴通讯目前面临的最大困境是主营业务盈利能力不强,产品缺乏核心技术支持或技术含量低,销售毛利率长期低下。公司过去10年的盈利完全依赖减持股权红利和软件产品出口退税及政府补贴支撑。随着公司过去积累的股权红利减持殆尽,政府补贴政策优势渐失,公司将会逐步陷入盈利困境。

虽然公司管理风格稳健,财务风险可控,内部管理规范,效率稳中有升,但如果公司经营不能形成有效突破,技术成果不能转化为生产效率,美国罚款会对公司构成相当大的压力,公司实难摆脱当前的财务困境。2016年因美国出口管制调查案件赔款62.02亿元而导致亏损14.08亿元,这次处罚比上次力度更大,2018年7月13日,中兴通讯官网通过公告形式发布了2018年半年度业绩预告,报告期内,中兴预计亏损70亿元—90亿元,相比上年同期盈利22.9亿元,下降405.29%—492.52%。

当然,中兴通讯作为一家世界级企业,依然是一家可圈可点的公司。公司截止2017年12月31日,各工种员工已经达到74733人。其中,有博士学位的员工416人,硕士学位的员工22903人,本科学历员工29451人,这是一支拥有高学历员工队伍的公司,其中一定产生了一大批非常出色的工程师和杰出的管理者。频繁获得各种国家级奖项,为此提出如下几点建议:

1.公司应该进一步提高产品的竞争力、提高产品的盈利能力,这似乎是一个悖论,因为要提高产品的竞争力,就需要投入更多的研发投入,而巨额的罚款,使公司大力投资于研发显得更加艰难。

2.公司应该进一步加强融资力度,由于公司2017年资产负债率为68.48%,债权融资尚有一定空间,更为积极的是股权融资,公司是中国内地和香港两地的上市公司,股权融资空间较大,公司应该积极利用该优势。

3.可以考虑资产重组,比如本公司的资产剥离与分立或与外部其他公司的合资。

4.继续坚持5G的研发,寻找新的突破口,提高产品的竞争力和毛利率。

5.进一步拓展海外市场,完善公司的治理结构,注意防范政策风险。

本文仅根据公开披露的财务数据进行了简单的理论分析,并没有分析公司的股票价格,仅为理论研究,而不构成股票投资的建议。