投资机会集对股票流动性影响研究

陈春春 王国成

摘 要:通过理论建模并结合沪深A股数据证实投资机会集对股票流动性的影响,结果显示:(1)随着投资机会集的扩大,更宽广的投资领域使企业未来经营绩效面临更多不确定性,这种不确定性导致投资者对其股票内在价值的把握难以趋同,从而使股票在投资者间的流通受阻、流动性下降;(2)资产专用性可有效避免企业对不擅长、缺乏经验的领域进行投资,限制企业未来经营绩效的波动,在此情形下,投资者对股票的内在价值容易形成趋同性把握,而投资机会对流动性的不利影响也因此得以削弱。

关键词:投资机会集;股票流动性;非做市商制度;资产专用性

文章編号:1000-0000(2018) 00-0000-00 中图分类号:F832.5 文献标识码:A

Abstract: Whats the effect of the investment opportunity set on stock liquidity? What are the factors that affect the above effect? The paper built a theoretical modeling and used the data of Hushen A-share stock market to prove: 1) as the expansion of the investment opportunity set, broader investment field makes the firms future business performance face higher uncertainty, this uncertainty leads to difficult converging for investors grasp on stocks internal value, so the stocks circulation between investors will be hindered and the stocks liquidity will decline; 2) asset specificity avoids firms invest on projects which they are lack of advantage and experience, limits the fluctuation of firms future business performance, in this case, its easier for investors grasp of the stocks intrinsic value to converge, and so the adverse effect of the investment opportunity on liquidity can be weakened. The conclusions provide reasonable explanations to the findings of Gopalan et al. (2012), and find new evidence for the liquidity commonality (liquidity common factors).

Key words: Investment Opportunity Set; Stock Liquidity; Non-Market-Maker System; Asset specificity

一、引 言

1986年1月,国务院颁布《银行管理暂行条例》,标志中国利率市场化改革的开始。多年来,同业利率和债券利率的市场化已相继完成。2013年7月,人民银行取消了0.7倍的金融机构贷款利率下限,改为由金融机构根据商业经营的原则自主确定贷款利率。由此,贷款利率的市场化得以实现,利率市场化改革的进程加速。2014 年3月,人民银行行长周小川在人大记者招待会上表示:放开存款利率是利率市场化的最后一步,很可能在今后几年就能实现。至此,利率的完全市场化终于近在咫尺。

利率是投资的决定性因素,其关系到企业的投资水平,影响着企业的投资机会集。伴随我国利率市场化的进程,投资机会集是否通过改变投资收益、企业价值而影响到企业股票在金融市场中的表现,例如流动性?更进一步,机会只有以实实在在的资产作为投入才能创造价值进而影响股票流动性,考虑到企业的营运资产包括专用资产和非专用资产两个部分,“投资机会—流动性”关系是否会因两个部分的不同占比而存在显著差异?本文通过数理模型并结合实证分析,以期对上述问题做出回答。

二、文献综述

投资机会集(investment opportunity sets,IOS)最早见于Miller & Modigliani(1961)[1],指企业在未来的全部投资计划,且这些计划的期望净现值为正。概念一经提出,即受到投融资和企业经营领域的关注,包括:融资和股利政策(Smith & Watts,1992[2];Gul,1999[3];Ho、Lam & Sami,2004[4])、薪酬制度(Smith & Watts,1992[2];Gul,1999[3];Linn & Park,2005[5])、并购及避税活动(Giuli,2013[6];McGuire,Omer & Wilde,2013[7])等。

投资机会关系到企业的经营策略,自然也影响着企业的最终绩效。从现有文献来看,学界大都认为投资机会集对企业的经营绩效具有促进作用。Jones(2001)[8]实证了投资机会集、未来现金流价值与股票累计超额收益率之间的关系,结果表明:企业的投资机会有助于提高其未来现金流价值,并且,该作用会进一步影响到企业股票在金融市场上的表现,增大股票的累计超额收益率。Hutchinson & Gul(2006)[9]通过澳大利亚271家企业的数据,探讨了高管股票期权、投资机会与企业绩效之间的关系。研究认为,不仅投资机会集与经营绩效正相关,而且投资机会集与高管股票期权的交互项也与经营绩效呈同向变化关系。来自发展中国家的数据同样支持上述观点。Muniandy & Hillier(2014)[10]分析了南非151家上市公司董事会独立性、投资机会与企业经营绩效的关系。作者指出,投资机会集对经营绩效存在正向影响,并且,投资机会集与董事会独立性的交互项也对经营绩效具有促进作用。

收益与风险并存。投资机会在改善绩效、提高价值的同时,也对企业的经营过程注入了更多的不确定因素。事实上,早在1977年Myers[11]就提出了这样的论述:相比于投资机会较少的企业,投资机会较多的企业更有可能处于不确定的经营环境中。随后三十余年,众学者从不同视角演绎着大师的思想。

Park & Herath(2000)[12]、Adam & Goyal(2008)[13]先后提出用实物期权衡量投资机会集的合理性及其实现过程。期权的价值越高,企业的投资机会集越大。不过,影响期权价值的因素有很多,除期限、无风险利率外,还有保持实物而进行经营的成本、收益以及收益的波动情况。一般而言,波动越大,实物期权的价值越高。可见,承认实物期权在衡量投资机会集方面的有效性,实际上就肯定了收益的不确定程度与投资机会集的大小同向变化。

Nash、Netter & Poulsen(2003)[14]将债券合约的灵活性(或限制性)分为股利限制、增发债务限制、消极担保条款以及资产销售和回租限制等,并以此为基础探讨了投资机会集与企业债券合约中条款的灵活性(或限制性)的关系。Logistic回归表明,投资机会集较大的企业,其未来收益可能面临更大的不确定性;为避免违约,它们在签订债券合约时会尽量避免合约中出现上述四个方面的限制性条款,以保持合约的灵活性。

Chen、Elder & Hung(2010)[15]实证了投资机会集与企业盈余管理之间的关系。作者指出,为向外部利益相关者提供一份漂亮的财务报告,管理者常对报告的会计收益信息进行调整,使报告凸显投资收益、同时掩盖住投资风险。因此,企业的投资机会越多,未来收益的波动越大,那么其“盈余管理行为”也就会表现得越为突出和明显。

既然投资机会集越大的企业越有动机从事盈余管理活动,理所当然地,外部利益相关者也会对这些企业的审计质量提出更高要求,以降低外部人和内部人之间的信息不对称。Lai(2009)[16]证实了这一点。文中,作者基于美国未受管制工业企业的数据,以是否选择五大会计师事务所进行审计作为审计质量高低的替代指标,检验了投资机会集对审计质量的影响。回归结果表明:企业的投资机会集越大,其选择五大所进行审计的概率越高。

除审计质量外,投资机会集与审计报告延迟的关系问题也引发学界思考。与Lai(2009)的逻辑一致,Azami & Salehi(2017)[17]基于TSE交易所133家上市公司2006—2014年的数据分析认为:相比于投资机会集小的企业,投资机会集大者更有动机进行盈余管理。考虑到盈余管理容易使上述企业延迟公布其审计报告,因此,外部利益相关者往往对这些企业的审计报告延迟行为缺乏容忍。于是,迫于外部监督的压力,这些企业在筹划审计报告延迟时会更加谨慎以至于放弃,最终使得投资机会集与审计报告延迟呈现出反向变化关系。

如果说,对于投资机会集较大的企业,高质量的审计、及时发布的审计报告是普通外部利益相关者的当然诉求,那么作为与这些企业密切联系的金融机构尤其是商业银行,除审计之外,其对企业还有何特殊诉求?Lai(2011)[18]进一步给出了答案。依然使用未受管制工业企业的数据,作者分析了投资机会对企业贷款利息费用的影响。结论显示,对于投资机会集较大的企业,其经营风险往往更高。因此,债权人(商业银行)需要对其收取更多的利息作为补偿。无独有偶,Marchi等(2016)[19]从供应链金融的视角也得出了相似结论。

当然,风险除了补偿之外,还应得到有效控制。Shabanipour & Amiri(2016)[20]利用EGLS估计法对TSE交易所99家上市公司2010—2014年的数据进行分析,结果表明:投资机会集越大的企业,其未来经营所面临的不确定性也更高,出于对风险的控制,债权人对这些企业的贷款期限也会相应缩短。换言之,投资机会集与债务久期反向变化。

上述文献分别从投资机会集的测算、债券合约的灵活性、盈余管理、审计质量、报告延迟,以及借贷成本和债务久期等方面发展了Myers的思想——投资机会集对企业经营的稳定性存在负面作用;进一步地,Bali、Brown & Tang(2017)[21],Stivers(2018)[22]将这一思想延伸至金融市场,分析指出:相比于投资机会集小的企业,投资机会集大者,尽管其股价收益率更高,但股价收益率的波动也更大。这是因为,上述企业投资机会集所带来的经营风险已反映到股价的变化中。因此文章认为,投资机会集应作为风险因子纳入ICAPM模型。

毫无疑问,收益率波动的增大,会提高投资者的持股风险,进而有可能对股票的交易和流转产生不利作用。鉴于此,本文尝试探讨投资机会集对股票流动性的影响,以弥补目前对该领域研究的缺乏。

三、理论基础及相关命题的提出

对“投资机会—流动性关系”建模,主要思路为:(1)分析企业的投资决策过程,推导其价值波动函数;(2)在非做市商制度的金融市场,从噪声、理性及内幕三类交易者的交易策略出发,给出股票流动性的数理定义;(3)以价值波动为中介将(1)和(2)的结论相结合,得出投资机会集与股票流动性的理论关系。

(一)企业的投资决策

与Gopalan,Kadan和Pevzner(2012)[23]的假设基本一致,企业的经营过程被分为三个时期:时期0,1和2。

首先,时期0,企业拥有价值为 的营运资产,其中,专用部分(如厂房、设备、原料等)和非专用部分(如现金、银行存款等)的占比分别为 和 。这里,参数 衡量企业的资产专用性。 越大,资产专用性越强;反之,越弱。

企业靠专用资产维持现有项目。若单位专用资产在时期2获得利润 (其中,随机冲击 ),那么总量為 的专用资产可获利润 ;同时,企业用非专用资产为新增项目融资。若单位非专用资产在时期2获得利润 (其中,随机冲击 ),则总量为 的非专用资产可获利润 。这里, 是非专用资产用于新增项目的比例(简称投资比例),而剩余比例 的非专用资产则在将其变现后用于派发红利,总额为 。参数 衡量企业的投资机会,数值越大,企业在任意投资比例下的期望利润 越高。

不失一般性地,假定函数 满足: 、 ,以及 。由此,新增项目的期望利润 成为 的凸函数,即项目期望的边际利润 随 的增大而减小,这与现实基本一致。当 较小时,企业可通过内源资金为新增项目融资,融资成本较低,项目的边际利润较高;相反,当 较大时,内源资金已无法满足融资需求,企业需要从外部融资,融资成本较高,项目的边际利润较低。

其次,时期1,企业管理者对新增项目进行投资决策,即确定最优投资比例 。企业价值 包括现有项目利润、新增项目利润,以及派发红利三个方面:

给定 ,管理者寻求 使得企业价值的期望最大化( ),根据一阶条件,不难得出 ,也即, 。这里,为保证 ,模型要求 。由于 ,且 ,所以 。可见,企业的投资机会越多,其对新增项目的投资比例越高。

再次,时期2,现有和新增项目都将获得利润,股利按时期1所确定的最优策略派发给股票持有者。为方便讨论,不妨假设现有和新增项目的随机冲击 和 相互独立,将 代入(1)并取方差,得到企业的价值波动 为:

(二)金融市场

考虑一个以股票为交易对象的金融市场。市场的交易主体主要有:噪声交易者、理性投资者和内幕知情者,其根据不同信念交易股票。

首先,噪声交易者随机买卖股票。以 指代噪声交易者 在 时刻交易股票的数量, 的交易策略可定义为 (这是理性投资者和内幕知情者的共同知识)。当 ( )时,表示 购入(卖出)数量为 的股票(下同)。

其次,理性投资者根据当前股价 和对下一期股票价值的预期 交易股票。以 表示 时刻股票的价值,对持有信念 的理性投资者 ,其投资策略可为 。其中, 表示 愿意交易的股票数量, 为投资策略参数且有 。在任意 时刻,忽略利息和股息, 的投资损益可表示为:

流动性與资产价值波动、噪声交易程度负相关,同时还受不同交易主体的占比、风险容限等因素的影响。

(三)投资机会集与股票流动性的理论关系

从理论上看,股票的全部价值应大致等于企业价值的总和,即 。这里, 是股票发行的数量, 为单支股票的价值。考虑到 ,取方差有 其中, 为股票价值 的方差。将该式代入(8),记 , , ,去掉时间维度并在 的零值附近泰勒展开,得到:

考虑到参数 衡量企业拥有投资机会的多少,将(2)和(9)结合起来,记 及 ,“投资机会-流动性”关系即为:

由此,可得出如下命题:

命题一:企业的投资机会集越大(小),股票的流动性越差(好)。

数理推证。由于 且 ,考虑到 、 、 及 均大于零,所以 。进一步地, 和 取值非负,代入公式(10)即有 。企业的投资机会集越大,股票的流动性越差;反之则反是。

利用投资机会对新增项目进行投资,不是靠营运资产中的专用部分,而是靠非专用部分。接下来,文章继续分析资产专用性对“投资机会-流动性”关系的影响。

命题二:给定其它条件不变,资产专用性越高(低)的企业,其“投资机会-流动性”关系越弱(强)。

数理推证。参数 衡量企业资产的专用性。 越大则资产的专用性越高,反之越低。用(10)取绝对值,再对 求偏导得到:

由于 且 ,考虑到参数 ,且 、 、 及 、 和 均大于零,所以 。企业资产的专用性越高,“投资机会-流动性”关系越弱;反之则反是。

四、实证研究设计

(一)实证模型及其估计

针对上文给出的命题,这里设计模型逐一检验。首先,命题一的实证模型可设定为:

其中, 代表股票 在年度 交易日 的流动性, 表示该企业在对应年份对应交易日的投资机会集。 为控制变量,包括成交额,股价,换手率,以及公司规模和盈利能力等。若 显著小于零,则命题成立;反之,命题为假。其次,命题二。用 表示企业 在年度 交易日 的资产专用性,该命题的实证模型可设计为:

记 为 的 分位数,以 为界,我们将观测值划分为Low( )和High( )两个组别,再分别进行回归。若 和 均小于零且 ,则命题成立;反之,命题为假。

至于估计方法,先对模型进行F检验、LM检验和Hausman检验,再根据结果确定混合效应、固定效应或随机效应。

(二)变量测算

1. 股票流动性的测算

这里选择有代表性的三种方法:第一,对流动性匮乏指标(Amihud,2002[26])取倒数,得到 。其中, 和 分别是股票 在年度 交易日 的成交额(单位:百万元人民币)和收益率。第二,参考Hui和Heubel(1984)[27],把上式中的成交额、收益率换成换手率、股价变化率,得到 。这里, 代表该股票 在年度 交易日 的换手率, 是股价 的变化率。第三,根据骆玉鼎、廖士光(2007)[28],把Amihud流动性指标中的收益率换为振幅,有 。式中, 表示该股票 在年度 交易日 的振幅(单位:%)。同样,借鉴Hasbrouck(2009)[29]对三个指标均进行开方,仍记为 、 和 。三个指标的数值越大,股票的流动性越好。

2. 投资机会集的测算

参考相关研究(Hutchinson & Gul,2006[9];Gregoriou & Nguyen,2010[30]),投资机会集通常可用MBE(market to book equity)、EP(earnings to price)和CETA(capital expenditure to total asset)等来衡量。考虑到CETA指标包括厂房购建、设备更新、研发支出、产品扩张以及无形资产摊销等,能全面反映企业的投资活动,因此这里借鉴该指标来测算投资机会集:

(15)

其中, 是企业 在年度 构建固定资产、无形资产和其它长期资产的支出; 为该企业在该年度的规模,资产总额的对数。此外,谨慎起见,文章还在(15)的分子中分别添加 、 和 得到投资机会集的另外两个测度 和 。这里, 、 分别表示对应企业在对应年度的投资活动支出、与投资活动有关的支出。最后,将年度数据调整为日度数据,对于所有的交易日 ,令 、 、 。一般地, 、 和 的取值越高,则企业的投资机会集越大、投资机会越多。

3. 调节变量的测算

本文的调节变量为资产专用性。德姆塞茨在《所有权、控制与企业:论经济活动的组织》曾指出,耐久性资产的投资水平是衡量资产专用性的重要指标,据此,方明月(2011)[31]利用固定资产占总资产的比值来测算资产的专用性;本章因循,得到资产专用性的第一测度 。另外,还有学者(程宏伟,2004;[32]周煜皓和张盛勇,2014;[33]王竹泉等,2017[34])建议使用长期资产来反映资产的专用性程度,因此文章又测算了固定资产、在建工程、无形资产和长期待摊费用占总资产的比例,作为资产专用性的第二测度 。

4. 控制变量的测算

作为控制变量,文章考虑了交易和企业层面的因素:成交额(Volume)、股价(Price)、换手率(Turnover),以及公司規模(Size)和盈利能力(ROE)。Volume是当日成交金额的对数,Price为当日收盘价,Turnover等于成交量与流通股总数之比;Size以股票总市值的对数表示,ROE用净资产收益率衡量。

(三)样本及数据来源

本文以2012—2016年沪深两交易所发行A股的上市公司为研究对象。包括:主板、中小板和创业板公司两千多家,涵盖证监会下设的19个门类(A—S),90个大类(01—90)。研究中,文章对数据作了如下处理:(1)剔除金融业(门类代码:J;大类代码:66—69)上市公司;(2)剔除同时发行B股或H股的公司;(3)剔除ST类上市公司;(4)剔除研究期间内相关数据缺失的公司;(5)剔除包含极端数据的观测值。 所有数据来源于锐思(RESSET)金融研究数据库,分析软件为STATA 12.0。

五、实证检验:“投资机会-流动性”关系是否存在

(一)描述性统计

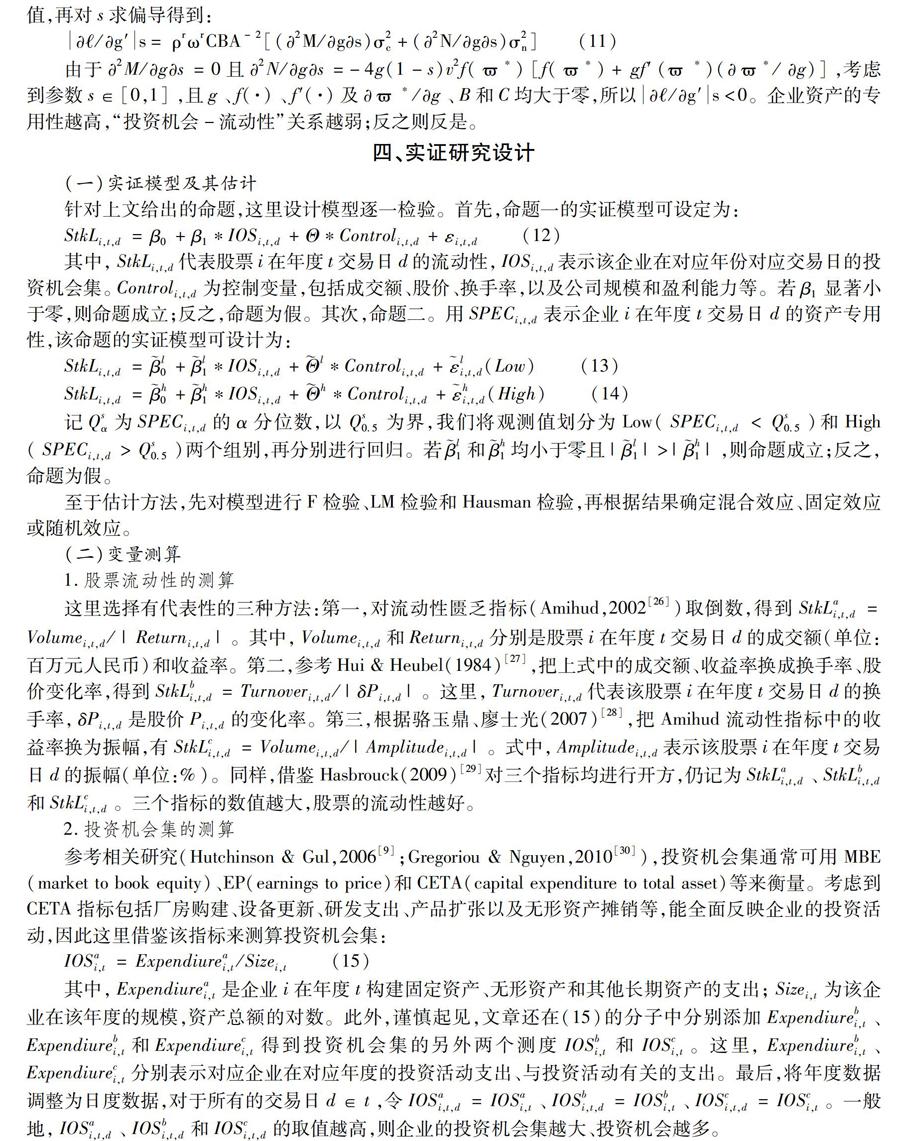

对样本数据进行描述性统计,结果如表1所示。

表1中,从流动性指标来看,StkLa、StkLb和StkLc的均值分别为67.0717、1.1921和0.3840,结合各自定义,百万成交额能使收益率及振幅变动2.2229×10-4和6.7889,单位换手率能让股价变化率改变0.7037。 从投资机会来看,IOSa、IOSb和IOSc的均值分别为0.0600,0.1195和0.1378,中位数分别为0.0447,0.0672和0.0767。由于IOSa中仅包含购建固定资产、无形资产和其它长期资产的支出,而IOSb在IOSa的基础上增加了投资活动的支出,所以IOSb的均值和中位数均大于IOSa。同理,IOSc在IOSb的基础上又增加了其它与投资活动有关的支出,因此IOSc的均值和中位数又高于IOSb。此外,IOSb的标准差(0.2253)大于IOSa(0.0562),IOSc的标准差(0.2569)又高于IOSb(0.2253),这也反映出“投资活动的支出”和“其它与投资活动有关的支出”这两个会计项目的波动。

从调节变量来看,专用性资产SPECa(SPECb)大概占比为22.16%(32.39%);再从控制变量来看,样本股的日成交额约3404万, 均价12.7939元,低于沪深300指数成分股的水平。 换手率Turnover为2.0345%,也即49个交易日所有流通股股东将历经一次轮换,流转速度几乎达到沪深300指数成分股的两倍。 这表明,较指数成分股而言,市场主体对非指数成分股的短线投机(而非长期投资)倾向更为明显。平均市值约27.2763亿(e21.7267),净资产收益率Roe为4.4734%;前者占沪深300指数成分股的10%,后者不足六成。

(二)“投资机会-流动性”关系:基本回归分析

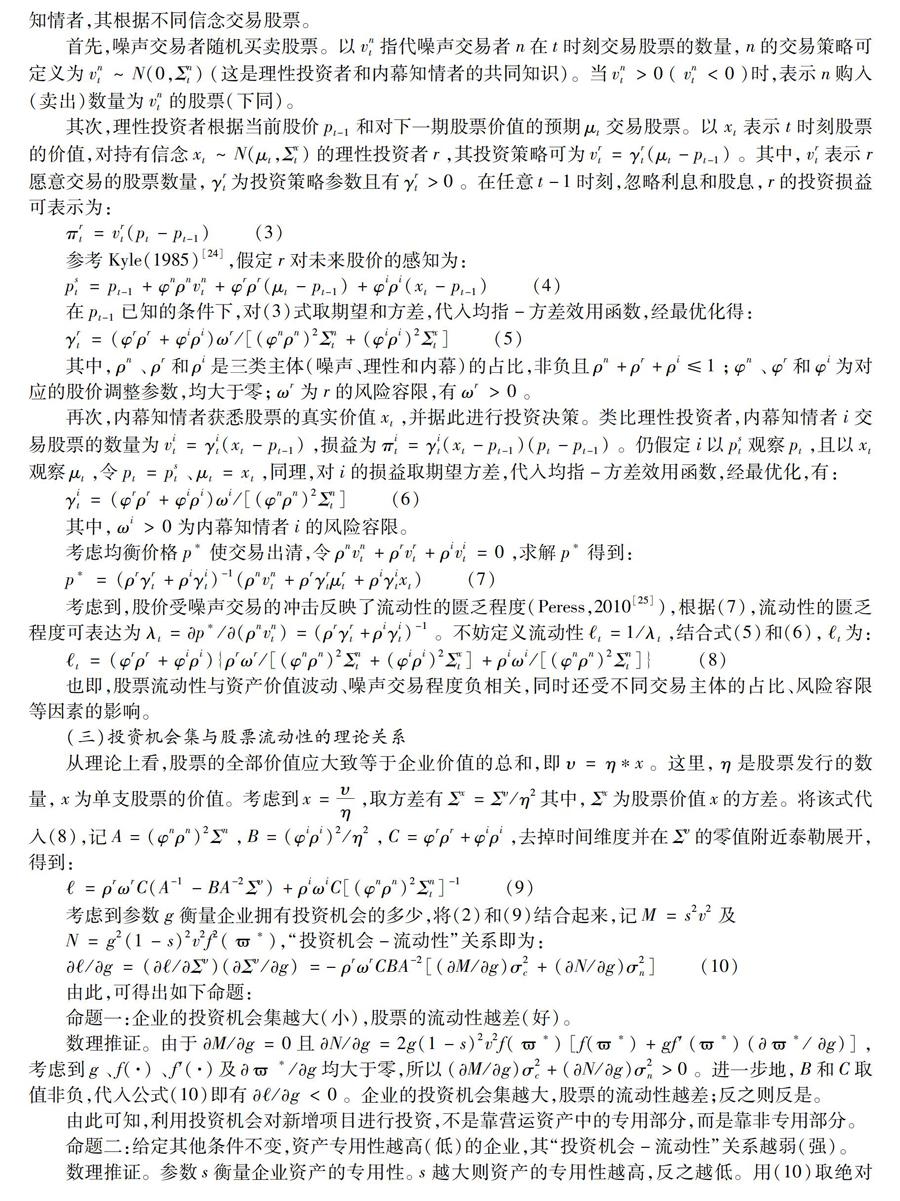

根据模型(12)实证“投资机会-流动性”关系,结果如表2所示。对于各连续变量(即非0-1变量),本文均进行了标准化处理。下同。

表2的第(1)—(3)栏分别报告了以投资机会集IOSa、IOSb和IOSc为解释变量,以流动性指标StkLa为被解释变量的回归结果。解释变量对被解释变量的影响分别为-0.0198、-0.0187和-0.0175,影响为负且在1%的水平下全部显著。从平均来看,企业的投资机会集IOSa、IOSb和IOSc提高一个标准差,其股票流动性StkLa将从均值67.0717下降至66.0624、66.1185和66.1796;降幅分别为1.5048%、1.4212%和1.3300%。 同理,表2的第(4)—(6)栏(第(7)—(8)栏)分别报告了以IOSa、IOSb和IOSc为解释变量,以StkLb(StkLc)为被解释变量的回归结果。解释变量提高一个标准差,StkLb(StkLc)将从均值1.1921(0.3840)降为1.1808、1.1780和1.1772(0.3875、0.3755和0.3759),降幅0.9524%、1.1905%和1.2500%(2.3996%、2.1692%和2.0568%)。

由此可见,命题一得到证实。企业的投资机会集越大、投资机会越多,股票的流动性越差;反之则反是。诚然,投资机会为企业创造更多利润提供可能;但是,随着投资机会集的扩大,更宽、更广的投资领域也使企业未来的经营绩效面临更高的不确定性。这种不确定性导致投资者对企业股票内在价值的把握难以趋同,所以股票在投资者之间的转让和流通将变得更加困难,也即,股票流动性下降。无论用StkLa、StkLb还是StkLc来衡量股票流动性,也不管用IOSa、IOSb还是IOSc来测算投资机会集,结论都是一致的。

(三)“投资机会—流动性”关系:资产专用性效应

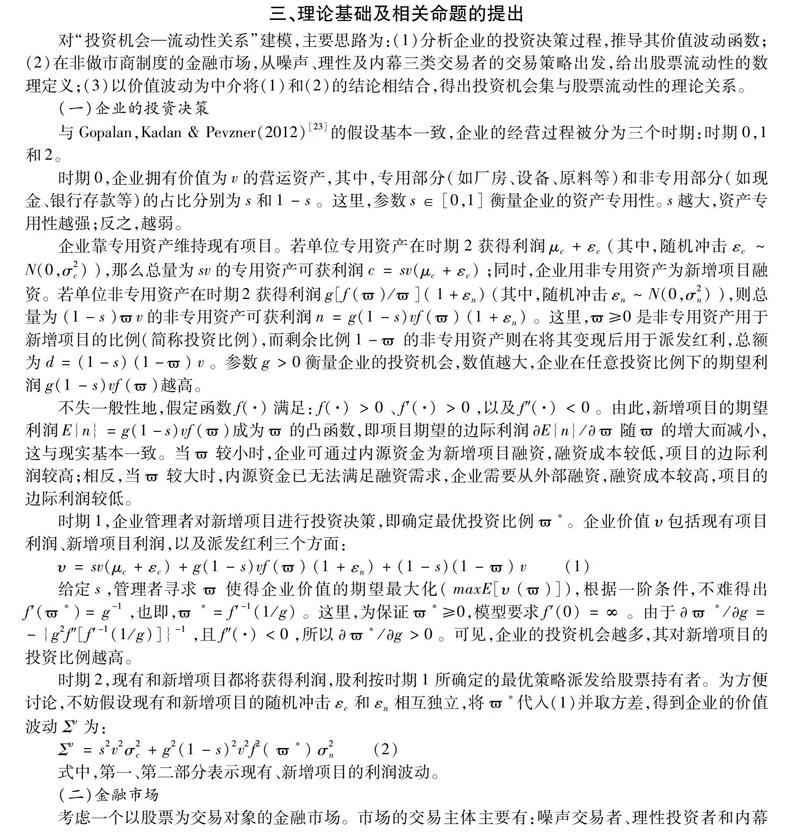

接下来探讨资产专用性效应。根据模型(13)和(14)实证资产专用性对“投资机会-流动性”关系的影响,结果如表3所示。

表3中,Panel A和Panel B分别报告了以SPECa和SPECb为调节变量的回归结果。在Panel A的配对方程(1)和(2)中,被解释变量都是StkLa,而解释变量均为IOSa。对于SPECa数值较小的方程(1),投资机会集对流动性的影响程度(绝对值)达到了0.0494,而对SPECa数值较大的方程(2),影响程度(绝对值)仅为0.0102。后者小于前者,且两者之间的差异(ΔCOEFF)-0.0392超过1%的显著性水平。其余配对方程(3)和(4)、(5)和(6)的ΔCOEFF分别为-0.0082、-0.0071,分别在5%、1%的水平下显著。同理,Panel B中也存在类似结论,所有配对方程的ΔCOEFF(-0.0609、-0.0120和-0.0080)均小于零,且在1%的水平下显著。可见,命题二得以成立。

“投资机会—流动性”关系存在资产专用性效应:企业的资产专用性越强,其“投资机会—流动性”关系越弱;相反,专用性较弱,其“投资机会—流动性”关系越强。资产的专用属性使企业投资尽可能地围绕现有项目(企业擅长、把握、经验丰富,甚至是具有垄断势力的领域)而展开,有效避免企业投资于不擅长、没有把握、经验不足,或者在某种程度上缺乏垄断势力的领域。因此,当面临同等投资机会和扩展空间时,资产专用性强的企业难以涉猎,其未来经营绩效的波动不大,在此情况下,投资者对企业股票内在价值的把握容易趋同,而股票在投资者之间的转让和流通(流动性)也就不会受到大的影响;相反,对于资产专用性弱的企业,其基于利润最大化的投资决策难免会涉足陌生领域,这容易导致其未来绩效发生大的波动,在此情况下,投资者对企业股票内在价值的把握将难以趋同,而股票的流动性就会受到严重冲击。

(四)稳健性探讨

稳健性探讨分四个方面。首先,内生性。本文重点探讨投资机会集对流动性的影响,然而,后者是否又会反过来作用于前者、改变前者的大小?Gregoriou & Nguyen(2010)[30]给出了否定回答——股票流动性对投资机会集不存在显著作用。其次,滞后性。“投资机会—流动性”关系需经多个环节而传导,这意味着投资机会对流动性的影响过程可能存在一定滞后。因此,这里将IOSa、IOSb和IOSc替换为各自的滞后变量LIOSa、LIOSb和LIOSc,对模型(12)重新回归。再次,解释变量的测算。文中解释变量IOSa、IOSb和IOSc均基于CETA指标而构建,不过除CETA之外,MBE和EP也是常用的投资机会集指标。鉴于此,文章又使用了MBE和EP等来反映企业的投资机会。最后,配对方程的划分。在模型(13)和(14)中,划分配对方程的依据是资产专用性的中位数。严谨起见,这里还使用了上述变量的三分位点(0.33与0.67)来划分“Low”和“High”两个组别。结果均显示:投资机会集对股票流动性有阻碍作用,并且该作用的大小受资产专用性的影响。

六、结论与启示

综上所说,研究投资机会集对股票流动性的影响对企业经营和股票投资均有借鉴意义。一方面,企业在追逐机会、扩大投资的同时,应对由此造成的流动性的不利影响有所关注,否则不利于新项目的融资。另一方面,贷款利率的市场化已成定局,而存款利率的市场化也是大势所趋,这将对企业的投资决策、未来利润甚至股票流动性产生深远影响,投资者应对预期到来变化有所准备,防范未然。

最后,本文不仅对Gopalan、Kadan和Pevzner(2012)[23]的发现给出了合理解释,同时也为流动性的共性找到了新的证据、为有关共性的研究提供了新的思路。无疑,投资机会因行业和宏观经济环境而异,如果“投资机会—流动性”关系得以成立,那么流动性共性的诱因就不仅仅存在于证券市场方面(Chung & Chuwonganant,2014[35];Bai & Qin,2015[36]),而且還来自于行业和宏观经济环境方面(张玉龙、李怡宗和杨云红,2012[37])。后续研究,可由此展开。

参考文献:

[1] Miller M H, Modigliani F. Dividend Policy, Growth, and the Valuation of Shares[J]. Journal of Business, 1961, 34(4):411-433.

[2] Smith Jr C W, Watts R L. The Investment Opportunity Set and Corporate Financing, Dividend, And Compensation Policies[J]. Journal of Financial Economics, 1992, 32(3):263-292.

[3] Gul F A. Government Share Ownership, Investment Opportunity Set and Corporate Policy Choices in China[J]. Pacific-Basin Finance Journal, 1999, 7(2):157-172.

[4] Ho S S M, Lam K C K, Sami H. The Investment Opportunity Set, Director Ownership, and Corporate Policies: Evidence from an Emerging Market[J]. Journal of Corporate Finance, 2004, 10(3):383-408.

[5] Linn S C, Park D. Outside Director Compensation Policy and the Investment Opportunity Set[J]. Journal of Corporate Finance, 2005, 11(4):680-715.

[6] Giuli A D. The Effect of Stock Misvaluation and Investment Opportunities on the Method of Payment in Mergers[J]. Journal of Corporate Finance, 2013, 21(1):196-215.

[7] Mcguire S T, Omer T C, Wilde J H. Investment Opportunity Sets, Operating Uncertainty, and Capital Market Pressure: Determinants of Investments in Tax Shelter Activities?[J]. Social Science Electronic Publishing, 2014, 36(1): 1-26.

[8] Jones J P. The Implications of Firms' Investment Opportunities for the Valuation of Cash Flows from Investing Activities[J]. Advances in Accounting, 2001, 18(1):169-193.

[9] Hutchinson M, Gul F A. The Effects of Executive Share Options and Investment Opportunities on Firms Accounting Performance: Some Australian Evidence[J]. British Accounting Review, 2006, 38(3):277-297.

[10] Muniandy B, Hillier J. Board Independence, Investment Opportunity Set and Performance of South African Firms[J]. Pacific-Basin Finance Journal, 2014, 35(12): 108-124.

[11] Myers S C. Determinants of Corporate Borrowing[J]. Journal of Financial Economics, 1976, 5(2):147-175.

[12] Park C, Herath H B. Exploiting Uncertainty-Investment Opportunities as Real Options: a New Way of Thinking In Engineering Economics[J]. Engineering Economist, 2000, 45(1):1-36.

[13] Adam T, Goyal V K. The Investment Opportunity Set and Its Proxy Variables[J]. Journal of Financial Research, 2008, 31(1):41–63.

[14] Nash R C, Netter J M, Poulsen A B. Determinants of Contractual Relations between Shareholders and Bondholders: Investment Opportunities and Restrictive Covenants[J]. Journal of Corporate Finance, 2003, 9(2):201-232.

[15] Chen K Y, Elder R J, Hung S. The Investment Opportunity Set and Earnings Management: Evidence from the Role of Controlling Shareholders[J]. Corporate Governance An International Review, 2010, 18(3):193-211.

[16] Lai K W. Does Audit Quality Matter More for Firms with High Investment Opportunities? [J]. Journal of Accounting & Public Policy, 2009, 28(1):33-50.

[17] Azami Z, Salehi T. The relationship between audit report delay and investment opportunities[J]. Eurasian Business Review, 2017, 7(3): 437-449.

[18] Lai K W. The Cost of Debt When All-Equity Firms Raises Finance: the Role of Investment Opportunities, Audit Quality And Debt Maturity [J]. Journal of Banking & Finance, 2011, 35(8):1931-1940.

[19] Marchi B, Ries J M, Zanoni S, et al. A joint economic lot size model with financial collaboration and uncertain investment opportunity[J]. International Journal of Production Economics, 2016, 176(6):170-182.

[20] Shabanipour S, Amiri H. Investigation the Effect of Investment Opportunities on Relationship between Audit Quality and Debt Maturity[J]. International Journal of Humanities and Cultural Studies, 2016,3(4): 2169-2177.

[21] Bali T G, Brown S J, Tang Y. Is economic uncertainty priced in the cross-section of stock returns?[J]. Journal of Financial Economics, 2017, 126(3): 471-489.

[22] Stivers A. Equity premium predictions with many predictors: A risk-based explanation of the size and value factors[J]. Journal of Empirical Finance, 2018, 45(1): 126-140.

[23] Gopalan R, Kadan O, Pevzner M. Asset Liquidity, and Stock Liquidity[J]. Journal of Financial & Quantitative Analysis, 2012, 47(2):333-364.

[24] Kyle A S. Continuous Auctions and Insider Trading[J]. Econometrica: Journal of the Econometric Society, 1985, 53(6): 1315-1335.

[25] Peress J. Product Market Competition, Insider Trading, and Stock Market Efficiency[J]. Journal of Finance, 2010, 65(1):1–43.

[26] Amihud Y. Illiquidity and Stock Returns: Cross-Section and Time-Series Effects[J]. Journal of Financial Markets, 2002, 5(1):31-56.

[27] Hui B, Heubel B., Comparative Liquidity Advantages among Major US Stock Markets, Lexington, USA: Data Resources Inc., 1984.

[28] 骆玉鼎, 廖士光. 融资买空交易流动性效应研究——台湾证券市场经验证据[J]. 金融研究, 2007(5):118-132.

[29] Hasbrouck J. Trading Costs and Returns for U.S. Equities: Estimating Effective Costs from Daily Data[J]. Journal of Finance, 2009, 64(3):1445-1477.

[30] Gregoriou A, Nguyen N D. Stock Liquidity and Investment Opportunities: New Evidence from FTSE 100 Index Deletions[J]. Journal of International Financial Markets Institutions & Money, 2010, 20(3):267-274.

[31] 方明月. 资产专用性、融资能力与企业并购——来自中国A股工业上市公司的经验证据[J]. 金融研究, 2011(5):156-170.

[32] 程宏伟. 隐性契约、专用性投资与资本结构[J]. 中国工业经济, 2004(8):105-111.

[33] 周煜皓, 张盛勇. 金融错配、资产专用性与资本结构[J]. 会计研究, 2014(8):75-80.

[34] 王竹泉, 段丙蕾, 王苑琢,等. 资本错配、资产专用性与公司价值——基于营业活动重新分类的视角[J]. 中国工业经济, 2017(3):120-138.

[35] Chung K H., Chuwonganant C. Uncertainty, market structure, and liquidity[J]. Journal of Financial Economics, 2014, 113(3):476-499.

[36] Bai M, Qin Y. Commonality in Liquidity in Emerging Markets: Another Supply-side Explanation[J]. International Review of Economics & Finance, 2015, 39(9):90-106.

[37] 張玉龙, 李怡宗, 杨云红. 中国股市的系统流动性——来自拓展的FDR法的证据[J]. 金融研究, 2012(11).

责任编辑:萧敏娜