垃圾焚烧发电:空间仍广阔机会可把握

本刊记者 刘吉洪

随着我国城镇化推进到2018年的约59%,生活垃圾产生量也越来越大。2016年,全国垃圾清运量达到了2.03亿吨,较上年同比增长6%,据前瞻产业研究院测算,2017年全国生活垃圾清运量上升至2.05亿吨。

从生活垃圾无害化处理方式来看,目前我国生活垃圾无害化处理的方式主要有三种:卫生填埋、焚烧和其他。由于垃圾焚烧发电项目投入运营后都会按月或按季收到地方政府的垃圾处置费和电网支付的上网发电费,因此现金收入比较好,按方正证券测算的数据,2017年现金收入比为101.55%,高于其它环保细分行业,表现出运营类业务良好的现金流情况。

行业前景光明

生活水平提高的同时,我国人均生活垃圾产量也逐年提高,2015年城市人均日生活垃圾产生量为1.12千克,而美国2010年人均产生量就达到了2千克。2016年,全国城市生活垃圾无害化处理量为19673.8万吨,其中卫生填埋量为11804.3万吨,占比为60%;焚烧量为6885.8万吨,占比为35%;其他无害化处理量占比仅为5%,说明目前我国城市垃圾处理还是以卫生填埋为主,而生活垃圾焚烧发电也是国家生活垃圾处理的重点关注领域。

与其它处理方式相比,焚烧处理效率更高、占地面积更小、对环境更友好,更能满足城市生活垃圾对减量化和无害化的要求。自2005年BOT模式在垃圾焚烧行业大规模推广开始,行业迎来一波快速发展,至2016年,全国垃圾焚烧处理能力达到27.82万吨/日,同比增长18.28%,2012-2016年的年均复合增速则达到20%。

而根据《“十三五”全国城镇生活垃圾无害化处理设施建设规划》的要求,到2020年全国垃圾焚烧处理能力达到59.14万吨/日,较2016年需要增加31.32万吨/日的产能或1.13倍。按照行业平均投资50万元/(吨/日)计算,新增产能对应市场空间超过1500亿元。

按照垃圾处理费65元/吨的平均水平、上网电价0.65元/度、上网电量280元/吨、每年运行300天计算,届时垃圾焚烧发电运营规模约440亿元/年。

上述数据表明,垃圾焚烧发电行业十三五期间依然将保持快速发展,行业前景光明。

不过,行业的区域发展不平衡也比较突出。从垃圾焚烧产能的角度看,浙江、江苏、广东三个经济发达的省份均超过3万吨/日,而甘肃、贵州、内蒙古、辽宁、陕西、新疆、江西等八个省的产能则不足3000吨/日,青海与西藏更是为0。

盈利能力及质量突出

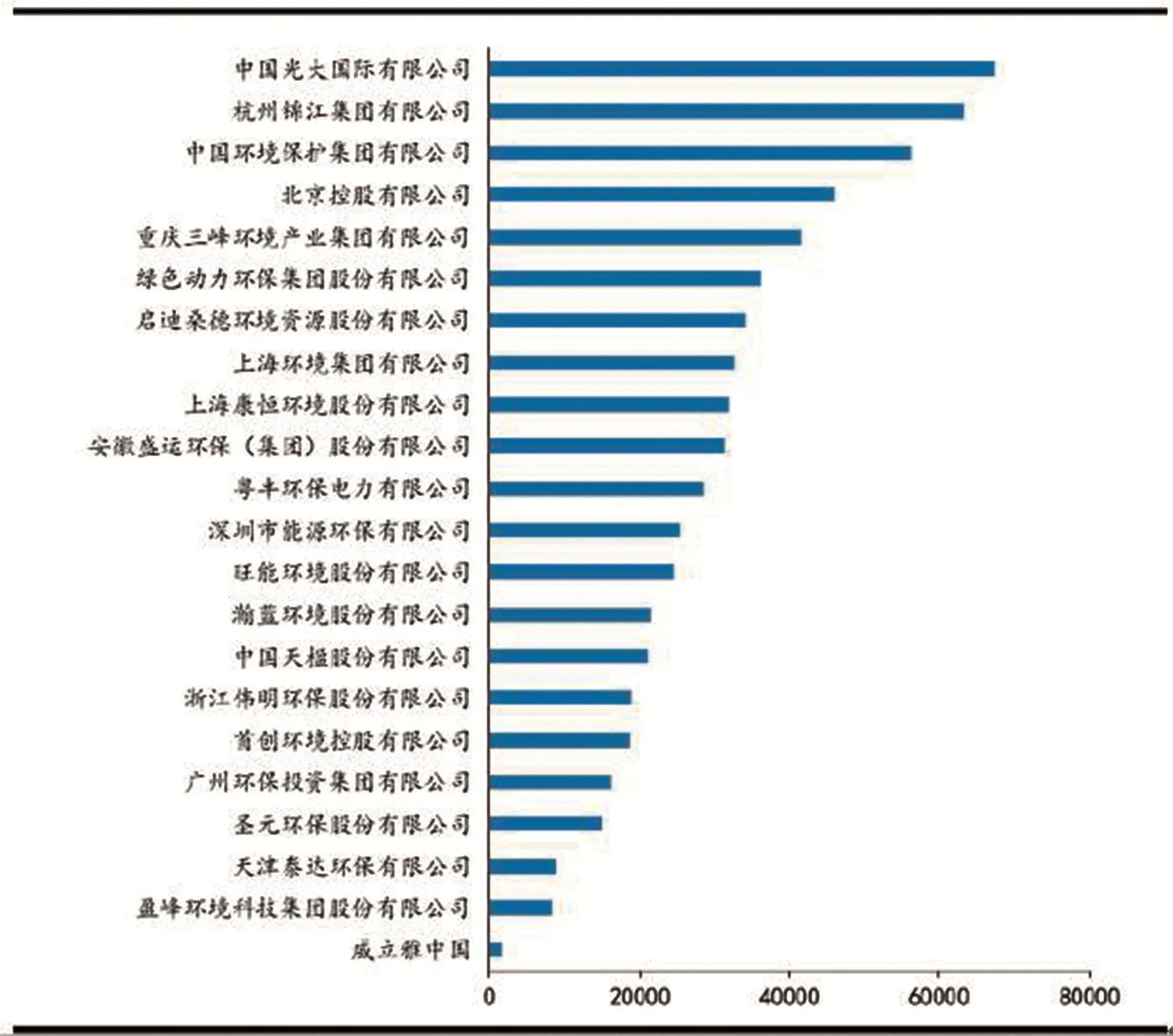

垃圾焚烧是典型的重资产行业,前期需要大额投资,自2005年行业开始发展以来,目前大部分项目是在2012年以后开始投入运营,有了稳定的运营业绩,垃圾焚烧的龙头企业开始上市,国泰君安的数据显示,除光大国际、启迪桑德等综合型环保集团外,2017年垃圾焚烧产能前22名的公司中,有10家是在2014年后IPO或Pre-IPO。垃圾焚烧公司上市融资后,投资加速可以预期。

前几年PPP项目大热,企业低价竞争现象屡见不鲜,低价竞标的不良后果逐渐显现,如工期拖延、质量低下等。2017年以来,政府意识到企业可能降低工程建设或运营标准为代价低价竞标,而后期被要求加大投入或提高处理费等问题后,已经有意识地控制低价竞争现象,使得企业新中标项目回报率回归理性。另外,在垃圾焚烧特许经营条款中一般会设置调价机制,使得存量项目也可以通过提价来提高回报率。

与其它环保子行业相比,垃圾焚烧发电的盈利性比较好。据方正证券的数据,垃圾焚烧发电、税务运营、水务工程、环卫、大气治理和监测这六大子行业,2017年毛利率分别为36.53%、34.18%、28.80%、20.80%、23.49%和49.57%,净利率分别为19.26%、18.57%、14.04%、8.34%、7.38%和18.56%,现金收入比分别为101.55%、100.42%、67.61%、100.74%、83.53%和98.24%。垃圾焚烧发电行业毛利率居第二位,净利率和现金收入比则最高,显示出良好的盈利能力和质量。

关注三只标的

既然垃圾焚烧作为典型的环保运营类行业,具有现金流好、业绩质量高的特点,另外还兼具高成长性,今年以来股价又跟随大市有了深度的调整,又有哪些可以关注的标的呢?

伟明环保:自成立以来,公司一直专注于城市生活垃圾焚烧发电业务,拥有突出的项目投资、建设和运营业绩。2018年累计中标项目规模达到0.67万吨/日。目前在手项目合计2.30万吨/日,其中已投产运营1.12万吨/日,在建、筹建1.18万吨/日。公司的项目主要位于经济发达的江浙地区,垃圾热值较高使得公司吨垃圾上网电量高。公司垃圾焚烧运营的毛利率稳定在60%以上(同行一般为40-50%),净利率超45%。期间费用率和负债率较低,现金流良好,经营活动现金流/营收和经营活动现金流净额/净利润均大于100%,良好的现金流将支撑公司进行项目拓展。

瀚蓝环境:今年4月份,国投电力通过签署协议转让的方式受让公司股份总数的8.615%,成为公司战略投资股东,使得公司背靠大树好乘凉。公司目前已经投运垃圾焚烧产能11300吨/日,在建和筹建产能13000吨/日。公司所拥有供水、污水、燃气运营资产在南海区处于垄断地位,为公司的业务拓展提供稳定的现金流。公司还携手德国最大、欧洲领先的德国瑞曼迪斯集团建设第一个危废项目-佛山绿色工业服务中心。此项目总计产能9.3万吨,精准对接佛山市需求。

上海环境:异地扩张不断,生活垃圾、市政污水、危废医废、土壤修复、固废资源化的“2+4”结构模式日渐成型。公司拟通过可转债募集21.7亿,将助力5810吨/日的固废处理产能落地。控股股东上海城投集团承诺助力公司在污水、固废、危废等领域提升市场地位,2017年3月发布《上海城投(集团)有限公司关于避免同业竞争的承诺函》:“在约定情况下,3年内将上海城投控制的环境类资产和业务注入上市公司”,资产注入预期强烈。

图:垃圾焚烧发电企业已中标规模排名(单位:吨/日)