基于KMV模型的商业银行信用风险管理研究

刘亚文

【摘要】信用风险是现代商业银行面临的最重要的风险,也是导致银行破产的最常见的原因之一。本文在对当前我国商业银行信用风险管理现状进行分析的基础上,与互联网企业这一发展迅速的行业相结合,以上市互联网公司为研究样本,通过KMV模型对10家互联网企业进行了定量分析,从企业的角度来刻画其向银行借款的违约概率,并根据实证结果提出对策建议,对商业银行的风险管控具有一定意义。

【关键词】信用风险管理 KMV模型 商业银行 互联网企业

一、研究背景

信用风险是商业银行所面临的核心风险,同时也是新巴塞尔协议中的核心内容。目前我国经济处于中高速发展时期,银行借贷是大部分企业的主要融资渠道。因此,强化完善商业银行信用风险管理不仅可以防范商业银行的内部风险,同时还可以保障银行外部金融环境的稳定,具有重要的意义。

2009至2010年在信贷政策相对宽松的环境下,中国银行业释放出大量信贷。为了获取规模扩张和业绩增长,微观领域某些金融机构甚至不惜通过短贷长借、借新还旧、降低房贷标准发展业务。随后出现的信托、理财、资管、以及影子银行等类金融手段,也在某种程度上助长了金融体系扩张,延缓了金融风险暴露,推迟了整体不良资产周期。截止2016年12月,我国商业银行不良贷款余额为5921亿元,比上年增加993亿元;不良贷款率为10%,同比增长。,05个百分点。因此需反思我国信用风险管理方式,以弥补风险管理过程中存在的缺陷和漏洞。

本文以互联网企业为例,运用KMV模型对企业信贷违约风险进行定量分析,为商业银行在风险识别方面提供借鉴。

二、KMV模型思想

KMV模型是基于期权定价理论对风险债券、贷款进行信用风险的度量。该模型认为企业违约概率主要取决于企业的资产市场价值、资金回报率和企业的资本结构。该模型使用了两种关系:第一种是企业股东市值与资产市值之间的结构关系,第二种是企业资产价值的波动程度之间的关系,在此引入违约距离来表示企业资产未来市场价值的均值到违约点之间的距离,而用企业期望违约频率(EDF)来表示企业未来某一特定时期的违约概率。

假定企业贷款为OB,贷款到期时企业的资产市值为OA2,其中OA2>OB。在这种情况下,企业会归还到期债务OB并得到剩余价值OA2-OB。相反,如果企业资产价值低于OB(例如OA1),那么那么企业股东将存在违约动机或实施违约选择权。

在企业发生违约时,银行收回的贷款就会少于OB,在某些极端情况下,放款银行的本金和利息可能全部无法收回,此时银行的损益为零。考虑到某些现实情况,企业违约后银行还要承担法律成本和追账费用,银行的损失有可能会超过本金和利息。

如果股票价格S低于执行价格X,期权的买方将会选择执行期权,期权的卖方将会承担相应的损失。如股票价格S超过执行价格X,期权的买方不执行期权,期权的卖方一直拥有期权费。

根据看涨一看跌期权平价原理,企业所有者借入一笔贷款时,相当于持有一份看涨期权,如果债务到期时企业市场价值大于债务,企业所有者执行期权,偿还到期债务并获利,如果企业资产市场价值小于其债务时,企业所有者放弃期权,选择违约并且损失期权费,即违约概率就是不执行期权的概率。

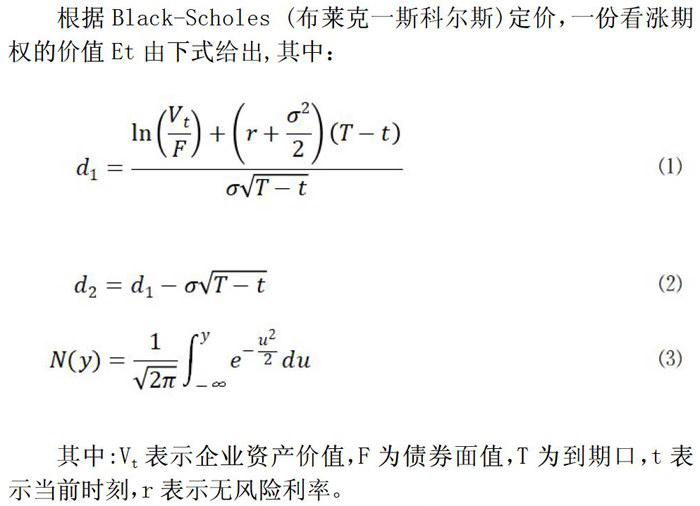

根據Black-Scholes(布莱克一斯科尔斯)定价,一份看涨期权的价值Et由下式给出,其中:

其中:Vt表示企业资产价值,F为债券面值,T为到期口,t表示当前时刻,r表示无风险利率。

三、完善商业银行信用风险管理对策建议

(1)加强风险识别与评估。目前,银行外部经营环境已发生巨大变化,因此各商业银行应转变授信评审思维。一方面,加强对互联网行业的研究,把我行业发展新趋势;另一方面,应充分应用数据分析结果,通过KMN模型对互联网企业进行风险评估。根据最终所计算的违约率,来对互联网企业的信贷违约风险进行度量。

(2)建立统一和完善的信用风险管理数据库。互联网企业的显著特征之一就是拥有庞大的互联网数据,这些互联网数据包括交易次数、交易金额、交易状况可以很好地反映互联网企业的运营状况和资信状况,这些数据如果被商业银行加以利用,就能形成完备的信用风险评估数据库,有助于更准确地刻画违约概率,实现商业银行的信用风险管理。由于我国股票市场建立时间短、各评级机构信用数据库代表性不强导致违约率的测算结果不能反映信用等级的价值,因此,数据库的缺乏成为测算违约率的难度之一。我国应尽快建立起完善的商业银行信用数据库,为我国商业银行信用风险的度量研究提供有力的数据支撑。

(3)加快互联网企业信用评价体系的建设。根据商务部(原全国整规办)、国资委、工业和信息化部有关文件,中国互联网协会于2008年开展了互联网行业企业信用评价工作的试点工作,自开展以来已有百度、腾讯、新浪、搜狐等近300家国内知名企业获得A级(良好)以上信用等级。对于商业银行的信用风险控制,商业银行可以通过加快与互联网协会信用评价中心的合作来实现。

参考文献:

[l]汪天倩.基于KMV模型我国商业银行信用风险的管理[J].金融天地,2018,(01).

[2]刘吕科.新形势下商业银行信用风险管理的思考与建议[J].清华金融评论,2017,(09).