上市房地产企业资本结构影响因素实证研究

赵晨雪,赵洪进

(上海理工大学,上海 200093)

从20世纪50年代西方的经济学家开始对企业融资和资本结构进行研究,出现了一系列企业资本结构理论,在理论的应用方面也有了一定的成果。改革开放以来,随着市场经济体制的发展、住房制度的改革和政府优惠政策的支持,房地产行业得以繁荣发展,成为当前国民经济的支柱产业,重要性不言而喻。但是,房地产行业属于典型的资金密集型产业,具有投入高、风险高、周期长、容易受政策影响等一系列特点。因此,对于房地产企业来说,资本结构的选择显得更为重要。

一、影响企业资本结构的因素

1.公司规模。公司规模被认为在资本结构选择中起着重要作用,大公司具有较稳定的现金流,持续经营能力较好,资本利用效率较高;而相比于大规模公司,小公司的经营风险相对较高,未来的经营情况存在更大的不确定性。因此,大公司的偿债能力一般好于小公司。投资者在投资决策的过程中,更倾向于选择偿债能力好的公司。因此,大公司在融资过程中,拥有选择低成本资金的优先权,根据优序融资理论,公司考虑到融资成本的问题,一般会以盈余资金、债务融资、增发股票的顺序选择融资途径,其融资成本也是逐渐提升。在这样的前提下,大规模公司更倾向于选择内部融资、债务融资的途径,而小规模公司更倾向于选择股权融资的途径。

2.可抵押资产比例。大多数的资本结构理论都认为,公司的资产构成对其资本结构有一定的影响。一般情况下,典型的企业资产主要是由以存货、固定资产为主的有形资产和以专利、商誉为主的无形资产构成。大多有形资产被视为可抵押资产,在公司发行担保债务时可作为抵押品,而无形资产则不可作为抵押资产。因此,一个企业的抵押资产价值决定了其可发性债务的额度,能用作担保资产越多的企业更倾向于利用这一优势选择发行债券的方式进行融资;相反,可抵押资产越少的企业则倾向于采用股权融资的方式进行融资。房地产公司的存货和固定资产一般较多,因此抵押贷款就相对较多,而以技术研究开发为主的科技企业则采用股权融资或股票增发的方式进行融资,负债相对就较少。

3.盈利能力。学术界在盈利能力对企业资本结构存在的影响的研究中,对于影响是正向的还是负向的这一问题尚无定论。一方面,融资优序理论从信息不对称和理性预期角度指出,一般情况下,企业在融资过程中首先会考虑内源融资。净利润是留存收益的重要来源,因此盈利的多少从根本上决定了留存收益的多少,当企业盈利能力较强时,企业留存用以下一财年投资与发展的盈余资金就越多,企业通过债券或股权途径融资的需求会减少,这样便可以降低资本结构中的企业负债和外部权益资本比例;当企业盈利能力较差时,留存收益不能支持企业下一年的投资和运营活动,除了内源融资外,企业会寻求其他的融资手段。因此,企业的盈利能力应与债务水平成反比。但从另一方面来看,MM理论从合理避税的角度指出,债务融资对于企业会带来税盾优势,在其他条件相同的情况下,利润高的公司倾向于使用发行债券的方式进行融资,以此在税率一定的情况下,税额更低。因此,企业的盈利能力应与债务水平成正比。对比以上两种理论对于中国市场的适用性,站在中国上市企业的角度来看,由于国内法律上对投资者权益定义模糊,并且企业实际运营过程中投融资政策的不连贯性,企业大多倾向于采用保留盈余收益的方式进行内源融资。虽然这种方式可以一定程度上降低企业资本成本,防止企业控制权被稀释,防止经营持续性受到财务限制,但是长期来看,这种留存收益转增股本的融资方式,是牺牲了企业的股权所有者获得股利收益的权利。

4.现金流量。英国经济学者乔森(Jeson)于1986年提出自由现金流量理论,认为企业应当适当通过负债来优化企业治理结构,并提出了“负债控制效应”假说。当整个企业拥有大量自由现金流而债务水平较低,则他们可能会用企业闲置现金流量来抵御债务投资可能发生的损失。在这样的情况下,就不能保证公司债务融资的资本投资项目的运营效率。因此,企业现金流量应与企业负债相匹配。拥有大量自由现金流的企业应具有较高的负债,以防止企业投资项目低效运营,从而达到对企业管理层监督和控制的目的。因此,现金流量与资本结构正相关。

二、实证分析

1.样本及变量选取。本节选取在上海证券交易所与深圳证券交易所上市的59家房地产上市公司2015年第一季度至2016年第三季度季度报表中的相关财务指标进行平衡面板数据回归分析。其中,剔除12家在2015年第一季度至2016年第三季度中公开数据不完整的企业,剩余47家企业,有效样本376组。本节所有样本数据均来源于WIND数据库系统,采用的计量分析软件为Eviews7.2。

本文实证分析所涉及的变量如下:资产负债率(D/A)作为研究的被解释变量,可抵押资产比例(tang)、公司规模(size)、总资产收益率(roa)、企业现金流量(cf)作为解释变量。

各变量使用公司基本财务数据计算如下:

资产负债率(lv)=总负债/总资产

可抵押资产比例(tang)=(固定资产+存货)/总资产

公司规模(size)=LN(总资产)

总资产收益率(roa)=净利润/总资产

企业现金流量(cf)=现金总额/总资产

2.模型的建立。根据前文选取变量可以建立以下模型:

D/A=C(1)+C(2)SIZE+C(3)TANG+C(4)ROA+C(5)CF+ε

分别运用最小二乘法、随机效应模型和固定效应模型三种不同的方法对回归方程进行了统计估计,并用F统计量、Hausman统计量分别检验最小二乘法和固定效应模型、固定效应模型和随机效应模型哪种更加适用,回归结果结果(如表1所示)。

表1

用F统计量检验最小二乘法和固定效应模型中哪个更合适:

所以,固定效应模型优于最小二乘法建立的模型。

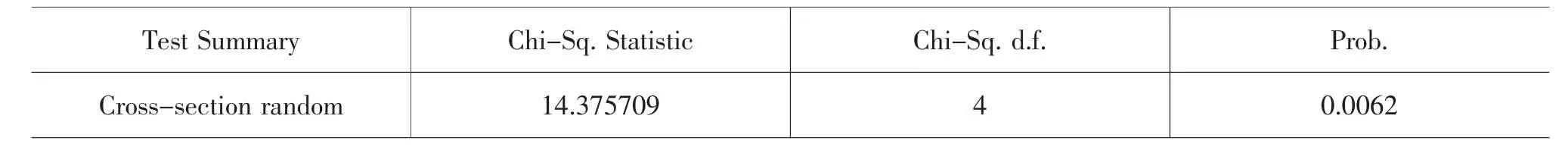

用Hausman统计量检验固定效应模型和随机效应模型哪个更合适(见表2)。

表2

所以,固定效应模型优于随机效应模型。

因此,利用固定效应模型回归结果如下:

D/A=-1.664615+0.093279SIZE+0.273617TANG-0.518068 ROA+0.022323CF+ε

三、结语

回归结果显示,中国房地产上市公司资产负债率与该公司的规模呈正相关,公司规模增加,其抗风险能力增强,公司资信也会提升,负债融资的能力相应增强,这同时也反映出公司规模可以作为衡量公司经营风险的一项指标。实证结果与中国房地产行业的现状互相吻合,随着中国房地产一个又一个“巨头”的涌现,行业集中度不断提高,这些企业成为了银行以及其他资本的宠儿,规模越大的公司越容易通过低成本获得银行贷款或者发行企业债券。因此,房地产行业的资产负债率相应上升。

中国房地产上市公司的资产负债率与可抵押资产比例正相关,说明中国房地产上市公司的可抵押资产在某种程度上缓解了债权人与企业之间的信息不对称问题,可抵押资产价值越高,负债融资的成本越低,企业则更倾向于使用债务手段进行融资。可以看出,可抵押资产比率对中国房地产上市公司资产负债率的影响较大,这也体现了中国房地产上市企业固定资产、存货抵押程度高,资金相对密集的特点。

中国房地产上市企业的盈利能力和资产负债率呈负相关关系,企业盈利能力提升,公司负债相应降低,这印证了前文优序融资理论的观点,对于中国房地产上市企业来说,内源融资是公司的首选融资方式。同时,对于一些亏损企业来说,净利润为负值,无法使用内部资源融资,业绩较差无法获得股权资本的青睐,只能通过发行高风险债券的方式进行融资,相应的资产负债率也会上升。

在其他许多文献的实证研究中,企业现金流量与资产负债率呈正相关关系。而本文的实证结果显示,企业现金流量与房地产企业资本结构之间的关系不显著,这一结果也从侧面反映了这两年房地产市场的一些乱象。在自由现金流量理论的预测中,企业现金流量应与企业负债相匹配,以保证企业项目的运营效率。而我国房地产企业在地方政府与银行的许多政策优惠支持下,债务融资成本远远下降,因此造成企业无限制的债务扩张,许多房地产企业债务融资的目的不再是投资新的项目,进而造成地产企业平均负债率较高的现象。