外汇风险影响企业价值的非对称效应

谷任 丁思

摘 要:本文通过逐一构造企业层面的人民币有效汇率指数,考察我国A股市场中14个制造子行业291家企业在有管理的浮动汇率制度改革阶段下的线性与非对称外汇风险暴露情况。研究发现,我国制造业上市企业中存在较为普遍的非对称的外汇风险暴露,并且随时间推移,制造业企业整体面临的非对称外汇风险暴露水平逐渐提高,但存在行业与时间差异;与使用贸易加权有效汇率指数相比,本文构建的企业层面的人民币有效汇率指数测度出更高的外汇风险暴露水平。随着汇率风险的加剧,制造业企业需要提高外汇风险管理的意识和水平,我国外汇衍生品市场也亟待完善。

关键词:外汇风险暴露;非对称效应;企业层面有效汇率指数;条件异方差

中图分类号:F832.6 文献标识码:A 文章编号:1674-2265(2018)08-0028-08

DOI:10.19647/j.cnki.37-1462/f.2018.08.004

一、引言与文献综述

随着贸易开放程度的提高和汇率市场化改革的加快,汇率变动对进出口企业生产经营的影响愈加重要,越来越多的中国企业受到外汇风险的影响。因此外汇风险管理作为企业风险管理的一个重要方面,在企业整个价值体系中处于越来越重要的地位。目前学界将企业价值可能遭受外汇风险影响的程度称为“外汇风险暴露”,外汇风险暴露的测量一直是国内外学者研究的焦点。企业外汇风险暴露的传统测度方法有两种:现金流量法与资本市场法。早期学者大多采用现金流量法(Shapiro,1975;Hodder,1982;Hekman,1983),但由于该方法需要大量企业内部财务信息,使得难以在大样本研究中推广,因此越来越多的研究采用资本市场法测度。资本市场法由Adler和Dumas(1984)提出,Alder-Dumas模型基于公司价值是公司未来现金流的贴现值的基本思想,将公司价值作为公司现金流的代理变量,外汇风险暴露系数可以由企业的股票收益率对汇率回归得到。Jorion(1990)在A-D模型的基础上,加入市场投资组合报酬率作为控制变量,来衡量超出市场对汇率变动的反应的部分(剩余外汇风险暴露)。此后大部分学者对外汇风险暴露的测度研究都围绕Jorion(1990)的线性市场模型及相关拓展模型开展(Bodnar和Wong,2000)。

然而,大量国内外相关文献的实证研究结果显示,样本企业的外汇风险暴露水平与预期存在较大偏差。逐渐有学者提出,传统A-D模型将汇率变动和股票收益之间的关系假定为对称的,可能与企业经营现实不符,进而导致传统模型无法有效捕捉外汇风险暴露(Bartov和Bodnar,1994)。Bartram(2004)同样指出外汇风险暴露程度不符合预期的原因在于过去学者的研究忽略了货币升值与贬值对企业股票价格的不同程度的影响。现有文献中对于非对称效应的解释尚未形成理论体系,主要是从企业行为的角度进行分析,具体包括因市定价战略(Knetter,1994)、企业滞后行为(Christophe,1997)、非对称的对冲行为(Koutmos和Martin,2003)、资产错误定价(Varga,2012)等。由此,针对非对称外汇风险暴露的一系列研究逐漸展开。

目前学界针对非对称外汇风险暴露的测量研究主要集中在发达国家和地区,而针对我国在内的发展中国家的相关研究极少。发达国家和地区的研究结果表明,外汇风险暴露的非对称效应显著存在。例如,Koutmos和Martin(2003)考察了德国、美国、日本、英国四国9个生产部门的外汇风险暴露情况,实证结果显示有38.9%的企业面临显著的外汇风险暴露,其中42.9%的企业存在显著的非对称效应;Tai(2005、2008)使用三因子模型考察了1978—2001年美国10家银行的非对称外汇风险暴露情况,结果显示有80%的银行面临非对称的外汇风险;Brooks等人(2010)对澳大利亚股票市场的476家上市企业进行外汇风险暴露研究,发现大部分企业的股价仅受正向汇率变动的影响;Clark和Mefteh(2011)研究了法国规模最大的176家非金融企业,发现在考虑了非对称效应后,面临显著外汇风险暴露的企业比例提高了近20%,并且发现61%的企业存在显著的非对称效应;Varga(2012)研究了1990—2010年台湾地区非金融类企业的现金流对美元汇率变动的反应,发现美元贬值比升值对企业的现金流影响更大;Krapl(2017)针对美国跨国企业的非对称外汇风险进行了较为全面的研究,同样得到了非对称效应的有力证据,并且发现非对称的假定对测度结果有重要影响。

从国内市场的相关研究看,大部分研究仍基于外汇风险暴露的对称假设(罗航和江春,2007;李盈乐和王洪章,2009;倪庆东和倪克勤,2010;Tang,2015),尽管少数研究意识到汇率变动与企业价值的非线性关系,但仍然忽略了汇率变动方向对企业价值的不同程度影响。例如,谷任和朱琳慧(2016)从非线性视角出发,考察了我国14个非金融类行业的1786家上市企业自2005年以来面临的线性和非线性外汇风险暴露,发现我国进出口企业和纯本土企业存在更普遍的非线性外汇风险暴露。这些研究对我国企业的外汇风险暴露研究做出了有意义的探索,但可能忽略了企业面临的非对称外汇风险暴露,进而无法准确地测度企业实际面临的外汇风险暴露水平,影响企业的风险管理行为。因此,本文在国内外研究的基础上,从非对称的角度出发,考察我国制造业上市企业的非对称外汇风险暴露情况,以填补已有文献不足。

值得注意的是,在外汇风险暴露的测度研究中,汇率项的选取对测度结果尤为重要。目前,国内外的相关研究几乎都是采用特定的双边汇率(Parsley,2006;Huston,2009)或者宏观层面的贸易加权有效汇率指数(陈学胜,2008;Tang,2015)进行测度,而忽略了与企业自身贸易相关的特定币种信息,这会严重影响企业实际外汇风险暴露的测度结果。因此,我们参考Fraser和Pantzalis(2004)与Lin(2011)的文献,通过年报搜索方式确定每家上市企业的特定外币信息,创造性地构建了企业层面的人民币有效汇率指数进行外汇风险暴露的测度,研究我国制造业上市企业是否存在非对称的外汇风险暴露;若有,这种非对称外汇风险暴露是否存在时间与行业差异?本文内容安排如下:首先构建非对称外汇风险暴露测量模型,介绍实证分析所用数据尤其是企业层面的有效汇率指数等情况;接着对我国A股市场制造业上市企业的线性与非对称外汇风险暴露进行实证分析;最后给出结论与建议。

二、模型构建

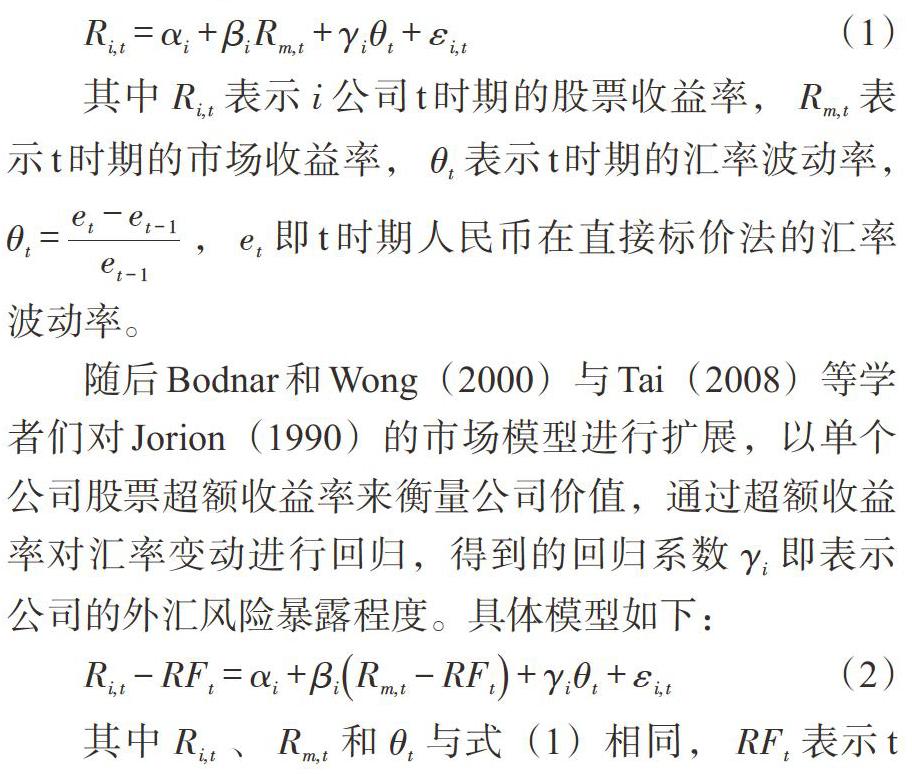

Jorion(1990)在Adler和Dumas(1984)的基础模型之上,加入市场投资组合报酬率作为控制变量构建市场模型,通过最小二乘法估计出每个企业的外汇风险暴露系数[γi],若[γi]显著不为零则表示[i]企业存在外汇风险暴露。具体模型如下:

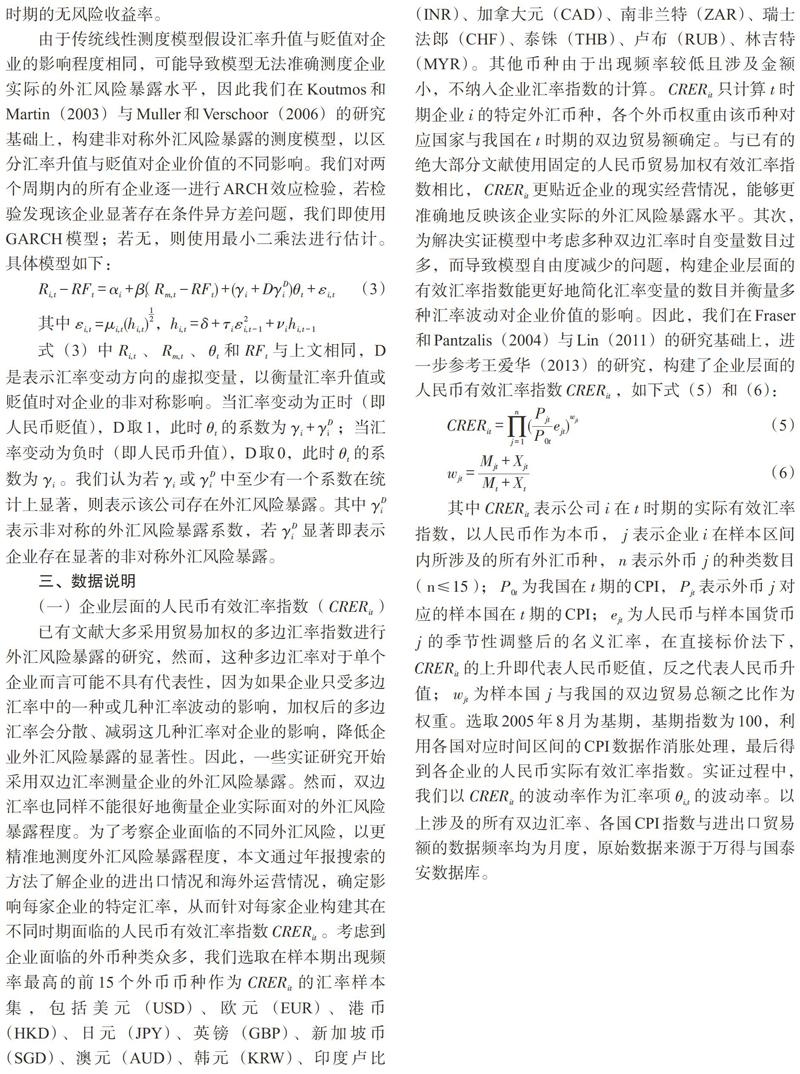

随后Bodnar和Wong(2000)与Tai(2008)等学者们对Jorion(1990)的市场模型进行扩展,以单个公司股票超额收益率来衡量公司价值,通过超额收益率对汇率变动进行回归,得到的回归系数[γi]即表示公司的外汇风险暴露程度。具体模型如下:

由于传统线性测度模型假设汇率升值与贬值对企业的影响程度相同,可能导致模型无法准确测度企业实际的外汇风险暴露水平,因此我们在Koutmos和Martin(2003)与Muller和Verschoor(2006)的研究基础上,构建非对称外汇风险暴露的测度模型,以区分汇率升值与贬值对企业价值的不同影响。我们对两个周期内的所有企业逐一进行ARCH效应检验,若检验发现该企业显著存在条件异方差问题,我们即使用GARCH模型;若无,则使用最小二乘法进行估计。具体模型如下:

三、数据说明

(一)企业层面的人民币有效汇率指数([CRERit])

已有文献大多采用贸易加权的多边汇率指数进行外汇风险暴露的研究,然而,这种多边汇率对于单个企业而言可能不具有代表性,因为如果企业只受多边汇率中的一种或几种汇率波动的影响,加权后的多边汇率会分散、减弱这几种汇率对企业的影响,降低企业外汇风险暴露的显著性。因此,一些实证研究开始采用双边汇率测量企业的外汇风险暴露。然而,双边汇率也同样不能很好地衡量企业实际面对的外汇风险暴露程度。为了考察企业面临的不同外汇风险,以更精准地测度外汇风险暴露程度,本文通过年报搜索的方法了解企业的进出口情况和海外运营情况,确定影响每家企业的特定汇率,从而针对每家企业构建其在不同时期面临的人民币有效汇率指数[CRERit]。考虑到企业面临的外币种类众多,我们选取在样本期出现频率最高的前15个外币币种作为[CRERit]的汇率样本集,包括美元(USD)、欧元(EUR)、港币(HKD)、日元(JPY)、英镑(GBP)、新加坡币(SGD)、澳元(AUD)、韩元(KRW)、印度卢比(INR)、加拿大元(CAD)、南非兰特(ZAR)、瑞士法郎(CHF)、泰铢(THB)、卢布(RUB)、林吉特(MYR)。其他币种由于出现频率较低且涉及金额小,不纳入企业汇率指数的计算。[CRERit]只计算[t]时期企业[i]的特定外汇币种,各个外币权重由该币种对应国家与我国在[t]时期的双边贸易额确定。与已有的绝大部分文献使用固定的人民币贸易加权有效汇率指数相比,[CRERit]更贴近企业的现实经营情况,能够更准确地反映该企业实际的外汇风险暴露水平。其次,为解决实证模型中考虑多种双边汇率时自变量数目过多,而导致模型自由度减少的问题,构建企业层面的有效汇率指数能更好地简化汇率变量的数目并衡量多种汇率波动对企业价值的影响。因此,我们在Fraser和Pantzalis(2004)与Lin(2011)的研究基础上,进一步参考王爱华(2013)的研究,构建了企业层面的人民币有效汇率指数[CRERit],如下式(5)和(6):

其中[CRERit]表示公司[i]在[t]时期的实际有效汇率指数,以人民币作为本币,[j]表示企业[i]在样本区间内所涉及的所有外汇币种,[n]表示外币[j]的种类数目([n≤15]);[P0t]为我国在[t]期的CPI,[Pjt]表示外币[j]对应的样本国在[t]期的CPI;[ejt]为人民币与样本国货币[j]的季节性调整后的名义汇率,在直接标价法下,[CRERit]的上升即代表人民币贬值,反之代表人民币升值;[wjt]为样本国[j]与我国的双边贸易总额之比作为权重。选取2005年8月为基期,基期指数为100,利用各国对应时间区间的CPI数据作消胀处理,最后得到各企业的人民币实际有效汇率指数。实证过程中,我们以[CRERit]的波动率作为汇率项[θi,t]的波动率。以上涉及的所有双边汇率、各国CPI指数与进出口贸易额的数据频率均为月度,原始数据来源于万得与国泰安数据库。

(二)其他数据说明

[Ri]为企业的股票月收益率,[Rm]为流通市值加权收益率,RF为银行存款利率,所有数据频率均为月度。样本区间分为2005年8月至2008年 7 月与2010 年 6 月至 2015 年 12 月。由于在2008 年 8 月至 2010 年 5 月间我国汇改一度暂停,人民币汇率重新盯住美元,故本文将此阶段剔除。依据全球行业分类系统(GICS)的行业分类名单来确定制造业企业样本,包括电气设备、机械、能源、服装纺织、汽车、汽配、计算机、金属采矿、建筑材料、化学制品、耐用消费品、食品、饮料、林业纸业14个行业①,选取沪深两市上市的A股企业,在样本筛選过程中遵循以下原则:(1)剔除年报披露中不涉及对外贸易与未使用外币的企业;(2)剔除样本区间内数据不连续的企业;(3)剔除在样本区间主营业务发生转变的企业;(4)剔除 ST企业,要求样本企业在样本期内无退市、停牌等行为;(5)剔除样本期间有重大重组的企业。最终在第1个样本区间获得291家企业,第2个样本区间获得 247家企业。

四、实证过程与结果

我们通过上文中构造的企业层面的人民币有效汇率指数[CRERit]来测度我国制造业上市企业的外汇风险暴露及其非对称效应。原始数据[Ri,t]、[Rm,t]和[RFt]通过ADF检验表明均为平稳序列,[CRERit](企业层面的有效汇率指数)与[TWER](贸易加权有效汇率指数)在一阶差分后均为平稳序列。我们将从线性和非对称的角度对制造业企业的外汇风险暴露情况进行分析。

(一)线性外汇风险暴露

表4的1、2列展示了10%的显著性水平下式(2)的显著样本统计结果,[γCRER]显著即表示该企业存在线性的外汇风险暴露。如表所示,整体而言,周期二相比周期一存在显著外汇风险暴露的企业数量(30上升到48)与比例(10.31%上升到19.43%)都明显提升,说明随着时间推移,我国制造业上市企业的整体外汇风险有所提高。这主要是因为2005年我国汇率市场化改革重启后,人民币不再紧盯美元而转向一篮子货币,在接下来的10多年中人民币出现了较频繁的周期性波动。周期一(2005年8月到2008年7月)[TWER]的波幅约为9.93%,而在周期二(2010年6月到2015年12月),[TWER]的波幅高达27.85%,从波动幅度与频率而言,样本企业在周期二可能面临更严峻的外汇风险。并且,自我国2001年加入世界贸易组织以来,制造业企业的涉外业务不断扩展,汇率波动对企业价值影响进一步加剧,但由于大部分企业的外汇风险管理意识与水平不足,加之我国外汇衍生品市场发展相对滞后,企业面临的外汇风险随时间变化而加剧。因此,周期二中制造业企业承担了更严峻的外汇风险。

从行业层面上看,行业间的线性外汇风险暴露水平有所差异。14个行业中,有9个行业在周期二呈现出更高的外汇风险暴露水平②,说明大部分制造业行业在汇率市场化改革后期面临更多外汇风险,但也有少部分行业在后期降低了行业的外汇风险暴露程度,这可能与企业的自身经营管理有关。同时,我们发现外汇风险暴露有一定行业分布特征。早期的线性外汇风险暴露主要集中在汽车、能源、耐用消费品、食品与金属采矿业,后期集中在建筑材料、金属采矿、汽配、汽车与耐用消费品行业。其中建筑材料、服装纺织与金属采矿业与早期的情况相比,在2010年后整体的外汇风险暴露水平大幅提升。

由于本文构建的企业层面的汇率指数[CRERit]采取直接标价法,因此汇率项[CRERit]的上升表示人民币贬值,[CRERit]的下降表示人民币升值。表5展示了两个周期中存在显著外汇风险暴露的样本企业的外汇风险系数均值。线性模型下,两个周期的[γCRER]均为正,表明总体而言,制造业企业能从人民币贬值中获利。

(二)非对称的外汇风险暴露

表4的3—8列展示了式(3)在10%置信度下的显著样本统计结果。由7、8列所示,考虑了汇率变动方向的非对称效应后,两个周期中存在显著外汇风险暴露的企业占比有所下降。具体而言,周期一存在显著外汇风险暴露的企业占比从10.31%降至9.62%,周期二这一占比从19.43%降至14.17%。从行业分布来看,早期外汇风险集中在耐用消费品、饮料、汽配、建筑材料与化学制品行业,后期外汇风险集中在建筑材料、食品、耐用消费品、汽车与林业纸业。其中食品、林业纸业与建筑材料业的整体外汇风险暴露水平在后期出现大幅上升。

接着讨论非对称外汇风险暴露的情况,[γDCRER]显著即表示企业存在外汇风险暴露的非对称效应。由表4的5、6列所示,周期一和周期二分别有8.59%(25家)与12.55%(31家)的企业非对称外汇风险暴露系数显著,即存在非对称的外汇风险暴露。行业分布上,存在非对称效应的企业早期集中在耐用消费品、饮料、建筑材料、汽配与化学制品行业,后期集中在建筑材料、食品、耐用消费品、汽车与林业纸业。比较上述结果我们发现,大部分受到汇率波动影响的行业都存在非对称效应,即会受到人民币升值贬值不同程度的影响,这与线性测度模型的结论一致。

我们进一步分析整体企业受到什么方向的汇率变动影响,以利于企业采取更为合理有效的风险管理措施。由表5的3、4列所示,周期一中,当人民币贬值时,汇率项系数[γCRER+γDCRER]为正(0.0041);人民币升值时,[γCRER]为正(0.0066),表明企业受本币贬值的正面影响与本币升值的负面影响,并且本币升值时对企业价值的负面影响更大。根据非对称效应理论,结合我国实际情况,可以用企业的因市定价策略与滞后行为来解释。周期一阶段正处于我国制造业企业对外贸易发展的初期,因此大部分企业选择依靠低价战略开拓海外市场。在因市定价理论中以维持(或扩大)市场份额为目标的出口企业,往往当出口货币升值时,不会提高出口价格(外币计价),汇率升值带来的损失完全由出口商自身承担,这使得企业的现金流下降,价值受损;而当出口国货币贬值时,企业为扩大市场份额,可能将汇率贬值带来的利润分享给国外消费者使得企业的现金流不变或者小幅上升。这使得人民币升值加剧了对制造业出口企业的负面影响。根据企业滞后行为理论,尽管人民币贬值为出口创造了机遇,但随着市场中出口商总数的不断增加,平均而言整个市场出口商的利润水平下降,本币贬值带来的正面影响逐渐减弱;而升值时,由于沉没成本的投入,大部分出口商继续留在市场,此时本币升值对企业造成的负面影响会更为明显。

再来看周期二的情况。人民币贬值时汇率项系数[γCRER+γDCRER]为正(0.0150),人民币升值时[γCRER]为负(-0.0192),系數的绝对值表明,周期二中外汇风险对企业的影响程度加剧了。值得注意的是,周期二中样本企业同时受到本币升值和贬值的正面影响,就影响程度而言,本币升值对企业的正面影响更大。这可由以下两方面进行解释:其一,周期二与周期一相比,制造业企业的总体进口数量与进口价值出现了大幅上升,根据海关总署公布的行业进口价值指数与行业进口数量指数,以2005年8月为基期计算,周期一制造业的进口价值指数与数量指数的涨幅分别为57.83%与16.85%,周期二制造业的进口价值指数与数量指数的涨幅上升至118.46%与73.27%,因此周期二阶段人民币升值对制造业企业的正面影响上升③。其二,近年来欧美发达国家持续实行贸易保护主义,对我国的许多企业设置贸易壁垒,使得进出口企业因市定价策略无法实施,在海外市场薄利多销的盈利方式受限,进一步降低了贬值给企业带来的影响。

基于稳健性的考虑,本文使用BIS公布的人民币贸易加权有效汇率指数[TWER]作为汇率的替代项,对两个周期的样本企业重复式(2)与式(3)的实验,[TWER]的实证结果在表5与表6中展示。我们发现,在替换了汇率项后,尽管各周期线性与非对称外汇风险的行业分布略有差异(这是因为不同汇率指数覆盖的货币类别不同),但我们仍然得到了与使用[CRERit]一致的结论。第一,制造业上市企业中的确存在显著的非对称外汇风险暴露,并且随着时间发展,企业整体的线性与非对称外汇风险暴露水平均在提升,非对称效应在不同时期有所差异。第二,考虑非对称效应后,两个周期中样本企业整体的外汇风险暴露水平均有所下降;使用[TWER]测度得到的显著线性与非对称外汇风险暴露系数的符号与[CRERit]结果一致。并且我们发现,与[TWER]的测度结果相比,本文构建的[CRERit]提高了测度结果中存在显著外汇风险暴露企业的比例,这进一步说明以往研究中由于忽略企业特定外币信息,使用宏观层面汇率指数而造成的测度低估问题。

五、结论与建议

本文研究了2005年8月至2015年12月我国14个制造业子行业上市企业的线性与非对称的外汇风险暴露情况。通过年报搜索方法确定企业特定汇率,创造性地构建了企业层面的人民币有效汇率指数[CRERit]来更准确地测度企业实际的外汇风险暴露水平。同时,本文使用GARCH与OLS结合估计每家企业的外汇风险暴露系数,弥补了以往测度模型中可能存在的条件异方差问题。根据实证结果,得到以下结论:第一,我们发现了外汇风险暴露非对称效应的有力证据,并且发现随着汇率市场化改革的推进,面临非对称外汇风险暴露的企业数量和比例均在增加,其中周期一的显著企业占比为8.59%(25家),周期二的显著企业占比为12.55%(31家)。并且,不论是线性还是非对称的外汇风险都逐渐增加,说明制造业上市企业面临越来越严峻的外汇风险暴露。第二,不同时期人民币汇率的变动方向对企业的影响不同,非对称效应在不同时期有所差异:整体而言,早期企业受本币贬值的正面影响与本币升值的负面影响,并且本币升值时对企业价值的负面影响更大,周期二中企业同时受本币升值和贬值的正面影响,本币升值对企业的正面影响更大。第三,从行业分布特征看,线性与非对称外汇风险暴露的行业分布有所差异。非对称的外汇风险暴露早期集中在耐用消费品、饮料、汽配、建筑材料与化学制品行业,后期集中在建筑材料、食品、耐用消费品、汽车与林业纸业。第四,与使用[TWER]相比,本文构建的企业层面的人民币有效汇率指数[CRERit]测度出更高的外汇风险暴露水平,说明以往研究使用的贸易加权有效汇率指数可能会造成测度结果的低估。

针对上述结论,本文对我国制造业上市企业的外汇风险管理提出如下建议:第一,我国制造业上市企业尤其是涉外业务较多的企业,应该充分重视非对称汇率风险,正确识别本币升值和贬值对企业自身的不同影响,培养外汇风险防范与管理意识,采取适当的管理策略提升风险管理水平,降低风险暴露。第二,为应对外汇风险,我国需加快完善外汇衍生品市场。现有的远期类产品(如远期结售汇、远期外汇买卖)与掉期类产品(如人民币外汇掉期)能够有效降低线性的外汇风险暴露程度。但针对非对称外汇风险暴露,目前缺少避险衍生产品,这在一定程度上限制了企业的外汇风险管理水平,加剧了汇率波动对企业价值的影响。因此,我国需要加快发展非线性的避险产品(如外汇期权),针对企业与行业的非对称汇率风险差异设计更丰富灵活的外汇衍生工具,从而在人民币市场化改革的过程中,降低企业的汇率风险,提升我国企业的整体价值。

注:

①由于全球行业分类系统(GICS)的一级行业与二级行业中未明确列出制造业,因此本文依据国家统计局公布的中国1998—2010年进出口货物分类数据确定了上述14个GICS三级子行业作为本文研究的制造业上市企业样本,其中能源行业包括两个三级子行业:能源设备与服务(行业代码101010)和石油、天然气与消费用燃料(行业代码101020)。需要注意的是,本文使用GICS分类的制造业与证监会行业分类中的制造业所包括的企业集不完全相同。

②机械、服装纺织、汽配、计算机、金属采礦、建筑材料、化学制品、耐用消费品与食品行业的显著企业占比在周期二均有所提高,电气设备、能源、汽车与林业纸业的显著企业占比在周期二均有所下降,饮料行业未测度出存在外汇风险暴露的企业。

③制造业进口数量指数与进口价值指数的原始数据为月度同比指数,数据来源于国家海关总署,计算过程中以2005年8月作为基期,基期指数为100,计算得到2008年8月制造业进口价值指数与进口数量指数分别为157.82与116.85,2015年8月制造业进口价值指数与进口数量指数分别为218.46与173.27。

参考文献:

[1]Adler M,Dumas B. 1984. Exposure to Currency Risk: Definition and Measurement[J].Financial Management,13(2).

[2]Bartov E,Bodnar G M. 1994. Firm Valuation, Earnings Expectations, and the Exchange-Rate Exposure Effect[J].The Journal of Finance,1994,49(5).

[3]Bodnar G M,Wong M H F. 2000. Estimating Exchange Rate Exposures: Some[J].Nber Working Papers,32(1).

[4]Bartram S M. 2004. Linear and Nonlinear Foreign Exchange Rate Exposures of German Nonfinancial Corporations[J].Journal of International Money & Finance,23(4).

[5]Brooks R D,Iorio A D al. 2010. Asymmetry and time variation in exchange rate exposure: An investigation of Australian stocks returns[J]. International Journal of Commerce & Management,20(4).

[6]Bo Tang. 2015. Exchange Rate Exposure of Chinese Firms at the Industry and Firm level. Working paper.

[7]Stephen E. Christophe. 1997. Hysteresis and the Value of the U.S. Multinational Corporation[J].Journal of Business,70(3).

[8]Clark E,MeftehS. 2011. Asymmetric Foreign Currency Exposures and Derivatives Use:Evidence from France[J].Journal of International Financial Management&Accounting;,22(1).

[9]Fraser S P,PantzalisC. 2004. Foreign exchange rate exposure of US multinational corporations: a firm-specific approach[J].Journal of Multinational Financial Management,14(3).

[10]Hodder J E. 1982. Exposure to exchange-rate movements[J].Journal of International Economics,13(3).

[11]Hekman C R. 1983. Measuring Foreign Exchange Exposure:A Practical Theory and Its Application[J].Financial Analysts Journal,39(5).

[12]Hutson E, ODriscoll A. 2010. Firm-level exchange rate exposure in the Eurozone[J].International Business Review,19(5).

[13]JorionP. 1990. The Exchange-Rate Exposure of U.S. Multinationals[J].Journal of Business,63(3).

[14]Knetter M M. 1994. Is export price adjustment asymmetric?:evaluating the market share and marketing bottlenecks hypotheses[J].Journal of International Money & Finance,13(1).

[15]Koutmos G,Martin A D. 2003. Asymmetric exchange rate exposure:theory and evidence[J].Journal of International Money & Finance,22(3).

[16]Krapl A. 2017. Asymmetric foreign exchange cash flow exposure:A firm-level analysis[J]. Journal of Corporate Finance,44.

[17]Lin C H. 2011. Exchange rate exposure in the Asian emerging markets[J].Journal of Multinational Financial Management,21(4).

[18]Muller A,Verschoor W F C. 2006. Asymmetric foreign exchange risk exposure: Evidence from U.S. multinational firms[J]. Journal of Empirical Finance,13(4-5).

[19]Parsley D C, Popper H A. 2006. Exchange rate pegs and foreign exchange exposure in East and South East Asia[J].Journal of International Money & Finance,25(6).

[20]René Ferenc Franck VARGA. 2012. Multiple Asymmetries and Exchange Rate Exposure at Firm Level: Evidence from Taiwan Stock Market[J].International Journal of Economics & Finance,4(10).

[21]Shapiro A C. 1975. EXCHANGE RATE CHANGES, INFLATION,AND THE VALUE OF THE MULTINATIONAL CORPORATION[J].The Journal of Finance,30(2).

[22]Tai C S. 2005. Asymmetric currency exposure of US bank stock returns[J].Journal of Multinational Financial Management,15(4).

[23]Tai C S. 2008. Asymmetric currency exposure and currency risk pricing[J].International Review of Financial Analysis,17(4).

[24]陳学胜,周爱民.新汇率体制下中国上市公司外汇风险暴露研究[J].经济管理,2008,(8).

[25]谷任,朱琳慧.汇率波动对企业价值的线性与非线性影响——基于两种非线性效应的研究视角[J].国际贸易问题,2016,(11).

[26]罗航,江春.人民币新汇率形成机制下的上市公司外汇风险暴露[J].中南财经政法大学学报,2007, No.163(4).

[27]李盈乐,王洪章.汇率风险对公司内在价值的影响[J].金卡工程,2009,13(2).

[28]倪庆东,倪克勤.汇改以来我国外汇风险暴露的行业特征——基于深市行业指数的分析[J].金融理论与实践,2010,(2).

[29]王爱华,李秀敏,刘力臻.基于人民币实际有效汇率指数的货币篮子分析[J].世界经济研究,2013,(7).