香港股票市场与国际主要股票市场的联动效应研究*

张文闻 陈广汉

一、引言

回归21年来,香港在“一国两制”制度下保持了自由、高效、透明、公正的金融市场和法律制度。香港作为中国的国际金融中心,对内地资本市场开放贡献良多。随着中国经济的持续增长、股票市场的不断成熟和开放程度的继续扩大,香港作为亚太金融中心的作用越来越重要,对国际和中国金融市场的发展意义重大。首先,20多年来,香港金融市场发展日趋成熟,国际金融中心地位不断巩固。面对金融市场全球化发展趋势,香港金融业凭借严格的风险管理制度和雄厚的实力,相继实施了一系列大刀阔斧的改革。在经历了两次金融风暴洗礼后,香港金融业变得更加成熟,为国际投资者提供优质产品。其次,在未来的一段时间,中国内地将继续深入改革开放,经济的增长速度维持中高水平,香港的国际金融中心地位对于中国的发展非常重要。由于香港具有特殊的地缘环境,香港金融市场也具有特殊的地位和特点。既不同于成熟金融市场如纽约、伦敦市场,也不同于国内上海、深圳市场,能为中国金融的进一步发展发挥特殊的作用。研究香港股票市场具有重大的理论和实践价值。因此,回归以来香港国际金融中心的地位和作用是否得到加强?香港与国际主要股票市场联动的变化如何?主要有哪几种类型?这都是值得深入研究的问题。有鉴于此,本文试图通过DCC-GARCH时间序列计量模型,研究香港与国际主要股市之间的动态联动效应。

二、文献综述

股市间短期波动关系主要基于波动率(方差)指标,考察不同市场间的短期波动溢出效应和动态波动过程。现有的波动率联动研究主要有几个方向。一是中国股市与国外股市的短期波动研究。随着中国金融自由化政策的逐步推进,中国与国外市场的联动性越来越强(张兵等,2010 ;梁琪等,2015;Cao et al.,2017)。二是国际市场之间短期波动溢出研究。研究表明,国家规模对国际市场间的短期波动溢出影响大,美国、日本、英国作为美洲、亚洲、欧洲的主要经济体,对其他国家的股票市场的波动溢出明显(Chen et al.,2002;Yang,2005;Lee,2009;Arouri et al.,2010;Caporale & Spagnolo,2010;Gjika & Horváth,2013;Lean & Teng,2013;Bala & Takimoto,2016;Mobarek et al.,2016;Lehkonen & Heimonen,2016;Rahahleh & Bhatti,2016)。三是研究方法。研究波动率联动,主要采用GARCH模型。GARCH模型的发展是:Engle(1982)提出了ARCH模型,Bollerslev(1986)在此基础上提出了GARCH模型。 随后,Bollerslev(1990)提出使用恒定相关系数GARCH(即CCC-GARCH)模型来分析多变量变量之间的相关性。Engle等(2002)提出了具有良好计算优势的DCC-GARCH模型来表征动态相关特征,以进一步说明多个资产收益之间的时变和非线性相关性。

从跨国股票市场实证的角度,研究发达经济体与发展中国家之间的股市联动更具经济含义。一些学者关注于发达国家市场之间的短期波动溢出效果。Chen et al.(2002)研究探讨了拉丁美洲主要股市的动态相互依存性,作者使用1995年至2000年的数据研究了阿根廷、巴西、智利、哥伦比亚、墨西哥和委内瑞拉的股市指数。研究结果表明美国对这些拉丁美洲国家具有波动溢出。 Yang(2005)通过Engle(2002)的动态条件相关系数分析法(DCC)探讨了日本和亚洲四小龙(台湾,新加坡,香港,和韩国)的国际股票市场之间的相关性。结果表明,日本和亚洲四小龙股票市场的相互关系波动巨大,市场间的波动有传染性。蔡义杰等(2009)选用NADCC-EGARCH模型研究了“次贷危机”对全球主要股票市场的反应,实证显示,美国次贷危机对日本股市和欧洲股市造成了负面冲击。另外一些学者则关注于发达经济体与发展中国家市场之间的短期波动溢出效果。Caporale & Spagnolo(2010)推算出一个含三变量的VAR-GARCH(1,1)平均模型来分析捷克共和国、匈牙利、波兰3个中欧和东欧国家和英国和俄罗斯两个国家的股票市场之间的关联性。实证研究结果表明,3个中东欧国家市场与俄罗斯和英国两国有明显的协同运动(相互依存)。Mobarek et al.(2016)运用DCC-MIDAS方法分析国际股票市场时变联动的决定因素。在金融危机时期,发展中国家组与发展中国家与发达国家混合组具有一致性的联动机制,而发达国家联动则是另外的机制。Lehkonen & Heimonen(2016)对比金砖国家和发达国家和地区的不同时段股市联动性,结果表明股票市场的联动性水平是由地区因素、发展水平和不同时段的回报率所影响。研究也指出金砖国家股市联动性并没有想象中高。Rahahleh & Bhatti(2016)研究了发达国家和发展中国家的波动联动,结果发现澳大利亚与亚洲国家的收益率联动是双向性的;相比与澳大利亚股市,美国股市对英国股市有更强的波动溢出,英国股市对澳大利亚股市有更强的波动溢出;香港股市对台湾、日本、澳大利亚股市有最强的波动溢出效应。

三、实证模型

Engle(2002)提出了动态条件相关系数GARCH(DCC-GARCH)模型。DCC-GARCH模型构建了动态条件相关系数估计方程,解决了无法描述各变量条件系数动态变化的问题。令rt为k×1的向量,表示k种资产的条件收益率。根据DCC-GARCH模型,假设rt服从均值为0,条件方差-协方差矩阵为Ht的多元正态分布,则有:

其中,Ft-1是t期前所有的信息集;sqrt为将矩阵中每一个元素取平方根的函数;diag为对角矩阵函数,即对角元素为矩阵对角线元素,其他元素赋值为0的函数;Dt为单变量GARCH模型计算出的条件标准差所形成的k×k对角矩阵;Rt为动态条件相关系数矩阵;zt为向量标准化后的残差;Q为标准残差的无条件方差矩阵;αm和βn是DCC模型参数(m和n是滞后阶数)。DCC-GARCH模型适合用于估计高维的相关系数矩阵,便于研究随机变量之间的动态时变线性相关性。

四、实证分析

(一)数据说明

本文选取香港恒生指数、上证综指、深圳成分指数、标准普尔500 、英国指数、日本指数、韩国指数和新加坡指数,1997年7月1日-2016年12月31日日收盘价进行实证检验,并采用DCC-GARCH模型对日收盘价数据进行分析。剔除了节假日不同和没有交易的日期。最后得到总样本数据4036个。

(二)描述性统计结果

全样本是1997年7月1日香港回归到2016年12月31日。虽然英国不是亚太国家,但是与香港有千丝万缕的联系,也与其他样本国家经济联系密切,故加入英国作为样本。全样本中,从标准差上,日本股指最低,英国、新加坡、韩国股指次之,深圳股指波动整体上最为剧烈;从均值上看,韩国股指最低,日本、英国、新加坡股指次之,上海股指最高。从偏度来看,恒生指数、深圳成指、韩国指数和S&P500的股指收益率都是负值,体现出这几个股市很大概率回报为负值,存在左偏的可能。

表1 描述性统计量

(三) 实证结果

1.单变量DCC-GARCH模型

两步估计法是DCC-GARCH模型的参数估计法,第一步是识别和估计各残差序列的单变量GARCH效应,第二步是在各个残差序列标准化的基础上,估计条件相关系数。根据此原则,第一步运用GARCH(1,1),对各个指数的均值方程残差序列进行建模,分为常数项、ARCH效应项、GARCH效应项和ARCH效应项+ GARCH效应项。

表2 单变量GARCH效应结果

由上表可知,香港、上海、深圳、美国、英国、日本、韩国及新加坡8地股指收益率的ARCH项系数与GARCH项系数之和都均小于1,分别为0.966311、0.998325、0.993297、0.907596、0.990656、0.868922、0.947823、0.989785。满足参数约束条件,且非常接近于1,表明香港、上海、深圳、美国、英国、日本、韩国及新加坡8地股市所受的波动冲击是持续和持久的。

2.多变量DCC-GARCH模型

表3 多国多变量GARCH效应结果(1997-2016)

图1 香港股市与上海股市的动态相关系数图

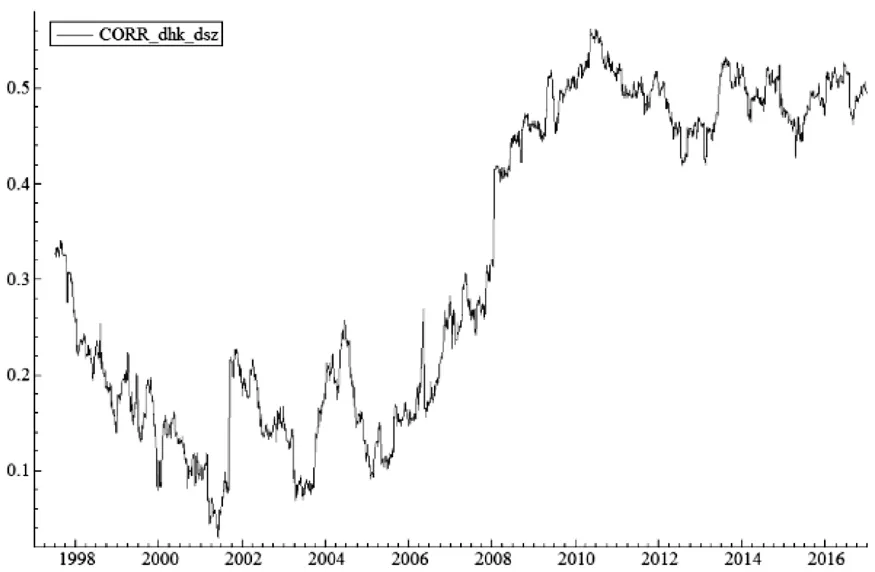

图2 香港股市与深圳股市的动态相关系数图

图3 香港股市与美国股市的动态相关系数图

图4 香港股市与英国股市的动态相关系数图

图5 香港股市与韩国股市的动态相关系数图

图6 香港股市与日本股市的动态相关系数图

图7 香港股市与新加坡股市的动态相关系数图

上图给出的动态相关系数图表明了在多元DCC-GARCH模型下的各股票市场之间的动态相关系数。可以看出,我们可以将各股票市场的动态相关系数的趋势分为以下四类:

逐步相关型:从香港与中国内地股市的动态联动性来看,上海股指与香港股指动态联动性从高位回落,达到0.34左右;深圳股指与香港股指动态联动性从高位回落,动态联动性也达0.32左右波动。可见,上海股指与香港股指动态联动性、深圳股指与香港股指动态联动性从2000年前后的低值0.1左右逐步提高,沪港通2014年开通后,沪港、深港股市的联动性加强,分别达0.6、0.55。

较高相关型:香港股指与英国股指的动态相关系数维持在0.64左右,香港股指与韩国股指的动态相关系数维持在0.53左右,香港股指与日本股指的动态联动性也呈现这样的趋势,维持在0.43左右。

较低相关型:香港股指与美国股指的联动性则保持在0.24左右。

低相关型:香港股指与新加坡股指的动态相关系数维持在0.03左右。

在全样本期内,香港与新加坡、上海、深圳变化幅度最大,与美国的动态相关系数变化幅度最小。

(四)结果讨论

首先,根据经济基本面理论,香港与经济联系密切、贸易额高的国家与地区,两地之间股市联动性较强。经济基本面理论的联动效应主要有两条渠道:一是贸易渠道,二是投资渠道(张兵等,2010;Dumasetal.,2003;Contessi et al.,2010)。各国经济就是根据国家间的贸易、国家间的外商直接投资和对外投资,建立紧密的经济联系,这些经济联系导致各国股票市场之间联动性。贸易和投资是影响各国资本市场的重要中间变量。区域一体化、金融自由化要求各国加强整合和开放市场,世界各国之间的联系日益密切,各国的股票市场的联动性越来越加强。其一,香港与内地股市联动性。从上述图表可以看出,1997年香港回归以来,中国内地与香港经济联系不断增强,长期保持为贸易、投资第一大来源地,两地的股市联动性也不断增强。其二,英国股市与香港股市联动性较强。英国殖民统治了香港超过一百年,英国与香港的经贸联系也超过百年。英国在香港建立了深厚的经济、政治、社会关系,香港金融中心的地位也与英国伦敦金融中心密不可分,因此两地股票市场的联动性较强。另外,香港与日本、韩国股市联动性较高。日本、韩国都是亚洲经济实力前列的国家,也是战后追赶式发展成功的国家,同时两国都是香港的主要贸易伙伴,商贸投资关系十分密切。因此,香港股指与韩国股指的动态相关系数维持在0.53左右,香港股指与日本股指的动态联动性也呈现这样的趋势,维持在0.43左右。

其次,香港自回归以来奉行自由开放政策,股票市场国际化趋势明显,与相关股票市场的联动有所加深。金融危机自由开放经济体影响深远。根据“危机传染”理论,两次金融危机见证了香港股市与沪、深股票市场的联动性不同程度的加强。1997年亚洲金融危机时期,香港与内地股票市场仍然相对独立,尤其是当时中国沪深股市刚成立不久,依然比较封闭,对国际市场的影响不敏感。而香港作为亚洲金融中心,则处于亚洲金融危机的风眼。因此,这段时间香港与内地股市的联动性不强。2008年全球金融海啸袭来,全球都指望中国政府出手援助。这时改革开放已经30年,中国股市与世界股市的关系更加密切。根据“危机传染”理论,在金融危机中,市场的恐慌情绪容易通过市场联动加速传播,联动性也会突然上升。因此,此时香港与内地股市的联动性大大加强。同样,香港与英国、日本、韩国股票市场在2008年金融危机期间联动性都有不同程度的提高。香港与美国股票市场的联动性也有所提高。

最后,新加坡股市作为区内与香港竞争的市场,与香港股市联动性由强转弱。1997年金融危机期间,香港股市与新加坡股市的联动性不断增加,一度高达0.5。但是,危机过后,两地股市联动性急速下降。主要是香港与新加坡的国际金融中心地位存在竞争,两者的相互替代性强。首先,从经济基本面看,香港与新加坡有较高相似度。两地都是高度发达的城市经济体,人均GDP超过4万美元。其次,从法律体系看,香港与新加坡都奉行普通法,都是沿袭英国的法律制度和司法体制。作为亚太区两个普通法系的重要城市,为了成为国际一流的金融中心,竞争可想而知。三是从时区上看,香港与新加坡也存在竞争。香港与新加坡都处于同一时区,同为东八区。在争取各国企业上市存在竞争,资金流动也存在高度竞争。2008年,时代周刊将国际金融中心前三甲定位为“纽伦港”。香港成为世界不可或缺的金融城市。2014年,新加坡超越香港,成为继纽约、伦敦后第三大金融中心。可见,香港与新加坡城市的金融属性具有较强的相互替代性。两地应该互学互鉴,尤其是香港应该学习新加坡的先进经验和与时俱进的精神,完善自身金融基础设施建设,发挥背靠祖国的优势,加强香港国际金融中心的广度和深度。

五、结论

根据前文的实证研究,本文建议:第一,香港要把握中国崛起和粤港澳大湾区战略,发挥优势,为中国资本市场开放扮演更积极的角色,加强香港与内地的股市联动,巩固香港国际金融中心地位;第二,香港应继续保持自由开放,为世界提供中国特色的金融产品,为中国提供世界标准的投融资标的,尤其是现在更要继续做好中国与世界联系的桥梁,持续加强香港与英国、日本、韩国和美国等伙伴的股市联动性;第三,香港要学习新加坡的有益经验,不断创新产品与制度。新加坡当局对市场需求能快速反应,及时对接地区形势和战略调整。香港应该学习新加坡政府灵活、有为的风格,为香港金融业的长远发展做好规划。