负面偏好与上市企业披露内部控制缺陷信息关系研究

佘晓燕,毕建琴

云南财经大学 会计学院,昆明 650221

引言

已有研究多集中于探讨企业是否披露内部控制缺陷信息,较少关注上市企业披露内部控制缺陷信息的可靠性。美国公众公司会计监督委员会发现2012年近20%的公司未披露内部控制实质性缺陷信息,并指出隐瞒内部控制缺陷信息是近年来美国上市公司披露的内部控制缺陷信息数量逐年减少的主要原因。从中国迪博内部控制白皮书的统计结果也发现,2012年以来虽然中国开展内部控制评价的上市企业总量逐年增多,但披露内部控制缺陷信息的企业数量占比却逐年下降。

披露内部控制缺陷信息的企业数量逐年下降很大程度上可能源于内生动力不足。虽说业内认为内部控制缺陷普遍存在,披露的目的在于整改缺陷并不断完善企业内部控制。然而内部控制缺陷信息对外部利益相关方而言,归根到底是负面信息,比正面信息更容易引起人们的关注和联想,这在心理学上被称为人脑特有的负面偏好机制。公众对内部控制缺陷信息的误读给企业带来了困扰,存在内部控制缺陷的上市企业披露内部控制缺陷信息可能会付出更大的代价,尤其是当外部利益相关方对内部控制缺陷信息的过度反应给企业造成实质性后果时,将严重削弱企业披露内部控制缺陷信息的内生动力。因此,内部控制缺陷信息的真实披露有可能给企业造成实质性后果,从而制约企业披露内部控制缺陷信息。本研究探讨上市企业管理层披露内部控制缺陷信息对外部利益相关方决策的影响,补充与内部控制缺陷信息可靠性相关的研究,结合心理学的负面偏好机制分析背后的动因,并为完善内部控制制度和监管上市企业披露的内部控制缺陷信息真实性提供相应的经验证据。

1相关研究评述

随着中国实施企业内部控制评价,企业内部控制缺陷开始受到理论界和实务界的普遍重视。现实生活中不存在毫无瑕疵的内部控制体系,评价企业内部控制的目的在于找出并整改现存的内部控制缺陷,不断完善其内部控制体制。由于内部控制缺陷会对企业经济活动产生重要影响,国内外研究都十分关注内部控制缺陷产生的后果。已有研究主要从企业是否存在内部控制缺陷或是否披露内部控制缺陷信息的角度进行研究。部分学者从审计师风险管理策略和债务资本成本角度检验企业存在内部控制缺陷的后果,发现企业为其存在的内部控制缺陷承担着很高的风险溢价;也有很多学者从盈余质量、资产定价、公司治理等方面进行研究。近年来,国内外研究开始重视内部控制缺陷信息的真实性问题,多数学者发现企业对外披露的内部控制缺陷信息并不可靠。崔志娟分析近年来中国企业内部控制报告的可靠性,发现报告披露时间随意且披露内容缺乏信息含量;RICE et al.[9-10]发现市场上存在大量有内部控制缺陷但未披露内部控制缺陷信息的上市企业,这部分企业粉饰甚至隐瞒内部控制缺陷信息。上市企业披露不真实的内部控制缺陷信息在很大程度上掩饰了企业真实的内部控制状况。企业隐瞒真实的内部控制缺陷信息不仅不利于相关部门的监管和内部控制制度的建设,也局限了当前开展内部控制的相关研究。为了识别出真实存在内部控制重大缺陷的企业,部分学者开始探究企业存在内部控制重大缺陷的迹象,并取得一定的研究成果。李万福等[11]总结出15个识别企业存在内部控制重大缺陷的迹象,方红星等[12]也通过内部控制缺陷迹象的识别来判断企业的内部控制质量。相关研究从关注企业是否披露内部控制缺陷信息拓展到识别企业披露的内部控制缺陷信息是否属实。

企业隐瞒和虚假披露内部控制缺陷信息的自利性动机很大程度上源于可能存在的负面经济后果,这种负面后果形成了隐性成本。RICE et al.认为企业管理层和审计师不按照SOX法案404条款的要求披露内部控制缺陷的主要原因之一在于,SOX法案的处罚给隐瞒内部控制缺陷信息的企业带来的成本小于披露内部控制缺陷信息带来负面后果的成本,即企业没有足够动力按照SOX404的要求披露内部控制缺陷信息,外部利益相关方对内部控制缺陷信息的过分解读削弱了企业披露内部控制缺陷信息的内生动力[13]。探究企业披露动力不足的根源和权衡利弊的机会主义披露动机可以为规范企业披露内部控制缺陷信息提供经验证据。

研究企业披露内部控制缺陷信息现状背后的机理,需要深入探讨企业具体的披露情况和企业未披露实际存在的内部控制缺陷的原因。自中国强制施行企业内部控制评价后,很多学者从自愿披露和强制披露的视角分别研究企业披露内部控制缺陷信息,为内部控制缺陷相关研究贡献了丰富的成果[14]。王惠芳认为已有研究主要关注企业强制披露内部控制缺陷信息前后的信息披露对比分析,今后的研究应更多从信息质量的角度研究企业的披露情况。探究企业未披露内部控制缺陷的原因也是规范企业披露的关键之一。在ASHBAUGH-SKAIFE et al.构建的影响企业识别内部控制缺陷要素的理论模型框架基础上,后来学者认为企业披露内部控制缺陷信息是一个从识别内部控制缺陷到决定披露内部控制缺陷,最终对外披露的连续过程,企业未披露实际存在的内部控制缺陷有两种情况,即企业没有识别出内部控制缺陷和企业识别了内部控制缺陷但未披露[10]。

披露内部控制缺陷信息的目的在于降低信息不对称程度,对外部利益相关方有决策参考价值。但对企业来说,披露内部控制缺陷信息等同于对外报告企业内部控制存在的问题,内部控制缺陷信息本质上是一种负面信息。BAUMEISTER et al.认为负面信息会诱发人们对负面信息传递主体更多的关注、联想和深层次的剖析,这种现象在心理学上被认定为是人脑特有的一种负面偏好机制。人脑之所以存在负面偏好机制,是因为人们在特定时间和空间范围内的认识能力有限,因此需要按照先后顺序去排列他们所要处理的信息,并将有限的认知资源集中于重要信息。重要信息通常是能够激起人们的兴趣或者担忧的信息,比如企业披露的内部控制缺陷信息。

人脑负面偏好机制的作用体现在人们对负面信息的反应和对发布负面信息主体的反应两个层次。首先,坏信息比好消息具有更大的信息含量,更容易引起人们的关注;其次,根据心理学家发现的事物类别诊断,人们对信息发布主体的定性很容易受到负面信息这一信号的干扰,并会赋予负面信息更高的权重,只依据少量负面信息就对其分类定性,即以偏概全而忽略其总体情况[15]。从企业披露内部控制缺陷信息的角度看,披露内部控制缺陷信息更有可能使外部利益相关方过度聚焦于内部控制缺陷信息,而忽视了企业的总体内部控制情况。外部利益相关方对企业负面信息的偏好带来的往往是企业不愿意面对的负面后果,实际上,这种由企业外部利益相关方偏好内部控制缺陷信息导致的负面后果很可能就是企业披露内部控制缺陷信息的代价,也是未披露内部控制缺陷信息的企业的主要顾虑。

综上所述,已有研究在企业披露内部控制缺陷信息的后果方面取得了丰硕的成果。近年来国内外相关研究发现,当前资本市场上的内部控制缺陷信息并不是完全可靠的,存在大量上市企业未披露实际存在的内部控制缺陷信息。部分学者认为企业粉饰,甚至隐瞒内部控制缺陷信息很大程度上源于企业披露内部控制缺陷信息的内生动力不足。后有学者探究企业存在内部控制重大缺陷的迹象,进一步关注企业披露的内部控制缺陷信息的真实性。然而,鲜有研究探究背后的原因,即导致企业披露真实内部控制缺陷信息的内生动力被削弱的缘由。本研究以企业内部控制信息的主要使用者——监管部门、诉讼相关方、审计师和投资者作为研究对象,实证检验对于存在内部控制重大缺陷迹象的企业而言,披露内部控制缺陷信息是否更易引起负面后果。本研究为真实披露内部控制缺陷信息的研究提供一个新视角,也为完善内部控制制度和相关部门开展监管工作提供相应的经验证据。

2理论分析和假设提出

2.1监管处罚

监管机构是关注企业信息披露的重要主体。证监会作为全国证券市场统一监管的主体,法律法规赋予了其相应的执法和处罚权[16]。根据2014年修订后的《中华人民共和国证券法》规定,监管机构有权施行相应的监管职能来规范证券市场交易,保护投资者的合法权益。具体到《上市公司信息披露管理办法》中,证券监督管理委员会、沪深证券交易所及其领导下的监管机构有责任对未按照规定披露信息,或者披露信息有虚假记载、误导性陈述或者重大遗漏的发行人、上市企业或者其他信息披露义务人进行处罚。处罚通常包括罚款、警告、批评、谴责和没收违法所得等方式,通过对被处罚单位发布相应处罚公告来反映。无论企业是否披露内部控制缺陷,企业都将对其自身信息披露及披露的信息质量负责并承担相应后果。然而内部控制规范对企业应该披露什么样的内部控制缺陷信息只做了原则性的规定,也没有具体可行的保障措施。信息披露监管的模糊和违规披露惩罚机制的缺失给予了企业自主操控的空间。

企业披露内部控制缺陷信息无疑是为寻找处罚对象的监管机构点亮了一盏信号灯。FILES[17]发现美国证券交易监督委员会常通过对发布过财务重述或者公开披露过内部控制缺陷信息的企业进行追踪,以确定监管处罚对象,这是截至目前证监会最快锁定对象的方法。由于内部控制缺陷通常与企业层面或者业务层面存在的问题相关,企业主动披露内部控制缺陷信息为证监会的处罚提供了有力证据。由于企业主动披露内部控制缺陷不仅使自己可能成为重点监管目标,还通过披露的内部控制缺陷信息为监管机构提供了追溯和调查其违规行为的线索。因此,本研究提出假设。

H1a对于同样有内部控制重大缺陷迹象的企业,披露内部控制缺陷信息更易引起监管处罚。

监管部门对企业的违规披露采取惩罚治理措施,通过规范上市企业的“因虚假记载、重大遗漏、披露不实、误导性陈述和虚构利润等”信息披露行为,降低企业与外部利益相关方之间的信息不对称程度。根据国泰安数据库的统计,2017年被处罚的上市企业共计616家,其中62.5%的企业都是因信息披露问题被处罚,并且其中还存在很多在一年内因信息披露问题被多次处罚的企业。因此,从因违规披露被处罚的角度看,当不同企业披露的内部控制缺陷信息的充分程度不同时,可能引起惩罚的严重程度也存在差异。因此,本研究提出假设。

H1b对于同样有内部控制重大缺陷迹象的企业,当企业披露内部控制缺陷信息时,监管处罚的力度因披露信息的充分程度不同而存在差异。

2.2诉讼风险

在信息不对称背景下,上市企业出于自利动机,通过内幕交易、虚假陈述和信息误导等方式获取私利、侵害利益相关者的行为难以避免,各国由此立法对企业证券交易进行监管[18]。近年来诉讼风险大幅攀升成为影响企业生存的重要因素,并严重损害投资者利益。从风险管理角度看,控制和防范法律风险是内部控制的重要目标[19]。

企业与外部诉讼相关方出于自卫动机周旋于诉讼之中。BAUMEISTER et al.和KIM et al.[20]认为披露内部控制缺陷信息的企业更有可能引起法律诉讼,这一观点也得到后来学者的认同,企业披露坏消息会引起更多而不是更少的法律诉讼。这是因为与未披露内部控制缺陷信息的企业相比,披露的企业预先向外部诉讼相关方暴露了自己的弱点。因而在企业有内部控制重大缺陷迹象的前提下,有理由认为披露内部控制缺陷信息的企业比未披露的企业更有可能引起法律诉讼。尤其是在当前中国法律诉讼水平不高的环境下,企业未披露内部控制缺陷信息更是一个可以躲避外部诉讼相关方关注的“明智”选择。因此,本研究提出假设。

H2a对于同样有内部控制重大缺陷迹象的企业,披露内部控制缺陷信息更易引起诉讼风险。

虽然企业披露内部控制缺陷信息比未披露更有可能引起诉讼,然而对于披露内部控制缺陷信息的企业,与诉讼相关的负面后果的程度也很可能因企业披露内部控制缺陷信息的充分程度不同而出现差异。FIELD et al.[21]的研究表明,充分披露信息能够降低相关法律诉讼风险,预先披露内部控制缺陷信息可以防止遭遇外部诉讼相关方先发控诉,而充分披露企业内部控制缺陷信息能够有效降低企业遭遇诉讼时因操纵信息和隐瞒信息等事由而引起更严重的控告和产生更高的诉讼成本。对于披露内部控制缺陷信息的企业,充分披露内部控制缺陷信息可能会降低诉讼成本。因此,本研究提出假设。

H2b对于同样有内部控制重大缺陷迹象的企业,当企业披露内部控制缺陷信息时,诉讼风险因披露信息的充分程度不同而存在差异。

2.3审计师变更

监管者对审计责任的认定倾向影响注册会计师的执业行为[22],在上市企业虚假陈述的审计责任认定问题上,较为普遍的观点是注册会计师应当承担法律责任,甚至将注册会计师应承担法律责任的程度排在管理者之前[23]。《上市公司信息披露管理办法》要求注册会计师审慎注意被鉴证单位的错报风险,获取充分、适当的证据,合理发表鉴证结论,所发表意见要真实、准确和完整。上市企业董事、监事、高级管理人员应当对企业信息披露的真实性、准确性、完整性、及时性、公平性负责,但有充分证据表明已经履行勤勉尽责义务的除外。监管机构出台严管会计师事务所的措施旨在提高审计执业质量,却也加大了注册会计师的执业风险[24]。受审计成本、审计时间和地理距离等因素的限制[20],注册会计师只能合理确定对会计报表有直接影响的重大违法、违规行为,而不可能发现全部错误。注册会计师提出不恰当审计意见很大程度上会带来审计失败的风险[25]。

在注册会计师介入企业内部控制审计的过程中,报告或者没有蓄意隐瞒内部控制缺陷信息的企业将更容易引起注册会计师的关注。内部控制缺陷导致的低质量内部控制直接影响企业财务报告的可靠性以及审计风险的高低,加大审计师变更的可能性。并且,当审计师意识到企业存在管理层凌驾于内部控制之上的风险时,为了避免沦为企业转嫁风险的“保险人”,审计师会主动辞职。随着注册会计师法律责任制度的日臻完善,会计师事务所为规避审计风险、维护自身声誉,倾向于选择低风险的审计客户,远离高风险的审计客户[26]。因此,本研究提出假设。

H3a对于同样有内部控制重大缺陷迹象的企业,披露内部控制缺陷信息更易引起审计师变更。

当企业披露内部控制缺陷信息时,已经暴露因财务错报、漏报等原因给外部审计师带来的潜在风险。部分学者认为此时企业披露的内部控制缺陷数量越多、严重程度越高,审计师辞职的可能性也越高。然而,也有学者认为企业充分披露内部控制信息提高了外部审计师发现重大财务错报、漏报的可能性,降低了潜在的固有风险和控制风险 ,使审计师能够把审计风险控制在一个可以接受的范围内[27]。因此,企业披露的内部控制缺陷信息越充分,外部审计师发表不恰当审计意见的风险就越低,出现审计师非正常变更的可能性也会降低。对于披露内部控制缺陷信息的企业,审计师非正常变更很可能会因披露的内部控制缺陷信息充分程度不同而有差异。因此,本研究提出假设。

H3b对于同样有内部控制重大缺陷迹象的企业,当企业披露内部控制缺陷信息时,发生审计师变更的可能性因披露信息充分程度的不同而存在差异。

2.4市场反应

披露内部控制缺陷信息时日股价的市场反应直接体现了投资者对企业未来盈利能力的预期和对企业风险的看法。虽然投资者需要一定的时间在企业披露内部控制缺陷信息后去认识、了解内部控制缺陷,并对企业披露内部控制缺陷信息做出反应[28],然而相当数量的研究发现企业披露内部控制缺陷信息会引起资本市场的负面反应[20]。杨清香等[29]区分披露与未披露内部控制缺陷信息的企业,研究2006年至2009年中国沪市A股上市企业在披露内部控制缺陷信息当天的市场反应,发现企业宣告内部控制有效会得到投资者的积极反应,投资者对企业的正向预期推动了股价上涨;投资者反向修正了对披露内部控制缺陷信息企业的原有预期,导致股价下跌。

企业披露内部控制缺陷信息给投资者带来了反向修正价值评估的负面消息,而披露内部控制有效的企业则给投资者带来了正面的消息[30]。尤其在中国制度环境较好的省市,股价信息含量更高[31]。因此,本研究认为即使投资者面对的是同样有内部控制重大缺陷迹象的企业,受制于投资者的有限非理性认知[32],在将内部控制缺陷认定为负面消息的前提下,投资者会对披露了内部控制缺陷信息的企业产生负面反应,而对未披露的企业产生相对积极的反应。因此,本研究提出假设。

H4a对于同样有内部控制重大缺陷迹象的企业,披露内部控制缺陷信息更易引起市场负面反应。

从是否披露的角度看,与未披露内部控制缺陷信息的企业相比,披露的企业更有可能引起披露内部控制缺陷信息当天负向的个股超额累计收益。对于同样披露内部控制缺陷信息的企业,披露内部控制缺陷信息当天附近的短期价值效应可能因内部控制缺陷信息充分程度的不同而出现差异。根据信号传递理论,企业提高信息披露透明度能够增加投资者的信心。充分披露内部控制缺陷信息能够降低信息不对称和内幕交易给外部投资者带来的损失,保护外部投资者利益[33]。从风险心理学理论看,企业披露的内部控制缺陷信息越少,投资者对风险的不可观测程度越高,可能出现更低的日个股超额累计收益。相反的,企业披露的内部控制缺陷信息充分和详细,企业在投资者印象中的风险不可观测程度就越低,负面市场反应也有可能得到减轻。因此,本研究提出假设。

H4b对于同样有内部控制重大缺陷迹象的企业,当企业披露内部控制缺陷信息时,市场负面反应的程度因披露信息充分程度的不同而存在差异。

3研究设计

3.1样本选择和数据来源

3.1.1样本选择

本研究分析2012年至2016年沪深A股上市企业披露内部控制缺陷信息对其2013年至2017年产生的实质性影响,即企业发布了上1年度的内部控制评价报告以后,披露内部控制缺陷信息的数据滞后1期。按照内部控制评价要求,企业于当年会计年度终了之日起至下一年4月30日前对外报送内部控制评价报告。2012年1月1日《企业内部控制评价指引》和《企业内部控制审计指引》正式在沪深主板上市企业中实施,本研究旨在分析两个配套指引实施至今的效果,所以本研究数据起始于2012年。

不同于已有研究仅以企业披露的内部控制缺陷信息为依据,本研究的观测样本为存在内部控制重大缺陷迹象的企业,并将这些企业分为披露内部控制缺陷和未披露内部控制缺陷两组。

本研究以发生财务重述的企业作为存在内部控制重大缺陷迹象的企业。一方面,依据《企业内部控制审计指引》的规定,企业更正已经公布的财务报表即表明其存在内部控制重大缺陷的迹象;另一方面,参考王惠芳和RICE et al.的研究,以发生财务重述的企业代替存在内部控制重大缺陷迹象的企业进行相关研究。

财务重述的数据来自DIB迪博内部控制与风险管理数据库的财务重述数据库,本研究涉及的财务重述样本严格限于年报重述,即发生过年度重大错报、漏报的企业,不包括季报、中报、资产评估报告、审计报告以及年度业绩快报的误述,共计得到3 783个样本。在此基础上进行以下处理:①剔除由非错报、漏报导致的年度重述样本977个;②剔除重述原因不明的样本82个;③一个样本企业在同一会计年度内多次公布重述公告的,剔除第1次公告以外的重述样本265个(涵盖多种不同缺陷内容的重述,以报告中出现的第1种缺陷定义与重述公告相关的缺陷);④剔除当期没有发布内部控制评价报告的样本629个;⑤剔除按照证监会行业分类属于金融保险业的样本219个;⑥剔除当年新上市的样本90个。通过上述筛选,最终得到1 521个有内部控制重大缺陷迹象的样本,其中,披露内部控制缺陷信息的样本193个,未披露内部控制缺陷信息的样本1 328个。

3.1.3内部控制缺陷数据来源

2012年至2017年沪深A股的内部控制缺陷数据来自DIB迪博内部控制与风险管理数据库的内部控制评价缺陷库,该数据库对内部控制缺陷信息的内容、严重程度、产生原因、内部控制事项、关键控制环节和内部控制五要素进行具体划分。最终得到193个披露内部控制缺陷信息的样本共披露647条内部控制缺陷信息。

表1给出样本的描述性统计结果。①将财务重述分为技术问题重述、敏感问题重述、会计问题重述以及重大会计差错、会计舞弊或会计丑闻4种类型,对比披露内部控制缺陷信息组和未披露内部控制缺陷信息组4种不同类型重述的样本数量差异,并通过双尾检验统计两个样本组重述分类的均值差异t检验。统计结果表明,与披露样本组相比,未披露样本组有更多因敏感问题、会计问题以及重大会计差错、会计舞弊或会计丑闻导致的财务重述情形,并且两组的均值差均在10%及以上水平上显著;因技术问题导致重述的两组均值差不显著。由此可知,未披露样本组企业有更为严重的年报重述问题。②将647条内部控制缺陷信息按照数量和分类进行统计。

3.2模型设计

本研究以监管处罚、诉讼风险、审计师变更和市场反应作为来自外部利益相关方的主要负面后果,选择有内部控制重大缺陷迹象的企业为样本。首先,检验与未披露内部控制缺陷信息的企业相比,企业披露内部控制缺陷信息是否更易引起负面后果。其次,进一步探究企业披露内部控制缺陷信息的充分程度与负面后果严重程度之间的关系。本研究引入3个基本模型对提出的研究假设进行回归检验。

模型(1)式检验企业披露内部控制缺陷信息是否比未披露更易引起负面后果,对应检验H1a、H2a、H3a和H4a。

Negi,t=α0+α1Icd_Di,t-1+∑αConi,t+∑Yea+

这一全新的工业园整合了ABB从研发、制造、工程到销售和服务的全产业链业务,并涵盖了ABB中国供应链管理等职能部门。ABB厦门工业中心采用了一系列最新的环保材料和系统,其中包括ABB领先的电动汽车快速充电站,旨在打造绿色低碳、可持续发展工业园区的典范。

∑Ind+εi,t

(1)

其中,i为企业,t为年度。Negi,t为负面后果,替代Csr、Lit、Ac、Car,Csr为监管处罚,表示来自监管机构的负面后果;Lit为诉讼风险,表示来自诉讼相关方的负面后果;Ac为审计师变更,表示来自外部审计师的负面后果;Car为市场反应,表示来自投资者的负面后果。Icd_Di,t-1为虚拟变量,表示滞后一期的企业是否披露内部控制缺陷信息。Coni,t为控制变量。Yea为年份固定效应。Ind为行业固定效应。α0为截距项,α1为解释变量的估计系数,α为控制变量的估计系数,εi,t为随机扰动项。

模型(2)式检验企业披露内部控制缺陷信息的充分程度与负面后果之间可能存在的线性关系,模型(3) 式检验企业披露的内部控制缺陷信息的充分程度与负面后果之间可能存在的非线性关系,对应检验H1b、H2b、H3b和H4b。

Negi,t=β0+β1Icd_Ni,t-1+∑βConi,t+∑Yea+

∑Ind+θi,t

(2)

∑ωConi,t+∑Yea+∑Ind+μi,t

(3)

其中,Icd_Ni,t-1为滞后一期的企业披露内部控制缺陷信息数量的连续变量,表示披露内部控制缺陷信息的充分程度;β0和ω0为截距项;β1、ω1和ω2为解释变量的估计系数;β和ω为控制变量的估计系数;θi,t和μi,t为随机扰动项。

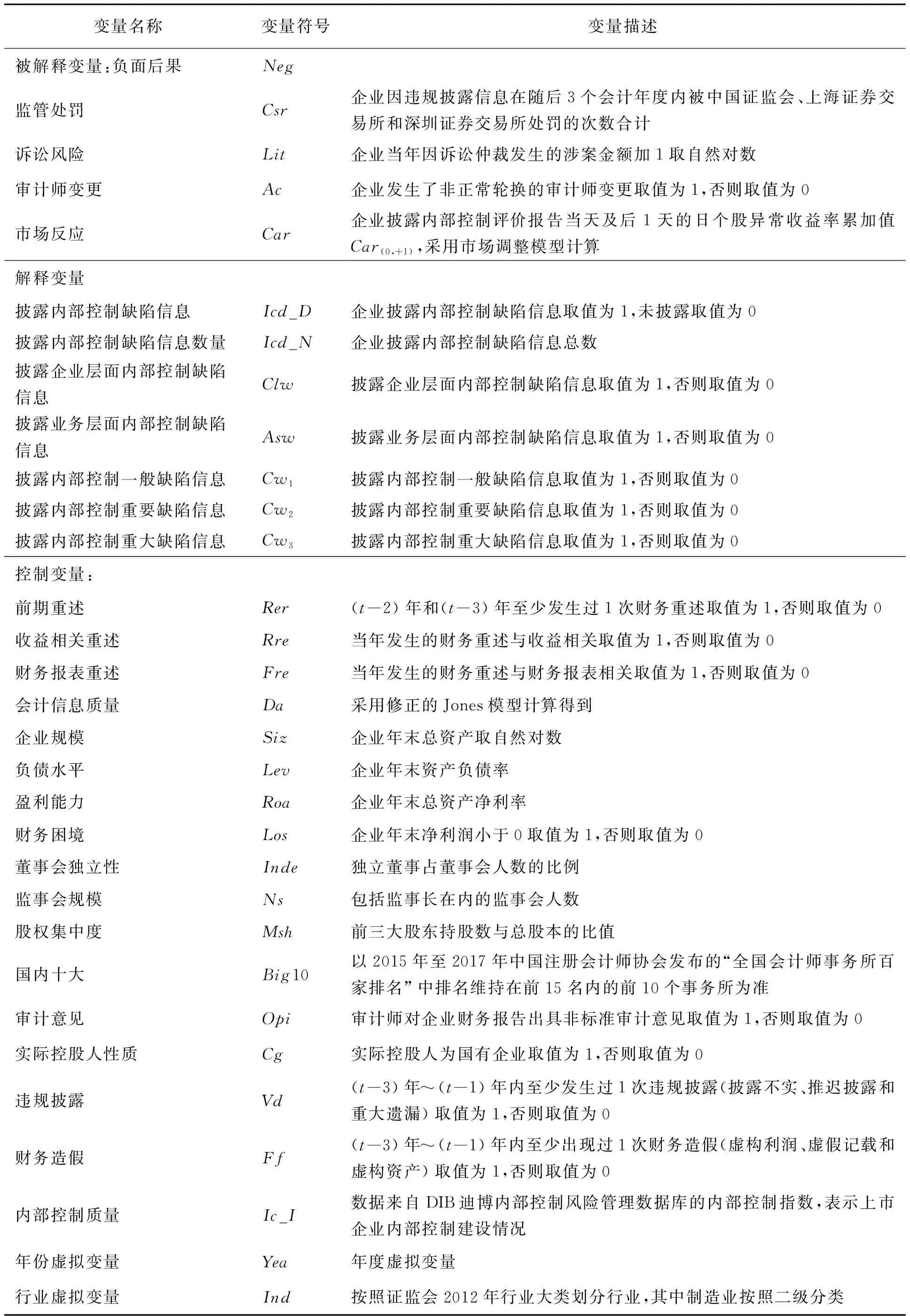

表1样本的描述性统计结果Table 1Results for Descriptive Statistics of Samples

注:有7个观测值的内部控制缺陷内容信息缺失,不在统计范围内。*为双尾检验在10%水平上显著,**为双尾检验在5%水平上显著,下同。

在监管处罚的研究中,参考FEROZ et al.[34]和RICE et al.的研究,以包括上交所、深交所和证监会在内的监管机构针对企业信息披露进行处罚的次数作为监管处罚的替代变量。由于存在一定数量企业被证监会处罚的次数为0,为控制被解释变量为0时的规模效应,采用Tobit进行回归估计。

在诉讼风险的研究中,参考毛新述等[19]和KIM et al.[20]的研究,把上市企业在年度报告中披露的当年涉诉金额的自然对数作为测量诉讼风险的变量,表示在企业有内部控制重大缺陷迹象的前提下,披露内部控制缺陷信息可能引起的诉讼风险。由于诉讼金额存在部分为0的数据,同样采用Tobit回归估计控制规模效应。

在审计师变更的研究中,参考戴亦一等[35]的研究,本研究以是否发生审计师变更作为测量审计师变更的替代变量。选择剔除因合同期限满和国资委要求定期轮换等正常轮换因素后的非正常审计师变更的样本,发生变更时取值为1,否则取值为0,采用Probit回归估计。

在市场反应的研究中,用i企业在第t年披露内部控制评价报告当天和之后1天的累计异常收益率之和表示来自外部投资者的负面反应,采用OLS回归分析。

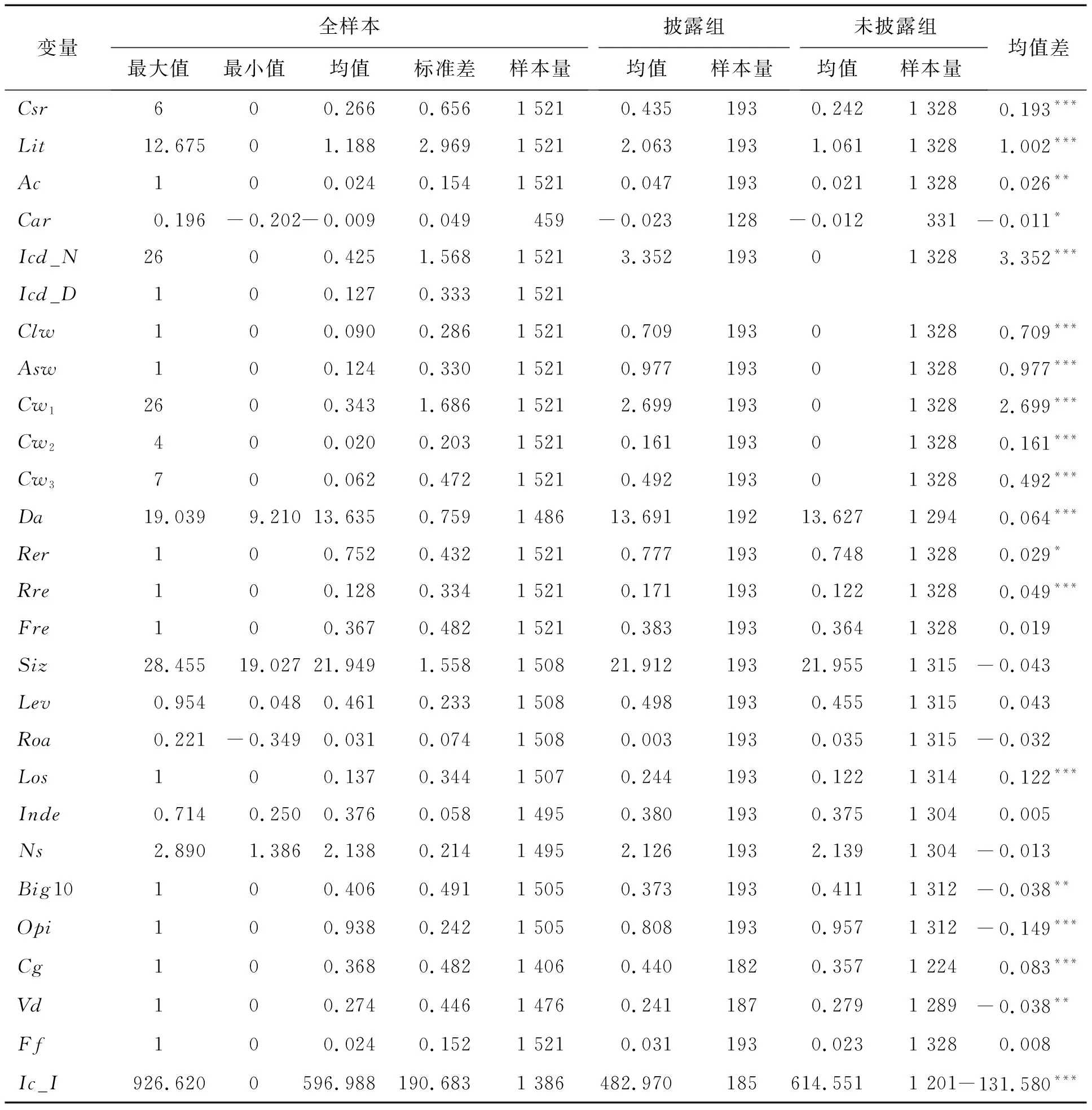

解释变量的选择。 根据表1的分类,Clwi,t为披露企业层面内部控制缺陷信息的情况,Aswi,t为披露业务层面内部控制缺陷信息的情况,Cw1为披露一般内部控制缺陷信息的情况,Cw2为披露重要内部控制缺陷信息的情况,Cw3为披露重大内部控制缺陷信息的情况。本研究涉及的变量解释和定义详见表2。

3.3市场反应Car值的计算

本研究采用事件研究法考察企业披露内部控制缺陷信息前后的市场反应,事件日为企业发布《企业内部控制评价报告》公告即披露内部控制缺陷信息当天。

参考罗进辉等[36]的研究,采用市场调整法,按照模型(4)式计算异常收益率,按照模型(5)式计算累计异常收益率。

表2变量定义Table 2Definition of Variables

Ari,n=Ri,n-Rm,n

(4)

(5)

其中,n为天,m为市场;Ari,n为i企业在第n天的企业个股异常收益率;Ri,n为i企业在第n天考虑了现金红利和再投资的日个股实际收益率,数据来自CSMAR中国股票市场交易数据库;Rm,n为第n天考虑了现金红利和再投资的市场期望收益率;Carn1,n2为i企业在事件窗口期[n]1,n2]中第n1天到第n2天内异常收益率的加总。

表3给出研究样本在事件日附近异常收益率和累计异常收益率的显著性检验结果。由表3可知,事件日当天(j=0)个股异常收益率在1%水平上显著为负,事件日后1天(j=1)个股异常收益率在5%水平上显著为负,事件日的前1天(j=-1)和事件日后第2天(j=2)的日个股异常收益率显著为正。事件日前后较为显著的4个区间的累计异常收益率的显著性检验与比对的结果表明,Car(0,+1)的均值在1%水平上显著为负,CAR(-1,+1)的均值虽然也显著为负值,但累计异常收益率与统计量t值的绝对值都低于Car(0,+1)。在此基础上,本研究参考贾明等[37]的研究,以Car(0,+1)为被解释变量,进一步采用多元回归检验企业披露内部控制缺陷信息对市场反应的影响。

4实证分析

4.1描述性统计

表4给出本研究涉及的主要变量的描述性统计结果,并将披露与未披露内部控制缺陷信息的样本分组进行组间均值差异比较。对比披露与未披露两个样本组,Csr的组间均值差为0.193,在1%水平上显著,即与未披露组相比,披露组的企业受到更多的监管处罚;Lit组间均值差为1.002,在1%水平上显著,表明披露组的企业有更高的诉讼风险;Ac的组间均值差为0.026,在5%水平上显著,表明两组样本在审计师变更的可能性上也有显著差异;Car的组间均值差为-0.011,在10%水平上显著。总的来说,披露组企业比未披露组企业有更为显著的负面效应,这与本研究提出的假设一致,有待进一步回归分析检验其因果关系。由于原始数据缺失的问题,导致Car、Da、Siz、Lev、Roa、Los、Inde、Ns、Big10、Opi、Cg、Vd和Ic_I等的样本量有不同程度的缺失。

此外,本研究的所有变量都通过相关性分析,结果表明研究数据总体符合客观实际,并且不存在多重共线性问题,限于篇幅,分析过程在此省略。

4.2回归分析

4.2.1监管处罚

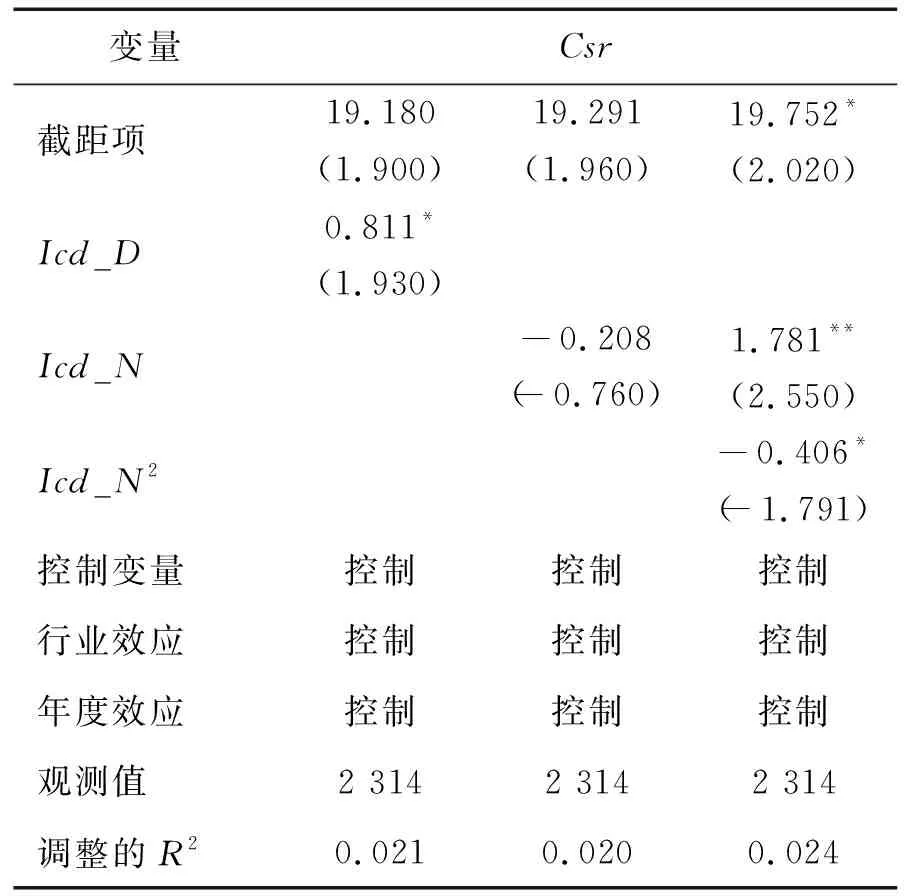

表5给出企业披露内部控制缺陷信息与监管处罚关系的回归结果,由于部分控制变量原始数据缺失,最终纳入回归的样本量为1 142。第2列中,Icd_D的回归系数在10%水平上显著正相关,表明对于有内部控制重大缺陷的企业,披露内部控制缺陷信息更易受到监管机构处罚,H1a得到验证。第3列中,Icd_N的回归系数不显著,表明披露内部控制缺陷信息的充分程度与负面后果的程度之间不是线性关系。第4列中,Icd_N的一次项回归系数显著为正,在5%水平上显著;二次项回归系数显著为负,在10%水平上显著。表明披露内部控制缺陷信息的充分程度与监管处罚力度之间存在显著的倒U形关系,即监管处罚的严重程度先是随着披露数量的增加而提高,当企业披露内部控制缺陷信息的数量超过一定值时,监管处罚的严重程度随着披露内部控制缺陷信息数量的继续增加而减轻,H1b得到验证。第5列的回归结果表明,Clw的回归系数显著为正,披露企业层面内部控制缺陷信息更易引起监管处罚。由于披露业务层面内部控制缺陷信息的企业往往比披露企业层面内部控制缺陷信息的企业有更大的企业规模、更久的年限和更健康的财务状况,正是迅速的成长和复杂的业务活动使他们容易出现业务层面的内部控制缺陷,财务报告使用者们通常把企业层面的内部控制缺陷信息看得更为严重。第6列的回归结果表明,Cw3的回归系数显著为正,披露重大内部控制缺陷信息的企业更易引起监管处罚。

表3内部控制缺陷披露公告事件的市场反应及其统计显著性检验结果Table 3Market Reaction and Statistical Significance Test Results for Internal Control Deficiency Disclosure Announcement Events

注:样本量为459;***为双尾检验在1%水平上显著,下同。

表4变量的描述性统计结果Table 4Results for Descriptive Statistics of Variables

注:所有连续变量都进行1%和99%分位水平上的缩尾处理。

4.2.2诉讼风险

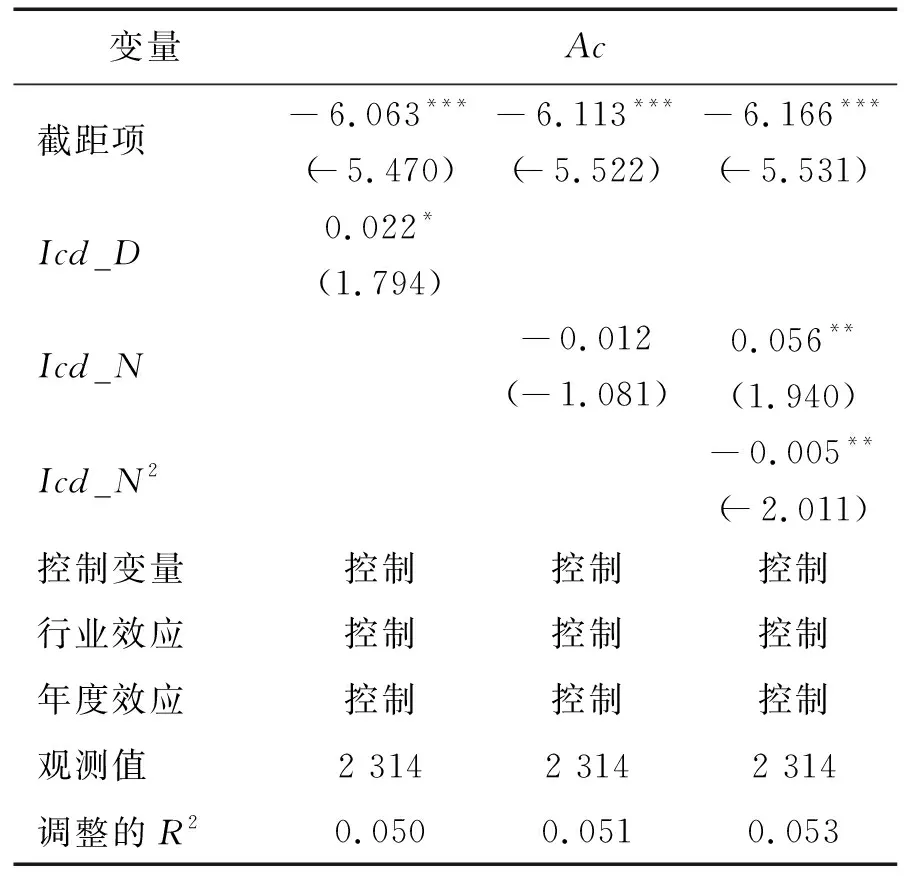

表6给出企业披露内部控制缺陷信息与诉讼风险关系的回归结果,由于部分控制变量原始数据缺失,最终纳入回归的样本量为1 158。第2列中,Icd_D的估计系数在10%水平上显著正相关,表明在企业有内部控制重大缺陷迹象的前提下,披露内部控制缺陷信息有更高的诉讼风险。H2a得到验证。第3列中,Icd_N的回归系数不显著,表明披露的充分程度与诉讼风险之间没有显著的线性关系。第4列中,Icd_N的一次项回归系数显著为正,在10%水平上显著;二次项回归系数显著为负,在10%水平上显著。表明披露的充分程度与诉讼风险间存在显著的倒U形关系,即诉讼风险的严重程度先是随着披露的内部控制缺陷信息数量的增加而升高,当披露数量超过一定值时,诉讼风险的严重程度随着披露数量的继续增加而减少。H2b得到验证。第6列中,Cw3的系数显著为正,表明外部诉讼相关方对企业披露内部控制重大缺陷很敏感。

表5监管处罚回归结果Table 5Regression Results for the Regulatory Penalty

注:括号中数据为t值;各列回归都进行了VIF方差膨胀因子检验,不存在严重的多重共线性问题。下同。

4.2.3审计师变更

表7给出企业披露内部控制缺陷信息与审计师非正常变更关系的回归结果,由于部分控制变量原始数据缺失,最终纳入回归的样本量为1 158。第2列中,Icd_D的回归系数在1%水平上显著为正,即对于本身有内部控制重大缺陷迹象的企业,披露内部控制缺陷信息更易引起审计师的非正常变更。H3a得到验证。第3列中,Icd_N的回归估计系数不显著,即企业披露内部控制缺陷信息的充分程度与发生审计师非正常变更之间没有显著的线性关系。第4列回归的结果表明,企业披露内部控制缺陷信息数量与发生审计师非正常变更的可能性之间存在倒U形关系,即发生审计师非正常变更的可能性先是随着披露数量的增加而提高,当披露数量超过一定值时,审计师非正常变更的可能性随着披露数量的继续增加而减小。H3b得到验证。第5列和第6列区分内部控

表6诉讼风险回归结果Table 6Regression Results for Litigation

制缺陷信息类型和严重程度分别对审计师变更进行回归分析,结果表明,与监管机构和诉讼相关方对披露企业层面内部控制缺陷信息的负面反应不同的是,审计师变更在企业披露业务层面和一般的内部控制缺陷信息更为显著。

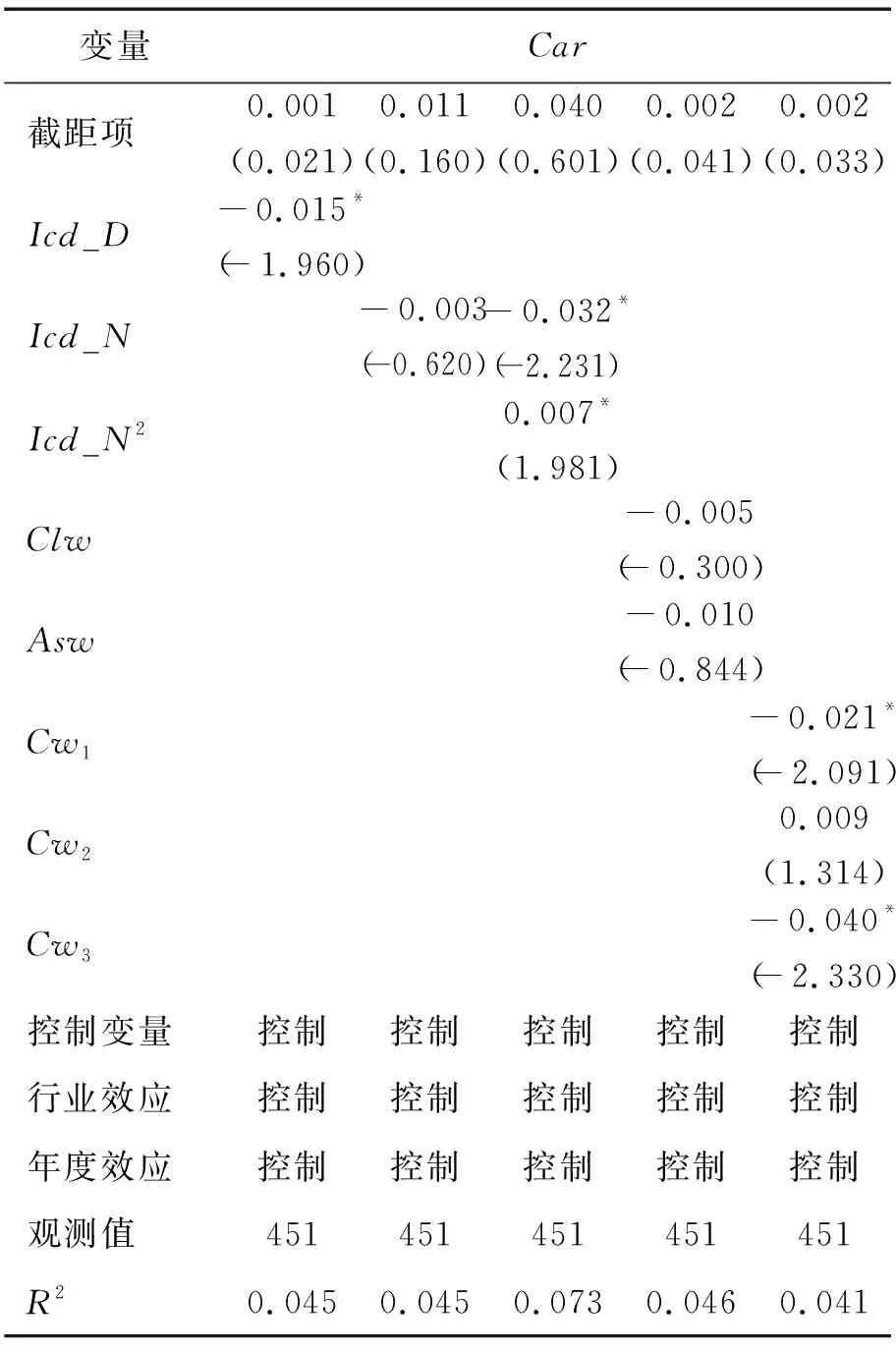

4.2.4市场反应

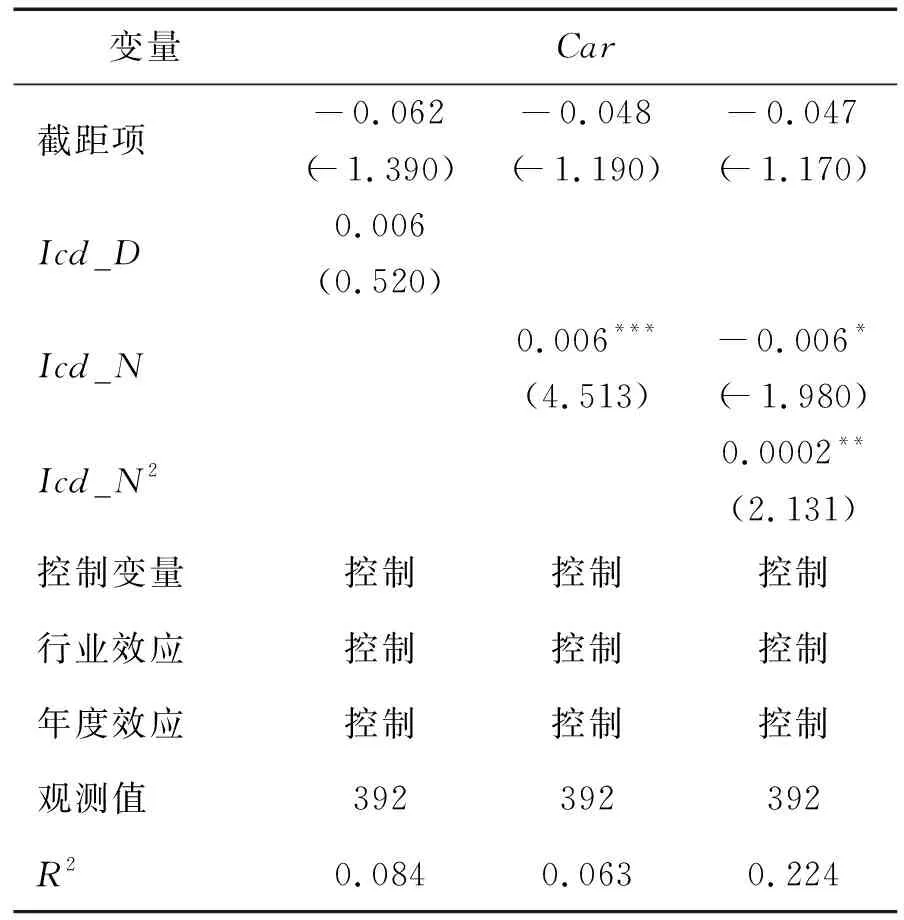

表8给出企业披露内部控制缺陷信息与市场反应关系的回归结果,由于因变量样本量限制以及部分原始数据缺失,最终纳入回归的样本量为451。第2列中,Icd_D的回归系数为-0.015,在10%水平上显著。对于有内部控制重大缺陷迹象的企业发布内部控制评价报告时,披露内部控制缺陷信息更易引起显著为负的累计异常收益率,H4a得到验证。第3列和第4列的回归结果表明,企业披露内部控制缺陷信息的充分程度与市场反应的严重程度之间不存在显著的线性关系,但存在显著的U形关系,即累计异常收益率先是随着披露数量的增加而降低,当披露数量超过一定值时,累计异常收益率随着披露数量的继续增加而升高。 由于累计异常收益率随着企业披露内部控制缺陷信息的充分程度先降后升,因此来自市场的负面反应为先升后降,H4b得到验证。由第5列回归结果可知,Asw和Clw均不会引起显著的负面市场反应。第6列中,Cw1和Cw3都与Car显著负相关,体现出投资者对负面信息风险程度的规避。

表7审计师变更回归结果Table 7Regression Results for Auditor Change

注:括号中数据为z值。

由表5~表8的回归结果可知,与未披露内部控制缺陷信息相比,披露的企业显著引起监管机构、诉讼相关方、审计师和投资者的负面反应,即企业披露内部控制缺陷信息有显著的负面后果。在其他条件不变的情况下,对企业披露内部控制缺陷信息的充分程度与负面后果严重程度之间的关系进行检验,发现披露内部控制缺陷信息数量与负面后果的程度之间存在倒U形关系,即负面后果先是随着披露数量的增加而提高,当披露数量超过一定值时,负面后果会随着披露数量的继续增加而减弱。

当企业披露内部控制缺陷信息时,负面后果严重程度较低的区间位于倒U形曲线两端的区域,即企业披露内部控制缺陷信息数量较少或披露内部控制缺陷信息非常充分时。当披露信息较少时,不容易引起外部利益相关方的关注。当披露信息足够充分时,其引起负面后果的程度会降低,可能是因为:对于有内部控制重大缺陷迹象的企业,披露内部控制缺陷信息足够充分时,企业因存在遗漏、隐瞒和虚假陈述等问题被监管机构处罚的可能性大大降低,企业被起诉的可能性和诉讼风险也会降低,并且使审计师出具不恰当审计意见的可能性降低,进一步降低了发生非正常审计师变更的可能性。随着不可估测风险的减少以及投资者对充分披露信息企业的信任度增加,负面市场反应也有可能减少。而当披露内部控制缺陷信息较少时,负面后果也较低。这一发现与本研究先前得到的结论“披露内部控制缺陷信息更易引起负面反应”一致,即外部利益相关方对企业披露内部控制缺陷信息存在负面偏好。

表8市场反应回归结果Table 8Regression Results for Market Reaction

4.3进一步研究

自中国正式实施内部控制建设以来,企业的内部控制水平一直是理论界和实务界关注的问题。内部控制水平不仅是实施内部控制监督评价的主要根据,也为外部利益相关方的决策提供重要依据[38]。虽然中国大部分上市企业的内部控制评价结论为整体有效,但其内部控制水平实际上存在很大差异[39]。然而,鲜有研究探究企业内部控制质量在外部利益相关方决策过程中发挥着怎样的作用。

根据SKOWRONSKI et al.[15]从心理学范畴对负面偏好概念的界定,负面偏好不仅体现为人们对负面信息的偏好,还体现为人们对事物的类别诊断,即人们对信息发布主体的定性很容易受到负面信息这一信号的干扰,而忽略其总体情况。若外部利益相关方将企业披露内部控制缺陷信息视为一种坏消息,根据负面偏好的事物类别诊断原则,外部利益相关方很可能因过度偏好企业披露内部控制缺陷信息而忽视企业的总体内部控制情况,使内部控制好的企业也会因披露内部控制缺陷信息而引起与内部控制不好的企业相似的负面后果。

本研究进一步检验企业内部控制质量的调节作用,探究外部利益相关方的负面反应是否会因企业内部控制水平的高低而有差异,还是说外部利益相关方是否会因过度偏好企业披露内部控制缺陷信息而忽视了企业总体的内部控制情况。已有研究表明,高质量的内部控制能够在很大程度上规范经理人行为,降低企业经营风险和保护投资者利益[40]。高质量的内部控制不仅能规范管理层在内部控制执行过程中的行为,也能有效监督企业后续的内部控制缺陷整改工作;而低质量的内部控制则难以合理地约束管理层权利,易导致管理层机会主义动机的滋生和操控性披露的产生。

内部控制水平的量化问题至今尚未形成统一标准。常见的企业内部控制水平量化指标有基于内部控制缺陷的内部控制量化[39]和基于披露内部控制缺陷信息的内部控制量化[41]。考虑到中国上市企业普遍存在隐瞒缺陷或者避重就轻披露内部控制缺陷信息的情况[42],本研究选择基于目标实现的内部控制指标作为企业内部控制水平的变量做进一步检验,用内部控制指数测量调节变量内部控制质量Ic_I。

表9给出内部控制质量作为调节变量的回归结果,因引入新的调节变量存在数据缺失,导致样本量少于表5~表8的样本量。将企业的内部控制质量作为调节变量加入回归模型,检验较高的内部控制质量能否改善企业披露内部控制缺陷信息引起的负面效应。在披露信息对负面后果的调节作用回归结果中,第2列、第4列和第6列中,Ic_I的回归系数分别在10%及以上水平上显著负相关,这与毛新述等[19]的研究发现基本一致。将Icd_D·Ic_I代入模型检验内部控制质量的调节作用,结果表明,Icd_D·Ic_I对监管处罚、诉讼风险、审计师变更和市场反应的回归系数均不显著,即较高的内部控制质量不会显著减少企业披露内部控制缺陷信息引起负面后果的可能性,较低的内部控制质量也不会显著增加披露内部控制缺陷信息引起负面后果的可能性,即内部控制质量的高低对企业披露内部控制缺陷信息的负面后果没有起显著的调节作用。

表9内部控制质量调节作用的回归结果Table 9Regression Results for the Adjustment Function of Internal Control Quality

注:因变量为Cs、Lit和Car时,括号中数据为t值;因变量为Ac时,括号中数据为z值。

在企业披露内部控制缺陷信息的充分程度与负面后果严重程度呈倒U形关系的研究发现基础上,表9将内部控制质量作为调节变量加入模型进行检验。构建内部控制质量与披露内部控制缺陷信息数量的交互项,其回归系数在被解释变量为监管处罚、诉讼风险和审计师变更的回归中显著为负,在被解释变量为市场反应的回归中显著为正。表明随着企业披露内部控制缺陷信息充分程度的增加,内部控制质量的提高能够帮助企业减少来自监管机构、诉讼相关方和审计师的负面反应,并提高来自市场的日个股超额累计收益,即减少负面市场反应。

结果表明,较高的内部控制质量没能显著降低企业披露内部控制缺陷信息后引起负面后果的可能性,但能在一定程度上削弱其披露内部控制缺陷信息引起的负面后果严重程度。

5稳健性检验

本研究通过重新选取样本的方式进行稳健性检验。本研究的观测样本为存在内部控制重大缺陷迹象的企业,前文以发生年报重述的企业为研究样本。为保证基于该样本的实证检验结果具有客观性和代表性,进一步以企业被违规处罚和被出具否定意见为条件选取研究样本,对前文的主要回归模型进行稳健性检验。2012年至2017年被监管机构处罚的沪深主板上市企业有2 567家,被出具内部控制否定审计意见的上市企业有81家。对样本进行以下处理:①剔除重复值;②剔除没有进行内部控制评价的企业样本;③剔除属于金融保险业的样本。最终得到2 440个样本观测值。

表10~表13为稳健性检验回归结果,因控制变量数据缺失,导致回归时观测值有所减少。以企业披露内部控制缺陷信息存在违规情况和被审计师出具否定意见企业的合计样本进行的稳健性检验得到的结果总体上与财务重述样本得到的结论一致。上市企业披露内部控制缺陷信息更易引起负面后果,然而从企业披露内部控制缺陷信息的充分程度看,负面后果先是随着企业披露内部控制缺陷信息数量的增加而提高,当披露数量超过一定值后,负面后果随着披露数量的继续增加而减弱。

表10监管处罚稳健性检验回归结果Table 10Robust Test Regression Results for the Regulatory Penalty

表11诉讼风险稳健性检验回归结果Table 11Robust Test Regression Results for Litigation

表12审计师变更稳健性检验回归结果Table 12Robust Test Regression Results for Auditor Change

注:括号中数据为z值。

6内生性控制

本研究主要考虑研究样本的自选择问题。研究样本选自2012年至2017年A股市场中发生了与内部控制缺陷相关年报重述的上市企业,样本企业本身都具有“年报重述企业”的特征。在本研究中,Siz、Lev、Roa、Los、Inde和Ns等公司治理特征要素都是影响或导致企业进行年报重述的重要因素。并且,已有研究表明,以上公司治理要素也是影响企业披露内部控制缺陷信息的重要因素,即特征变量。例如 ,发生亏损的企业(Los=1)进行报表粉饰和隐瞒重大信息的可能性高于盈利企业,所以发布重述公告的可能性提高,并且陷于财务困境的企业也更有可能存在并且披露内部控制缺陷信息。本研究以重述企业作为研究样本,可能导致样本自选择的估计偏差问题,因此从两个方面进行内生性问题的控制。一方面,在主要回归模型中加入Rer、Rre和Fre等控制年报重述严重程度的变量[34]。另一方面,通过PSM倾向得分匹配消除对照组与实验组之间的特征变量差异,进行内生性回归检验。先将所有变量合并,之后为每一个披露内部控制缺陷信息的观测值匹配一个通过Siz、Lev、Roa、Los、Inde和Ns变量的最邻近倾向打分后,得分差异最小的未披露内部控制缺陷信息的观测值作为回归样本,得到359个有效观测值。表14给出PSM内生性回归检验结果,结果表明企业披露内部控制缺陷信息比未披露更易引起负面后果,随着企业披露内部控制缺陷信息数量的增加,信息透明度的提高与负面后果之间倒U形的关系依然成立。本研究的实证检验结果通过内生性检验。

表13市场反应稳健性检验回归结果Table 13Robust Test Regression Results for Market Reaction

7结论

本研究基于中国企业披露内部控制缺陷信息的现状,以2012年至2017年有内部控制重大缺陷迹象的企业为研究样本,从监管机构、诉讼相关方、审计师和投资者4个外部利益相关方的角度出发,研究企业披露内部控制缺陷信息的负面后果。

表14PSM内生性回归检验结果Table 14Regression Test Results for PSM Endogenous

注:因变量为Cs、Lit和Car时,括号中数据为t值;因变量为Ac时,括号中数据为z值。

研究结果表明,对于存在内部控制重大缺陷迹象的企业而言,披露内部控制缺陷信息更易引起外部利益相关方的负面反应。从企业披露内部控制缺陷信息的充分程度看,企业披露内部控制缺陷信息的充分程度与负面后果的严重程度之间存在倒U形关系,具体体现为负面后果先是随着企业披露内部控制缺陷信息数量的增加而提高,当披露数量超过一定值时,负面后果随着披露数量的继续增加而减弱。此外,较高的内部控制质量没能显著降低企业披露内部控制缺陷信息后引起负面后果的可能性,但能够削弱负面后果严重程度。

本研究的启示在于,上市企业披露内部控制缺陷信息更易引起负面后果,现阶段的内部控制监管机制对此没有构成有效的威慑,负面偏好的影响在一定程度上削弱了促使企业披露内部控制缺陷信息的内生动力,并且很可能使企业更倾向于隐瞒或者避重就轻地披露内部控制缺陷信息,出现“劣币驱逐良币”的现象。较高的内部控制水平能够有效改善披露内部控制缺陷信息带来的负面后果的严重程度,因此加强内部控制水平建设是减轻披露内部控制缺陷信息引起的负面后果的重要前提。充分地披露内部控制缺陷信息能够削弱负面后果的严重程度,因此在当前强制披露内部控制缺陷信息的背景下,有内部控制缺陷的企业更应该充分披露实际存在的内部控制缺陷信息。

本研究存在一定的局限性。首先,本研究样本主要针对主板上市且有内部控制重大缺陷迹象的上市企业,对于其他板块的上市企业,由于强制实施披露内部控制信息的时间要更晚,其披露内部控制缺陷信息的充分程度和内部控制质量可能有着不同于主板上市企业的特征。其次,本研究考察企业披露内部控制缺陷信息的市场反应,但由于与年报披露的时间相近,难以完全排除年报披露的干扰。未来研究可结合审计师专业胜任能力和管理层特征等考察负面偏好对企业披露内部控制缺陷信息的影响。此外,披露内部控制缺陷信息的企业是否在遭受负面后果后改变披露策略是值得进一步研究的问题。

——基于“关系”的视角