发展碳配额衍生品 助推绿色金融发展

黄钰 周婉云 董鹏(上海环境能源交易所,上海200083)

1 背景

党的十九大报告将发展绿色金融上升为国家战略,并定位为推进经济绿色发展的重要途径;另外,在《关于构建绿色金融体系的指导意见》中也明确指出要大力有序发展碳远期、碳掉期、碳期权等碳金融产品和衍生工具,这是中央决议中首次出现“碳金融”的提法,并将碳金融作为构建绿色金融体系的重要部分进行部署,也在一定程度上预示着我国碳金融将步入快速发展的上升通道。

欧盟碳市场的发展经验显示,95%的交易量来源于碳金融衍生品,美国的碳交易所也推出了碳金融衍生品。我国各试点碳市场自启动以来也不断推出了各类碳金融创新业务,但仍以碳现货交易为主。在国际上碳金融衍生品市场相对成熟,我国碳期货尚未达到成熟形成期的情况下,可以先行先试探索开展场外碳金融衍生品。

随着地方碳市场配额分配趋紧以及全国碳市场的启动,未来如何规避价格风险、实现套期保值将成为控排企业在碳资产管理中重点考虑的问题。上海作为金融要素市场发育最为完备的地区,先行探索开发碳资产风险管理工具具备良好的技术基础和市场条件。上海环境能源交易所(简称“上海环交所”)与银行间市场清算所股份有限公司(简称“上海清算所”)展开深入合作,共同开发了上海碳配额远期产品。

2 上海碳配额远期的概念

在传统的金融市场中,远期交易是指交易双方约定在未来的某一确定时间,按确定的价格买卖一定数量的某种资产的一种交易形式。较为常见的远期交易主要有商品远期交易、远期利率协议、远期外汇协议和远期股票协议等。传统意义上的远期与期货的主要区别在于期货是标准化合约,在交易所交易,每日结算,采用保证金制度,风险相对较小;而远期是场外交易,没有保证金制度,风险相对较大。

上海碳配额远期是以上海碳配额为标的、以人民币计价和交易的,在约定的未来某一日期清算、结算的远期协议。上海环交所和上海清算所联合推出的上海碳配额远期产品协议要素是标准化的,采取询价交易方式,并且采用保证金制度。

3 上海碳配额远期设计基本思路和协议要素

3.1 设计基本思路

一是合作方式。上海环交所为上海碳配额远期提供交易平台,组织报价和交易;上海清算所为上海碳配额远期交易提供中央对手清算服务,进行合约替代并承担担保履约的责任。

二是交易方式。上海碳配额远期采用询价方式,交易参与方通过上海环交所的交易系统发送交易指令,包括报价、议价和确认成交三个步骤。

三是交易参与方。从交易监管和风险管理的角度出发,上海碳配额远期产品交易只允许机构参与,即纳入上海市碳配额管理的单位以及符合《上海环境能源交易所碳排放交易机构投资者适当性制度实施办法(试行)》有关规定的企业法人或者其他经济组织,均可以申请参与上海碳配额远期交易。

四是账户体系。交易参与人参与上海碳配额远期交易前应在上海环交所开立上海碳配额远期交易账户,在上海碳排放登记注册系统开立配额账户;选择上海清算所清算会员开立保证金账户和资金结算账户。

五是交割模式。上海碳配额远期交易采用实物交割和现金交割两种交割方式。在规定时间内,交易参与人可以提交实物交割转现金交割申请。申请通过的,交易参与人的实物交割头寸将被转为现金交割头寸。

六是风险管理。上海清算所负责制定实施清算业务相关的风险管理制度,主要包括清算限额、持仓限额、保证金、日间容忍度、实时监控、强行平仓、多边净额终止、交割终止分配、清算基金、风险准备金等措施。上海环交所负责制定实施交易业务相关的风险管理制度,主要包括单独或者同时采取暂停相关交易参与人交易、要求相关交易参与人报告情况、谈话提醒、发布风险警示等措施。

3.2 协议要素

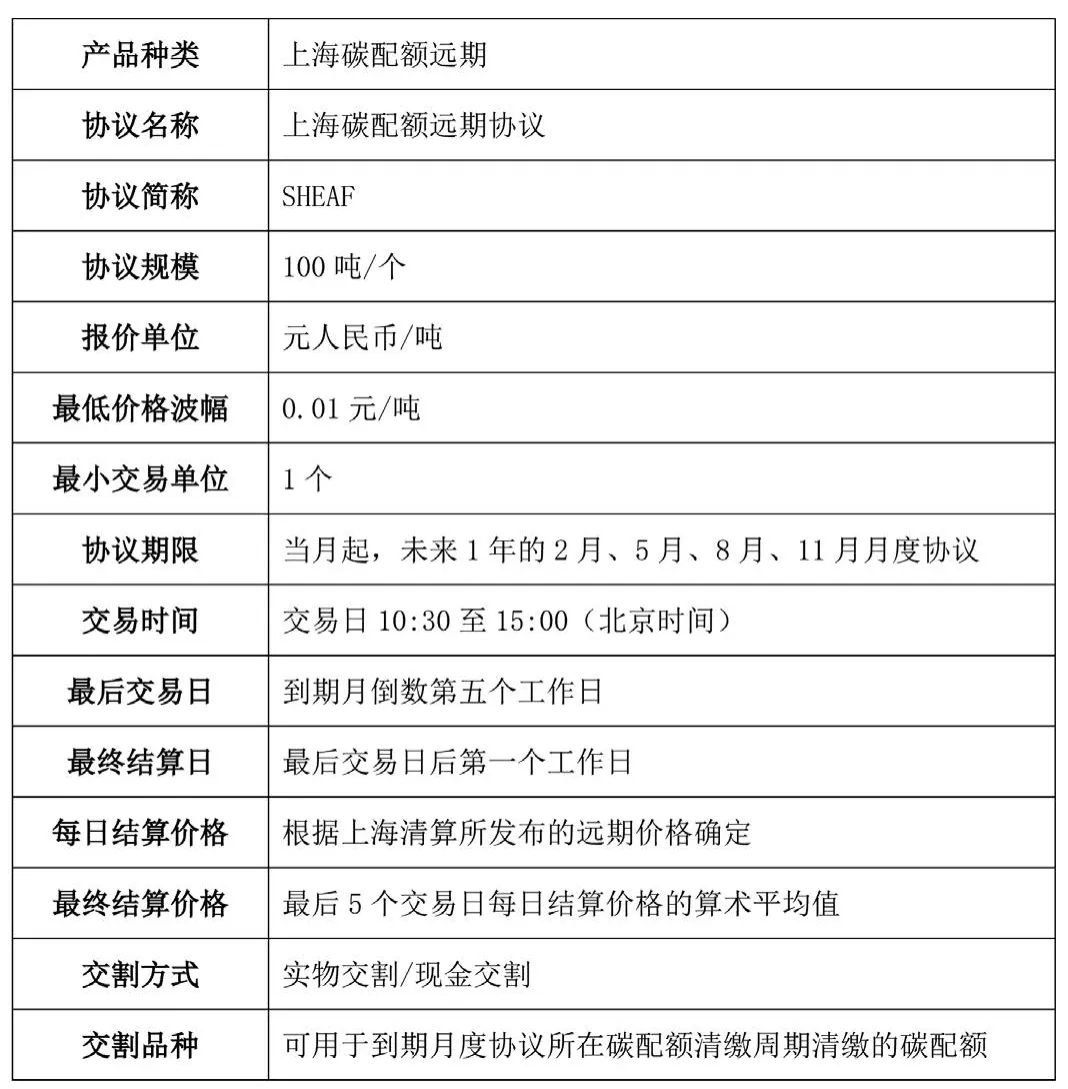

上海碳配额远期协议要素设计主要参考上海清算所大宗商品衍生品的要素设计,相比上海清算所其他大宗商品衍生产品,考虑到上海碳配额(SHEA)的特殊性,对协议期限、最终结算价格、交割方式和交割品种等要素进行了更贴近上海碳市场发展需求的个性化设计。

表1 上海碳配额远期协议要素表

一是协议期限。协议期限的设计主要考虑到每个年度6月是上海碳市场集中履约清缴期,为保证控排企业按时履约,因此推出非连续性的月度协议,即当月起,未来1年的2月、5月、8月、11月月度协议。

二是最终结算价格。最终结算价格为最后5个交易日每日结算价格的算术平均值,主要基于该产品流动性和活跃度考虑,以保证最终结算价格能贴近履约期现货市场价格。

三是交割方式。上海碳配额远期协议设计了更为灵活的交割方式,即实物交割或者现金交割,控排企业可以根据自身配额情况,选择合适的交割方式。

四是交割品种。上海碳配额远期协议规定交割品种为可用于到期月度协议所在碳配额清缴周期清缴的碳配额,以确保控排企业交割所得的碳配额能够满足其履约需求。

4 上海碳配额远期的套期保值和套利交易应用

4.1 如何进行上海碳配额远期的套期保值

上海碳配额远期的主要作用在于帮助控排企业规避现货价格波动风险,将价格风险降低到最低限度,实现套期保值。

例1:某电力企业SHEA履约缺口较大,2018年5月需购入SHEA10万吨进行清缴履约,由于担心价格波动较大,该企业现以36元/吨的价格买入1000个SHEAF052018。

表2 套期保值案例

因此,无论现货市场价格是上涨或下跌,通过上海碳配额远期进行套期保值,帮助该电力企业成功锁定了36元/吨的成本,从而消除了价格不利变动的影响。

4.2 如何进行上海碳配额远期的套利交易

上海碳配额远期套利交易是指同时买进或卖出两个期限不同的远期协议,控排企业从两个协议价格间的变动关系中获利。套利交易分跨期套利和跨品种套利。目前,在上海碳配额远期交易中主要是跨期套利,即利用SHEAF不同交割月份之间正常价格差距出现异常变化时进行对冲获利。未来随着CCER远期的推出,可以尝试跨品种套利。

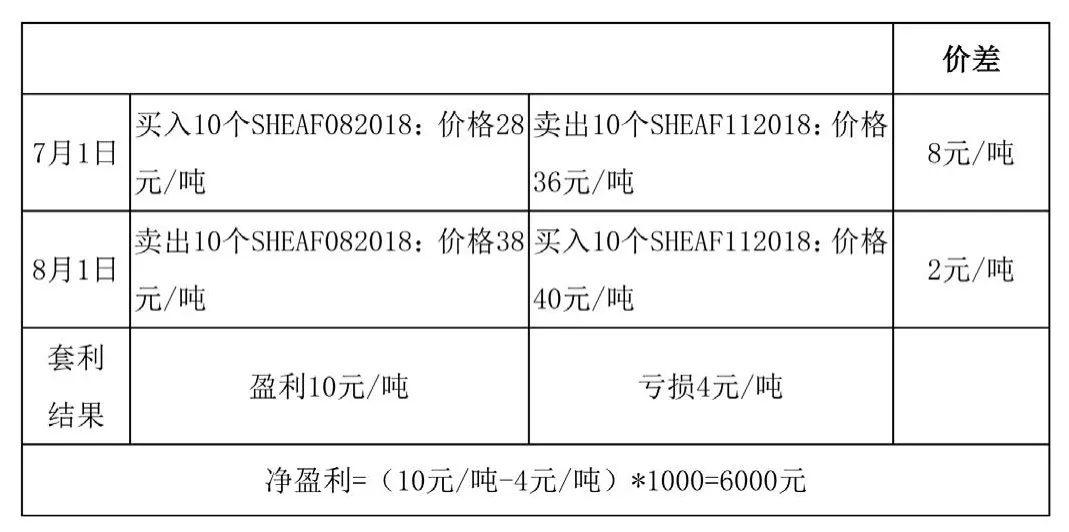

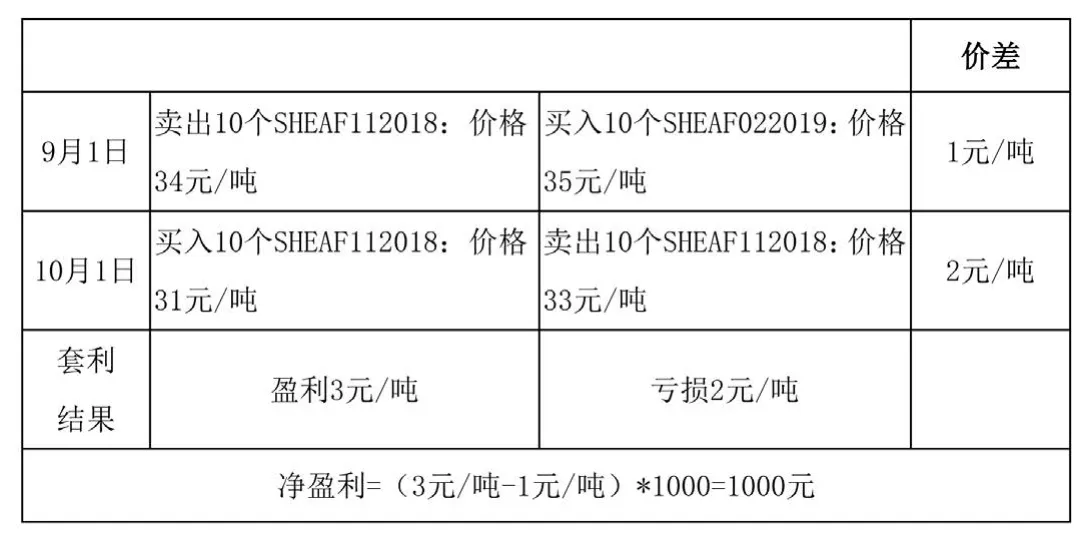

例2:当远期市场看涨时,买入近期交割月份的远期协议,同时卖出远期交割月份的远期协议,希望近期协议价格上涨幅度大于远期协议价格的上涨幅度;而当远期价格看跌时则相反,即卖出近期交割月份协议,买入远期交割月份协议,并期望远期协议价格下跌幅度小于近期协议的价格下跌幅度。

因此,在市场看涨的情况下,卖出远期协议的同时,买入近期月份协议可以获利,且价差越大,风险越小,获利空间越大;在市场看跌的情况下,价差缩小对套利者有利,而近期协议相对远期协议的升水可以是很大的,所以在这种情况下获利是有限的,可能受到的损失却是无限的。

5 结语

上海碳配额远期是金融市场在绿色领域的重要尝试,与其他场外金融衍生品一样,可以锁定未来的碳市场价格水平,实现风险转移和分散,为碳市场各类参与者尤其控排企业提供套期保值、规避市场风险的对冲工具。同时,上海碳配额远期的推出有利于促进上海多层次碳金融市场体系建设,还有利于促进碳现货市场交易的繁荣和稳定,在一定程度上也能促进碳市场的价格发现。此外,上海环交所和上海清算所的这种合作模式也可以服务于未来全国碳市场。

表3 市场看涨情况

表4 市场看跌情况