非仿射随机波动率的欧式障碍期权定价

温鲜 霍海峰

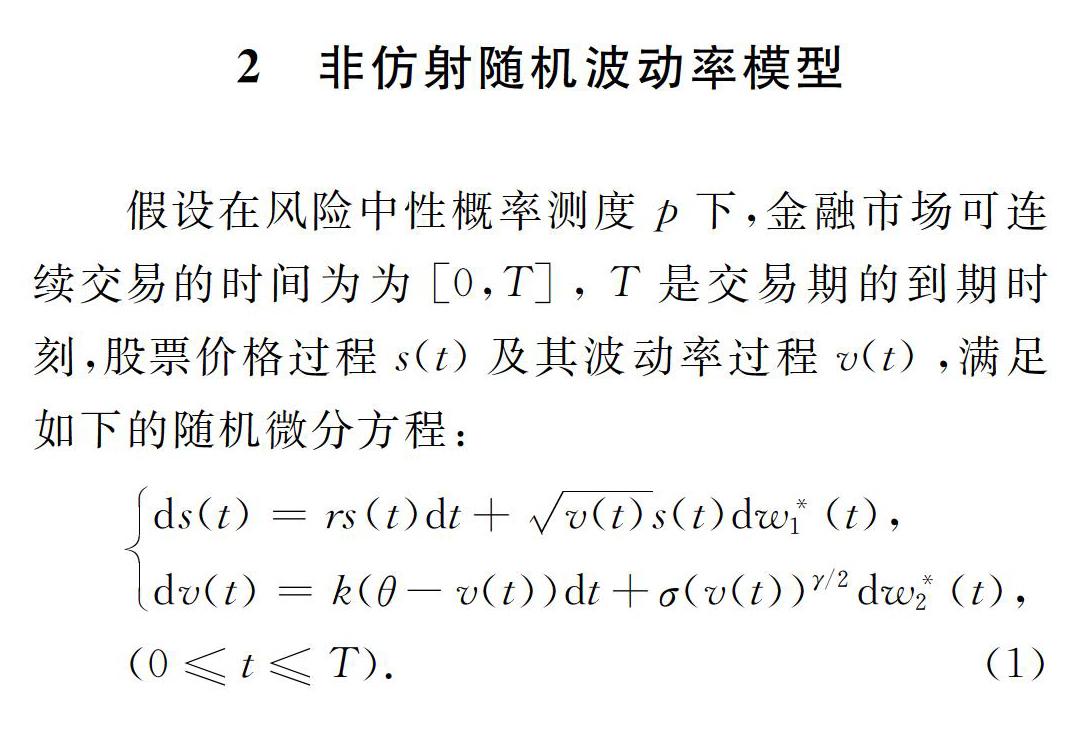

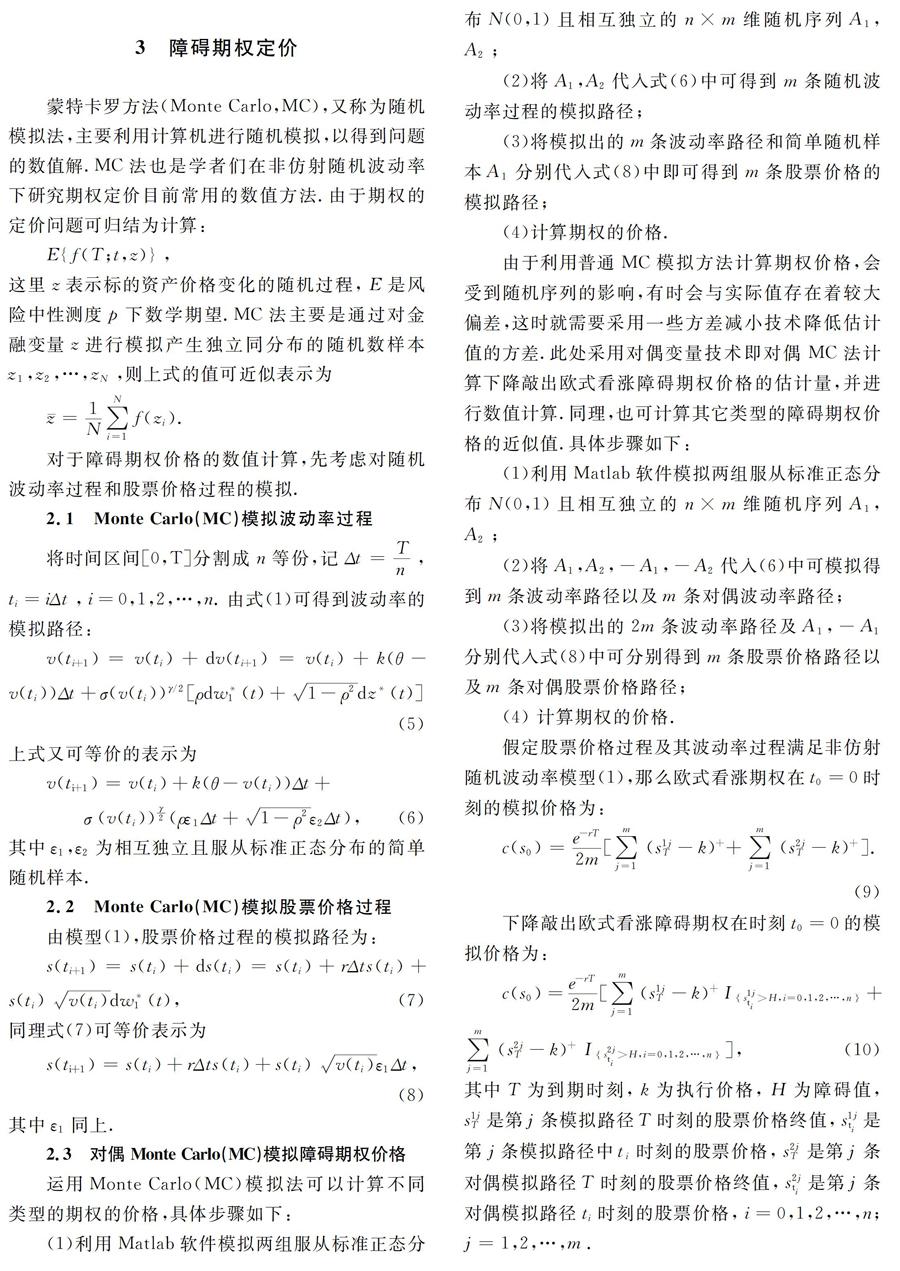

摘 要 研究非仿射随机波动率模型的欧式障碍期权定价问题时,首先介绍了非仿射随机波动率模型,其次利用投资组合和It引理,得到了该模型下扩展的Black-Schole偏微分方程.由于这个方程没有显示解,因此采用对偶蒙特卡罗模拟法计算欧式障碍期权的价格.最后,通过数值实例验证了算法的可行性和准确性.

关键词 概率论;期权定价;蒙特卡洛模拟

中图分类号 F830.9;O211.6 文献标识码 A

Abstract Under non-affine stochastic volatility model, the pricing problem of an European Barrier option is considered in this paper. First, the non-affine stochastic volatility model is introduced. Secondly, by constructing a portfolio and using It lemma, the extension of Black-Scholes parti-al differential equation is obtained. Due to this equation has not a formula solution, the Monte Carlo simulation with antithetic variables is used to calculate the price of European barrier option. Finally, the feasibility and accuracy of the algorithm are verified by numerical examples.

Key words probability; pricing options; Monte Carlo simulation

1引 言

經典Black-Schools模型的市场假设在实际金融市场中很难满足.为了更准确的描述金融市场,有效的对期权进行定价,许多学者开始关注随机波动率模型,例如Hull-White随机波动率模型,Heston随机波动率模型等.在Hull-White随机波动率模型下,即波动率是一个随机过程,且波动率过程与股票价格相关时,温鲜、邓国和[1](2016)给出了对偶蒙特卡洛模拟欧式障碍期权价格的算法,并通过例子计算说明了数值模拟的可行性和准确性.在Heston随机波动率模型下,即标的资产价格满足扩散过程,且波动率与现金存款收益之间满足任意相关性,张素梅[2](2017)利用非均匀网格的有限差分方法计算了欧式障碍期权的价格,并通过蒙特卡洛方法验证了计算结果的准确性.在跳跃扩散模型下,即标的资产价格满足带有跳跃点的几何布朗运动,张利花、张卫国和许文坤[3](2013)通过最小二乘拟蒙特卡罗法模拟了美式障碍期权的价格.在分数Black-scholes模型下,即标的资产价格服从几何分数布朗运动时,霍海峰、温鲜和邓国和[4](2009)通过求解偏微分方程得到了欧式障碍期权价格的封闭解,并验证了封闭解的准确性.沈明轩等[5](2012)在巨灾指数满足分数跳-扩散模型时,即巨灾指数满足带有跳跃情形的几何分数布朗运动,通过保险精算法得到了巨灾期权的价格.

自从Christopher等[6](2003)利用实际数据检验了非仿射波动率模型刻画股票行为比其它市场模型更优越之后,越来越多的学者开始关注非仿射随机波动率模型.为了摆脱传统的BS模型、随机波动率模型、跳跃扩散模型中对波动率施加的限制,Chourdakis[7](2004)在非仿射对数方差模型下,利用连续时间马尔科夫链模拟波动率过程,并给出了期权定价的一种数值方法.Chourdakis[8](2011)在非仿射随机波动率模型下提出了一种新的估计随机波动率的方法,并通过实证说明了非仿射波动率模型相比传统的平方根随机波动率模型的优越性.Shi[9](2016)等在股票价格满足非仿射随机波动率模型时,通过差分法求解偏微分方程进行期权定价.在非仿射波动率模型下,吴鑫育[10](2013)应用快速傅里叶变换方法讨论了标准欧式期权的定价.张霞[11](2014)在非仿射波动率模型中使用傅里叶变换法对欧式认股权证进行了定价.

5 结 论

由于非仿射随机波动率模型比经典的 Black-Scholes模型具有更高的定价精确性,与仿射随机波动率模型相比,能够更好的描述资产价格的运动,故在该模型下研究期权定价很具实际意义.这里考虑非仿射随机波动率模型的欧式障碍期权定价,首先利用投资组合和It引理,得到欧式障碍期权在该模型下满足的扩展Black-Scholes偏微分方程.由于很难得到该方程的公式解,考虑采用数值计算方法.在此运用对偶蒙特卡洛模拟法计算欧式障碍期权的价格,并给出了具体的算法.最后,在数值实例中,对比已有文献[10]中欧式看涨期权价格的计算结果验证了对偶MC法的准确性,从而可利用此法计算下降敲出欧式看涨障碍期权的价格,其它各类障碍期权的价格也可类似计算.另外,该方法也可推广应用于非仿射随机波动率模型的其它新型期权的定价中.由于障碍期权是路径依赖型期权,这类期权的其它数值定价方法例如二叉树法,差分法有待进一步研究.

参考文献

[1] 温鲜,邓国和.随机波动率下障碍期权定价的对偶Monte Carlo模拟[J].广西师范大学学报(自然科学版),2016,34(2):90-97.

[2] 张素梅.随机波动下障碍期权定价的有限差分方法[J].辽宁工程技术大学学报(自然科学版),2017,36(10):1111-1115.

[3] 张利花,张卫国,许文坤.美式障碍期权定价的总体最小二乘拟蒙特卡罗模拟方法[J].数理统计与管理, 2013,32(5):923-930.

[4] 霍海峰,温鲜,邓国和.分数次布朗运动的欧式障碍期权定价[J].经济数学,2009,26(4):97-103.

[5] 沈明轩,何朝林.分数跳-扩散环境下的巨灾期权定价[J].经济数学, 2012, 29(3):78-81.

[6] Christopher S. Jones. The Dynamics of Stochastic Volatility: Evidence from Underlying and Options Markets[J]. Journal of Econometrics, 2003, 116(1):181-224.

[7] Kyriakos Chourdakis. Non-affine Option Pricing[J]. Journal of Der-Ivatives, 2004,11(3):10-25.

[8] Kyriakos Chourdakis, George Dotsis. Maximum likelihood estimation of non-affine volatility processes[J]. Journal of Empirical Finance, 2011,18(3):533-545.

[9] Guangping Shi, Xiaoxing Liu, Pan Tang. Pricing options under the non-affine stochastic volatility models: An extension of the high-order compact numerical scheme[J].Finance Research Letters,2016(16):220-229.

[10]吴鑫育,杨文昱,马超群,汪寿阳.基于非仿射随机波动率模型的期权定价研究[J].中国管理科学, 2013, 21(1):1-7.

[11]张霞.基于非仿射随机波动率模型的欧式认股权证的定价[J].唐山师范学院学报, 2014,36(5): 11-13.