税收认知影响个人所得税的劳动供给效应吗

——基于似不相关双变量Probit模型的分析

李 文

(山东大学 经济学院,山东 济南 250100)

一、 引言及相关文献综述

当前,我国的个人所得税改革箭在弦上,虽然对个人所得税的关注更多集中于公平效应,但其变革所可能带来的对效率的影响也不容忽视,其中,个人所得税改革对与其联系密切的劳动供给的效应非常值得研究。那么,个人所得税改革对我国劳动供给可能带来什么样的效应?个人所得税税负降低能否导致劳动时间的增加?个人所得税的劳动供给效应受什么因素的影响?这些都是亟待回答的问题,本文拟从个体税收认知对个人所得税劳动供给效应影响的角度对上述问题进行探讨。

众所周知,根据标准经济学模型,个人所得税负担的改变会带来收入效应和替代效应,从而可能导致理性纳税人劳动供给的改变,而工作时间改变的最终结果则取决于收入效应和替代相应的相对大小。为了验证个人所得税改变对劳动供给的最终影响,众多文献就不同视角、不同期间、不同研究对象采用不同的方法进行了实证分析。多数文献同意个人所得税税负与劳动供给存在负向关系,即使存在正向关系,也是一种较罕见的现象,而非规律(Manski,2012)。但是,个人所得税税负变化的效应如何实现则取决于诸多因素。国外的研究多数认为,男性的劳动供给对税收变化的弹性较小,而女性的劳动供给对税收变化更为敏感(Stelcner et al.,1985;MaCurdy et al.,1990;Eissa,1996),但也有文献得出相反结论(Keane,2011)。国内也有文献对此问题进行了研究:张世伟等(2008)基于自然实验途径对2005年我国个人所得税制度改革对劳动供给的影响进行实证分析,发现改革导致已婚女性群体劳动供给增加了1.12%;尹音频等(2013)应用微观模拟方法,对我国2008年和2011年两次个人所得税改革对劳动供给的影响程度进行分析,发现个人所得税改革对女性劳动供给的影响程度更大,尤其是对中低收入阶层女性劳动供给的激励作用最大;余显才(2006)通过对调查问卷的Logit回归发现,总体而言,劳动供给的所得税弹性是缺乏的,除婚姻状况外,其他变量均无统计学意义;沈向民等(2016)通过问卷调查发现,个人所得税税负变动对我国社会成员劳动供给的影响程度不高,且这种影响与年龄、学历、单位性质等有关,但与性别关系不大。

上述研究各有千秋,研究结论也都有其内在价值,但是,这些研究一般均未深入涉及两个因素:第一,个体对自身个人所得税税额的准确了解程度如何;第二,个体能够在多大程度上自主决定工作时间。笔者认为,这两个因素对个人所得税的劳动供给效应至关重要。

首先,个人所得税对劳动供给的效应是建立在税楔改变个体税收数额进而影响个体行为的基础上的,一般的研究均隐含着个体准确了解自身的应纳税额,进而能够根据应纳税额的改变而调整劳动时间的假设。但是,一些文献表明,在现实中,许多个体并不准确知道自身的税额和税负(Enrick,1963、1964;Wagstaff,1965;Blaufus et al.,2015;Gideon,2017),即大量个体的税收认知程度有限,这就从根本上动摇了个人所得税变动影响个体劳动供给的最根本的隐含假设。

其次,个体劳动时间的改变并非完全由其主观决定,而是其主观意志和客观条件共同作用的结果。即只有个体在客观上具备一定的对工作时间的自主决定权时,其改变工作时间的意愿才能够实现。因此,如果不将个体对工作时间的自主决定能力与工作时间的改变共同纳入分析框架,结论将发生偏差。

鉴于上述原因,本文拟在问卷调查基础上探讨在个体有限理性的前提下个体税收认知对个人所得税劳动供给效应的影响,同时将个体对工作时间的自主决定能力纳入系统分析框架。鉴于变量特性、变量之间的关系及拟达到的目的,本文拟采用似不相关双变量Probit模型。本文的贡献在于:第一,打破个体理性人假设,将个体税收认知纳入分析框架;第二,将个人所得税降低是否增加工作时间与个体的工作时间决定能力作为双变量同时纳入实证分析框架,避免割裂二者关系而导致的结论偏差。

二、个体税收认知与个人所得税的劳动供给效应

(一)个体税收认知及其对个人所得税劳动供给效应的影响途径

所谓个体税收认知,指纳税人对实际纳税额的主观认知程度。新古典经济学理论假设经济主体是理性人,且信息的获取是没有成本的,但现实并非如此。首先,行为经济学认为人并非是完全理性的,而是有限理性的,这种有限理性表现在:第一,个体是信息不完全的,其掌握的仅仅是不完全的有限信息,且往往无法分辨信息的准确与否;第二,个体不具有完美的信息处理能力,常常无法依据所掌握的信息做出最优选择;第三,个体并非道德和情感中性的,感性的主观因素在个体决策中具有重要影响。其次,现实中对信息的获取和处理是有交易费用的,若收益低于交易费用则会引发理性无知现象。这就导致现实中的个体会依据自身的主观感受有选择地获取某些信息或不获取某些信息,同时在依据自身所掌握的有限且可能并不正确的信息实施判断时,可能会产生偏差。纳税人对自身实际纳税额的了解同样存在上述问题。

20世纪60年代起,有文献提出个体的税收认知问题,并对此进行了探讨。Enrick(1964)通过在美国的问卷调查发现,纳税人普遍存在不清楚个人实际纳税额的情况,且更倾向于低估实际纳税额,低估税额者与高估税额者的比例为2∶1。Wagstaff(1965)的问卷调查分析结果显示,只有12.6%的纳税人对其实际纳税额有准确了解,而对实际纳税额高估和低估者的比重相当;同时,低收入者倾向于高估其实际税额,高收入者则相反。近年来的研究也证实了税收认知问题的存在,如Blaufus et al.(2015)的研究发现,大量德国民众不清楚自己所得税的实际负担;Gideon(2017)的研究表明,个体会低估工薪的最高边际税率,高估股利的最高边际税率,并高估自身的平均税率;Ballard et al.(2018)对美国密歇根州的调查发现,86%的被调查者高估其个人所得税实际平均税率。

由此可以看出,个体对实际纳税额的错误认识是较普遍存在的,而这种税收认知问题会直接影响个人所得税对劳动供给的效应。首先,个体税收认知欠缺会破坏个人所得税变动对劳动供给影响的内在作用机制。个人所得税税负影响劳动供给的内在机制是,个人所得税作为税楔,导致雇主支付的工薪数额与雇员得到的工薪数额产生差异,而个人所得税所导致的税后工薪的变化,最终会引起劳动供给的变动。但是,如果个体的税收认知较差,即个体对自身个人所得税的实际数额并不清楚,其对个人所得税变动的实际意义的理解就不会准确,进而个人所得税的变动与劳动供给变动之间的内在作用机制就会受到影响,个人所得税变动所可能导致的劳动供给变动结果就会存在不符合理论预期的不确定性。其次,个体税收认知状况在一定程度上反映了个体对个人所得税税负的敏感程度。不论个人所得税的纳税方式是源泉扣缴还是自行申报,若想获知个人的准确纳税额应当不是一件特别困难的事情,即个体获取其实际税额信息的成本并不太高。在这种情况下,若一个人仍然不清楚自身的应纳税额,原因可能是:第一,其主观上对税收不够重视,即使信息获取成本不高也不愿意去了解准确的税额;第二,其可能因为文化水平较低或缺乏相关税收知识而对个人所得税较为生疏,进而对个人所得税税额不够敏感。个体对个人所得税税负敏感程度的缺乏,会导致其与税负变动相关的劳动供给弹性降低,从而削弱个人所得税对其劳动供给造成的影响。

(二)个体税收认知的影响因素

对于税收认知的影响因素,有的研究认为,个体的收入越高、受教育程度越高,其税收认知水平就越好(Wagfstaff,1965; Blaufus et al.,2015);有的研究认为,税款被直接征收的程度、税种的重要性、公民是否能够直接决定税率等是影响税收认知的重要因素(Ordeshook,1979);有的研究认为源泉扣缴方式对个体的税收认知并没有显著影响(Enrick,1964);还有研究发现,纳税人对税款使用效率的主观感受会影响税收认知,相对相信税款被有效使用的人而言,相信税款被无效率使用的人对其税负的高估程度更大(Ballard et al.,2018)。

笔者认为,个体税收认知是主观范畴的概念,个体的自身特征及个人所得税的特点均会对其构成影响:第一,个体的收入水平可能影响税收认知。一方面,收入较高者其税额的绝对额也较高,可能会使纳税人认为这是一项较重要的支出,因此更关心税额,从而税收认知水平较高;另一方面,收入较高者由于总体收入水平高,也可能因此对个人所得税的税额支出并不敏感,因此不太关心实际税额,从而税收认知水平较低。收入较低者的情况可能相反。所以,收入水平对税收认知的影响是不确定的。第二,个体的受教育程度可能影响税收认知。一般而言,受教育程度越高,文化水平越高,其对个人所得税的了解越多,可能越清楚自身的实际税额。因此,受教育程度与税收认知水平可能存在正相关关系。第三,个体的年龄、性别和职业可能影响税收认知。同一年龄段、同一性别或相似职业的个体,其经历及价值观可能存在相似之处,因此,税收认知水平也可能存在相似之处,但年龄、性别、职业对税收认知水平的具体影响方向不明。第四,个人所得税的缴纳方式可能影响税收认知。在我国,个人所得税存在两种纳税方式——源泉扣缴和自行申报,源泉扣缴方式下税收的计算和扣缴均由他人完成,而自行申报方式下纳税人自身对税额计算、缴纳的参与程度可能更大,因此,相对于自行申报,源泉扣缴方式会降低纳税人的税收认知。但是,在我国当前的个人所得税制度下,一些需要自行申报的纳税人往往由财务人员或税务代理人员代为完成纳税申报,且不少需要自行申报纳税的个体工商户是定期定额纳税的“双定户”,其个人所得税是与其他税种混合在一起缴纳的,因此,自行申报与源泉扣缴是否对纳税人的税收认知构成显著的不同影响也未可知。

三、模型设定及变量选择

本文拟研究个体税收认知对个人所得税改革所导致的劳动供给变动的影响,因此,以个人所得税降低一定幅度是否增加工作时间作为被解释变量。之所以未考虑工作时间减少,是因为,如前所述,多数文献同意个人所得税税负与劳动供给存在负向关系,即使存在正向关系也是一种较罕见的现象,而非规律(Manski, 2012),因此,个人所得税降低所引发的工作时间减少应该并不普遍。由于被解释变量为二值选择变量,所以拟采用Probit模型。

但是,在现实世界中,许多个体并不完全拥有自主决定工作时间的能力,如前所述,个人所得税改变后,若个体改变其工作时间,必须符合两个条件:第一,其主观上愿意改变工作时间;第二,其客观上具有改变工作时间的能力。因此,个体自主决定工作时间的能力与其工作时间的改变存在密切的关联。鉴于此,本文拟采用似不相关双变量Probit模型。

双变量Probit模型能够解决两个方程之间的内在联系问题,提高估计的效率。目前,国内运用双变量Probit模型实施分析的文献尚不是太多,主要应用于农户种粮意愿(李韬,2014)、农村信贷市场(黄祖辉 等,2009;黄惠春,2014)、农地流转(温涛 等,2017)等方面的研究,尚未有文献将双变量Probit模型应用于税收研究领域。

本文除将个人所得税降低一定幅度是否增加工作时间作为被解释变量建立Probit方程(即方程一)外,也将工作时间决定能力作为被解释变量建立Probit方程(即方程二),然后在这两个Probit方程扰动项相关的基础上,对二者进行最大似然估计。由于两个方程的解释变量和控制变量不同,因此属于似不相关双变量Probit模型。

(一)方程一的变量选择

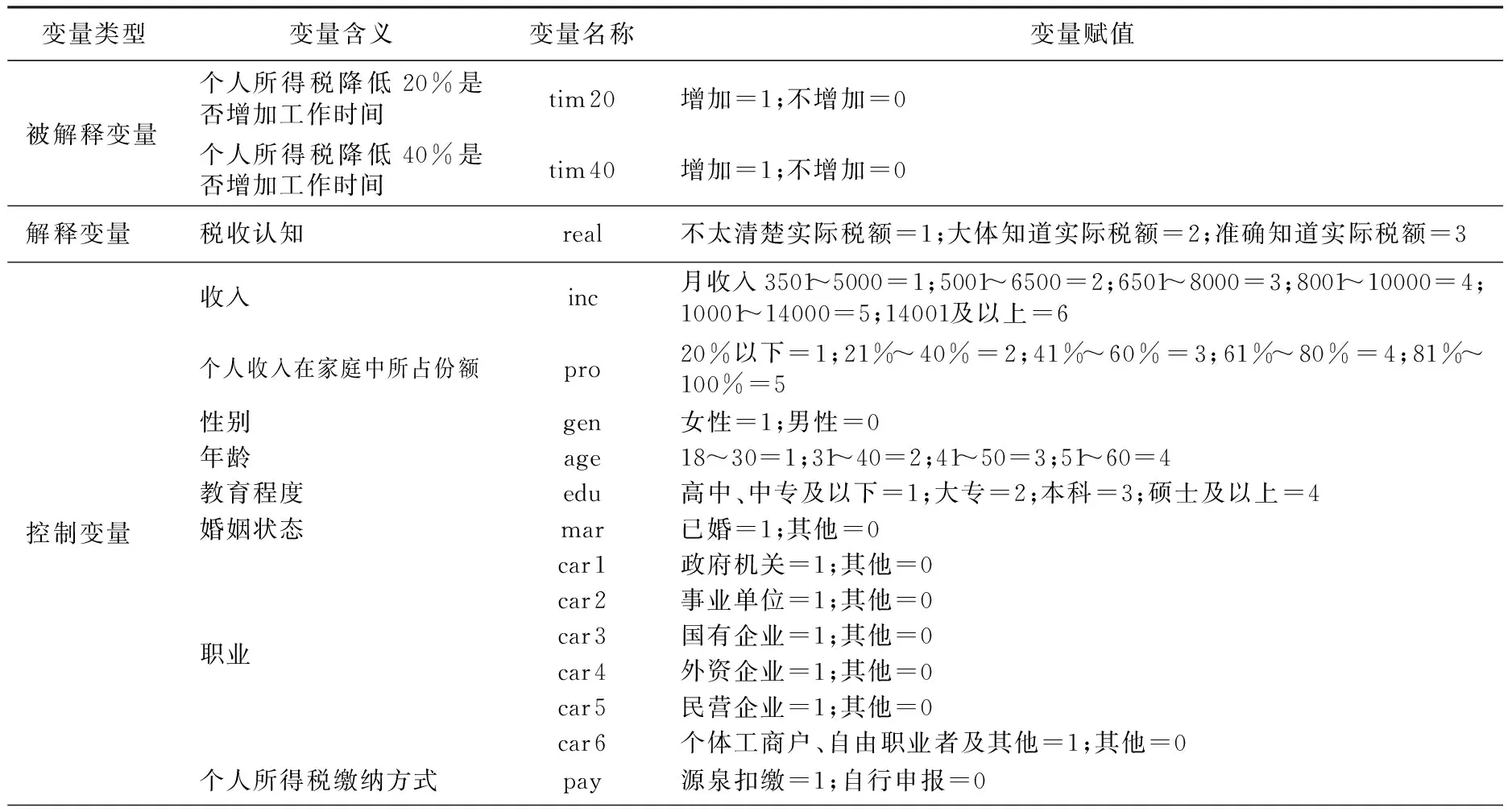

方程一变量定义如表1所示。

表1 方程一变量定义

方程一的被解释变量为个人所得税降低一定幅度是否增加工作时间。为了研究更全面,本文将个人所得税的降低幅度设定为20%和40%两档,分别实施回归分析,两个变量分别以tim 20和tim 40表示,若劳动时间增加则赋值为1,不增加赋值为0。

方程一的解释变量为个体的税收认知(real)。根据前文分析,若个体税收认知水平较低,则其对个人所得税降低的敏感程度可能较差,其劳动供给变动的概率也就可能较低,因此,个体税收认知与个人所得税降低是否增加工作时间应当存在正相关关系。本文中,个体税收认知赋值如下:不太清楚个人所得税税额为1;大体知道税额为2;准确知道税额为3。

方程一的控制变量为:

(1)收入(inc)。不同收入水平的个体,其劳动供给弹性可能不同,因此,个人所得税降低后,其工作时间的变动就可能不同。但是,由于现实中每个个体的偏好各异,同一收入水平的个体对个人所得税降低的反应会存在差异,因此,收入水平对个人所得税降低增加工作时间是否存在显著的系统影响不确定。本文中收入变量依据月收入的不同水平分档赋值,由于缴纳与劳动所得相关的个人所得税的纳税人的收入大多在3500元以上,因此,本文问卷调查的对象为收入在3500元以上的个人所得税纳税人,收入变量的最低档也是从3501元起算。收入变量的具体赋值见表1。

(2)个人收入在家庭中所占份额(pro)。一方面,个人收入在家庭收入中所占份额越小,其收入对家庭的重要性就越低,其劳动的供给弹性可能就越高,个人所得税的高低对其劳动供给的影响可能就越显著。另一方面,正因为收入份额较低,从而其收入不够重要,个人所得税降低后个人增加劳动时间所提高的收入对家庭而言也同样不重要,所以,个人所得税降低个体增加工作时间的动机不强烈。因此,个人收入在家庭中所占份额的影响方向不确定。本文将个人收入占家庭收入的份额分为5档,变量赋值也为1~5(见表1)。

(3)性别(gen)。一般来说,男性往往是家庭收入的主要来源,相对而言,女性的工资较低;同时,基于社会分工,除工作之外,女性还须承担大量的养育子女等任务,其参加工作的刚性较男性低。因此,如前所述,国外许多研究发现女性的劳动供给弹性显著高于男性。但是,我国的情况与国外有所不同,虽然我国的女性在家庭分工方面与国外类似,近年来也有越来越多的女性由于种种原因退出劳动力市场,但是,我国女性有着与男性一起工作的传统,尤其是城市女性,工作参与比率较高,2015年15岁以上女性中的劳动力比率,世界平均水平为49.6%,高收入国家为52.2%,而我国为63.6%,[注]“World Development Indicators (2017)”, http://wdi.worldbank.org/table/2.2.若仅考虑城市范围,这个比率应当更高。因此,性别对个人所得税劳动供给效应的影响在我国是否存在性别差异也无法从理论上实施判断。性别变量的赋值为女性为1,男性为0。

(4)年龄(age)。随着年龄的变化,个人在观念、工作状况、面临的支出需求等方面可能存在有规律的变化,因此,劳动供给对个人所得税降低的反应也可能存在一定的规律性。本文调查的是18岁以上的个体,将年龄划分为4个档次,分别赋值为1~4(见表1)。

(5)教育程度(edu)。教育程度不同,个人可能在能力、观念等方面存在差异,随着教育程度的逐步提高,个人所得税降低对个体工作时间的影响与教育程度之间可能存在一定相关性。本文依据学历不同将教育程度分别赋值1~4(见表1)。

(6)婚姻状态(mar)。婚姻状态不同的个体其家庭结构、支出需求、收入水平和收入结构均存在差异,因此,不同婚姻状况个体的劳动供给弹性可能存在差异,进而对个人所得税变动的反应可能不同。本文设置了婚姻状态虚拟变量,已婚赋值为1,其他赋值为0。

(7)职业(car 1~car 6)。相同职业的个体,价值观、职业特点等可能类似,因而可能对个人所得税降低存在相似的反应。但个人所得税降低对每个行业个体工作时间是否增加的影响不确定。本文依据不同职业分类设置了6个虚拟变量,具体变量赋值见表1。

(8)个人所得税的缴纳方式(pay)。根据行为经济学理论,费用的支付方式对个人主观感受的影响非常显著,如同样数额的费用,若以现金支付则个体对付款的感受就比较深刻,而以银行卡支付个体的感受就相对轻微。个人所得税的缴纳方式可能存在类似效应。代扣代缴方式相对自行申报方式而言,个人所得税缴纳所引发的个体对付费的主观感受会较为轻微,其对个人所得税的重视程度可能也相对较低,因此,个人所得税降低对其工作时间的影响也会较低,而自行申报方式可能相反。但由于适用自行申报方式纳税的纳税人也不一定是由本人亲自纳税,且许多作为双定户的个体工商户其个人所得税的缴纳是与其他种类税款的缴纳混合在一起的,因此,前述效应也可能不存在。本变量的赋值规则为:源泉扣缴为1,自行申报为0。

(二)方程二的变量选择

方程二的被解释变量是工作时间决定能力(dec),赋值规则是:无法自主决定工作时间为0,能够在一定程度上决定工作时间为1。

方程二的解释变量为:

(1)收入(inc)。一方面,收入较高的个体由于财务自由度较大,可能具有更大的自主决定工作时间的能力;另一方面,相同收入水平的个体其职业及工作状态各不相同,因此,在工作时间的自主决定能力方面,可能不具有共性,进而收入水平与工作时间决定能力之间可能不存在显著的相关关系。

(2)性别(gen)。由于不同性别的个体在社会中承担的角色不同,因此男性与女性在自主决定工作时间方面可能存在系统差异。但是在当前的我国,男性与女性所从事的职业在很大程度上存在重叠,因此,二者自主决定工作时间的能力是否真正不同还有待检验。

(3)年龄(age)。不同年龄段的个体其观念、工作特点可能存在一些系统差异,因此,年龄与自主决定工作时间的能力之间可能存在一定的相关性。

(4)教育程度(edu)。教育程度可能会使个体在工作时间的确定方面具有一定的规律性,但是否确实具有这种规律性尚需检验。

(5)职业(car 1~car 6)。不同职业的特点不同,可能导致从事不同职业的个人在自主决定工作时间的能力方面存在系统差异。一般而言,职业对个体工作时间自主决定能力的影响可能有如下几个方面:第一,工作单位制度的限制。许多工作单位对工作时间是有较为明确的限制的,个体常常无法自主增加或减少工作时间。第二,与职业有关的其他因素的限制。有一些职业,虽然看似对工作时间没有制度约束,但却有潜在的其他限制因素。如许多个体工商户,其往往是依据市场状况确定营业时间的,而一旦营业时间对外公布,就得每天严格按照这个时间工作,“连请假都不可能”,某种程度上,这种市场约束可能比制度约束还要严格。

四、数据来源及回归结果

笔者对山东省青岛市18岁以上且月收入3500元以上的个人所得税纳税人实施了问卷调查,共收回有效问卷308份。青岛市在社会经济发展方面是一个较为典型的二线城市,在实施问卷调查时,又特别关注了样本的性别比例、年龄分布、收入水平分布、职业分布、教育程度分布等特征。所有样本中,男性占58.44%,女性占41.56%;年龄在31~50岁者最多,占82.79%,18~30岁及51~60岁者占17.21%;收入处于5001~10000元之间者合计占74.67%,低于此区间者占11.69%,高于此区间者占13.64%;职业为国有企业、外资企业和民营企业者最多,合计占76.94%,行政机关和事业单位者占21.11%;大专和本科教育程度者占主体,合计80.20%,大专以下者占12.66%,硕士及以上者占7.14%。样本的这些比例分布大致符合我国个人所得税纳税人群体的特征,因此具有一定的代表性。

各变量的描述性统计见表2。

表2 变量的描述性统计

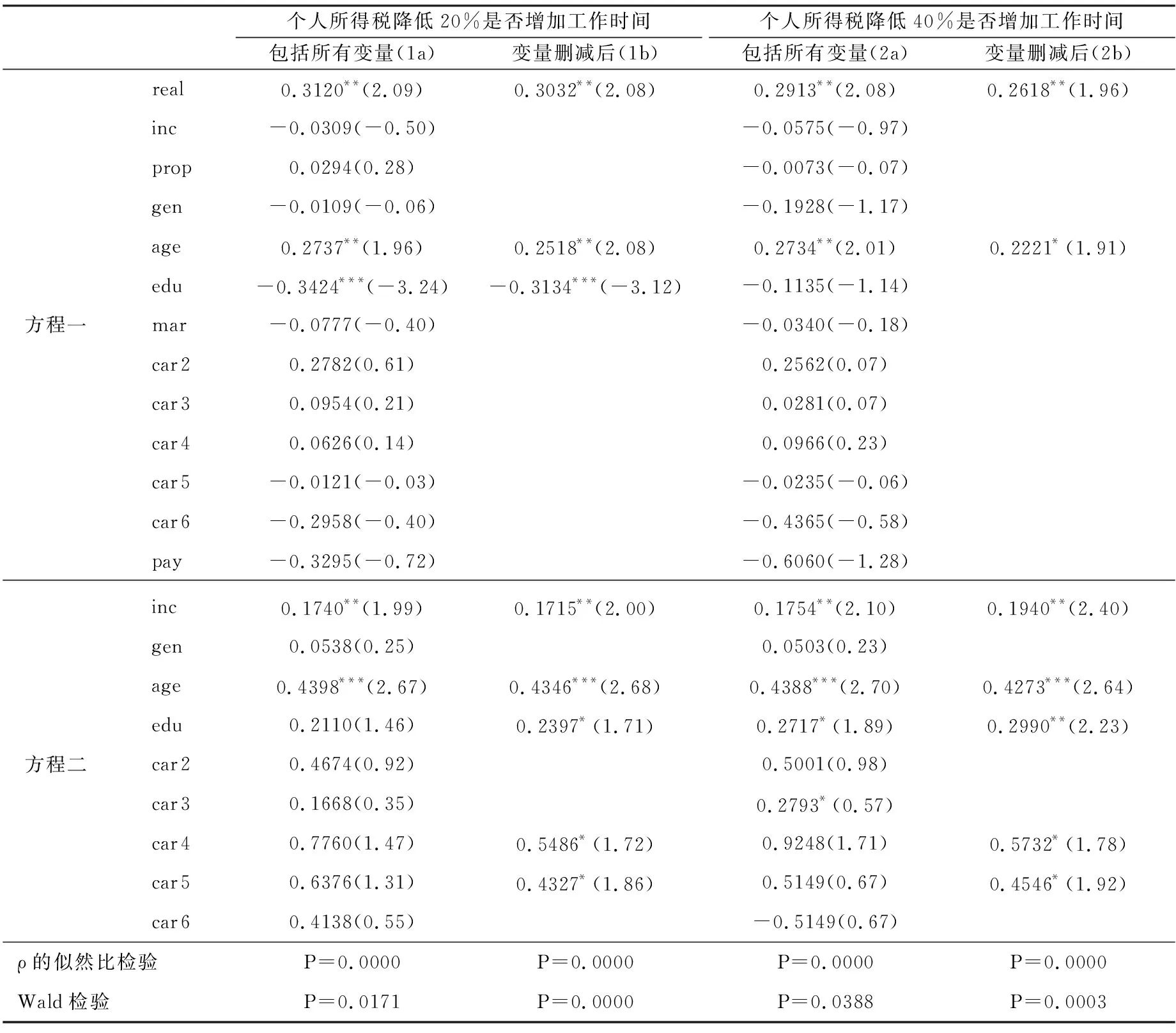

表3 似不相关双变量Probit模型的回归结果

注:括号中数据为z值;*、**、***分别表示在10%、5%、1%水平显著。

似不相关双变量Probit模型的回归结果见表3。表3分别列示了个人所得税降低20%和降低40%时的回归结果,每种情况又分别列示了包括所有变量(1a、2a)和根据信息准则标准删减相关变量后(1b、2b)的两种结果。可以看出:

第一,不论个人所得税降低20%还是降低40%,似然比检验P值均显示在1%水平上拒绝两个Probit方程扰动项相关系数ρ=0的原假设,即两个方程的扰动项之间存在相关关系,用似不相关双变量Probit模型优于普通的Probit模型。

第二,模型1a和2a均显示许多解释变量和控制变量不显著,但由于这两个模型包含了过多的冗余变量,因此其估计结果是不准确的。根据信息准则标准对变量进行相应删减后,可以看到较准确的回归结果。

第三,个体税收认知与个人所得税降低一定幅度后增加工作时间之间存在非常显著的正相关关系,与理论预期相符,表明纳税人是否清楚自身的个人所得税纳税额确实会影响个人所得税对劳动供给的效应。

第四,年龄与税额降低后增加工作时间之间显著正相关,教育程度在税额降低20%时与工作时间增加之间显著负相关,但在税额降低40%时与工作时间增加之间的关系不显著。收入、个人收入在家庭中所占份额、性别、婚姻状态、职业、个人所得税缴纳方式等变量的影响均不显著。

第五,不论税额降低20%,还是降低40%,显著影响工作时间决定能力的变量都是相同的,其中,收入、年龄、教育程度与工作时间决定能力都存在正相关关系,与行政机关相比,外资企业和民营企业工作人员具有更好的自主决定工作时间的能力。性别的影响不显著,事业单位、国有企业、个体工商户[注]个体工商户的工作时间决定能力与行政机关不存在显著差异,看似不符合常理,但实际上有其内在逻辑。行政机关工作人员的工作时间是受单位制度约束的,而个体工商户的工作时间是受市场约束的。笔者曾经询问过一些个体工商户,如小商店店主、小饭店店主等,得知他们的营业时间是依据市场特点确定的,是较为固定的,因此他们很难自行改变工作时间。等在工作时间决定能力方面与行政机关不存在显著差异。而这两种情况下估计结果的相似性也说明了模型是比较稳健的。

为了验证模型的MLE估计是否一致,对变量删减后的模型使用稳健标准误再次回归,发现稳健标准误与原模型的普通标准误相似,说明模型的设定正确,结果可信。

由于Probit模型的系数不是边际效应,因此,进一步估计个人税收认知的平均边际效应。结果表明,在个人所得税降低20%和降低40%时,平均边际效应分别为0.0925和0.0905,且均在5%水平显著。这说明,个人所得税税额降低20%时个人税收认知对工作时间增加的边际效应稍高于税额降低40%时,即税收认知对工作时间增加的边际效应随税额降低幅度的增加存在轻微的递减趋向。

那么,个人税收认知又受什么因素影响呢?根据前文的分析,以税收认知(real)为被解释变量,以收入(inc)、年龄(age)、教育程度(edu)、性别(gen)、能否准确计算个人所得税税额(cal)[注]本变量赋值规则为:能够根据个人所得税法准确计算个人应纳税额=3,大体能够计算个人应纳税额=2,不会计算个人应纳税额=1。变量的均值为1.4026,标准差为0.5477。、各职业虚拟变量(car 2~car 6)作为解释变量进行定序Probit回归,最终结果为:教育程度(edu)和能否准确计算个人所得税税额(cal)对税收认知具有正向影响,且前者在1%水平显著,后者在5%水平显著;相对于行政机关,外资企业工作人员具有更好的税收认知能力,但只在10%水平显著。其他解释变量均不显著。教育程度反映了个体的文化知识水平,而能否准确计算个人所得税税额则反映了个体的相关税收知识水平,因此,税收认知的最重要影响因素是个体的知识能力素质。

五、结论与启示

本文采用似不相关双变量Probit模型,将个人所得税降低是否增加工作时间及工作时间决定能力纳入同一个回归分析框架,考察个体税收认知对个人所得税劳动供给效应的影响,结果表明:第一,个体税收认知与个人所得税降低一定幅度后增加工作时间存在非常显著的正相关关系,表明纳税人是否清楚自身的个人所得税纳税额确实会影响个人所得税对劳动供给的效应;第二,个人所得税税额降低20%时个人税收认知对工作时间增加的边际效应(0.0925)稍高于税额降低40%时(0.0905),即税收认知对工作时间增加的边际效应随税额降低幅度的增加存在轻微的递减趋势;第三,个体税收认知主要受个人教育程度和税收知识水平影响,这两个因素与个人税收认知显著正相关;第四,年龄、教育程度对个人所得税劳动供给效应也有显著影响,但收入、性别、婚姻状况、职业等因素的影响均不显著;第五,收入、年龄、教育程度与个体的工作时间决定能力显著正相关,外资企业和民营企业工作人员也较行政机关工作人员具有更强的工作时间决定能力。但性别的影响不显著。

个人所得税作为政府调节公平和效率的重要工具,其对劳动供给的影响也是不容忽视的一个重要方面。鉴于现实中纳税人的有限理性特征,大量纳税人并不具有完美的税收认知能力,这会导致个人所得税在对劳动供给的影响方面存在一定程度的变形,因此,政府在政策制定过程中应当注意这个问题。鉴于税收认知与个人的教育程度和税收知识水平显著正相关,而教育程度的提高是一项长期的工作,政府可以通过加强税法宣传等方式在较短时期内提高纳税人的个人所得税知识水平,以强化个人的税收认知,使税收政策的作用渠道更加通畅。