个人理财服务市场的信赖度分析

珊珊

摘要:虽然时常收到来自私人银行或第三方理财等传统理财机构的建议,但由于这类机构管理环节多、效率低,且迫于销售业绩的压力,理财经理会把不适合的产品推荐给客户,大多数受访者最信任的理财建议仍然来自朋友和家人。

关键词:个人理财;退休储蓄;建议;理财顾问

0 引言

当前中国个人理财服务市场的发展尚不完善,个人理财服务机构对民众理财提供的帮助较少。

1退休储蓄建议的来源

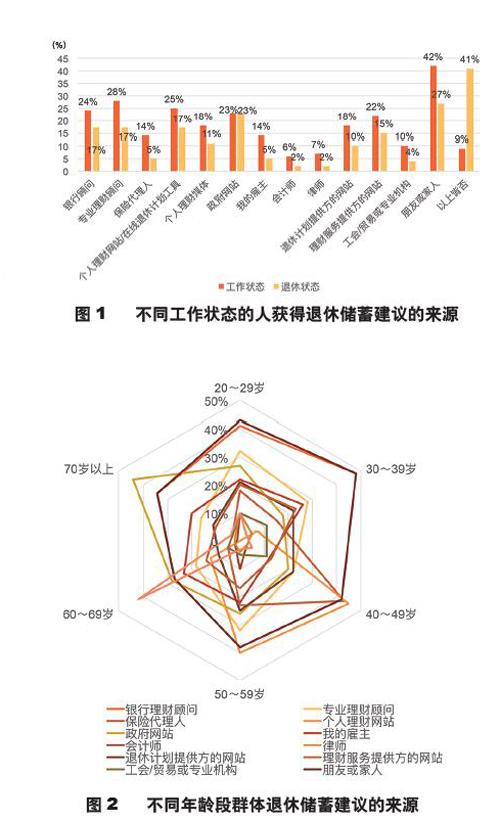

以居民获得退休储蓄建议的来源为例,处于工作状态的人群从朋友或家人那里获得退休储蓄的建议最多,而从会计师和律师处得到建议的最少;已经退休的人群主要是从朋友或家人那里得到建议,其次是政府网络,从会计师和律师处得到建议的最少。工作状态人群与退休状态人群相比,工作状态人群从银行顾问、专业理财顾问、保险代理人及专业理财媒体处得到建议的比例高于退休状态的人群,见图1。

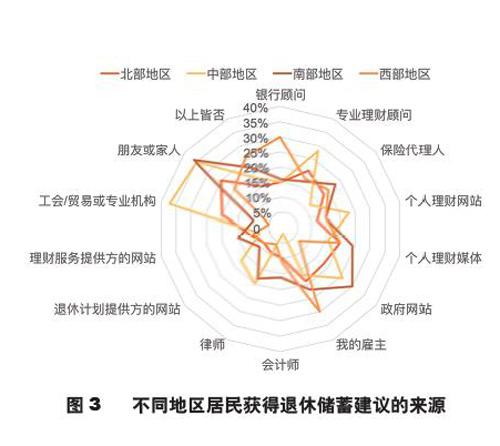

从年龄维度来看,20~69岁人群中,从朋友或家人处获得建议的比例最高,但在70 岁以上人群中,选择政府网络的比例最大,达到44%,见图2。

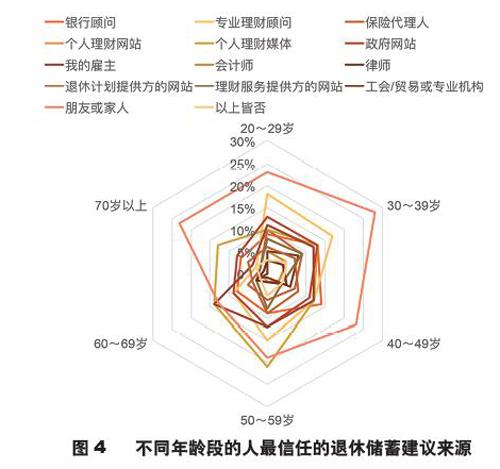

从地区分布的结果看,各地区居民选择朋友或家人的比例最高,其中中部地区选择专业理财顾问的比例高于其他地区,西部地区选择银行顾问的比例高于其他地区,见下页图3。

由于当前个人理财市场发展不规范,使得民众对其信任程度较低。数据显示,20~70岁人群中,最信任的退休储蓄建议来源是朋友或家人,见图4。

工作状态人群有较强烈的理财需求,并且理财知识匮乏。虽然时常收到来自私人银行或第三方理财等传统理财机构的建议,但由于这类机构管理环节多、效率低,且迫于销售业绩的压力,理财经理有时把不适合的产品推荐给客户,大多数受访者最信任的理财建议仍然来自朋友和家人。因此,应该建立一种新的理财顾问模式——独立理财顾问,并使其逐步成为居民获得理财建议的主要来源。独立理财顾问独立于任何一家金融机构,能够独立分析客户的财务状况和理财需求,判断其所需的投资工具,并提供综合性理财规划服务。

2 养老金融产品

2.1 养老金融产品功能需求分析

整体来看,受访者对理财产品颇感兴趣,其中最感兴趣的是年老时可以承担长期护理费用的理财产品,其次是可以抵御通胀的理财产品。在这些产品中,受访者并不在意年度管理费的高低,而是更关注其功能。

2.2 养老金融产品增值服务功能需求分析

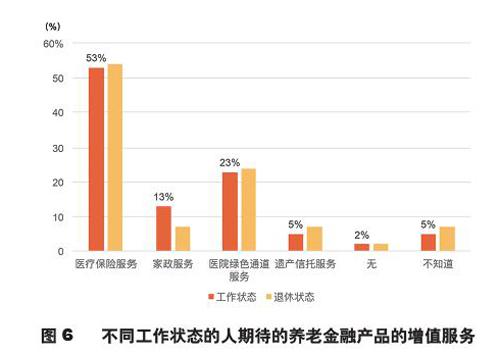

工作状态人群和退休状态人群希望获得医疗保险服务的比例均最高,超过一半;工作状态人群希望获得家政等增值服务的比例高于退休状态人群,见图6。

图6显示的调查结果为我国养老金融产品的提供商在产品和附加服务设计方面提供了参考,如果能在相关的金融产品如养老年金保险产品中,嵌入医疗费用保险、医疗服务提供、家政服务提供等增值服务,将会更受消费者的欢迎。

2.3 应加快发展企业年金、职业年金计划

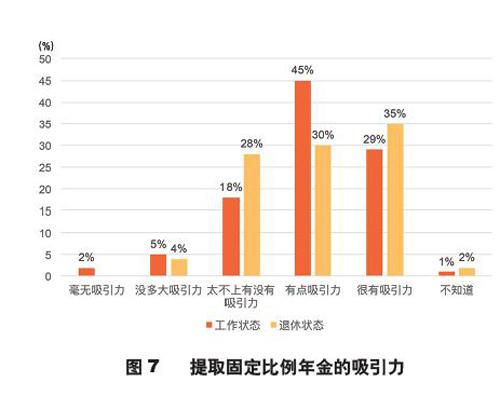

对于正在工作的人群,约3/4的受访者认为利用年薪的固定比例作为养老年金计划具有吸引力,超过6成的退休人群也认为年金计划具有吸引力,见图7。

我国从2004年开始建立企业年金制度,经过10多年的发展,规模仍然不大,建立了企业年金计划的企业和参与企业年金计划的职工人数占比仍然很低。2015年10月,随着机关事业单位职工养老保险制度的改革,国家要求机关事业单位必须为职工建立职业年金计划。因此我们预计,未来企业年金和职业年金市场将会保持较快的增长,在职职工对此类计划的认同将有助于政府在推动企业年金、职业年金计划的发展方面获得广泛的群众基础。

2.4 青睐通过年金方式提取养老储蓄

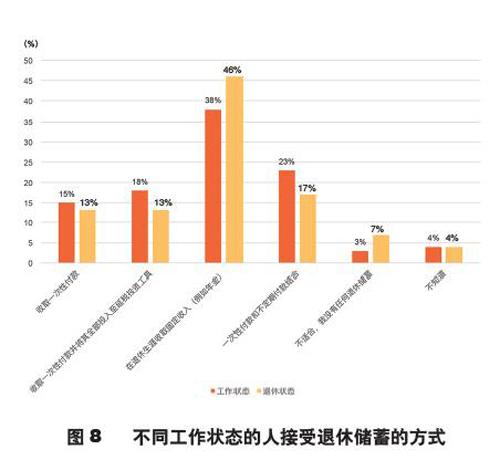

很多个人或家庭往往会在退休前进行一定的储蓄,储蓄的形式可以是银行存款、存入专门为养老使用的具有特定目的的基金、购买两全保险、参加企业年金或职业年金计划等,这些储蓄通常将在职工退休时积累可观的资金,同时一些职工退休时的个人住房公积金账户中也积累了很多的资金,这些资金在退休后都是可以提取出来,退休职工更希望以何种方式提取这些退休储蓄,调查結果见图8。

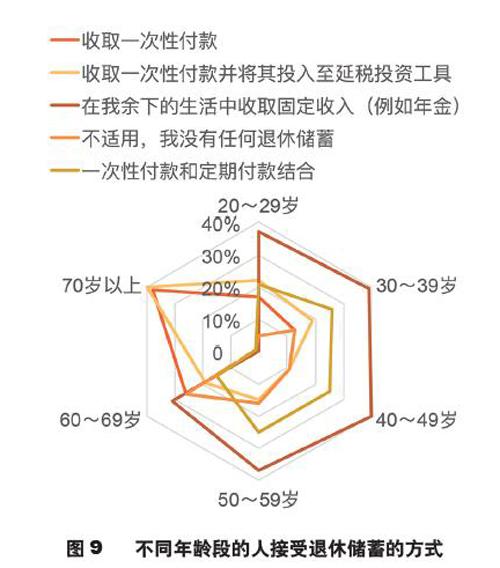

在选择退休储蓄的提取方式时,工作状态的人群比退休人群更大比例地选择一次性提取,或一次性提取并将其全部重新投入至延税投资工具,而退休状态的人群比工作状态人群更愿意接受在退休生涯收取固定的收入(例如按年金方式提取)。但无论是工作状态下还是退休状态下的职工,选择在余下的时间里提取固定性收入的比例最大,大于1/3。另外工作状态的人接受一次性提取和一次性提取并将其全部重新投入至延税投资工具的比例更高,见图9。

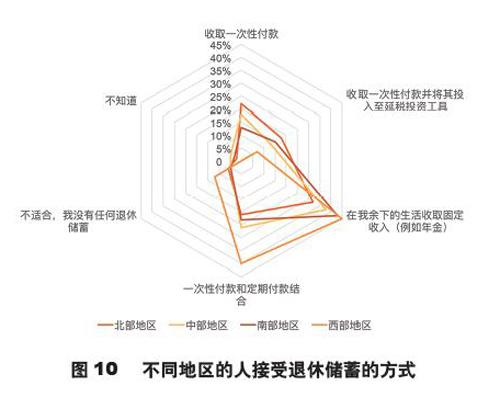

以年龄的维度来看,70 岁以上的人群选择收取一次性提取并将其全部重新投入至延税投资工具的比例最高。延税投资工具的典型例子是税收递延型养老年金保險,是商业养老保险的一种,指投保人所缴纳的养老年金保险的保费可以在计算个人应纳税收入时扣除,等其将来退休后领取保险金时再补缴个人所得税。这种延迟纳税的政策可以降低投保人当期缴税负担,相当于当时免除个税,退休后再按照领取的金额征税,等于把税收往后递延。目前,我国政府正在积极研究递延纳税政策,一旦出台将会大大激发未退休职工购买商业养老年金保险的积极性,见图10。

以地区维度来看,各个地区选择在余下的生活中收取固定收入的比例最高,其中北部地区选择一次性提取的比例也高于其他地区,西部地区选择在余下的生活中收取固定收入的比例高于其他地区。

3 建议

3.1 居民自身应做出的努力

在退休准备方面,居民应当更加理性地判断自己退休后的收入与生活情况,尽早判断自己是否存在退休准备不足的问题。若存在不足,则应当找到储备不足的原因,提高个人退休责任意识,逐渐转变依赖政府的意识,主动承担退休责任并规划退休生活;尽早开始财务规划,利用金融机构提供的各类金融工具和服务,了解自己的财务状况,对未来需要赡养的老人和需要承担的子女抚养费用进行理性预期,做足退休的储蓄和投资准备,改善自身退休准备情况,避免在退休后面临收不抵支的困境。

在退休规划方面,个人应当更为主动地认识到自身在承担退休后经济保障的责任,并且改变传统上过于薄弱的财务规划方式,不能过分依赖以银行存款为主体的单一养老储蓄方式,通过采取多元化的资产配置来充分抵御风险并进行合理投资,形成包括个人商业投资理财产品、不动产、企业养老计划、商业养老保险、商业医疗或护理保险等在内的多层次、多支柱型退休保障计划。

3.2 政府可做出的改善

在退休准备方面,政府应给予更多的政策引导,提高居民的退休准备责任意识。根据地域、经济、收入、家庭、年龄等方面不同的人群,为之提供更为灵活、更贴合实际需求的退休政策及退休计划选择。政府在拉动落后地区经济发展的同时,也要考虑养老保险的规划和实施情况,而地方政府要清醒地认识到自己在改善居民退休准备情况中扮演的角色,不能大包大揽,充分发挥其他力量的作用。

政府需要关注经济发达的一线城市的金融市场规范,保护好用于退休生活的投资资金;同时也要关注经济落后且退休准备严重不足的地区;在提供力所能及的支持的同时,引导商业保险公司进入并开拓市场。

在退休规划方面,通过有效的宣传手段,引导个人、企业对退休规划的关注,鼓励个人和企业在退休规划中承担更多的责任。

3.3 金融机构在产品与服务方面可做出的改善

目前市场化的金融产品在居民退休中扮演的角色重要度还不高,这一方面是居民认识方面的原因,另一方面,也与金融机构宣传力度不够、设计的产品未充分契合居民需求有很大的关系。金融机构应当充分发挥大数据时代的优势,针对不同人群的需求,灵活设计与匹配对应的金融产品,促进居民对金融产品主动咨询和购买。