上市公司资本结构与盈利能力关系的研究

马晓函

摘 要:近年房地产行业发展迅速,并日渐成为支柱型产业,关乎民生问题。而越来越多的房地产企业上市发展就要求房地产加强自身管理,完善资本结构,以模范代表作用来拉动其他产业及国民经济的增长。因此对房地产行业的资本结构与盈利能力关系的研究可以为其进一步发展以及上市公司市场的良好运行提供现时理论指导。本文通过SPSS对上市房地产企业资本结构与盈利能力二者的关系进行实证分析,进而得出二者负相关的结论。最后根据研究结论分析房地产行业上市公司的现状及存在的问题,并提出改进建议。

关键词:房地产 资本结构 盈利能力 实证分析

中图分类号:F275 文献标识码:A 文章编号:2096-0298(2018)05(a)-003-03

房地产行业有较强的产业关联性,与建筑,钢材,冶炼等行业有着密切关联,其发展状况密切影响相关产业的发展,是拉动GDP增长的极为重要的因素。而近年我国房地产行业发展速度较快,需要不断地研究为房地产行业发展提供与时俱进的理论指导。

上市公司具有较强的代表性,对于其他行业也有较强的指导作用。近年房地产发展势头仍然较猛,越来越多的房地产企业选择上市谋求进一步的发展,但很多上市公司资本结构并不足够合理,从而会影响其盈利能力,也影响着上市经济环境的良好发展。而上市公司又起着模范带头作用,因此我们需要重视上市公司资本结构与盈利能力的理论研究,为国民经济的发展奠定理论基础。

资本结构很大程度上体现了企业的偿债筹资以及盈利能力,是企业很重要的财务指标,影响着企业的生存与发展。而房地产作为基础性和先导性的经济行业,其资本结构与盈利能力的关系具有较强的说服意义,对资本结构的研究,对确定最优的资本结构、减少资金成本,降低财务风险,提高盈利能力具有重大意义。

1 理论分析与研究假设

资本结构是一个企业各种所占不同或相同比重的资金的组合。资本结构影响因素很多,如企业财务发展目标、企业发展阶段、企业财务状况等。盈利能力即资金的增值预期能给企业带来的回报能力。企业的盈利能力关系着股东权益的多少,同时也决定了企业的偿债能力的大小,更是评判企业运营发展能力重要指标。息税前利润,利润总额、投资收益、资产收益等因素都影响着企业的盈利能力。

本文提出以下假设:

企业的资产负债率越高,债务资本在企业资本中占的比重越大,企业的偿债风险越大,财务负担较重,企业的利润要先偿还债务利息费用才进行股东利润分配,从而企业的盈利能力也会相应下降。企业经营状况较好的时候内部留存收益较多,因此需要的债务资金会相应减少,反之,企业内部资金缺乏,就需要大量筹集外部资金,增加负债比率来保证企业的再发展。

假设1:房地产上市公司的资产负债率与盈利能力呈负相关关系。

由于长期负债还款日期较长,企业有较长的时间周转资金,且长期负债的利息可以在税前抵扣,减轻企业的财务赋税压力。长期负债可以为企业提供更稳定的资金来扩大企业规模。

同时根据代理成本理论,利息的存在会对企业经营者造成一定的压力,促使管理者谨慎投资减少一些不必要的花销,且债权人为了确保自身权益也会时刻督促监督经营者合理运用企业资金。

假设2:房地产上市公司的长期资本负债率与盈利能力呈正相关关系。

2 研究设计

2.1 数据来源

此次研究搜集了房地产行业(行业划分按照《证监会2012版行业分类》剔除ST、*ST类企业)近四年2013—2016年的财务数据,在国泰安数据网中选择了房地产企业125家,剔除了6家数据不全的企业(以及据下面SPSS描述性分析结果得出的错误数据极端数据6家企业,共113家样本企业,共组成452个样本数据,使用SPSS Statistics 17分析。

2.2 模型构建

使用的盈利能力综合指标和资本结构指标的模型:

P=α+β1B1+β2B2+β3B3+β4C1+β5C2+u

其中α代表常数项,β1、β2、β3、β4、β5代表回归参数,u代表随机误差项。

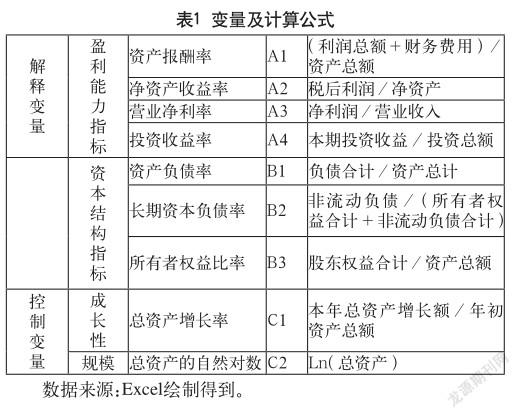

2.3 变量及计算公式

变量及计算公式,如表1所示。

3 实证分析

3.1 描述性分析

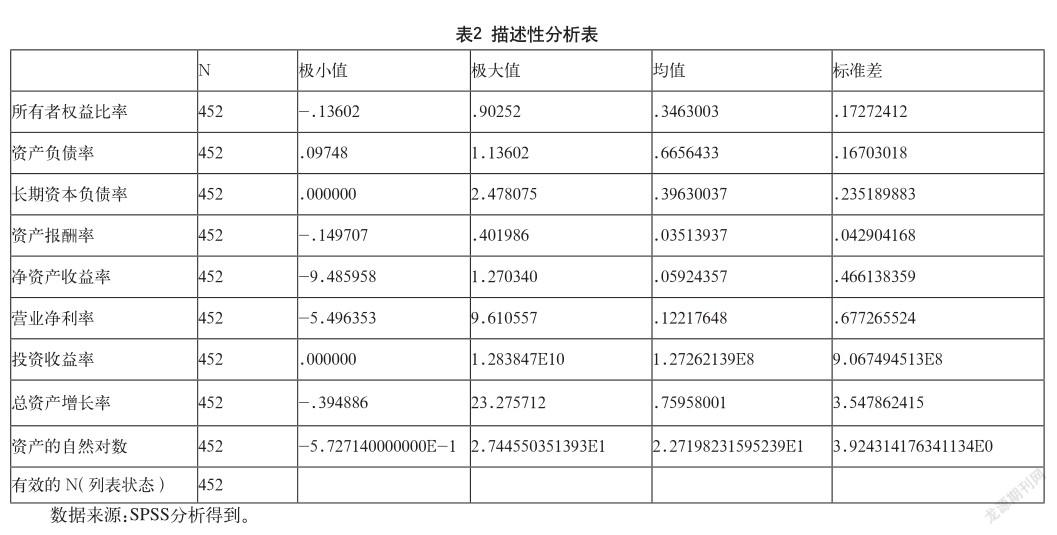

由表2可以看出样本企业的资产负债率还是比较高,平均值接近70%。长期资本负债率较低,与之对应的短期负债较多。除了投资收益率企业间差异较大,其他指标企业间状况相近。各企业资产的自然对数和总资产增长率差异,说明各企业成长速度和企业规模不尽相同。

3.2 回归分析

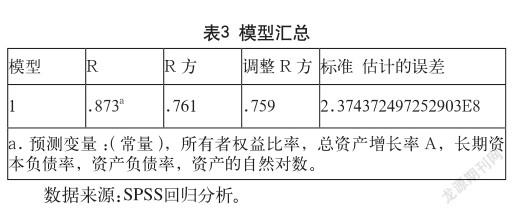

R表示两个变量相关关系的强弱,由表3可知,R值较大,说明盈利综合指标与资本结构指标拟合度比较高,即资本结构指标对盈利能力的解释力度较大。

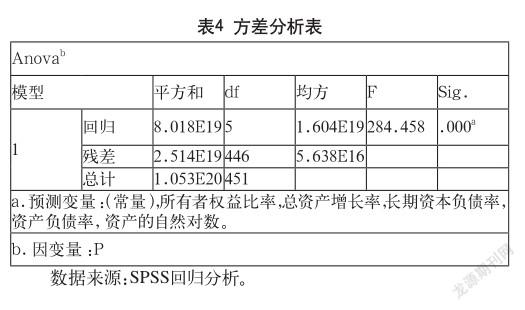

由表4可知,F检验中Sig<0.05,认为检验的显著性较高。检验结果sig值小于0.05,则表明资产负债率与盈利能力关系检验较显著。

由表5得资产負债率的sig值为0.000,远小于0.05所以资产负债率和盈利能力有着密切关系,而长期资本负债率的sig>0.05,说明长期资本负债率与盈利能力有弱性相关关系。资产负债率的系数B为负数,长期资本负债率的系数B是正数,说明资产负债率、长期资本负债率分别与盈利能力呈负相关、正相关关系。

4 结论与启示

通过上述实证研究分析可以得出资产负债率与盈利能力呈负相关关系,长期资本负债率与盈利能力呈正相关关系。这一实证分析结果证实了之前的假设。负债的利息可以在税前扣除,因此适当的负债比率可以为企业提供更多的发展资金。长期资本较流动资本来说使用时间较长,可以用来投资大项目,推动企业扩大规模不断发展,如果长期资本较少,企业的资金周转过快,而房地产是资金密集型行业,投资收益期较长,所以可能导致资金链断裂,不利于企业的发展。

为提高企业盈利能力需要:(1)适当降低债务比例,采用兼具股权筹资与债务筹资。企业应深化改革,加强内部积累,减少不良负债资本,善于充分利用内部留存收益,提取盈余公积和保留未分配利润,是一种比较便捷安全的筹资渠道。还可以充分调动民间资本的积极性,鼓励企业和事业单位的员工和广大城乡居民对企业进行直接投资,增加企业运营资金的来源渠道。

(2)适当增加长期债务比例。长期借款一般需要时间短,程序较股票债券更为简单,可以迅速获得资金。借款成本比较低其利息可在税前扣除,减少企业财务负担,同时长期借款利率一般低于债券利率。并且借款筹资弹性较大,企业与银行可协商来确定贷款数额、时间、利率等。在用款期间如果企业无力偿还本金及利息,亦可和银行进行协商,适当变更还款日期来缓解企业的财务压力,比较灵活。

参考文献

[1] 李庚寅,阳玲.中小企业资本结构与盈利能力的实证研究——基于中小企业板中小企业上市前后数据的比较分析[J].产经评论,2010(1).

[2] 王静,张悦.资本结构与盈利能力的关系分析——基于房地产行业上市公司的实证[J].东岳论丛,2015(2).

[3] 孔维伟,段洪波,苏丹.资本结构与盈利能力关系——来自房地产上市公司经验数据[J].财会通讯,2012(12).

[4] 江琴.资本结构与盈利能力实证研究[D].西南财经大学,2012.

[5] 骆洋.资本、资产结构与盈利能力关系研究[D].长江大学, 2016.