高管薪酬差距与盈余管理

卢鑫

摘 要:为使公司和监管部门更好的识别盈余管理和规范高管行为,本文基于沪深两地上市公司2013—2016年数据,使用面板门槛模型,实证检验了不同公司成长性背景下高管薪酬差距与盈余管理之间的异质性关系。结果表明,随着高管薪酬差距的增大,成长机会越高的公司越倾向于增加盈余管理。

关键词:高管薪酬差距 盈余管理 公司成长性 门槛效应

中图分类号:F272.92 文献标识码:A 文章编号:2096-0298(2018)12(c)-088-02

随着经济的不断发展,高管间较大的薪酬差距已在企业中形成了。鉴于企业管理在很大程度上是高管团队的共同活动,而增大高管薪酬差距会影响高管间的公共权力基础,不利于其共同制定决策并拥有共同愿景,越来越多人质疑这是否会对企业产生不利影响。

现代企业所有权与经营权的分离带来了代理问题,理解激励结构如何很大程度上影响了公司内个人的行为方式至关重要。企业通过高管薪酬计划激励高管努力工作以使股东价值最大化,但之前大量的研究发现基于业绩的高管薪酬带来了高管的盈余管理行为(Healy, 1985;Bergstresser & Philippon, 2006; Duellman, Ahmed,& Abdel-Meguid, 2013)。另一方面,学者们对高管薪酬分配与企业业绩的关系产生了分歧(Lazear & Rosen, 1981; Siegel & Hambrick, 2005; Ridge, Aime, & White, 2015)。近年来,研究(缪毅和胡奕明, 2016; Park, 2017)发现高管薪酬差距诱发了高管的盈余管理行为,揭示了高管薪酬差距影响企业业绩的具体机制。

此外,Hutchinson and Gul (2004)发现,公司治理与企业业绩间的关系与企业成长性等外生环境因素密切相关,即企业所处的外部环境会影响公司治理体系对公司绩效的作用效果。但外部环境变量如企业成长性等却往往被有关研究忽视(杨兴全和吴昊旻, 2011)。高管薪酬政策是公司治理中的重要安排,本文引入公司成长性以考察组织背景对高管薪酬差距与盈余管理间关系的影响。基于以下原因,本文认为随着高管薪酬差距的增大,成长机会大的公司使用更多的盈余管理。

不同公司的成长机会存在较大差异,由此可能导致有不同成长机会的公司高管薪酬差距引发盈余管理的程度不同。成长机会越大,取得超额收益的可能性越大,投资者期望的投资报酬率将越大。学者们(Dechow, Kothari, & Watts,1998; Collins, Pungaliya, & Vijh,2016)发现过去实现的增长和未来预期的增长都需要对营运资本的投资,高增长的企业需要更高的营运资本,来开拓新市场,开发新产品或采用创新的生产技术,以满足投资者想从未来预期利润中获得更高收益的需求。但这些有利于企业未来成长的花费带来了更大的不确定性,且无法反映在现时的价值中,可能难以达到投资者的预期。本文认为,为达到投资者预期的短期利润目标,赢得职位的提升和薪酬的增加,成长机会大的企业的高管更有动机因高管薪酬差距的扩大而操纵盈余。

为调查不同组织背景下高管薪酬差距与盈余管理间的不一致联系,本文使用面板门槛模型(Hansen,1999)得到以下发现。随着薪酬差距的增大,高管使用更多的盈余管理。公司成长性能调节高管薪酬差距与盈余管理间关系,隨着高管薪酬差距的扩大,成长性越高的企业实施更多的盈余管理。

1 研究设计

1.1 样本选择

本文以2013—2016年沪深A股上市公司为初始样本,并遵循以下标准筛选样本:(1)剔除金融保险类企业;(2)剔除样本区间内被ST、ST*、PT以及当年IPO的公司;(3)保留在2013—2016连续4年不缺失相关数据的公司;(4)对连续变量首尾0.5%进行Winsorize处理。

1.2 变量设置

1.2.1 高管薪酬差距

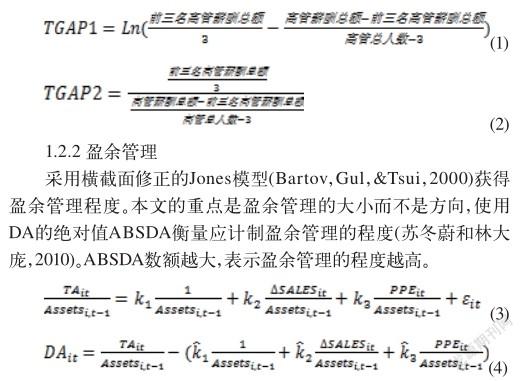

本文以货币薪酬总额代表高管薪酬。此外,用高管薪酬的绝对差异和相对差异衡量高管薪酬差距(Park,2017)。

其中:i代表公司;t代表年份;TA代表总应计利润,等于净利润减经营活动产生的现金流量;Assets代表总资产;△SALES代表销售收入变化量;PPE代表固定资产原值。

1.2.3 成长机会

本文使用账面市值比(BM)衡量公司成长机会(Hovakimian,Opler, & Titman, 2001),BM越小,企业的成长机会越高。

1.2.4 控制变量

为了避免遗漏变量偏误,参考之前的研究,本文加入一系列控制变量。公司规模(SIZE)表示期末总资产的自然对数,资产负债率(LEV)表示期末总负债与期末总资产的比值,总资产收益率(ROA)表示净利润与总资产平均余额的比值,公司成长性(BM)表示期末资产总额与期末市场价值的比值,股权集中度(CON)表示第一大股东持股比例的平方,董事会规模(BOA)表示董事会人数,高管薪酬(SAL)表示前三名高管薪酬平均值的自然对数,高管持股比例(EQCOM)表示高管持股比例,审计收费(AUD)表示审计收费与期末总资产的比值。

1.3 模型设定

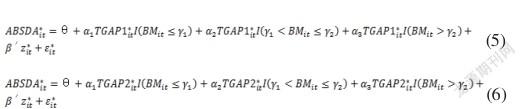

本文以盈余管理(ABSDA)为被解释变量,分析不同成长机会下高管薪酬绝对差距(TGAP1)和高管薪酬相对差距(TGAP2)对盈余管理的影响。

参照前面的理论分析,高管薪酬差距与盈余管理可能因为成长机会的多寡而呈非线性关系,存在区间效应。为了避免人为划分区间带来偏误,本文使用门槛模型(Hansen,1999),依据数据本身的特征内生地划分区间,进一步得到不同区间内高管薪酬差距与盈余管理之间的关系 。

2 实证检验

首先进行门槛效果的检验及门槛估计值是否为真实值的检验(Hansen,1999),以确定门槛的个数及模型的形式。控制住一系列控制变量,依次在一个门槛和两个门槛的设定下估计高管薪酬差距与盈余管理的关系。根据得到的F统计量和“自抽样法”下的P值,两种门槛效应的检验结果均在1%水平显著,表明高管薪酬差距与盈余管理间呈非一致关系。根据各模型门槛估计值及各自的95%置信区间,门槛估计值在5%显著性水平下等于真实值。本文发现双重门槛模型的第一个门槛值恰为单一门槛模型的门槛值,因此,以下基于双重门槛模型,将上市公司划分为高、中、低成长性三个区间来讨论高管薪酬差距与盈余管理间的关系。根据检验结果将门槛模型确定为如下形式,分别定义为模型1和模型2。其中,*表示用固定效应模型去除个体效应,z代表一系列控制变量。

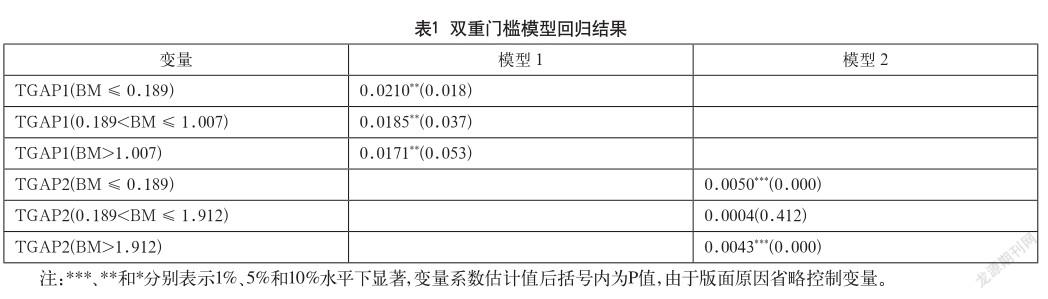

根据门槛估计值的区间划分,得到各模型参数的估计值及P值如表1所示。对于控制变量,与之前的大多数研究结论一致。

当解释变量是ABSDA时,实证结果显示,高、中、低成长性公司TGAP1的系数均显著为正,且TGAP1的系数随着成长性的减少而减小,高、低成长性公司TGAP2的系数均显著为正,且高成长性公司TGAP2的系数大于低成长性公司TGAP2的系数,中成长性公司TGAP2的系数为正,但不显著,说明高管薪酬差距与盈余管理正相关,且成长机会调节两者间关系,高成长性公司高管为吸引投资者注意,实施盈余管理的幅度大于低成长性公司。

以上分析表明,高管因薪酬差距的存在而实施盈余管理。进一步地,不同成长机会下,高管薪酬差距与盈余管理间的关系存在异质性,隨着薪酬差距的增大,成长性更高的公司实施更多的盈余管理。

3 结语

高管薪酬政策是决定企业是否成功的最重要因素之一(Jensen& Murphy,1990),得到了理论界和实务界的广泛关注。大量的研究发现增大的高管薪酬带来了盈余管理。另外,高管薪酬差距作为高管薪酬政策的重要组成部分,但其与企业业绩间的关系未得到学者们的一致结论。

本文使用门槛面板模型得到的新证据归结为以下两点:第一,有较高高管薪酬差距的公司实施更多的盈余管理,与现有研究一致(缪毅和胡奕明,2016),表明行为理论能比锦标赛理论更好地诠释高管薪酬差距与盈余管理间的关系。第二,成长性能调节高管薪酬差距与盈余管理间的关系。随着高管薪酬差距的扩大,成长性高的企业使用更多的盈余管理。

参考文献

[1] Collins,D.W.,Pungaliya,R.S.,& Vijh,A.M.The effects of firm growth and model specification choices on tests of earnings management in quarterly settings[J].The Accounting Review,2016,92(2).

[2] 缪毅,胡奕明.内部收入差距,辩护动机与高管薪酬辩护[J].南开管理评论,2016(2).