上市公司财务危机预警模型的实证分析

郭振

摘要:我国实行“特别处理”规定以来,每年总会有一些企业由于财务状况异常被证监会予以特别处理(ST或*ST),这不仅危及企业自身的生存和发展,也会给其他利益相关者造成严重的损失。因此,本文运用Logistic回归法构建企业财务危机预警模型,以期能够帮助上市公司预防财务危机的发生。

关键词:财务危机;Logistic回归;预警模型

上市公司发生财务危机的原因多种多样,但除自然灾难等不可控因素没有办法提前预测外,其他原因都是有迹可循的,如果能提前从财务表现上发现财务恶化的端倪,通过构建危机预警模型预测出企业是否会陷入财务困境,将有利于减少企业发生财务危机的风险。本文使用Logistic回归法构建财务危机预警模型定量的来预测企业在未来几年是否会出现财务危机。

一、实证研究

(一)研究样本的选取

(1)选取我国A股上市公司因财务状况异常而被特别处理(ST或*ST)的公司,本文中用ST统称;(2)选取危机出现前两年的财务报表数据;(3)选取正常(非ST)公司按2:1与ST公司进行非配对选样。最终从我国A股市场选取2015—2016这两年由于财务状况异常第一次被特别处理的15家ST样本,同时按照年份相同,资产规模近似匹配等要求从所有非ST上市公司中参照1:2的选样比例筛选出30家非ST公司样本,共45家上市公司样本,以T-2年公司年报截面数据为基础进行实证分析,建立财务危机预警模型。样本及数据来源于国泰安数据库、Wind金融数据库等。

(二)财务危机预警指标的选取

本文查阅了2007-2016年与财务危机预警有关的文献共92篇,统计了其中对构建最终模型有明显作用的指标,根据指标频数出现的大小初步选择了研究所需的预警指标:1、偿债能力(X1资产负债率、X2流动比率、X3现金比率、X4产权比率、X5利息保障倍数)2、营运能力(X6固定资产周转率、X7应收账款周转率、X8总资产周转率)3、盈利能力(X9总资产净利润率、X10总资产报酬率、X11净资产收益率、X12销售净利率、X13每股收益)4、发展能力(X14净资产增长率、X15净利润增长率)5、现金流动性(X16现金负债总额比)。

1.财务危机预警指标的显著性检验

本文初步确定了以上16个财务指标,但指标较多会给模型的预测分析带来很大的不便,而且这些指标可能存在相关性,会影响最终模型预警判断的结果。所以本文首先对这16个指标进行优化筛选。(本文统一采用5%作为给定的显著性检验标准,这也是学者们常用的显著性检验标准。)

(1)正态分布检验

本文利用SPSS22.0软件中的单样本K-S检验进行正态分布检验,在α=5%的显著性水平下,X5、X9、X13、X15、X16的渐进显著性大于5%,即服从正态分布,进行T检验;其余11个指标不符合正态分布,进行U检验。

(2)兩独立样本T检验

对符合正态分布的 5个财务指标进行T检验,在α=5%的显著性水平下,X5、X9、X13、X15的双侧渐进显著性Sig.值小于0.05,通过了T检验。X16未通过T检验,即没有明显的区别能力,应当剔除。

(3)两独立样本Mann-Whitney U非参数检验

对不符合正态分布的11个财务指标进行Mann-Whitney U检验,结果X2、X3、X6、X10、X11、X12、X14通过了独立样本U检验。其余4个指标未通过U检验,应从指标体系中剔除。

综合上述检验结果,需从最初的16个指标中剔除5个没有显著差异的指标,最终确定X2、X3、X5、X6、X9、X10、X11、X12、X13、X14、X15这11个财务预警指标。

2.财务危机预警指标的主成分分析

Logistic模型自身对多元共线性十分敏感,但是财务指标间往往有一定的关联关系,因此本文通过主成分分析,将原来存在相关性的大量指标,转换成较少的且能保留原始信息又互不相关的综合性指标。

(1)主成分的提取

本文首先使用KMO检验和 Bartlett球形检验,对上述11个财务指标进行相关性测试,结果显示Bartlett的统计量显著性为0.000 <0.05,KMO值为0.759>0.5,表明指标间有一定关联关系,适宜进行主成分分析。

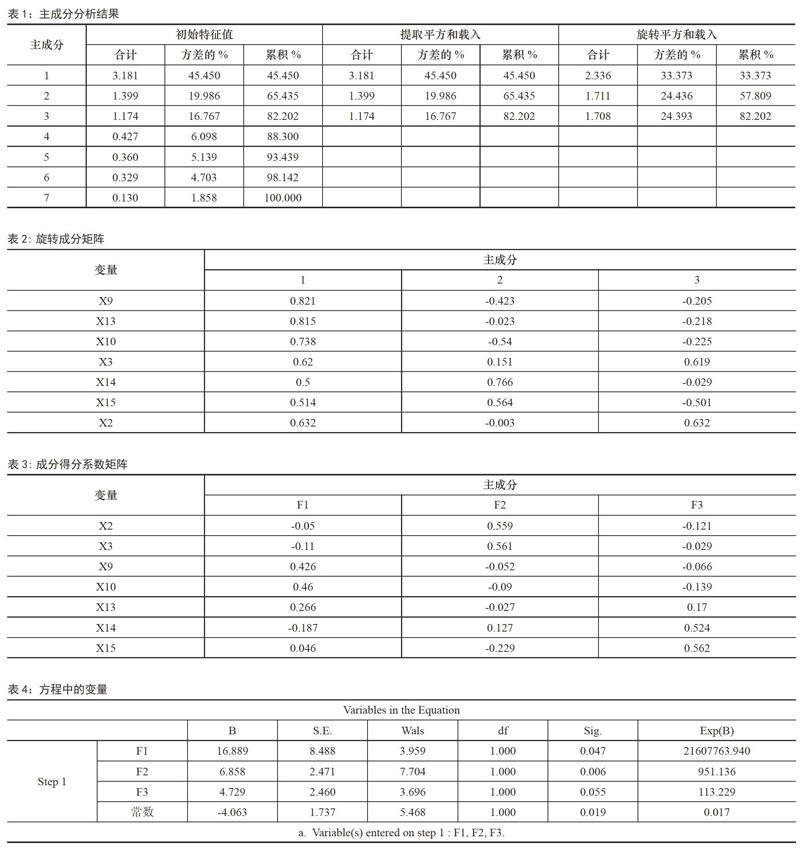

对上述11个指标进行主成分提取,按照判定原理提取后的共同度应大于0.6,但经过共同度分析检验得出,X5、X6、X11、X12的值小于0.6,信息丢失严重,应当剔除。对余下的7个指标进行主成分分析,结果如表1所示:

本文用特征值法提取主成分,即提取特征值>1的主成分,剔除<1的,表1中有3个主成分的特征值高于1,同时累计解释方差为82.202%,总体来看效果比较理想。因此提取出前3个主成分替代上文的7个显著性指标。

(2)主成分的解释

为了对提取出的3个主成分做出合适的解释,明确它们的实际意义,本文使用正交旋转法中的方差最大法对初始主成分进行转换如表2,主成分1解释较大的是X9、X13、X10、X3,这些主要是衡量公司盈利能力的指标,记为F1;主成分2解释较大的是X14、X15,这些指标都与成长能力有关,记为F2;主成分3解释较大的是X2,主要代表的是偿债能力,记为F3。

(3)主成分的表达式

进一步通过SPSS22.0软件计算各个主成分的得分系数,见表3,得出主成分F1-F3的数学表达式:

F1=-0.050X2-0.110X3+0.426X9+……-0.187X14+0.046X15

F2=0.559X2+0.561X3-0.052X9+……+0.127X14-0.229X15

F3=-0.121X2-0.029X3-0.066X9+……+0.524X14+0.562X15

三、Logistic财务危机预警模型的构建与检验

(一)Logistic财务危机预警模型构建

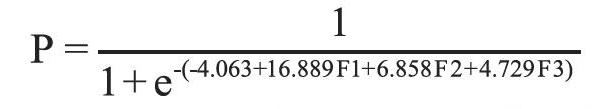

将上文提取的3个指标主成分代入SPSS22.0的Logistic回归检验中,参数分析结果如表4所示,得出上市公司财务危机预警模型为:

(二) Logistic财务危机预警模型检验

1.模型拟合度检验

经检验,模型拟合度的统计量Cox& Snell R2= 0.548,Nagelkerke R2=0.762,值都大于0.5,说明构建的模型对原始指标变量的拟合效果比较好。

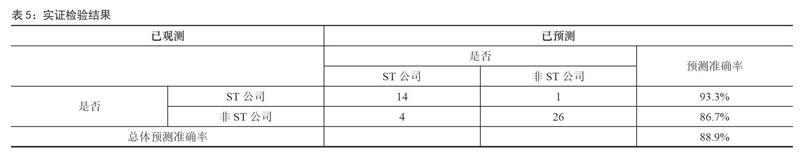

2.建模样本回判检验

本文以1:2的比例选取ST和非ST公司,因此,选取0.66做为判别分割点,P<0.66时,判别为财务正常公司,反之为ST公司。将15家财务危机公司和30家正常公司样本T-2年的数据代入上文构建出的模型中进行回判分析,得到对T年公司状况的预测情况见表5:

根据表5的预测结果可以得出,15家ST 公司只有1 家预测错误,预测正确率为93.3%,30家非ST公司有4家预测错误,预测正确率为86.7%,它们总体的预测正确率还是比较高的,达到 88.9%。

从上述两种检验结果来看,本文所构建的財务危机预警模型是一个效果较为不错的模型,在上市公司出现危机前两年就可以发出警告。

四、结论

本文从我国上市公司中选取了15家ST和30家非ST公司样本进行实证研究,通过处理大量财务报表数据,采用SPSS22.0及EXCEL软件,从初步选取的16个财务指标中提取出3个主成分,建立了T-2年我国上市公司Logistic财务危机预警模型,实证检验结果显示准确率达到88.9%,具备一定的预测能力,能够对企业的经营状况做出一定的预测,帮助企业保持健康的经营状态。基于以上的实证研究结论,本文为我国上市公司如何应对财务危机提出了一些参考建议:1、优化资本结构;2、完善公司内部制度;3、建立财务预警监测系统。

参考文献:

[1]Beaver WH.Financial ratios as predictors of failure.Empirical Research in Accounting:Selected Studies.Journal of Accountancy.1966.

[2]吴世农,卢贤义.我国上市公司财务困境的预测模型研究[J].经济研究,2001(06).

[3]宋晓娜,黄业德,张峰.基于Logistic和主成分分析的制造业上市公司财务危机预警[J].财会月刊,2016(03):67-71.