上海自贸试验区税制改革及其效应研究

何骏

[摘 要]我国自贸试验区设立的目的就是从税制、金融、贸易等多个领域进行创新改革,其中税制领域改革更是整个改革的重要环节。目前上海自贸试验区在税制领域的改革正在积极推进,希望能在税制领域真正做到与国际接轨,实现税收制度的国际化。文章在上海自贸试验区税制改革现状研究的基础上,通过税制改革前后上海自贸试验区内微观企业综合经营效益进行比较研究。研究发现:上海自贸试验区税制改革对相关企业的经营绩效产生了较大的影响。税制改革强化了企业经营绩效与实际税负率的负相關性,弱化了企业经营绩效与流转税及其附加税的负相关性,企业经营绩效与企业所得税税负率影响不明显。

[关键词]上海;自贸试验区;税制改革;效应

[中图分类号]F062.9 [文献标识码] A [文章编号]1673-0461(2018)06-0078-08

一、引言及文献回顾

从世界经济发展趋势而言,区域经济一体化与经济全球化是当今时代发展的客观事实与主旋律,它对社会的进步具有积极的推动作用。在这一背景下,中国(上海)自由贸易试验区(简称上海自贸试验区)应运而生,它在政府的管理、法律的规范、国际规则的对接上先行先试,成为了我国深化改革创新的制度试验田。从这个意义上而言,上海自贸试验区就是我国全国范围内改革与创新的试点。本文研究上海自贸试验区税制改革对相关企业经营效益的影响,主要是发掘上海自贸试验区在税制改革领域能有哪些突破与创新,探索一条面向全国范围内普遍性与制度性税制改革的路径。

事实上,税制的改革与创新是很多学者研究的重点,国外这方面的研究内容非常丰富,但是研究不是过度专一就是侧重于宏观税负等方面,缺乏自贸区领域税收制度改革的借鉴性研究。对于中国而言,上海自贸试验区是一个全新的试验平台,有助于税制创新与完善,通过不断优化,达到全国复制推广的目的,这正是本文研究的重点。

1.国外相关研究

税制改革方面:Owens(2013)指出依靠降低税率对降低总负担意义不大,甚至可能会造成相反的结果。从世界的角度来看,增值税、货物税和劳务税已经逐渐被世界各国所接受。税制结构将会不断的优化,间接税的比重将不断提升;Blaise(2014)认为税制改革需要有侧重点,重点突出增值税、环境税、个人所得税等方面,提高其对经济的适应能力。同时还需要将不动产作为征收的对象;Pietro(2014)指出增值税改革需要遵循化繁为简的原则。

税收与经济方面:Marsden(1983)研究发现,如果一个国家经济比较发达,那么这个国家的税负将会比较轻,如果一个国家经济比较落后,那么这个国家税负就会比较重,两者呈现一种负相关的关系;Koester&Komendi;(1989)研究发现,如果边际税率比较高,那么这个国家的经济增速就会比较的慢,同时如果国家经济增速比较快,那么对应的边际税率就会比较低;Plosser(1992)研究了1960年到1989年24个国家经济与税负资料,通过模型分析发现,税率与经济发展呈现一种负相关的关系,税率如果增加0.05个百分点,那么相对应经济增长率就会下降0.4个百分点;Wang&Yip;(1992)研究中国台湾地区的经济和税负数据发现,两者之间的关联性并不强;Stokely&Robelo;(1995)研究美国经济和税负后发现,改变税负几乎不会影响美国经济的发展:Capolupo(2000)在修正模型的基础之上进行模拟研究,结果发现如果税率在某种范围内通过提高税负可以促进经济的发展。

2.国内相关研究

税制改革方面:倪红日和谭敦阳(2008)指出中国税制改革首先应该建立在中国实际情况的基础之上,但不应该冒进;黄立新和张璇(2010)研究了受到欧债危机影响之后全球税制改革的情况后发现,扩展税种已经成为世界很多国家的选择,而劳务税以及货物税成为各国选择的对象;高培勇(2014)指出,中国税制结构存在一些问题:不协调,间接税的比重过大。很大比例税收都是企业缴纳,个人占比不高;胡怡建(2014)指出中国税制改革需要在控制总量的基础之上,不断的调整结构,使得税制管理更加完善。

税收与经济方面:路云(2005)运用新古典增长模型研究发现,在中国如果税负比较高,那么就代表中国经济的增长速度比较快,相反如果税负比较低,那么相对应的中国经济增速就会比较慢;刘军(2006)利用新西兰学者Solow的模型研究发现,税收负担的变化对经济增长的影响十分有限,几乎到了忽略不计地步; 童大龙、何塞、储德银(2015)研究发现,通过增加商品税,可以促进中国经济的发展,而增加所得税则会限制经济的发展。

上海自贸试验区税制改革方面:余茜文(2014)认为,对于上海自贸区而言,其在开展离岸金融业务的过程中可以借鉴东京及新加坡的相关经验,采取内外分离的形式,改革离岸金融的方式可以吸引更多的企业进行贸易活动进而获得相应的税收优惠政策;李晨博,李苗苗,王如燕(2015)在设立多变量回归模型基础上,探讨了上海自贸试验区改革税收政策对于企业投资租赁活动所产生的影响,认为当实际所得税税率上升或是名义所得税税率下降的情况下,企业会有更明显的投资租赁倾向,反之则投资租赁倾向不明显。

综合国内外文献,税收及税制改革的相关文献无论在数量上还是类型上都非常丰富。众多的研究聚焦在分析税制改革的特点以及发展经验,部分研究在设立模型的基础上从税收的收入、负担、结构和竞争程度等不同视角进行实证分析,得出对相关经济效益的影响。可见,目前文献大多是从宏观角度对税制改革的探讨,而从微观企业层面入手来进行的研究较少,对特定区域(如自贸区)进行的研究则更少。因此,本文将通过企业层面的微观视角对上海自贸试验区的税制改革进行研究,即通过上海自贸试验区税制改革前后对企业经营绩效的影响进行比较研究。

二、上海自贸试验区税制改革现状

从我国自贸试验区设立至今,自贸试验区的税制改革一直是社会各界关注的重点。特别是,税制改革作为自贸试验区改革的重要组成部分能否促进自贸试验区的投资及贸易增长,备受瞩目。

1.上海自贸试验区税制改革的主要内容

2013年9月底所颁布实施的《中国(上海)自由贸易试验区总体方案》中对试验区内实施的税收政策进行了明确的规定,规定主要包含以下方面:

(1)促进投资的税收政策:凡是在试验区内进行经营生产的企业或者是个人,在参与非货币投资活动时,因资产评估增值的部分。在5年规定时间以内,可以分期缴纳因此产生的所得税;凡是试验区内的企业,以股份或者股权转让等形式对企业人才或者是有着优良表现的员工进行奖励时,所产生的所得税可以分期缴纳。

(2)促进贸易的税收政策:融资租赁项目税收优惠政策。总体规划要求,可以把试验区内的融资企业或者是金融租赁企业所设立的子公司,纳入到融资租赁退税制度范围之内。对这些试验园区企业所设立的子公司,在进行产品采购时,或者是租赁时,可享受一些关税优惠政策;原保税区延伸税收优惠政策。在上海自贸区的建设初期,《上海外高桥保税区条例》《洋山保税港区管理办法》以及《上海浦东机场综合保税区管理办法》这些税务政策都对保税区内的进入口关税征收以及退税都出了明确的要求。在全面改革规划中,在保留部分优惠型制度的前提下,又对优惠力度进行了相应的调整。其主要表现在以下两个方面:第一是根据企业的申请意见,对内销售货物应该根据进口材料的实际报验情况进行税务征收。第二是在目前的税务政策中,凡是属于保税区内的企业,在采购设备、进口机器等货物时,不用在缴纳税务。但生活类服务业的货物,以及我国法律中规定的不予免除税务的货物依然不在这个范围以内。

此外,改革规划方案中还要求,在税收政策制定过程中,还应对启运港退税政策进行调整,并根据实际情况适当的扩大调整范围。在符合我国体系制度改革的范围内,积极探索境外非货币形式投资以及其它业务发展的税务征收政策。

2.上海自贸试验区税制改革的作用

(1)促进上海自贸试验区投资发展。在上海自贸试验区明确指出,凡是隶属于自贸区中的企业或者是个人,在参与到以非现金形式的外部投资中去时,所生成的资产评估增值费用,在相关税费的缴纳时,可以在5年内分批次缴纳完成。该政策的实施,缓解了纳税人的资金压力,从而增加了外部资金对自贸区进行投资的兴趣。推动了自贸试验区的可持续发展。

(2)促进我国跨境融资租赁业发展。在总体税制政策改革规划纲要中,针对租赁和金融等服务产业制定了相关的优惠措施。其主要表现在出口退稅以及进口增值税方面。这些政策的实施,缓解了该类型企业的税收压力。它的作用主要表现在以下两个方面:第一,通过税制调整,可以让自贸区内迎来更先进的设备和技术,能够增加自贸试验区内的核心生产力。第二,通过租赁行业税务优惠政策的实施,促进了空运服务水平的提升。

(3)促进上海自贸试验区生产、出口企业发展。根据新规划的要求,凡是自贸试验区内的企业,在进行设备进口、机器海外采购时所发生的税务应该予以免除。该政策的实施降低了相关企业的采购、生产成本,同时有利于我国引入更先进的设备和境外核心技术。该政策以优惠措施为基础,在上海自贸试验区的建设中,发挥了无可替代的作用。

三、上海自贸试验区税制改革影响企业经营绩效的实证分析

本文首先通过对相关面板数据的统计建立多元线性回归模型,尝试分析上海自贸试验区税制改革对相关上市公司经营效益的影响。

1.数据来源和样本选择

本文选择SPSS和STATA作为计量分析软件,选取2008~2015年上海自贸试验区板块上市公司的相关财务数据,这些数据主要来源于中国股票市场交易数据库(CSMAR)、网易财经个股数据库以及巨潮资讯数据库。为了防止样本数据的异动对实证分析结果的影响,样本数据的选择遵循如下原则:为避免异常情况的出现,本文剔除部分因其他情况异常而被证监会ST或PT的上市公司;为保证实际税率和税负具有可参照性,剔除连续两年利润总额为负数的相关上市公司;为确保研究的代表性,本文剔除了上市年份不满8年的上海自贸试验区板块上市公司数据;为保证数据的完整性和连续性,本文剔除相关数据不齐全的样本标的。

通过上述对相关样本数据的选择和剔除,本文的实证分析最终选取了沪深两市30家①与上海自贸试验区相关的上市公司作为实证研究样本,以2008~2015年作为实证研究的年限,总共选取了超过4 080个样本作为数据观测值。

2.变量的选取

为研究上海自贸试验区税改对相关企业经营效益的影响,本文分别建立多元回归模型,其中,被解释变量为公司经营绩效,解释变量为企业实际税负率、流转税税金及附加税负率、所得税税负率。考虑到公司经营效益除了受税收政策的影响,还会受到其他因素的影响,本文根据上海自贸试验区企业的特点,选择了国内外学者常用的相对营业收入、相对营业成本、资产负债率、企业规模和未来成长性作为控制变量。

(1)被解释变量。衡量企业经营绩效既可以通过选择单一指标,如ROA、托宾Q值等,也可以通过数学模型与函数来构造多重分析指标。鉴于单一指标较难反映出企业经营绩效的综合性和全面性,本文将使用多重指标法衡量企业经营绩效,具体来说就是通过因子分析法来构造反映企业经营绩效的综合指标。该指标具体考虑到企业相关4个方面的综合能力,具体见表1。

(2)解释变量和控制变量。实证部分的解释变量是税改政策影响下的税收负担的变化,分别是实际税负率、流转税税金及附加税负率、所得税税负率。选择的控制变量包括相对营业收入、相对营业成本、资产负债率、企业相对规模和净利润增长率,分别用来衡量企业的创收能力、控制成本能力、公司规模、融资结构和成长性。具体各变量的计算方法见表2。

3.模型构建

根据上述设定的变量,本文建立以下模型。

JXit=α0+α1SFLit+α2OIit+α3OCit+α4DRit+α5SIZEit+εit (1)

JXit=α0+α1LZSit+α2OIit+α3OCit+α4DRit+α5SIZEit+εit (2)

JXit=α0+α1SDSit+α2OIit+α3OCit+α4DRit+α5SIZEit+εit (3)

以上公式中,解释变量是相关企业的实际税收负担率SFL、流转税税金及附加税负率LZS、所得税税负率SDS;被解释变量是通过因子分析法计算出的企业经营绩效JX;控制变量为相对营业收入OI、相对营业成本OC、资产负债率DR、企业规模SIZE。αi(i=0,1,…,6,7)为待估计解释变量参数,εit为随机扰动项,综合反映被遗漏的可能同时体现截面与时间序列变化的影响因素;下标it代表第i个相关上市公司第t年的数据。

4.企业综合经营绩效的计算

在利用多元线性回归模型分析之前,本文将先使用因子分析法推算出样本企业的经营绩效JX。经过因子分析的计算,选择了3个公共因子作为反映经营绩效的指标,并且将主因子特征值初始变量的贡献率作为权重,加权计算各个样本公司综合经营绩效的因子总得分,由公式4中旋转后3个公共因子的解释方差分别是46.899%、23.27%和12.494%。具体计算公式可以写为:

JX(F)=(0.469*f1+0.2327*f2+0.1249*f3)/0.82662 (4)

表3给出了30家上海自贸试验区企业2015年各因子得分及其总得分情况。

5.实证结果

由于本文是对各年份企业进行实证研究,因此在原有方程的基础上,应加入年份控制变量。为控制年份对模型的影响,对年份设置虚拟变量,文中样本涉及变量年份为8年,分别为2008~2012年(上海自贸区成立前),2013~2015年(上海自贸区成立后),因此分别设置4个年份虚拟变量以及2个年份虚拟变量。(为防止多重共线性,虚拟变量的设置一般会比年份个数少1)。需要说明的是:第一,由于有些年份数据缺失方面的原因,年份数据非连续,因此,该数据为非平衡面板数据;第二,YEAR作为年份控制变量,无法预期其影响方向;第三,数据中有缺失年份数据,数据样本个数为222条。

(1)变量的总体描述统计。具体来看,要了解数据的分布特征,通过对数据进行描述性统计分析的方法,得到表4,表4为各个变量的基本情况(包括样本数、均值、标准差、最小值、最大值)。

根据表4,可以得到30家上海自贸试验区企业相关变量的基本信息,其中,实际税负率均值为35.93%,流转税及附加税率均值为4.14%,所得税税率均值为22%,但最高值与最低值相差较大,说明上海自贸区上市企业由于行业不同存在较大的税率差异。资产负债率均值为54%,说明总体而言,区内企业负债相对较高。企业规模均值4.26,规模最大与最小企业相差约4倍左右。同时,也可以看到,30家企业的综合业绩水平相差较为明显,业绩波动幅度也较大。

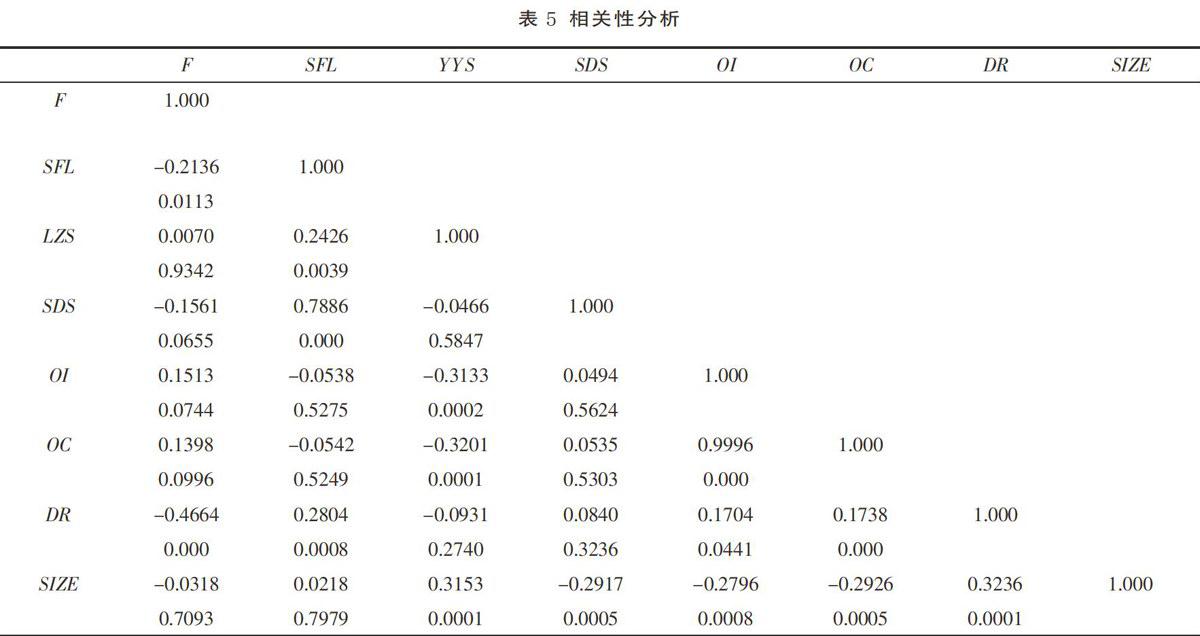

(2)总体相关分析。为研究各变量之间的影响,对变量进行相关性分析,若各变量之间相关性较高,则变量之间的多重共线性较强,模型回归结果不可靠。

从表5的相关性分析可以看到,除OC与OI的相关系数达到0.999,其余各解释变量之间的相关系数均小于0.5,即解释变量之间的相关性系数较低,变量之间的多重共线性较弱,在变量之间多重共线性较弱的情况下,可在控制年份变量的情况下,对模型进行估计。在此,由于OC与OI相关性较高,因此删除OC,再对模型进行分析。

(3)回归分析。以2008~2012年度作为研究阶段,使用最小二乘法(OLS)对模型进行回归估计,得到的估计及检验结果见表6,删除变量OC,直接对模型进行估计,模型估计方程如下所示。

JXit=0.39-0.0011SFLit+0.0011OIit-0.015DRit+0.097SIZEit+εit (5)

JXit=0.36-0.0031LZSit+0.0011OIit-0.016DRit+0.103SIZEit+εit (6)

JXit=0.43-0.0023SDSit+0.0011OIit-0.015DRit+0.091SIZEit+εit (7)

其中,YEAR作为控制变量,并不显示在具体方程结果中。

根据解释变量的不同,分别做多元回归如表6所示,多元回归模型的系数一般反应在其他因素不变的情况下,影响因素变动一个单位,对JX不同水平的影響,系数能说明在其他影响因素保持在其均值时,影响因素变动一个单位时,JX不同水平发生的变化。由于在实证研究时,Prob>F =0.0000,说明模型1~3均适合做固定效应回归,得到的回归结果见表6所示:

以2013~2015年度作为研究阶段可得出方程:

JXit=0.325-0.0027SFLit+0.0001OIit-0.017DRit+0.144SIZEit+εit (8)

JXit=0.294-0.0021LZSit+0.0001OIit-0.018DRit+0.145SIZEit+εit (9)

JXit=0.339+0.000026SDSit+0.0001OIit-0.018DRit+0.136SIZEit+εit (10)

其中,YEAR作为控制变量,并不显示在具体方程结果中。分别做多元回归如表7。对于模型4、5、6来说,Prob>F =0.0000,F检验证实其更适合固定效应模型,得到的回归结果见表7所示:

6.实证结果分析

(1)实际税负率对企业综合绩效的影响。从公式4可知,实际税负率SFL的回归系数为-0.0011,说明在此期间实际税负率每减少一个单位可以使企业综合绩效提高0.0011个单位;从公式8可知,实际税负率SFL的回归系数为-0.0027,说明在此期间实际税负率每减少一个单位可以使企业综合绩效提高0.0027个单位。

以上的结果表明,上海自贸试验区企业的实际税负率与企业经营效益成负相关关系。同时,通过两个时间区间实际税负率的回归系数可以看出,2013~2015年时间段,实际税负率对企业综合绩效的影响程度强于2008~2012年时间段,增强幅度高达145.45%。这一现象表明上海自贸试验区税制改革大大增强了区内上市公司实际税负率的效率弹性,使得每减少一单位实际税负率而得到的企业综合绩效水平增加了约145%。

(2)流转税及其附加税负率对企业综合绩效的影响。从公式5可知,流转税及其附加税率LZS的回归系数为-0.0031,说明在此期间流转税及其附加税率每减少一个单位可以使得企业综合绩效提高0.0031个单位;从公式8可知,流转税及其附加税税率LZS的回归系数为-0.0021,说明在此期间流转税及其附加税税率每减少一个单位可以使企业综合绩效提高0.0021个单位。

以上的结果表明,流转税及其附加税税率与企业综合绩效指标之间成反比。通过这两个区间的流转税及其附加税税率的回归系数可以看出,2013~2015年度流转税及其附加税率对企业绩效的影响程度小于2008~2012年度,出现这种情况的原因很有可能是由于自从2012年年初开始上海率先试点相关企业营改增,而2013~2015年度又是营改增企业大范围扩大的时间段,而营改增试点将上海自贸试验区税制改革的相关税收绩效已提前消化,从而使得上海自贸试验区税制改革在营业税及其附加税这单一税种的效果不能完全体现。

(3)所得税税负率对企业综合绩效的影响。从公式7可知,所得税税负率SDS的回归系数为-0.0023,说明在此期间所得税税负率每减少一个单位可以使得企业综合绩效提高0.0023个单位,所得税税负率与企业综合绩效之间成反比;从公式10可知,所得税税负率SDS的回归系数为+0.000026,说明在此期间所得税税负率每增加一个单位可以使企业综合绩效提高0.000026个单位,所得税税负率与企业综合绩效之间成正比。但从此时的回归系数数值可以看出,此时所得税税率的增减对企业综合绩效的影响程度非常小,几乎可以忽略不计。这一现象说明上海自贸试验区税制改革对所得税所造成的企业绩效影响几乎可以忽略。

同时,我们再通过流转税及其附加税率和所得税税负率的比较可以发现,不论是上海自贸区税改前2008~2012年度,还是上海自贸试验区税改后2013~2015年度,流转税及其附加税率的变化对企业综合绩效的影响程度都是高于所得税税负率的变化对企业综合绩效的影响。这就说明,与所得税类的税改政策相比,流转税类的税制政策对企业经营有更强激励效应。

四、结论与建议

1.主要结论

(1)上海自贸试验区相关企业的税收负担与其经营绩效为负相关,并且上海自贸试验区税改增强了这种负相关性。

(2)上海自贸试验区企业流转税及其附加税与其经营业绩为负相关,但上海自贸试验区税制改革减小了这种负相关的程度。

(3)上海自贸试验区企业所得税税负率对企业经营绩效的影响不明显。

2.政策建议

(1)出台自贸区税制改革政策试点,进一步降低自贸区企业的总体税负率。通过本文上海自贸试验区税改对企业绩效影响的研究可以看出,上海自贸试验区上市企业的总体实际税负率仍然处于一个较高的水平,个别年份个别企业总税负水平甚至高达99%,这说明在特定行业与年份这类企业的实际利润远小于所要缴纳的税收负担,这使得企业税后可用于扩大再投资、研发创新以及利润再分配等激励措施的资金非常有限。也可以说,高税负严重制约了相关企业的发展。同时,通过本文实证研究的第一个结论也可以看到,自贸试验区企业的实际税负率与企业绩效总水平是负相关的,并且税改增强了这种负相关的程度。这就意味着,进一步出台改革试点政策,降低自贸区企业的整体税负率将更有效地提高区内企业的实际经营效率,改善企业的发展前景。

(2)对流转税的相关税制与抵扣范围进行改进。通过本文第二个研究结论可知,上海自贸试验区企业的流转税及其附加税税负率与企业的经营绩效成反比,但此类税负在本次税改后对企业的经营绩效影响程度减小。因此,简单地降低这类税负的税率显然不是最优的政策选择。由于造成此类税负率对经营绩效影响程度减小的原因很可能是自2012年年初开始的“营改增”,绝大部分行业的营业税改征可以抵扣增值税,使得应该由自贸试验区税制改革所体现的税收效应被“营改增”的效应所覆盖,同时也表明“营改增”对企业的绩效是有所改善的。那么上海自贸试验区税制改革作为改革的创新与试点,可以通过完善流转税税制与改进“营改增”的不足来起到示范作用。例如,現在“营改增”试点中将企业以年营业额大于500万元与小于500万元划分为增值税一般纳税人与增值税小规模纳税人,增值税一般纳税人所开具的增值税发票可以向后进行抵扣流转,而增值税小规模纳税人仅仅是简单的从原来的5%的税率降至3%的税率,其所开具的增值税普通发票无法向后抵扣并流转。这种情况使得一般纳税人企业(收到小规模纳税人开具发票)因无法抵扣进项发票而造成税率的提高(至少从5%提高到6%)。从本文的第二个研究结论可知,这会使得此类企业的经营绩效降低,不利于企业的发展。所以,建议在自贸试验区的税改中可以将小规模纳税人所开具的发票,也纳入可以认证抵扣的范围内,扩大流转税的流转范围,并观察其实际效果,再推广到更大的范围。

(3)所得税方面,不建议全面降低企业所得税率,但应根据企业所处在的不同行业,推出相应所得税激励试点,并观察试点效果,逐步推进落实。从本文的第三个研究结论可知,上海自贸试验区现有的所得税税制改革对区内企业绩效影响并不显著,所以单一地降低企业所得税税负率不会提高企业的经营发展水平。但是,通过与国外成熟自贸区所得税政策比较可知,在特定的行业中,例如离岸业务(如离岸金融和离岸贸易等)方面,上海自贸试验区的所得税政策显然没有任何优势(国外自贸区的离岸业务都实行小于15%的所得税税率,并且在个人所得税方面也实行低税率)。上海自贸试验区可以在这些行业领域进行先行先试。事实上,上海自贸试验区要吸引更多、体量更大的跨国公司入驻,就必须率先在相应行业的所得税税制与税率方面进行改革与完善,使得上海自贸试验区税制率先与国际接轨,以便日后在全国范围内复制推广。

[注 释]

① 这30家上市公司分别是:怡亚通、上海机场、上港集团、国投安信、东方航空、长江投资、上海建工、东方创业、浦东建设、大众交通、华鑫股份、新世界、龙头股份、浦东金桥、爱建集团、外高桥、锦江投资、豫园商城、陆家嘴、交运股份、上海三毛、绿庭投资、光明地产、锦江股份、中路股份、上海物贸、界龙实业、张江高科、龙宇燃油和华贸物流。

[参考文献]

[1] 倪红日,谭敦阳.税制改革30年进程、经验与展望[J].税务研究,2008(10).

[2] 黄立新,张璇.欧洲债务危机后世界税制改革的发展趋势[J].税务研究,2010(12).

[3] 高培勇.新一輪财税体制改革的战略定位[N].人民日报, 2014-06-09.

[4] 胡怡建. 中国税制改革的四大目标[N].中国社会科学报,2014-04-09.

[5] 路云. 中国税收与经济增长模式及期实证分析[J].经济论坛,2005(2).

[6] 刘军.我国税制结构、税收负担与经济增长的实证分析[J].财政研究,2006(2).

[7] 童大龙,何塞,储德银.我国税收政策对经济增长的非线性效应研究——基于总量与结构效应双重视角的实证分析[J].商业经济与管理,2015(3).

[8] 余茜文.上海自贸区离岸金融市场税收政策研究[J].中国市场,2014(18).

[9] 李晨博,李苗苗,王如燕.中国(上海)自贸试验区财税制度创新研究——基于租赁性投资效应分析[J].国际商务财会,2015(2).

[10] Marsden Kenth. Links between Taxes and Economic Growth some Empirical Evidengce[J].World Banking Working paper, 1983,No1605.

[11] Koester, Reinchard B., and Komendi, Roger C. Taxation, Aggregate Activity and Economic Growth: Further Cross-Country Evidence on Some Supply——Side Hypotheses[J].Economic Inquiry,1989,27:367-386.

[12] Plosser. The search for growth in Policies for Long Run Growth,symposium series[Z].1993 Kansas City:Federal Reserve of Kansas City,1993.

[13] Wang Ping and Chong K Yip. Taxation and Economic Growth the Case of Taiwan[J].American Journal of Economics and Sociology ,1992,51:317-332.

[14] Stokey,Nancy and Sergio Robelo. Growth Effects of Flat-Rate Taxes[J].Journal of Political Economy,1995, 103:519-550.

[15] Capolupo R. Output Taxation, Human Capital and Growth[Z].The Manchester school 168, 2000:166-183.

A Study on Tax Reform and Its Effects in Shanghai Free Trade Zone

He Jun

(Institute of Free Trade Zone,Shanghai University of Finance & Economics,Shanghai 200433,China)

Abstract: The purpose of China's Free Trade Zone (FTZ) is to innovate the reform from many areas such as finance,trade and taxation. The tax reform and innovation is an important part of the reform in the planning. At present,Shanghai FTZ is actively promoting the reform in the field of tax,and hopes to be truly in line with international standards in the field of Taxation. Based on the research of current situation of the tax reform in Shanghai FTZ,the paper studies the comprehensive operating efficiency of the micro enterprises in Shanghai FTZ. The results show that the tax reform of Shanghai FTZ has a great impact on the operating performance of the relevant enterprises. After tax reform,it strengthens the negative correlation between corporate performance and the actual tax rate,weakens the negative correlation between corporate performance and turnover tax and additional tax. Business performance does not affect the corporate income tax rate.

Key words: Shanghai;pilot FTZ;tax reform;effect