管控措施对股指300期货有效性和市场深度的影响

——基于时变状态空间模型的动态研究

■傅 强,马 丽,季俊伟

一、引言

2015年以来,股市环境发生重大变化,市场日内投机氛围日趋严重,沪深300股指期货市场也受到牵连,投机氛围高涨。为抑制投机行为,中国金融期货交易所(以下简称“中金所”)出台了提升手续费的政策,自2015年8月26日起将交易手续费由的成交额的0.23‱调整为1.15‱,2015年8月31日起将各合约的非套期保值持仓的交易保证金由合约价值的20%提高到30%,但效果甚微。中金所为最大限度抑制市场过度投机,促进股指期货市场规范平稳运行,在2015年9月7日出台了一系列严格措施,主要包括以下三方面:(1)调整股指期货日内开仓限制标准,自2015年9月7日起,沪深股指期货客户在单个产品、单日开仓交易量超过10手的构成“日内开仓交易量较大”的异常交易行为,套期保值交易的开仓数量不受此限;(2)提高股指期货各合约持仓交易保证金标准,自2015年9月7日结算时起,将沪深股指期货各合约非套期保值持仓交易保证金标准由30%提高至40%,将股指期货各合约套期保值持仓交易保证金标准由10%提高至20%;(3)大幅提高股指期货平仓手续费标准,自2015年9月7日起将股指期货当日开仓又平仓的平仓交易手续费标准,由按平仓成交金额的1.15‱收取,提高至23‱收取。这些管控措施的出台使股指期货市场交易量和持仓量应声狂跌,对市场流动性产生了显著影响,而是否对市场有效性、市场深度及其关系产生了显著影响则成为一个亟待考察的问题。同时,在衡量有效性和市场深度的方法选取方面,如何有效避开前期样本对后期样本的干扰,保持各个时段内股指期货市场有效性的原貌,会直接影响到检验效果。

二、文献回顾

在国内,一些学者对沪深300股指期货市场有效性进行检验。例如,方匡南和蔡振忠(2012)选用2010年4月~2011年6月间5分钟高频数据,利用信息份额模型和分位数回归方法考察股指期货的价格发现功能,发现股指期货与现货价格是相互引导关系,且现货市场的价格发现功能较大;陶利斌等(2014)采用2010年4月~2012年9月间6秒钟高频数据,利用信息份额方法考察股指期货的价格发现功能,发现股指期货价格发现功能强于现货市场,并有增强趋势。

上述研究为沪深300股指期货市场已经实现弱势有效提供了论证,不过属于静态分析,无法刻画有效性变化的过程。目前尚未有文献定量研究市场深度对市场有效性的影响,所以对市场深度的作用知之甚少。Fung&Gary(1999)把持仓量作为市场深度的替代变量。郦金梁等(2012)在度量上海证券市场深度时,对价格和交易量均采取对数形式,看似度量价格变化一单位所需要的交易量,实质是在度量引起收益率变化一单位所需要的交易量。由此可见,上述度量方法未能反映市场深度的本质。同时,还有一些方法只能计算样本区间的平均市场深度,属于静态计算,平滑掉了变化趋势,无法反映动态演进路径。

国内少数学者围绕股指期货推出对现货市场深度的影响进行了考察,郦金梁等(2012)、宗计川和李先玉(2013)研究发现,股指期货的启动显著降低了股票价格波动率,提高了股票市场深度。然而,很少有学者对股指期货市场深度以及市场深度与市场有效性的关系进行考察。更重要的是,管控措施对市场流动性产生了极强抑制作用,是否也影响到微观层面的市场深度呢?对市场深度和市场有效性之间的关系是否产生显著影响?这些问题直接关系着股指期货的健康发展,对其研究具有重要现实意义。

本文借鉴Emerson et al.(1997)的方法,先构建时变状态空间模型动态考察股指期货市场有效性演进过程,其次提出市场深度度量方法,考察管控措施对市场有效性和市场深度的影响,最后构建GARCH类模型来考察保证金上调政策是否对市场深度与市场有效性关系产生显著影响。

三、实证分析

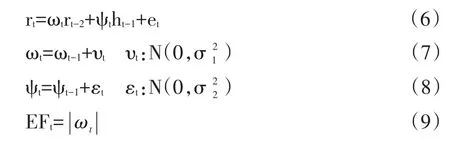

(一)数据选取与日内投机行为变化

沪深300股指期货在2010年4月16日正式推出,为了便于分析股指期货市场有效性和市场深度的长期演化过程,本文选取2010年4月16日~2016年11月1所有合约日频交易数据,样本量为1583组。其中,投机率采用何茵等(2011)、隋颜休和郭强(2014)的度量方法,即日交易量除以日持仓量。

通过观察数据可知,在2015年8月26日之前,股指期货交易量和持仓量呈现缓慢递增态势,此后,随着管控措施的出台,交易量和持仓量出现了断崖式下跌,可见管控措施对股指期货流动性产生严重影响。从收盘价走势看,在2014年12月之前,沪深300股指期货收盘价基本上处于3000以下,然而从2015年2月份开始,收盘价开始表现出上升势头,在当年3月下旬就冲破4000大关,随后迅速攀升,仅过两月,又冲破5000大关,然后虽快速下降,不过在8月16日之前仍然处于大于3000的高位,表明该时期市场严重受到市场投机干扰,资产价格严重偏离真实价值。从投机率走势看,在股指期货市场成立初期,面对新鲜事物,市场表现出高涨的投机氛围,交易量与持仓量比例一度处于15以上,随后明显下降,维持在5到10之间。到了2015年6月初期,市场投机氛围开始高涨,在当年7月2日就冲破20,随后居高不小。2015年9月7日,随着股指期货市场史上最严管控措施出台,投机率急剧下落,投机率大部分处于0.5以下,投机氛围得到显著控制,表明管控措施抑制投机行为的效果非常有效。

另外,由于在2015年9月7日前与后,沪深300股指期货市场结构发现剧烈变化,故而为了对比管控措施对股指期货市场有效性、市场深度及其关系的影响,本文以管控措施执行首日为界限,把样本分为观察期1(2010年4月16日~2015年9月6日)和观察期2(2015年9月7日~2016年11月1日)。

(二)有效性度量

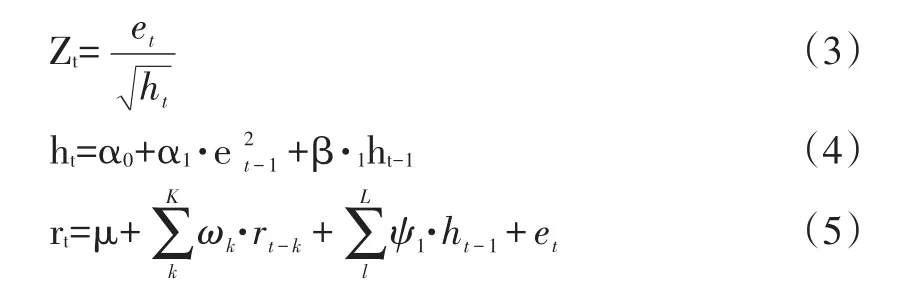

Emerson et al.(1997)在GARCH-M 基础上,首次采用时变状态空间模型来度量市场的渐进有效进程,本文借鉴该方法,动态检验股指期货市场有效性。检验模型可分为两步:第一步是检验收益率滞后几期和收益率方差滞后几期对收益率当期存在显著影响;步骤二是在步骤一的基础上,构建时变状态空间模型,计算具有显著影响的收益率滞后期对收益率当期影响系数的时变序列。

表1 收益率回归结果

表1显示,回归方程的残差不存在自相关和异方差,满足平稳要求,收益率滞后二期和收益率方差滞后一期在5%和10%水平下对收益率当期具有显著影响。在表1基础上,构建时变状态空间模型,见式(6)~式(8)。其中,式(6)为信号方程,式(7)和式(8)为状态方程。采用一阶马尔科夫转换把固定系数ωk转换成动态序列ωt,用来刻画市场有效性的演进过程。如果ωt趋于0,说明市场有效程度高,反之则低,所以取其绝对值作为衡量市场有效性的指标,见式(9)。在上述公式基础上,采用卡尔曼滤波估计方法,得到时变序列ωt。图1为市场有效性变化趋势。

图1显示,我国股指期货市场有效性是渐进趋向弱势有效,在2011年末有效性系数十分靠近0,并持续到2014年8月末,表明我国股指期货市场在成立两年时间后,即已实现弱势有效,速度很快,说明我国股指期货市场具有后发优势。不过本文的方法具有动态效果,与他们的静态方法相比,更便于了解我国股指期货市场有效性的发展规律和特点。在2014年8月后,有效性出现偏离0值的趋势,逐渐增大后又有所下降,于2015年6月初又十分靠近0值,一直维持到7月初,之后开始加速远离0值,并在8月26日后一段时期内一度大于0.05,表明在2014年11月末我国股指期货运行已经出现偏离健康轨道的征兆,不过程度较弱,但在2014年11末收益率波动幅度有所增大。2015年9月出台保证上调措施后,市场有效性严重偏离0值,由此可见,管控措施对其有效性产生了严重的破坏作用。

图1 股指期货市场有效性系数变化趋势

(三)市场深度度量

本文选用交易量、持仓量、收益率方差滞后一期和市场价格变化的滞后期作为股指期货价格变化的备择影响因素。市场深度是交易量与价格之间的微观传导机制,短期内市场环境相对稳定,所形成的机制较为稳定,往往不会发生显著变化,但会微弱变化,日渐积累,便在长期内会显著变化,所以市场深度具有渐进变化的性质,基于这一设想,本文创新提出动态度量方法,分为两个步骤:

步骤一:检验哪些备择影响因素会显著影响每日价格变化,检验方法如下:

式(10)为加权收盘价与加权开盘价价差的绝对值,式(11)为检验备择影响因素方程。其中,虚拟变量dum1、dum2分别与观察期1和2对应。图2是价差△Pt变化趋势,ADF单位根检验表明 ||△Pt为平稳序列,表2是根据式(11)得到的回归结果。

图2 股指期货价差△Pt变化趋势

表2 价格变化回归结果

表2显示,回归方程的残差不存在自相关,不存在异方差,满足平稳要求。

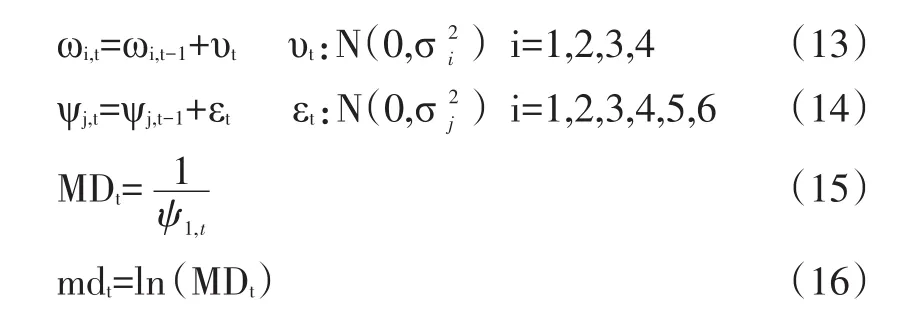

步骤二:根据模型回归因子的显著性,构建时变状态空间模型,式(12)为信号方程,式(13)、(14)为状态方程。式(15)为市场深度计算方法,用价格变化一个单位除以价格变化量对交易量的敏感系数,式(16)将其对数化。图3为股指期货市场深度变化趋势。

图3 股指期货市场深度变化趋势

图3显示,我国股指期货市场深度是渐进加深的,在市场成立后的五个月内,市场深度较低,在10000手以下。在2010年10月后,市场深度出现一波显著增加趋势,不过持续时间较短,然后进入一段相对稳定的阶段,处于10000手附近。到了2012年9月中旬,市场深度迎来一段相对持久的快速增长阶段,在2013年9月初~2014年3月24日期间出现了一段大于50000的峰值,随后进入下降阶段。在2015年9月7日出现了断崖式下降,当日正是管控措施实施首日,随后市场深度进入紧缩期,维持在800手以下。由此可见,管控措施对我国股指期货市场深度产生了非常严重的影响。

四、市场深度对市场有效性的影响分析

(一)市场有效性与市场深度相关系数检验

表3是市场有效性与市场深度的皮尔逊、斯皮尔曼相关系数检验结果。由表3可知,对于总样本、观察期1和观察期2,二者之间的相关系数均在1%水平下显著为负,表明市场深度与市场有效性是负相关的,观察期1内两种检验方法得到的相关系数绝对值均较观察期2内小,表明观察期2内市场深度与市场有效性的相关程度有所增强。

表3 市场有效性与市场深度相关系数

(二)市场深度对市场有效性均值影响

本文从两方面考察市场深度对市场有效性的影响,一是市场深度对市场有效性均值的影响,二是市场深度对市场有效性方差的影响。金融时间序列往往带有尖峰厚尾、波动聚集、杠杆效应等特征,一般模型难以刻画,而非对称EGARCH模型在这方面具有优良性质,本文使用EGARCH模型检验市场深度对市场有效性的影响。

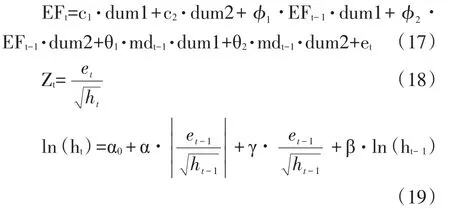

式(17)是均值方程,引入两个虚拟变量是为了考察交易管控措施是否对市场深度对市场有效性的影响机制产生显著影响。若系数θ1与系数θ2存在显著差异,则表明制度对其产生显著影响。式(19)是条件方差方程,系数γ考察的是好消息和坏消息是否对市场有效性存在非对称效应。若显著大于0,表明好消息的影响程度大于坏消息的;若显著小于0,表明坏消息的影响程度大于好消息的。系数β考察序列波动持续的强度,若靠近1,表明波动持续时间较长。

ADF单位根检验表明市场有效性和市场深度对数序列均是平稳序列。由于市场有效性序列不是正态分布,为了提高拟合效果,使用适用性较广的广义误差分布(GED)。市场深度对市场有效性均值影响结果见表4。

表4显示,模型残差不存在相关或异方差,且GED参数显著小于2,表明使用广义误差分布的假设是非常合理的,整体来看模型满足平稳要求。在方差方程中,系数γ不显著,表明好消息和坏消息对我国股指期货市场有效性波动的影响程度没有显著差异,系数β为0.9911,表明股指期货市场有效性波动具有较强的持久性。在均值方中,六个系数均在1%水平下显著,其中在观察期1和2内,市场有效性滞后一期对市场有效性的影响系数分别为0.9995和0.9935,市场深度对市场有效性的影响系数分别为-0.0003和-0.0045。因此,市场深度对市场有效性系数存在显著负向影响,使市场有效性系数靠近0,有利于提高市场有效性,不过观察期1内的影响程度较弱。同时,从Wald系数显著差异检验结果可知,观察期1和2内,市场有效性滞后一期和市场深度对市场有效性当期的影响均存在显著差异,在观察期2内市场有效性受到自身滞后一期的影响程度有所下降,但是,受到市场深度的影响程度明显增强,观察期2内影响系数绝对值是观察1内的15倍,说明管控措施显著强化了市场深度对市场有效性的影响,同时意味着在股指期货市场有效性较差时,市场深度对有效性均值具有较强影响,对市场有效性产生了更加有利的影响。

表4 市场深度对市场有效性均值影响

(三)市场深度对市场有效性方差影响

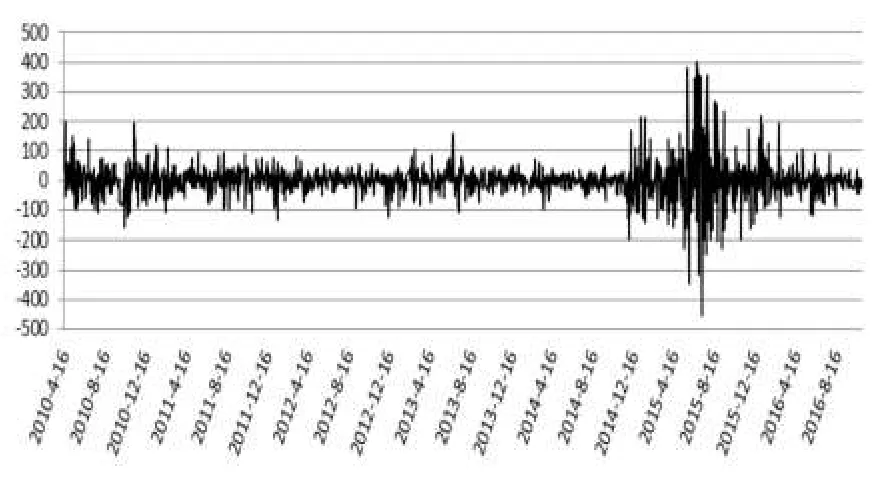

由于EGARCH模型条件方差方程采用的是对数形式,不易考察市场深度对市场有效性方差的影响,本文使用GARCH模型考察市场深度对市场有效性方差影响。

式(20)是均值方程,式(22)是方差方程。若系数ψ1和系数ψ2存在显著差异,说明管控措施对市场深度对市场有效性方差的影响产生了显著影响。系数α与β之和表示市场有效性方差波动持久强度。表5是市场深度对市场有效性方差影响结果。

表5 市场深度对市场有效性方差影响

表5显示,模型残差不存在自相关或异方差,GED参数显著小于2,表明模型满足平稳要求。均值方程和方差方程中的系数均在1%水平下显著。方差方程中,系数α与β之和为0.7463,明显小于1,表明沪深股指期货市场有效性方差波动的持久性较差。观察期1和2内,市场深度对有效性方差的影响系数分别为-0.0318和-0.0517,可见市场深度对有效性方差存在显著负向影响,抑制有效性波动,并且Wald系数显著差异检验显示,市场深度对有效性方差的影响存在显著差异,且后者绝对值约为前者的1.6倍。因此,管控措施执行后,市场深度对有效性方差影响效果显著增强,同时也表明在市场有效性较差时,市场深度对市场有效性方差影响效果会有所增强。

五、结论

本文实证研究表明,2015年9月7日出台的史上最严管控措施,对抑制沪深300股指期货市场投机行为发挥了非常显著的效果,然而却对市场健康发展产生了严重的负面影响,因为在管控措施实施后,我国沪深300股指期货市场有效性明显下降,市场深度急剧降低,反映此次管控措施对股指期货市场有效性和市场深度产生显著破坏作用,不过管控措施实施后,市场深度对市场有效性的影响效果显著增强,尤其是市场深度对市场有效性均值的影响效果与原来相比提升了14倍。上述发现具有重要启示意义,我国股指期货从成立至今才有七年光景,是新兴市场中的新兴者,得益于我国整体经济的稳定发展和科技手段的强大支撑,表现出很强的后发优势,在成立半年后就基本实现弱势平稳,同时也带有新兴市场共有的问题,市场投机氛围较为严重,给价格稳定带来了一定的干扰,是被监管的对象。在管制期货市场风险,保证其平稳运行的过程中,应适度控制市场投机行为,不宜使用过激措施进行严格打击,因为很可能会对市场其他微观结构产生很强的负面冲击。根据本文对市场有效性的动态研究,发现在2011年8月~2014年8月期间,市场有效性较好,该期间内的投机率平均值为6.2,方差为2.3,所以,建议沪深300股指期货市场投机率控制在4到8.5的区间内。