杭州市农村金融发展对农民收入影响的实证分析

岳琪慧

摘要:2004年到2017年“中央一号文件”连续14年锁定三农问题。农业作为国民经济的基础,各项经济活动都离不开金融的支持。本文对临安、浮安、建德农村信用社进行了实地调研,基于各项统计数据,运用单位根检验、协整分析、多元回归对农村金融发展与农民收入增长之间的关系进行实证检验,得出:(1)农村金融发展与城市金融发展差距很大;(2)农村金融发展规模、效率和结构对农民收入有显著影响;(3)农村金融发展规模对其农民收入正向影响最显著,产业结构对农民收入反向影响最显著。建议:(1)正确处理农村金融发展以外的因素对农民收入的影响;(2)正视对小微企业的支持,重视非正规金融的健康发展;(3)完善农村金融体系,继续深化改革。

关键词:农村金融;农民收入;农村信用社;实证研究

一、引言

一直以来,我国以农业大国著称,农业发展关乎国民生计,“三农问题也一直备受关注,从2004年到2017年“中央一号文件”已经连续14年锁定三农问题。联合国在2005年也提出了普惠金融,其重点服务对象是小微企业、农民、城镇低收入人群等弱势群体,由此农村金融进入新的发展阶段。2008年党的十七届三中全会明确提出“农村金融是现代农村经济建设的核心”,然而现实情况是我国目前农村金融发展情况并不是很好,随着1996年的改革,四大国有银行纷纷撤出农村市场,造成农村信用社一家支农的局面。大量研究表明:金融作为现代经济中资源配置的核心,金融发展对经济增长有明显的促进作用,能够推动收入水平的提高。农业作为国民经济的基础,各项经济活动都离不开金融的支持。

杭州地区是中国东部典型的发达省会城市,其经济、文化等各方面发展都遥遥领先,其市区已然基本没有了农业的发展,然而在杭州西部依然有不发达的县市,包括临安市、淳安县、建德市,这三个地区农业发展较好,但经济发展明显落后于杭州市区。

二、文献综述

(一)农村金融的发展研究

1.关于农村金融机构

Carter David A(2005)认为通过广泛存在的农信社以及社区银行,政府可以更为有利的关心民众生活状况;祝晓平(2003)研究得出只有保持在适度规模上才能有效率的经营机构Segrario(1992 )提出发展中国家正规金融机构不愿意承担风险的原因是受贷款农户的分散性、贷款规模小以及交易成本较高等因素影响。Rajaraman和Calomiris(1998)认为非正规农村金融机构拥有较高的信息透明度使得贷款农户违约风险出现的概率降低,这有利于金融市场的形成。Baneriee(1994)和Levonian(1996)等研究认为中小金融机构一般具有较强的地方性和社区性.更加贴近中小企业所处的環境。

2.关于小额信贷服务

刘渝阳(2007)调查了村镇银行试点情况,发现村镇银行缺乏竞争优势,生存空间狭小,单纯按照城市商业银行模式组建的村镇银行会“水土不服”。著名经济学家林毅夫等(2003)指出农村金融体系改革是促进农民增收的关键,要发挥中小金融机构在支农过程中的作用。此外,小额信贷服务在消除贫困中的重要作用得到了Christen等(1995)的充分肯定。程恩江和Abdullahi D.Ahmed(2008)研究发现,农户的小额贷款需求和农户收入呈正相关关系。应宜逊等(2005)主张福利主义模式小额农贷机构以帮助那些最贫困农户。

(二)农村金融对农民收入的影响研究

1.农村金融促进了农民收入的增长

张立军(2006)通过回归分析表明1989-2004间农业贷款的提高缩小了城乡收入差距,说明农业贷款的支农效率是有效的。梁琪和滕建州(2006)采用多元Near-VAR方法研究表明我国经济增长是金融发展的原因。王董和许樟勇(2008)将帕加诺模型运用到农村金融研究中,得出农村金融发展对经济增长存在单向影响作用。郭为(2007)用模型研究了三十个省的面板数据,结果发现农村金融发展促进了农民收入的增加。庞志强、仇菲菲(2007)采用了灰色关联分析法,对我国农村金融和农民增收之间的关联性进行了实证分析,结果表明我国农村金融发展促进农民收入的增长。

2.农村金融抑制了农民收入的增长

林志伟(2007)通过实证分析,得出了我国金融的发展抑制了居民收入的增长。陈茂林(2009)使用单位根检验、协整和Granger因果检验研究得出我国农村金融的发展抑制了农民收入的增长。余新平等(2010)选取了1978-2008年统计数据,实证得出农村金融发展抑制了农民收入的增加。李雪梅、王满仓(2006)则选取陕西省农村金融以及农民收入的相关数据进行研究,实证结果证明陕西省农村金融的发展抑制了农民收入的增长。周一鹿等(2010)也揭示了在短期内农村金融发展在短期内并没有使得农民收入的增加,在长期内具有显著的负面效应。

3.农村金融与农民收入之间的关系不明显

尹希果(2007)用面板单位根和VAR模型估计得出金融发展与城乡收入差距并不存在长期的均衡关系。宋冬林、李海峰(2011)使用主成分分析法,VAR模型和Granger因果检验得出我国的正规金融和农民收入增加之间没有显著的因果关系,农民收增加的原因并非是正规金融的发展,而是由非正规金融的发展的结果。

三、实证分析

(一)构建分析模型

1.模型的构建

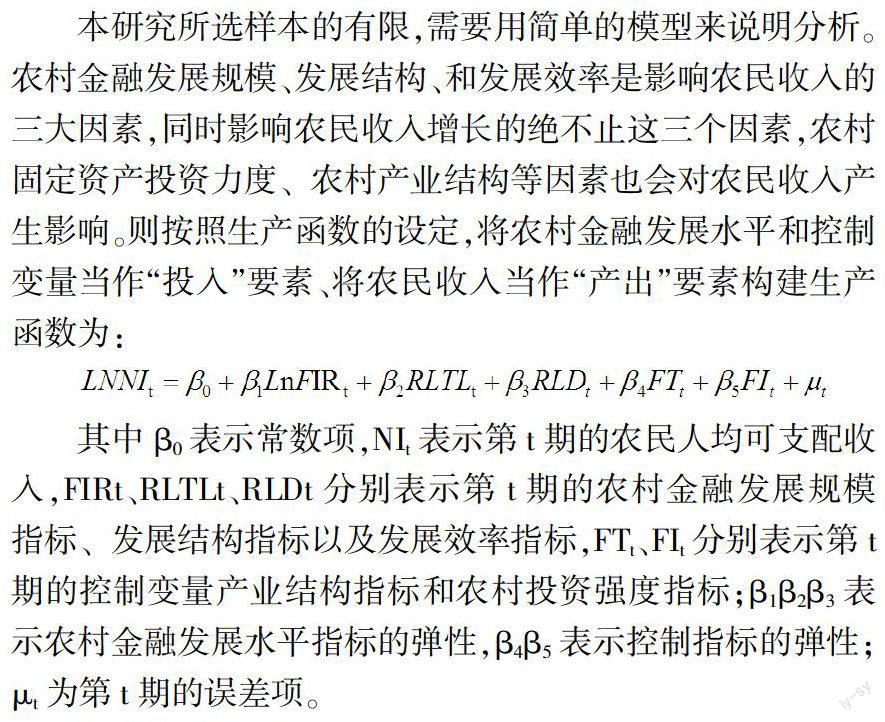

本研究所选样本的有限,需要用简单的模型来说明分析。农村金融发展规模、发展结构、和发展效率是影响农民收入的三大因素,同时影响农民收入增长的绝不止这三个因素,农村固定资产投资力度、农村产业结构等因素也会对农民收入产生影响。则按照生产函数的设定,将农村金融发展水平和控制变量当作“投入”要素、将农民收入当作“产出”要素构建生产函数为:

其中β0表示常数项,NIt表示第t期的农民人均可支配收入,FIRt、RLTLt、RLDt分别表示第t期的农村金融发展规模指标、发展结构指标以及发展效率指标,FTt、FIt分别表示第t期的控制变量产业结构指标和农村投资强度指标;β1β2β3表示农村金融发展水平指标的弹性,β4β5表示控制指标的弹性;μt,为第t期的误差项。

2.指标的选取

选取以下六个指标共同构建面板数据模型:

(1)农民收入指标,记为NI。本文选取临安、淳安、建德三个地区2005-2016年农民人均可支配收入衡量农民的真实收入水平,指在农民获得收入后进行合理分配支出后留有的人均可自由支配的部分,能体现农民的实际收入水平和生活水平。剔除价格因素的人均纯收入增长率用LNNI表示。

(2)农村金融发展水平指标。本文根据国内外已有额度研究采用临安、淳安、建德三个地区的农村金融发展规模、结构和效率指标来度量杭州地区的的农村金融发展水平。

农村金融发展规模指标,记为FIR。Arestis、Demetriades提出用银行信贷余额与地区GDP的比值来衡量金融发展水平的想法。本研究采用用农村信用社的涉农贷款余额与农村社会生产总值之比来衡量农村金融发展规模。

农村金融发展结构指标,记为RLTL。而农村乡镇企业的发展离不开农村金融机构给予的大量资金支持,本研究用农村信用社企业贷款余额和涉农贷款余额之比来表示。

农村金融发展效率指标,记为RLD本研究用农村信用社的农户储蓄存款余額与涉农贷款余额的比值来衡量农村金融发展效率。用来表示临安、淳安、建德三个地区农户存款转化为贷款的效率。

(3)农村产业结构指标,记为FT。农村产业结构的调整对于农村的整体发展以及农民的收入都有着重大影响,本研究用三个地区第一产业总产值占其社会生产总值的比例来衡量农村产业结构。

(4)农村投资强度指标,记为FI。农村投资力度是影响农村经济发展、农民增收的重要因素,本研究用固定资产投资额占社会生产总值的比重来衡量该地区农村投资的强度。

3.数据来源处理

本研究所获取的相关数据为临安市、淳安县、建德市三个地区的2005-2016年的相关数据,农村发展相关数据是根据《杭州统计年鉴》、《临安统计年鉴》、《建德统计年鉴》整理所得,金融相关数据是根据临安农村信用合作联社统计数据、淳安农村信用合作统计数据、建德农商银行统计数据整理所得。数据显示,农村信用社在支农涉农贷款方面有着绝对的代表性,涉农贷款占总贷款的92%-97%之间。

4.主要变量的描述性统计

本文收集了杭州市三个样本区2005-2016年的面板数据进行经验分析,主要变量描述性统计见下表1:

由表1所示,在样本区间内,农民人均可支配收入LNNI最大是临安市,最小的是淳安县;农村金融发展规模FIR最大是淳安县,最小的是建德市;农村金融发展结构RLTL最大是临安市,最小的是淳安县浓村金融发展效率RLD最大的淳安县,最小的是临安市。

(二)实证检验

I.单位根检验

本研究首先检验变量NI、FIR、RLTL、RLD、FT、FI的平稳性,目的是为了避免后面出现的结果出现“伪回归”,为了消除波动和异方差,对农民收入取其对数LNNI。同时采用LLC检验、PP检验两种检验方法对农民经营收入的增长率、农村金融发展水平、农村民间金融发展水平等指标进行单位根检验。具体如下图2所示:

如图2所示,在LLC检验、ADF检验、PP检验下,单位根检验结果显示六个变量在5%的显著水平下的P值没有全部小于0.05,均为非平稳变量,从而需要对这六个变量分别做一阶差分处理,结果显示,所有序列在5%的显著水平下都是平稳的且是一阶单整序列。可以进行进一步的协整检验。

2.协整检验

通过面板单位根检验显示变量均为一阶单整,可以用面板协整分析人均可支配收入与农村金融发展之间是否存在长期稳定的均衡关系。本研究采用Kao的ADF统计量来进行面协整检验,结果见下表3所示:

从表3中可以看出,在Kao检验中,ADF检验结果显示t值为0.3482996,P值为0.0002,小于0.05,说明通过Kao检验显示在5%显著水平下拒绝原假设,因此我们可以认为各变量间存在协整关系。

3.多元回归分析

通过面板单位根检验和面板协整分析,发现农民的人均可支配收入与农村金融发展规模、结构、效率等变量之间是存在长期的协整关系的,接下来用面板数据对LINI、FIR、RLTL、RLD、FT、FI六个变量进行回归分析.结果如下表4所示:

由表4可见,FIR、RLTL、RLD、FT、FI指标P值均小于0.05,各指标在5%的显著水平下与LNNI之间存在长期的显著关系,其系数有正有负,变量FIR和RLD前面的系数显示为正,而变量RLTL、FT和FI前面的系数则显示为负,因此,指标FIR、RLTL、RLD、FT、FI与指标LNNI之间存在的回归方程,其表达式为:

LNNI=9.917611FIR-0.706097RLTL+1.587894RLD-9.467997FT-1.227692FI+7.870232

R值为96.8766,说明观测值的拟合优度良好,从表中个系数不难看出农村金融发展规模FIR与农民可支配收入LNNI之间存在长期的正相关关系,农村金融发展结构RLTI与农民可支配收入LNNI之间存在负相关关系,农村金融发展效率RLD与农民收入之间LNNI存在正向相关关系,农村产业结构FT以及固定资产投资力度FI均与农民可支配收入LNNI之间存在负相关关系。

(三)实证结果分析

1.农村金融发展规模对农民收入的影响

长期来看,杭州地区的农村金融发展规模对农民收入有着正向促进作用.并且从其回归系数为9.92可以看出其对农民收入的促进作用很明显,这说明杭州地区的农村金融发展规模总体上发展较为强劲,对增加农民收入发挥的作用十分明显。杭州地区农村信用社的涉农贷款占其各项贷款总额的比例非常高,在政府的改革与调控下其非农村化问题很少,有很大一部分涉农贷款被用于企业贷款和农户贷款,这些都可以支持农村经济的发展,农村信用社网点数也越来越多,甚至每个村都有服务点,服务范围广,有利于服务于农民。

2.农村金融发展结构对农民收入的影响

长期来看,杭州地区农村金融发展结构对农民收入起着抑制作用,但作用并不明显。这与农村信用社整体的支农政策有关,信用社更愿意发放贷款给农户,而不太愿意给企业贷款,比如建德市的“千家万户”政策,也就是信用贷款,专门为农户开放,从2014年最开始额度是2万元,而2016年额度已经提到了最高30万元。信用社表示企业贷款风险大,更愿意做农户小额贷款,杭州地区企业贷款规模总体较小,而实际政策也确实显示信用社更加重视农户贷款而相对忽略企业贷款。这样实际政策倾斜与实证检验结果一致。

3.农村金融发展效率对农民收入的影响

长期来看,杭州市农村金融发展效率对农民收入起着促进作用。从实证结果来看系数为1.59,也就表明其促进作用有限。杭州市的农户存款资金能够及时的转化成支持农村经济发展的涉农贷款投资,受信用社以及政府政策的控制,农村资金基本没有外流。农村金融机构为响应国家、政府信用社全力支农的政策,积极转化农户存款为农村发展所用,农村信用社不仅仅发挥了储蓄动员的功能,同时很好的发挥了优化金融资源配置的功能,使农村存款来源于农村还能及时的返还给农村。

4.其他因素对农民收入的影响

杭州地区的产业结构和农村固定资产投资强度对农民收入的提高起着反向作用。其中产业结构对农民收入的抑制作用非常明显,而农村固定资产投资强度对农民收入的抑制作用较不明显。实证结果显示第一产业产值升高,农民收入反而会降低,这也就证实了胡苏云、王振(2004)的观点:在相对发达地区,农户的外出打工和非农业经营有利于农户家庭总收入的提高,符合目前杭州市工资性收入是农民收入的主要来源。而农村固定资产投资额起着反向作用是因为其投资基本上是用于大型农场或者企业的机械等投资,杭州西部地区特色产业收益较高,且大多数以个体家庭形式存在,其对资金支持并不敏感。

四、对策建议

(一)正确处理农村金融发展以外的因素对农民收入的影响

实证分析得出产业结构指标对农民收入起着反向的作用,这印证了杭州市目前工资性收入是农民的主要收入来源,这一现象在经济发展较好的地区是正常现象。因此,政府以及相关机构应该寻找一个合适的平衡点,正确发展第一产业,不能一味的扩大第一产业的产值而不考虑其他因素,正确的引导农民进行农业相关经营。

(二)正视对小微企业的支持,重视非正规金融的健康发展

农村信用社更加愿意将贷款给农户,而小微企业贷款困难,转而投向非正规金融机构的贷款。然而目前金融监管以及法律法规并不够到位,政府应积极创造条件,加强监管以控制风险特别是利率风险,发展非正规金融机构的发展将补充农村正规金融供给的不足,最大限度地发挥非正规金融对当地农村经济发展的积极作用。

(三)完善农村金融体系,继续深化改革

农村信用社自从产权制度改革后,就明确提出为“三农”服务的宗旨,进一步扩大涉农规模,提升金融发展规模,同时正规金融机构继续保持对农户贷款的大力支持,提升农村金融资源转化效率,跟随国家支农政策走向,杭州市需要在保持的基础上寻找新的突破,以期进一步增加杭州市的农民收入。

参考文献:

[1]BRIAN C.BRIGGEMAN,ALLAN W.GRAY,ET AL.A New U.S.Farm Household Typology:Implications for Agricultural Policy[J].Review of Agricultural Economics,2007,29(4):765-782.

[2]CARTER DAVID A.AND JAMES E.McNulty.Deregulations,tech-nological change,and the business-lending performance of largeand small banks[J].Journal of Banking &Finance,2005,(5):1113-1130.

[3]CHRISTEN R.P,RHYNE E,VOGEL R.C,ET AL.Maximizing theoutreach of microenterprise finance.USA ID Program and Opera-tions Assessment Report,1995,(10):32-35.

[4]LEVONIAN M.E,Soller J.Small banks.Small loans,small business.[J].FRBSF Weekly Letter,1996,(1):298-303.

[5]SEGRARIO,ANGELINLE.Italian banks credit approach towardslow-income consumers and microenterprises:is there a bias a-gainst some segments of customers[J].New Frontiers in BankingServices,1992,(2):283.

[6]陳茂林,我国农村金融发展对农业经济增长的影响[D].西南财经大学,2009.

[7]郭为.农民的收入增长转型与农村金融发展——基于分省面板数据的实证研究[J].商业研究,2007,(3):169-174.

[8]李雪梅,王满仓.陕西农村金融发展与农民收入增长实证分析[J].陕西省经济管理干部学院学报,2006,(2):100-103.

[9]梁琪,滕建州.我国金融发展与经济增长之因果关系研究[J].财贸经济,2006,(7):34-38,96-97.

[10]林毅夫,金融改革与农村经济发展[J].经济研究,2003,(3):11-15.

[11]林志伟,经济增长、金融发展与城镇居民收入不平等[J].山西财经大学学报,2007,(1):56-60.

[12]刘渝限农村金融的模式选择与运营绩效——中国首家村镇银行试点情况调查[J].西南金融,2007,(10):33-37.

[13]庞志强,仇菲菲.我国农村金融发展与农民增收的灰关联分析[J].统计教育,2007,(11):37-39.

[14]宋冬林,李海峰.中国农村金融发展与农民收入增长的实证研究[J].经济问题,2011,(10):80-84.

[15]尹希果,陈刚,程世骑.中国金融发展与城乡收入差距关系的再检验——基于面板单位和VAR模型的估计[J].当代经济科学,2007,(1):15-24.

[16]应宜逊,黄震宇,徐永良.我国小额农贷体制的特点及改进思路[J].金融研究,2005,(5):180-190.

[17]余新平,熊矗自等.中国农村金融发展与农民收入增长[J].中国农村经济,2010,(6):77-86,96.

[18]张立军.金融发展与收入差距关系研究的新进展[J].教学与研究,2006,(6):88-94.

[19]周一鹿,冉光和.经济转型期农村金融资源开发对农民收入影响效应研究[J].农业技术经济,2010,(10):34-39.

[20]祝晓平.论商业性农村金融机构的适度规模[J].金融研究,2003,(9):121-129.