制度距离对银行海外经营效率的影响: 基于“一带一路”沿线国家外资银行的实证分析

邓子梁,原晓惠

(1. 中国人民大学 商学院,北京 100872; 2. 中国银行 国际金融研究所,北京 100818)

一、引言

近年来,中国商业银行在国际化进程上取得了飞速的发展,在国际银行业逐渐引人注目。随着国内各类金融改革的推进,中国商业银行开始从竞争激烈的国内市场转向国外市场,寻求新的发展机遇。从全球金融市场环境来看,中资银行国际化的环境既蕴含着机遇,又充满了挑战。从机遇来看,随着我国企业对外投资、贸易等活动日益频繁,企业的跨境金融需求也逐渐旺盛,为银行国际化提供了坚实的客户基础;与此同时,欧美大型金融机构收缩海外业务、人民币国际化进程不断加快,为中资银行国际化提供了新的机会。从挑战来看,金融危机后全球经济复苏乏力,其中,发达经济体经济发展中的结构性问题难以解决,美国保护势力有所抬头,欧洲经济增长受制于英国脱欧困扰,日本经济仍远离预期目标;新兴市场经济体增长波动较大,地缘政治风险凸显。

随着“一带一路”的持续推进,中资银行海外扩张的步伐不断加快。全球经济增长重心和中国对外贸易增长重心开始向新兴经济体和发展中国家转移,“一带一路”为商业银行的转型发展带来了新的发展机会。然而,中资银行在“一带一路”沿线国家经营时,不同国家制度环境差异所导致的国别风险不容小觑。“一带一路”沿线国家大多为发展中国家,经营环境有着政治风险突出、文化差异大、经济发展不确定等特点。商业银行国际化中对构建全球化格局和深入本土化的需求较高,因此当地制度环境的不确定性和变化大大增加了商业银行的海外信贷风险、政治风险、经济金融风险、合规风险等。现有国别风险研究往往局限于某一个子领域风险,且针对国别风险影响银行海外经营效率的定量分析极少。为了填补这一研究空白,本研究对在“一带一路”沿线国家经营的外资银行效率水平进行估算,并实证分析制度距离对银行效率水平的影响。

二、商业银行国际化相关文献综述

(一)商业银行国际化的特征

二战以后发展起来的对外投资理论主要以制造业企业为研究对象。Vernon(1966)以产品生命周期为基础,对企业海外投资时机和区位选择提出了相应的论断:产品生命周期的不同阶段,决定了企业是否要在国外进行生产活动、是否出口以及海外区位决策[1]。Hymer(1976)以产业组织理论为基础,针对制造业企业的对外直接投资活动提出了垄断优势理论,认为企业从事对外直接投资活动的主要原因在于其具备东道国企业所没有的垄断优势,如专有技术、资金、原材料、管理经验及规模经济优势等,进而能够在东道国市场上保持较高的垄断价格和利润[2]。Dunning(1988)集合各种学说,对跨国公司和对外直接投资现象提出一个普遍适用的解释,即企业是否从事对外直接投资生产活动主要由三种基本优势决定:所有权优势、内部化优势和区位优势[3]。

在传统对外投资理论发展的基础上,不少有关跨国公司和国际商务的研究在强调企业自身的竞争优势的同时,也强调制度环境和制度距离对跨国业务的影响(Beckerman,1956;Kostova,1999;Ghemawat,2001;Peng, 2003;韩立岩、顾雪松,2013;Deng,Jean和Sinkovics,2018)[4-9],但是这些理论研究主要以制造业企业为研究对象,而银行国际化的特殊性并没有得到足够的关注。银行的国际化经营是指银行为了在国际金融市场上提供全球性的金融服务,通过在海外设立分支机构或者代理机构,形成全球性的网络布局,实现资本国际化的跨国经营(张邯玥、田高良,2006)[10]。商业银行具有一般企业的部分性质,但是作为金融服务业企业,其与制造业企业有着显著的区别,具体表现在:(1)经营业务的特殊性。制造业企业的经营活动一般围绕产品的研发、生产、销售等活动展开,而商业银行则围绕资金借贷等业务展开。(2)与实体经济企业关系的特殊性。一方面制造业企业需要依靠商业银行办理存款、贷款、结算以及其他金融服务,另一方面商业银行需要通过企业的闲置资金获取资金来源,通过企业贷款获取利润。实体经济企业与商业银行相辅相成。(3)与社会关系的特殊性。资金融通是经济发展的重要支撑,从这个意义上讲,一般制造业企业经营的好坏可能只影响到股东、员工等直接利益相关者,而商业银行的经营和发展可能会影响到整个社会的发展与稳定。

这些特殊性使得银行面临着更为严格的监管环境(Barth,2004)[11],也使得银行的经营、发展乃至国际化都受到经济、社会甚至政治环境的影响,即制度环境限制着银行的经营发展(Miller和Eden,2006;Salomon和Wu,2012)[12-13]。一直以来,合规经营都是银行国际化经营的重要前提。目前,全球金融监管日趋严格,作为全球银行业监管的标杆,2010年发布的巴塞尔协议III在最低资本金比率、净资产率等方面对全球银行业提出了更高的监管要求,同时各国政府也纷纷推出更为严格的金融监管政策,对银行的组织管理模式、业务范围等提出了种种限制。这不仅引发了国际金融监管准则的调整和重组,也使得银行重新调整业务布局和经营战略,以应对更为严格的监管环境。另一方面,目前国际政治形势复杂多变,中东、北非等地区政局不稳;部分国家对海外金融机构的投资实施限制,阻止海外资本的流入,金融保护主义有所抬头。全球金融监管改革的日益深化和地缘政治风险的不断加大使得当前银行国际化经营面临更大的监管成本和合规风险。

综上,与一般制造业企业不同的是,银行的国际化不仅要依靠自身技术、资金和管理经验等竞争优势,而且要受到母国和东道国制度环境的双重约束。由于制度环境对于银行的重要性,分析银行国际化活动时必然要考虑不同国别或地区间的制度距离。本研究基于银行业国际化的特殊性,从制度环境的角度定义和测量国别风险,并分析制度距离对银行海外经营效率的影响。

(二)商业银行国际化的国别风险与制度环境

在商业银行的跨国投资与经营中,国别风险是最重要的制约因素之一。巴塞尔委员会(1982)把国别风险主要定义为某一国家的债务风险(Cosset,Siskos和Zopounidis,1992)[14]。根据中国银监会(2010)发布的《银行业金融机构国别风险管理指引》,国别风险是影响银行债务风险的一系列国家层面风险的总和[15]。

实际上,国别风险涉及多方面因素,而对其分析的基础是对东道国制度环境的全面了解和评估。企业的一切活动都嵌套在所在地区的制度环境中。制度是企业在社会上生产和经营需要遵守的规则,既有正式的制度,又有非正式的制度(North,1990)[17]。正式制度指法律、法规等规则,对企业行为规范的约束具有一定的强制性。非正式制度则是人们在长期生活和实践中无意识形成的价值观念、道德伦理和风俗习惯等,对企业行为规范的约束具有一定的激励性。制度环境通过合法性机制影响企业的行为规范,即企业为了追求制度环境内最广泛的认可,往往采纳符合制度规范的结构或行为。从制度理论(North,1990)[17]与制度距离(Kostova,1999)[6]角度分析商业银行国别风险,可以提供既与传统国别风险研究思路一脉相承、又更综合的创新理论依据,尤其适合国别风险严峻的“一带一路”沿线国家。

目前商业银行实务界与学术界对银行国际化中的国别风险的评估和研究还有待完善。第一,我国商业银行对国别风险的评估基本局限于国别风险中的信用风险评估,对国别风险认识有限。第二,对国别风险的管理意识和管理水平处于较低水平,缺乏应对突发事件的经验和资源,难以根据自身业务需求建立全面和系统的全球国别风险管理系统。第三,我国商业银行缺乏有效的国别风险管理系统,比如很多银行业务无法做到针对客户或产品所在国家或地区进行区分,导致风险管理效率普遍较低。考虑到“一带一路”沿线国家制度环境的特殊性,我国商业银行借力“一带一路”走出去将会面临较大的挑战。第四,大部分对商业银行面临的国别风险的研究,仍停留在国别风险的评估指标体系的分析上(章彰,2011)[16],对商业银行所面临的国别风险缺乏统一的衡量指标,缺乏对银行微观层面效率水平的考虑,鲜有国别风险对银行效率影响的实证研究。

基于上述研究空白,本研究将基于制度距离的概念,对国别风险进行整合量化,以分析制度距离对银行海外经营效率水平的影响。

三、样本、数据、变量

(一)样本介绍及数据来源

“一带一路”倡议主要涉及沿线亚欧非60余个国家(国家开发银行,2016)[19],这些国家中,除了少数发达经济体(如新加坡),大部分国家都是发展中国家,也有大量欠发达国家。这些国家的制度环境存在着政治风险突出、文化差异大、经济发展不确定等特点。首先,由于大多数国家还处于社会和经济结构的转型时期,经济增长较缓慢,地缘政治风险较突出。复杂的地理形势、民族关系以及宗教信仰等,使得宗教极端主义和恐怖主义长期盘踞滋生。上世纪70年代至今,全球恐怖事件中的很大一部分都发生于中东和南亚地区。其次,区域内各国传统文化习俗迥异,外资银行需要不断地磨合才能理解和融入当地环境。最后,“一带一路”沿线国家收入差距较大,未来经济发展的不确定性较高,大多数国家仅为中等收入水平,有些国家可能面临着“中等收入陷阱”。而部分高收入国家过度依赖自然资源,未来可持续发展的不确定性较高。

本研究涉及的“一带一路”沿线各国外资银行(包括中资银行)的数据来源于BvD Bankscope数据库(该数据库于2017年更名为Orbis Bank Focus),国家层面的相关数据来源于美国传统基金会数据库、世界银行全球发展指标数据库等。Bankscope数据库覆盖的“一带一路”沿线国家经营的商业银行分布情况见表1。在本文中,“外资银行”指母国不同于东道国的银行机构。按东道国类别,本文把外资银行分为发达经济体和新兴经济体的外资银行,来分别考察制度距离对来自不同母国的外资银行效率的影响。根据2015年的《世界经济展望》,发达经济体包括奥地利等35个国家或地区;新兴经济体包括金砖国家等24个国家或地区(International Monetary Fund,2015)[19]。相对于来自发达经济体的外资银行,新兴经济体银行由于国际化经验较少,在区域和业务布局、海外合规经营、风险管控及海外机构组织和管理上都缺乏战略资源和竞争优势,在“一带一路”沿线国家进行海外经营时受到制度距离的影响可能更大。

作者在2016年11月下载了Bankscope数据库的全部时间跨度范围内的数据(1999-2015年)。纳入本文的最终样本共有“一带一路”沿线国家的2266家银行,其中有1775家本地银行,396家发达经济体外资银行,95家新兴经济体外资银行。由于自变量滞后、部分国家制度数据缺失等原因,进入回归模型的外资银行实际数量会有所减少,详见后文回归模型结果表格中“银行数量”栏)。来自新兴经济体的外资银行中共有15家中资银行的海外子行,分别隶属于中国工商银行(5个)、中国银行(8个)、中国建设银行(1个)以及中国农业银行(1个)。样本中的银行均为商业银行。本样本共有17,752个观测值,为非平衡面板数据。

(二)变量测量

1.银行效率

本研究将银行效率水平作为因变量,来衡量制度距离对其影响。银行效率体现银行把投入转换为产出的有效性,因此用效率水平——而不是净利润、营业收入等营利性指标——更能全面系统地分析制度距离对银行成本、收入等方面的综合影响。现有文献中最常见的银行效率测量方法是边界分析法,即设定最优效率的边界值,通过对银行和最优效率边界进行比较,确定银行效率水平(Aigner,Lovell 和 Schimidt,1977)[20]。本研究采用随机前沿分析SFA方法(顾乃华和李江帆,2006;于君博,2006;Deng,Guo和Kong,2011)对银行效率进行分析估算[21-23]。目前对商业银行效率的研究主要集中在技术效率和成本效率上(王恕立和胡宗彪,2012)[24]。技术效率是指银行在给定投入下的产出能力,而成本效率则指银行给定产出下的成本控制能力。成本效率比一般的技术效率的范围更广,强调在技术效率基础上通过资源的有效组合和优化配置提升效率和产量(Schmidt和Lovell,1979)[25]。因此,本研究采用成本效率对银行进行分析估算。成本效率计算为在一定产出和投入价格的条件下样本银行与最优效率水平下的成本比值,取值在0到1之间。假设成本效率为0.65,这说明相对于处于最优效率边界的银行而言,样本银行只有效使用了自身资源中的65%,而浪费了剩余的35%。使用SFA方法对成本效率的估算模型如下:

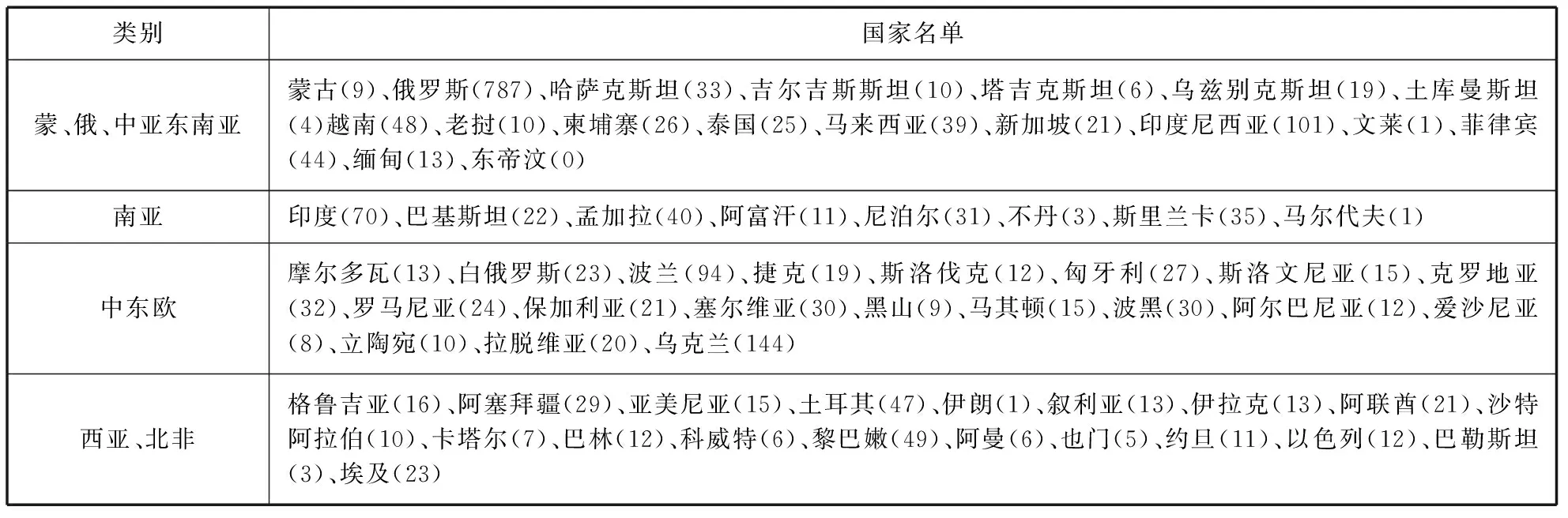

表1 Bankscope涵盖的“一带一路”沿线国家银行数量

注:国家名单及分类来自国家开发银行(2016)[18]。括号内为进入样本的该国本地及外资银行数量。

lnTCit=f(Qit,Wit;β) +vit+uit

(1)

其中,TC表示样本银行i在时间点t上运营过程中产生的成本,包括利息支出、日常支出、人力资本支出以及其他营运成本等。Q表示产出,W表示投入价格。β为所需要估计的参数,v为需要测量的无效率项,u为随机误差。效率最终估算结果为EFFit= exp(-vit)。

本研究沿用中介法来定义银行的投入和产出,即把银行看作是将投入转换为有价值产出的中介机构(Sealey和Lindley,1977)[26]。中介法适用于效率测量中的样本个体为独立实体的情况(Bos和Kool,2006)[27]。根据以往对商业银行效率的文献(Chortareas,Girardone 和Ventouri,2013;Gaganis和Pasiouras,2013;Lozano-Vivas 和Pasiouras,2010)[28-30],本研究选取的银行产出指标为贷款总额(Q1)和其他盈利资产(Q2,包括投资性证券、同业间资金以及其他投资等),投入价格指标分别为劳动力成本(W1,计算为人力资本支出/总资产),借入资金成本(W2,计算为利息支出/存款总额),以及区别于人力资本的实体资本成本(W3,计算为日常支出/固定资产)。本研究采用文献中常用的超越对数模型:

(2)

该函数形式中的投入价格和总成本已被标准化,即在取对数前除以实体资本价格W3,目的是为了确保价格同质性(Berger和Mester,1997)[31]。本研究使用Frontier 4.1软件对模型(2)中的前沿函数进行估计,该软件由Coelli(1996)开发[32],通过最大似然估计法进行估算(Battese和Coelli,1992)[33]。

2.制度距离

本研究采用制度距离——即银行东道国和母国间制度环境的标准化差异——来衡量国别风险水平(潘镇,殷华方和鲁明泓,2008)[34]。制度距离越大,银行就越难以理解、适应并融入当地环境,在当地开展客户营销、与同业合作或竞争方面更容易面临更高的监管成本和合规风险,海外经营的生存难度加大。相对于跨国制造业企业,跨国银行在海外开展业务时,不仅需严格遵守当地、母国以及全球金融监管要求,而且在开展具体业务(如为母国客户提供金融服务、营销当地客户、与当地同业进行战略合作、并购等)都会受到当地和母国经济发展、社会稳定、文化风俗等因素的双重影响,因此母国和东道国之间的制度距离加剧了银行海外市场上的风险威胁。

目前有关制度距离的研究多采用经济自由度水平(Meyer,Estrin,Bhaumik和Peng,2009; Deng,Jean和Sinkovics,2018;Deng,Yan和van Essen,2018)[8,35-36]。经济自由度水平共有10大类子指标和一个加总指标,分值越高,经济自由度越高。经济自由度所包含的指标全面和系统地评估了制度环境的差异,这些指标所体现的制度环境因素对于银行海外经营活动都有着直接或间接的影响。本文沿用文献方法(Kogut和Singh,1988;De Beule,Elia和Piscitello,2014)[37-38],使用以下标准化公式测量制度距离(INSTITUTION):

INSTITUTION= (IEFt,home-IEFt,host)2/Var(IEFt)

(3)

其中,IEFt,home与IEFt,host分别指母国和东道国在t年的经济自由度指数,Var(IEFt)指在t年的所有进入样本的母国和东道国经济自由度指数方差。

3.控制变量

本研究还包含了银行和国家层面潜在影响效率水平的控制变量。

(1)在银行层面上,银行规模(SIZE),即银行总资产的对数值。规模较大的银行可以更好地渗透市场,挖掘客户深层次需求,以较低的成本提升利润(Miller和Noulas,1996)[39]。风险资产率(RISK),即银行贷款总额占总资产的比率,是银行贷款力度和银行经营风险的重要指标(Ariff和Can,2008;Maudos,Pastor,Perez和Quesada,2002)[40-41]。资产利润率(PROFIT),即银行利润与总资产的比值,反映银行资产收益情况,因此资产利润率越高的银行往往效率越高。

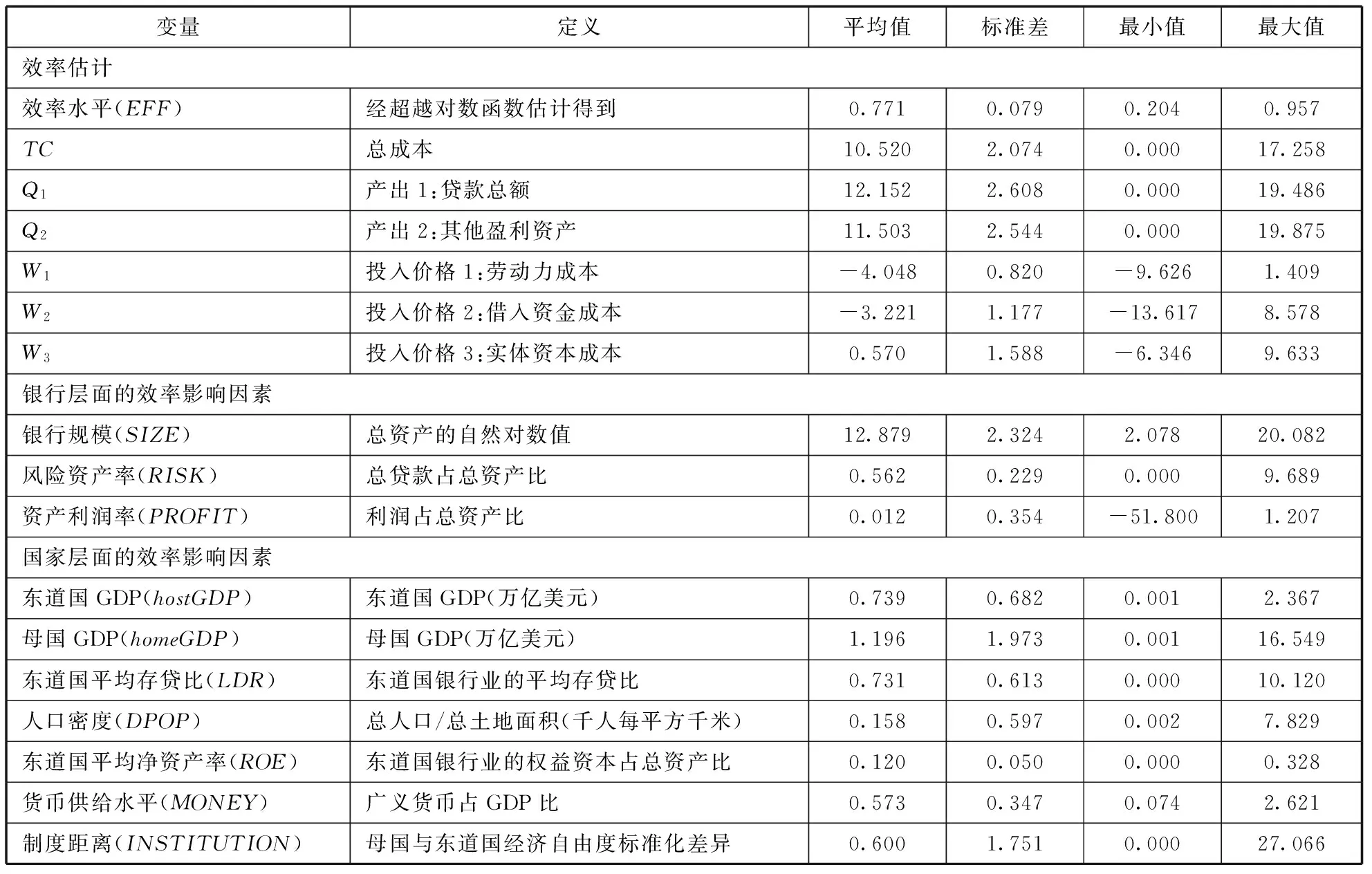

(2)在国家层面上,东道国GDP水平(hostGDP)及母国GDP水平(homeGDP)反映该国家或地区的总体经济发展水平,也能在一定程度上反映该国家或地区内银行存款和贷款业务的需求和供给情况(Carvallo和Kasman,2005)[42]。东道国银行业平均存贷比(LDR)反映银行整体将存款转换为贷款的能力。东道国人口密度(DPOP)即每平方千米土地面积的常居人口,在一定程度上反映市场需求的大小,市场需求越高,银行在当地经营的效率水平就越高。东道国平均净资产率(ROE)反映不同国家对银行监管的要求。东道国货币供给水平(MONEY),为广义上的货币供给(M2)与GDP水平的比值,给定GDP水平下货币供给水平越高,银行现金业务量更高,相关的支付和结算规模效应更强,所以可能对银行成本效率有正面影响。表2汇总了本研究中涉及到的变量定义和描述性统计。

表2 变量定义和描述性统计

四、结果与分析

(一)银行效率估算

从表3中可以看出,样本中银行平均效率水平为77.1%,标准误差为0.079,说明从平均水平来看,“一带一路”沿线国家中的商业银行相对于最优效率边界而言,能有效使用所拥有资源的77.1%。此外,本研究也对银行效率水平值作了跨年份和跨国家的比较分析。在跨年份比较上,银行效率平均水平取值范围在70.8%到79.6%之间。银行效率总体上随着年份的增长而提升,尤其是在1999年到2003年期间,银行效率平均水平从70.8%增至77.2%,增加了6.4个百分点。银行效率的提升可能是因为经济发展、信息技术的发展与应用等。需要注意的是2007年到2009年效率水平值有一定幅度的下降,从78.2%下降至76.6%,这与2008年全球金融危机对银行经营发展负面影响有关。

表3 效率跨年份比较和跨国家比较

在跨国比较上,本研究按母国来源将样本中的银行分为“一带一路”沿线国家当地银行、来自发达经济体的外资银行、来自新兴经济体的外资银行以及中资银行。从表3中可以看出,发达经济体银行平均效率水平最高,为80.1%;新兴经济体银行的平均效率水平处于中等水平,为78.1%;中国作为新兴经济体之一,其中资银行的平均效率水平为78.1%;“一带一路”沿线国家的当地银行平均效率水平最低,为76.5%。这与本研究的理论预期较符合。发达经济体银行国际化经验较丰富,属于国际市场上的“先行者”,目前多数发达经济体跨国银行已形成较成熟的全球化格局,在海外经营方面有着丰富的经验和资源,效率水平相对较高。而新兴经济体银行国际化时间较晚,各种资源比较匮乏,国际化经验较少,导致海外子行在处理母行战略目标与本土化需求的矛盾时缺乏足够的经验和知识信息。以中资银行为例,多数中资银行目前的国际化处于相对粗放的扩张阶段,较缺乏长期的全球战略布局,海外经营面临较大的合规风险。而“一带一路”沿线国家的知识、人才、技术的储备较难满足银行发展和扩张,效率水平相对较低。

(二)制度距离对银行效率影响分析

在得到银行效率估算结果后,本研究利用回归模型对影响银行效率(EFFit)的因素进行分析:

EFFit=α0+α1SIZEit+α2RISKit+α3PROFITit+α4hostGDPit+α5homeGDPit+α6LDRit+α7DPOPit+α8ROEit+α9MONEYit+α10INSTITUTIONit+μt+εit

(3)

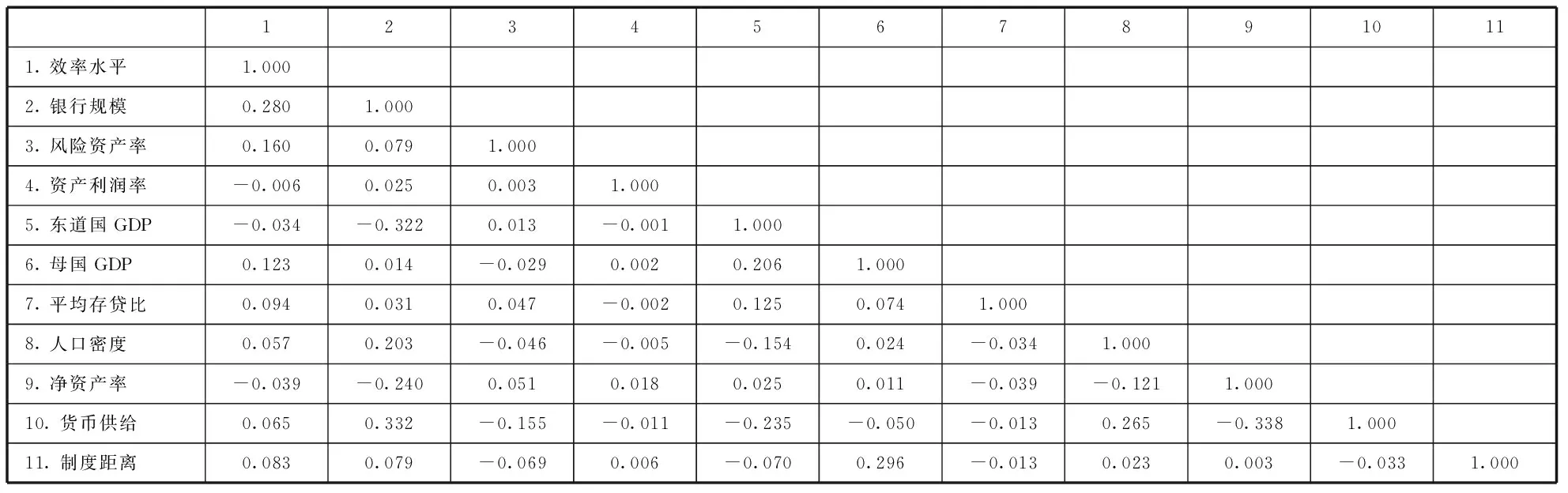

通过STATA软件中针对面板数据的XTREG命令,本研究对模型3进行回归分析。考虑到样本区间世界经济局势和“一带一路”沿线国家的巨大不确定性,本研究采用随机效应模型,将自变量滞后一年,并加入年份虚拟变量。回归分析中的自变量相关系数矩阵见表4。从表中可以看出,自变量间的相关系数绝对值较低,均低于0.4。方差膨胀因子VIF检验中,变量VIF取值在1.02到1.34范围之内,平均值为1.18,远低于10的警戒水平,因此可排除多重共线性问题。回归分析结果见表5。

表4 自变量相关系数矩阵

注:系数绝对值大于0.013者,p<0.01。

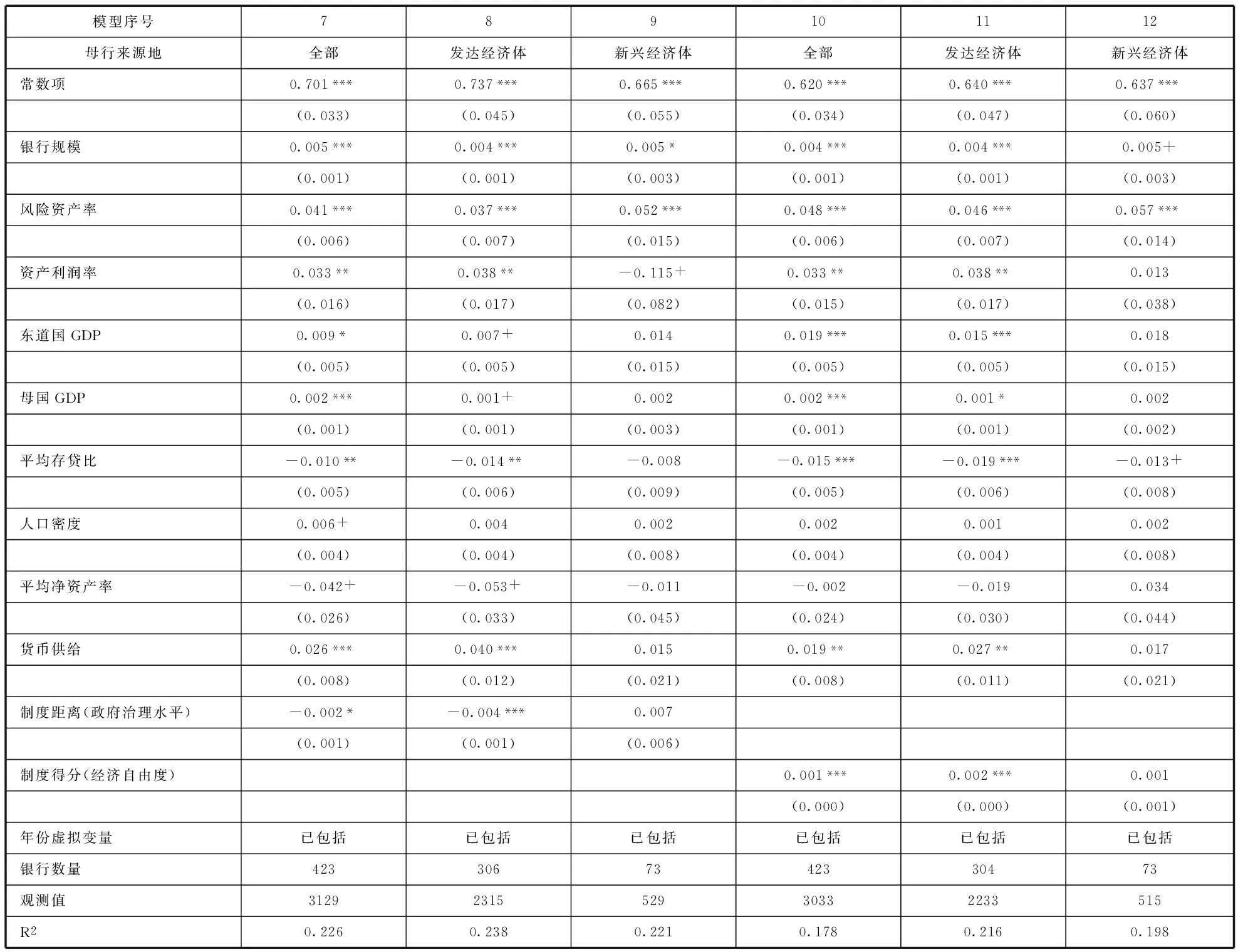

表5 不同来源地外资银行效率水平影响因素分析

注:括号内为标准误差。因自变量滞后一期及部分国家制度数据缺失,各类银行数量小于表1对应数量。***、**、*、+表示在1%、5% 、10%和20% 水平上显著。

表5中的模型1以在“一带一路”沿线国家经营的全部外资银行为样本,模型2与3则分别以发达经济体外资银行、新兴经济体外资银行作为样本。从表5中的模型1、2、3可以看出,制度距离对发达经济体及新兴经济体银行的效率都有显著的负向效应,说明“一带一路”沿线国家的制度距离对外资银行在当地开展业务的效率水平有显著的削弱作用。在模型4、5、6中,本研究考虑到海外银行自身固有特性,改用固定效应模型,结果仍然稳健。

为了进一步检验稳健性,本研究将母国与东道国间政府治理水平的差异作为测量制度距离的指标。我们使用了世界银行全球发展指标数据库中的政府治理水平综合加权指标。自1996年以来,世界银行每年利用多个渠道数据,评估各国政府治理质量。政府治理质量涵盖了政府通过正式或者非正式的形式对经济、政治、法律和社会的干预程度和治理能力,因此比运用单一指标——比如法律环境(国家开发银行,2016)[18]——更有综合性。基于该指标,表6的模型7、8、9得到了基本一致的结果。需要注意的是,模型9中,当以新兴经济体外资银行为样本时,制度距离与银行效率水平之间没有显著的相关关系。可能的原因是“一带一路”沿线国家多为发展中国家,当新兴经济体国家的银行向沿线国家进行对外投资时,母国与东道国的制度环境发展水平都较低,由于在母国不完善的制度环境水平积累了一定的经验,制度距离对其影响较弱,这与文献发现一致(Cuervo-Cazurra和Genc,2008)[43]。最后,本研究单独考察东道国经济自由度水平对国别风险的影响。表6的模型10、11结果显示,以全部外资银行或是以发达经济体外资银行为样本,东道国制度环境水平都与银行效率水平显著相关。

五、讨论

本研究通过对1999年到2015年“一带一路”沿线国家外资银行的效率水平进行分析,在海外子行层面实证检验了制度距离对银行经营效率的影响。此外,本研究将外资银行按母国分为发达经济体银行和新兴经济体银行两类,以考察国家层面因素对两类银行的效率水平影响有何区别。从研究结果来看,制度距离对所有外资银行效率水平都有显著的负向作用。此外,本研究通过分析政府治理水平等对银行效率水平的影响,对制度距离的负向效应进行了稳健性检验,并在结果上得到了支持。本研究的理论贡献有以下三个方面:

表6 稳健性检验(政府治理水平差距、经济自由度得分)

注:括号内为标准误差。因自变量滞后一期及部分国家制度数据缺失,各类银行数量小于表1对应数量。***、**、*、+表示在1%、5% 、10%和20% 水平上显著。

第一,从商业银行国际化的特殊性角度补充了对外投资理论。目前该理论的研究仍然以制造业为主要研究对象,对商业银行对外投资的特殊性缺乏足够的关注。商业银行国际化受制度环境影响大,因此从制度理论的角度研究商业银行国际化中的国别风险至关重要。

第二,填补了国别风险与制度距离对商业银行影响的实证研究空白。目前在国别风险与商业银行相关的研究和实践仍停留在对国别风险的评估和如何防范风险的理论分析层面上,关于国别风险对银行经营的影响的实证研究较少。

第三,从制度理论的视角分析国别风险,并以制度距离的概念定义国别风险,强调国别风险对来自不同母国的商业银行的差异性。由于“一带一路”国别风险涉及诸多方面,所以仅仅评估信贷风险、经济金融风险等与银行业务密切相关的直接风险是不够的。制度理论中“制度”的定义涉及正式制度、非正式制度、认知、规范、约束等多方面的因素,适合用来综合衡量国别风险水平。此外,以往对国别风险的研究只强调东道国的风险水平,忽略商业银行母国的制度环境水平。考察东道国与母国的制度环境差异能够在母国制度环境水平基础上衡量东道国的国别风险水平。

本研究分析了“一带一路”沿线国家外资银行的经营效率以及制度距离对其影响,对借力“一带一路”国家倡议走出去的中资银行的国际化实践有一定借鉴意义。研究结论表明,“一带一路”战略的提出给商业银行走出去提供了重大机遇,但沿线国家与中国的制度距离也给商业银行的海外经营造成一定挑战。中资银行把握“一带一路”战略机遇的同时要审慎决策,控制制度距离相关的国别风险对银行发展的影响:第一,学习和借鉴国际大型银行的国际化经验,提高制度风险防范能力,在全面掌控制度风险方面有所作为;第二,加强与同业、政府等联系沟通,事先了解和熟悉东道国的制度环境;第三,在支持企业“走出去”上理性决策,不盲目扩张,注重考察企业客户在国际市场上的竞争实力和跨国经营能力;第四,加强合规管理,提高母行与海外子行协作能力,在满足国际金融监管要求的前提下,适当提高海外子行的自主经营权,以便更灵活、快速地满足东道国合规要求。

参考文献:

[1]VERNON R. International investment and international trade in the product cycle [J]. Quarterly Journal of Economics, 1966, 80(2): 190-207.

[2]HYMER S. The international operations of national firms: A study of direct foreign investment [M], Cambridge: MIT Press, 1976.

[3]DUNNING J H. The eclectic paradigm of international production: A restatement and some possible extensions [J]. Journal of International Business Studies, 1988, 19(1): 1-31.

[4]BECKERMAN W. Distance and the pattern of intra-European trade [J]. Review of Economics and Statistics, 1956, 38 (1): 31-40.

[5]GHEMAWAT P. 2001. Distance still matters [J]. Harvard Business Review, 79(8): 137-149.

[6]KOSTOVA T. Transnational transfer of strategic organizational practices: A contextual perspective [J]. Academy of Management Review, 1999, 24(2): 308-24.

[7]PENG M W. Institutional transitions and strategic choices [J]. Academy of Management Review, 2003, 28 (2): 275-296.

[8]DENG Ziliang, JEAN R J, SINKOVICS R R. Rapid expansion of international new ventures across institutional distance [J]. Journal of International Business Studies, 2018, Forthcoming. DOI: 10.1057/s41267-017-0108-6.

[9]韩立岩, 顾雪松. 中国对外直接投资是过度还是不足?——基于制度视角与跨国面板数据的实证研究[J]. 中国软科学,2013(10):21-34.

[10]张邯玥, 田高良. 中国商业银行国际化发展的现状、存在问题及对策研究[J]. 经济问题探索,2006(2): 134-138.

[11]BARTH J R, CAPRIO G, LEVINE R. Bank regulation and supervision: what works best? [J]. Journal of Financial Intermediation, 2004, 3(2): 205-248.

[12]MILLER S R, EDEN L. Local density and foreign subsidiary performance [J]. Academy of Management Journal, 2006, 49(2): 341-355.

[13]SALOMON R, WU Zheying. Institutional distance and local isomorphism strategy [J]. Journal of International Business Studies, 2012, 43(4): 343-367.

[14]COSSET J, SISKOS Y, ZOPOUNIDIS C. Evaluating country risk: a decision support approach [J]. Global Finance Journal, 1992, 3(1): 79-95.

[15]中国银监会. 银行业金融机构国别风险管理指引[Z]. 2010.

[16]章 彰. 商业银行的国别风险管理:由美国主权降级想到的[J]. 银行家,2011(9): 54-57.

[17]NORTH D C.1990. Institutions, institutional change and economic performance[M]. Cambridge, UK: Cambridge University Press.

[18]国家开发银行. “一带一路”国家法律风险报告[M]. 北京:法律出版社,2016.

[19]International Monetary Fund. World economic outlook-uneven growth: short- and long-term factors [R]. 2015.

[20]AIGNER D, LOVELL C K, SCHMIDT P. Formulation and estimation of stochastic frontier production function models [J]. Journal of Econometrics, 1977, 6(1): 21-37.

[21]顾乃华, 李江帆. 中国服务业技术效率区域差异的实证分析[J]. 经济研究,2006(1): 46-56.

[22]于君博. 前沿生产函数在中国区域经济增长技术效率测算中的应用[J]. 中国软科学,2006(11):50-59.

[23]DENG Ziliang, GUO Honglin, KONG Guilan. Efficiency spillovers of foreign direct investment in the Chinese banking system [J]. Global Economic Review, 2011, 40(2): 179-191.

[24]王恕立, 胡宗彪. 中国服务业分行业生产率变迁及异质性考察[J]. 经济研究,2012(4): 15-27.

[25]SCHMIDT P, LOVELL C K. Estimating technical and allocative inefficiency relative to stochastic production and cost frontiers [J]. Journal of Econometrics, 1979, 9(3): 343-366.

[26]SEALEY C W, LINDLEY J T. Inputs, outputs, and a theory of production and cost at depository financial institutions [J]. Journal of Finance, 1977, 32(4): 1251-1266.

[27]BOS J W, KOOL C J. Bank efficiency: the role of bank strategy and local market conditions [J]. Journal of Banking & Finance, 2006, 30(7): 1953-1974.

[28]CHORTAREAS G E, GIRARDONE C, VENTOURI A. Financial freedom and bank efficiency: evidence from the European Union [J]. Journal of Banking & Finance, 2013, 37(4): 1223-1231.

[29]GAGANIS C, PASIOURAS F. Financial supervision regimes and bank efficiency: international evidence [J]. Journal of Banking & Finance, 2013, 37(12): 5463-5475.

[30]LOZANO-VIVAS A, PASIOURAS F. The impact of non-traditional activities on the estimation of bank efficiency: international evidence [J]. Journal of Banking & Finance, 2010, 34(7): 1436-1449.

[31]BERGER A N, MESTER L J. Inside the black box: what explains differences in the efficiencies of financial institutions? [J]. Journal of Banking & Finance, 1997, 21(7): 895-947.

[32]COELLI T J.A Guide to FRONTIER Version 4.1: A computer program for stochastic frontier production and cost function estimation [Z]. Centre for Efficiency and Productivity Analysis Working Paper, University of New England, 1996.

[33]BATTESE G E, COELLI T J. Frontier production functions, technical efficiency and panel data: with application to paddy farmers in India [J]. Journal of Productivity Analysis, 1992, 3(1/2): 153-169.

[34]潘 镇, 殷华方, 鲁明泓. 制度距离对于外资企业绩效的影响——一项基于生存分析的实证研究[J]. 管理世界, 2008(7): 103-115.

[35]DENG Ziliang, YAN Jiayan, VAN ESSEN M. Heterogeneity of political connections and outward foreign direct investment [J]. International Business Review, 2018, Forthcoming.

[36]MEYER K E, ESTRIN S, BHAUMIK S K, et al. Institutions, resources, and entry strategies in emerging economies [J]. Strategic Management Journal, 2009, 30(1): 61-80.

[37]KOGUT B, SINGH H. The effect of national culture on the choice of entry mode [J]. Journal of International Business Studies, 1988, 19 (3): 411-432.

[38]FILIP D B, STEFANO E, PISCITELLO L, Entry and access to competencies abroad: emerging market firms versus advanced market firms [J]. Journal of International Management, 2014, 20(2): 137-152.

[39]MILLER S M, NOULAS A G. The technical efficiency of large bank production [J]. Journal of Banking & Finance, 1996, 20(3): 495-509.

[40]MAUDOS J, PASTOR J M, PEREZ F, et al. Quesada cost and profit efficiency in European banks [J]. Journal of International Financial Markets, Institutions and Money, 2002, 12(1): 33-58.

[41]ARIFF M, CAN L. Cost and profit efficiency of Chinese banks: a non-parametric analysis [J]. China Economic Review, 2008, 19(2): 260-273.

[42]CARVALLO O, KASMAN A. Cost efficiency in the Latin American and Caribbean banking systems [J]. Journal of International Financial Markets, Institutions & Money, 2005, 15(1): 55-73.

[43]CUERVO-CAZURRA A, GENC M. Transforming disadvantages into advantages: developing-country MNEs in the least developed countries [J]. Journal of International Business Studies, 2008, 39(6): 957-979.