奥飞动漫并购四月星空的估值定价分析

颜小鸽

并购重组是上市公司增强竞争力、提升公司价值的有效方式。本文选取奥飞动漫并购四月星空这一并购溢价相对较高的案例为研究对象,对并购重组中投资价值的评估定价问题进行分析,从而得出一些启示。

案例背景

主并方广东奥飞动漫文化股份有限公司,成立于1993年,2009年在深圳证券交易所公开上市,股票代码为002292,2016年3月,更名为“奥飞娱乐股份有限公司”。公司主要从事动漫影视、玩具和非动漫玩具的开发、生产和销售;手机游戏的开发和出版以及动漫平台和IP全版权运营等业务。被并方北京四月星空网络技术有限公司成立于2009年,是一家主营技术开发、项目投资、企业营销策划和电脑动画设计以及图文制作的公司。

2015年8月10日,奥飞动漫以发行股份及支付现金方式购买四月星空100%股权。北京中企华公司采用收益法(自由现金流折现模型+增量现金流折现模型)以2015年6月30日为基准日评估得到四月星空的投资价值为?91057.93万元。

估值过程

(1)方法选择

本次估值的价值类型为投资价值,不仅关注标的单位未来盈利能力,更看重双方整合后为上市公司带来的增量价值,故本次估值采用收益法估值。而投资价值E主要体现在两部分,一部分为保持目前状态持续运营的股东全部权益价值E1,另一部分为双方整合后为上市公司带来的价值增量E2,即E=E1+E2。

(2)参数确定与计算过程

1.E1的计算过程

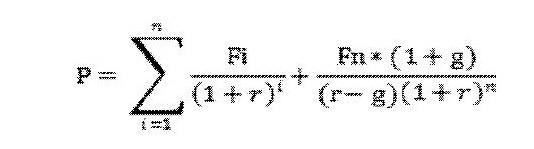

El采取传统的企业自由现金流折现模型进行估值,

即股东全部权益价值E1=股东全部权益价值=企业整体价值付息债务价值。

企业整体价值=经营性资产价值+长期股权投资及可供出售金融资产价值+溢余资产价值+非经营性资产负债价值。

第一,经营性资产价值

P 12307.42+=33630.35万元

其中:P:评估基准日企业经营性资产价值;F{:基准日第i年预期自由现金流量,为12307.42万元,;Fn:永续期第一年未考虑增长率的自由现金流量5226.29万元;r:折现率(加权平均资本成本WACC,2015年7-12月,2016-2018年,2019-2023年,2024年的折现率分别为12.06%,12.08%,12.07%,12.06%);n:预测期至2024年;i:预测期第i年;g:永续期增长率,取3%。

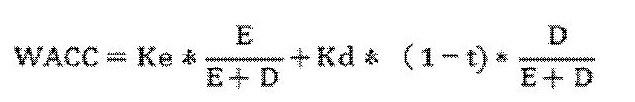

其中:ke:权益资本成本,取值见表1;Kd是付息债务资本成本,取中国人民银行2015年6月28日发布的5年以上人民币贷款基准利率,5.4%;E:权益市场价值;D:付息债务市场价值,D/n按照行业平均水平预测取值0.0269;t:所得税率。

而Ke=rfr。

其中:rf为无风险利率,由WIND知基准日银行间国债中债到期收益率为3.5976%,故rf取3.5976%;MRP为市场风险溢价=成熟股票市场基本补偿额6.25%+国家风险补偿额0.9%,即MRP为7.15%;rc是企业特定风险调整系数,为4%;B是权益系统风险系数,取值结果如表1;代人公式计算得到Ke结果2015年7 12月,2016 2018年,2019 2023年,2024年的折现率分别为12.27%,12.28%,12.27%,12.27%。

第二,长期股权投资及可供出售金融资产价值

评估基准日四月星空共持有2家长期股权投资单位(上海逸态品牌管理公司:和苏州六月品牌管理公司,各投资20%)及2家可供出售金融资产单位(济南亿福莱网络科技公司和苏州市舞之数码动画制作公司,各投资10%和2%),以估值基准日这几家公司报表净资产乘以持股比例确定估值,得到长期股权投资及可供出售金融资产价值为47.37万元。

第三,溢余资产估值

本次四月星空溢余资产为货币资金,共计1368.23万元。

第四,非经营性资产负债估值

本次四月星空非经营性资产为估值基准日其他应收款各类押金及其他流动资产1037.01万元;非经营性负债为估值基准日上海畦呀应付账款中的代收分成以及其他应付款中的前期注册费0.19万元。因此,非经营性资产负债估值为1036.82万元。

第五,付息债务估值

基准日付息债务采用成本法核算,为171.84万元。

综上所述,E1(股东全部权益价值)=(33630.35+47.37+1368.23+1036.82)-171.84=35910.95万元

2.E2的计算过程

E2为双方整合后为上市公司带来的价值增量=明确预测期期间的增量现金流量现值+明确预测期之后的增量现金流量现值。明确的预测期至2022年,此后永续期内折现率保持不变。其他参数与计算E1时的方法一致,不再赘述。将预测期前后各年增量现金流量折现得到双方整合后标的为上市公司带来的价值增量E2=增量现金流量折现值之和=55146.98万元。

综上所述,本次评估的投资价值E=E1+E2=35910.95+55146.98=91057.93万元。

启示

互联网企业由于其轻资产运营的特点,使得企业内的许多诸如品牌竞争力、客户资源、人力资源、技术经验等的核心资产难以在报表中得到反映,且對于主并方来说,一般更在乎的是被并方所能带来的协同价值,也就是投资价值。而本案在对被并方估值定价时将投资价值纳入了评估范围,给其他同类企业并购的估值定价提供了先例和参考。