实际控制人性质、高管薪酬激励与企业绩效

——基于薪酬激励模式的实证研究

张 莲

企业的经营权、所有权相互分离是现代企业管理中的最基本特征,经营者和股东的利益并非完全一致,必然会引发二者的代理冲突。为了有效解决代理问题,提高经营者的工作效率,建立一套科学的高管薪酬激励约束机制至关重要。如何构建和完善薪酬激励机制一直是国内外理论界和实务界研究的热点问题。近年来,我国企业的高管较普遍存在薪酬与企业绩效不匹配现象,社会各界普遍对高管薪酬激励效应产生质疑。2009年,为规范国有控股企业的高管薪酬,我国首次对国有控股企业的高管发布了“限薪令”,对非国有控股企业设计高管薪酬激励制度具有一定的指导作用。有些学者认为,高管薪酬水平的提高能够显著增加企业收益,并且不同行业公司的薪酬绩效敏感性不同[1-2]。我国企业根据实际控制人性质可以划分为国有控股企业和非国有控股企业,二者在我国市场经济发展中具有不同的作用,国有控股企业更加关注社会责任。按照激励模式的不同,高管薪酬通常分为货币薪酬和股票。实际控制人性质、薪酬激励模式的不同可能会引起高管薪酬对企业绩效的作用机理变化。根据既有文献,理论界主要从企业绩效与高管薪酬的简单关系层面对二者的相关性问题进行研究,未对结论达成共识,实际控制人性质、薪酬激励模式对企业绩效与高管薪酬关系的影响亟待深入挖掘和探索。

基于此,笔者选取我国沪深两市2011—2016年非金融、保险行业的A股上市公司的相关数据,在分析高管货币薪酬、高管持股与企业绩效的关系基础上,深层次研究实际控制人性质、薪酬激励模式对高管货币薪酬、高管持股与企业绩效关系的作用机理,既可以丰富企业绩效与高管薪酬的相关文献,又能够为我国国有控股企业改革、完善企业高管薪酬激励机制提供数据支持。

一、文献综述

(一)企业绩效与高管货币薪酬的关系

国外学者对企业绩效与高管货币薪酬关系的研究没有得出统一的结论。O.Neslihan认为CEO现金薪酬对企业绩效的敏感性较低[3]。K.J.Sigler以美国纽交所2006—2009年的280家上市公司为对象,分析公司绩效与高管薪酬的相关性,发现CEO货币薪酬水平的提升会激发CEO为企业创造更高的收益,二者具有显著的正相关性[4]。M.J.Conyont等人和K.Elizabeth分别选取中国和巴西的上市公司作为研究对象,也认为CEO现金薪酬的增加对企业绩效具有明显的正向激励效应,会增加股东的财富[5-6]。

国内学界普遍认为,企业绩效与高管薪酬的间存在不相关关系、弱相关关系或者显著相关关系。李增全用加权平均净资产收益率衡量企业绩效,认为货币薪酬、股票期权不能发挥正向的激励效应[7]。魏刚和湛新民等人也提出企业绩效与高管货币薪酬不具有显著相关关系[8-9]。随着我国相关法律法规的逐步健全,高管薪酬逐步发挥其正向的激励作用。周仁俊等人从产权视角出发,研究企业经营绩效与高管薪酬的关系,发现高管货币薪酬、高管持股可以明显提高企业绩效,在非国有企业中高管薪酬的正向激励作用更加显著[10]。王小宁等人选取房地产行业的108家上市公司为研究对象,发现企业经营绩效与高管货币薪酬、高管持股具有显著的正相关关系,但是高管薪酬的激励效应在国有企业中表现得更显著[11]。

(二)企业绩效与股权报酬的关系

国外学术界对企业绩效与股权报酬的研究开始比较早,不过尚未达成共识。C.J.Michael等人选择美国《福布斯》杂志发布的2 213个样本数据,发现CEO的股权报酬对企业绩效没有显著影响[12]。H.Mehran对CEO薪酬结构、所有权与公司经营绩效进行研究,认为公司绩效与权益性薪酬具有显著的正相关关系[13]。B.J.Hall等人通过研究也发现,CEO的股权激励强度、股票价值对公司绩效具有明显的正向激励效应。CEO持有的股票比例以及股票价值越高,越能提高公司的经营业绩[14]。S.Rajgopal等人对股票期权报酬与风险承担的关系进行研究,发现股票期权报酬会对公司绩效产生积极的正向影响[15]。

国内学者对企业绩效与股权报酬关系的研究起步相对较晚,彭燕文等人以我国沪深两市房地产行业2009—2011年A股84家上市公司为样本,研究企业绩效与高管薪酬的相关性,发现高管持股与企业绩效不存在相关性[16]。孙永生等人选取2007—2010年实施股权激励的公司和按照行业、规模、实际控制人性质进行配对的公司为样本,认为薪酬激励方式采取E型(薪酬由货币薪酬组成)和D型(薪酬由货币薪酬、股权收益组成)会对企业绩效产生不同的激励效应,并且股权收益比例越高,激励效应表现得更为显著[17]。

通过回顾国内外的相关研究成果,可以看出学者们对于企业绩效与高管货币薪酬、股权报酬的关系仍没有得出一致结论。随着我国上司公司治理机制的完善,越来越多的公司开始对高管实施股权激励以达到缓解委托—代理冲突的目的。基于上述情况,笔者以2012—2016年我国沪深两市非金融、保险行业的A股上市公司为对象,考察企业绩效与高管薪酬的相关性,并深入研究实际控制人性质、薪酬激励模式对高管薪酬激励效应的影响。

三、理论分析与研究假设

(一)企业绩效与高管货币薪酬的相关性

委托—代理理论认为,股东为了减少代理成本、提高高管人员的主动性与工作热情、最大化地增加股东财富,会和高管人员约定与企业绩效挂钩的薪酬契约。高管人员的薪酬水平是促使其改善企业绩效的动力源泉。夏宁等人认为,高管货币薪酬对企业绩效具有明显的正向激励效应,对国有企业的激励效应显著强于非国有企业[18]。因为,股东与高管人员之间存在代理冲突,企业通过设计合理的薪酬契约机制,使二者的目标尽可能一致。高管人员在薪酬契约约束机制下,通过改善企业的经营业绩来提高自己的报酬,可实现股东、高管人员的双赢。李烨等人通过研究也发现,高管货币薪酬对企业绩效具有显著的正向激励效应,并且相对于民营企业,这种激励作用在国有企业中更加显著[19]。随着规范国有控股企业高管薪酬的“限薪令”等政策出台,国有控股企业的薪酬激励体系更加健全。国有控股企业高管薪酬的激励效应强于非国有控股企业。据此,本次研究提出假设1。

假设1:企业绩效与高管货币薪酬呈显著正相关关系,国有控股企业中高管货币薪酬的激励作用强于非国有控股企业。

(二)企业绩效与股权报酬的相关性

最优契约理论认为,股权激励是一种有效的长期激励方式,通过赋予高管股票可使股东利益与高管利益紧密捆绑在一起,有利于股东和高管同时实现利益最大化。股东通过股权激励方式将自己利益和高管人员利益汇聚在一起,共同承担企业的经营风险和收益,可以促使高管人员从企业长期发展的角度作出相关决策,避免出现短视行为,激发高管人员为股东创造更多的价值。D.Yermack研究发现,高管人员的持股水平会明显影响企业绩效尤其是股票价格[20]。王小宁等人认为企业经营业绩与高管持股存在显著的正相关关系,并且在国有企业中的相关性程度显著高于非国有企业[11]。一般来说,国有企业关于高管持股的绩效考核和监督约束机制比非国有企业更加严格、完善。据此,本次研究提出假设2。

假设2:企业绩效与高管持股比例呈显著正相关关系,国有控股企业中高管持股的激励作用强于非国有控股企业。

(三)不同薪酬激励模式的比较

货币薪酬包括基本工资、各项福利以及绩效奖金等报酬。与货币薪酬相比,高管人员通过持有公司股票可以获得剩余索取权,分享企业的剩余利润。不过,企业对高管人员关于其股票的授权、行权在经营绩效方面有更严格的要求。企业的净利润、净资产收益率等绩效指标须达到一定的条件,高管人员才能被授予股票并行权。股权激励机制可以使高管薪酬与企业绩效的联系更加紧密。孙永生等人研究发现,在实际控制人的控制权、所有权相对较低的情况下,无论是国有企业还是民营企业,E型薪酬激励效应(薪酬由货币薪酬组成)均弱于D型薪酬激励效应(薪酬由货币薪酬、股权收益组成)[17]。黄健柏等人认为股权激励机制使高管人员同时具有委托人和代理人的双重身份性质,会对高管人员产生更大的激励效果。股权激励机制通过分享企业的剩余利润,以更低的成本发挥更高的激励效应。据此,本次研究提出假设3。

假设3:由货币薪酬、股权收益组成薪酬激励效应显著强于货币薪酬激励效应。

四、研究设计

(一)样本选取与数据来源

笔者选取我国沪深两市2011—2016年A股非金融保险行业的上市公司作为研究样本。剔除ST、*ST、PT类公司,同时在B股或H股上市的公司,以及相关数据缺失的公司,最终得到10 310个有效观测值,并采用面板数据多元回归方法对其进行实证研究。每股收益、净利润、高管货币薪酬、高管持股数量、实际控制人性质等财务数据来源于国泰安CSMAR数据库,行业数据来源于锐思RESSET数据库。本次研究利用Stata 12.0软件对样本数据进行分析。

(二)模型构建与变量定义

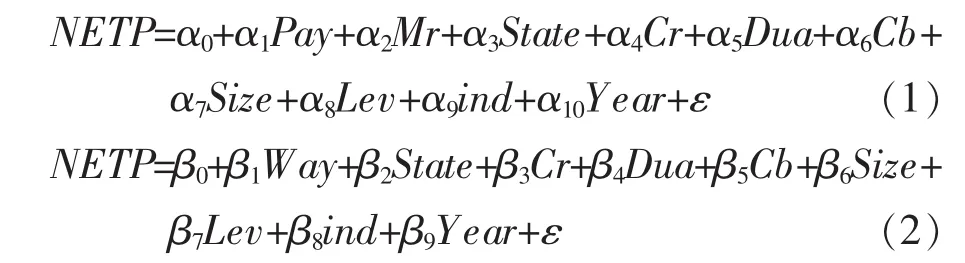

笔者主要研究企业绩效与高管薪酬的相关性,并进一步分析实际控制人性质和薪酬激励模式对薪酬激励效应的影响。为此,我们设定如下模型:

式中:被解释变量为“企业绩效”(NETP),以期末净利润的自然对数对企业绩效进行衡量;解释变量为“高管货币薪酬”(Pay)、“高管持股比例”(Mr)和“薪酬激励模式”(Way)。其中,“高管货币薪酬”用前 3名高管薪酬的自然对数作为衡量指标,“高管持股比例”用高管持股数量除以股本总数作为衡量指标。“薪酬激励模式”(Way)为虚拟变量,若同时采用货币薪酬、股权激励则为1,否则为0。为了控制公司治理特征、规模、偿债能力对企业绩效与高管薪酬相关性的影响,笔者引入“实际控制人性质”“股权集中度”“两职合一”“董事会独立性”“规模”“财务杠杆”变量,同时对行业、年度特征进行控制。

五、实证结果与分析

(一)描述性统计

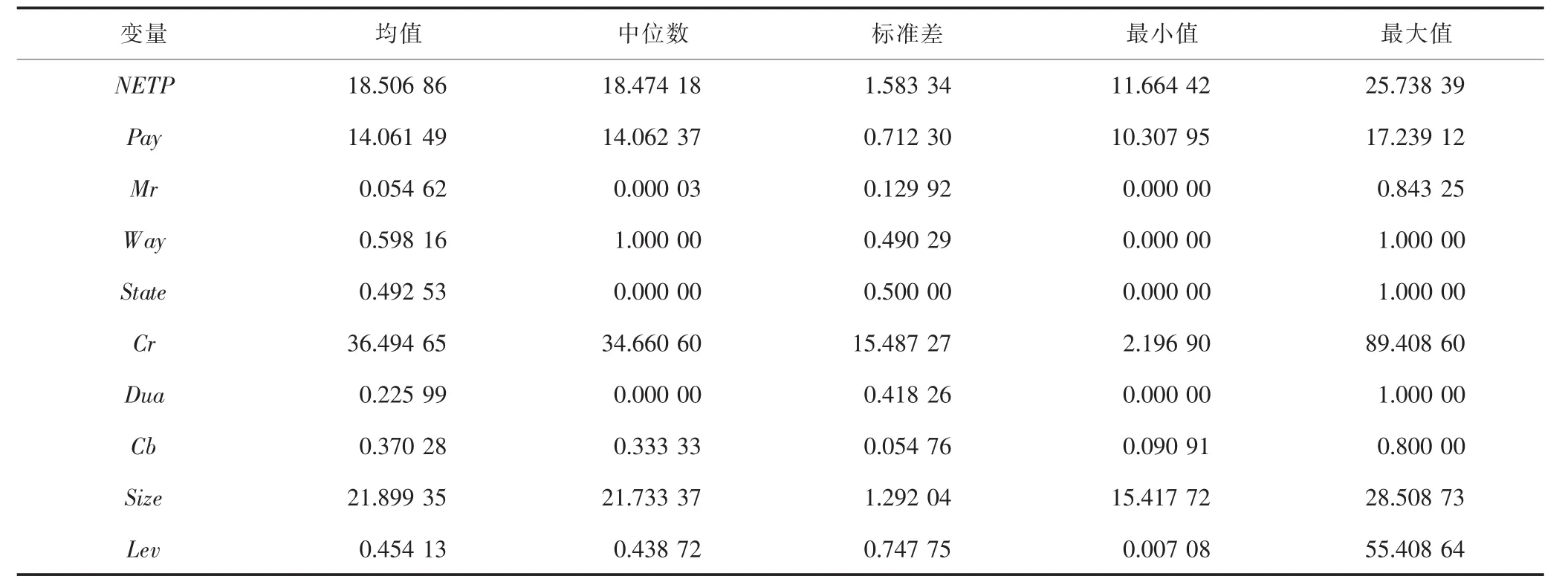

为了分析样本公司高管的薪酬激励效应,笔者对主要变量进行了描述统计,并按照实际控制人性质进行分组差异检验。

全样本描述统计见表1。由表1可知,“企业绩效”的均值为18.506 86,最小值为11.664 42,最大值为25.738 39,表明许多上市公司的经营绩效不高,具有很大的上升空间;“高管货币薪酬”的均值为14.061 49,最大值为17.239 12,表明各上市公司的货币薪酬激励程度差异比较明显;“高管持股比例”的均值、最小值和最大值分别为0.054 62、0.000 00和0.843 25,表明我国上市公司高管的持股水平较低,约40.18%的高管零持股,且各公司高管持股比例差别较大;“薪酬激励模式”的均值为0.598 16,最大值为1.000 00,说明各上市公司的高管薪酬激励模式差异较明显;可以发现各公司的“股权集中度”“两职兼任”“董事会独立性”“规模”“财务杠杆”存在明显的差异。

国有和非国有控股企业高管薪酬激励差异的描述性统计见表2。国有控股企业“高管货币薪酬”的均值、中位数分别为14.112 67、14.126 74;非国有控股企业“高管货币薪酬”的均值、中位数分别为14.01182、13.998 08。国有控股企业的高管货币薪酬显著高于非国有控股企业,且国有控股企业的“企业绩效”明显高于非国有控股企业,与假设1符合。国有控股企业的“高管持股比例”的均值、中位数分别为0.006 60、0.000 00,明显小于非国有控股企业的0.101 22、0.006 79,但是国有控股企业的“企业绩效”(NETP)明显高于非国有控股企业,与假设2相符。

表1 全样本描述性统计N=10 310

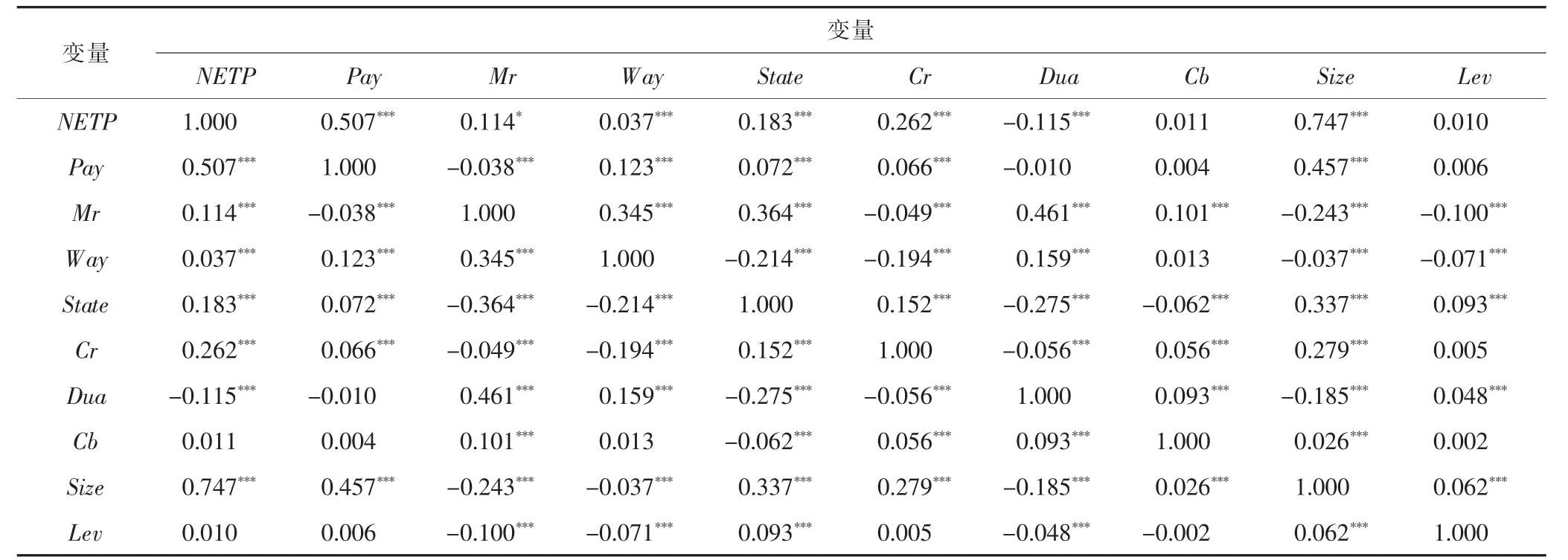

(二)相关性分析

主要变量的pearson相关系数见表3。根据表3分析结果可知,“企业绩效”与“高管货币薪酬”“高管持股比例”“薪酬激励模式”在1%的水平上显著正相关,高管薪酬具有显著的正向激励效应,假设1、假设2和假设3得到初步验证。实际控制人性质以及薪酬激励模式对高管薪酬激励效应的影响有待进一步采用多元回归分析验证。“实际控制人性质”“股权集中度”“两职合一”和“规模”会对“企业绩效”产生显著影响。大部分变量的pearson相关系数低于0.300,表明模型不具有多重共线性。

(三)多元回归结果分析

1.企业绩效与高管货币薪酬的关系

企业绩效与高管货币薪酬关系的回归结果见表4。在全样本回归和分组样本回归中的F值分别为699.42、425.70和266.80,均在1%的水平上显著;且R2分别为0.620 1、0.659 6和0.540 9,说明模型的拟合优度很好,能够较好地解释高管薪酬的激励效应。在全样本回归和分组样本回归中,“高管货币薪酬”(Pay)的系数均在1%的水平上显著为正,表明高管货币薪酬水平越高,越能激励高管人员提升企业绩效。“企业绩效”与“高管货币薪酬”呈显著正相关关系,假设1部分得到验证。将全样本分为国有控股和非国有控股企业样本,可以看出国有控股企业的“高管货币薪酬”的系数为0.601,在1%的水平上显著高于非国有控股企业的“高管货币薪酬”的系数(0.402),且符号为正,说明在国有控股企业中“高管货币薪酬”的正向激励效应更强,假设1得到验证。

表2 国有和非国有控股企业高管薪酬激励差异的描述性统计

表3 主要变量的pearson相关系数

表4 企业绩效与高管货币薪酬关系的回归结果N=10 310

2.企业绩效与高管持股比例的关系

根据表4的分析结果可以看出,在全样本回归和分组回归中,“高管持股比例”的系数均为正,且在1%水平上通过了显著性检验,说明高管持股比例越高,越能激励高管改善企业绩效。“企业绩效”与“高管持股比例”是显著正相关关系,假设2部分得到验证。进行分组回归后,国有控股企业中“高管持股比例”的系数为2.601,大于0.000,在1%的水平上显著高于非国有控股企业“高管持股比例”的系数0.552,说明与非国有控股企业相比,高管持股的正向激励效应在国有控股企业中表现得更加明显。这与D.Yermack[20]、王小宁等人[11]的检验结果一致。

3.不同薪酬激励模式下高管薪酬激励效应

不同薪酬激励模式下高管薪酬激励效应的回归结果见表5。可以看出,在全样本回归中,高管“薪酬激励模式”的系数为0.231,t值为 10.59,其系数在1%的水平上显著为正,说明由货币薪酬、股权收益组成薪酬激励效应显著强于货币薪酬激励效应,假设3得到验证。分为国有控股和非国有控股企业样本后,笔者发现无论是在国有控股还是非国有控股企业中高管“薪酬激励模式”的系数均通过了1%水平上的检验。符号为正说明在国有控股和非国有控股企业中,由货币薪酬、股权收益组成薪酬激励效应均表现得更为显著,更进一步验证了假设3。这与孙永生等人[17]的研究结果一致。

根据表4和表5可知,“实际控制人性质”“董事会独立性”“财务杠杆”的系数显著为负,说明国有控股企业董事会独立性越强,财务杠杆越高,企业绩效越低。股权集中度和规模的系数均在1%的水平上显著,说明股权越集中,规模越大,越能提高企业的绩效。

(四)稳健性检验

为进一步检验研究结论的可靠性,文章借鉴陶萍等人[21]的方法,采用每股收益(EPS)衡量企业绩效,重新进行上述回归分析,发现回归结果的显著性和符号未发生明显变化。

表5 不同薪酬激励模式下高管薪酬激励效应的回归结果N=10 310

六、结论

笔者以我国沪深两市2011—2016年A股非金融保险行业的上市公司为样本,分析高管薪酬与企业绩效的关系,并进一步研究实际控制人性质、薪酬激励模式对高管薪酬与企业绩效关系的影响。研究结果主要有以下3点。第一,企业绩效与高管货币薪酬呈显著正相关关系,高管货币薪酬水平越高,企业绩效越高。国有控股企业中高管货币薪酬的激励效果显著强于非国有控股企业,实际控制人性质对企业绩效与高管货币薪酬的相关性产生正的调节效应。第二,企业绩效与高管持股比例呈显著正相关关系,高管持股比例越高,企业绩效越高。国有控股企业中高管持股的激励效果显著强于非国有控股企业,实际控制人性质对企业绩效与高管持股比例的相关性产生正的调节效应。第三,国有控股和非国有控股企业中,由货币薪酬、股权收益组成薪酬激励效果显著强于货币薪酬激励效果,货币薪酬、股权收益组成薪酬模式会强化薪酬激励效果。由此可见,如何有效推进我国国有控股企业改革、完善企业高管薪酬激励机制具有十分重要的价值。

参考文献:

[1]HOCHBERG Y V,SAPIENZA P,VISSING-JRGENSEN A.A Lobby Approach to Evaluating the Sarbanes-oxley of 2002[J].Journal of Accounting Research, 2009(2).

[2]李斌,郭剑桥.高管薪酬与公司绩效关系的实证研究[J].财经问题研究,2013(11).

[3]NESLIHAN O.CEO Compensation and Firm Performance:An Empirical Investigationg of UK Panel Data[J].European Financial Management,2011(2).

[4]SIGLER K J.CEO Compensation and Company Performance[J].Business and Economics Journal, 2011(31).

[5]CONYON M J,HE L.Executive Compensation and Corporate Governance in China[J].Journal of Corporate Finance,2011(4).

[6]ELIZABETH K.Executive Compensation and Corporate Financial Performance in Brazilian Companies[J].Ssrn Electronic Journal, 2013(5).

[7]李增全.激励机制与企业绩效:一项基于上市公司的实证研究[J].会计研究,2000(1).

[8]魏刚.高级管理层激励与上市公司经营绩效[J].经济研究,2000(12).

[9]谌新民,刘善敏.上市公司经营报酬结构性差异的实证研究[J].经济研究,2003(8).

[10]周仁俊,杨战兵,李利.管理层激励与企业经营绩效的相关性:国有与非国有控股上市公司的比较[J].会计研究,2011(12).

[11]王小宁,周美玲.房地产高管薪酬与企业绩效的相关性研究:基于国有非国有企业的对比分析[J].会计之友,2016(24).

[12]MICHAELCJ,MURPHYKJ.PerformancePayandTop-management Incentives[J].Journal of Political Economy, 1990(2).

[13]MEHRAN H.Executive Compensation Structure, Ownership,and Firm Performance[J].Journal of Financial Economics,1995(2).

[14]HALL B J,LIEBMAN J B.Are CEOs Really Paid like Bureau-crates[J].Quarterly Journal of Economics,1998(2).

[15]RAJGOPAL S,SHEVLIN T.Empirical Evidence on the Relation Between Stock Option Compensation and Risk Taking[J].Journal of Accounting and Economics, 2002(2).

[16]彭燕文,戴冬梅.中国房地产上市公司高管薪酬与企业绩效的相关性分析[J].经济研究导刊,2014(1).

[17]孙永生,陈维政.终极控制权对高管薪酬激励效应影响的实证分析[J].工业技术经济,2015(4).

[18]夏宁,刘淑贤.高管薪酬、企业分红与企业绩效关系研究[J].经济管理研究,2014(4).

[19]李烨,严由亮.高管薪酬激励、产权性质与企业绩效:基于股权集中度的调节效应[J].工业技术经济,2017(9).

[20]YERMACK D.Shareholder Voting and Corporate Governance[J].Annual Review of Financial Economics, 2010(2).

[21]陶萍,张睿.高管薪酬、企业绩效激励效应与政府限薪令影响:基于133家A股国有控股公司的实证研究[J].现代财经,2016(6).