河南省出口商品竞争力及其变化的实证分析

——基于1998—2016年数据测算

方旖旎,李国洋

(河南工业大学 经济贸易学院,郑州 450001)

近10年来河南省对外贸易实现了由传统产品贸易向大规模制造业加工贸易的转变。1998—2016年河南省出口贸易规模、主要产品构成及其代表性产品的国际竞争力发生了质变。2016年河南省出口贸易额再创新高,贸易增速超过全国平均值7.7个百分点,占中部6省出口贸易比重、全国贸易比重分别为27.62%与2.05%,上升至中国贸易次主导地位[1],并首次进入中国贸易省份“十强”行列。

从2016年河南省出口商品结构看,机电产品与高新技术产品分别占75.71%与66.34%,均超过国内62.48%与28.97%的整体水平,其中仅电话机出口就占63.25%。综合考虑河南省贸易方式中73.3%的加工贸易比重与贸易主体中超过70%外企贸易比重,河南省出口井喷式发展实质是大量国外中间产品借助国际生产分工,以低端产业链模式嵌入[2],形成河南省出口贸易低附加值与“高技术含量加工幻想”并存的境况[3]。这意味着河南省贸易规模迅速扩大并未带来贸易获利分配的均衡性增长。

出口商品结构不合理限制了河南省出口贸易的可持续增长,而出口贸易增速放缓,G20成员国新出台的贸易限制措施重回国际金融危机峰值①,将使河南省发展本省经贸、升级外贸结构面临新的挑战。因此,本文尝试对河南省出口商品的竞争力进行测试,判断其结构变化方向,对河南省出口商品的竞争力进行合理定位,并在此基础上提出对策,促使河南省出口商品结构更加优化,提高地区贸易福利水平,推动出口贸易可持续发展。

一、商品分类标准、指标选择与数据来源

在涉及商品分类标准中,传统研究多以SITC或HS分类为基础,将出口商品分为初级产品与工业制成品,后者又可以进一步分为劳动密集型产品与资本密集型产品,以此衡量某地区出口商品结构;也有以产品技术含量或附加值为标准对贸易商品分类进一步细化的。但无论分类标准如何,学术界的共识是:一个地区出口工业制成品技术含量或附加值越高,则意味该地区出口商品结构越合理;位于全球价值链高端,其贸易利得也相应增多。

在衡量一个地区出口产品国际竞争力时,常选择贸易竞争力TC指数、显示性比较优势RCA指数;衡量一个地区贸易商品结构变动时,常选择Michealy指数、劳伦斯指数、收益性指数等;在涉及产业内贸易时还会使用边际行业内贸易MIIT指数。

考虑数据可获取性与连续性,本文借鉴郑展鹏[4]研究成果,将出口商品以要素密集特征为标准,划分为自然资源密集型产品、非熟练劳动密集型产品、资本密集型产品、人力资本密集型产品②四类。文中中国贸易数据源自《中国统计年鉴》,河南省1997—2013年贸易数据源自《河南统计年鉴》,2014—2016年源自郑州海关统计数据。

二、河南省出口贸易商品结构测度

(一)河南省商品出口贸易经历三个阶段

从四类商品出口占河南省出口的比重来看,1997—2016年间河南省出口商品结构明显划分为三个阶段。

第一阶段是1997—2007年。在此期间河南省出口商品分为两大梯队:第一梯队为自然资源密集型产品与非熟练劳动力密集型产品,两者占比变化以2004年为分界点。2004年前,非熟练劳动密集型产品占比第一,2004年后自然资源密集型产品居首位。第二梯队则为资本密集型产品与人力资本密集型产品。该阶段两类产品占比相对较稳定,排序无变化。整体而言,四类产品占比在该阶段呈现缓慢收敛趋势。

第二阶段是2008—2010年。此阶段两大关键点为国际金融危机爆发与“富士康”进驻河南。如图1所示,三年间,四类产品占比与排序变化迅速。经过第二阶段的突变后,河南省四类出口商品排序发生了明显变化。

第三阶段是2011年至今。如图1所示,与第一阶段不同,人力资本密集型商品占比快速提升至首位并进入一枝独秀阶段。2011—2016年数据显示,人力资本密集型产品(尤以机电产品为主)一直占据河南省出口商品首位,并且占比还在持续扩大。2011年机电产品占比为43.71%,2012年占比超过60%,2015年占比超过70%。与此同时,另三类产品在此阶段占比持续走低,即以机电产品为代表的人力资本密集型商品对其他商品产生了持续的挤占效应。

图1 河南省四类商品出口占比

(二)河南省主要出口商品

第一大类是自然资源密集型商品,包括矿产品与农产品,是主要出口商品。贱金属及其制品,2006年占资源类产品出口70%,此后波动性下降,2013年降至49%。其中铝材作为主要出口商品,2012年出口额降至不足4亿美元,2016年又出现增长态势,出口额超过7亿美元。植物类商品占资源类产品出口比重,自2009年开始超过10%,2013年达到18.34%。食品、饮料、酒及醋,烟草及其制品在2008年曾降至低谷,仅为5.03%,此后波动性增长至2013年的11.98%。近年来河南省政府注重发展食品农产品加工业,提高其出口附加值,2014—2016年河南省食品农产品出口额年均增长25.15%。

第二大类是非熟练劳动密集型商品,包括纺织纱线、织物及制品;服装及衣着附件;橡胶轮胎。此三类商品是河南省传统出口商品。上述三类合计占非熟练劳动密集型商品比重超过85%。上世纪末,纺织原料及其制品是河南省第一大出口商品,占比接近30%。尽管2000—2011年间占比持续下降,但仍为该类第一大出口商品。三者自2014年达到出口峰值后,出口额均开始下滑。

第三大类是资本密集型产品。上世纪90年代后期,河南省该类产品出口以化工产品为主(1997—1998年占资本密集产品出口比重均超过95%)。进入21世纪后河南省开始发展汽车零配件行业,化工产品与交通设备占比至2004年缓慢变动至8∶2,2006年变为7∶3, 至2013年两者变为6∶4。其中交通设备以汽车及其配件为主,而汽车出口自2014年超过8亿美元后,至今一直稳定在6.2亿~6.4亿美元间,同时汽车零配件出口快速增加,2016年约为5.53亿美元。

第四大类是人力资本密集型产品。此类商品中机电类产品一直占据绝对比重,1998—2006年机电产品出口占人力资本密集型产品90%以上,2011年后更是稳定在99%左右,其中电话机占据重要地位。自2010年“富士康”进驻河南以来,其规模效应直接改变了河南省出口产品的贸易结构与省内产业结构。2016年数据显示,河南省电话机出口额接近290亿美元,占当年中国电话机出口总额23.44%,河南省出口贸易中机电产品与高新技术产品分别是国内同类产品出口比重的8.71倍与4.7倍。

整体而言,河南省主要出口商品已由20世纪90年代的自然资源密集型与非熟练劳动力密集型产品为主转变为人力资本密集型与非熟练劳动力密集型产品为主。自“富士康”对河南省持续投资建厂至今,机电产品已占据河南省出口贸易75.6%,而传统的纺织类产品与贱金属及其制品出口贸易额及占比均出现双降现象,占比不足6%。

三、河南省出口商品竞争优势的测度与分析

(一)河南省出口商品国际竞争力测度与分析

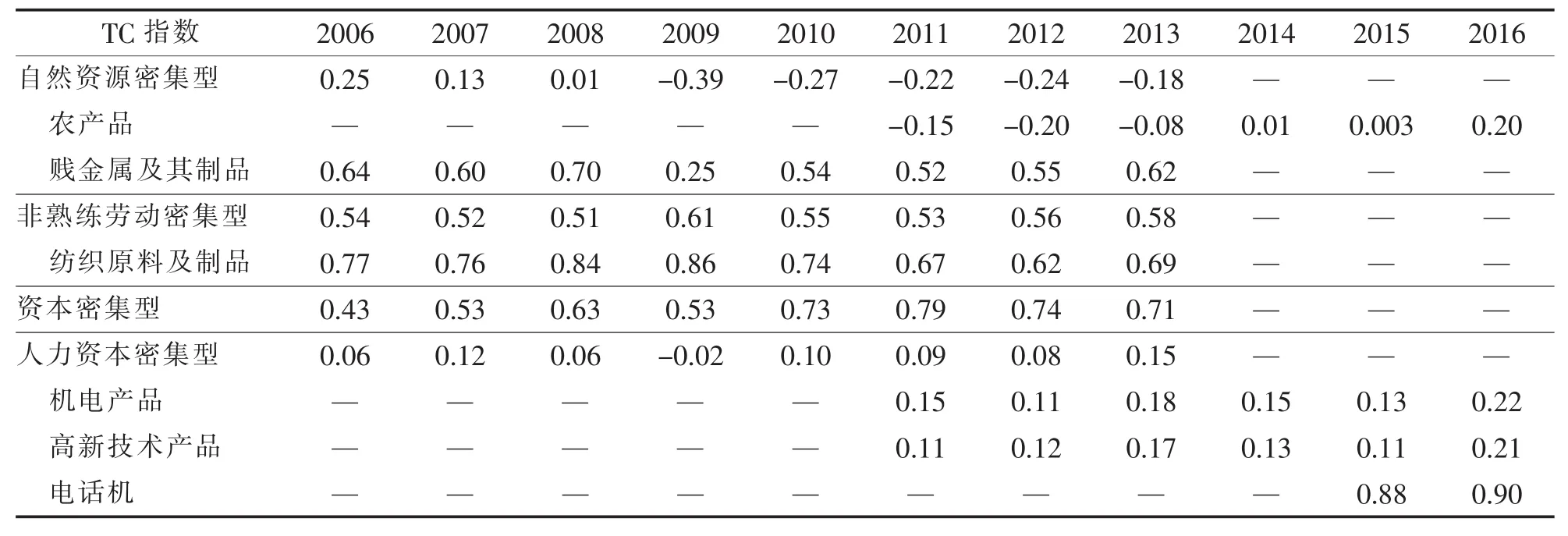

本文选用贸易竞争指数TC来表示河南省出口商品国际竞争力,其取值范围为-1至1。0为国际平均水平,大于0.5代表有较强国际竞争力,大于0.6则有很强竞争优势。2006—2016年河南省四大类出口产品及代表性商品TC指数测算结果如表1所示。

通过对四大类出口产品TC指数分析发现,2006—2016年间,第一类自然资源密集型产品的国际竞争优势有所提高(如表1所示,该类产品TC指数增长),但贸易规模较小。对自然资源密集型产品国际竞争力影响不大的商品有:食品饮料,烟草及代用品(0.8879)③;木及其制品(0.9174);活动物及动物产品(0.7221);贱金属及其制品(0.5523)。 处于国际竞争劣势的有矿产品(-0.8755)与木浆、纸及其制品(-0.4004)。农产品基本处于平均竞争力水平,2014年起其TC指数由负转正,2016年缓慢增长至0.2。

表1 2006—2016年河南省出口产品TC指数

第二类非熟练劳动力密集型产品整体有较强国际竞争优势。其中石膏、水泥、陶瓷、玻璃等制品,鞋帽、杖鞭、羽毛等制品,纺织原料及制品均有很强的国际竞争优势,但其竞争优势持续降低。毛皮及其制品已由较低国际竞争优势转为国际竞争劣势。唯有塑料、橡胶及其制品由国际平均水平缓慢增长至较低水平的国际竞争优势。

第三类资本密集型产品由较强竞争优势提高至很强竞争优势,但其国际竞争力在2012年开始下降。其中交通运输设备及其配件依旧保持极强的竞争优势,2013年达到0.87高位。

虽然自2011年后人力资本密集型产品 (尤以电话机为代表)成为河南省的龙头出口产品,但其国际竞争优势并不突出。2006—2013年间,人力资本密集型产品的TC指数峰值仅为0.15,甚至还存在为负值的年份,其中光电、医疗设备产品国际竞争劣势明显,2013年为-0.75。近年来大幅拉动河南省出口的机电产品与高新技术产品的TC指数,尽管缓慢上涨,但2016年两者峰值仅为0.22与0.21。需强调的是,虽然电话机TC指数2016年高达0.9,但导致这一计算结果的原因是河南省出口的电话机多为来料加工。2015—2016年河南省高新技术产品进口占比超过70%,其中仅集成电路进口占比已近40%。如果再考虑其他零配件,则意味着河南省一半以上的进口产品用于手机组装,即在进口统计中手机项下被分拆为零部件进口,致使手机TC指数与其产业竞争力不符。

(二)河南省出口商品结构变化测度与分析

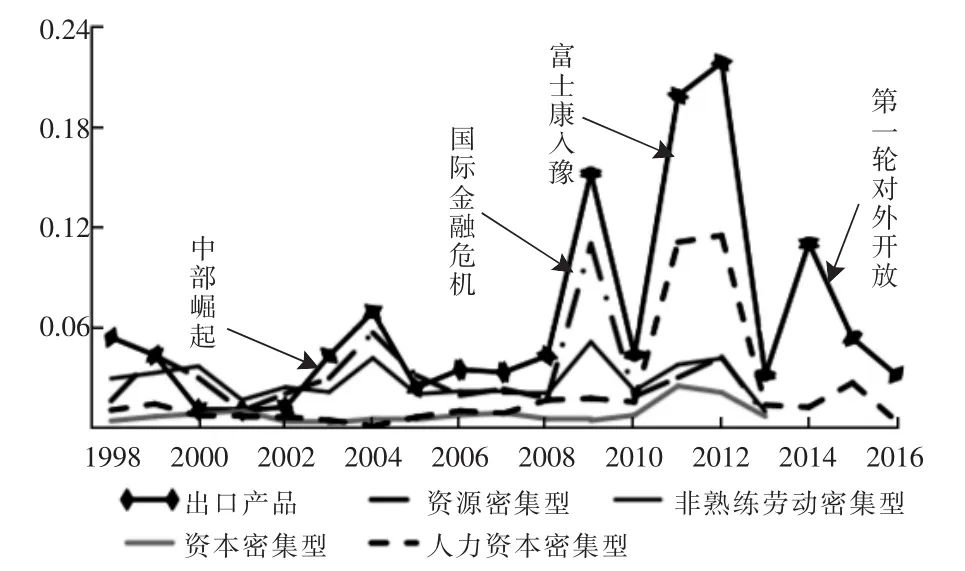

本文选用劳伦斯指数衡量河南省出口商品结构变化,同时辅助Michealy指数判断河南省出口商品结构变化走向。劳伦斯指数(Lawrence越大,则表明该经济体贸易结构变动幅度越大,反之则接近于0。对河南省1998—2016年劳伦斯指数测算得到图2结果。河南省出口商品结构变动期有四个:2004年中央提出“中部地区崛起”前后、2008年国际金融危机、2010年“富士康”入驻河南以及近两年来河南省开始新一轮对外开放。

其中,“中部地区崛起”与国际金融危机两个河南省出口商品结构显著变动时期均由自然资源密集型与非熟练劳动密集型产品推动,不同的是前者由两大类产品增加推动出口贸易增长,后者是两大类产品减少导致出口贸易下降。

图2 河南省1998—2016年劳伦斯指数波动图

2004年,在中央“中部地区崛起”政策指导下,河南省通过政策支持引导本省经济结构改善,资本劳动比显著提升,直接促使资本密集型产品占比增速明显,动态要素禀赋开始形成。该阶段贸易结构变动主要由自然资源密集型与非熟练劳动密集型产品(尤以纺织服装类产品为主)推动。随后两年政策影响减弱,但2008年国际金融危机对河南省出口贸易外部条件产生巨大负面影响,形成第二波出口贸易结构变动期。此阶段,自然资源密集型产品与非熟练劳动力产品出口额均明显减少,两者占出口比重的变动幅度分别达到约13个和10个百分点,其中自然资源密集型产品下降至15.75亿美元,不及2004年水平,而非熟练劳动力密集型的纺织服装类产品出口额也下降至2006年水平。这缘于河南省主要出口贸易伙伴欧美国家经济疲软,对河南省劳动密集型产品消费能力减弱,致使河南省出口贸易下滑。

自2010年“富士康”进入河南以来,其手机加工业的规模经济效应直接改变了河南省出口产品结构与产业结构。自2011年起,“富士康”的产出与出口就成为河南省高新技术产业产出与出口的支柱。如图2所示,2010年至今,人力资本密集型产品劳伦斯指数主导了河南省出口商品劳伦斯指数的波动,尤以2010—2012年最为明显。2012年后,由于河南省电话机出口规模已高位运行,且 “富士康”对河南省贸易变动影响开始减弱,因此2013—2016年间,河南省出口贸易劳伦斯指数平均值为0.0568,低于2009—2012年均值0.1532。同期机电产品劳伦斯指数也由2009—2012年0.0633均值降至2013—2016年0.0195。

由于Michealy指数综合考虑进出口对出口产品影响,因此能够将结构发展不平衡的问题更清晰地展示出来。但在分类一致前提下,本文仅能获取2006—2013年河南省进出口贸易分类数据,因此选用Michealy指数折线图判断未来河南省出口商品结构变化趋势。

图3 2006—2013年河南省四类产品Michealy指数

从图3河南省四类产品Michealy指数折线图看出,国际金融危机期间河南省出口产品结构变动明显,其竞争优势仍主要存在于非熟练劳动与资本密集领域,与表1的TC指数测算结果一致。自国际金融危机后,四类产品的Michealy指数开始收敛,2012年开始进入相对稳定期,即意味着四类产品的波动惯性减弱。

根据河南省出口产品劳伦斯指数与Michealy指数分析可得到如下结论:

(1)河南省自然资源密集型产品现在已不再具备明显的国际竞争力,非熟练劳动密集型产品和资本密集型产品虽然仍具备一定国际竞争力,但由于其他贸易部门的挤占,很难影响河南省出口贸易走向。

(2)2003年前,纺织服装类产品是河南省第一大出口产品,但其占河南省出口比重持续下降,对河南省出口贸易增长的推动作用持续减弱,2016年甚至出现负增长。2004—2008年贱金属及其制品成为河南省第一大出口商品,其对河南省出口波动的影响在2009年达到峰值,为65.63%。

(3)2011年以后河南省机电产品贸易的井喷式发展并不意味着河南省人力资本密集型产业或其机电产品的国际竞争力强,TC指数表明河南省机电产品与高性能技术产品仅有较微弱的国际竞争优势,且这一优势自2013年后持续减弱。

(4)“十三五”期间,在保持现有出口产品主要大类不变的前提下,河南省出口产品结构将趋于平稳。其中除农产品2016年出现部分增长外,机电产品(尤其是电话机)不仅保持在出口产品中的领头地位,还将对包括服装、人发制品、汽车及其配件在内的河南省传统优势产品形成持续挤出效应。如2012、2014、2015年机电产品出口波动占河南省出口波动102.13%、115.28%与145.27%,这意味着河南省出口商品贸易结构面临锁定④困境,本地区产业转型升级势在必行。

四、优化河南省出口商品结构建议

河南省出口商品结构质变始于碎片化引入全球产业链组装环节。一方面传统产品竞争优势下降,或尽管具有竞争优势但受规模影响,难以主导河南省出口贸易发展方向。另一方面主导出口的机电产品与高新技术产品竞争力减弱的同时,不断挤压传统产品生存空间。当河南省作为后发地区,以承接制造业加工贸易的方式融入全球价值链后,下一阶段的目标应该是提升其在全球价值链的位置。对此应主要从以下几个方面着手推动河南省出口商品结构优化。

第一,在河南省主导出口产业的高端制造业中,鼓励企业由区域内的组装车间向关键零部件供应商的角色转换,扩大高端制造业中间投入的生产与服务国际承接范围。迫于竞争压力,越来越多的高端制造业跨国企业开始通过第三方外购逐步替代本产业链的零部件、组装、测试与运输等。行业竞争强度越高,规模收益递增的环节越容易被剥离并外包给第三方企业,如“苹果”、“波音”与“英特尔”等[5],这为发展中地区以国际生产分割的角度进入全球价值链提供了难得的机遇。承接更多高端制造业中间投入生产或服务环节,有利于河南省出口主导商品多元化和出口贸易主体多元化,降低现存的产品与主体的垄断式风险。

第二,针对已有新兴产业基础,鼓励产业群中企业向产品研发生产 (针对发展中国家或地区)、零部件生产与供应(针对成熟市场或品牌)转型,减少对单一加工组装环节依赖。抓住手机产业链全球新布局机遇,争取新的零配件生产商与研发团队入驻河南,尤其以近年急缺的半导体与集成电路为主,借助“外源+内生”双渠道奠定省内高端制造业的研发与生产基础。在市场推广领域,考虑河南省本省贸易与经济结构尚未完全成熟,应遵循“先模仿、后创新”(技术领域),“先零部件、后成品”(产品领域),“先发展市场、后成熟市场”(市场领域)的原则,采用由易向难的低风险发展模式。

第三,面对省内传统出口产品竞争优势的不断衰退的趋势,基于省内现有要素特征与产业基础,选择性地培养传统产品新的竞争优势,提高食品农产品加工深度,打造品牌,发挥品牌效应。河南省作为农产品大省,拥有农产品与食品的生产与内贸基础,同时省内部分区域已形成汽车零配件生产的产业集中区,因此食品农产品与汽车零配件等传统出口产品应根据省内要素禀赋特征,借助其已有的产业内生性与內延性,将产业发展与出口规模扩大,同步提高贸易附加值,以期形成三者的良性互动。

最后,河南省需要进一步优化省内营商环境,降低企业综合性成本。国际金融危机后,全球经济陷入“新平庸”,发达地区与发展中地区对制造业形成分流态势。这一背景下,财税政策以及其他费用减免优惠等招商引资措施对企业入驻或产品出口的激励作用已经式微。当河南省劳动力、土地等经济要素成本不断攀升时⑤,降低物流成本、通关成本以及政企沟通成本是河南省尚可与其他发展中地区进行经贸发展竞争的重要途径之一。

注释:

① 仅2015年10月至2016年5月间,G20成员国共出台了145项贸易限制措施。

②产品分类根据《河南统计年鉴》1998—2014年海关出口产品的分类。 自然资源密集型产品包括 1、2、3、4、5、9、10、15 类; 非熟练劳动密集型产品包括 7、8、11、12、13类;资本密集型产品包括6、17类;人力资本密集型产品包括16、18类。

③ 括号内为2006—2013年TC指数均值。

④原有的贸易结构并未随时间发生变化或被强化。

⑤ 德清与天风证券研究所分析指出,2013年起中国制造业劳动成本已全面超过泰国、马来西亚、越南、印度与印度尼西亚等周边发展中国家。

[1]魏浩.中国对外贸易出口结构研究[M].北京:人民出版社,2010:4.

[2]戴翔,金碚.产品内分工、制度质量与出口技术复杂度[J].经济研究,2014(7):4-17.

[3]祝树金,张鹏辉.中国制造业出口国内技术含量及其影响因素[J].统计研究,2013(6):58-66.

[4]郑展鹏.中国对外贸易结构及出口竞争优势的实证研究[J].国际贸易问题,2010(7):42-47.

[5]刘戒骄.生产分割与制造业国际分工:以苹果、波音和英特尔为案例的分析[J].中国工业经济,2011(4):148-157.