私募股权投资最优退出策略选择研究

——基于精炼贝叶斯均衡下信号传递效应视角

张建平

(中国建设银行重庆市分行, 重庆 400010)

一、引言

私募股权投资作为资本市场上的一种投资类型,指的是在股票交易所之外将自有资金投入企业中,为企业发展提供资金,以支持企业技术创新和市场开拓,并从被投资企业发展中获利。经过20多年的发展,我国私募股权投资年新发基金数量和总金额不断攀高,也面临着前所未有的挑战,私募股权投资开始出现IPO退出困难以及IPO回报率过低甚至出现负数的情况。IPO和并购是私募股权投资最主要的两种退出方式,通过建立分析私募股权投资退出选择的模型,剖析私募股权投资退出过程中时间和方式的选择,以及导致此类选择的决定性因素,可以为我国私募股权投资未来的良性发展提供建议,并为更深层研究提供借鉴。

目前,国外关于私募股权投资退出的研究,主要集中在企业是选择IPO还是继续保持私有化的对比上,本文则聚焦要寻求外部融资的企业,研究企业是选择IPO的方式融资还是选择并购的方式融资。Spiegel等通过建立一个包含产品创新和市场竞争的模型,分析企业选择IPO时各因素间的影响效果,研究结果表明:公司是否决定IPO主要取决于公司的市场竞争力强弱,以及IPO后给公司带来的竞争力的提升幅度[1]。Lowry等从信息不对称的视角出发,建立了包含企业控制权利益和流动性影响的均衡模型,分析企业在IPO与并购之间的选择,但模型没有引入IPO与并购成本、资本市场环境、投资者热情等影响因素[2]。Bayar 等的相关研究显示私募股权退出过程中委托代理道德风险问题严重,原因是私募股权投资退出属于股份减持行为,存在夸大公司实际价值并以此获得减持超额收益的动机,由此产生是借助IPO或者是被并购退出的途径的决策均衡(权衡)机会主义[3]。Timothy等则用实证研究证明了私募股权投资一般会在首次退出后,剩余股份也会在短时间内退出,结果显示:私募股权投资通常会在IPO后的3年内实现完全退出;此外,私募股权投资者与外部投资者之间也存在着严重的信息不对称问题,私募股权投资者作为内部人掌握着企业真实经营状况信息,外部投资者作为信息劣势方很难判断公司的实际优劣情况[4]。Gompers等通过实证研究表示:拥有私募股权投资支持的公司上市5年后,私募股权投资减持比例低的公司比减持比例高的公司表现更加出色,表明公司上市后私募股权的减持比例可以作为一种信号,外部投资者以此来判断公司的实际经营价值[5]。

在我国的私募股权投资退出的研究中,关于信息不对称、逆向选择和道德风险问题有不少学者在进行研究。虽然发展私募股权投资已有很多国外的成熟经验可以借鉴,但是鉴于具体国情和市场环境的不同,我国关于私募股权退出的研究相较于国外还是较为落后,国内学者对私募股权退出的研究大多为定性的描述性研究,而定量研究和理论研究成果较少,尤其是关于通过建立分析模型来定性研究私募股权退出过程中的关键影响因素的文献十分稀少。同时,此类研究模型大多使用静态的最优化模型,动态模型研究相对还不太成熟。李文乐等依据旧车市场模型及其扩展,提出了信息不对称下私募股权退出过程中的逆向选择问题,这一逆向选择结果不仅导致高质量企业难以在关键时点获得私募股权机构关键资金助力发展,同时也使私募股权投资机构错过优质企业利润最大化投资目的,因而应当建立适合私募股权投资的市场经济环境,以及建立宽松和稳定的政策环境及其立法保障[6]。而关于信息不对称导致投资错失的治理防范问题,曹国华等提出代理人应主动提供全面真实的信息,委托人应提升筛选、评鉴与甄别信息的能力[7];叶小杰的观点也有相似之处,他提出了解决信息不对称环境下的道德风险问题以及激励对策,认为应发挥私募股权投资机构的声誉作用,以此来解决退出过程中的信息不对称问题[8]。丁响通过实证研究分析了私募股权投资退出与被投企业治理绩效的关系,结果显示治理水平越高的公司私募股权投资在退出过程中相对而言要更加顺利,同时,治理水平较高的公司私募股权投资退出的平均回报要高于治理水平较低的公司[9]。郑君君等通过演化博弈分析了IPO市场中风险投资家的退出策略[10]。刘宗歌等[11]、方志国等[12]从法律制度和场外市场的视角分析了私募股权投资的退出过程,认为目前限制我国私募股权投资发展的最大问题是法律制度不健全,因而亟须通过法律明确私募股权投资中的抽屉协议问题,稳健地推进多层次资本市场的法律体系建设,完善我国多层次资本市场结构,为私募股权投资退出提供更多的途径。谢非等基于进化博弈分析了风险投资退出方式的选择[13]。潘海峰等提出了从价值无差异视角分析风险支持型公司的退出策略[14]。孟泽运用信号传递模型分析了股权投资并购退出的定价策略[15]。郑君君等分析了退出股权关联价值拍卖模型并进行了仿真研究[16]。廖显浩研究了私募股权退出方式模式选择,提出了私募股权投资自主IPO退出模式和被兼并收购退出模式的均衡决策问题,研究提出了“在一定条件下私募股权采用被并购退出方式,可能将是一种高效率退出方式”的论断[17]。

综合国内外研究文献,本文将主要考虑IPO和并购两种退出方式,结合我国证券市场制度环境、并购价值经济成本、上市审核制度成本等多方面因素对私募股权投资退出的影响,尤其是核准制下参投公司并购上市曲线退出的风险概率特征,构建创始人股东和私募股权投资的行为选择均衡模型,分析不同上市预期概率下私募股权投资企业退出策略和IPO均衡价格理论分析模型。

二、模型基本假设与分析框架

(一)基本假设

① 在0时刻,企业拥有3类股东:创始人股东(E)、私募股权投资(P)、其他投资机构(O)。这3类投资者所占企业股权份额分别用δE,δP,δO表示。

② 企业成立之初进入了一个没有相对竞争者的单一产品市场,同时在0时刻需要投资资本M。这一笔资本投入未来将通过上市、发行新股或者并购出售实现增值。

③ 创始人股东和私募股权投资在企业IPO后的二级市场上,将分别出售所持有的αE,αP份额的股份,以满足其流动性需求。

④ 在0时刻和1时刻之间,竞争者将随着时间的推进而逐渐出现在该市场中(图1)。

⑤ 如果在0时刻该企业被收购,那么该企业就成为收购方公司的一家子公司,收购方公司或许有可能给被收购企业提供某种程度或某一类型的帮助。

⑥ 在1时刻公司永续存在情形将会中断、终止,投资者获得的最终现金流依赖于创始股东在0时刻的退出策略,0至1时刻存续期间的企业类型、市场竞争程度和经营状态。

图1 模型时间序列

如果该项目在0时刻时点需要的投入资本为M,由于市场不确定性和运营复杂性,该项目投资结果状态有可能成功也有可能失败。那么在1时刻时点,该公司现金流V将会有两种可能性:

(1)

我们假设如果企业成功的话,在1时刻它的现金流会更大,但即使失败也有正的现金流,所以VS>VF>0。为了简化分析,我们假设无风险回报率为0。

(二)模型分析框架

1.创始人股东分析

在私募股权参与投资的企业中,由于金融投资者欠缺运营实际企业(无论是实体还是虚拟企业)的相关知识与专业能力,因而创始人股东拥有公司大部分甚至完全控制权,也就拥有投资项目类型、企业运营情况等内部完全信息。本文符合逻辑地假设创始人股东是风险中性的,且企业是选择直接公开上市IPO还是出售给上市公司收购方由创始人股东完全决定。

相应地,企业类型分为两类,一类是杰出类型企业(H),此类企业拥有可持续的商业模式,更可能成为一家能独自在市场中竞争的企业,所以成功的概率为PH;另一类是一般类型企业(L),企业需要更多时间进行产品研发和融资,市场竞争力较弱,但企业未来同样拥有正的NPV,所以它成功的可能性为PL。两类企业成功的概率PH>PL。

创始人股东在0时刻时点拥有企业δE份额的股份,如果企业公开上市发行新股募集投资资金M,假设上市后创始人股东将出售αE部分股权满足自身流动性需求。

由于创始人股东属于风险中性,所以他在0时刻的决策目标为最大化0时刻的现金流和1时刻的期望现金流。

2.私募股权基金分析

私募股权基金股东0时刻时点拥有企业δP部分股权,也拥有关于企业类型的内部信息,并且属于风险中性。如果企业公开上市,新的投资者进入后,假设私募股权基金也将出售他所拥有的αP部分股权,以满足其流动性需求。

私募股权投资资金较之债权资本更偏好追逐较高的投资回报,同时也具有相适(对)应的风险承担能力,风险态度属于风险中性,由此假定私募股权目标是最大化0时刻的现金流和1时刻的期望现金流。

3.企业直接上市IPO市场行为分析

如果企业创始人股东决定让企业公开上市,企业发行新的股份价值为M,同时创始人股东和私募股权机构将在IPO公开市场众多不特定对象投资者中出售一部分股权,假设被出售给公开市场的新投资者股东的股份为γ。假设上市之后,两类股东因为其他业务存在资本流动性的需求,创始人股东将出售其剩余股份(1-γ)δE中的αE部分股份,私募股权股东则将出售其剩余股份(1-γ)δP中的αP部分股份。

若标准化企业流通股份数量为单位1,那么在上市过程中被出售的股份数量为:

γ+(1-γ)δEαE+(1-γ)δPαP

(2)

4.收购方和产品市场分析

由于收购方属于行业内领先企业,拥有深厚的行业经验、资金实力和专业人才,收购方和创始人对被收购标的公司不存在信息不对称,收购方将能正确地推测出标的企业所属类型,能对企业资产和未来前景进行准确价值预测。我们假设收购方还会凭借其在行业中的强势地位,具有较强的价格谈判能力,所以只会付给目标企业股东企业NPV的一部分β。在收购完成后,收购方将拥有整个企业,并为企业投入新资金M,同时企业原有的管理层团队将被取代。

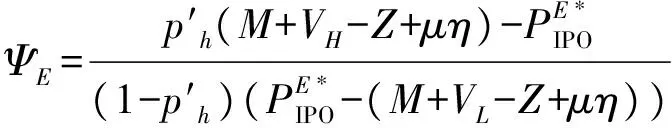

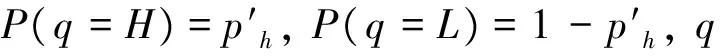

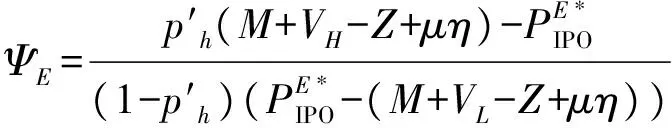

对于H类和L类两类企业,企业被收购后收购方能帮助企业提升竞争力,所以企业成功的概率均得到了提升。假设被收购企业成功的概率提升到了PA,可以得到PL 我们运用精炼贝叶斯均衡(perfect Bayesian equilibrium,PBE),并满足Cho-Kreps信号传递对策的唯一均衡直观标准求解。均衡包含以下内容:① 在0时刻,由创始人股东做出公开上市还是出售给收购方的决策;② 外部投资人是否以创始人股东设定的IPO价格PIPO投资于企业;③ 由收购方做出收购时价格PACQ的决策。以上每一个决策,以及企业内部股东、外部投资者和收购方,都需要满足以下要求:① 每一方的决策都是要最大化自身收益;② 各方的选择都符合贝叶斯法则;③ 任何一方行为人对于均衡策略偏离都是源自其他方行为人变化的动态调整与适应。 在对创始人决策模型的博弈均衡分析中,可能有的均衡包括以下情形:① H型公司完全偏好上市,L型公司将面临混合策略,即以一定概率选择自主直接上市IPO,剩余概率选择被其他公司兼并收购;显然H型公司完全偏好上市,而L型公司或者也完全偏好自己直接上市,或者完全偏好被兼并收购,无非是L型公司混合策略的两种特殊情形。② L型公司完全偏好被兼并收购,而H型公司面临混合策略;显然L型公司完全偏好被兼并收购,而H型公司或者完全偏好自己直接上市,或者完全偏好被兼并收购,无非是H型公司混合策略的两种特殊情形。③ H型公司完全偏好被兼并收购,L型公司面临混合策略。④ L型公司完全偏好自己直接上市,H型公司面临混合策略。情形③④理解逻辑类同于情形①②。 上述情形中,两种类型公司均面临混合策略是其一般性描述。但是,在我国审核审批制市场环境中,有些潜在的均衡策略是很难有生存与行动空间的,例如,考虑到H型公司较之于L型公司的优势,H型公司面临混合策略而L型公司完全偏好上市,或者H型公司完全偏好被并购而L型公司面临混合策略,即(H被并购、L上市IPO)策略并不多见。现实中最为普遍和富有价值的是情形①,因此本论文主要聚焦于此,着重分析其在合理概率参数下的均衡策略。 在0时刻的时候,若创始人股东选择直接上市IPO,则期望现金流Vq=PqVs+(1-Pq)VF,q=H,L;若创始人选择被兼并收购,两类企业成功的概率增加至PA,期望现金流为VA=PAVS+(1-PA)VF。 (3) 其中:C表示IPO券商、会计师和律师事务所等中介支付成本。μ是市场环境状态变量,当证券市场处于牛市,投资者情绪高亢,市场交投热度高,取μ=1;反之,当市场处于熊市,投资者情绪悲观,市场交投冷清,则取μ=0。η为模型外生变量,代表资本市场热度IPO带来的估值溢价。变量μ和η刻画了股票市场环境状态和投资者情绪影响效果。 M表示公司IPO时上市融资额度,即新发行股份数量对应的价值,M等同于外部投资者所支付价格的总和,同时考虑到IPO的支付成本影响因素,则有: (4) 其中C1表示每单位股权的IPO成本。 如果创始人股东选择被并购方式退出,即将企业出售给收购者,此时指标变量τ=0。考虑到收购者属于行业领头企业,具有较强的谈判能力,只会支付企业价值的一个比例β,因此H型和L型企业并购价格PACQ为: PACQ=M+βVA-C2 (5) 其中C2表示企业出售过程中的并购成本。 私募股权投资支持型企业创始人股东退出决策时的最优化问题为: (6) 由于收购方将对被并购企业进行管理输出和资源整合,被并购退出后将提升公司竞争能力,提升项目价值至VA,故H型和L型公司被兼并收购后1时刻预期的期望收益为:VA-Vq·q∈(H,L)。 我们定义长期净收益LNR度量为: (7) (8) L型企业的创业者将通过比较IPO和并购的溢价对退出决策进行选择,从而有无差异方程: (9) (10) 其中,F=LNR+αE(VL+2C1)-(1-2αE)M。 (11) 则有: (12) 假设L类型企业以ΨE的概率上市,IPO市场中外部投资者有关企业类型的判断通过贝叶斯准则修正,由于经过监管部门审查核准附着有行政保证责任,因而有: (13) (14) 将式(13)和式(14)代入式(3),可得市场对公司上市新股份的定价为: (15) 将均衡价格式(10)带入式(15),可得均衡上市概率: (16) 当ΨE=0时,最大可行IPO均衡价格为: (17) 当ΨE=1时,最小可行IPO均衡价格为: (18) 由无差异方程,进一步得到: (19) (20) 其中,Z=(1-γ)δEαEC1。 由以上分析可知:尽管国内IPO上市条件苛刻、支付成本高、排队周期长、审核不确定性大、上市后股权退出限制条件多,但由于发行审核制下“高发行市盈率”和“超高利益攫取”扭曲机制的存在,因此即便呈现出“IPO堰塞湖”现象,公开上市依然成为创投支持企业的冲刺目标。以专为吸引私募股权投资参与的新三板为例,据wind资讯统计,2016年有255家公司进行IPO辅导,2017年1—10月有397家公司更新IPO申报;但是目前新三板挂牌企业11 600多家,能达到IPO上市门槛的仍为极少数,2017年仅23家挂牌企业成功上市转板(这一数量是前3年的总和),这说明既因参投公司自身实力不够,也因证券市场走势低迷,私募股权投资期望IPO退出前景暗淡。然而,私募股权参投公司要达到上市审核门槛标准,取决于公司产品市场环境和自身竞争能力,绝非短期可以一蹴而就;且当前证券市场走势低迷、投资者情绪低落,监管层IPO审核放行从紧从严倾向上升,资产过高溢价将受到抑制,市场风口转变快的不确定性因素影响大,因此不顾环境动态变换而一味冲刺IPO并非退出良策。 公司被并购是约束条件集合下私募股权退出的创新最优策略和途径方式,因为公司被并购后是加入到一个强势竞争链中,会得到收购方的协作支持,能更好地提升运营管理参与市场竞争。据东方财富统计,2016年新三板全年交易149起总金额379.85亿元,而2017年并购热度空前每个季度交易60起以上,1—9月重大并购交易216起总金额434.8亿元(新三板企业作为收购方61起),重大并购平均交易额2.01亿元,在新三板企业被并购155起中,来自于上市公司的并购38起。并购业务无论是限制性条件、审核难度、操作复杂度、时间消耗还是成本支付,都远远小于IPO,因此,被并购退出时只要有相对合理的价值估价(溢出),被并购将是约束条件下私募股权较好的退出策略和渠道选择,新三板企业被并购退出实务就是有力的佐证。 本文基于证券市场环境、退出成本支付、退出收益获取、投资者情绪热度和信号传递效应,分析了私募股权投资企业选择自主直接IPO上市或者被兼并收购方式退出的行为选择机理和均衡策略,研究对风险概率下私募参投公司上市选择最优IPO价格和被并购退出下收益空间的分析,对当前证券市场创新退出实务提供参考。 [1] SPIEGEL M,TOOKES H.Dynamic competition,innovation and strategic financing[R].Yale University,2007. [2] LOWRY M,SCHWERT G.Is the IPO pricing process efficient[J].Journal of Financial Economics,2004,71:3-26. [3] BAYAR O,CHEMMANUR T.IPOs versus acquisitions and the valuation premium puzzle:A theory of exit choice by entrepreneur and venture capitalists[J].Journal of Financial and Quantitative Analysis,2011,46(6):1755-1793. [4] TIMOTHY H L,RICHARD L S.Insider reputation and selling decisions:The unwinding of venture capital investments during equity IPOs[J].Journal of corporate finance,1998,4(3):241-263. [5] GOMPERS P,JOSH L.The venture capital revolution[J].The Journal of Economic Perspectives,2011,15(2):145-168. [6] 李文乐,王婷,李昊基,等.基于信息不对称的风险投资不完全“柠檬市场”解析[J].西安交通大学学报(社会科学版),2013(7):8-12. [7] 曹国华,潘蓉.风险投资中双边道德风险、双边逆向选择及其治理研究[J].科技管理研究,2007(1):155-157. [8] 叶小杰.风险投资声誉、成功退出与投资收益——我国风险投资行业的经验证据[J].经济管理,2014(8):98-108. [9] 丁响.私募股权资本退出与公司治理因素关系的实证研究[J].上海金融,2009(1):33-37. [10] 郑君君,韩笑,邹祖绪,等.IPO市场中风险投资家策略的演化博弈分析[J].管理科学学报,2012(2):72-82. [11] 刘宗歌,李小军.中小企业融资问题及对策——国内外研究综述[J].经济研究导刊,2012(1):66-68. [12] 方志国,吴逸凡.场外市场与私募股权投资退出[J].当 代 经 济 管 理, 2014(1):85-88. [13] 谢非,胡林春,王栎.基于进化博弈的风险投资退出方式选择研究[J].科技进步与对策,2007(11):34-37. [14] 潘海峰,李志民,刘妍.基于价值无差异视角风险支持型公司的退出策略分析[J].佳木斯大学社会科学学报,2014(2):55-59. [15] 孟泽.股权投资并购退出的定价策略分析——基于信号传递博弈模型[J].商场现代化,2014(11):189-190. [16] 郑君君,朱德胜,张平,等.风险投资退出股权关联价值拍卖模型及仿真研究——基于Deffuant模型的群体局部博弈及社会网络演化[J].技术经济, 2014(2):21-27. [17] 廖显浩.私募股权退出方式选择与信号传递效应研究[D].重庆:重庆大学,2017.三、均衡模型构建

(一)均衡分析方法

(二)最优IPO价格分析

(三)并购净收益和退出选择概率分析

四、结论