市场杠杆破碎理论及周期探究

霍燕锋

(北京邮电大学 经济管理学院,北京 100876)

1 引 言

现代企业中大部分企业都在使用财务杠杆,利用财务杠杆来撬动资产,获取杠杆收益。按照杜邦分析理论,在可以使用财务杠杆的条件下,财务杠杆会在一定程度上提高企业的净资产收益率,财务杠杆是影响净资产收益率的一个因素,与净资产收益率成正比。杜邦分析的基本公式:净资产收益率(ROE)=销售净利率(NPM)×资产周转率(AU,资产利用率)×权益乘数(EM),而权益乘数反映的利用财务杠杆的大小,权益乘数(EM)=总资产/权益=总资产/(总资产-负债)。

2 概 念

我们在此不专门讨论财务管理上的财务杠杆系数,财务管理理论上的财务杠杆是指由于债务的存在而导致普通股每股利润变动大于息税前利润变动的杠杆效应,即财务杠杆是指由于债务的存在而导致普通股每股利润变动大于息税前利润变动的杠杆效应,这个不是我们今天要讨论的市场杠杆。当然经济学里也用居民存量贷款和GDP之比来衡量楼市整体杠杆,就像我们用融资余额和市值比来衡量股市杠杆。我今天想提出的一个概念是介于两者之间的一个概念,我们用个人购买一项资产时,资产本身价值与使用贷款之比作为资产杠杆概念,延伸到整个该资产市场整体的杠杆大小,笔者姑且称之为单项资产市场整体杠杆系数。

笔者之前就谈过房地产杠杆过大和跌幅的关系,个人的小屯看世界微博曾谈过这个问题,但是没有给出具体的理论模型和延展应用性,今天我们就讨论购买资产使用财务杠杆、在资产持有过程中杠杆带来的收益加倍和下跌过程中杠杆的承受力问题。

3 案例解析

3.1 市场杠杆带来的收益

案例:我们假设A购买一套房子的价格100万元,A使用80%的贷款,实际支付20万元撬动购买该房产,一年后房子价格为150万元,上涨50%,本年80万元的利息为4.8万,A本年若处置该房产,则获利150-100-4.8=45.2万元,资产收益率为=45.2/20=226%,资产杠杆为=100/20=5;如果不使用杠杆,则资产收益率=50/100=50%,说明资产收益率大幅增加,财务杠杆加大资产使用效率并带来高额收益率。

以上说明资产杠杆带来的杠杆效应,在之前的很多学术和实践中都得以证明。通俗的解释是,甲100万元买一套当前价值100万元的房子,乙100万元购买两套价值100万元的房子并贷款100万元(6%年利率),一年后房子升值100%,甲获利100万元,乙获利200-6=194万元。这就是个很浅显的例子,可以较通俗地理解杠杆效应,在此不再赘述,此文主要讲的单项资产市场整体杠杆破碎与市场整体杠杆周期的相关关系。

3.2 市场杠杆破碎理论和破碎周期

案例:假设A购买一套房子的价格100万元,A使用80%的贷款,实际支付20万元撬动购买该房产,第一年后房子价格为150万元,上涨50%,A仍继续持有;第二年房价跌50%,价格为100万元,第二年假设A没有处置;第三年房价又跌20%,房价80万元,A开始考虑要不为价值80万元的房子还80万元的贷款,但是由于心理因素仍为处置,第三年仍继续持有;第四年房价跌10%,房价为72万元,A无法仍受持续下跌,因为72万元房产却要还80万元贷款,因此A决定由银行收回,即弃房断供,做出了理智决定。

在本案例中,第三年该房产相对于处置购置价格的跌幅为20%,与使用的资产杠杆(权益乘数)100/20=5的倒数相等时,则构成经济的不效益,但是A可能有情感或其他心理因素的影响,并没有进行处置或弃房断供,就像诺贝尔经济学奖获得者塞勒教授所提的禀赋效应,个人可能会有情感等方面因素影响不理性经济行为。第四年房产继续下跌,相当于为拥有72万元房产而去偿还80万元贷款,对于A来说已经严重不经济,因此A决定弃房断供。

以上是对一个个体的分析,我们如果假设整个社会经济中,我们假设一个起点,一个房产平稳的年代为起点,房价上涨下跌幅度均是相对于初始起点而言。

第一年房价上涨20%,购房者10万人;

第二年上涨30%,购房者20万人;

第三年房下跌30%,此时对于第二年购房者来说,已经不经济,已经达到不经济警戒线,但是考虑到禀赋效应理论,可能出售或弃房断供者并不多;

第四年下跌20%,此时对于第二年购房者来说已经严重不经济,但是对于第一年购房者来说,已经达到警戒线,因此本年会有20/30=22.27%的市场规模会选择弃房断供,形成银行的坏账损失。

第五年下跌20%,此时无论第一年还是第二年购房者均已经严重不经济,但是第二年的购房者由于在第四年已经推出,此时第一年的购房者在本年也会选择弃房断供。

综上分析,一项资产市场下跌风险警戒线与该资产的市场整体杠杆倒数相等,而且在一个震荡向上市场中,如果存在一定增长泡沫,在下跌过程中,当下跌幅度等于警戒线时,市场不会出现风险,下跌幅度大于警戒线时,市场转变为理性行为会出现杠杆破碎风险;但是由于前期存在泡沫,因此在一个震荡的市场中,市场是逐渐挤出泡沫和逐渐杠杆破碎的过程。

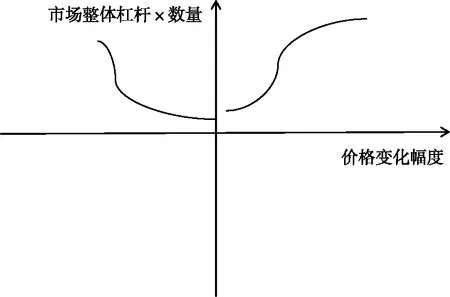

图1为成交数量(包括买入和卖出数量)与价格变化幅度(包括增幅和跌幅)呈线性相关关系,因此在资产阶段性上涨的情况下,购买价格和数量为正相关上涨,但是涨到一定幅度则趋稳;价格不断下跌时,刚开始成交价格数量趋稳,后续为直线上涨。

图2为成交数量与价格变化幅度呈线性相关关系,因此在资产阶段性上涨的情况下,购买资产市场整体杠杆和数量为正相关上涨,但是涨到一定幅度则趋稳;价格不断下跌时,刚开始成交价格数量趋稳,后续为财务杠杆和数量直线上涨。

图1和图2结合可以合并成一个三维立体图面,可将价格变化幅度、成交价格×成交数量、市场整体杠杆×成交数量三者构成一个相关关系的立体面。

4 结 论

现今整个房地产市场整体杠杆为3,即一般为30%的首付比例,可能个别购买者使用的杠杆会更高或个别购买者杠杆会更低,一般情况下会按照此要求进行购置资产;在我们这几年房地产市场平均上涨20%的趋势下,房价下跌30%仅会影响到下跌前夜购房者的警戒线,在逐渐下跌的过程中,对市场的泡沫的挤出和杠杆的破碎均是跟原来上涨幅度和上涨购买人数呈相关性的,可以理解为与上涨购买者数量呈现一个对称的曲线。

图2 成交数量与价格变化幅度呈线性相关关系

在理解一项资产市场时,首先要了解其整体平均财务杠杆,确定其市场风险警戒线;了解其历史价格变化和数量趋势,确定杠杆破碎的趋势。确定以上因素才能理解全社会该项资产市场的风险,并进而理解什么时候政府需要调控。

[1]李佩珈.杠杆率、债务风险与金融稳定——基于理论和中国经济杠杆率的实证分析[J].新金融,2015(4).

[2]洪洁.现行杜邦分析体系的不足与改进探讨[J].商业会计,2013(2).

[3]董志强,张永璟.禀赋效应与自发社会秩序:一个行为经济模型[J].世界经济,2016(10).

[4]王慧妍.浅析“去杠杆化”对我国经济的影响[J].现代商业,2009(20).