我国装备制造业国际分工地位再分析

——增加值核算与要素分解的视角

一 引言与文献综述

国务院印发的《中国制造2025》中明确指出,“制造业是国民经济的主体,坚持走中国特色新型工业化道路的目标之一是满足经济社会发展和国防建设对重大技术装备的需求”。作为制造业的核心,装备制造业承担着为下游行业提供设备及技术手段的重要职能,不仅对经济增长具有较强的带动作用,而且能够通过技术转移和技术外溢产生关联效应,促进整体工业产业结构的优化升级。中国加入世界贸易组织后,装备制造业快速发展。国家统计局公布的最新数据显示,2015年我国装备制造业规模以上工业企业产成品额达到9643.52亿元,占总体规模以上工业企业产成品额的38.37%;2015年装备制造业进出口贸易总额达到1.93万亿美元,进出口贸易额分别占同期全国进口总额的46.87%和出口总额的50.46%。因此,装备制造业国际分工地位的高低不仅决定了我国在全球贸易中的利益分配,还关系到我国工业的整体发展水平。

在以产品内分工为主的国际分工背景下,早期对于一国国际分工地位的研究主要通过出口产品价格反映的贸易类型进行分析。Greenaway et al.(1995)[1]、Fontagné和Freudenberg(1997)[2]、Azhar和Elliott(2006)[3]均使用进出口产品的单价对一国的产业内贸易类型进行了划分。施炳展和李坤望(2008)[4]指出产品内分工会导致出口产品的价格差异,而这种价格差异又决定了产业内贸易形态,因此产业内贸易形态可以在产品内分工背景下,反映一国的国际分工地位。陈爱贞和刘志彪(2011)[5]也运用该方法对我国装备制造业在全球价值链中的地位演变进行了研究。此外,林桂军和何武(2015)[6]虽未具体区分产业内贸易类型,但同样使用了中间品出口单价的高低来判断我国装备制造业参与全球价值链的分工地位。上述研究所使用的最主要变量是进出口产品的单价,但需要指出的是,产品内分工体系下存在“所见非所得”的情况,即一国所出口的产品并不一定完全为该国生产,所进口的产品也并不一定完全来自于国外,这使得进出口产品的单价不能真实反映一国要素所产生的增加值。

随着国际分工体系的日趋成熟,跨国公司将产品价值链分割为设计、研发、零部件生产、组装、营销等环节并向全球延伸,在全球范围内以最低的成本配置各个环节,各分工参与国承担产品价值链中的某些工序或环节并根据所承担环节的价值增值分享贸易利益。为了避免传统官方贸易统计所带来的“重复计算”问题,逐渐衍生出了增加值贸易核算体系。

在该体系下,产生了多个描述全球价值链的指标,包括:Hummels et al.(2001)[7]提出的垂直专业化率指数(VSS)、Dietzenbacher和Romero(2007)[8]提出的产品价值链长度指数、Koopman et al.(2010)[9]提出的GVC_Position和GVC_Participation指数、Johnson和Noguera(2012)[10]提出的出口增加值率指数(VAX Ratio)以及Antràs et al.(2012)[11]提出的产业上游度指数。上述指数为我国学者研究我国整体及分行业的国际分工地位提供了新思路。其中,GVC_Position指数的使用最为广泛,其衡量的是一国总出口中间接增加值与国外增加值的相对占比,比值越大,则说明一国在全球价值链中的分工地位越高。周升起等(2014)[12]、尚涛(2015)[13]、赖伟娟和钟姿华(2017)[14]等学者均使用该指数对我国制造业在全球价值链中的分工地位进行了跨国比较。

此外,部分学者在增加值贸易核算体系的基础上进一步发展,从生产要素的层面对国际分工地位进行分析。一方面,如黄先海和杨高举(2010)[15]、刘力(2015)[16]通过行业间完全增加值系数与完全就业系数构建完全比较劳动生产率指标,根据一国出口对就业的劳动作用来判定其国际分工地位。另一方面,Lopez-Gonzalez et al.(2014)[17]提出不同技术水平劳动力创造的增加值可以衡量该国在全球价值链中所从事环节的技术水平,高敬峰和张艳华(2014)[18]在该方法的基础上,通过分解出高技能劳动要素所获报酬重新计算GVC_Position指数,发现我国仍处于全球价值链的相对低端位置。

当前学术界对于国际分工地位的衡量指标多种多样,且尚未达成共识。在全球价值链视角下,对于国际分工地位的衡量主要存在以下三点问题:第一,虽然国际分工地位是自国际贸易开始就进行研究的问题,但是在当今纷繁复杂的分工背景下,如何定义国际分工地位的高低成为学术界重新关注的问题;第二,虽然用于描述全球价值链的指数非常多,但这些指数往往更侧重于从一国的出口结构来分析其国际分工地位。比如VSS和VAX Ratio分别衡量一国出口中国外和本国所创造的价值比重,GVC_Position衡量的是一国出口中间接增加值与国外增加值的相对大小,而价值链长度和上游度指数本质上测度的是价值链的分工环节数。这些指标没有具体考察增加值的来源问题,比如间接增加值客观上不能反映其自身是来源于关键零部件的生产还是资源型中间品的生产,所以上述指标并不能完全体现分工地位的高低,而实际上反映的是一国某产业在价值链分工中的位置。第三,从生产要素角度考虑为国际分工地位的研究提供了新思路。不可否认,高技术劳动力的占比越高,是国际分工地位越高的表现,但是指标本身不能反映一国或某产业“经济量”的概念。

基于日趋复杂的国际分工形势,部分学者对全球价值链下国际分工地位的研究提出了再认识。黎峰(2015)[19]从行业角度出发,指出一个国家或地区在嵌入全球价值链过程中所承担的角色决定其国际分工地位。戴翔和张二震(2016)[20]进一步指出,当国际分工演变为以全球价值链分工为主导时,提高国际分工地位意味着要逐步转变为全球资源的“整合者”,从被动参与全球价值链到主动构建自身的全球价值链。本文认为,在全球价值链的分工方式下,国际分工地位体现为一国在参与国际分工过程中的获利能力。考虑到上述指标在衡量国际分工地位时各有不足,本文主要通过三个指标综合考察我国装备制造业的国际分工地位:一是出口中被国外吸收的国内增加值,该指标反映在增加值贸易核算中一国的真实出口,数值越大,说明国外对该国国内增加值的需求越大,该国在全球价值链中的获利越多;二是出口中的增加值率,该指标用来表示出口中本国增加值的份额,数值越大,说明出口中由本国生产要素创造的增加值比重越大,在全球价值链中的获利效率越高;三是出口中高技术劳动力的增加值率,表示在出口中由高技术劳动力创造的增加值占国内增加值的比重,数值越大,说明出口中该国高技术劳动力所创造的增加值比重越高,在全球价值链中的获利来源结构越优化。

在现有研究的基础上,本文的贡献主要在于:第一,从多个维度对我国装备制造业的国际分工地位进行考察,包括在产品内分工下的真实获益额、在全球价值链中扮演的角色以及以高技术劳动力出口占比为代表的技术水平等方面;第二,针对每个指标,同时测度中国、美国、日本和德国四国装备制造业的情况,明确我国装备制造业国际分工地位;第三,从装备制造业整体及分行业角度进行高、中、低技术层次的要素分解,凸显行业间差异性。

二 我国装备制造业国际分工地位的测算

(一)装备制造业的界定

装备制造业通常是指为满足国民经济各部门发展和国家安全需要而制造各种技术装备的产业总称。按国民经济行业分类(GBT4754-2002),装备制造业包括机械、电子和兵器工业中的投资类制成品,分属金属制品业、通用装备制造业、专用设备制造业、交通运输设备制造业、电气机械及器材制造业、通信计算机及其它电子设备制造业、仪器仪表及文化办公用装备制造业7个大类185个小类(七分法)。陈爱贞和邓力平(2012)[21]、林桂军和何武(2015)[6]根据金属制品行业性质,认为该行业并不太符合装备制造业的定义,建议以“六分法”来研究装备制造业。本文认为,依据OECD中以R&D为标准的分类*OECD数据库中,根据行业R&D的不同,将常用金属和金属制品划分为中低技术行业,通用设备制造业和交通运输装备制造业划分为中高技术行业,电子和光学设备制造业划分为高技术行业。,“六分法”更符合装备制造业的定义,因此以“六分法”来研究装备制造业。

(二)研究数据与方法

本文使用的数据全部来源于世界投入产出数据库(World Input-Output Database, WIOD),该数据库在2016年更新了部分数据,且对行业重新进行了划分。在计算被国外吸收的国内增加值以及出口中的增加值率时,本文使用的是世界投入产出表(World Input-Output Tables, WIOT),其更新后的数据范围是2000-2014年,行业分类根据ISIC Rev4进行划分。装备制造业体现在WIOT中的第17(计算机、电子产品和光学产品的制造)、18(电力设备的制造)、19(未另分类的机械和设备的制造)、20(汽车、挂车和半挂车的制造)及21(其他运输设备的制造)项,共5个细分行业;在对出口中的国内增加值进行要素分解时,使用的是社会经济核算账户(Socio Economic Accounts, SEA),由于其目前仍未更新,所以只能计算到2009年,且行业分类根据ISIC Rev3进行划分。装备制造业体现在SEA中的第13(通用设备制造业)、14(电子和光学设备制造业)及15(交通运输装备制造业)项,共3个细分行业。所以本文对应两种分类标准后,为了便于分析,合并WIOT中的行业,按照SEA中的分类对装备制造业分行业的国际分工地位进行研究。

王直等(2015)[22]根据贸易品的价值来源、最终吸收地和吸收渠道的不同,将多个层面(包括国家部门层面、双边层面、双边部门层面)的总贸易流量分解为16部分,可以更加准确地反映出一国总出口的增加值来源和去向。本文借鉴该方法,根据装备制造业出口中的价值来源、最终吸收地和吸收渠道的不同,将一国装备制造业的总出口分解为16部分,具体公式如下:

Esr=AsrXr+Ysr

(1)

在式(1)中,上标s、r、t分别代表s国、r国和t国。Esr代表s国对r国的总出口;Er代表r国的总出口;Asr代表s国对r国的直接投入系数矩阵;Xr代表r国的总产出;Ysr代表s国对r国总出口中的最终产品;[BssBsrBst;BrsBrrBrt;BtsBtrBtt]为经典的里昂惕夫逆矩阵;Vs代表s国的增加值系数;Lss代表s国的国内里昂惕夫逆矩阵。

更新后的WIOT反映了世界上主要的43个国家及世界其他国家共44个国家和地区、56个部门的投入产出情况,本文在分解中国的出口额时,将这44个国家和地区简化为中国、进口国(除中国外的任一国家)、世界其他国家(除中国、进口国外的42个国家的投入产出合并情况)三个部分,构建出各自的投入产出模型,进而将我国对任一国家的出口额分解为16部分。被r国吸收的s国的国内增加值(DVAsr)体现为式(2)第{1}-第{5}部分,国内增加值(DVsr)体现为式(3)第{1}-第{8}部分。通过比较可以看出,被国外吸收的国内增加值和国内增加值的区别在于,国内增加值不仅包括被国外吸收的国内增加值,还包括出口后又折返回本国的增加值部分。本文认为被国外吸收的国内增加值能更准确地体现国外对于我国增加值的需求。

(2)

(3)

利用Matlab(R2012a)软件,对中国、美国、日本、德国2000-2014年的装备制造业进行测算,EsK、DVAsK、DVsK分别代表各国装备制造业的出口额、被国外吸收的国内增加值及出口中的国内增加值。计算公式如下:

(4)

(5)

(6)

社会经济核算账户(Socio Economic Accounts, SEA)根据每种劳动受教育年限的不同将各国各行业的增加值划分为高技术劳动(接受第三阶段教育的劳动力)、中技术劳动(接受第二阶段后的非第三阶段教育的劳动力)、低技术劳动(只接受基础教育中第一、第二阶段的劳动力)及资本四个组成部分,本文对中、美、日、德四国装备制造业国内增加值进行了要素分解,并计算出各部分要素在国内增加值中的占比情况。以高技术劳动力为例,装备制造业出口中高技术劳动力所创造的增加值的计算公式如下:

(7)

(8)

(9)

同理可计算出中技术劳动力增加值占比(The Medium-skilled Labor Value Added to Gross Exports Ratio,MVR)、低技术劳动力增加值占比(The Low-skilled Labor Value Added to Gross Exports Ratio,LVR)及资本增加值占比(The Capital Value Added to Gross Exports Ratio,CVR)。

(三)实证结果分析

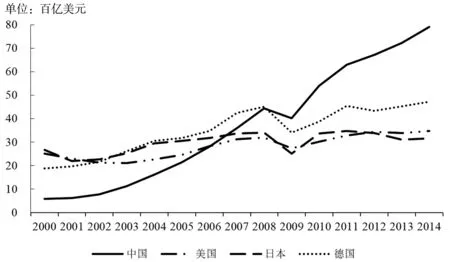

1.被国外吸收的国内增加值(DVA)比较

本文首先对中、美、日、德四国装备制造业2000-2014年的出口额进行分解,如表1所示。在整体上,2000-2014年间,我国装备制造业的DVA从5.78百亿美元增长到79.04百亿美元,增长了约12.67倍,并在2007-2009年间分别超过日本、美国和德国,成为装备制造业增加值出口大国。通过图1可以更加直观地看出,虽然我国装备制造业起点较低,但是自2000年以来总体保持高速增长的态势。而美、日、德三国的起点较高,增长相对较为缓慢。2014年,我国装备制造业的DVA分别是三国的2.27倍、2.50倍和1.68倍,从规模上来看,我国装备制造业已经在国际贸易中占据越来越重要的地位。

表1 2000-2014年中、美、日、德四国DVA 单位:百亿美元

数据来源:作者根据世界投入产出数据库(WIOD)中相关数据计算所得,下同。

图1 2000-2014年中、美、日、德四国DVA

2.出口中的增加值率(VAR)比较

从表2列出的2000-2014年中、美、日、德四国装备制造业出口中的增加值率以及图2的变化趋势中可以看出,我国装备制造业出口中的增加值率最低值为2007年的0.6249,最高值为2001年的0.7331,整体呈现先下降再增长的变化趋势。这与我国以加工贸易为主、主要参与加工、组装等增加值较低的生产环节有关。从加工贸易的进出口来看,我国装备制造业加工贸易的进口从2002年的55%上升到2007年的65%,而加工贸易的出口在2007年之前始终维持在80%左右,有较小幅度的下降(林桂军和何武,2015)[23],说明在这期间我国装备制造业主要以“大进大出”的加工贸易形式参与国际贸易和国际分工,导致我国装备制造业的VAR在2002-2007年急速下降。另外,在2007年之后,我国装备制造业的VAR在逐步上升,与三国的差距缩小,甚至超过了德国和美国,逐渐接近日本,说明随着国际分工的逐步深入和细化,我国装备制造业也在努力向附加值高的环节攀升,一系列国家扶持政策的实施,对我国装备制造业的发展以及贸易结构的调整起到了一定积极作用。值得注意的是,美、日、德三国在2008年经济危机后VAR都呈现稳步下降的趋势,这说明各国装备制造业使用中间品的比率都在上升,国际分工在逐渐深入。在跨国比较中,美、日两国的增加值率处于优势地位,相对来说高于我国和德国,说明美国和日本装备制造业在国际分工中更倾向于承担向其他国家提供中间品的角色,而我国装备制造业更多的是扮演使用其他国家生产的中间品的角色。

表2 2000-2014年中、美、日、德的VAR比较

(续上表)

年份中国美国日本德国200606277071630826406725200706249072420815006580200806542073270796906524200907019077040834906677201006851075010821306550201106925073960805706472201207038073490800206503201307059072950774706494201407282072110751506527

图2 2000-2014年中、美、日、德VAR和HVR

3.要素结构及高技术劳动增加值率比较

(1)装备制造业整体比较

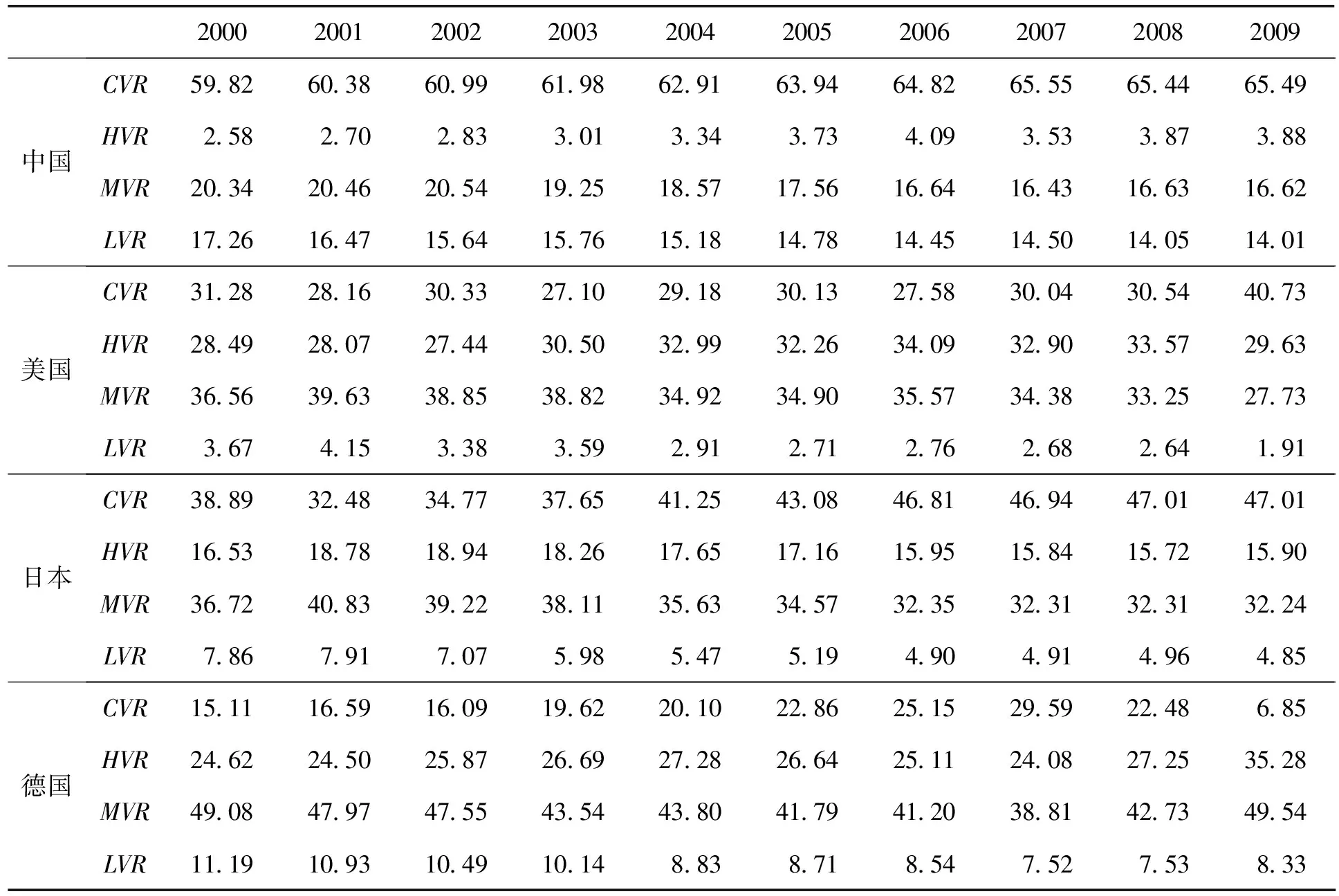

通过表3可以看出:第一,在我国装备制造业的要素分解中,资本要素创造的增加值占比(CVR)始终较高且有逐渐上升的趋势,从2000年的59.82%增长到2009年的65.49%。在技术水平方面,高技术劳动力创造的增加值占比(HVR)逐步增长但2009年仅占3.88%,中、低技术劳动力创造的增加值占比(MVR,LVR)呈下降趋势, 2009年占比分别为16.62%和14.01%,这说明我国装备制造业的技术要素结构正从以低技术劳动力出口向中、高技术劳动力出口过渡,样本期内有逐渐优化的趋势。第二,在美、日、德三国中,美、日两国的要素分配结构相似,资本要素创造的增加值占比一直较高,样本期内呈上升趋势,高技术劳动力所占比重在样本期内没有较大变动,中、低技术劳动力要素所占比重逐渐降低。而德国的要素分配结构趋势则有所不同,其中高技术劳动力要素所占比重逐渐上升,低技术劳动力要素和资本要素所占比重呈下降趋势。通过对比可以看出,美国装备制造业依靠中、高技术劳动力及资本三者的协同发展创造增加值出口,日本装备制造业主要依靠中技术劳动力及资本创造增加值出口,德国装备制造业主要依靠中、高技术劳动力创造增加值出口。第三,从图2中可以看出,美、德两国的高技术劳动力增加值率比重较高,到2009年,高技术劳动力创造的增加值占到了其国内增加值的近1/3;其次是日本,高技术劳动力所创造的增加值占到了其国内增加值的15%,且较为稳定;我国高技术劳动力创造的增加值在国内增加值中所占比重最低,不足4%。虽然我国装备制造业的增加值已经超过了美、日、德三国,但是高技术劳动力增加值率在四国中最低,深刻体现了我国装备制造业“大而不强”的现状。

表3 2000-2009年中、美、日、德增加值要素分解情况 单位:%

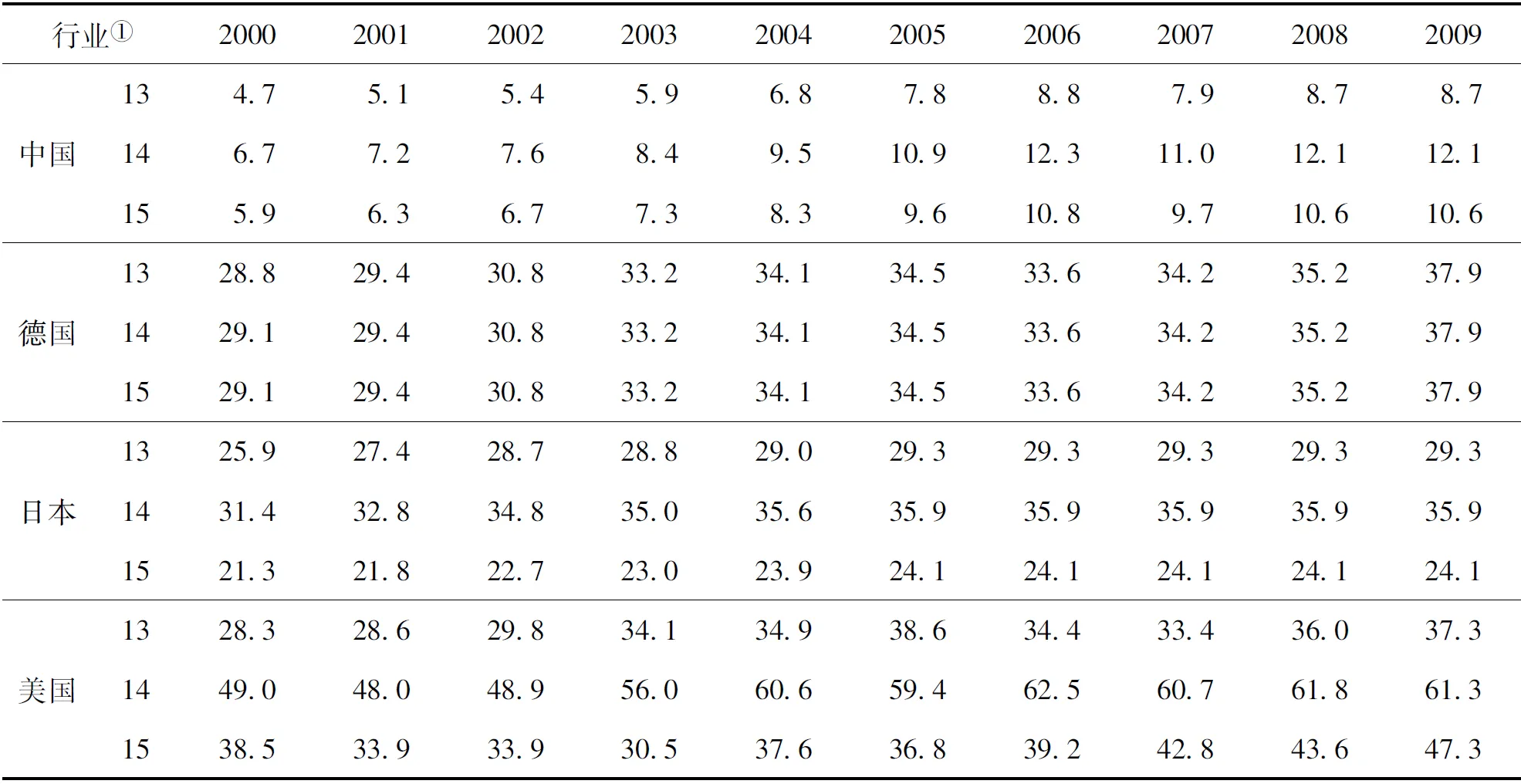

(2)分行业比较

如表4所示,样本期内电子及光学仪器制造业出口中的HVR始终最高,2009年达到了12.1%;其次为交通运输设备制造业,2009年达到了10.6%;机械制品业的HVR最低,仅为8.7%。但是我国装备制造业细分行业的HVR均呈逐年上升的趋势,说明我国装备制造业分行业的国际分工地位在逐步提高,但发展程度略有差异。在跨国比较中发现,美国电子及光学仪器制造业的HVR相对最高,达到了61.3%并明显领先于德国的37.9%与日本的35.9%。美国电子及光学仪器制造业和交通运输设备制造业的HVR在四国同行业中最高,德国机械制品业的HVR在同行业中最高,并且德国三个分行业发展相对较为均衡,美国三个分行业间的发展程度差距较大,但都处于四国中较为领先的水平。值得注意的是,我国装备制造业三个分行业间的发展相对比较均衡,但均与世界先进水平存在较大差距,我国装备制造业的国际分工地位仍相对较低。

表4 2000-2009年装备制造业分行业出口中HVR占比 单位:%

①13代表机械制品业;14代表电子及光学仪器制造业;15代表交通运输设备制造业。

三 结论与建议

本文通过分解中、美、日、德四国装备制造业的总出口,从被国外吸收的国内增加值(DVA)、出口中的增加值率(VAR)及高技术劳动力的增加值率(HVR)三个角度对我国装备制造业的国际分工地位进行了研究,结果表明:

第一,自2000年来,我国装备制造业出口中被国外吸收的国内增加值呈现出快速增长的态势,从远远落后于美、日、德三国到实现跨越式增长和赶超,说明我国装备制造业在国际贸易规模中占据着越来越重要的分工地位。

第二,从出口中的增加值率角度看,美国和日本装备制造业的出口增加值率较高,说明其在国际分工中更倾向于承担向其他国家提供中间品的角色,而我国和德国装备制造业的出口增加值率较低,说明两国在国际分工中更多的是扮演使用其他国家所生产的中间品的角色。

第三,我国装备制造业的技术要素结构正从低技术劳动力增加值出口向中、高技术劳动力增加值出口转变,说明我国装备制造业整体在国际分工中的地位逐渐提高,技术要素结构得到了一定的优化调整,但是在高技术劳动力增加值率方面仍与美、日、德三国存在着较大差距。四国在增加值的要素构成和模式上的差异:美国装备制造业依靠中、高技术劳动力及资本三者的协同发展创造增加值;日本装备制造业主要依靠中技术劳动力及资本创造国内增加值;德国装备制造业主要依靠中、高技术劳动力创造增加值;而我国当前最主要依靠资本来创造增加值出口。从要素构成层面上考虑的装备制造业的国际分工地位,美国最高,德国紧随其后,日本次之,我国最低。

不同于已有的研究结果,本文发现无论是交通运输设备制造业还是其他细分行业,我国装备制造业细分行业的分工地位均明显落后于美、日、德三国,且三个行业发展较为均衡。

从实证结果可以看出,被国外吸收的国内增加值、出口中的增加值率及高技术劳动力的增加值率三者相结合才能更加准确而客观地对国际分工地位进行衡量。我国装备制造业在被国外吸收的国内增加值方面相对于美、日、德三国具有比较明显的优势,但在参与全球价值链的过程中获利效率低于美、日两国,在高技术劳动力增加值率上仍与美、日、德存在较大差距,这深刻揭示了我国装备制造业“大而不强”的发展状况。基于此,本文提出相关政策建议:

第一,加大对关键生产环节尤其是关键零部件生产的研发投入力度。我国装备制造业落后于其他发达国家的关键在于出口中高技术劳动力的增加值率较低,对于装备制造业来说,只有掌握核心技术环节,推动核心零部件的研发,才能在全球价值链的分工中占据相对主导地位。

第二,突破价值链中高增加值环节的进入壁垒,实现价值链优化升级。全球价值链中准入壁垒越高的环节,增加值越高。我国装备制造业获利效率较低是因为我国在全球价值链中承担的主要是加工组装环节,进入壁垒低,增加值低,要突破“低端锁定”效应,就必须向生产链的前向或后向延伸,通过分析不同增值环节进入壁垒所具有的不同特征,把握其动态变化趋势,选择合适的切入点,实现价值链的优化升级。

第三,积极抓住“一带一路”倡议带来的发展机遇,构建中国主导的装备制造业产业链。“一带一路”倡议为我国制造业企业“走出去”提供了新的机遇,我国应利用“一带一路”倡议实施的契机,加强与沿线国家的合作,将产业链延伸到海外地区,构建由我国主导的装备制造业全球价值链。

[1] Greenaway, D., Hine, R., Milner, C.. Vertical and Horizontal Intra-industry Trade: A Cross Industry Analysis for the UK[J].EconomicJournal, 1995, 105(433): 1505-1518.

[2] Fontagné, L., Freudenberg, M.. Intra-industry Trade: Methodological Issues Reconsidered[J].CEPIIWorkingPaper, No.1997-01, 1997.

[3] Azhar, A. K. M., Elliott, R. J. R.. On the Measurement of Product Quality in Intra-industry Trade[J].ReviewofWorldEconomics, 2006, 142(3): 476-495.

[4] 施炳展, 李坤望. 中国制造业国际分工地位研究——基于产业内贸易形态的跨国比较[J]. 世界经济研究,2008, (10): 3-8.

[5] 陈爱贞, 刘志彪. 决定我国装备制造业在全球价值链中地位的因素——基于各细分行业投入产出实证分析[J]. 国际贸易问题, 2011, (4): 115-125.

[6] 林桂军, 何武. 中国装备制造业在全球价值链的地位及升级趋势[J]. 国际贸易问题, 2015, (4): 3-15.

[7] Hummels, D., Ishii, J., Yi, K. M.. The Nature and Growth of Vertical Specialization in World Trade[J].JournalofInternationalEconomics, 2001, 54(1): 75-96.

[8] Dietzenbacher, E., Romero, I.. Production Chains in an Interregional Framework: Identification by Means of Average Propagation Lengths[J].InternationalRegionalScienceReview, 2007, 30(4): 362-383.

[9] Koopman, R., Powers, W. M., Wang, Z., et al.. Give Credit Where Credit Is Due: Tracing Value Added in Global Production Chains[R]. NBER Working Paper, No.16426, 2010.

[10] Johnson, R. C., Noguera, G.. Accounting for Intermediates:Production Sharing and Trade in Value Added[J].JournalofInternationalEconomics, 2012, 86(2): 224-236.

[11] Antràs, P., Chor, D., Fally, T., et al.. Measuring the Upstreamness of Production and Trade Flows[J].AmericanEconomicReview, 2012, 102(3): 412-416.

[12] 周升起, 兰珍先, 付华. 中国制造业在全球价值链国际分工地位再考察——基于Koopman等的“GVC地位指数”[J]. 国际贸易问题, 2014, (2): 3-12.

[13] 尚涛. 全球价值链与我国制造业国际分工地位研究——基于增加值贸易与Koopman分工地位指数的比较分析[J]. 经济学家, 2015, (4): 91-100.

[14] 赖伟娟, 钟姿华. 中国与欧、 美、 日制造业全球价值链分工地位的比较研究[J]. 世界经济研究, 2017, (1): 125-134.

[15] 黄先海, 杨高举. 中国高技术产业的国际分工地位研究: 基于非竞争型投入占用产出模型的跨国分析[J]. 世界经济, 2010, (5): 82-100.

[16] 刘力. 我国高技术产业国际分工地位演变——基于完全比较劳动生产率的研判[J]. 国际贸易问题, 2015, (4): 37-45.

[17] Lopez-gonzalez, J., Gasiorek, M., Holmes, P., et al.. China-EU Global Value Chains: Who Creates Value, How and Where?[Z]. EU Report, 2014.

[18] 高敬峰, 张艳华. 中国出口中的国内增加值与要素报酬解构[J]. 世界经济研究, 2014, (7): 22 -27.

[19] 黎峰. 全球生产网络下的国际分工地位与贸易收益——基于主要出口国家的行业数据分析[J]. 国际贸易问题, 2015, (6): 33-42.

[20] 戴翔, 张二震. 全球价值链分工演进与中国外贸失速之“谜”[J]. 经济学家, 2016, (1): 75-82.

[21] 陈爱贞, 邓力平. 全球竞争下中国装备制造业升级制约与突破——基于价值链与产业链双重视角分析[M]. 北京: 经济与科学出版社, 2012.

[22] 王直, 魏尚进, 祝坤福. 总贸易核算法: 官方贸易统计与全球价值链的度量[J]. 中国社会科学, 2015, (9): 108-127.

[23] 林桂军, 何武. 全球价值链下我国装备制造业的增长特征[J]. 国际贸易问题, 2015, (6): 3-24.

——基于《德意志意识形态》的分析