投资者净持仓量与期货市场稳定性

——基于分类账户数据的经验研究

, , ,

(1.西安交通大学 管理学院,陕西 西安 710049; 2.深圳证券交易所 衍生品业务部,广东 深圳 518010)

1 引言

对比1995~2015年我国A股市场与美国市场的月度波动率,发现上证指数为1.604%,美国道琼斯指数为0.995%,我国A股市场波动率几乎是美国的1.6倍,而深证的1.756%也高出同期月度波动率为1.376%的纳斯达克30%,说明较之成熟市场,我国金融市场波动风险一直过高。特别地,继1995年“327国债事件”为我国金融市场带来的灾难性创伤后,2015年6月,上证指数连续17天暴跌32.11%引发的“股灾”,再一次创造了我国金融市场价格异常波动的新纪录。在金融市场高杆杠和“顺周期”特性助推下,价格异常波动可能促发配资机构的强行平仓行为,并引发出新一轮的市场“踩踏”和连锁反应,使中小投资者承担远超其承受能力,加剧市场恐慌,危害市场稳定、健康。因此,“防范市场过度波动”始终是我国金融市场监管当局的重要目标。

不同类型投资者在资金实力、认知能力、理性程度以及投资目的上存在很大差异,其交易行为对市场影响效果往往也不同。个人投资者因资金实力、认知能力较弱,非理性程度较高被认定为市场“噪音”,噪音交易行为与过度投机行为都会加剧市场价格波动。根据《中国金融期货交易所交易规则》,个人或法人属性投资者应据其交易需求申报投资账户,即投机、套利和套期保值。因此,投资者将同时拥有两种身份属性。考虑到机构和个人,套保、投机和套利的交易行为对市场波动潜在影响不同,但以往学者仅从机构和个人、或投机和套保的分类方式出发,并未将两种分类方式统一整合,忽略了这两种分类方式的重叠性与矛盾性;此外,以往的研究大多利用数学模型和思辨讨论的方法,鲜少有利用市场数据,尤其在不同市场态势下,对不同类型投资者如何影响我国金融期货市场稳定性做出实证性检验。

本文的创新之处在于,结合投资者的双重身份对其进行重新分类,并在不同势态下进行研究。结果发现不同类型投资者非预期净持仓量变动对市场波动的影响不同。本文结论为我国股指期货市场的差异化监管机制设计提供了实证解释和参考,并拓展了金融衍生品投资者行为策略经济后果的研究领域,对金融市场监管层、交易者都具有一定的参考价值。

2 文献综述

金融市场波动率与投资者的交易行为显著相关[1,2]。Wang[3]在此基础上将时间维度引入“信息量”的概念中,其在6国外汇期货市场的实证研究表明不同类型投资者因临时信息引发的异质性信念对市场波动产生的冲击效果不同。不同投资者对市场波动的影响存在争议。

按客户属性分类可将投资者分成个人或机构。Barber和Odean[4,5]认为个人投资者非理性程度高,他们是加剧市场波动的“噪音”;Bohl等[6]发现个人投资者的非知情特性使其对价格的影响力降低、波动增加,随着机构交易比例增加,期、现市场间的信息流动性提升;Basak和Pavlova[7]发现机构交易包含的信息量更高,对期货市场稳定作用更强;余佩琨和钟瑞军[8]通过数理模型证明出机构的交易行为更理性;王郧和华仁海[9]研究了投资者的交易策略,发现个人投资者采取惯性投资策略而机构投资者采取反转交易策略,故个人加剧市场波动、机构缓解市场波动;黄运成等[10]发现机构促进期货市场市场价格发现,并建议我国金融期货市场逐步且有序引入各类机构投资者;姚兴涛[11]通过研究国外成熟期货市场的投资者发展历程,建议将QFII引入我国期货市场。

按交易目的划分可将投资者分为投机和套保两类。Chang等[12,13]研究表明投机交易量与市场波动正相关,进一步他们发现投机持仓量与非预期波动弱相关,而套保者在非预期波动的作用下将提高对预期波动的估计,进而增持并加剧波动;Adrangi和Chatruth[14]发现大型投机者增加市场波动;Wang等[15]发现HSI市场的投机行为异常活跃,且加剧市场波动;而Miffre和Brooks[16]却认为大型的投机交易者不能引发市场过度波动;刘庆富等[17]发现空盘持仓量变动对市场波动率的影响更大;杨阳和万迪昉[18]发现中国股指期货市场的套期保值交易和做空机制能有效缓解市场波动。

3 数据来源、变量与研究设计

3.1 数据来源

本文所用独特数据为2010年10月11日至2013年8月29日在中国金融期货交易所上市的沪深300股指期货合约中,账户类型级别的日频度交易数据,其中包括账户交易时间、账户客户属性、账户交易类型、各个账户的日成交量、多头和空头持仓量。其他数据还包括沪深300股指期货市场中主力合约的日开盘价、收盘价、最高价、最低价、结算价,间隔为10分钟的收盘价、市场单边交易量和持仓量。本文研究的所有数据均来源于中国金融期货交易所。

3.2 变量

3.2.1 投资者类型

中金所依据客户属性,将投资者分为机构投资者和个人投资者,再根据其交易目的,将其归属到投机账户、套期保值账户和套利账户中。借鉴CFTC的持仓报告,综合投资者的双重身份属性,本研究进一步将投资者分为套期保值账户的机构投资者、投机套利账户的机构投资者和个人投资者。

3.2.2 市场波动率

波动率是市场稳定性的反向代理变量。该值越小,表示市场稳定性越高。为保证结果的稳健性,本研究采用两种方法计算我国沪深300股指期货市场的日内波动率。

第一,根据Garman-Klass[19]的研究,以开盘价、收盘价、最高价和最低价计算价格的日内波动率

(1)

第二,借鉴Andersen和Bollerslev[20]的估算办法,利用日内较短时间间隔的收盘价计算所得回报率的离散程度来描述已实现的日内波动率

(2)

3.2.3 净持仓量

本文以各类型投资者当日持有的多头持仓量减去空头持仓量得到的净值衡量净持仓量

(3)

进一步,参考Wang[3]的研究,利用ARIMA(p,k,q)模型将投资者的净持仓量序列分解成预期和非预期两个组成部分。预期部分为ARIMA(p,k,q)模型的拟合值,非预期部分为真实值与其对应的预期值之差,即ARIMA(p,k,q)模型的残差。ARIMA(p,k,q)模型的滞后阶数由AIC和SC准则确定。

3.2.4 市场总体交易行为

已有文献表明市场交易行为与市场波动显著相关。本文涉及的市场总体交易行为包括市场交易量和市场持仓量。为了保持一致,仍然利用ARIMA(p,k,q)模型将其分解为预期和非预期两个部分。

本文涉及的变量名称、标识及含义,如表1所示。

表1 本文涉及变量、符号及含义

注:j=TV,OI分别代表市场交易量和持仓量,k=SA,H,R分别代表投机套利的机构投资者、套保的机构投资者和个人投资者。

本文涉及的研究变量均为时间序列,经ADF检验,G-K波动率,A-B已实现波动率和市场交易量为平稳序列,市场持仓量和三类投资者净持仓量的一阶差分序列为平稳序列。依据单位根检验的结果,本文利用ARIMA(p,k,q)模型将市场交易量、持仓量以及三类投资者净持仓量分解为预期和非预期两个部分。从研究变量的相关性看,分解后的净持仓量变动在投机套利的机构和套保机构之间同期正相关,在散户与任何一类机构之间同期负相关,暗示出机构与个人投资者的行为差异。但分解后的市场总体交易行为之间、及其与不同类型投资者净持仓量之间的同期相关性较低,反映出将市场总体交易行为作为控制变量的可行性与对不同投资者进行单独回归的必要性。

3.3 研究设计

为了检验不同类型投资者净持仓量对市场波动的影响,我们在市场波动和滞后期波动、分解的总体交易行为、各类投资者分解的净持仓量之间建立回归模型

β2UAOI,t+γkENk,t+ρkUNk,t+θkDk×UNk,t+εt

(4)

其中Dk为虚拟变量,当UNk,t>0,即k类投资者的非预期净持仓量对市场产生正冲击时,Dk=1;否则,Dk=0,因此,UNk,t的系数ρk和UNk,t与Dk×UNk,t的系数之和(ρk+θk)分别表示k类投资者非预期净持仓量变动的负冲击与正冲击对市场波动的影响。

4 实证结果与分析

4.1 不同类型投资者净持仓量对市场日内波动的影响

利用ARIMA(p,1,q)模型,本文将投资者净持仓量变动分解成预期和非预期两个部分。试图在方程(4)表示的OLS回归模型中,研究不同类型投资者分解后的净持仓变动对市场日内波动率的影响。

青岛中山路历史街区(以下简称中山路街区)位于青岛市南区中西部,西邻青岛火车站,南接栈桥公园.创始于1897年的德国占领时期,在改革开放以后逐渐萧条[1].天主教堂位于中山路的东侧山坡台地之上,塔身高56 m,是整个中山路街区的重要节点,构成中山路历史街区轮廓线的控制高度[2] (图1).

表2 不同类型投资者净持仓量对市场波动的影响:G-K波动率

注:为清晰起见,已将除截距项和滞后期波动项外的其他变量系数扩大了106倍;*p<0.1,**p<0.05,***p<0.01。下同。

Bessembinder和Seguin[2]通过研究市场交易行为和波动率之间的关系,发现波动率与交易量正相关,与持仓量负相关,且非预期交易量对波动的作用是预期的数倍。本文在我国股指期货市场中检验总体交易行为与波动之间关系的结论与前人基本一致,如表2中模型1。

控制了市场总体交易行为后,模型2~4分别刻画了投机套利机构投资者、套保机构投资者和个人投资者预期和非预期的净持仓量变动对日内波动率的影响。可以看出:预期和非预期交易量均与市场日内波动率显著正相关,非预期持仓量与日内波动率显著负相关。与模型1相比,模型2~4的调整R2均显著提高。说明加入投资者预期和非预期净持仓量变动这两个关键变量后,方程对市场日内波动率的解释能力更强,模型的拟合效果更优。

本文的回归结果显示:所有投资者非预期净持仓量变动项UN和交乘项D×UN的系数均与日内波动率显著相关,说明对任何一类投资者来说,其非预期净持仓量变动的冲击都是不对称的,且不同类型投资者净持仓量变动冲击的非对称效应不同。具体地,套保机构的非预期净持仓量变动项系数为-0.068,非预期净持仓量变动与代表市场冲击方向的虚拟变量构成的交乘项系数为0.013,但两者系数之和为-0.055,表明非预期净持仓量变动的正、负冲击对市场日内波动率的作用均显著为负,且负冲击对市场波动的抑制作用更强,即该类投资者非预期的持仓量变动能够稳定市场,且利空消息下套保机构非预期多头减持或空头增持稳定市场效果更强。个人的非预期净持仓量变动项系数和交乘项系数分别为0.416和0.493,均在1%统计水平上显著为正,这两项系数之和为0.909,说明个人非预期净持仓量变动的正、负冲击对市场波动作用显著为正,且正冲击对市场波动的影响效果更强。也就是说,该类投资者非预期的净持仓量变动会加剧市场波动,且利好消息下,非预期的多头增持或空头减持对市场波动加剧的幅度更大。然而,有趣的是,本文发现,投机套利机构的非预期净持仓量变动项系数为-0.042,交乘项系数为0.130,两者之和为0.088,表明该类投资者非预期净持仓量变动的负冲击对市场波动率的作用为负,正冲击对市场波动率的作用为正,即利空消息下的空头增持或多头减持抑制市场波动,而利好消息下的多头增持或空头减持加剧市场波动。

根据Black[21]异质性信念模型和De Long等[22]噪音交易理论的解释,不同类型投资者净持仓变动的正、负冲击对市场波动影响的大小和符号均不同,原因在于不同类型投资者持有的信息量不同。一方面,个人投资者自身知识、能力受限,非理性程度较高,被视为“噪音交易者”,他们认为所有的价格变化或交易量变动均反映了市场的内部信息,据此相应地调整交易行为,其追涨杀跌的交易理念触发了该类投资者的高买低卖效应,逐步增大期货价格的偏离程度,故其净持仓量变动的正、负冲击都加剧了市场波动。受价格压力效应的影响,与情绪低落时相比,该类投资者在情绪乐观时,倾向增持资产,进一步加剧市场波动。蒋玉梅和王明照[23]研究了投资者情绪下盈余公告对市场的冲击,发现投资者情绪系统性地影响市场盈余公告效应,说明市场对消息的反应由投资者情绪驱动产生,且情绪导致投资者对意外盈余公告的反应不对称;进一步,王磊和孔东民[24]在此问题的研究中发现,个人投资者倾向于关注好消息。与以上研究相一致,本文也发现个人投资者对利好消息的敏感性更强。另一方面,机构理性程度较高,他们持有私人信息,更灵敏地洞悉市场走向、辨别消息真伪,对资产的基本面价值判定更精准,因而其在一定程度上帮助稳定市场。然而,具体到交易目的不同的机构中时,其交易策略又存在明显差异。根据套期保值压力假说,当资产价格偏离真实价值时,套保交易者进行反向操作,以锁定市场价格,回避现货价格风险。因此,无论消息利好还是利空,该类投资者的交易行为都能使期货价格回稳,即其非预期净持仓量变动的正、负冲击均抑制了市场波动。而对投机和套利交易者来说,他们分别通过抓住市场机会赚取风险利润和通过“低买高卖”获得稳定价差来获利。当市场价格较低时,他们利用利好消息低价做多,这种机构乐观买入的行为可能引发同样对利好消息敏感的散户持续大量买入的羊群行为发生,致使期货价格进一步抬高而加剧市场波动;当期货的瞬时价格被噪音交易者哄抬超过其基本面价值过高时,噪音交易者仍然盲目乐观做多,但相对理性的投机套利交易者采取做空策略打压价格,其与个人之间的反向操作实现了期货价格单向大幅变化,降低了市场日内波动率。这也解释了投机套利机构面对不同的即时市场消息时,其交易行为对市场日内波动率所产生的不对称效果,即该类投资者非预期净持仓量变动的负冲击抑制市场波动,正冲击加剧市场波动。以上结论暗示了我国沪深300股指期货市场中,个人非预期多头增持对市场日内波动的冲击高于其空头增持对波动的冲击。最可能的解释是个人投资者对利好消息过度反应;相应地,面对利空消息时,机构的交易行为可以稳定市场,表明当期货价格过高时,机构投资者对私有信息的利用更加自信。

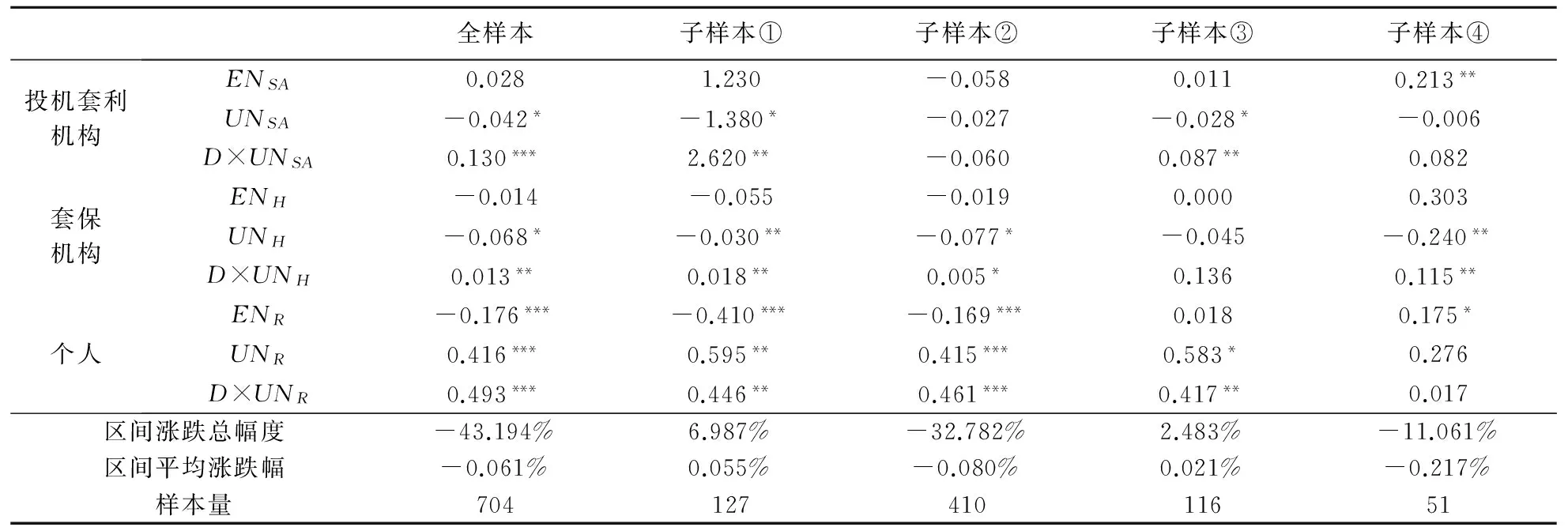

4.2 分样本回归

已有文献表明,不同市场态势下的收益波动存在异化现象[18]。因此,本文进一步探究不同市态下各类投资者对市场波动的作用。参考沪深300指数的60日K线图,依据该指数的涨跌态势,本文将上文研究的全样本分为四个子样本区间,并利用方程(4)对投资者分解的净持仓量进行分样本回归。

四个子样本区间段分别为:①2010/10/11~2011/4/15;②2011/4/18~2012/12/31;③2013/1/4~2013/5/31;④2013/6/3~2013/8/29。其中子样本①和③为涨势,日均涨幅分别为0.055%和0.021%,②和④为跌势,日均跌幅分别为0.080%和0.217%。不同类型投资者分解的净持仓量变动对市场日内波动影响的分样本回归结果如表3所示。

表3 不同态势下各类投资者分解的市场净持仓量对市场波动的影响

注:受限于篇幅,只汇报了变量EN、UN和D×UN的系数。

第一,子样本①区间内,投机套利机构净持仓量变动的正、负冲击对市场波动的影响系数分别为1.240和-1.380,子样本③区间内,该影响系数分别为0.059和-0.028,表明当市场表现出增长态势时,该类投资者净持仓量变动的正冲击加剧市场波动,负冲击抑制市场波动,与全样本研究结果一致。但在子样本②和④区间内,即市场下跌时,该影响作用不显著。

第二,子样本②区间内,套保机构净持仓量变动的正、负冲击对市场波动的影响系数分别为-0.072和-0.077,该影响系数在子样本④区间内分别为-0.125和-0.240,表明市场下跌时,该类投资者净持仓量的正、负冲击均抑制市场波动,且从绝对值看,该系数在下跌的样本区间值高于全样本区间,表明市场下跌时,套保机构对市场波动的抑制作用更强,且市场下跌程度越高,其对市场的稳定能力越强。在子样本①区间内,该类投资者对市场波动的稳定程度较小。而在子样本③区间内,这种影响关系不成立。

第三,个人非预期净持仓量变动的正、负冲击增加市场波动的结论在子样本①、②和③区间内均成立。从绝对值看,影响效果最强的是子样本①区间,正、负冲击分别为1.041和0.595,其次为子样本③区间的1.000和0.583,最后是子样本②区间的0.876和0.415。与全样本的0.909和0.416相比,该类投资者在市场上涨时加剧市场波动的效果更强,在市场下跌时加剧市场波动的程度较弱,且市场涨势越强,该类投资者加剧市场波动的程度越高。

行为金融理论对上述结果的最可能解释是:当牛市出现时,投机机构寻求风险收益和套利机构获得稳定利差的做多行为将引发个人投资者的羊群做多,导致期货价格持续上升,个人投资者敏感捕获到的“好消息”激励其通过积极做多追求风险收益。结合我国股指期货市场个人投资者比例过高的现实背景,投机套利机构以及个人投资者同向做多交易将使市场波动增加,且市场越牛,其获得的市场机会越大,市场波动加剧程度越高;直至市场价格过高时,投机和套利机构利用其机构“专业性”获得的私有信息,逐步开始做空,而个人作为“噪音”仍受非理性的过度自信情绪主导持续做多,在期货缓速上升直至下跌出现的过程中,个人受其对“做多”偏好及非理性的过度乐观情绪影响,以为下跌只是市场的正常震荡,依旧做多或持观望态度,直到机构开始大量抛售,市场价格连续大幅“跳水”,熊市明显出现,个人“跟空”的羊群行为才逐渐开始。此时,面对坏消息时,个人持续做空的交易行为与市场价格变化方向一致,将导致市场波动进一步加剧,然而他们面对好消息的利多交易却更好地配合了其对手方——投机和套利机构更自信的做空行为,从而导致价格进一步下跌,市场波动进一步加强;而无论牛市还是熊市,套保机构始终是稳定市场的主要力量。

在未列示的表格中,本文借鉴Adndersen和Bollerslev[20]经典已实现波动率的度量方法,对方程(4)表示的OLS回归进行了稳健性检验,结果发现投机和套利机构净持仓量变动的正冲击加剧市场波动,负冲击抑制市场波动;套保机构净持仓变动的正、负冲击均抑制市场波动,且负冲击对市场的影响强于正冲击;个人投资者的正、负冲击均加剧市场波动,正冲击对市场波动的加剧效果大于等量负冲击对市场的影响。前文结论再次得到印证。

5 结论与启示

本文利用沪深300股指期货分类账户日度交易数据和间隔10分钟的价格分时数据,并依据沪深300指数的60日移动平均线对样本区间进行分段,分别在全样本与分段样本区间上研究不同类型投资者净持仓量变动对市场日内波动率的影响。结果发现个人投资者非预期净持仓量变动的正、负冲击均增加了市场波动,且利好消息比等量的利空消息对市场波动的冲击更大;套期保值机构投资者非预期净持仓量变动的正、负冲击均降低了市场波动,且利空消息比等量的利好消息对市场波动的抑制作用更强;而投机和套利机构投资者在缓解市场日内波动上具有“选择性”。市场上涨时,非预期净持仓量变动的正冲击增加市场波动,负冲击降低市场波动,市场下跌时以上关系不成立。

以上研究成果揭示了投资者结构对我国沪深300股指期货市场稳定性的重要意义及不同类型投资者在该市场中所扮演的重要角色。本文结果表明投机和套利的机构投资者可以在一定程度上缓解市场波动,套期保值机构投资者已成为维护我国沪深300股指期货市场稳定的重要力量。监管当局应当通过大力培育国内机构投资者和合理引入合格境外机构投资者的方式吸引机构参与我国股指期货交易,并通过设置动态差异化的交易机制鼓励套期保值行为。但是,投机和套利的机构投资者在牛市环境中,可能利用信息优势与大量场外配资“操纵”大盘,引发个人投资者羊群跟投,积聚股指价格泡沫,引发更大的指数波动与新一轮的崩盘风险。因此,监管当局同时还应当设立实时监控的“惩罚”机制,有效约束市场操纵行为。个人投资者对“好消息”过度反应,有严重的过度投机与羊群行为,建议监管当局考虑在提高个人准入门槛与交易限制的同时,加强信息披露,降低个人非理性程度的可能性以及非理性行为给市场造成的不良影响。

[1] Karpoff J M. The relation between price changes and trading volume: a survey[J]. Journal of Financial and Quantitative Analysis, 1987, 22: 109-126.

[2] Bessembinder H, Seguin P J. Price volatility, trading volume, and market depth: evidence from futures markets[J]. Journal of Financial and Quantitative Analysis, 1993, 28: 21-39.

[3] Wang C Y. The effect of net positions by type of trader on volatility in foreign currency futures markets[J]. Journal of Futures Markets, 2002, 22(5): 427- 450.

[4] Barber B M, Odean T. All that glitters: the effect of attention and news on the buying behavior of individual and institutional investors[J]. Review of Financial Studies, 2008, 21(2): 785- 818.

[5] Barber B M, Odean T. Handbook of the economics of finance: the behavior of individual investors[M]. Holland, Elsevier B.V., 2011. 1533-1570.

[6] Bohl M T, Salm C A, Schuppli M. Price discovery and investor structure in stock index futures[J]. Journal of Futures Markets, 2011, 31(3): 282-306.

[7] Basak S, Pavlova A. Asset prices and institutional investors[J]. The American Economic Review, 2013, 103(5): 1728-1758.

[8] 余佩琨,钟瑞军.个人投资者情绪能预测市场收益率吗[J].南开管理评论,2009,12(1):96-101.

[9] 王郧,华仁海.投资者行为与期货市场波动:基于OLG模型和高频数据的理论与实证[J].中国管理科学,2012,20(1):91-101.

[10] 黄运成,王爱华,邹惠.国际期货市场机构投资者的发展及借鉴[J].证券市场导报,2007,(5):72-77.

[11] 姚兴涛.论中国股指期货市场发展的主体[J].金融研究,2000,(5):85- 89.

[12] Chang E C, Pinegar J M, Schachter B. Interday variations in volume, variance and participation of large speculators[J]. Journal of Banking & Finance, 1997, 21(6): 797- 810.

[13] Chang E, Chou R Y, Nelling E F. Market volatility and the demand for hedging in stock index futures[J]. Journal of Futures Markets, 2000, 20(2): 105-125.

[14] Adrangi B, Chatruth A. Futures commitments and exchange rate volatility[J]. Journal of Business Finance & Accounting, 1998, 25(3- 4): 501-520.

[15] Wang Y M, Li C A, Lin C F. The impact of investor sentiment on the futures market: evidence from the Taiwan futures exchange[J]. International Research Journal of Finance and Economics, 2009, 28: 134-151.

[16] Miffre J, Brooks C. Do long-short speculators destabilize commodity futures markets[J]. International Review of Financial Analysis, 2013, 30: 230-240.

[17] 刘庆富,仲伟俊,梅姝娥.空盘量变动对我国期货市场期货价格收益波动性的影响[J].系统管理学报,2005,14(1):28-32.

[18] 杨阳,万迪昉.股指期货真的能稳定市场吗[J].金融研究,2010,(12):146-158.

[19] Garman M B, Klass M J. On the estimation of security price volatilities from historical data[J]. Journal of Business, 1980, 53(1): 67-78.

[20] Andersen T G, Bollerslev T. Answering the critics: yes, ARCH models do provide good volatility forecasts[R]. National Bureau of Economic Research, Nber Working Papers, 1997.

[21] Black F. Noise[J]. The Journal of Finance, 1986, 41(3): 528-543.

[22] De Long J B, Shleifer A, Summers L H, et al.. Noise trader risk in financial markets[J]. Journal of Political Economy, 1990, 98(4): 703-738.

[23] 蒋玉梅,王明照.投资者情绪与股票收益:总体效应与横截面效应的实证研究[J].南开管理评论,2010,13(3):150-160.

[24] 王磊,孔东民.盈余信息,个人投资者关注与股票价格[J].财经研究,2014,40(11):82-96.