企业合并中的所得税会计账务处理探讨

刘大芳

一、所得税会计介绍

根据企业会计准则的要求,合并中所得税的确认应用资产负债表债务法。该法是通过将资产负债表上按准则所列示的资产、负债的账面价值与按税法确认的计税基础对比,会产生暂时性的时间差异,分为可抵扣和应纳税暂时性差异,对应分别确认递延所得税资产与递延所得税负债。从合并形式来看,企业合并的所得税处理分为应税合并与免税合并两种类型。

应税合并指被合并企业按公允价值处置资产,并计算转让处置所得,以此计征所得税;合并企业按经评估确认的公允价值接受被合并企业的相关资产,并作为计税基础。

免税合并指合并方按被合并方的资产原账面价值接受被合并方的全部资产与负债,同时支付给被合并方或其股东的支付对价,不超过所支付的股权的票面价值20%的,经税务机关确认,合并双方可作免税处理,不计征所得税。下面以实例列示介绍。

二、同一控制下企业合并中的所得税账务处理

(一)同一控制下控股合并的所得税账务处理

在同一控制下的企业合并,按会计准则的规定,合并方的应按获取的被合并方的全部资产及负债的账面价值份额确定其合并成本。但在税法上,企业通过支付现金、转让资产对外进行股权投资的,应以取得的被合并方的全部资产及负债的公允价值作为计税基础。因此,会计上按账面价值与税法上的计税基础间会产生暂时性差异,应分析差异类型,对应确认相关的递延所得税。

案例1:A公司拥有甲、乙两家子公司,其中甲持有丙公司80%的股权。2016年8月11日,乙为获取甲持有的丙公司的全部股份,支付1台账面价值为700万,公允价值为900万的大型设备及存款800万元。乙与丙具有相同会计政策。合并日,丙资产负债表上所有者权益的账面价值2000万元,公允价值与其一致。乙公司在合并日应确认对丙公司的长期股权投资为1600万(2000*80%),与固定资产账面价值和支付存款的账面价值1500万(700+800)的差额100万元应凋整资本公积。

合并日,乙方长期股权投资的账面价值为1600万,但从税法角度,需要按取得对价的公允价值确定计税基础为1700万(900+800),账面价值低于计税基础,产生可抵扣暂时性差异1700-1600=100万,对应确认递延所得税资产100*25%=25万,相应调整所得税,乙在合并日处理如下(单位:万元):

借:长期股权投资 1600

贷:固定资产 700

银行存款 800

资本公积 100

借:递延所得税资产 25

贷:所得税费用 25

(二)同一控制下吸收合并的所得税会计处理

同一控制下,对于企业间的吸收合并,合并方取得的被合并方的全部资产负债同控股合并一样,应以被合并方的原账面价值确认。但税法规定,在应税合并下,合并方取得被合并方的相关资产和负债,应按公允价值作为计税基础,于是会相应产生暂时性差异。

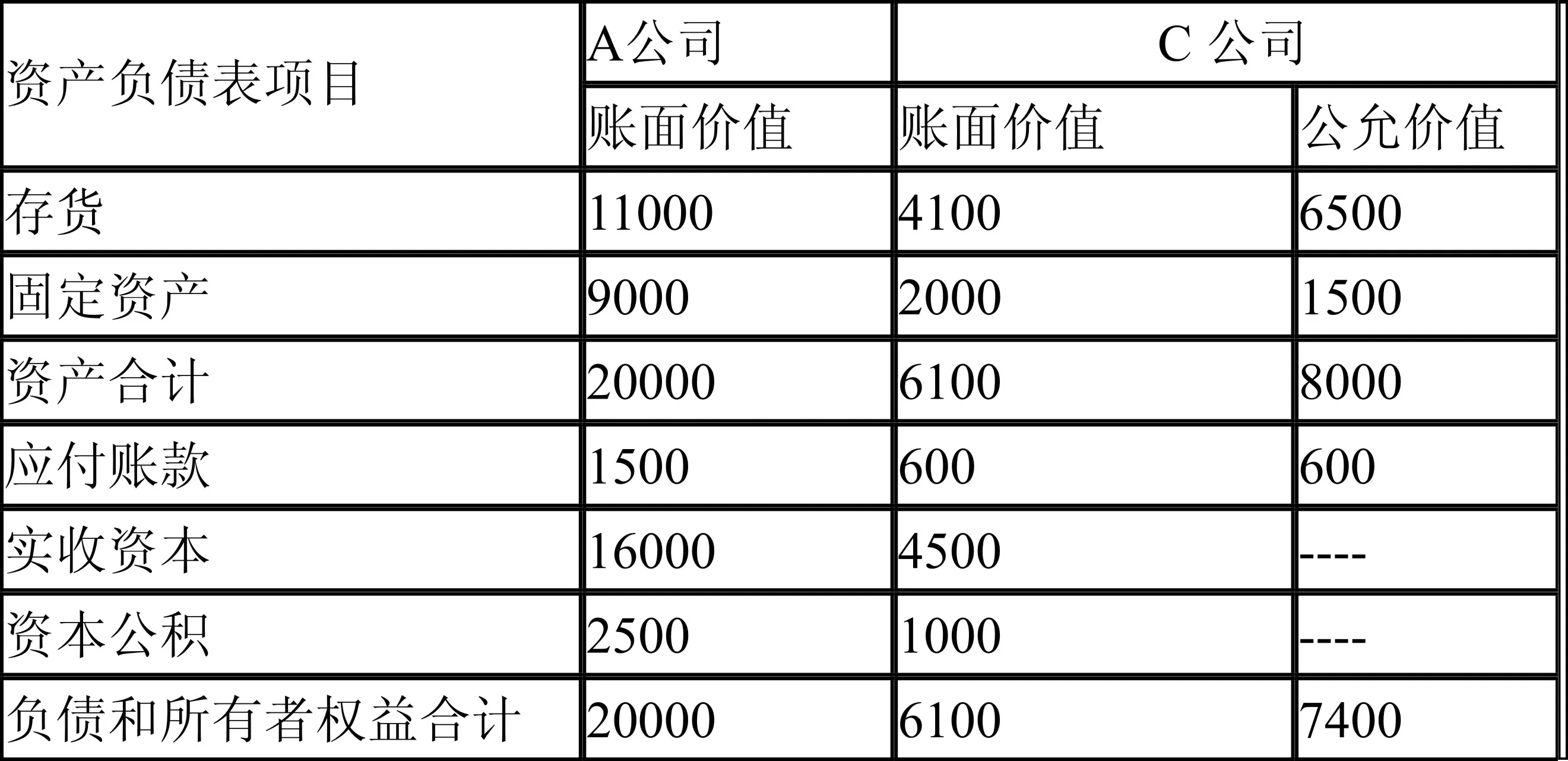

A、C公司资产负债状况表 (单位:万元)

案例2:A、B是甲公司的控股子公司,C是B公司的全资子公司。2016年6月22日,A公司通过定向增发对C公司进行吸收合并。支付对价为存款900万及股票3000万股(每股面值1元,市价3元),合并当天取得C公司的全部净资产。A、C公司采用相同的会计政策。合并日,A、C两公司资产负债状况如下:

分析:A对C的合并属于同一控制下的吸收合并.合并后C公司将不再存在,且A取得的C的资产与负债应按其资产、负债的原账面价值确认。A支付对价3900(3000+900)与取得的C的净资产账面价值5500万之间的差额,对应调增资本公积。

合并日,合并方A应作如下会计处理(单位:万元):

借:存货 4100

固定资产 2000

贷:应付账款 600

股本 3000

银行存款 900

资本公积 1600

根据合并方A支付给被合并方C的非股权支付对价为900万,超过所支付的股权的票面价值3000的20%,属于税法上的应税合并,故计税基础上,A应按公允价值确定取得的C的资产及负债,并将账面价值与计税基础的差异确认递延所得税。

本例中,被合并方存货产生的可抵扣暂时性差异为2400万(6500-4100),固定资产产生的应纳税暂时性差异为500万(2000-1500),综合应确认递延所得税资产为(2400-500)*0.25%=475万,同时调整所得税费用。

借:递延所得税资产 475

贷:所得税费用 475

由上述案例分析可得,在同一控制下,企业合并中的控股合并和吸收合并在企业合并日都可能涉及账面价值及计税基础的差异,由此产生暂时性差异,相应的确认递延所得税资产或负债,这些差异在股权处置时全部转销。

三、非同一控制下企业合并的所得税账务处理

根据会计准则,非同一控制下的企业合并应用购买法,也就是购买方在确认其获取的资产与负债时,应按购买日资产负债的公允价值来确定。购买方支付的对价超过获取的被购买方可辨认净资产公允价值份额的部分,应确认为合并商誉;反之,计入当期损益。据税法要求,购买方应以被购买方的账面价值为基础确定接受的被购买方的全部资产、负债,而账面价值却按公允价值确定,这样账面价值与计税基础之间就会产生差异。

例3:A、B公司为非同一控制下的企业,A公司为购入B公司100%的净资产,支付的对价为增发市场价值为6000万元,账面价值为1000万元的普通股,对B公司进行吸收合并。假设该项合并满足免税合并条件,购买日B企业的应收账款的公允价值2700万,计税基础1550万,固定资产公允价值与计税基础一致,为2100万,存货公允价值1740万,计税基础1240万,应付账款公允价值1500万,计税基础1200万,购买日,被购买方可辨认净资产的公允价值为5040万元。

则A公司的合并成本=发行股票的公允价值=6000万;合并商誉=合并成本—被合并企业可辨认净资产的公允价值=6000-5040=960万。合并日A公司的会计处理如下:

借:应收账款 2700

固定资产 2100

存货 1740

商誉 960

贷:应付账款 1500

股本 1000

资本公积—股本溢价 5000

由于该项交易满足免税合并条件,购买方取得的净资产的账面价值与计税基础之间会产生差异,A公司取得的C的应收账款及存货产生递延所得税负债412.5万(1650*25%),取得的应付账款确认的递延所得税资产为75万(300*25%),同时调整合并中商誉337.5万(412.5-75),故A的账务处理如下:

借:递延所得税资产 75

商誉 337.5

贷:递延所得税负债 412.5

调整后,商誉的账面价值=960+337.5=1297.5万,进一步分析,在免税合并下,被购买方原账面上不会确认该商誉,也就是税法上商誉的计税基础为0,但会计上合并商誉的账面价值1297.50万元,由此会产生的暂时性差异,不确认相关的递延所得税。但按会计准则规定,在非同一控制下企业合并中确认了商誉,但在后续计量过程中因会计准则与税法规定不同产生暂时性差异的,确认为递延所得税。

综上,通过对企业合并业务中的所得税会计处理的分析,可发现由于会计准则与税法对企业合并的划分标准不同,处理原则不同,导致在企业合并中会产生暂时性差异,应对应确认相应的递延所得税。当然会计与税法的差异不仅在企业合并中,它是广泛存在的。随着政策改革的逐步深入,会计准则与税法间的差异也会越多。因此在遵循企业会计准则进行会计要素的确认、计量和报告的同时,也需按照税收规定进行纳税义务,只有这样才能正确处理好国家与企业的利益分配关系。

[1]《企业会计准则解释(2016)》.

[2]宋英华,王宇.企业合并会计处理与所得税政策的差异分析[J].经济研究导刊,2016年第5期140-141.

[3]杨桂洁.不同类型企业合并中递延所得税的会计处理比较[J].国际商务财会,2013年第5期17-20.

[4]李海燕.企业合并中的会计与税收处理[J].会计之友,2011(2)下:80~82.

[5]赵雯.刘龙海.与合并相关的会计与所得税问题探讨[J].商业会计,2011(8):13~15.