化纤企业财务杠杆分析与对策建议

——以A股化纤上市公司为例

肖海波

引言

一般而言,企业的资金筹集方式不外乎两种:一种是接受投资者投入的资金,即企业的资本金;另一种是向债权人借入的资金,即企业的负债。

不同的资金筹集方式对于企业的收益与风险大相径庭,由此可见,如何确定企业的资金筹集方式已经成为企业财务决策的核心问题。企业运用得当,将会给企业带来正面的财务杠杆收益;反之,则会给企业带来严重的财务杠杆风险。

一、运用财务杠杆相应的收益与风险

(一)财务杠杆产生的收益

当企业采用向债权人筹资的方式(即增加企业负债),如果相应资产的收益率大于负债成本率,将会产生正向的财务杠杆效应(即最终增加股东收益),并且当负债程度越大时,财务杠杆效应越明显,相应股东收益也越大。

(二)财务杠杆带来的风险

财务杠杆风险是指企业运用负债融资方式及,企业普通股股东所需负担的额外风险。

当企业增加负债融资方式,由于提供这些资金的债权人将获得固定的收益,整个企业扩大了的经营风险实际上仍由企业和普通股股东承担,从而使企业和普通股股东的风险比未使用负债融资方式时要高,其风险提高的幅度取决于负债资金的比重。

财务杠杆风险的大小,可以通过财务杠杆系数(简称DFL)来衡量,财务杠杆系数越大,表明财务杠杆风险越大;反之,则越小。

DFL=EBIT/[EBIT-I/(1-T)],其中:I为利息,T 为所得税税率,EBIT为息税前利润。

注:为简化起见,本文不考虑优先股。

(三)二者的关系

当企业选择运用财务杠杆,在享受收益的同时也承担着其带来的风险。一般而言,当资产的收益率大于负债成本率时,将产生财务杠杆收益,即增加股东收益率,并且负债程度越高,效果越显著。但是,当负债程度扩大时,企业的资金流动性风险、筹资风险等也相应增加,并最终可能给企业带来难以估量的损失。

因此,企业应合理把握负债程度,恰当运用财务杠杆,从而为企业和股东谋取利益最大化。

二、A股化纤上市公司的选取原则

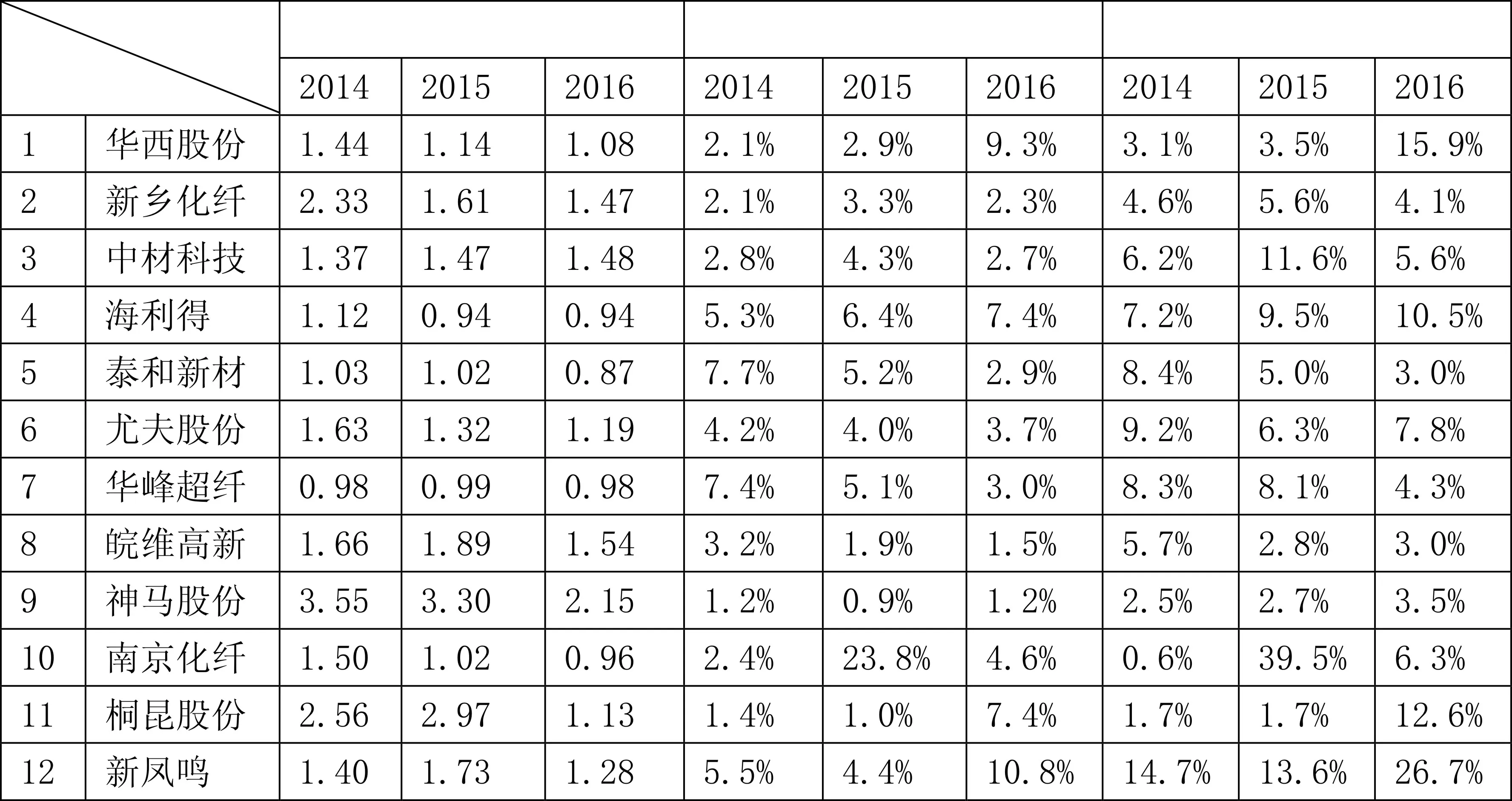

本文选取的研究范围为A股上市的全部化纤企业,剔除期间亏损、财务杠杆为负值的公司后,合计总数为12家,研究期间为2014至2016年(详见表1)。

本文选取的研究指标为:财务杠杆系数、总资产报酬率和净资产收益率。其中:财务杠杆系数用来反映财务杠杆的大小和作用程度及评价企业财务风险的大小;总资产报酬率用来评价企业运用全部资产的总体获利能力;净资产收益率用来评价企业净资产收益能力。

本文选取的研究数据为A股化纤上市企业2014年至2016年的财务数据。主要通过查阅上市公司公开发布的年报获得有关数据,为简化处理,计算财务杠杆系数时,利息取财务费用科目数。

表1 A股化纤上市公司2014-2016年相关财务数据

三、A股化纤上市公司财务杠杆收益与风险分析

(一)被研究对象总体概况

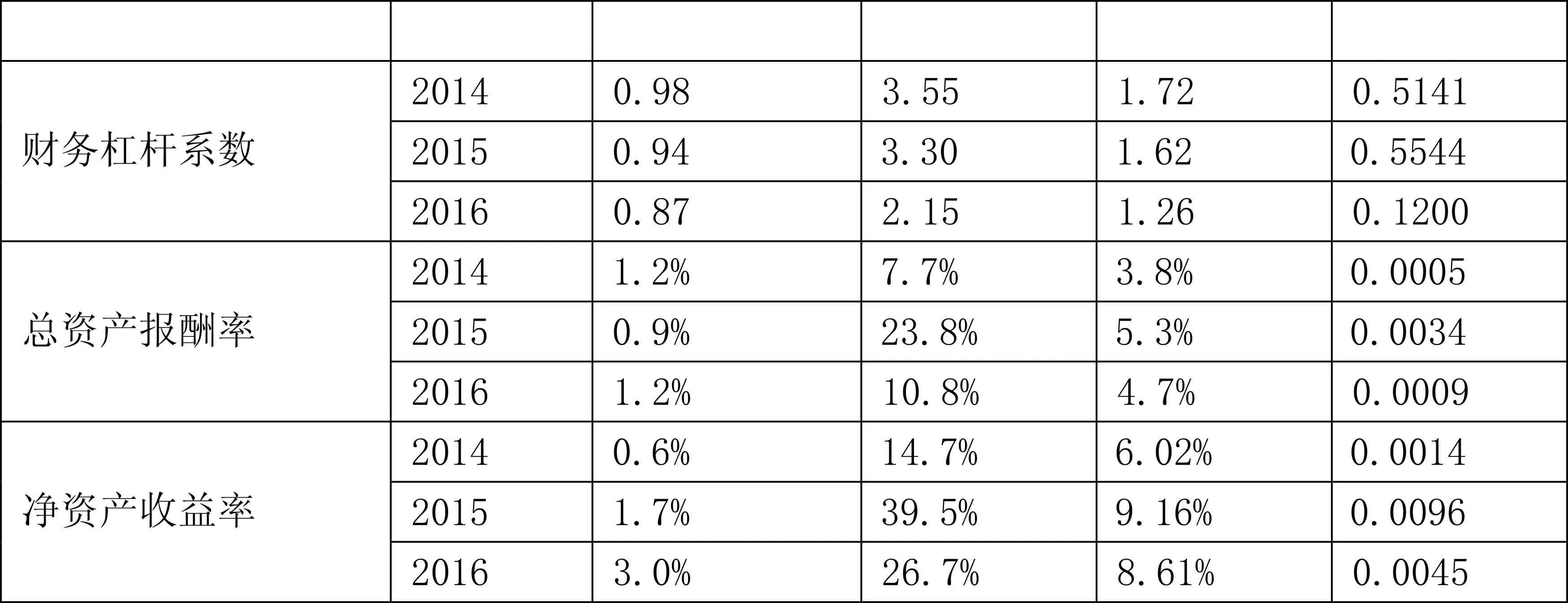

首先,从表2可以看出:

整个化纤行业2014至2016年财务杠杆系数总体保持在1.53左右,各年度的方差分别是0.5141、0.5544、0.1200,因此,整个行业不同企业间财务杠杆系数的波动相对比较大。

表2 12家被研究对象的财务指标分析

同时,从各家具体公司各年度的财务杠杆系数数据看,多数公司的财务杠杆系数保持在1至1.5之间,这表明之所以行业总体财务杠杆系数波动会比较大的原因在于个别公司财务杠杆系数较高。

因此,从整个化纤行业来看,其财务杠杆系数仍保持在一个相对合理的水平。

其次,从表2还可以看出:

2014至2016年被研究对象的总资产报酬率、净资产收益率均为正数,并且各年度的净资产收益率都比对应的总资产报酬率高,也就是说企业的资产收益率大于负债成本率,从而使得股东获得了财务杠杆收益。

(二)财务杠杆系数与其他财务指标的关系

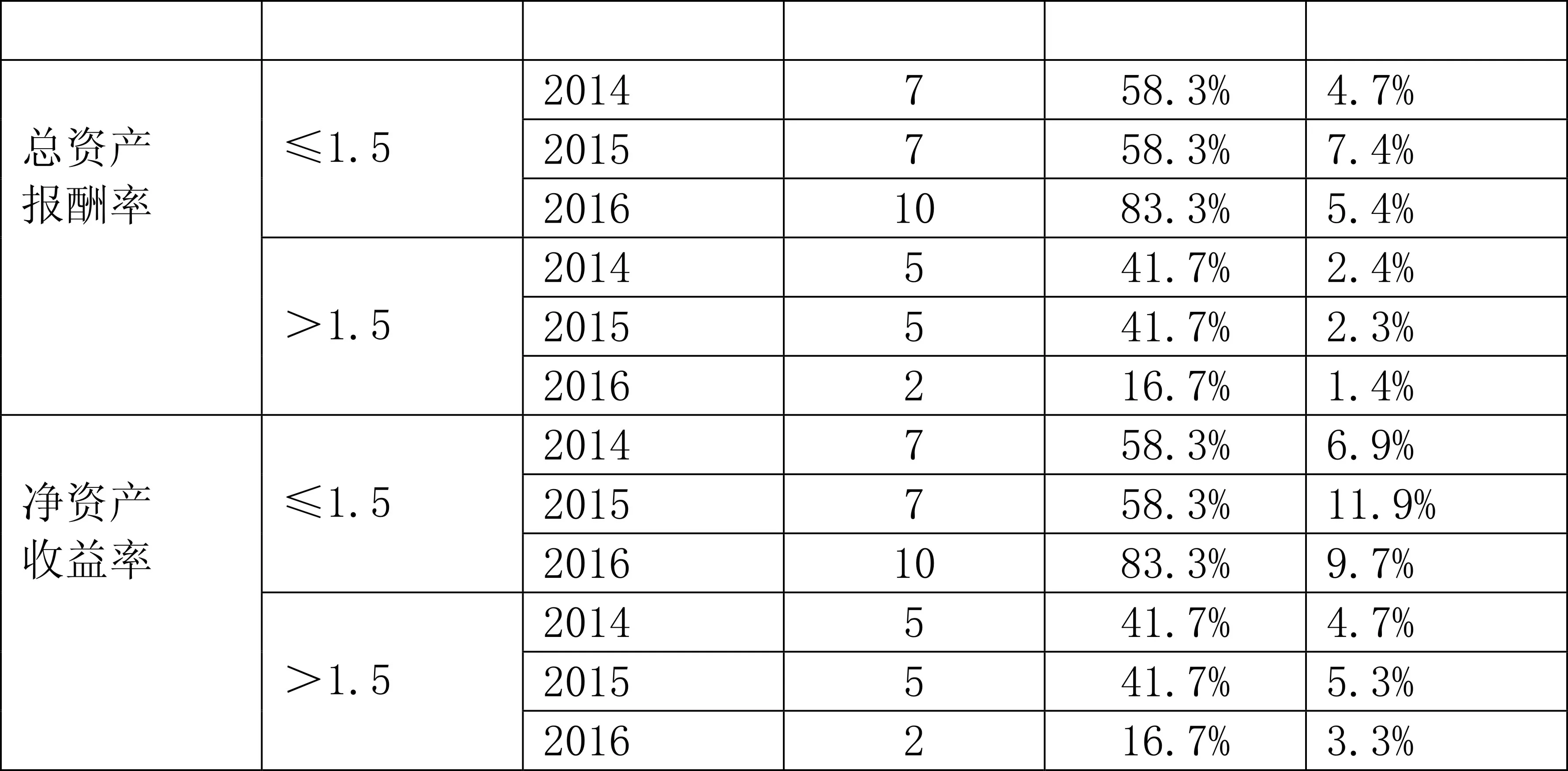

首先,从表3可以看出:

当财务杠杆系数≤1.5时,各年度分别为7家、7家和10家,均大于财务杠杆系数>1.5时的5家、5家和2家,这说明被研究对象中,主流为财务杠杆系数水平≤1.5。

其次,从表3也可以看出:

当财务杠杆系数水平≤1.5时,各年度的总资产报酬率及净资产收益率水平均保持较高水平,并且均远远大于财务杠杆系数水平>1.5时的数据。因此,化纤行业收益率的最合理区间为财务杠杆系数水平处于≤1.5。

最后,从表3还可以看出:

通过将处于相同财务杠杆系数水平下各年度的净资产收益率与总资产报酬率进行比较,当财务杠杆系数≤1.5时,各年度二者的差距分别为2.2%、4.5%及4.3%,均值为3.7%;当财务杠杆系数>1.5时,各年度二者的差距分别为2.3%、3.0%及1.9%,均值为2.4%。这再次说明,当财务杠杆系数≤1.5时,二者的差距最大,财务杠杆收益程度也最高。

四、结论及建议

综上分析,目前我国化纤行业财务杠杆总体处于一个相对合理的区间,同时,各年度净资产收益率均大于总资产报酬率,说明化纤行业总体产生正财务杠杆效应,财务杠杆运用效果良好。

表3 财务杠杆系数对其他财务指标的影响

为了帮助企业更好运用财务杠杆,合理制定财务政策,本文提出以下建议。

1.合理制定企业筹资政策

如前文所述,企业的资金主要来源于股东投入和债权人投入两种方式,而二者的条件、风险和成本等诸多方面不尽相同。因此,企业应该寻找、比较和选择对公司资金筹集条件最有利、资金筹集成本最低和资金筹集风险最小的方式,把握负债融资的平衡点,降低企业的财务风险,提高股权资本的收益率。

2.合理建立财务风险预警体系

为防范资金流动性风险,企业应该认真研究并及时掌握国家有关金融政策和市场资金供求情况,建立企业风险预警体系,动态把握企业财务状况,监控企业现金流,增强企业财务应变能力,降低企业财务风险。

3.合理控制资产负债率水平

如前文所述,负债程度的提高可能导致净资产收益率的降幅大于总资产报酬率的降幅。总资产报酬率下降的风险是由所有投资者共同承担,其中包括所有者和债权人,而净资产收益率下降的风险则是由所有者独立承担。因此,企业考虑负债经营时,除了要看到负债经营给企业带来的财务杠杆收益,还要考虑企业发生亏损时,负债经营给企业带来的财务杠杆损失。

[1]孙涛.财务杠杆对企业资本结构的影响[J].价值工程,2011(8).

[2]董永灵,许革委.浅谈财务杠杆与财务风险[J].经济师,2010(10).

[3]高珊.论财务杠杆对企业效益的影响[J].财经视点,2008(10).

[4]冯太凤,杨红.对财务管理中杠杆效应的新认识[J].财会月刊(理论),2007(1).

[5]王晋雯.试论财务杠杆与企业资本运营[J].中北大学学报,2006(22).

[6]徐春立.论企业可持续发展能力的财务杠杆政策利用[J].当代财经,2006(9).