董事高管责任保险信息披露的影响因素研究

邓启稳 郭迎慧

【摘 要】 文章以2007—2016年沪深两市A股上市公司的数据为样本,实证分析了董事高管责任保险信息披露的影响因素。研究发现,独立董事比例越高、股权越集中,面临的诉讼风险越低,机构投资者持股比例越高的上市公司越愿意披露董事高管責任保险信息。进一步研究发现,与非国有企业相比,国有企业更倾向于披露董事高管责任保险信息。研究在一定程度上丰富了董事高管责任保险信息披露的研究文献,拓展了董事高管责任保险的研究视角,并对促进董事高管责任保险理论和实践在我国的发展有一定的借鉴意义。

【关键词】 董事高管; 责任保险; 信息披露; 影响因素

【中图分类号】 F842 【文献标识码】 A 【文章编号】 1004-5937(2018)23-0066-05

一、引言

董事高管责任保险是一种把董事和高管在任职时由于诉讼带来的财务责任风险转移给保险商的制度安排,目的在于保护董事和高管免受股东、顾客和员工等利益相关者的追责,从而提高其执业积极性,降低公司的经营风险和法律风险。在西方发达国家,董事高管责任保险制度日益成熟。随着董事高管被诉讼案件的增加,购买董事高管责任保险的企业愈来愈多。自20世纪30年代董事高管责任保险首次在美国出现以来,美国企业董事高管责任保险的购买率如今已经高达90%以上[ 1 ]。我国董事高管责任保险的引入始于2001年中国证监会《关于在上市公司建立独立董事的指导意见》的颁布。2002年万科董事长王石免费获得了平安保险为其提供的第一份董事高管责任保险[ 2 ]。从平安承保万科董事长的第一份董事高管责任保险至今,董事高管责任保险在我国进展不大,目前我国上市公司董事高管责任保险的覆盖率还不到10%。尽管如此,我国学者已经开展了与董事高管责任保险相关的公司治理问题研究,但未曾发现境内学者有从董事高管责任保险信息披露视角进行研究的文献。本文的贡献在于以我国上市公司为研究对象对董事高管责任保险信息披露的影响因素进行研究,丰富和完善董事高管责任保险公司治理的研究文献,对推动我国董事高管责任保险理论和实践的进一步发展有一定的积极作用。

二、文献综述

国外学者从多角度对董事高管责任保险进行了研究,如董事高管责任保险的治理效应、信号传递效应、道德风险效应以及董事高管责任保险的需求动因等。Clinch和Verrecchia[ 3 ]指出,当公司之间的竞争变得激烈时,公司披露董事高管责任保险的信息会变得更少,即认为公司之间的竞争强度是影响公司披露董事高管责任保险信息的一个因素。市场的竞争日益激烈,各公司都想保持自己的竞争优势,因此为了吸引优秀董事,公司把董事高管责任保险纳入管理合同中。作为公司应对市场激烈竞争的一种策略工具,公司可能不太想泄露这种专有信息,因为公司担心泄露此专有信息可能使其在劳动力市场上的竞争地位丧失。如Bradbury和Hooks[ 4 ]通过研究电力行业在重组期间的年度报告,发现随着市场竞争的增强,公司相应地减少了预测性信息及组成部分信息的披露。在那些拥有特殊行业技能的董监高比较少的行业以及少数董监高拥有行业所需技能的行业中,公司对失去董监高的担忧会更大,因此这些公司可能更不愿意披露董事高管责任保险合同的细节,因为他们害怕竞争对手可能使用同样的战略来对抗他们。Emeka Nwaeze和Rachana Kalelkar[ 5 ]研究发现披露董事高管责任保险信息的公司所面临的诉讼风险更低。Wagenhofer[ 6 ]指出,公司资本成本越高、不良行为风险越高,越不愿披露董事高管责任保险信息,因为一家面临更高诉讼威胁的公司在未来可能更难获得保险。从信息不对称的角度看,披露更多有关公司治理的信息可以减少公司内部和外部的信息不对称,因此,内部治理可以提升公司透明度。

国内学者基于公司治理效应的角度研究董事高管责任保险。许荣和王杰[ 7 ]通过研究证明了董事高管责任保险在公司治理机制的优化和代理成本的消减方面起到积极作用。陈险峰等[ 8 ]的研究发现,董事高管责任保险能够降低上市公司再融资能力,在这一过程中权益资本成本发挥着中介作用。对于董事高管责任保险的需求,学者做了大量的理论研究,而有关实证研究还不是很充分。如胡国柳和康岚[ 9 ]从理论层面分析了董事高管责任保险的需求动机,分别从管理者风险厌恶、股东利益保护、外部监督、财务效应等理论角度剖析了公司购买董事高管责任保险的动因。邢亚雯[ 10 ]从保险需求的角度进行研究,发现影响上市公司购买董事高管责任保险的因素有超额控制水平、外部大股东的持股比例、反并购机制的存在和管理者其他形式的薪酬。总之,国内少有学者研究企业董事高管责任保险信息披露的影响因素。

综上所述,国外关于董事高管责任保险信息披露的研究已有一定的研究成果,而国内关于董事高管责任保险的研究多从公司治理的角度进行,而基于信息披露的视角探讨董事高管责任保险的研究并不多见,因此本文基于信息披露的视角分析董事高管责任保险信息披露的影响因素,以期丰富董事高管责任保险自愿性信息披露的相关文献,并促进董事高管责任保险制度在我国企业更好地应用。

三、理论分析及研究假设

根据信息不对称理论,公司的财务、治理以及其他细节信息披露可能会提升公司的透明度[ 11 ]。保险公司确定保险费率时会考量企业的治理结构,如果公司治理较好的话,相应被理赔的概率就会减少,因此董事高管责任保险合同的相关信息能够反映公司治理的好坏,投资者可以通过董事高管责任保险合同的相关信息,了解保险公司对投保公司的评价,即减少公司内部和外部的信息不对称。这说明拥有良好治理结构的公司可能更愿意披露董事高管责任保险信息。Haniffa和Cooke[ 12 ]通过检验信息披露和上市公司治理之间的关系,发现二者之间具有很强的线性关系。Eng和Mak[ 13 ]通过研究证明,公司治理较强的企业比那些治理较弱的企业更愿意披露董事高管责任保险信息。因此本文提出假设1:

假设1:内部治理机制较好的公司更愿意披露董事高管责任保险信息。

在保险公司确定保费的时候,会评价公司面临的诉讼风险。董事及高级职员面临的诉讼风险越大,则保险公司向投保企业收取保险费率就越高[ 14 ]。Core[ 15 ]以加拿大上市公司为样本探讨影响董事高管责任保险需求的因素,认为拥有更大诉讼风险的公司更有可能购买董事高管责任保险。当企业面临的诉讼风险很高时,一份良好的外部保护协议能够很好地保护董事和高管。诉讼风险是企业面临的外部风险之一,诉讼威胁的增加,可能带给企业潜在的股东赔偿要求;诉讼的增加会导致公司股价的下跌或者带来监管机构更加严格的审查。投保董事高管责任保险,使得董事高管相应的财务责任有所减少,但相应的可能招致更多诉讼。因此如果预计投资者对董事高管责任保险信息披露有不良反应的话,企业可能不愿进行相关信息的披露。Wagenhofer(1990)指出,有更高资本成本或者更高不良行为风险的公司,可能更少披露董事高管责任保险信息。Emeka Nwaeze和Rachana Kalelkar(2014)通过检测2004—2008年253家测试公司和1 201家控制公司的样本,发现披露董事高管责任保险信息的253家测试公司面临的诉讼风险更低。因此本文提出假设2:

假设2:公司诉讼风险越大,越不愿披露董事高管责任保险信息。

从外部监督的角度考虑,外部监督者更愿意掌握管理层的动向,了解管理层的活动,以确保其行为不损害股东的利益。机构投资者作为重要外部监督者,他们拥有重要的投票权,其对公司的决策过程有着直接或者间接的影响。因此,他们会要求管理层披露特定的信息,以便更有效地监督管理者的行为。Ajinkya et al.[ 16 ]发现,机构投资者持股比例较高的企业更愿意披露预测性信息,并且披露的频率更高。从委托代理的角度出发,董事高管责任保险信息的披露可以传达代理冲突的信息,保险合同的信息可能为机构投资者提供公司代理冲突的信息,这种信息可能促使机构投资者减少代理冲突的行为。因此,机构投资者持股比例较高的企业会被期望披露董事高管责任保险信息的细节。因此本文提出假设3:

假设3:机构投资者持股比例高的公司更有可能披露董事高管责任保险信息。

国有企业在我国国民经济中占据着主导地位,国有企业的控股股东一般是各级政府、主管部门等,他们会积极参与国家政策的制定;另外,国有企业又是政策的执行者,其雄厚的资金实力和承担的特殊使命使其积极响应国家政策。基于自愿性信息披露角度,与非国有企业相比,国有企业受到更多的社会和政府监督,因此国有企业为了满足社会和政府等利益相关者的需求会披露董事高管责任保险信息[ 17 ]。结合自愿性信息披露影响因素的研究成果,笔者认为,上市公司的产权性质会对企业是否披露董事高管责任保险信息产生影响,因此本文提出假设4:

假设4:与非国有企业相比,国有企业更愿意披露董事高管责任保险信息。

四、研究设计

(一)数据来源

本文选取2007—2016年沪深两市A股上市公司为初始样本进行研究,并作了以下处理:(1)剔除金融保险类上市公司;(2)剔除ST公司、PT公司;(3)剔除当年上市的公司;(4)剔除缺失数据或存在空白的样本,共得到1 318家样本公司的12 553组观察值,其中276组观察值披露董事高管责任保险信息。有关董事高管责任保险信息从中国资讯行上市公司公告和巨潮资讯网手工整理外,本文其他数据均来自于国泰安金融数据库(CSMAR)、Wind数据库。由于我国上市公司披露董事高管责任保险的样本偏少,因此笔者选择倾向匹配得分法(PSM)进行一对一匹配,即通过倾向值打分,为276组披露董事高管责任保险的样本找到一个唯一最接近未披露董事高管责任保险信息的样本,最终获得了552组观测值。

(二)变量设计及定义

1.董事高管责任保险(DOI)。如果公司公告披露了董事高管责任保险的提议和购买决策,那么赋值为1,反之为0。

2.公司治理。独立董事作为公司治理的外部監督者,Akhtaruddin et al.[ 18 ]研究发现,独立董事任职于董事会中时,公司会披露更多的董事高管责任保险信息。外部独立董事比例(OUTDIR)是指外部独立董事人数占董事会总人数的比例。股权集中度(TOP5)用来衡量公司治理结构的稳定性,一般来说,股权越集中,公司治理结构就越稳定。本文衡量股权集中度的指标是公司前五大股东持有公司股票之和占总股票的比例。

3.诉讼风险(LIT)。一般来说,公司财务风险越大,则公司面临诉讼的风险就越大,因此本文以财务预警的Z值来衡量公司面临的诉讼风险。

4.机构投资者比例(INSTI)。本文以机构投资者所持公司股票的比例来衡量公司外部监督者对公司董事高管责任保险信息披露的影响程度。

5.产权性质(SOE)。当企业实际控制人为国有性质时,赋值为1,否则为0。

(三)研究模型

本研究构建如下模型:

其中,DOI为被解释变量,OUTDIR、TOP5、LIT、INSTI、SOE为解释变量。本文的控制变量是公司规模。

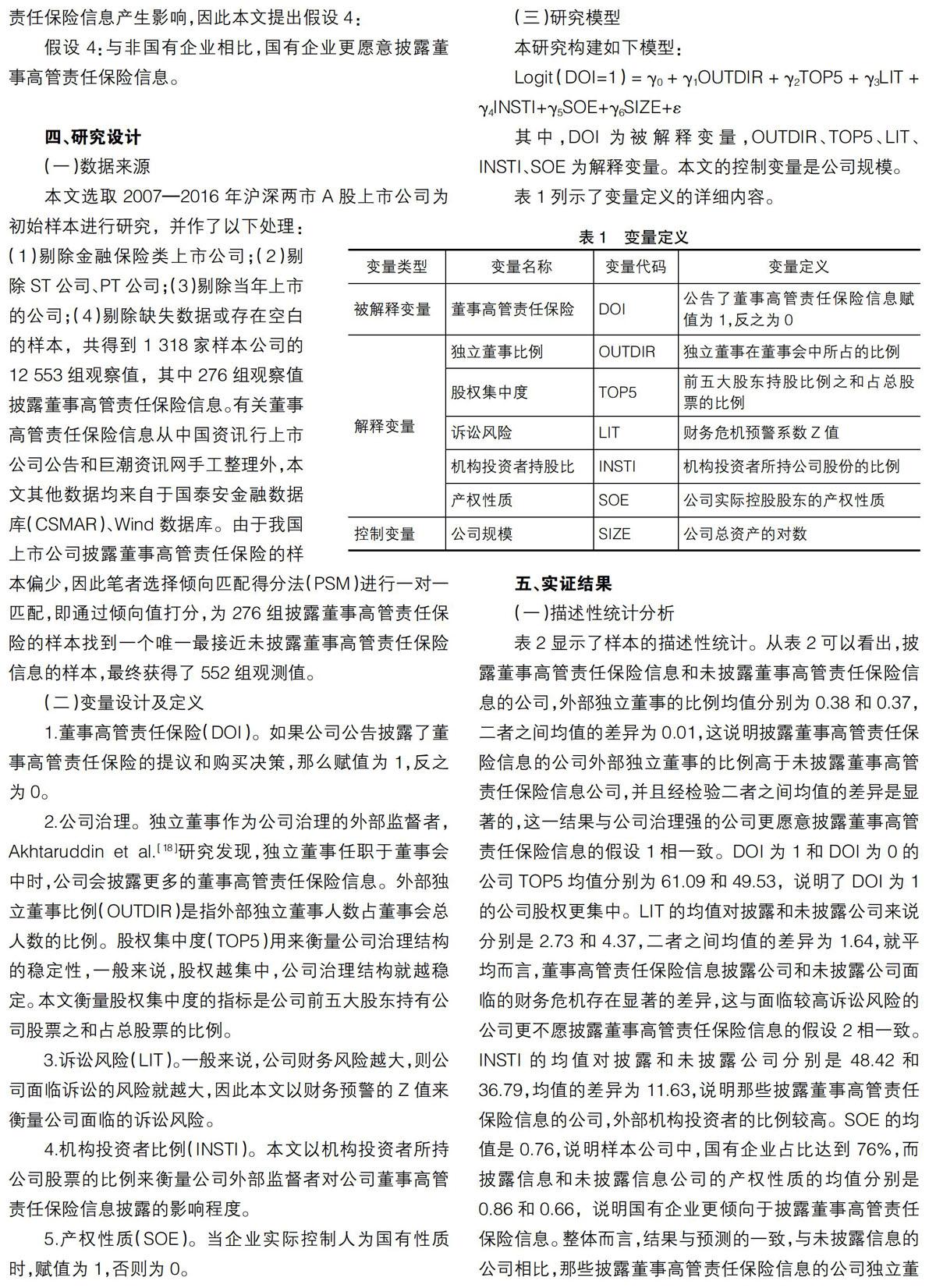

表1列示了变量定义的详细内容。

五、实证结果

(一)描述性统计分析

表2显示了样本的描述性统计。从表2可以看出,披露董事高管责任保险信息和未披露董事高管责任保险信息的公司,外部独立董事的比例均值分别为0.38和0.37,二者之间均值的差异为0.01,这说明披露董事高管责任保险信息的公司外部独立董事的比例高于未披露董事高管责任保险信息公司,并且经检验二者之间均值的差异是显著的,这一结果与公司治理强的公司更愿意披露董事高管责任保险信息的假设1相一致。DOI为1和DOI为0的公司TOP5均值分别为61.09和49.53,说明了DOI为1的公司股权更集中。LIT的均值对披露和未披露公司来说分别是2.73和4.37,二者之间均值的差异为1.64,就平均而言,董事高管责任保险信息披露公司和未披露公司面临的财务危机存在显著的差异,这与面临较高诉讼风险的公司更不愿披露董事高管责任保险信息的假设2相一致。INSTI的均值对披露和未披露公司分别是48.42和36.79,均值的差异为11.63,说明那些披露董事高管责任保险信息的公司,外部机构投资者的比例较高。SOE的均值是0.76,说明样本公司中,国有企业占比达到76%,而披露信息和未披露信息公司的产权性质的均值分别是0.86和0.66,说明国有企业更倾向于披露董事高管责任保险信息。整体而言,结果与预测的一致,与未披露信息的公司相比,那些披露董事高管责任保险信息的公司独立董事的比例更高、股权更集中、面临的诉讼风险更低、机构投资者持股比例更高、公司规模也更大,同时国有企业比非国有企业更倾向于披露董事高管责任保险信息。

(二)相关性分析

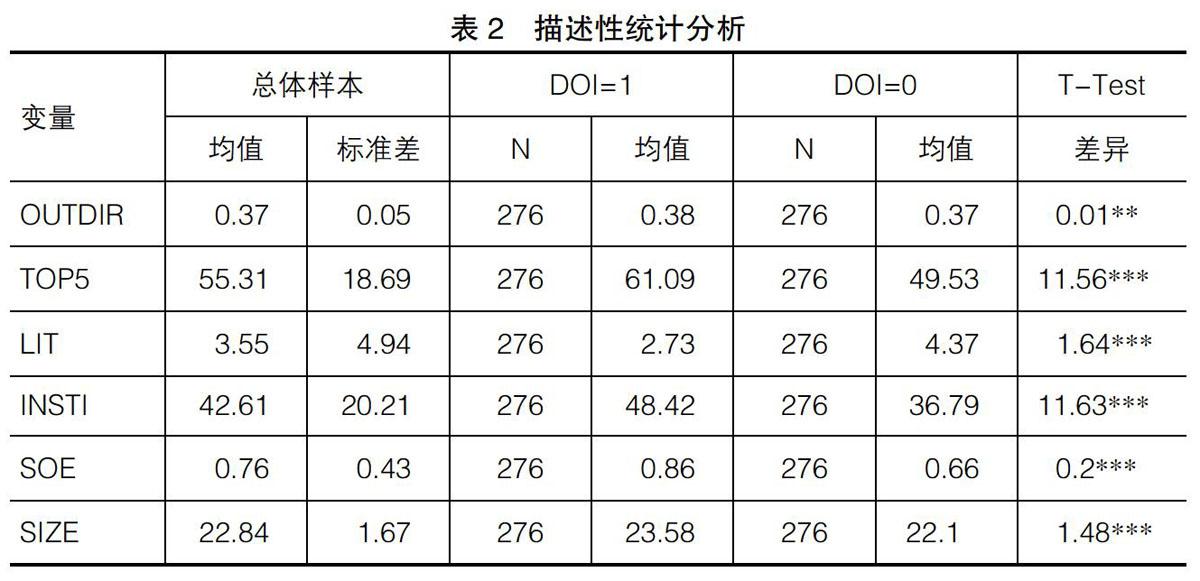

表3列明了变量之间的相关性。从表中可以看出,DOI与OUTDIR和TOP5之间的相关系数呈正值,在一定程度上说明了DOI与OUTDIR和TOP5之间存在正向的关系,这也进一步证明了假设1,进行董事高管责任保险信息披露的公司,其公司治理水平都较高。DOI和LIT的相关系数为负数,并在1%显著性水平上显著,这说明公司面临较大诉讼风险的时候很可能避免披露董事高管责任保险信息。进一步DOI与INSTI和SOE之间的相关系数都为正值,且都在1%显著性水平上显著,表明公司外部监督越强,控股股东为国有企业性质时越可能披露董事高管责任保险信息。变量的相关性检验结果初步证明了本文的4个假设。

(三)回归结果分析

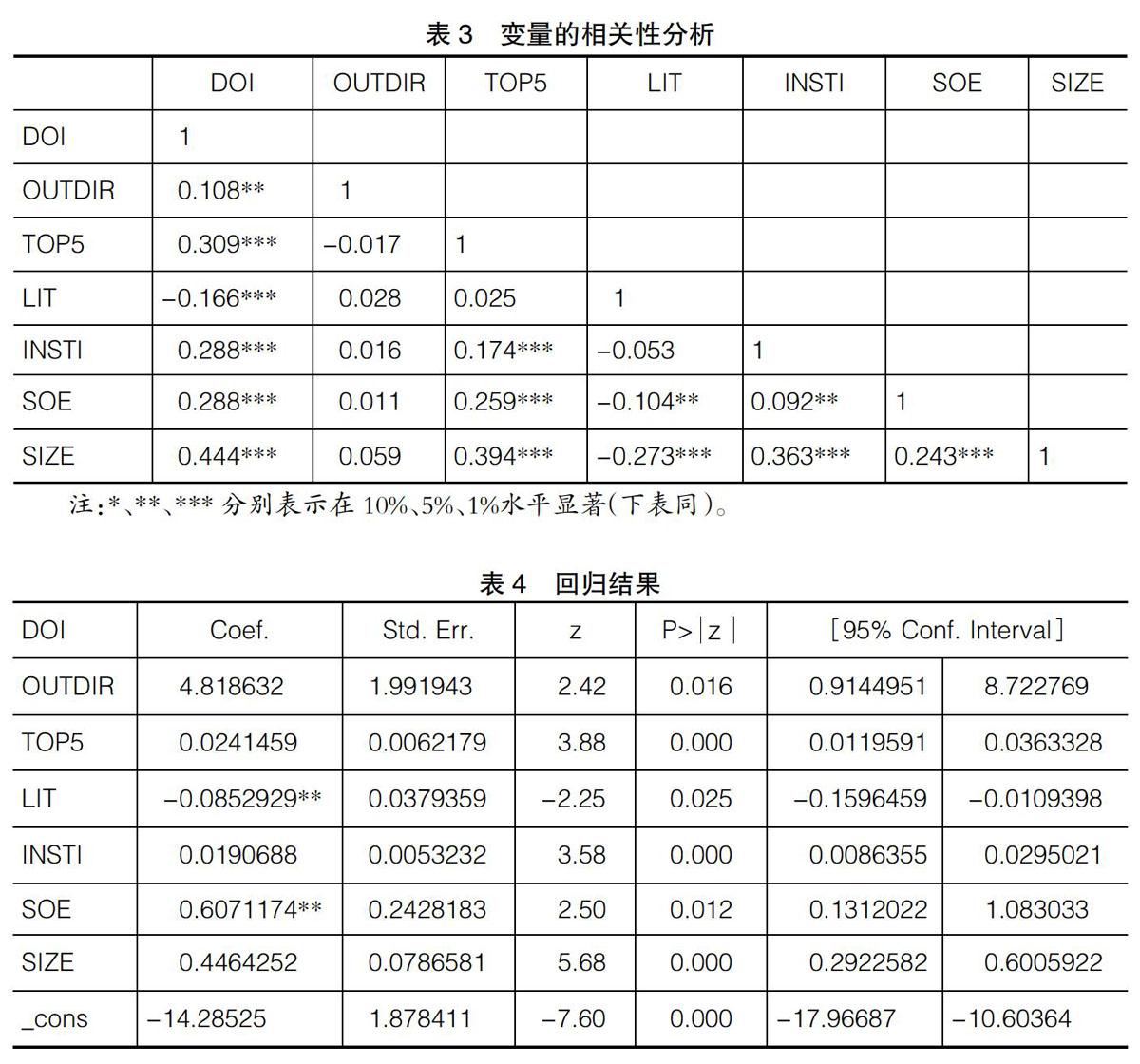

从表4可以看出,模型的整体拟合程度较好,回归结果的可信性较高。Log likelihood为-298.42176,整个模型的P-value值为0.0000,证实了模型的显著性。表中Coef.代表系数,Std.Err.代表标准误差,P>z用来判断是否显著,95% Conf.Interval是指95%的置信区间。根据模型的估计结果,外部独立董事比例、股权集中度、诉讼风险、机构投资者持股比、产权性质以及公司规模都是公司是否披露董事高管责任保险信息的影响因素,并且都通过了显著性水平检验。

具体来说,公司治理越好的企业越可能披露董事高管责任保险信息。这表现在董事会中外部独立董事所占的比例越高,前五大股东持股比例越高,那么公司进行董事高管责任保险信息披露的动机就越大,与先前的假设公司治理越强越愿意披露董事高管责任保险信息相一致。公司财务危机越大,公司面临诉讼的威胁就越大,保险公司可能收取较高的保险费额,因此公司可能不愿意披露董事高管责任保险信息。而回归结果表明,LIT与DOI呈负相关关系,并在5%的显著性水平上显著,这说明模型的检验结果与之前的理论假设相一致。外部机构投资者持股比例与董事高管责任保险信息披露行为呈正相关关系,机构投资者持股比例越高,公司越可能进行董事高管责任保险信息的披露,这也与假设3相一致。产权性质与董事高管责任保险信息披露显著正相关,其显著性水平为5%,这说明国有企业承担的政治使命使其倾向于披露更多的董事高管责任保险信息,假设4得证。

(四)稳健性检验

为了进一步证明实证结果的稳健性,本文选用前十大股东持有公司股份的比重取代前五大股东持有公司股份的比重指标来衡量股权的集中程度,并把该指标纳入前文的模型中进行检验。检验结果如表5所示,相关解释变量与董事高管责任保险信息的相关关系未发生变化,且都通过了显著性水平检验,前文模型实证结论不变,这说明本文的研究结论有较高的稳健性。

六、研究结论

通过对沪深两市2007—2016年A股上市公司披露董事高管责任保险信息的样本以及与之匹配的未披露董事高管责任保险信息的样本进行实证检验,得出以下结论:外部独立董事比例、股权集中度、机构投资者持股比重、企业规模与上市公司董事高管责任保险信息披露显著正相关,说明拥有良好治理结构的公司和机构投资者比重较高的公司可能更愿意披露董事高管责任保险信息。诉讼风险与董事高管责任保险信息披露行为呈负相关关系,说明公司面临的诉讼风险越大,公司越不愿披露董事高管责任保险信息。进一步研究发现,与非国有企业相比,国有企业以其雄厚的资金实力和承担的特殊政治使命更倾向于披露董事高管责任保险信息。

【参考文獻】

[1] 刘向强,赵阳,孙健.诉讼风险与董事高管责任保险:基于中国A股上市公司的经验证据[J].商业经济与管理, 2017(9):61-71.

[2] 赵杨,JOHN HU.董事及高管责任保险:激励还是自利?——基于中国上市公司的实证检验[J].中国软科学,2014(9):147-164.

[3] CLINCH G,VERRECCHIA R.Competitive disadvantage and discretionary disclosure in industries[J].Australian Journal of Management,1997,22(2):125-137.

[4] BRADBURY M E,HOOKS J.Annual report disclosures surrounding the restructuring of the electricity utility industry[J].Journal of Contemporary Accounting & Economics,2005,1(2):217-234.

[5] EMEKA NWAEZE,RACHANA KALELKAR.Directors and officers liability insurance: an analysis of determinants of disclosure[J].Asia-Pacific Journal of Accounting & Economics, 2014,21(4):389-411.

[6] WAGENHOFER A.Voluntary disclosure with a strategic opponent[J].Journal of Accounting and Economics, 1990, 12(4):341-364.

[7] 许荣,王杰.董事责任保险与公司治理机制的互动影响研究:来自中国A股上市公司的证据[J].保险研究,2012(3):68-78.

[8] 陈险峰,胡珺,胡国柳.董事高管责任保险、权益资本成本与上市公司再融资能力[J].财经理论与实践,2014,35(1):39-44,102.

[9] 胡国柳,康岚.董事高管责任保险需求动因及效应研究述评与展望[J].外国经济与管理,2014,36(3):10-19.

[10] 邢亚雯.董责险需求的影响因素研究:基于公司治理新视角[J].财经界(学术版),2016(9):163-164.

[11] 岳海峰.我国上市公司的股权结构与公司治理分析[J]时代经贸(下旬刊),2008(11):27-31.

[12] HANIFFA R M,COOKE T E.Culture, corporate governance and disclosure in malaysian corporations[J].ABACUS,2002,38(3):317-350.

[13] ENG L,MAK Y T.Corporate governance and voluntary disclosure[J].Journal of Accounting and Public Policy,2003(4):325-345.

[14] 孙宏涛.董事责任保险对公司治理结构完善的功效分析[J].上海金融,2010(12):94-99.

[15] CORE J E.On the corporate demand for directors' and officers' insurance[J].Journal of Risk and Insurance,1997,64(1):63-87.

[16] AJINKYA B,BHOJRAJ S,SENGUPTA P.The association between outside directors,institutional investors and the properties of management earnings forecasts[J].Journal of Accounting Research,2005,43(3):343-375.

[17] 柴麗君,杨璐,唐勇军.终极控股股东对内部控制重大缺陷披露的影响研究[J].财会通讯,2017(6):91-96.

[18] AKHTARUDDIN M, HOSSAIN M A, HOSSAIN M,et al.Corporate governance and voluntary disclosure in corporate annual reports of malaysian listed firms[J].Journal of Applied Management Accounting Research,2009,7(1):1-19.