中美大豆价格的投机性泡沫检验

陈 明,张凤荣,杨 雪

(1.东北师范大学 商学院,吉林 长春 130117; 2.东北师范大学 社会学院,吉林 长春130024;3.东北师范大学 经济学院,吉林 长春 130117)

一、引 言

1995年以前中国一直是大豆净出口国,加入WTO后,大豆关税大幅下调,配额取消,作为WTO的承诺项目,中国允许了美国向中国出口大豆,价格低廉的外国大豆的大量进口带来的是中国国产大豆的价格下跌,国产大豆种植面积也在不断下降。随着我国人民生活水平的提高,肉、蛋、奶及桶装油料需求量增长促进了大豆需求量的增长,中国逐渐成为世界大豆第一大进口国,2014年大豆进口量达到了7140万吨,2015年达到8169万吨。作为重要的农产品和油料物资,大豆价格的波动影响着大豆产业的健康发展。

世界各国学者大多把大豆期货价格与现货价格两者之间的协整和均衡关系作为研究对象,也有大豆与美元指数的联动性关系、大豆的套期保值与套利以及大豆及宏观经济的相关研究,但是鲜有对大豆价格的结构性泡沫的分析和研究。

Fung(2003)研究了中美期货市场上的铜期货、大豆期货、小麦期货合约价格间的关联关系,研究表明对于大豆期货和铜期货来说,美国市场占主导地位。[1]华仁海等(2004)利用双参数AR-EGARCH (t)模型研究了国际、国内大豆期货价格的波动溢出效应,研究表明两者的价格和波动性联系较为紧密,且国际较国内期货市场的影响力更大。[2]夏天等(2006)运用向量自回归模型分析了中国大豆期货和现货价格、美国大豆期货价格的关系,研究发现三者不仅存在长期均衡关系,同时也存在价格相互引导的关系,中国大豆期货在价格发现方面处于“主导”地位。[3]徐建等(2009)运用信息共享模型对美国大豆期货与中国大豆期货的收盘价进行了协整分析,研究发现中美大豆期货价格存在整合关系,且美国大豆期货在国际大豆定价体系中处于主导地位。[4]Hernandez(2012)运用多元GARCH模型研究了世界上主要期货交易所之间大豆、玉米期货的价格波动传递效应。[5]顾全等(2015)选取大豆、豆粕和豆油期货的收盘价作为研究对象对大豆套利进行了实证,研究结果表明,豆类期货套利获利能力并不明显。[6]

资产价格的暴涨与暴跌常常与“泡沫”有关,Kindle Berger 和 Aliber(2011)[7]认为无关买主因资产价格的突升而产生了继续升值的预期,从而加入到投资中导致资产价格的持续升高。依据资产价格泡沫的定义,许多学者提出了解决周期性泡沫的问题。Hall等[8](1999)在Hamilton(1989)[9]的基础上提出了马尔可夫转换ADF检验,以及本文所运用的Phillips等(2011,2012)的SADF[10]和GSADF检验[11]。Phillips 等(2012)又将检验窗口的起点由固定改为变动,提出了扩展的sup ADF检验(the generalized sup ADF test),即GSADF检验[12],该方法比SADF检验更敏感,并能够发现多重连续泡沫。

大豆是重要的大宗农产品和粮油品种,与其关联的产业链波及范围很广,不仅涉及农产品行业、还包括压榨行业、食品行业、保健品行业、饲料行业等,大豆价格的变动和阶段性泡沫是值得关注和研究的重要问题。为了规避大豆价格风险,发现价格泡沫,本文选取中国和美国的大豆期货作为研究样本,运用泡沫检验法分析大豆价格泡沫产生的周期性及原因,以期为大豆及其上下游产业的安全、稳定发展提供借鉴。

二、研究方法与理论模型

由Phillips 等(2011)提出的sup ADF方法能够检验轻微爆炸和周期性泡沫的存在。与传统的左尾单位根检验不同的是,其基本思想是计算递归的右尾单位根,由此检测数据中的轻微爆炸现象。该方法的原理是递归最小二乘估计自回归:

xt=μ+ρxt-1+εt

(1)

(1)式中εt服从i.i.d(0,σ2),传统的单位根泡沫检验的原假设有固定替代假设H1:ρ=1,而sup ADF检验则有备选假设H1:ρ>1,其中ρ=1+c/kn,c>0,kn→∞。当单位根之前或之后出现轻微爆炸时,该方法检测的敏感性强于传统的单位根检验。该方法还能确定泡沫的具体时间,泡沫开始的时间为t统计量超过单位根检验临界值的时刻,破灭的时间为t统计量再次下降到临界值以下的时刻。根据原假设,真实过程是一个不漂移的随机游走,sup ADF统计量的渐进分布为(2),其中W是标准Wiener过程:

(2)

Phillips 等(2012)又提出了扩展的sup ADF检验(the generalized sup ADF test,GSADF)。与sup ADF相比,GSADF检验扩大了样本窗口rw,允许起始点r1在0至1-rw之间变动,整个回归从r1=0第一个观测值开始,到r1=1-rw最后一个观测值为止。根据原假设,真实过程是一个不漂移的随机游走,GSADF统计量的渐进分布为:

(3)

Wiener过程具有分布独立增量W (r2)- W(r1)~N(0,rw),我们可以认为GSADF检验包含着SADF检验。Phillips 等(2012)认为这种方法扩大了检测的子样本,因此它在检验多重连续泡沫上比sup ADF更出色,即使是对波动温和的样本数据也依然有效。

三、实证分析

1.数据来源。本文选取CBOT商品交易所1999年7月至2015年5月的美黄豆连期货合约(SBCC)和我国大连商品交易所2004年9月至2015年5月的豆一连续合约作为样本数据。美黄豆连期货合约的样本区间为1999年7月至2015年5月,共包含191个月度价格数据;我国豆一连续合约的样本区间为2004年9月至2015年5月,共包含129个月度价格数据,涵盖了自大豆期货在CBOT商品交易所和大连商品交易所挂牌以来价格频繁波动的所有时期。

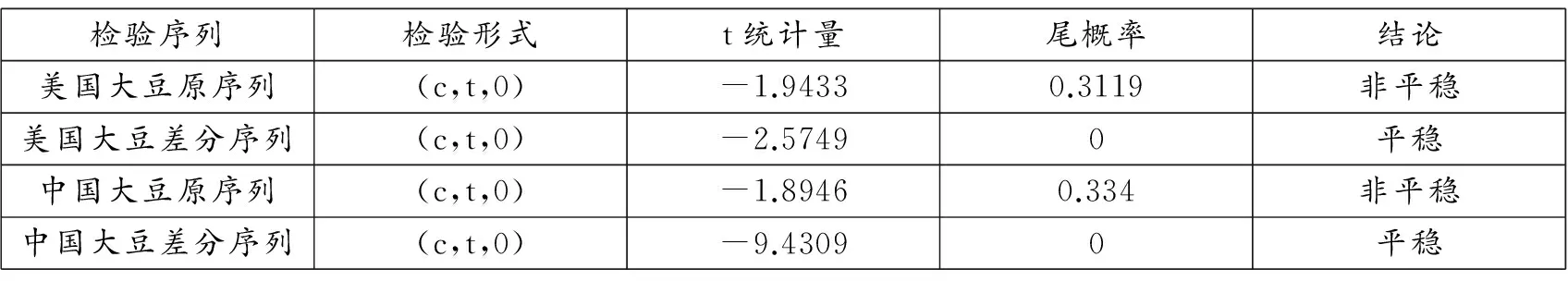

2.泡沫检验。在泡沫检验之前,需要对中国和美国大豆价格的对数序列做稳定性检验。中国和美国大豆价格对数序列的一阶差分是平稳的,通过标准ADF检验法可以认为1999年8月至2015年5月的美国大豆价格和2004年9月至2015年5月的中国大豆价格不存在泡沫。

表1 中美大豆价格对数序列的单位根检验

分别运用SADF和GSADF方法对中国和美国的大豆价格进行检验。按照Phillips 等(2012)对最小有效窗口的要求,美国样本为1999年7月至2015年5月的191个月度数据,即美国样本:r0=20/191≈0.1047;中国样本为2004年9月至2015年5月的129个月度数据,即中国样本:r0=13/129≈0.1008。

表2 中美大豆期货价格SADF和GSADF检验结果

注:**表示显著性水平p<0.01; ***表示显著性水p<0.001。

由1000次蒙特卡洛模拟法(Monte Carlo simulations)得到SADF和GSADF统计值及其临界值。

由图1,我们发现美国大豆价格出现2个泡沫区间,2004年2月至2004年4月,2007年9月至2008年3月。美国大豆价格的SADF的统计值为2.0420,GSADF的统计值为5.1016,其结果均大于95%的临界值(2.0420>1.4925;5.1016>2.2612),因此,1999年7月至2015年5月,美国大豆价格存在泡沫。

图2中,中国大豆价格出现3个泡沫区间,2007年8月至2008年2月,2009年9月至2009年11月,2013年3月至2013年6月。中美大豆价格的共同泡沫区间是:2007年9月至2008年2月。中国大豆价格的SADF的统计值为3.7816,GSADF的统计值为4.3968,其结果均大于95%的临界值(3.7816>1.4352;4.3968>2.3832),因此,在2004年9月至2015年5月,中国大豆价格也存在泡沫。

中国大豆和美国大豆的样本数据均通过了GSADF检验,因此仅将两个样本的GSADF的统计值序列与95%的临界值序列进行对比,得出大豆价格泡沫产生和破灭时点的一致估计。

3.实证结果。SADF和GSADF方法检验出了标准ADF无法发现的泡沫现象,由此证明了SADF和GSADF在检验周期性爆炸泡沫上有更高的检验“势”,且GSADF检验(Phillips 等,2012)在发现连续泡沫上比SADF检验更敏感,中国大豆和美国大豆价格数据均通过了GSADF检验,并得到泡沫产生和破灭时点的一致估计。

美国大豆价格的第一个泡沫出现在2004年2月至4月。回顾当时的大豆市场,2003年8月,美国农业部将大豆月供需库存数据调整到20多年的低点,芝加哥期货交易所的大豆价格(2003.8~2004.4)上涨了近2倍,并引发了大豆产业内著名的“大豆危机”。随着美国大豆基本售罄进入销售淡季,即2004年5月,美国农业部又发布报告说,2004/2005年度世界大豆大幅增产,引发了国际大豆价格大跳水,由此美国大豆价格泡沫破灭。第二个泡沫出现在2007年9月至2008年3月,回顾这段时间:(1)美元贬值、国际大豆价格上升。在美元贬值、利率政策不确定预期及地缘政治因素的影响下,大豆期货价格稳步上升,豆油受到能源价格的支持,大豆类期价随之上涨。(2)美国大豆供应量下滑,大豆播种面积减少,而世界最大的大豆需求国中国对大豆需求的持续增长,促使美国大豆期货价格持续走高。(3)ETF持仓行为。在期货市场中,投机基金始终起到引领行情的作用,在美元贬值和供求关系的双重影响下,国际大豆ETF开始了大规模持仓行为,这进一步推动了美国大豆价格的飙升。随着2008年新大豆上市及海运费大幅下跌的影响,美国大豆价格大幅下跌。

中国大豆价格的第一个泡沫出现在2007年8月至2008年2月。中国是世界上最大的大豆进口国,每年从美国、巴西、阿根廷采购大豆,2007年美国大豆作物面积削减,而中国对大豆的需求量持续增长,引起中国大豆期货价格的上涨;美元贬值和大豆价格上涨及由此引起的大豆进口的运输成本提高也是引起大豆价格上涨的重要因素。第二个泡沫出现在2009年9月至2009年11月。2009年我国大豆需求量持续增加,美元贬值给大宗商品价格带来强有力的支撑,国外大豆价格上涨,油厂压榨利润保持较高的水平,进口量持续增长,从而引起了这一时期中国大豆短暂的价格泡沫。随着新大豆上市,加上海运费下跌的影响,国内大豆价格下跌,从而泡沫消失。第三个泡沫出现在2013年3月至2013年6月。全球大豆再次丰收,国产大豆单产、种植面积、产量均大幅下滑,大豆对外依存度进一步上升,CBOT美豆期价震荡走低,加上我国压榨业产能过剩,引起中国大豆价格下跌,价格泡沫随之产生。但在大豆蛋白需求旺盛的支撑下,全球大豆价格较其他农产品明显抗跌,中国临储收购量同比增加,稳定了市场,从而泡沫破灭。

四、结论和建议

本文运用Phillips 等(2011,2012)提出的sup ADF及其扩展法对中美大豆价格进行泡沫检验,该方法可以通过逐期的右尾单位根检验发现价格序列中的轻微泡沫,并实时地确定具体开始和破灭时间,是目前为止检验周期性爆炸泡沫最有效的方法。研究发现,美国大豆价格出现2个泡沫区间,2004年2月至2004年4月,2007年9月至2008年3月;而中国大豆价格出现3个泡沫区间,2007年8月至2008年2月,2009年9月至2009年11月,2013年3月至2013年6月;中美大豆价格的共同泡沫区间是:2007年9月至2008年2月。虽然从大豆走势来看,中国大豆价格紧随美国大豆价格的走势,并且主要价格泡沫产生的时间区间也相近,但应该看到,中国期货市场已经具有自己的特点,中国大豆期货市场较美国大豆市场更加敏感。综合来看,美元价格波动,国际主产大豆国家的大豆单产、种植面积、产量变动、各产豆国的大豆政策变化、国际大豆供需不平衡,以及ETF持仓行为是导致这几次泡沫产生的主要原因。中美大豆价格的投机性泡沫检验是一个值得长期关注的问题,价格泡沫对于实体经济具有很大的风险,对价格泡沫进行检验和长期跟踪,可以有效避免像2004年“大豆危机”等类似事件的发生,从而保护大豆上下游产业的健康、稳定发展,以及为保护中国农产品和粮油安全提供有效的途径。

目前中国对大豆进口的依存度很高,作为全球大豆第一大进口国和需求国,中国可以充分利用国际市场规则和国内大豆期货市场,充分发挥需求方的话语权和影响力,改变目前缺乏大豆国际定价权的局面,从而为中国大豆产业争取更大的权益,提升大豆产业的信息化、专业化、国际化水平,优化大豆产业结构,整合过剩产能,扶持和培育具有国际竞争力的大豆产业的民族品牌。中国对大豆采取的临时收储政策,对于稳定国内大豆市场,保护大豆农户的利益及提高农户种植大豆的积极性都有重要的作用;在大豆产区实施大豆目标价格政策,有利于国产大豆恢复市场活力,扩大国内大豆的种植面积,提高大豆种植的生产效率,激励大豆产业技术创新,从而推动大豆产业链的良性发展。国家可以继续加大对大豆产业和大豆农户的扶持力度,加大对大豆等行业协会和相关科研机构的资金扶持力度,改善信息不对称和数据搜集的困难。应该看到,中国大豆需求量增长促进了大豆进口量的增长,目前中国大豆压榨行业采购进口大豆的积极性依然较高,但随着中国大豆产业的深度调整,粮豆轮作、规模经营、农机化等新的生产模式的推进,有望逐渐恢复国内大豆供给能力并提高中国非转基因大豆的国际市场竞争力。

[1]Fung H, W K Leung, et al. Information Flows between the US and China Commodity Futures Trading[J]. Review of Quantitative Finance and Accounting.2003,(21): 267-285.

[2]华仁海,陈百助.国内、国际期货市场期货价格之间的关联研究[J].经济学:季刊,2004,(3):727 -742.

[3]夏天,程细玉.国内外期货价格与国产现货价格动态关系的研究——基于DCE和CBOT大豆期货市场与国产大豆市场的实证分析[J].金融研究,2006,(2) :110-117.

[4]徐建,王英.DCE与CBOT大豆定价关系实证研究[J].金融发展研究,2009,(12):65-68.

[5]Hernandez M A. How Far Do Shocks Move Across Borders? Examining Volatility Transmission in Major Agricultural Futures Markets[R/OL].Working paper EAAE Seminar.http://deas.repec.org/e/pib25.Html, 2012.

[6]顾全,雷星晖.基于协整的豆类期货统计套利实证研究[J].统计与决策,2015,(7):151-154.

[7]Kindleberger,C.P., R.Z. Aliber.Manias, Panics and Crashes: A History of Financial Crises[M].Palgrave Macmillan Press,2011.

[8]Hall, S., Z. Psaradakis,M. Sola. Detecting Periodically Collapsing Bubbles: A Markov Switching Unit Root Test[J]. Journal of Applied Econometrics, 1999,14(2):143-154.

[9]Hamilton, J. D..A New Approach to the Economic Analysis of Nonstationary Time Series and the Business Cycle[J].Econometrica, 1989,57:357-384.

[10]Phillips, P.C.B., Y. Wu, J. Yu.Explosive Behavior in the 1990′s Nasdaq: When Did Exuberance Escalate Asset Values? [J].International Economic Review, 2011,52(1):201-226.

[11]Phillips P.C.B., J.Yu. Dating the Time Line of Financial Bubbles During the Subprime Crisis[J].Quantitative Economics, 2011, 2(3):455-491.

[12]Phillips, P.C.B., S.P.Shi, J.Yu. Testing for Multiple Bubbles [R].Cowles Foundation for Research in Economics of Yale University Working paper, 2012:1843.