2017年上半年有色金属价格情况及下半年走势预测

许进|文

基本有色金属经过2016年的触底反弹后,今年上半年,铜、铅、锌、镍都呈现先涨后跌,而后在6月14日美联储宣布本年度第二次加息后,又出现一波快速反弹上涨;铝价震荡上涨,锡价高位震荡。由于全球经济延续向好态势,发达经济体显现增长动力,国内外市场有色金属供需缺口仍存,预计下半年有色金属价格将总体呈偏强震荡走势。

上半年有色金属价格情况

基本有色金属经过2016年的触底反弹后,今年上半年,铜、铅、锌、镍都呈现先涨后跌,而后在6月14日美联储宣布本年度第二次加息后,又出现一波快速反弹上涨;铝价震荡上涨,锡价高位震荡。具体数据如下:截 至6月30日,LME铜, 铝, 铅,锌,锡,镍价格变化分别为6.91%,12.98%,14.25%,8.30%,-8.13%,-6.36%。几种基本金属中涨幅较大的金属为铅和铝,价格分别上涨14.25%和12.98%,镍和锡的价格出现下滑,跌幅分别-8.13%和-6.36%(以2017年1月3日至2017年6月30日收盘价为主)。

下半年有色金属价格走势分析

1.铜:供给缺口对铜价形成支撑

根据国际铜业研究小组(ICSG)4月发布的最新预测,2017年全球精炼铜供给量为2374.8万吨,精炼铜需求量为2389.5万吨,全球市场短缺14.7万吨。而ICSG在2016年10月发布的报告中认为:2017年全球精炼铜供给量2379万吨、全球精炼铜需求量2363万吨,全球市场供给过剩16.3万吨。对供给的预测降低(特别是2017年上半年,全球几大铜矿生产商陆续迎来罢工潮,对全球铜矿供给产生显著影响。2月初全球最大铜矿智利Escondida铜矿持续罢工了40余天,3月秘鲁第一大铜矿Cerro Verde铜矿罢工,全球第二大铜矿Grasberg铜矿先后遭遇印尼政府限制出口和工人罢工,以上事件致使2017年全球铜矿供给减少约30万吨)和对需求的预测提升,导致市场短缺扩大。

表1 LME基本金属涨跌幅

受金属价格下跌影响,全球矿业投资放缓,新矿山投产不及预期,导致近年来铜矿供给放缓。因此,从供需层面来看,铜基本面良好,且由于全球经济向好,铜需求将继续增长,而供给的增长略小于需求,供给缺口扩大对铜价形成有力支撑。

表2 全球精炼铜供需预测 (单位:千吨)

表3 全球电解铝供需情况 (单位:万吨)

表4 全球锌铅供需预测 (单位:千吨)

2.铝:供给侧改革有望继续推升铝价

根据国际铝业协会(IAI)数据,2016年全球电解铝产量5887万吨、消费量5960万吨,短缺73万吨;中国电解铝产量3250万吨、消费量3270万吨,短缺20万吨。

全球铝价在2015年经历了大幅下跌后,导致铝价低于现金成本,2015年12月国内14家骨干电解铝企业宣布减产,并承诺不再重启已关停产能。由于电解铝的重启成本高,因此联合减产对电解铝的短期供给构成实质性缩减。中国产量的下降使得国内的供需关系发生改变,2016年国内铝价大幅反弹,现货铝价最高涨至15380元/吨,最大反弹幅度58%。

表5 全球精炼锡供需情况 (单位:千吨)

表6 全球精炼镍供需情况 (单位:千吨)

由于电解铝企业盈利改善,2016年至今,中国市场原铝的当月供给略多于需求,而全球除中国以外的地区,则是原铝供不应求的情况居多。综合来看,进入2016年以后,全球原铝持续呈现供不应求的状态,一方面给铝价以足够的支持,另一方面,一旦国内的供给侧改革和环保限产落实到位,供给短缺有望引发铝价的进一步上涨。

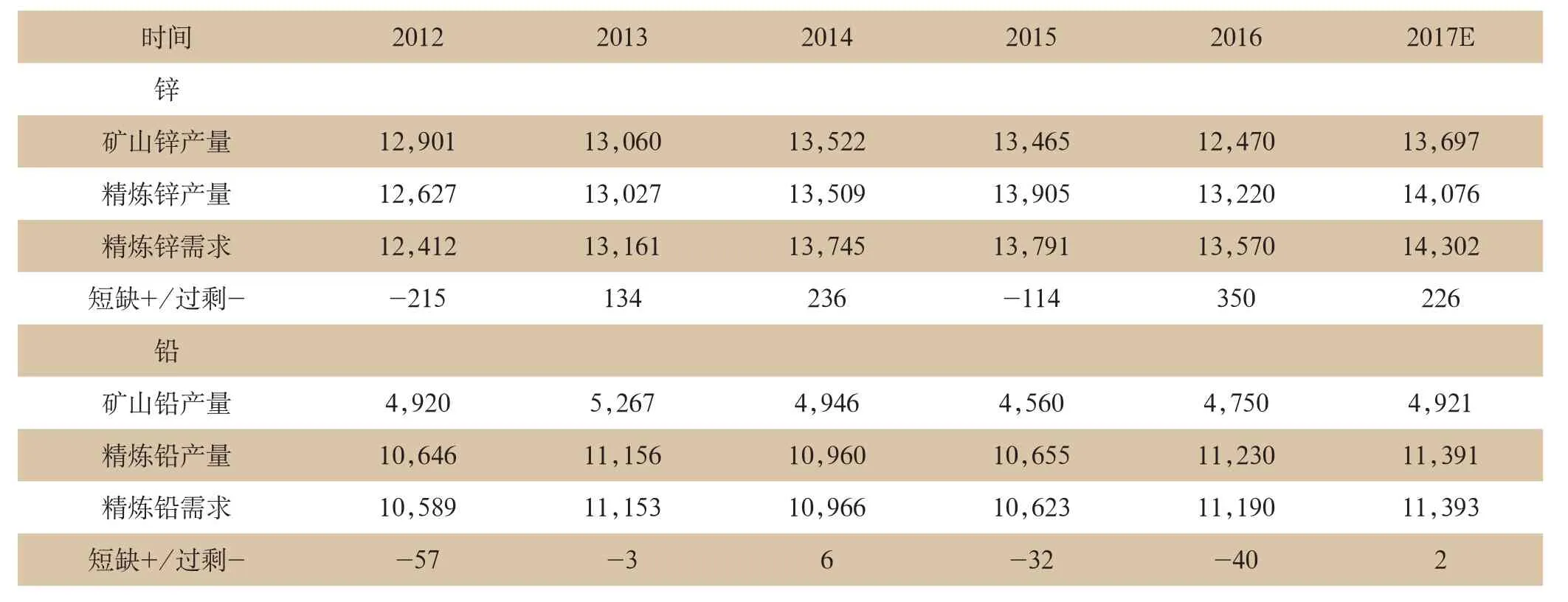

3.铅锌:供需缺口仍存

国际铅锌研究小组(ILZSG)在4月发布的最新数据预测,2017年全球矿产锌产量约为1370万吨,比上年增加9.8%;精炼锌产量约为1408万吨,比上年增加6.5%,精炼锌产量增幅低于矿产锌3个百分点。ILZSG预计2017年全球精炼锌需求量为1430万吨,短缺22.6万吨,连续两年维持短缺,但相比2016年短缺程度有所降低。

与锌不同,铅的产量在2016~2017年均有上升。据ILZSG预测,2017年全球矿产铅产量约为492万吨,比上年增加3.6%;精炼铅产量约为1139.1万吨,比上年增加1.4%;全球精炼铅需求约为1139.3万吨,供需基本平衡。

经历了2016年全年的大幅上涨,2017年上半年铅锌价格继续维持震荡上涨。因铅锌精矿加工费持续低位,矿企利润可观,3月份矿企纷纷加速释放产能,今年一季度铅锌精矿产量小幅增长。根据百川资讯统计,2017年国外锌精矿复产产能保守预计在40万~60万吨,但目前嘉能可并未打算在上半年复苏锌矿,全球精矿供给依然紧张。因此,短期来看,供给仍然存在缺口,但随着价格高位运行,铅锌企业利润增加,存在复产的可能,供应不足的态势或将逐步缓解。

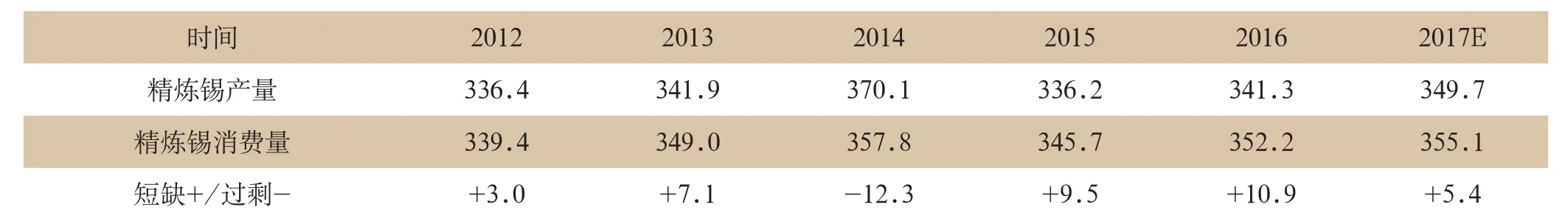

4.锡:供需小幅增长,价格以稳为主

根据国际锡业协会(ITRI)的统计,2016年全球精炼锡产量为341.3万吨,消费量为352.2万吨。马来西亚冶炼公司(MSC)预计,2017年全球精炼锡产量为349.7万吨,消费量为355.1万吨,短缺约5000吨,相比2016年短缺程度减小。由于锡价目前处于高位,矿山盈利可观,因此矿山进一步减产的可能性小,且随着锡价的反弹,再生锡的供给量也将会增加,整体来看,2017年的锡供应量多于2016年。

需求方面,中国对锡的需求占全球主导地位。除中国外的其他国家需求基本维持在当前水平,全球锡需求增长量主要在于中国。ITRI预计,到2020年中国锡消费增量为1.2万吨,复合增速1.6%,增速偏低;MSC预计,2017年,全球精炼锡消费量增速在1%左右,增长有限。尽管增长有限,且需求增速或小于产量增速,但2017年全球精炼锡仍然维持短缺,价格将得到一定支撑,但锡价上涨仍需要得到需求的进一步释放。

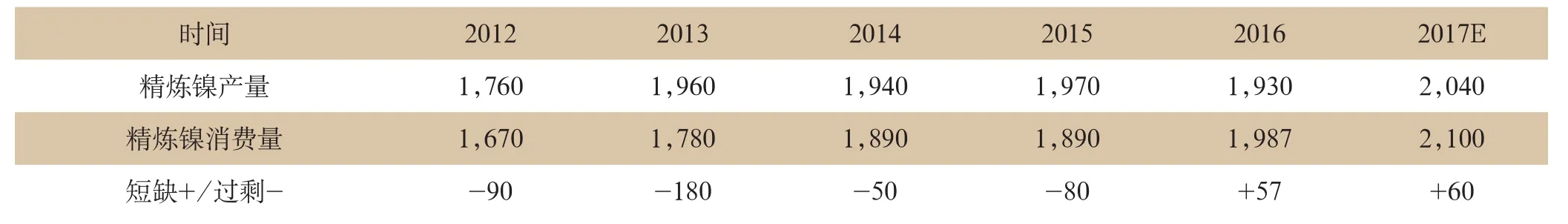

5.镍:经济复苏扩大供需缺口

从2011年开始,电解镍经历了持续五年的供应过剩,镍价也持续下跌,2016年全球镍市转入阶段性短缺,2017年一季度,供需缺口持续扩大,一方面是镍矿供应减少及冶炼产量的收缩,另一方面是需求的增加。短期来看可能由于国内钢铁行业环保限产等因素导致阶段性需求下降,中长期来看,受益于中国的“一路一带”政策和全球的经济复苏,镍的需求将随着钢铁行业需求的提升也将同步增长,故镍价仍有回升空间。

综上,由于全球经济延续向好态势,发达经济体显现增长动力,国内外市场有色金属供需缺口仍存,预计下半年有色金属价格将总体呈偏强震荡走势。