股权激励与盈余管理关系的实证研究

○哈尔滨市松北区财政局

彭 岩

股权激励与盈余管理关系的实证研究

○哈尔滨市松北区财政局

彭 岩

本文以2012年度我国沪深两市的A股上市公司为对象,研究股权激励与盈余管理问题的内在联系。研究发现,股权激励的实施会降低盈余管理程度,股权激励程度会刺激盈余管理程度。

股权激励 盈余管理

一、盈余管理的定义

盈余管理至今没有一个完全被认同的定义。Schipper(1989)首次提出了盈余管理这个概念。随后,很多学者给出定义。Wattas(1990)认为盈余管理是管理层通过个人意愿主观调整数据的观点。宁亚平(2004)提出盈余管理是指管理层在会计准则和公司法允许范围内进行盈余操作,或通过重组经营活动或交易达到盈余操纵的目的。

综上所述,本文认为盈余管理主要是企业管理层为了影响利益相关者的决策,而在会计准则允许范围内采取的调整会计信息披露的手段。并且因为会计信息的披露并不是一个单独个体的孤立性事件,盈余管理行为对财务报表的调整必将影响投资者的决策,从而对公司股价产生相应影响。

确定了定义之后,一项重要的研究课题就是为什么会产生盈余管理。针对盈余管理的动因,西方早就进行了相应的研究。Teoh.wong(1998)和Rao.Rangan(1998)通过研究发现管理层会在股票发行前将收益高估,而在股票发行后转销收益。Burgstahler&Eames(2006)进一步研究提出:为达到预期收益,管理层会实施虚调收益的盈余管理行为。

二、股权激励与盈余管理的关系

股权激励与盈余管理的关系问题在学术界没有得到一个确定的答案。

有部分学者认为两者不相关。比如Ericson (2006)认为管理层薪酬与会计欺诈没有相关性。Palia(2000)针对美股研究表明在无企业的环境和类型约束的激励合约下,两者没有相关关系。罗富碧(2009)针对存在会计舞弊的公司,通过实证研究得出两者并不挂钩的结论。朱贺(2010)针对10年内的1000多家公司进行研究,表明管理层持股比例、股权激励政策等与盈余管理没有显著相关性的结论。

也有一些学者认为两者相关,比如Qiang Cheng&Terry Warfield(2005)根据美股样本进行的实证研究证明了管理层持股与激励呈相关关系。

其中一部分学者认为是正相关关系。比如李春景(2009)和王兵(2008)根据我国股市的样本进行的实证研究都得出管理层持股越高越容易进行盈余管理的正相关结论。尤谊,刘阳(2016)以我国上市公司数据为样本,实证检验结果表明高管股权激励的程度与盈余管理程度显著正相关。姜航(2017)通过研究我国制造业上市公司得出股权激励与盈余管理正相关关系。胡景熙(2017)通过50个上市公司为研究对象,研究发现股权激励数量与公司高管盈余管理程度呈正相关关系。

另一部分学者认为是负相关关系。比如Guo jin Gong(2007)通过Jones修正模型得到了股权激励对盈余管理的负相关结论,认为上市公司股权激励活动实际上会对会计信息的报告起到监督作用。Lehn(2009)选取了美股中的356家上市公司的数据分析后,得出了高管持股比例、激励程度与会计盈余价值负相关的结论。魏国强(2009)认为股权激励与可操纵性利润显著负相关,股权激励计划容易导致代理风险从而影响会计盈余。

综合国际国内诸多学者的研究成果来看,研究的范畴主要是针对主板中小板等市场,缺乏针对某一特定行业的研究,并且从研究的结果来看,大部分人认为股东薪酬会促使管理层去采取盈余管理的手段以粉饰报表来完成业绩要求。但是也有人持不同的意见,认为两者间是负相关或者不相关的。而在我国,高管薪酬有两个明显的特征,其一是高管占股比例相当高,很多公司都处于高管绝对控股中,而且有不少公司其前五大股东有部分是亲属关系,有着典型的家族企业特征。其二是我国的股权激励措施还是相对较少,并且在高管薪酬构成中所占的比例较小。

三、博弈分析和研究假设

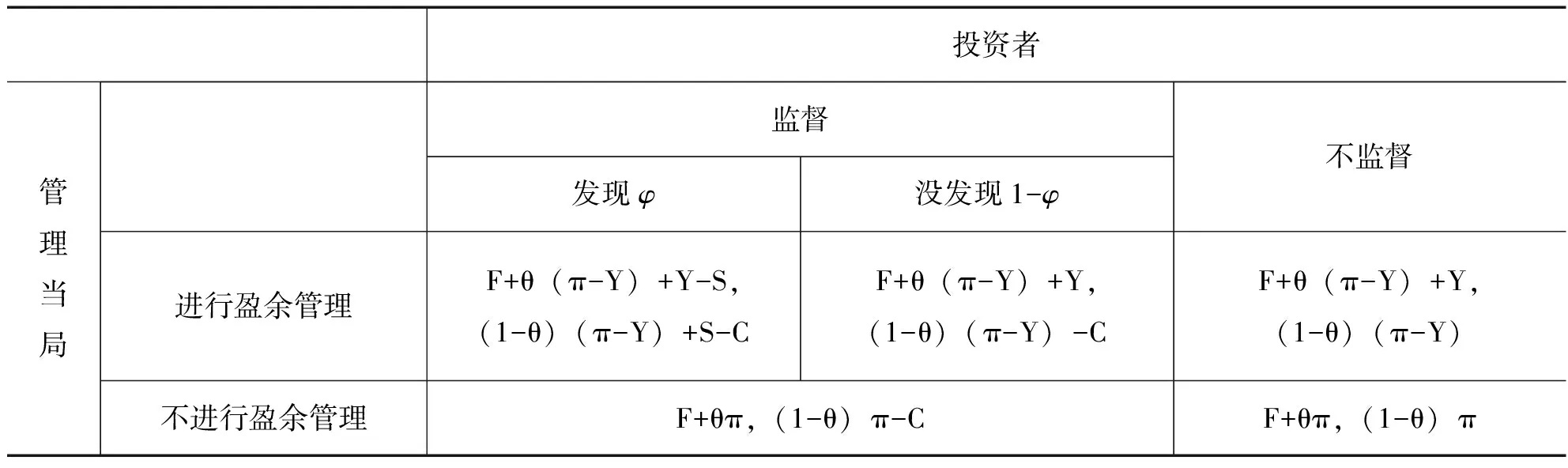

为了研究公司管理当局的股权激励程度对其盈余管理行为的影响,我们使用静态博弈理论在管理者与投资者这一对冲突方的经济行为中寻找行为人的均衡状态。因此,建立公司管理层与投资者之间的博弈模型,具体假设情况如下:(1)博弈双方都是理性的,博弈方A为公司管理当局,博弈方B为投资者。(2)公司管理当局有两种选择:进行盈余管理和不进行盈余管理;投资者有两种选择:对管理当局行为进行监督和不进行监督。(3)公司管理当局获得的固定薪酬为F,通过盈余管理获得的额外收益为Y,进行盈余管理被发现后面临的惩罚为S。(4)投资者选择进行监督后,发现管理当局进行盈余管理的机会是φ,没有发现的机会是1-φ。(5)公司年度期望剩余价值是π,公司对管理当局进行股权激励,θ代表公司管理当局的持股比例,(1-θ)为投资者的持股比例。(6)投资者进行监督的成本为C。

博弈双方的得益矩阵如表1所示。

表1 博弈双方的得益矩阵

该得益矩阵中不存在纯策略下的纳什均衡,但是可以找到一个混合策略纳什均衡。假设管理当局进行盈余管理的概率是p,投资者进行监督的概率是q,要形成最优的混合策略纳什均衡,就是要找到一个管理当局进行盈余管理的概率p,使投资者进行监督和不进行监督的期望收益相等:

p·{φ[(1-θ)(π-Y)+S-C]+(1-φ)[(1-θ)(π-Y)-C]}+(1-p)·[(1-θ)π-C]=p[(1-θ)(π-Y)]+(1-p)(1-θ)π

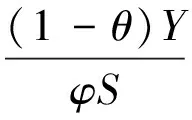

可以得到公司管理当局进行盈余管理最优概率:

同时找到一个投资者进行监督的概率q,使管理当局进行盈余管理和不进行盈余管理的期望收益相等:

q·{φ[F+θ(π-Y)+Y-S]+(1-φ)[F+θ)(π-Y)+Y]}+(1-q)·[F+θ(π-Y)+Y]=q[F+θπ]+(1-q)[F+θπ]

可以得到投资者进行监督的最优概率:

提出如下假设:

Hl:股权激励的实施会降低盈余管理程度。

H2:股权激励程度会刺激盈余管理程度。

四.数据选择和研究设计

(一)样本选择和数据来源

本文选取2012年沪深两市的A股上市公司为研究样本,数据来源于国泰安数据库。同时进行以下筛选:(1)金融业实施特殊财务制度,剔除金融业上市公司;(2)剔除ST,PT,SST上市公司;(3)剔除当年新上市公司;(4)剔除财务指标披露不完整的上市公司。在此基础上,利用倾向值得分在同行业同年度进行匹配,找到189家实行股权激励的公司和767家未进行股权激励的公司,共计956个观察值。

(二)变量设置

1.被解释变量

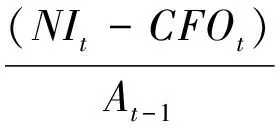

本文采用截面修正的琼斯模型来计算操纵性应计利润,并取其绝对值表示盈余管理的程度EM。

操纵性应计利润DAt=TAt-NDAt

盈余管理的程度EM=DAt

2.解释变量

本文衡量管理层股权激励的程度借鉴向伟(2009)利用公司高管层增加持股的价值(ΔSTOCK)。其计算公式为:

ΔSTOCK=(本年末高管人员持股数-上年末高管人员持股数)*年末股票价格

3.控制变量

(1)公司规模SIZE。上市公司的规模对盈余管理程度的影响存在不一致的研究结论。虽然公司规模对盈余管理的影响方向还不能确定,但是,从理论分析的角度上市公司规模对盈余管理产生重大影响是确定的。本文取公司年末总资产的自然对数作为公司规模的代表变量,衡量公司规模的大小。

(2)资产负债率DEBT。市场经济活动中融资行为普遍存在,上市公司都会有一些债务合同。当上市公司的负债规模达到一定的程度后,由于存在还本付息的困难或者面临债务合同中其他约束的条件,公司高管层为规避违约风险存在进行盈余管理行为的可能。对于上市公司的债务,公司必须在将来归还债务的本金并支付利息,这会抑制公司高管层无节制使用公司自由现金流的行为。当公司经营不善或者面临倒闭时,如果管理层要付出高昂的成本,损害自身声誉和职业生涯,那么,债务契约的存在对管理层是一种压力,促使其勤恳工作,减少盈余管理行为。债权人与公司管理层进行融资谈判时,经常会在融资合同上规定一些有利于债务人的一些附加条款。所以当公司面临债务违约时,管理层可能进行盈余管理,以规避或者减少违约风险。因此,资产负债率(DEBT)被选为解释盈余管理程度的一个控制变量。

(3)净资产收益率ROE。通常情况下,上市公司高管层进行盈余管活动会导致公司净资产收益率的增减变化。而用于衡量盈余管理程度指标的应计利润与公司业绩密切相关联,因此,考察盈余管理时应对净资产收益率加以控制。另外,公司制定股权激励计划时,净资产收益率也是经常被用于管理层能否达到行权条件的一个财务指标。因此,净资产收益率(ROE)被选为解释盈余管理程度的一个控制变量。

(4)上市公司性质STATE和第一大股持股比例FSHARE。不同产权与控制权结构的公司盈余管理存在明显的不同。一方面,随着公司治理的不断规范,国有控股的上市公司的平均治理水平高于其他性质的公司;另一方面,国有控股的上市公司承担更多的社会责任和政治成本,它们需要在追求经济利益、政治目标和社会责任中取得一个平衡点。这些因素有可能会抑制和降低国有控股上市公司盈余管理动机和水平。因此,本文在实证研究的过程中,考虑公司治理结构因素,选择企业性质和第一大股持股比例来衡量公司治理水平。当上市公司为国有控股公司时,公司性质变量值取0,否则取1。

(5)管理层持股MSHARE。公司股票价格的变化会影响股票持有者的经济收益。如果公司管理层持有公司比较多的股票,那么通过会计手段对公司的经营业绩进行盈余管理的动机就越强,通过盈余管理在短期内促使公司股票价格上升,达到个人报酬最大化的目的。本文采用管理层所持股票占公司总股数的份额MSHARE作为管理层持股的代表变量,衡量管理层持股水平的高低。

(6)股权集中度。上市公司控股股东对公司的控制能力的强弱会影响公司的盈余管理行为。控股股东对公司控制力越强越有可能发生盈余管理行为。同时,公司股权集中,公司大股东与中小股东之间更有可能存在利益冲突。也就是说,股东之间也可能出现代理问题。上市公司股权集中度越高,管理层在进行经营决策时就越会倾向于选择有利于大股东的方案,会更可能为了达到某种目的而进行盈余管理。本文采用前五大股东持股比例的平方和作为股权集中度的代表变量,以此来衡量股权集中度水平。

(三)建立模型

EM=β0+β1PIC+β2MSHARE+β3PIC*MSHARE+β4SIZAE+β5DEBT+β6ROE

+β7H5+β8FSHARE+β9STATE+ε

(1)

EM=β0+β1IC+β2MSHARE+β3SIZE+β4DEBT+β5ROE+β6H5+β7FSHARE+ε

(2)

五、实证检验

(一)描述性统计

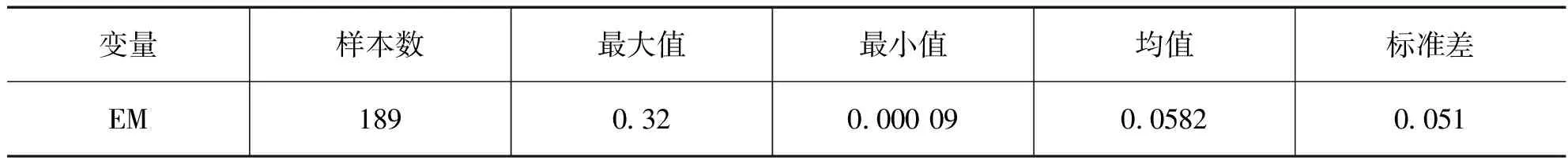

表2描述了实施股权激励公司的盈余管理程度EM基本统计情况。依表得出:最大值是0.32,最小值是 0.000 09,平均值是0.0582,表明实行股权激励的这些公司中大多数都在进行盈余管理。EM最大值和最小值之差为 0.319 1691,波动区间较大,通过理论研究可知股权激励可能会刺激企业进行盈余管理,这极大程度上证实了假设H2的成立。

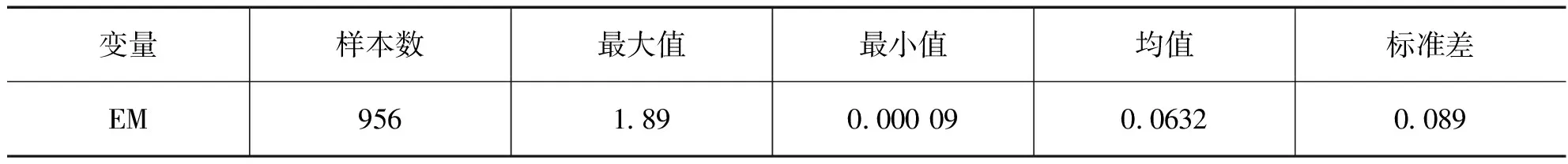

表3描述了总体样本公司的盈余管理程度EM基本统计情况。依表得出:最大值是1.89,最小值是0.000 09,平均值是0.0632,表明上市公司中大多数都在进行盈余管理。

表2 股权激励公司EM描述性统计结果

表3 总体样本公司EM描述性统计结果

总体公司EM的均值是0.0632,实施股权激励公司EM的均值是0.0582,表明实施股权激励会降低盈余管理程度,在一定程度上证明假设H1成立。

(二)假设检验

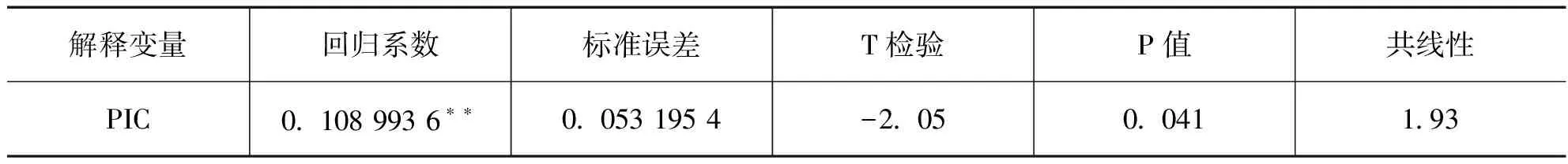

表4描述了PIC与盈余管理程度的相关性。依表得出:回归系数是 0.108 993 6,P值为0.041,小于0.05,表明两者是显著的负相关关系。这说明实施股权激励会降低盈余管理程度,证明假设H1成立。

表4 模型回归系数表

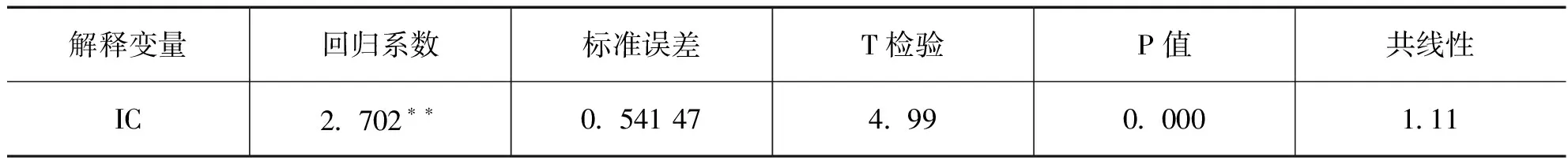

表5描述了IC与盈余管理程度的相关性。依表得出:回归系数是2. 702,P值为0. 000,小于0.01,表明两者是显著的正相关关系。这说明股权激励程度会刺激盈余管理程度,证明假设H2成立。

表5 模型回归系数表

六、结语

本文以2012年189家实行股权激励的公司和767家未进行股权激励的公司,共计956个观察值,研究管理层股权激励与盈余管理的关系,得到以下结论:(1)股权激励的实施会降低盈余管理程度;(2)股权激励程度会刺激盈余管理程度。高层管理者被授予公司股权,其经济利益与公司业绩挂钩,公司经营的越好,高管获得的红利越多,此种情况下,就会诱发盈余管理行为的产生。据此,本文建议高管的激励机制宜采用固定薪酬为主,少量股权支付为辅的手段,以此来抵消高管进行盈余管理的动机,减少企业盈余操纵的发生。

1.罗富碧.上市公司股权激励条件下的信息操纵机理研究[D].重庆:重庆大学,2009.

2.朱贺.基于上市公司治理结构的盈余管理实证分析[J].经济问题,2010(7):44-47.

3.李春景,李萍.基于上市公司管理层股权激励的盈余管理问题研究[J].经济师,2009(11):80-81.

4.王兵.盈余质量与资本成本一来自中国上市公司的经验证据[J].管理科学,2008(21):67-73.

5.尤谊,刘阳.CFO股权激励与盈余管理的影响分析[J].财会通讯,2016(11):26-29.

6.姜航.制造业上市公司股权激励与盈余管理关系研究[J].经济研究导刊,2017(8):112-114+126.

7.胡景熙.股权激励下的盈余管理效应的实证研究[J].经营管理者,2017(14):86.

F830.91

姜洪云