中国财政状况的评估与应对

陈汉鹏

2008年国际金融危机爆发以来,虽然各国政府推出了一系列经济刺激政策,但世界经济普遍复苏乏力,这直接导致了各国负债率的不断攀升。许多学者、官员和国际组织都对此提出了警告。但尽管如此,2014年发布的《日内瓦报告》却发现,当人们都在讨论全球经济如何去杠杆、减轻债务的同时,世界各国的实际债务水平却在不断地提高。表1给出了2001~2016年世界各主要国家政府负债与GDP的比值。从表中我们可以看出,世界各国的政府负债率在2008年国际金融危机爆发以前都相对平稳,但在2008年以后却发生了显著的提升——包括德国在内的各发达国家政府负债率均突破了60%的警戒线,美国的负债率超过了100%,日本更是达到了240%。

与发达国家相比,中国目前虽然维持着较低的负债率水平,但随着危机后一系列经济刺激政策的出台,政府负债率上升得很快,这同样引起了部分机构的关注。例如国际三大信用评级机构惠誉、穆迪和标准普尔就分别于2013年4月、2017年5月以及2017年9月下调中国的长期主权信用评级。其中,三大评级机构调低我国信用评级的一个共同的理由就是政府债务累积所导致的财政状况趋弱。对此,尽管我国的官方机构,如财政部、银行业协会等,官媒,如新华社、人民日报,以及一些学者,如余永定、赵锡军等都做出了强烈的驳斥,但中国近年来负债率持续攀升的客观事实也确实在某种程度上引发了人们的担忧。在此背景下,本文对已有的关于财政可持续性的理论与实证研究做了一些简单的梳理,指出已有研究存在的不足,并提出对中国财政状况的评估与应对方法。

对财政可持续性问题的回顾

目前国际上对财政可持续性的主要判断标准是一国的负债率(债务/GDP)在长期是稳定收敛,而不是发散的。要维持财政的可持续性,政府或者可以通过未来的基础盈余来削减债务,或者通过通货膨胀来稀释已有的债务,又或是借助利率期限结构的调整来控制负债率。通过政府跨期预算约束方程可以证明,只要政府在未来各期的盈余或赤字的现值等于当期的债务,则该国的财政便是可持续的。

这些研究无疑为人们判断一国的财政状况提供了理论基础和参考依据,许多学者也都在此基础上展开过相关的实证分析。其中实证研究的方法大体可分为两类:第一类研究侧重于回顾过去,即通过历史数据总结政府负债率与其余主要经济变量之间的关系,并且在假设政府维持过去财政政策不变的前提下,判断政府长期财政的可持续性。第二类研究则更加关注于对未来的预测,此类研究将政府未来的经济增长和负债所需承担的利息率视为外生给定,通过政府对未来的经济规划或是各种情境的假定来推测财政支出,以此作为政府负债率或税收缺口未来走势的计算依据。相较而言,由于第二类研究更加具有前瞻性,且能够与政府的其他部门,如预算规划单位的研究相结合,因此受到了众多机构,如国会预算办公室、国际货币基金组织等的推崇。

目前对于中国政府财政可持续性问题的研究已有许多,主流(也是官方)的观点一般认为中国政府的债务规模相对可控,但由于近年来债务率的上升速度过快,因此需要警惕由于债务过高所带来的其余负面影响。

已有研究存在的问题

上述研究虽然有助于我们加深对政府财政状况的理解,但就其实用性而言却比较有限,理由具体包括:

第一,财政可持续性强调政府的“长期”可持续性,这对于更加关注中短期(5年以内)的政府而言没有太多的指导意义。根据该理论,只要政府在长期维持财政预算的跨期平衡,则无论当期的负债率或赤字率有多高,财政仍然是可维持的。但这种假设通常过于理想化,因为在现实中,一国经济会受到各种各样正面或负面的冲击。当一国政府的负债率达到一定程度时,其受到很小的负面冲击都有可能引发市场的恐慌,从而令该国的融资成本飙升,财务状况迅速恶化,这时政府对未来财政能够“扭亏为盈”的许诺未必能够给予市场足够的信心。换言之,传统的财政可持续性理论只是提出了一种理论上可能存在的假设情境,却没有给出如何达到这种情境的具体建议。

第二,通过历史数据的实证检验所得到的一国财政是否可持续的判断也没有太多的借鉴价值。一方面,政府的财政政策会根据具体的经济情况进行相应的调整,因此在过去财政政策框架下所得到的结果并不能作为目前财政政策是否可持续的依据;另一方面,一国财政的收入与支出与实际经济情况是密切相关的,在通常情况下,政府的负债率在经济繁荣时期会低于经济衰退时期。因此在没有考虑政策与经济环境时变性特征的背景下,用过去的结论来判断现在和未來的财政状况容易产生偏差甚至是误导。

第三,目前绝大多数的研究都将利率和经济增长率视为外生给定的局部均衡分析,并没有与政府的财政变化情况做一个有机的结合,这显然不符合实际情况。由最基本的宏观经济学原理即可知道,政府的财政收支、经济增长、通货膨胀和利率这些与财政可持续性密切相关的经济变量彼此之间有着很强的相关关系。这时,如果只是将各个机构对未来经济变量的预测组合起来,其所得到的关于财政状况的最终结论实际上是一种假设出来的结论,充其量只是一种情境的模拟,而非实际论证推导得到的结果,这就令其意义大打折扣。

本文的分析方法

根据上文的分析,笔者认为政府在长期的财政状况能否持续虽然具有理论价值,但现实意义却不大。相对的,我们更加应该关注政府债务在有限期内的波动,这才是政府在实际调控过程中所关注的。本文构建了一个能够反映政府负债率短期波动的财政负债压力指标,其不仅具有经济条件和宏观调控政策的时变性特征,并且所有与该指标相关的经济变量都是内生得到的,这样就避免了人为主观臆断对结果造成的偏差。

具体的,由政府的跨期预算约束方程可知影响政府负债率的主要经济变量包括各期的政府财政收入与支出(用与GDP比值表示)、实际经济增速、通货膨胀率、名义利率,将这些变量与政府负债率一同构建递归的VAR模型,从而预测出各个时期政府负债率的未来实际变化情况。我们知道VAR模型虽然由于缺乏严谨的理论基础而被诟病,但是其便利性以及在预测,尤其是短期预测方面的能力却是毋庸置疑的。同时,通过对模型的递归估计,我们确保了各期的预测值可以反映当时的经济信息,且随着时间的推移,指标可以不断地被更新而不必对过去的指标进行反复的重新。为了简化分析,本文只考虑财务状况未来一年的变动情况,即利用年度数据的递归VAR模型进行一步向前预测,并将当期的负债率去除预测得到的下一期负债率,从而得到相应的财政压力指标。显然,当该指标大于1时,政府负债率预期将升高;反之则下降。

与传统方法相比,虽然本文所提出的指标无法给出一个关于财政可持续性的具体标准(根据已有的研究和现实世界的例子可知,并不存在这种简单的判别标准),但它至少能够向政府传递财政负债率在近期将上升或下降的信号,从而起到一种预警的效果,因此笔者认为该方法比传统方法对政府而言更加具有指导和借鉴价值。

中国的财政状况分析

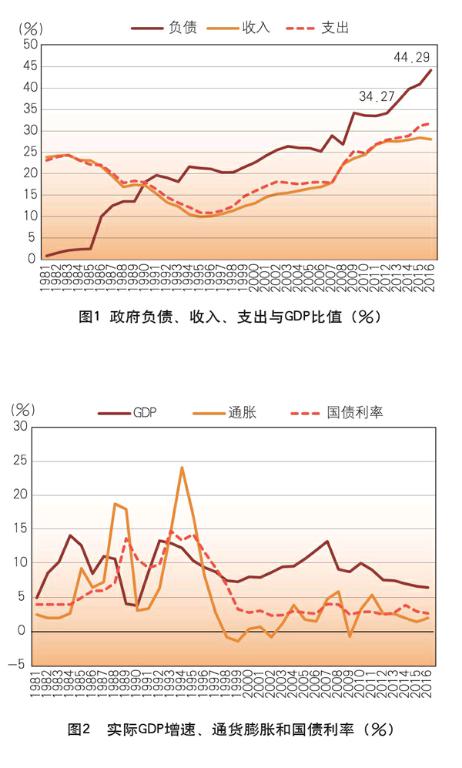

图1和图2分别给出了中国1981~2016年与财政状况相关的主要经济变量。由图1可以看出,中国政府的负债率在整个样本区间基本维持着上升的趋势,尤其是2012年以来,政府为了减缓经济增速的下滑,政府支出和收入的缺口逐渐拉大,这直接导致政府的负债率迅速升高,从2012年的34.27%上升到2017年的44.29%,五年上升了10个百分点。由图2可知,因为我国长期以来都维持着较高的经济增长速度,在绝大多数时期中国的实际经济增速都要高于国债利率与通货膨胀率的差额(实际利率),因此根据传统的财政可持续性理论,至少在目前中国的财政可持续性并没有太大的问题。

根据上文对财政压力指标构建方法的介绍,本文利用1981~2016年中国政府的负债率、收入比率、支出比率、实际GDP增长率、通货膨胀率和国债平均发行利率建立二阶滞后的向量自回归VAR(2)模型。我们首先以1981~2000年数据为样本区间,对VAR(2)模型进行估计,并在此基础上预测2001年政府负债率的具体数值。接着用2000年政府负债率去除2001年预测得到的政府负债率,即可得到2000年政府的财政负债压力指标。接着将样本区间扩大至1981~2001年,以此得到关于2001年政府的财政负债压力指标,依此类推就可以得到中国财政负债压力指标2001~2016年的时间序列。

根据上文的定义可知,当财政负债压力指标大于1时,政府的负债率预计将会上升,反之则会下降。观察图3,我们可以得到以下几点结论:

第一,国际金融危机爆发前政府的债务压力要小于危机后的债务压力。在2008年以前,政府的财政压力指标大多在1附近徘徊,最高也没有超过1.05,因此这段时期的政府负债率是较为平稳的,基本维持在24%至29%之间。相对的,2008年以后,政府的财政压力明显放大,在8个年份中有3个年份的财政压力指标超过1.05,这使得政府的负债率从2009年的34%上升至2016年的44%。

第二,将图1和圖3相结合我们可以发现,本文所构建的财政压力指标具有一定的先导性,能够反映政府未来负债率的变动情况。例如图3中财政压力指标小于1的年份为2005年、2007年和2009年,其基本上都对应着图1中政府负债率的波峰。同时,财政压力指标最高的2008年,在其下一年的政府负债率也从27%一跃提升至34.35%,提升幅度超过7个百分点,是整个样本区间内负债率上升最快的年份。

第三,将图2和图3作比对可以发现政府的财政压力指标具有一定的周期性。当经济增速较快,通货膨胀水平较高时,政府的财政压力指标较小;反之,当经济增速放缓,通胀水平较低甚至通缩时,财政压力指标较大。这一点不仅反映了财政具有逆周期调整的经济自动稳定器的功能,同时也表明本文所构建的财政压力指标能够反映经济条件变化对政府财政压力的冲击。

第四,2016年的财政压力指标为1.06,属于较高水平,因此笔者认为中国2017年的负债率仍会有较为显著的提升。

如何面对不断提高的负债率

由上文的分析可知,中国目前的负债率仍处在一个持续的上升期。那么政府应该如何面对这一问题呢?笔者认为一方面,我国没有必要由于一些国际通用标准或评级机构的建议而人为地设置一个界限,如负债率或赤字率。各国由于所处的发展阶段和经济环境不同,很难有一个放之四海而皆准的评价标准。以著名的欧盟《稳定与增长公约》为例,其所规定的赤字率不得超过3%,负债率不得超过60%的标准只是欧洲国家根据自身发展的经验,不同成员国之间相互谈判协商后达成的协议,本身并没有经过严格的科学论证。而中国作为一个发展中国家,直接套用发达国家的经验准则显然是不合适的。事实上从表1可知,即便是德国,其负债率也早已超过了60%。

另一方面,虽然没有明确的负债率、赤字率的界限,但必须清楚地知道,所欠的债务最终都必须要偿还的,因此我们必须密切地关注政府债务的变动以及该变动所可能带来的影响。当债务率加速上升或下降时,必须清楚地知道债务率波动的原因,如果要控制债务率的话有哪些手段,以及在调控过程中所必须付出的代价。中国作为一个人均收入较低的发展中国家(2016年中国的人均国民收入为8260美元,在世界银行公布的216个国家中排名第93位),很多时候需要在经济发展和财政稳定性之间做出权衡。就笔者所知,目前对财政可持续性问题的研究基本上都是一种局部均衡分析,因此无法从全局的角度把握财政收支对经济各部门所带来的影响,这在未来有待进一步的深入研究。

(作者单位:中国社会科学院经济研究所)