安徽上市公司内控质量与公司价值的关系研究

杨小娟,朱光应

(1.安徽机电职业技术学院 经贸管理系,安徽 芜湖 241000;2.安徽商贸职业技术学院,安徽 芜湖 241002)

安徽上市公司内控质量与公司价值的关系研究

杨小娟1,朱光应2

(1.安徽机电职业技术学院 经贸管理系,安徽 芜湖 241000;2.安徽商贸职业技术学院,安徽 芜湖 241002)

采用2000—2015年深沪A股安徽上市公司的平衡面板数据,以总资产收益率为企业价值的度量指标,迪博中国上市公司内控风险指数为内控质量的衡量指标,利用面板数据随机效应模型和个体固定效应模型分别进行Hausman检验与似然比检验,最终选择内控质量与安徽上市公司价值关系的个体固定效应模型和混合效应模型.以2008年为节点,将全样本分为两个时间段,验证内控质量与安徽上市公司价值的关系是否随着时间推进产生显著变化,研究发现内控质量与安徽上市公司价值正相关,具有优秀企业价值的安徽上市公司内控质量较高,并且随着时间的推进,二者协同性关系更显著.

安徽上市公司;内控质量;企业价值

企业通过有效安排治理结构使其根本目标利益达到最大化.近年来随着经济不断发展,企业内部控制已逐渐从审计方法转变为公司治理方法而备受关注.美国著名SOX法案的出台,对世界其他国家的企业内部控制建设与规范产生重大影响,各监管部门和企业自身纷纷出台相关规范与制度以期有效遏制由内控缺失导致的治理弊病.我国深沪交易所分别于2006年6月和9月发布了不具法律强制性的上市公司内部控制指引.财政部等5部委分别于2008年6月和2010年10月出台《企业内部控制基本规范》和3个企业内部控制配套指引.这一系列相关法律法规的出台逐步形成了我国上市公司内部控制建设的强制约束机制,在促进企业健康有序发展、价值提升等方面具有重要意义.

截至2016年底,安徽境内上市公司数量达到96家.上市公司在承载区域经济发展,吸纳就业人口,推广科学技术应用,促进资本市场有序发展等方面具有重要作用.当前,推动上市公司内控建设、规范公司风险防范机制已成为安徽省政府、企业与相关监管机构的重要关注点.那么国家相关法律法规以及证监局对安徽上市公司不断的内控制度建设规范与强制要求,对企业价值的提升是否具有推动作用?同时随着安徽上市公司企业价值的不断提升能不能反过来促进内控水平的提高?

1 文献回顾与研究假设

1.1 文献回顾

Kinney指出内部控制建设通过改善企业运营效率,提高财务信息可信度以及规范内控制度的执行而影响企业价值创造过程[1].国外学者关于内控质量与企业价值关系的研究,一方面是基于内部控制对会计信息可信度的影响,进而影响企业融资成本、投资风险等,从而导致企业价值创造的不同;另一方面是从内部控制对企业内部人员行为的约束阐述对企业价值的影响.然而不同研究路径得到的结果分歧较大.一部分学者认为内控质量的提高能够有效促进企业价值的增长.如Willis&Lightle通过理论分析阐述了内部控制有关信息披露的必要性,并认为及时公布有效内控信息能够促进企业价值的提高[2].文献[3,4]观察到企业践行SOX法案以后股价有了正向变动,因此内部控制建设有助于促进企业价值的增加.Bronson et al研究认为SOX法案实施之前,能够主动披露内控相关信息的公司一般规模较大、企业治理结构完善,拥有更快的企业价值增长水平[5].Zhang认为内控法规的实施,给公司带来压力和约束以及实施内控制度造成相关成本费用的增加会导致企业价值下降[6];Ogneva et al的研究表明企业融资成本并没有因为内控缺陷而有明显差异,内部控制对企业价值的显著影响并不存在[7];Beneish et al的研究也进一步证明了该结论.国内,有关内部控制对企业价值影响的主流观点是内控质量有助于促进企业价值提高[8].郑博侧重分析内控体系中预算与审计对企业价值的作用,并认为内部控制有助于提高企业经营效率[9].林钟高等构建了内控综合评价指数,实证分析了内部控制有助于对企业价值提高[10].查剑秋基于战略内控角度分析了内控制度与企业价值存在的正向关系[11].肖华等将内控质量、公司盈余与企业价值结合起来,运用实证方法研究得到内控质量越高,公司盈余越高,企业价值越高[12]. 随后池国华等[13]、杨松令等[14]、王爱群等[15]的研究也支持以上观点.

通过梳理,现有文献主要集中考察内控质量与融资成本[16]、盈余管理[17]、股价[18]的关系,有关内控质量与上市公司价值的研究较少,研究安徽上市公司的内控质量与企业价值更鲜见.由此可见,对于安徽上市公司内控质量与企业价值关系这一问题,需要更进一步理论探索与经验数据的支持.鉴于此,本文选取沪深A股安徽上市公司为研究样本,实证检验安徽上市公司内控质量与企业价值的关系.

1.2 研究假设

内部控制提高了不相容职位的分离程度,并通过设置有力内外监管部门,在一定程度上能抑制高管舞弊、盈余管理等行为,降低企业违规可能性.内控质量的提高带来有效监管,减少管理层的逆向选择和道德风险行为;财务与非财务信息披露强度增加与质量提高,提高了企业信息的透明度,降低了信息不对称,便于降低代理成本,提高股东价值,实现利润最大化.另一方面,企业价值增加的潜力主要源于日常经营活动、投资活动以及未来盈利能力.投融资活动、经营活动、未来良好盈利能力的保证是贯彻风险评估、识别与应对的内控理念.内部控制制度作为企业治理的有机组成,在维护资产资源安全、保证会计信息真实可靠性、提高经营效率和效果方面与企业利润最大化目标是一致的.拥有高质量的内部控制,能够更为有效解决委托代理成本问题,解决上下级职责履行问题.完整、有效、合规的内部控制系统,企业利润的实现提供有效保证.由此提出假设

H1:内控质量的提高对企业价值有正向的促进作用.

国内外对企业价值对内控质量的影响研究相对较少.主要有Goh研究,内部控制作为公司治理的重要组成部分,良好的公司治理能够有效减少内部控制缺陷[19],企业价值不断增加的企业,治理结构也在不断优化.田高良等认为,企业成长性、会计信息是否有效披露、交易复杂程度等是影响内控质量的重要因素[20],具有不同价值表现的企业在上述方面往往差异明显,内控质量也会必然随着企业价值的增加而得到完善,因此可以作出假设

H2:企业价值的增加有助于内控质量的提高.

2008年开始我国相关监管部门相继推出内部控制指引与规范将内控防范演变成强制性的公司治理机制,王爱群等通过选取深沪上市公司2000—2013年的面板数据,研究证明在2008年前后上市公司的内控质量对企业价值的影响程度有所变化,并且随着内控制度的不断推进内控质量的提高对企业价值的作用不断增强[15]. 因此作出假设

H3:随着内控制度实施的不断推进,对内控质量与安徽上市公司价值的关系产生显著影响.

2 研究设计

2.1 内控质量计量

本研究拟采用迪博中国上市公司内部控制指数作为内控质量(ICQ)的衡量指标.中国上市公司内部控制指数研究课题组发布的内部控制指数,综合美国COSO委员会以及我国内部控制基本规范的定义,将内部控制分为经营、合规、资产安全、战略和报告五大目标,并利用其存在的4个方面缺陷对原指标进行修正,得到内部控制综合评价指数.该指数已连续发布多年,得到广泛认可,能够综合反映我国上市公司内部控制水平和风险管控能力,有效地衡量企业内部控制规范体系执行效果.

2.2 企业价值计量

采用资产收益率(ROA)作为企业价值的衡量指标.主要是鉴于该指标不作为对外公布财务报表的披露数据,受粉饰和伪造可能性较低,能够较客观和真实反映企业资产创造价值的能力.

2.3 模型构建与变量设计

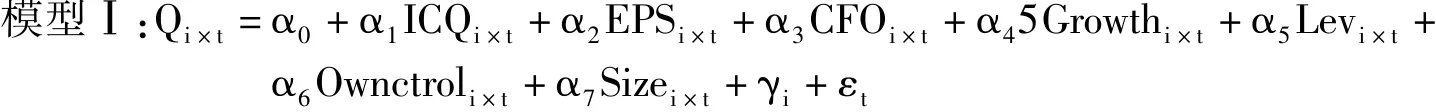

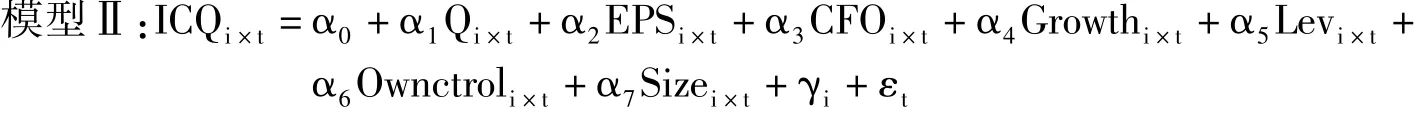

基于以上理论分析,分别构建模型Ⅰ和模型Ⅱ来验证假设H1和假设H2.

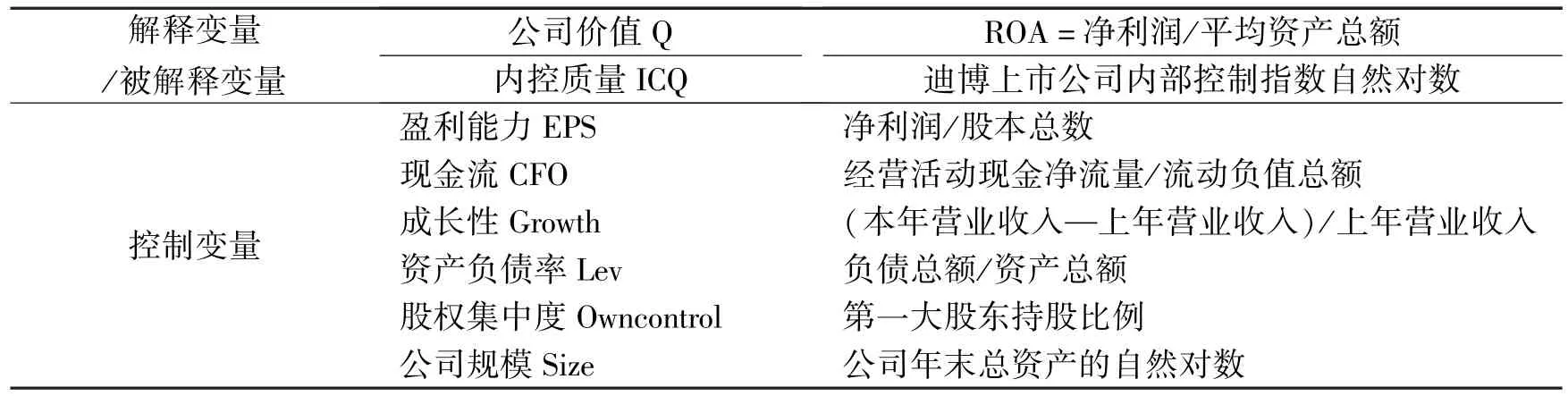

为尽可能准确反映影响企业价值(Q)与内控质量(ICQ)的因素,模型Ⅰ与Ⅱ中,选取了盈利能力(EPS)、现金流(CFO)、企业成长性(Growth)、资产负债率(LEV)、股权集中度、企业规模(Size)6个控制变量.模型中变量与定义如表1所示.

表1 变量设计与定义

2.4 样本与数据来源

平衡面板数据能够克服截面数据与时间序列数据的缺点,反映经济变量的动态调整.选取2000—2015年深沪A股安徽境内上市公司为研究样本,剔除数据缺失的样本,共选出18家上市公司16年的平衡面板数据.安徽上市公司研究数据来自于CSMAR(国泰安)数据库,内控质量数据来自于DIB中国上市公司内部控制与风险管理数据库.数据处理分析软件为EVIEWS6.0软件.

3 实证分析

3.1 变量描述性统计

研究变量的相关描述性统计指标如表2所示.

表2 变量描述性统计结果

3.2 单位根检验

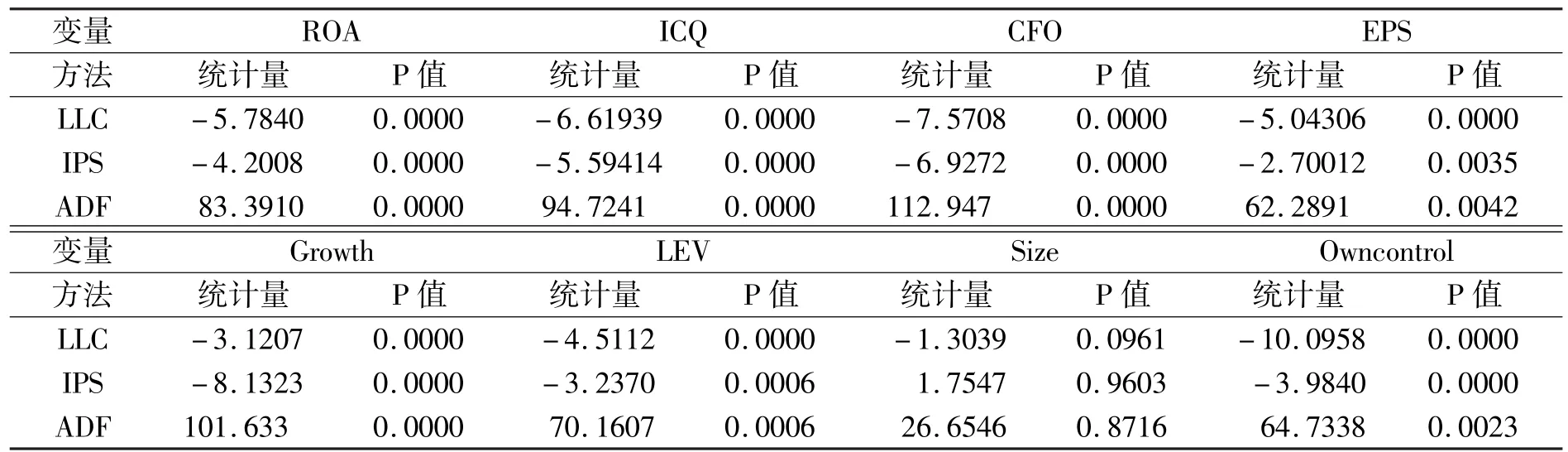

表3 变量单位根检验

为了避免面板数据的伪回归,需要对数据进行平稳性检验(单位根检验).单位根检验的原假设是变量存在单位根不平稳.通过各指标P值判断变量是否平稳.检验结果如表3所示.全部变量中公司规模(Size)单位根检验LLC在10%以下水平接受原假设,而IPS,ADF都接受了原假设,因此要对公司规模变量进行一阶差分检验其平稳性,并得到公司规模在一阶差分下平稳.

3.3 回归分析

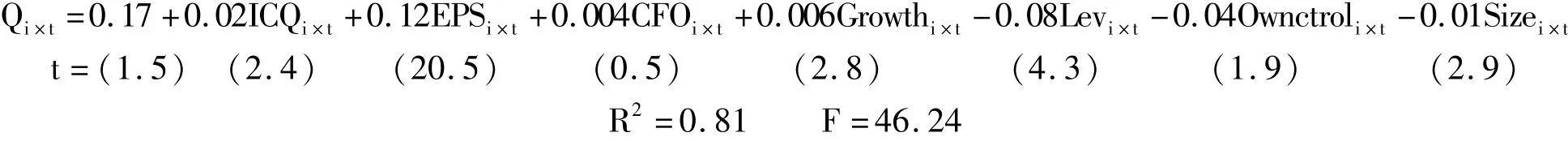

由于模型拟采用的相关变量是非同阶单整,将公司规模(Size)变量取一阶差分后进行回归.在随机效应模型回归基础上进行Hausman检验,拒绝建立随机效应模型的原假设;再进行个体固定效应模型的似然比检验,拒绝建立混合效应模型的原假设,最后建立内控质量与企业价值的个体固定效应模型.对模型1回归得到除现金流(CFO)t值不显著外,其他变量显著性较高.内控质量的系数为0.02,说明内控质量提高,能够解决企业管理过程中委托代理问题,提高治理效率,促进安徽上市公司企业价值的增加.控制变量与被解释变量的回归结果上,盈利能力、现金流水平、企业成长性与企业价值正相关,资产负债率、第一大股东持股比例以及公司规模与企业价值负相关.

为了验证假设2,安徽上市公司价值Q对内控质量影响的面板数据进行多元回归,建立内控质量与企业价值的混合效应模型.ROA与ICQ的回归系数为1.1046,并且在1%水平下显著,表明具有更高企业价值的安徽上市公司能够促进内控质量的提高.其他变量盈利能力、企业成长性、资产负债率与内控质量呈正相关,现金流、第一大股东持股比例、公司规模与内控质量呈负相关.

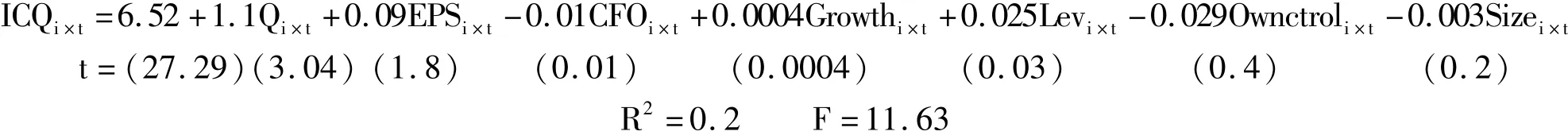

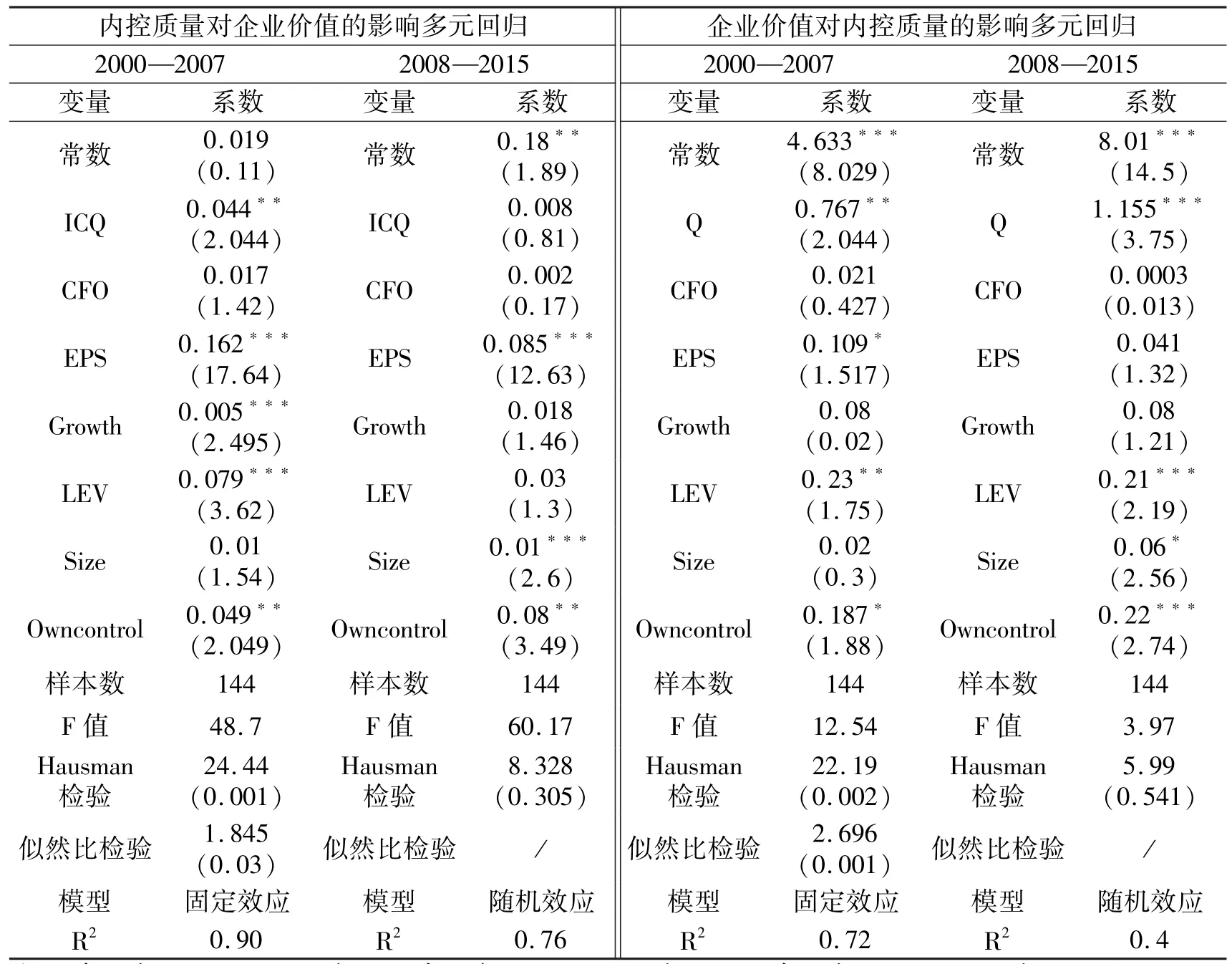

由于我国相关监管部门在2008年及以后相继推出内控规范的强制措施,为了验证假设3时间推进对内控质量与安徽上市公司价值的关系会产生显著性影响.因此将样本分为2000—2007年与2008—2015年两个时间区间分别进行多元回归分析,结果如表4所示.

表4 时间推进对内控质量与安徽上市公司价值的关系影响回归分析

2000—2007年内控质量对企业价值的影响回归系数为0.044,P值在5%水平以下显著,2008—2015年内控质量对企业价值的影响回归系数为0.008,并且P值显著性下降,说明内控质量对安徽上市公司企业价值的影响随着时间的推进有所降低,这与王爱群等的研究结论[15]相反.在内控制度规范还没有成为强制性公司治理机制时,安徽上市公司相对缺乏完善的内控制度,委托代理成本高,经理人员和企业相关人员的道德风险和逆向选择行为较难约束,因此表现出2000—2007年这一阶段内控质量的提高会对企业价值有显著促进作用.自2008年后各监管机构推出内控制度规范与指引,内控制度的实施已成为上市公司必然的治理机制,2008—2015年的内控质量对企业价值的影响回归系数为正,但没有实施内控制度前影响显著.

另一组安徽上市公司价值对内控质量的影响随着时间进程是否显著的回归分析中,2000—2007年的企业价值指标Q前的系数为0.767,P值在5%水平下显著;2008—2015年的企业价值指标Q系数为1.155,并且在1%水平下显著,表明随着时间推进,具有企业价值对内控质量的提升具有正向促进作用.通过实证检验,基本验证假设3,说明随着内控制度的不断推进,对内控质量与安徽上市公司价值的关系存在较为显著影响,为继续推进内控制度与规范提供经验支持,同时为企业不断创造价值提供动力.

4 结语

综上,内控质量与安徽上市公司价值具有较高的协同性.鉴于此,研究过程选择2000—2015年深沪A股安徽上市公司样本进行平衡面板数据分析,单位根检验、Hausman检验与似然比检验,选择恰当的面板回归模型.研究表明,内控质量的提高能够有效降低企业委托代理成本,减少企业有关人员的道德风险和逆向选择现象,对企业价值提高具有正向促进作用.内控制度实施随着时间的推进,已成为上市公司重要治理因素之一,对企业价值仍存在正向促进作用,但不显著.另一方面,企业价值的不断创造对内控质量提高具有显著性影响,且随着时间推进更加明显,表明具有优秀企业价值表现的安徽上市公司更有动力和物质基础去实施内控制度,建设内控风险控制体系;企业价值更高的上市公司具有更高的内控质量,从而对投资者权益保护更有力.研究进一步丰富了有关内控制度与企业价值的文献,为安徽上市公司继续推进内控制度提供经验证据.

考虑到企业价值与内控质量的影响因素有很多,本文研究选择了现金流、盈利能力、企业成长性、资产负债率与公司规模等控制变量,即便如此仍未全面考虑控制变量的选择.在样本选择上,没有进一步考虑数据缺失样本可能对研究结论的影响,或者考虑2000—2016年安徽上市公司全样本的分析结果,为后续研究提供了方向和改进的可能.

[1] KINNEY.Research opportunities in internal control quality and quality assurance[J].Auditing A Journal of Practice & Theory(Supplement),2000(s1):83-90.

[2] WILLIS D M,LIGHTLE S S.Management reports on internal controls[J].Journal of Accountancy,2000,190(4):57-64.

[3] JAIN P K,KIM J C,REZAEE Z.The Sarbanes-Oxley Act of 2002 and market liquidity[J].Financial Review,2008,43(3):361-382.

[4] LIU Y J,GU J F.Systems analysis and modeling of opinion infection[C].Singapore:IEEE International Conference on Systems,Man and Cybernet⁃ics,2008.

[5] BRONSON S N,CARCELLO J V,RAGHUNANDAN K.Firm characteristics and voluntary management reports on internal control auditing[J].A Journal of Practice&Theory,2006,25(2):25-39.

[6] ZHANG I X.Economic consequences of the Sarbanes-Oxley Act of 2002[J].Journal of Accounting and Economics,2007,44(1):74-115.

[7] OGNEVA M,RAGHUNANDAN K,SUBRAMANYAM K R.Internal control weakness and cost of equity:evidence from SOX Section 404 disclo⁃sures[J].The Accounting Review,2007,82(5):1255-1297.

[8] BENEISH M D,BILLINGS M B,HODDER L D.Internal control weaknesses and information uncertainty[J].The Accounting Review,2008(83):666-703.

[9] 郑 博.内部控制:提高企业经营效率和效果[J].财会通讯,2007(12):30-32.

[10] 林钟高,郑 军,王书珍.内部控制与企业价值研究——来自沪深两市股的经验分析[J].财经研究,2007(2):129-134.

[11] 查剑秋,张秋生,庄 健.战略管理下的企业内控与企业价值关系实证研究[J].审计研究,2009(1):76-80.

[12] 肖 华,张国清.内部控制质量—盈余持续性与公司价值[J].会计研究,2013(5):73-80.

[13] 池国华,杨 金.高质量内部控制能够改善公司价值创造效果吗?——基于沪市 A股上市公司的实证研究[J].财经问题研究,2013(8):94-101.

[14] 杨松令,解 晖,张 伟.央企控股上市公司内部控制质量与公司价值研究[J].经济管理,2014(7):90-99.

[15] 王爱群,阮 磊,王艺霖.基于面板数据的内控质量、产权属性与公司价值研究[J].会计研究,2015(7):63-70.

[16] ASHBAUGH S,COLLINS D W,LAFOND R.The effect of SOX internal control deficiencies on firm risk and cost of equity[J].Journal of Ac⁃counting Research,2009,47(1):1-43.

[17] ENGEL E,HAYES R M,WANG X.The Sarbanes-Oxley Act and firms’going-private decisions[J].Journal of Accounting and Economics,2007,44(1):116-145.

[18] 方红星,刘 丹.内部控制质量与审计师变更——来自我国上市公司的经验证据[J].审计与经济研究,2013(2):16-24.

[19] GOH B W.Audit Committees,Boards of Directors,and Remediation of Material Weaknesses in Internal Control[J].Contemporary Accounting Re⁃search,2009,26(2):549-579.

[20] 田高良,齐保垒,程 瑶.内部控制缺陷对会计信息价值相关性的影响——针对中国股票市场的经验研究[J].西安交通大学学报:社会科学版,2011(3):27-31.

Relationship Between Internal Control Quality and the Value of Listed Companies

YANG Xiaojuan1,ZHU Guangying2

(1.Anhui Technical College of Mechanical and Electrical Engineering Department of Economics and Management, Wuhu 241000, China; 2.Anhui Business College, Wuhu 241002, China)

Based on the balance panel data of Shenzhen and Shanghai A shares listed companies in Anhui from 2000 to 2015,with ROA as a measure of corporate value index,the internal control risk index of Dibo China listed company taken as the measure of internal control quality(ICQ).The Huasman test and likelihood ratio test were carried out by using the random effect model of the panel data and the individual fixed effect model.Finally,we chose the final fixed effect model and the mixed effect model for the relationship between the internal control quality and the value of the listed companies in Anhui Province.Taking the year of 2008 as the node,the whole sample is divided into two time periods to verify whether the relationship between internal control quality and the value of lis⁃ted companies in Anhui changes as time goes by.It is found that the quality of internal control is positively related to the value of listed companies in Anhui,and the quality of internal control of Anhui listed companies with excel⁃lent enterprise value is higher,and the advance of time has a significant effect on the synergy of the both.

Anhui listed company; internal control quality; corporation value

F275

A

2095-4476(2017)11-0044-06

2017-05-08

2017年安徽高校人文社会科学研究重点项目阶段性成果(SK2017A0805)

杨小娟(1987—),女,安徽合肥人,安徽机电职业技术学院经贸管理系讲师;

朱光应(1964—),男,安徽庐江人,安徽商贸职业技术学院教授,主要研究方向:财务会计.

(责任编辑:饶 超)