金融摩擦、粘性价格模型与产出波动

——基于中国季度数据的实证分析

赵 新 伟,余 力

(西安交通大学 经济与金融学院,陕西 西安 710061)

金融摩擦、粘性价格模型与产出波动

——基于中国季度数据的实证分析

赵 新 伟,余 力

(西安交通大学 经济与金融学院,陕西 西安 710061)

国内外学者在分析金融摩擦问题时,大多将粘性价格作为一个隐含条件,或者侧重粘性价格与金融摩擦的某些方面或特征来分析金融摩擦对经济的影响,因此得出的结论往往有失偏颇。文章认为,粘性价格理论作为新凯恩斯主义分析理论的基础,在分析金融摩擦对经济的影响时,需要考虑粘性价格问题。从这样的角度出发,将粘性价格模型与金融摩擦结合起来,构建了一个包含金融摩擦与粘性价格的扩展DSGE模型,在粘性价格的条件下,分析金融摩擦对实体经济主要经济变量的影响渠道及效果。通过分析发现:粘性价格对金融摩擦的作用渠道与效果影响巨大。当经济中存在价格粘性时,经济变量特别是产出水平受金融摩擦的冲击比较大,产出水平的周期性波动也比较明显,周期性波动持续的时间也比较长;当经济中不存在粘性价格时,产出水平受冲击较小,产出水平周期性波动不明显。

金融摩擦;粘性价格;产出波动

一、引 言

金融摩擦指由于一个国家金融市场的缺陷所导致的市场摩擦。具体表现在金融摩擦会阻止金融市场资金的有效流动,即由资金供给方向资金需求方的自由流动。在经济学研究的很长一段时间内,一般对金融部门的这种金融摩擦采取直接忽略的处理方式,或者引入金融摩擦,但研究的重点集中在对非金融部门的信贷约束中,对金融摩擦采取弱化的处理方式。当金融部门功能有限,仅仅局限在资金融通方面,而且金融部门内部摩擦很小的时候,采取这种处理方式没有问题。但当金融部门规模越来越大,特别是随着金融市场的发展,金融部门对经济的影响力逐渐增强,在这种情况下,将金融部门作为一个对经济影响可大可小的中性部门是不合适的[1]。2008年的次贷危机使人们认识到了金融摩擦及金融部门对经济的重要性,因此金融摩擦及金融部门再一次进入宏观经济学的研究视野并被重视起来。

目前,国外对金融摩擦的研究主要集中在两个方面:一是金融摩擦及金融部门影响经济的渠道,二是金融摩擦及金融部门影响经济的效果。在第一个方面,一般认为金融摩擦影响经济有两种渠道,一是资产负债表渠道,即家庭及企业的资产负债表状况是产生经济周期的重要原因。Christiano和 Motto[2]认为,企业中,投资的代理成本与借款者的资产净值是反比关系,在经济繁荣时,借款者资产净值增加,投资代理成本下降;在经济萧条时,借款者资产净值减少,投资代理成本增加,会增加经济的周期性波动。第二个渠道为银行借贷渠道,在金融市场存在市场摩擦的条件下,银行难以从金融市场融资以弥补存款或者准备金的减少,当银行遭受外部冲击时,由于银行可贷资金规模受到限制,投资减少,经济生产会萎缩。如Kashyap和 Wilcox[3],Mandelman[4]等,渠道分析主要采用定性分析的方法。在第二个方面,金融摩擦影响经济的效果主要采用几种模型来进行定量分析。一是金融加速器效应模型,该模型由Bernanke、Gertler 和Gilchrist[5]提出,即在金融市场中,由于贷款人不能及时了解借款人的运营情况,为保证贷款人利益,会使贷款人获得一个额外的外部融资溢价,这个融资溢价与借款者净资产负相关,与经济活动具有逆周期的特征。当经济繁荣时,外部融资溢价比较低,投资活动旺盛,而经济衰退时,则相反。因此,外部融资溢价会对经济产生更大的影响。后来Christiano、Motto 和 Rostagno[2]对这个模型的假设做了扩展,使得这一模型更加符合金融市场的实际情况。二是金融垄断模型,Aliaga Diaz和Olivero[6]从银行垄断的来源角度分析了金融摩擦,认为银行的垄断来源于其较低的转换成本,当银行当期收益非常高而未来市场占有率比较低时,会产生一个逆经济周期的存贷利差,从而会放大企业的生产率对经济的影响。

国内对金融摩擦的研究主要有战明华、康立和龚六堂、赵胜民等学者。战明华[7]对银行信贷渠道影响信贷资源在产业间配置的机理进行了理论分析,并以金融摩擦条件下的状态模型为基础,分析了信贷渠道对产业结构的影响,研究发现,银行信贷渠道的强化对产业结构升级具有结构性错配效应,此外,企业的国有属性强化了银行信贷渠道的信贷资源错配效应,但在考虑企业国有属性的条件下,紧缩性货币政策却对这种错配效应没有显著影响。康立和龚六堂[8]通过引入具有金融摩擦的银行部门,将国内的生产部门区分为非贸易部门与贸易部门两类,构建了一个包含贸易部门与非贸易部门的DSGE模型来分析国际经济危机在国内不同部门之间的传导,并以包括中国在内的新兴市场经济体作为目标对模型进行参数校准。通过分析发现,当存在金融摩擦时,贸易部门的危机更容易传导到一国非贸易部门,而政府的合理信贷政策可以一定程度上缓解国际经济危机在国内部门间的传导。赵胜民[9]构建了一个包含金融摩擦的动态随机一般均衡模型,并根据我国的实际情况,分析了在经济体系存在金融摩擦时,不同稳态税率的房产税对抑制房价的作用。研究发现,通过对具有不同金融摩擦的经济情况进行对比,国家房产税的征收会对城市房价的升高起到非常明显的抑制效果,但由于经济体系中金融摩擦的存在,会使得房产税对房价升高的抑制作用减弱。因此,当经济体系中存在非常明显的金融摩擦问题时,房产税的作用效果会大大降低。其次,比较了在不同的金融摩擦系数下,房产税政策对房地产商贷款量、个人购房贷款及提高贷款利率的影响,当经济体系存在比较明显的金融摩擦现象时,紧缩房地产开发商贷款和个人购房贷款、调高贷款利率对房价都有明显的负向作用。从持续时间来看,在金融摩擦相同的情况下,紧缩房地产开发商贷款及个人住房贷款的作用时间比较长,而提高利率对抑制房价作用时间短。

通过梳理国内外金融摩擦的研究文献时可以发现,大多数国内外学者在分析金融摩擦对经济变量的影响时,大多没有考虑价格决定与粘性价格问题,粘性价格是指市场价格不会随着社会供求的变化而迅速调整的一种价格现象。价格粘性假定目前已成为新凯恩斯主义分析理论的基础。或者仅仅将粘性价格作为一个隐含条件利用新凯恩斯方法来分析金融摩擦对经济变量的影响,如Angeloni 和Faia[10]、Gertler和Karadi[11]等。国内将粘性价格与金融摩擦结合起来,综合考虑金融摩擦对经济变量的影响方面的研究也比较少。部分学者侧重粘性价格与金融摩擦的某些方面或特征来分析金融摩擦对经济的影响,如李雪松[12]在BGG模型的基础上,引入了工资粘性,构建了一个综合考虑价格粘性、金融加速器效应以及工资粘性的DSGE模型,并比较了中国不同货币政策的影响。如前所述,金融加速器效应模型是分析金融摩擦影响的一个重要工具,其侧重于信贷市场的金融摩擦对企业的影响,此外,工资粘性假设是价格粘性的重要前提,也是早于价格粘性产生的一种理论,因此,利用金融加速器、工资粘性来分析金融摩擦对经济的影响得出的结论是不全面的。

本文认为,粘性价格理论作为新凯恩斯主义分析理论的基础,已成为解释现实经济问题的有力工具。特别是20世纪80年代后,新凯恩斯主义者在西方社会“滞涨”的基础上从不同的方面对价格粘性理论做了解释与突破性研究,开辟了宏观经济学分析的研究视野,也使得新凯恩斯主义分析框架具有了更加广泛的理论基础。因此,要分析金融摩擦问题,需要考虑粘性价格问题;其次,金融摩擦的影响和传导与一国价格水平模式密切相关,当价格可以自由调整时,货币冲击对产出影响不大,但当价格不能自由波动,存在价格粘性的情况下,价格不能对冲击及时作出反应,货币政策对经济产生影响并在经济周期中发挥作用,经济受冲击影响比较明显[13]。从这个方面来说,要研究金融摩擦对经济的影响,也要考虑粘性价格的影响作用。基于这样的目的,为了更真实精确地刻画金融摩擦对社会经济变量的影响,本文将粘性价格模型与金融摩擦结合起来,构建一个包含金融摩擦与粘性价格的扩展DSGE模型,分析在市场价格不能自由波动的情况下,即粘性价格的条件下,金融摩擦对实体经济中主要经济变量的影响渠道及其效果。

二、模型构建

1.DSGE模型的构建

我们借鉴Smets和Wouters[1]的做法,在DSGE模型中加入金融部门的市场摩擦及粘性价格因素,这个模型包含5个部门:最终产品、中间产品、消费者、价格确定部门和银行部门。

(1)最终产品部门

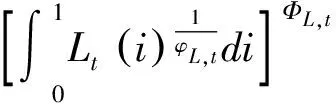

我们假定社会的最终产品由完全竞争的企业提供,最终产品将被家庭用来进行投资后直接消费。最终产品Y定义为中间产品的一个集合体,其公式如下:

(1)

(2)

由于最终产品部门是一个完全竞争的市场,因此,企业生产可以获得正常利润,其市场均衡的价格可以表示为:

(3)

(2)中间产品部门

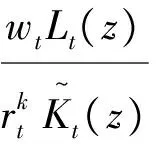

中间产品部门由具有垄断特征的垄断竞争企业Z组成,其产品生产遵照柯布-道格拉斯生产函数:

(4)

考虑到实际工资水平与资本的利息费用,企业Z对于劳动力与资本的最优选择为:

(5)

(3)消费者

我们假定经济系统由各个异质的无限多个消费者所组成,每个消费者按照所提供的不同的劳动服务的质量h来进行分类,h∈(0,1),在t时期,一般消费者h的跨期效用函数可以表示为:

(6)

消费者h效用的实现由消费一定量的商品Ct(h)来实现,在每一个时期,t=0,1,…,家庭在每一个时期的预算限制下选择消费Ct,劳动力Ht,名义债券组合Bt+1的最大化公式(1),预算限制为:

(7)

这里Qt,t+1是计算在t+1时期消费物品的实际价值的随机折现因子,Wt是名义工资水平,Tt是定额税,Φt是实际的个人收入。劳动津贴是工资的一个比例,而且会给予特殊的家庭,这里η表示劳动津贴的固定比例。此外,劳动津贴的大小会抵消非完全竞争市场的价格扭曲。家庭最优化的一阶条件是:

(8)

(9)

(4)价格确定部门

中间产品生产商会面临4种产品价格定价模式:粘性价格、粘性信息、拇指规则和弹性价格,我们将相同定价模式的公司进行分组,其价格模式可以表示:

(10)

这里sp,si,rot,flex分别表示粘性价格、粘性信息、拇指规则以及弹性价格下的价格指数;权重参数s1,s2,s3分别是价格为粘性价格、粘性信息;拇指规则的公司的比例;弹性价格的公司比例可以表示为s4=1-s1-s2-s3,公司之间不能进行部门转换,定义d部门的价格水平为:

(11)

当公司价格水平为粘性价格时,公司有一个固定的概率1-δsp来改变每一个时期的价格,当所有公司可以选择在价格Bt时重新定价,粘性价格模型可以表示为:

(12)

(5)银行部门

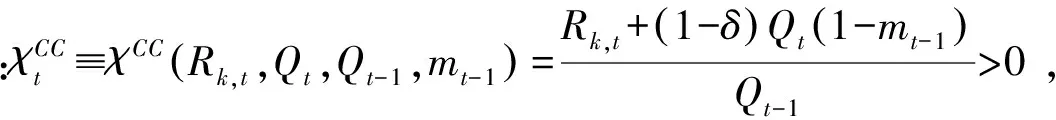

(13)

企业家通过对中间产品生产者提供资金来获得收入,并通过收入来进行消费,通过银行贷款Lt来进行投资,贷款利率水平为RL,t,其满足如下等式:

(14)

企业的贷款组合为:

(15)

这里,ΦL,t是不同类型贷款的随机替代率。

企业,银行与金融中介机构的收益关系可以写成:

(16)

在以上部门分析的基础上建立包含金融摩擦的扩展DSGE模型。

除外生冲击外,构建的DSGE模型包含以下13个方程。

(17)

(18)

(19)

(20)

(21)

(22)

(23)

(24)

(25)

P=Pt(Tt+Cj,t+Ij,t+ψ(Zj,t)Kj,t-1)

(26)

(27)

(28)

(29)

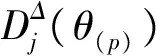

三、DSGE模型参数的估计

本文选取了1993Q1~2015Q4的季度数据,所有数据取自CCER数据库、中经网统计数据库以及国家统计局网站数据。为了避免数据的周期性波动,我们采用Band-Pass滤波法[14]对数据进行了去势处理,将数据季节性与周期性因素去掉,保证了所采用数据的准确性。本文涉及的大多数变量如:名义消费品零售总额、从业人员平均工资、名义GDP、股票市价总值、金融机构各项贷款余额等都属于名义数值,需要将这些变量的名义数值折算为实际数值,折算方法是通过GDP平减指数折算得出。因此,对于需要折算为实际值的变量的数值包括季度的以上数据通过GDP平减指数折算为各自实际值,所有参数估计采用MATLAB 7.0的Dynare软件包完成。在估计参数之前,我们首先对先验分布类型进行假设,并对部分参数的参数值进行校准,并对先验分布类型进行假设,部分参数的校准值与分布类型如表1所示:

表1中,σc、φ、h、ξw、ξp、σt、lw、ψ、lp、λp、ρ、λπ、γy、π、γΔy分别表示消费习惯、企业投资成本、粘性工资水平、消费弹性系数、劳动力供给弹性、粘性价格、指数工资、资本利用率、通胀率、指数价格、内部收益率、稳态通胀率、产出增长率及投资增长率。表1的前3列给出了部分参数先验分布的均值、标准差以及分布类型情况;表的后3列给出了部分参数后验分布的均值、最小值和最大值情况。由表1可知,大多数参数的分布类型为正态分布与贝塔分布,其中,参数分布类型属于正态分布的有7个,分别是消费习惯、粘性工资水平、粘性价格、通胀率、内部收益率、稳态通胀率、产出增长率;而企业投资成本、消费弹性系数、劳动力供给弹性、指数工资、资本利用率、指数价格为贝塔分布;属于伽马分布的是投资增长率,这种分布情况也符合我们对参数的描述。从先验分布来看,消费习惯、企业投资成本、粘性价格、通胀率、指数价格的先验均值比较大,其他参数的先验均值比较小。从具体数值来看,消费习惯先验均值最大,为3.23,表明消费习惯收入没有明显改变的条件下,调整时间比较长,一般消费习惯的养成与改变需要几年甚至更长的时间。企业投资成本、粘性价格、通胀率、指数价格的先验均值分别为1.89,1.68,1.25,1.68,先验均值相对较小的是通胀率水平,其先验均值为1.25,表明,作为反映社会商品价格水平变化的的一个基本指标,通胀率的调整周期是比较短的,其他参数的先验均值也比较小。消费习惯、企业投资成本后验均值比较大,其后验均值分别为3.59与3.78,表明与先验分布一样,消费习惯与企业投资成本的调整时间比较长。粘性工资与消费弹性系数的后验均值分别为0.75与0.84,表明相对于投资成本与消费习惯,粘性工资与消费弹性系数的调整周期比较短。劳动力供给弹性与粘性价格的先验均值为0.83与1.68,标准差为0.99与1.73,也比较小,二者后验分布最小值分别为0.74与1.85,最大值为0.94与1.94,后验均值分别为0.82与1.89。这表明粘性价格与粘性工资一样,调整周期时间比较短,而我国人口众多,劳动力资源丰富,因此,劳动力的供给弹性比较大。指数工资与资本利用率的先验与后验均值都比较小,分别为0.62,0.67与0.89,0.48。通胀率与指数价格的分布类型分别为正态分布与贝塔分布,其先验均值为1.25与1.68,都比较大,其后验均值也比较大,分别为2.39与2.1,表明在观测期内,通胀率与指数价格的调整周期都比较长。内部收益率及稳态通胀率的分布状态均为正态分布,其先验均值分别为0.87与0.43,后验均值为1.45与0.54,产出增长率以及投资增长率的先验均值与后验均值都比较小。

表1 参数的先验分布与贝叶斯估计结果

四、粘性价格与金融摩擦模型分析

1.粘性价格模型

在以上扩展的DSGE模型分析的基础上,分别构建DSGE分析框架下金融摩擦、粘性价格与经济变量关系的计量模型。

(30)

公司被要求调整其价格水平来实现其预期收益最大化:

(31)

(32)

粘性价格水平的均值可以表示为:

(33)

价格确定模型的递归形式为:

(34)

因此,粘性价格的波动遵循以下方程:

(35)

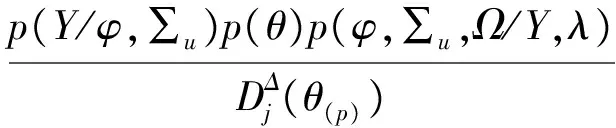

2.粘性价格与金融摩擦

参照Christiano和Rostagno[2]的做法,将粘性价格模型与金融摩擦模型结合起来。

(36)

公式(36)为考虑金融摩擦与粘性价格的DSGE模型框架下,产出缺口、通胀率、利率水平、政策冲击及技术水平等一些主要经济变量的关系表达式。

(37)

(37)式为存在金融摩擦与粘性价格的条件下,主要经济变量的关系表达式。

五、实证分析

1.变量选取及系统GMM实证分析

lnyt=α+βlnyt-1+γlnRt+δlnπt+Фgt+ft+εt

(38)

yt为产出缺口,yt-1为前期的产出水平,Rt是名义利率水平,πt是通胀率,gt为政府消费,ft为表示金融摩擦的逻辑变量,取值为0和1,0表示不存在金融摩擦,1表示存在金融摩擦,εt为随机扰动项,α,β,γ,δ,φ为待估的参数。

我们选取各变量1993Q1~2015Q4的季度数据,对上述实证模型采用系统GMM方法来进行分析,系统GMM方法属于工具变量法,可以最大程度克服方程的内生性问题;其次,系统GMM方法也属于固定效应类方法,可以部分解决变量的测量误差问题。

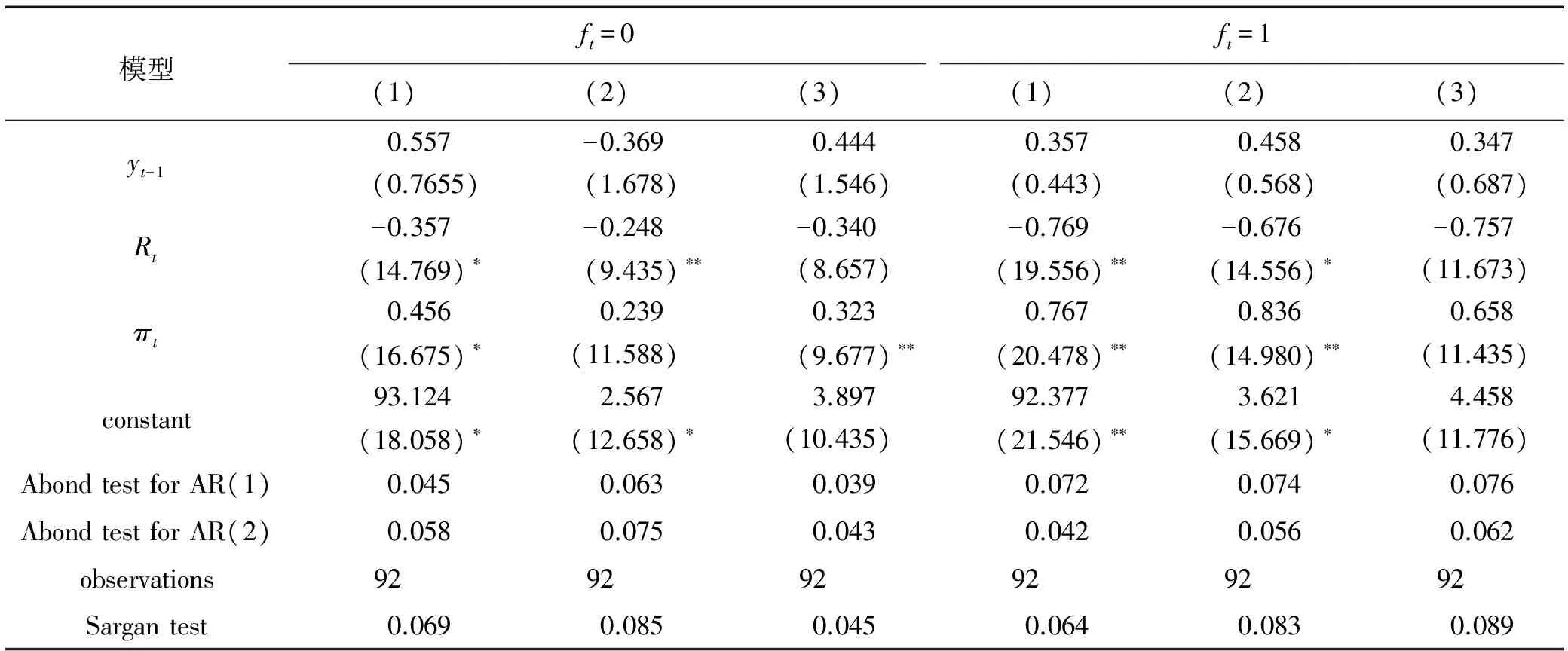

表2给出了实证方程系统GMM的参数估计结果,在表的最后3列给出了系统GMM估计有效性的诊断检验值。由诊断值可以看到,AR(1),AR(2)及Sargan检验值的伴随概率均大于0.1,说明利用GMM估计方法对参数进行估计均可以通过有效性检验。

从表2可以看出,当经济存在价格粘性时,无论是ft=0时,还是ft=1的情况下,利率水平与通胀率对产出缺口都有非常明显的作用效果,而且模型拟合效果显著。但前期的产出缺口水平与被解释变量拟合效果不好,没有通过模型的显著性检验。这表明,前期的产出水平对当期的产出缺口影响不大,二者从统计学的角度来看,没有明显的关系。造成这种现象的一个原因是共线性问题,由于宏观政策的连贯性,大多数政策的制定与执行时间都超过一个季度,因此,宏观政策会对连续两期的产出缺口产生共同的影响,因此,这是造成二者关系不显著的重要原因。当ft=0,即不存在金融摩擦的情况下,利率水平对产出缺口有非常明显的阻碍作用,而且效果显著;表明当利率水平下降时,企业可以以更低的成本获得资金,因此,可以降低成本,提高产出水平,利率水平的提高则会降低企业产出水平。其次,通胀率水平对一国的产出缺口有非常明显的促进作用,通货膨胀率的适度提高,可以提高企业的名义利润率,对企业扩大生产具有积极影响。当ft=1时,利率水平与通胀率对产出缺口的影响方向与ft=0时一致,利率水平的参数估值为负值,而通胀率的参数估值为正值,这表明,利率水平对产出缺口具有负向作用,通胀率水平对产出缺口具有正向作用。从参数具体估值来看,当ft=1时,利率水平及通胀率参数估值的绝对值要远高于ft=0时的参数估值绝对值。当ft=0时,利率水平的参数估值分别为-0.357、-0.248及-0.340,ft=1时利率水平的参数估值分别为-0.769,-0.676及-0.757,通胀率的参数估值情况也相同。这表明,当经济中存在粘性价格及金融摩擦时,利率水平及通胀率对产出缺口的影响作用会被放大,因此,利率水平及通胀率会对产出缺口产生更大的影响,经济波动也会更加明显。

表2 模型参数估计结果

2.脉冲响应分析

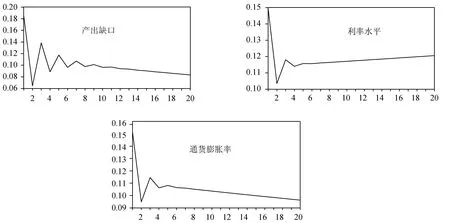

为了更具体地刻画存在粘性价格的条件下,金融摩擦对经济波动的影响,我们以实证分析模型为基础,对以上5部门经济引入一个单位的负向价格冲击,分别考虑在存在粘性价格与不存在粘性价格的情况下,金融摩擦对经济变量的影响。得到如图1所示的不同条件下产出缺口、利率水平与通胀率的脉冲反应图。

图1为假定其他条件不变,当经济中存在粘性价格时,产出缺口、利率水平与通胀率对金融摩擦的脉冲反应图。由图1可以看到,当去掉经济数据的季节性与周期性因素后,经济变量的波动呈现出非常明显的趋势性。为了能够更加直观的观察经济变量的周期性变化,我们选取20个时期为一个观察期。由图1可知,当存在粘性价格时,对经济部门引入一个单位的负向价格冲击后,产出水平在前期呈现出非常明显的周期性波动。在第一时期,由于受负向价格冲击的影响,产出水平呈现出比较明显的下降趋势,并在第一个时期期末出现了一个波动的低谷。在第二个时期,产出水平逐渐回复并上升,在第二个时期期末出现了一个波动的高峰。从第三个时期开始,产出水平又开始出现下降与上升的经济周期循环,这种经济周期一直持续了3个半时期,从第4个周期(即第8期)开始,产出水平逐渐趋于稳定,在经济周期内,每个周期的平均持续时间约为两个时期。这表明,在经济发展的前期,由于受金融摩擦的影响,产出缺口受冲击的幅度比较大,经济波动性更加明显。产出水平呈现出非常明显的周期性变化。此外,从波动幅度来看,产出缺口的波动幅度从第一个周期开始逐渐减弱,第一个周期波动幅度最大,此后随着经济周期的不断变化,其波动幅度逐渐减弱,从第四个周期开始,产出水平趋于稳定,没有明显的周期性变化。从总的波动趋势来看,由于去掉了数据的季节性因素,产出水平在后期呈现出非常明显的趋势性。随着观察时期的不断推移,产出水平逐渐下降,这是金融摩擦与粘性价格综合作用的结果。这也表明,金融摩擦与粘性价格会增加金融市场交易成本,降低经济效率,影响产出水平的长期演变。因此,产出水平从长期来看呈现逐渐下降的趋势。

图1 存在粘性价格条件下产出缺口、利率水平与通胀率对金融摩擦的脉冲反应图

同产出水平一样,利率水平受到负向价格冲击后,在前期,也出现了周期性变化,先下降,然后回升。但与产出缺口相比,周期波动幅度比较小,此外,周期性变化持续的时间也比较短,利率水平周期性变化持续了一个半周期,从第二个周期开始,利率水平趋于稳定。这表明,利率水平作为货币政策的工具之一,便于货币当局进行及时调节,因此,周期性波动持续时间比较短。同时,受金融摩擦与粘性价格综合作用的影响,从长期趋势来看,利率水平呈现不断上涨的趋势。通胀率变动趋势与前两者相似,在前期也呈现出了周期性变化,同样是先下降,然后上升,这是对负向价格冲击的反应,而且周期持续时间也比较短,通胀率水平周期性变化持续了两个半周期,从第三个周期开始,通胀率水平趋于稳定,受粘性价格的影响,从长期来看,通胀率水平呈现出逐渐下降的趋势。

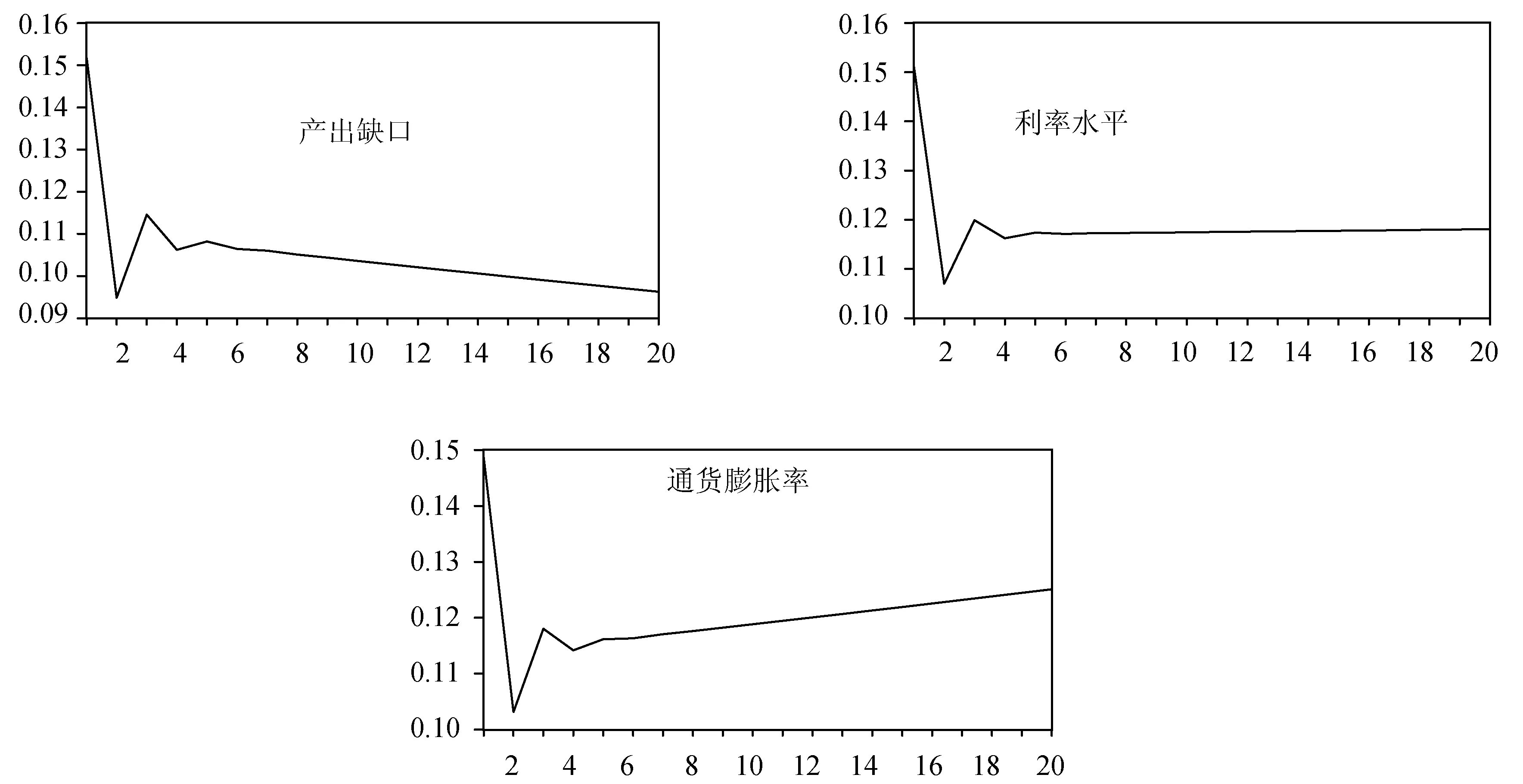

图2 不存在粘性价格的条件下产出缺口、利率水平与通胀率对金融摩擦的脉冲反应图

图2为不存在粘性价格与金融摩擦条件下产出缺口、利率水平与通胀率水平的脉冲反应图。由图2可知,在不存在金融摩擦与粘性价格的条件下,三者的周期性波动不明显,特别是产出缺口,在受到一个单位的负向价格冲击后,产出缺口在第一个时期下降,第二个时期上升,从第三个时期开始,产出缺口趋于稳定,一直持续到20时期。这表明,产出缺口波动周期比较短,而且周期性波动幅度比较小,持续时间短,只维持了一个周期;从波动幅度来看,产出缺口的波动范围从0.1到0.15,波动幅度比较小。与图1相比,产出缺口无论从波动的周期数还是波动的幅度来看,图2都是比图1要小的。这表明,在不存在粘性价格的条件下,产出缺口的周期性波动会降低;反之,当经济中存在价格粘性时,价格不能对冲击做出及时反应,金融摩擦对实体经济的冲击会被放大,经济受冲击比较明显,从而会使经济出现比较明显的周期性波动。利率水平与通胀率在不存在金融摩擦与粘性价格的条件下,波动趋势也不明显,利率水平受到负向价格冲击后,在第一个时期下降,但从第二个时期就逐渐趋于稳定,一直持续到20时期。通胀率水平与利率水平波动相似,波动时间短,方向相反。

通过对图1、图2的比较可以看到,粘性价格对金融摩擦的作用渠道与效果的影响是巨大的。当经济中存在粘性价格时,经济变量特别是产出水平受金融摩擦的冲击比较大,产出水平的周期性波动也比较明显,周期性波动持续的时间比较长,波动幅度也比较大;当经济中不存在粘性价格时,产出水平周期性波动不明显,波动时间也比较短,产出水平受冲击较小。这表明,当经济存在粘性价格时,由于价格不能自由波动,所以当经济受到冲击时,价格不能对冲击及时反应,而且由于货币政策对经济调控的时滞,也使经济受冲击比较大。此外,价格粘性可以增强金融摩擦对经济变量的影响,特别是会使产出水平等一些影响社会经济的关键变量产生周期性变化,放大外部冲击对实体经济的影响,会使经济产生比较明显的衰退,造成繁荣循环假象。从这个意义上说,其不利于一国经济的长期稳定发展。此外,从长期趋势来看,在经济中存在粘性价格时,金融摩擦造成产出水平的长期下降趋势比较明显,这也表明,粘性价格与金融摩擦一样,会增加金融市场的交易成本,降低经济效率,从而影响产出水平的长期发展。

六、结 论

金融摩擦是由于一个国家金融市场的缺陷所导致的市场摩擦。粘性价格是价格水平不能随着总需求的变化而迅速变化的一种价格现象。价格粘性已成为新凯恩斯主义分析理论的基础。但国内外学者在分析金融摩擦问题时,大多将粘性价格作为一个隐含条件,或者侧重粘性价格与金融摩擦的某些方面或特征来分析金融摩擦对经济的影响,因此得出的结论往往有失偏颇。基于这样的目的,本文将粘性价格模型与金融摩擦结合起来,构建了一个包含金融摩擦与粘性价格的扩展DSGE模型,利用我国1993Q1~2015Q4的季度数据,分析在粘性价格的条件下,金融摩擦对实体经济主要经济变量产出缺口、利率水平及通胀率的影响渠道及效果。通过分析发现:粘性价格对金融摩擦的作用渠道与效果影响巨大。当经济中存在粘性价格时,经济变量特别是产出水平受金融摩擦的冲击比较大,产出水平的周期性波动也比较明显;当经济中不存在粘性价格时,产出水平周期性波动不明显,波动时间也比较短,产出水平受冲击较小。此外,价格粘性可以增强金融摩擦对经济变量的影响,特别是会使产出水平等一些影响社会经济的关键变量产生周期性变化,放大外部冲击对实体经济的影响,会使经济产生比较明显的衰退,造成繁荣循环。从长期来看,在经济中存在粘性价格时,金融摩擦使产出水平形成比较明显的长期下降趋势。

基于以上结论,本文提出以下对策建议:

第一,国家制定货币政策时,要考虑经济中价格粘性与金融摩擦的实际情况[15]。由于价格粘性与金融摩擦会增强经济周期的波动性,使经济产生比较明显的衰退和繁荣循环,因此,当经济出现过热或衰退现象时,政府制定货币政策,要及时了解经济中价格粘性与金融摩擦的实际情况,防止因货币政策的刺激,使经济产生更大的周期性波动。

第二,粘性价格与金融摩擦的存在为政府解决通货膨胀问题提供了一条途径。从长期来看,由于金融摩擦与粘性价格的存在,一个国家通胀率与产出水平会出现不断下降的趋势,特别是通胀率水平下降比较明显时,因此,当经济中出现了比较高的通货膨胀率时,可以将一国货币政策、财政政策与经济中的粘性价格、金融摩擦配合起来使用,解决高通胀问题。

[1] SMETS F,WOUTERS R.An estimated dynamic stochastic General Equilibrium Model of the Euro Area[J].Journal of the European Economic Association,2003,1(5):1123-75.

[2] CHRISTIANO L,MOTTO R,ROSTAGNOR M.Financial Factors in Economic Fluctuations [A].ECB Working Paper[C].California:Yniversity of Minnesota and University of Southern California,2010:125-146.

[3] KASHYAPA,WILCOX D.Monetary policy and credit conditions:evidence from the composition of external finance[J].American Economic Review,1993,(1):78-98.

[4] MANDELMAN F.Business cycles:a role for imperfect competition in the banking system[J].International Finance,2011,14(1):103-133.

[5] BERNAKE B,GERTLER M,GILCHRIST S.The financial accelerator and the flight to quality[J].The Review of Economics and Statistics,1996,78(1):1-15.

[6] ALIAGA-DIAZ R,OLIVERRO M.Macroeconomic Lmplications of Market Power in Banking[A].Working Paper[C].Washington:Lebow College of Business,2007:45-68.

[7] 战明华.金融摩擦、货币政策银行信贷渠道与信贷资源的产业间错配[J].金融研究,2015,(5):1-17.

[8] 康立,龚六堂.金融摩擦、银行净资产与国际经济危机传导——基于多部门DSGE模型分析[J].经济研究,2014,(5):147-159.

[9] 赵胜民,罗琦.金融摩擦视角下的房产税、信贷政策与住房价格[J].财经研究,2013,(12):72-99.

[10] ANGELON L,FAIA E.Capital Regulation and Monetary Policy with Fragile Banks[A].Working Paper[C].Frankfut:Goethe University,2010:37-59.

[11] GERTLER M,KARADI P.A model of unconventional monetary policy[J].Journal of Monetary Economics,2011,58(1):17-34.

[12] 李雪松,王秀丽.工资粘性、经济波动与货币政策模拟[J].数量经济技术经济研究,2011(11):22-50.

[13] 贺俊,王展.内生增长下政府支出结构、税收与居民消费-基于省际面板数据的分析[J].大连理工大学学报(社会科学版),2015,(4):53-58.

[14] MANKIW N,REIS R.Sticky information versus sticky prices:a proposal to replace the New Keynesian Phillips Curve[J].Quarterly Journal of Economics,2002,(117):1295-1328.

[15] 陈明玮,袁梦怡,王 博.新常态下宏观审慎工具的有效性——基于 DSGE 模型的分析框架[J].财经问题研究,2016,(11):59-65.

FinancialFrictions,StickyPriceModelandOutputFluctuation——EmpiricalAnalysisofChina’sQuarterlyData

ZHAOXinwei,YULi

(SchoolofFinanceandEconomics,Xi’anJiaotongUniversity,Xi’an710061,China)

Most domestic and overseas scholars take sticky price as an implied condition or focus on some features of sticky price and financial frictions to analyze the impact of financial frictions on economy when they analyze financial frictions,so their conclusion is often biased.This paper believes that if the sticky price theory,the basic of the New Keynes Doctrine theory,is used to analyze the impact of financial frictions on economy,the sticky price problem has to be taken into account.Thus,this paper considers both sticky price model and financial frictions,builds an expanded DSGE model that covers financial frictions and sticky price,analyses the impact of financial frictions on the main economic variables of the real economy in the context of sticky price.The results show that sticky price has a strong impact on the channels and effect of financial frictions.When there is price stickiness in the economy,economic variables,the output level in particular,are subject to a strong impact from financial frictions,and periodical fluctuations in output level are obvious and last long; When the sticky price does not exist in the economy,the shock of output level is smaller and the periodic output fluctuations would not be obvious.

financial frictions; sticky price; output fluctuation

10.19525/j.issn1008-407x.2017.04.007

F830

A

1008-407X(2017)04-0046-10

2017-06-06;

2017-07-24

陕西省科技厅资助项目:“基于可抵押条件下陕西农地抵押融资运行模式比较研究”(2016JM7009)

赵新伟(1981-),男,山东泰安人,西安交通大学经济与金融学院博士研究生,主要从事金融理论与政策研究,E-mail:zhaoxinwei@stu.xjtu.edu.cn;余力(1948-),男,陕西西安人,教授,博士生导师,主要从事金融理论、货币政策研究。