混合所有制改革下股权性质对信贷资源配置及其效率影响研究

——基于投资视角

王菲,孟枫平

(安徽农业大学经济管理学院,安徽合肥,230036)

混合所有制改革下股权性质对信贷资源配置及其效率影响研究

——基于投资视角

王菲,孟枫平

(安徽农业大学经济管理学院,安徽合肥,230036)

银行信贷作为我国企业发展的主要资金来源渠道之一,其配置效率的高低对我国企业发展有着重大影响。同时,随着2014年《政府工作报告》进一步提出了“加快发展混合所有制经济”,在这种背景下,如何合理分配我国信贷资源,提高分配效率,以此推动国有企业改革成为我国经济发展面临的重大问题之一。因此,有必要在以混合所有制改革为大背景的前提下,基于投资的视角,利用2011~2016我国深交所主板A股上市公司的数据,通过Eviews6.0、Stata12.0等计量软件分析不同股权性质对信贷资源配置及其效率的影响。研究发现:国有企业与民营企业相比,更容易获得信贷资源;与民营企业相比,国有企业获得的信贷资源越多,其投资效率越低。

混合所有制改革;股权性质;信贷资源配置;投资效率

一、研究背景

据统计,截止2016年9月,我国社会融资规模达到17209亿元,其中人民币贷款12628亿元,占比73.38%,这一大幅占比无疑显示出信贷资金仍是我国企业生存发展的主要资金来源,在我国的国民经济中占据极其重要的位置。但是,随之而来的是由于信贷资金分配不均造成的投资效率问题。

方军雄、Allen等在其文章中指出,银行将大部分资金提供给投资效率不高的国有企业,而效率更高的非国有企业却很难得到银行信贷资源的支持[1-2]。同时,基于我国特殊的国情背景,普遍学者均认为国有企业相较于民营企业而言较易获得信贷资源,但是其投资效率却很低。根据江伟和李斌的研究发现,这种情况的发生源于所有制“金融歧视”,并且加之国有企业本身经营能力不足,市场道德风险等问题的产生直接或间接的影响了其投资效率的高低。[3]

从以上研究结果来看,在我国,由于信贷资源分配不均以及其带来的投资效率问题随处可见,国内外对该问题的研究也比较客观、成熟,但在已成熟的研究理论中我们发现却很少有学者将该问题置于我国混合所有制改革的背景之下,结合我国特殊国情对具体问题进行具体分析,这就为本文的研究提供了新角度,不仅具有理论意义,也具有现实意义。

因此,本文利用2011~2016我国深交所主板A股上市公司的数据,在基于混合所有制发展的背景之下,考察不同股权性质对信贷资源的获取、投资效率的影响程度。研究结果表明:国有企业较民营企业而言更易获得信贷资源;其次,国有企业与民营企业相比,其获取的信贷资源越多,投资效率越低。

本文的主要贡献在于:首先,在考虑股权性质对企业获取信贷资源的影响时将混合所有制改革这一制度背景纳入考虑范围中,发现股权性质和混合所有制改革均对企业获取信贷资源产生了一定程度的影响。其次,在这种背景下研究国有企业效率问题,发现虽然国有企业投资效率问题仍存在,但相较于改革前已有缓解。综上所述,在实行混合所有制的背景下,解决我国信贷资源配置不平衡,投资效率不高的问题,一方面为提高我国国民经济,放活企业活力提供了新思路;另一方面,对于企业自身而言,不仅可以优化内部结构,获取更大利益,同时也为我国国有企业改革更快更好发展具有深刻的指导价值,这也是本文研究的意义所在。

二、理论分析与研究假设

(一)股权性质与信贷资源

在我国,信贷资源分配不均的原因主要有以下三个方面:一是“股权性质歧视”的存在。根据Brandt and Li的研究,从信贷资源的来源主体看,我国企业大部分信贷资源均来自于银行贷款,而我国的商业银行又大多数为国有企业,因此导致我国商业银行在选择放贷对象上存在一定的“股权性质歧视”。[4]同时,在余明桂和潘红波的研究中也指出,在控制企业特征的前提下,私有企业获得的银行信用显著少于国有企业,这也意味着在信贷市场上存在“股权性质歧视”。[5]二是利益最大化问题。银行本身也是一个经营机构,也要考虑自身的盈利问题。那么在面临国有企业与民营企业时,银行也会出于自身利益的角度,选择更有保障的国有企业。三是信息不对称带来的风险问题。首先,从供求关系的角度来看,Stiglitz和Weiss在其文章中指出,由于信息不完全市场的存在导致资金供求不平衡,即存在信贷配给的现象。[6]其次,在产生逆向选择和道德风险的前提下,由于国有企业的股东是国家,相对于民营企业而言,其面临的风险更小,因此,银行当然更偏向于国有企业。所以,无论从哪个角度分析,民营企业与国有企业相比都不占据优势,这也就直接导致了二者在信贷资源获取时产生的差异。综上所述,我们提出假设1:

假设1:国有企业与民营企业相比,较易获得信贷资源。

(二)股权性质与投资效率

由于国有企业在“软约束”的条件下获取了比民营企业更多的信贷资源,这就可能导致其投资效率问题的发生。这种效率问题表现在两个方面:一是过度投资,二是投资不足。无论是哪种问题,我们都认为均是投资效率低的表现。产生这种问题的原因在于,一旦国有企业获取较多的信贷资源,其会将这部分资金用于扩大生产,增加投资项目来扩充企业本身的经营规模,这在一定程度上可能会造成一些不必要甚至是失败的投资,因此浪费资金降低企业投资效率,也就是我们所说的过度投资。其次,投资效率在受到由信息不对称衍生的逆向选择和道德风险等因素的影响下会使公司偏离其最优的投资水平:一是逆向选择通常会导致公司外部融资成本高昂,进而引起投资不足;二是道德风险则会导致企业管理者为了自身利益追求企业规模价值最大化,因此引发投资过度降低其投资资本的配置效率。[7]同时,从政府主体的角度来看,政府承担着促进当地经济发展,增加财政收入的任务,因此,政府势必会对企业投资行为做出一定程度的干预。[8]这种干预在短期内有可能成为促进当地经济发展的助力,但是在我国特殊的政治背景下,政府官员业绩离不开GDP总额和财政总收入,这也就不能排除部分政府官员将这种干预作为谋求“政治福利”的渠道,这在一定程度上无疑会降低企业的投资效率。在Shleifer和Vishny的研究中更是指出了导致国有企业资源配置效率更低的因素是与国家所有权相关联的政治成本和代理成本的存在。[9]

所以,尽管从数量上来看确实国有企业的信贷资源要远高于民营企业,但是国有企业的投资效率却并不乐观,因此,本文提出假设2:

假设2:与民营企业相比,国有企业获得的信贷资源越多,其投资效率越低。

三、实证分析

(一)样本选择与数据来源

以2011~2016年在深圳交易所主板A股上市,最终控制人为国有和民营的上市公司为研究对象,在保证数据有效性和完整性的前提下,做出了以下筛选:(1)剔除金融类企业数据;(2)剔除ST和*ST等非正常交易状态的企业;(3)剔除研究期间相关数据缺失的公司;(4)采用缩尾(winsorization)处理方法对异常值进行处理,对大于1%分位数(或大于99%分位数)的变量,令其分别等于1%分位数(或99%分位数)的变量。同时,本文所用研究数据均来源于国泰安数据库(CSMAR)。

(二)研究模型设计

为验证假设1,构建模型1来分析股权性质对企业取得信贷资源的影响;为验证假设2,构建模型2来分析股权性质对企业投资效率的影响。模型(1)、(2)如下:

(三)变量的度量与定义

1.股权性质

以最终控制人为标准划分国有企业和民营企业,并引入哑变量,国有企业=0,民营企业=1。

2.信贷资源

国内外文献中对信贷资源的衡量大多采用银行借款的数量来衡量,因此,本文在借鉴解陆一学者的研究基础之上,采用短期借款和长期借款之和除以总资产来表示信贷资源,该数值越高,表明获取的信贷资源越多。

3.投资效率

在模型(2)中,Inefficiency表示企业投资效率,投资效率这一指标的衡量方法在国际上存在多种,本文主要是在借鉴Richardson和Biddle等人的研究基础上,通过对以下模型进行回归得到的残差衡量投资效率:

其产生的残差结果包括两种,即残差大于零,过度投资;残差小于零,投资不足,这两种情况均是投资效率低的表现。在模型(3)中,INVEST代表样本企业的投资支出,在这里该投资支出等于购建固定资产、无形资产和其他长期资产支付的现金支出,再除以总资产以消除企业规模带来的影响。其次,GROW代表样本企业的成长能力,主要采用主营业务收入增长率来衡量该指标;LEV表示样本企业的财务杠杆,等于总负债除以总资产;SIZE表示样本企业企业规模,本文采用总资产的自然对数来衡量该指标;AGE表示样本企业的上市年限;CASH表示样本企业的现金持有量,等于企业货币资金除以总资产。最后YEAR、INDUSTRY分别是引入的时间控制变量和行业控制变量。t-1表示本期t的滞后一期。因此,通过对模型(3)进行回归计算出的残差即为模型(2)所需因变量Inefficiency。

4.其他变量说明

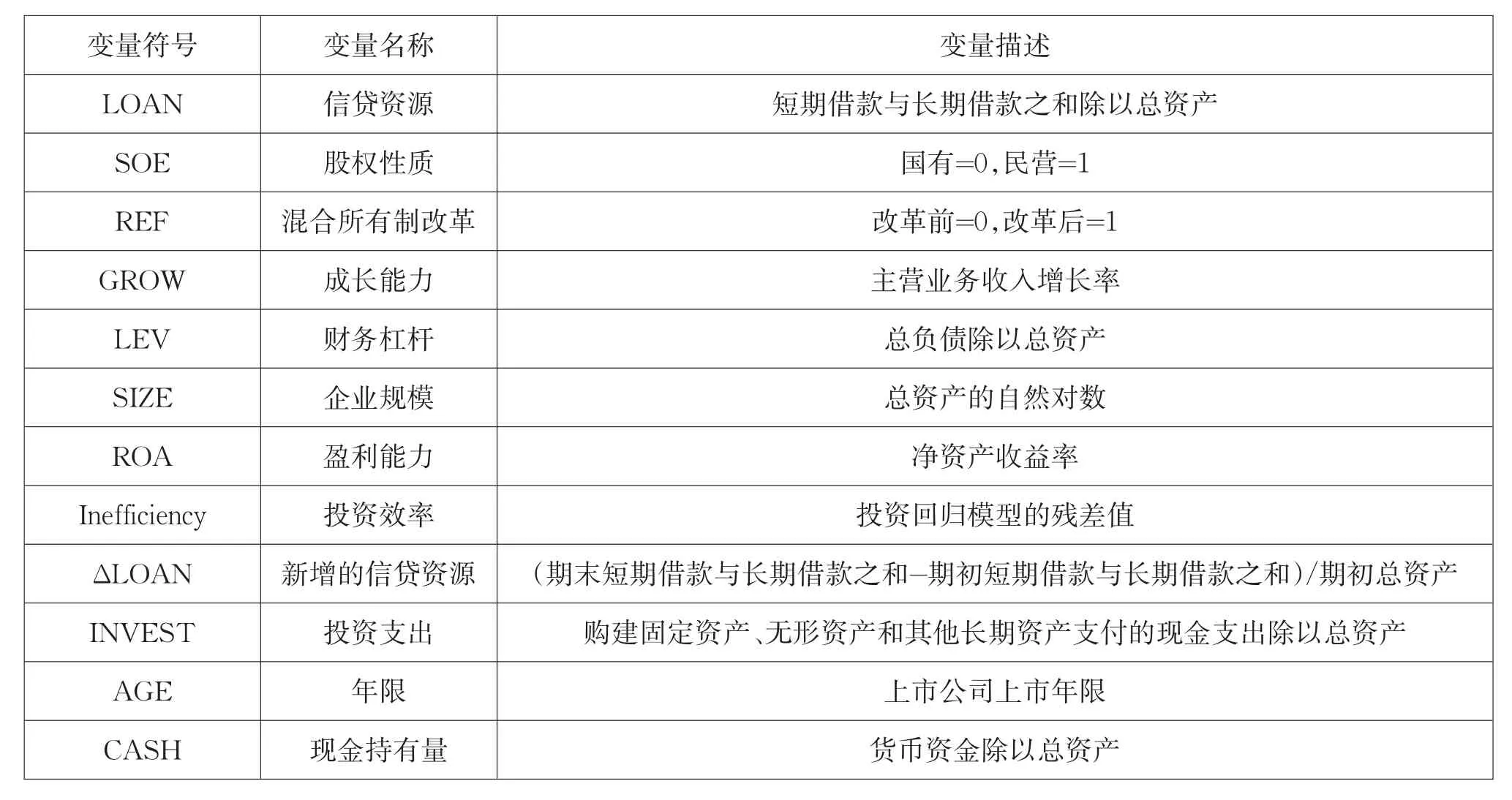

除此之外,为使模型更为完善,在模型(1)、(2)中还添加了其他因素,有关变量定义详见表1。

(四)描述性统计

表2报告了部分变量的描述性统计结果。从表2中发现,信贷资源(LOAN)、信贷资源增量(ΔLOAN)的最大值和最小值分别为0.6560、0.0000,13.9908、-1.0000,这说明研究样本企业信贷资源获取有着较大差异,但是ΔLOAN的中位数为0.0000,平均数为0.3286,这也说明企业获取信贷资源的数量在逐渐增加。同时,信贷资源获取量的多少也直接影响着企业投资支出的数量,从而间接影响企业的投资效率。投资支出(INVEST)的最大值0.3087,最小值0.0001,标准差0.0509表明虽然企业投资支出存在差异,但波动幅度并不明显;而投资效率(Inefficiency)最大值0.1501,最小值-0.0792,标准差0.0320也同样反映了样本企业中投资效率差异问题,但总体仍较为稳定。从其他控制变量来看,除企业成长能力(GROW)外,财务杠杆(LEV)、企业规模(SIZE)、盈利能力(ROA)等其余变量均无明显异常,而GROW的最大值为20.8934,最小值-0.6601,这表明各企业之间主营业务收入成长率存在重大差异,这也会间接影响企业信贷资源的分配和效率问题,其方差2.4039也表明该项指标波动较大,并不稳定。

表1 变量定义

(五)相关性

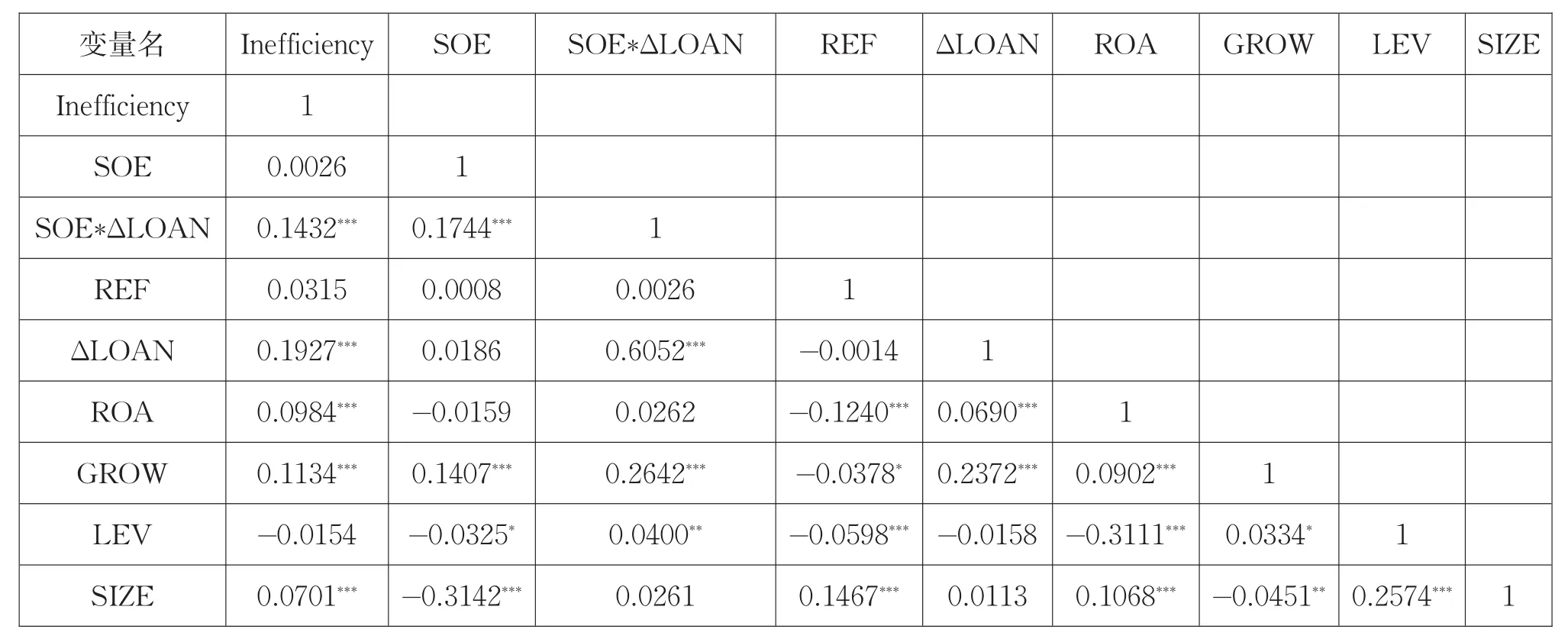

表3、表4分别报告了模型(1)、(2)中各变量之间的相关系数,采用Pearson相关系数来衡量各变量之间的关系。

首先,在表3中,信贷资源(LOAN)与股权性质(SOE)、混合所有制改革(REF)均表现出了负相关关系,且在1%的水平上显著。这说明了股权性质和混合所有制改革确实在我国信贷资源的配置中起到了作用,且国有企业相对于民营企业而言更易获得信贷资源,初步验证了假设1。其次,信贷资源(LOAN)与财务杠杆(LEV)、企业成长能力(GROW)和企业规模(SIZE)均表现出正相关关系,这说明企业财务杠杆水平越高,成长能力越好,企业规模越大,越能获取更多的信贷资源。这与前人的研究也是一致的。

同时,在表4中,投资效率(Inefficiency)与除财务杠杆(LEV)之外的影响因素均成正相关关系。首先,股权性质与新增信贷资源的交乘项(SOE*ΔLOAN)与投资效率(Inefficiency)呈正相关,且在1%的显著性水平上显著,这说明国有企业虽然获取的信贷资源高于民营企业,但是其投资效率低于后者,这也初步验证了假设2。其次,混合所有制改革(REF)与投资效率(Inefficiency)的正相关关系表明经改革后样本企业投资效率问题有所改善;除此之外,企业盈利能力(ROA)、成长能力(GROW)以及企业规模(SIZE)与投资效率(Inefficiency)的正相关关系也表明上市企业盈利能力越好,成长能力越高,企业规模越大,企业的投资效率也会较好,这与前人的研究结论是不谋而和的。

(六)回归结果分析

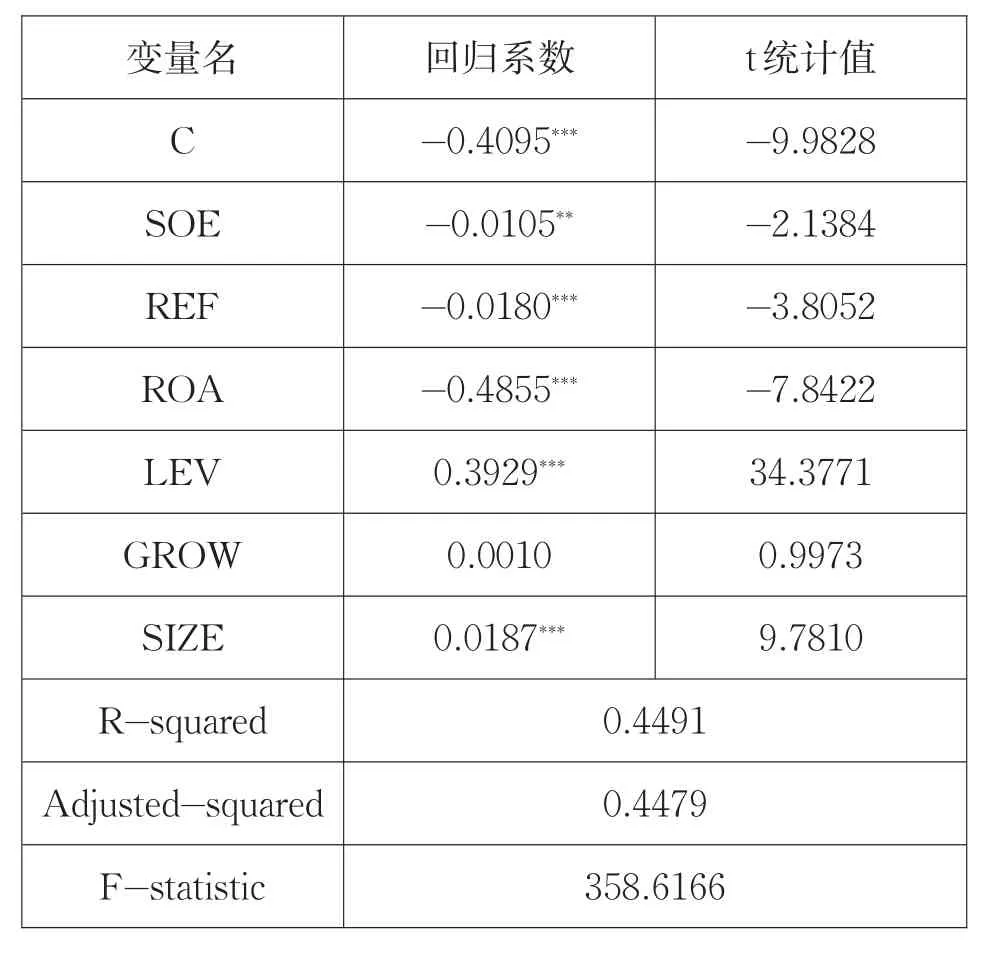

在利用Eviews6.0和Stata12.0等软件的基础上,对模型(1)、(2)进行回归。首先,模型(1)经Hausman检验后采用的是固定效应模型,回归结果见表5。

从模型(1)整体回归结果来看,该模型R2为0.4491,调整R2为0.4479,F值为358.6166,说明该模型拟合效果较高,方程整体显著。从单个变量来看,股权性质(SOE)的回归系数为-0.0105,且在5%的水平上显著,这充分支持了假设1,即国有企业与民营企业相比,更易获得信贷资源;混合所有制改革(REF)的回归系数为-0.0180,且在1%的水平上显著,说明混合所有制改革对我国上市公司信贷资源的获取存在一定影响,尤其是在改革后,相比改革前,各企业信贷资源规模有明显变化;财务杠杆(LEV)、企业规模(SIZE)的回归系数均在1%的水平上显著,也充分支持了财务杠杆越高,企业规模越大,企业取得的信贷资金越多这一理论。但是,在表5中,盈利能力(ROA)与信贷资源(LOAN)呈负相关关系,而成长能力(GROW)的T统计值仅为0.9973,并未通过检验,这其中的原因仍值得我们继续研究。

表3 模型(1)Pearson相关系数

表4 模型(2)Pearson相关系数

表5 模型(1)回归结果

针对模型(2),首先仍通过采用Hausman检验选定随机效应对该模型进行回归。其次,表6回归结果表明,模型(2)R2为0.0542,调整R2为0.0513,F值为18.8860,虽然拟合度不高,但是方程仍通过了显著性检验。从各变量的回归系数来看,股权性质与新增信贷资源的交乘项(SOE*ΔLOAN)的回归系数为0.0016,且在10%的水平上显著,这说明相对于民营企业而言,国有企业获得信贷资源越多,其投资效率越低(过度投资),这也充分支持了假设2;混合所有制改革(REF)的回归系数为0.0022,在10%的水平上显著,这说明我国企业在经过此次改革之后,投资效率低下问题均有所缓解,因此实行混合所有制改革是发展我国国民经济一项必不可少的措施。最后,信贷资源增量(ΔLOAN)、盈利能力(ROA)、成长能力(GROW)以及企业规模(SIZE)与投资效率(Inefficiency)的正相关关系也表明,企业获取的信贷资源越多,盈利能力越好,成长能力越高,企业规模越大,其投资效率问题(过度投资)越明显。

四、研究结论与建议

本文以混合所有制改革为大背景,基于投资的角度,深入研究了我国上市公司股权性质与信贷资源及其效率问题,研究表明:国有企业与民营企业相比,较易获得信贷资源;与民营企业相比,国有企业获得的信贷资源越多,其投资效率越低。根据上述结论,提出以下建议:

(一)继续深化我国混合所有制改革,提高我国国民经济效率

无论是企业信贷资源的获取还是投资效率问题的缓解,混合所有制改革都在其中起到了特殊作用。因此,在我国国民经济发展的未来阶段,各企业都要把握好改革时机,结合自身的发展实际,因地制宜,以科学的手段促进企业投资效率的提升。同时,政府作为改革的实施者,要将企业的利益纳入经济发展的考量之中,解决企业发展过程中遇到的难题,为企业发展提供帮助是政府在经济发展中必须承担的责任。

(二)完善企业内部治理结构,优化资源配置

作为企业个体而言,在混合所有制改革的大背景下,企业应从自身出发,完善自身内部治理结构,例如国有企业可以通过适当降低国有控股的比重,增加非国有控股的手段来缓解投资效率带来的压力,这也是我国实行混合所有制改革一直关注的重点。其次,企业内部监督管理制度尤为重要,尤其是在企业进行重大投资决策时,一个相互制衡的内部体系往往能够降低决策风险,优化资源配置,将来之不易的资金用到实处,从而提升整个企业的投资效率。

(三)加强市场建设,降低市场壁垒

首先,加快市场化建设,引入多种规模的社会筹资方式,优化信贷资源配置。其次,政府不仅要尽量减少由于信息不对称带来的逆向选择和道德风险,更要以科学的管理手段平衡市场经济发展中的各方面力量,改变金融市场对国有企业和民营企业不公平待遇的现状,在混合所有制改革的前提下,鼓励民营企业的发展,增强国民经济的活力,由此提升我国国民经济的效率。

[1]方军雄.民营上市公司,真的面临银行贷款歧视吗?[J].管理世界,2010(11).

[2]Allen F,J.Qian,and M.J.Qian.Law,Finance,and Economic Growth in China[J].Journ-al of Financial Economics,2005(77).

[3]江伟,李斌.制度环境、国有产权与银行差别贷款[J].金融研究,2006(11).

[4]Brandt,L,andH,B.Li.Bank Discrimination in Transition Economies:Ideology,Inform-ation,or Incentives?[J].Journal of Comparative Ecomomics,2003,(119).

[5]余明贵,潘红波.金融发展、商业信用与产品市场竞争[J].管理世界.2010(08).

[6]Stiglitz,J.,and A.Weiss.Credit Rationing in Markets with Imperfect Information[J].American Economic Review,1981,71(3).

[7]Jaffee,D.M,and T.Russell.Lmperfect Information,Uncertainty and Credit Rationing[J].Quarterly Journal of Economics,1976(90).

[8]黄新建,严虹.中国上市公司股权性质对信贷资源配置及其效率的影响——基于投资的视角[J].云南财经大学学报,2012(02).

[9]Shleifer,Andrei,and Robert W.Vishny.Politicians and Firms[J].Quarterly Journal of Economics,1994(4).

F830.593

A

王菲(1992-),女,硕士研究生,研究方向为会计学。孟枫平(1969-),女,教授,硕士生导师,研究方向为会计学。