合肥市金融业对第三产业的贡献率分析

李 勇, 李欣欣

(1.合肥师范学院 经济与管理学院,安徽 合肥 320601;2.芜湖市国税局,安徽 芜湖 241004)

2017-07-12

安徽省哲学社会科学规划项目“安徽生产性服务业发展与经济转型研究”(AHSK11-12D257)、安徽省高校人文社会科学研究重点项目“合肥市生产性服务业发展研究”(SK2016A0750)

李勇(1965-),男,安徽淮南人,合肥师范学院经济与管理学院副教授,高级统计师,经济学硕士,研究方向为产业经济学; 李欣欣(1990-),女,安徽六安人,芜湖市国家税务局工作人员,经济学硕士,研究方向为产业组织与企业发展。

合肥市金融业对第三产业的贡献率分析

李 勇1, 李欣欣2

(1.合肥师范学院 经济与管理学院,安徽 合肥 320601;2.芜湖市国税局,安徽 芜湖 241004)

金融业是第三产业的主导产业,对第三产业的经济增长具有重要贡献。随着合肥市经济的快速增长,金融业也进入快速发展的阶段。为充分认识合肥市第三产业和金融业的发展现状,需要对金融业对第三产业经济增长的贡献率进行实证分析,并针对金融业发展存在的问题提出建议,以期促进合肥市金融业建设,发挥金融业对第三产业经济增长的推动作用。

第三产业;金融业;VAR模型;贡献率

金融业是第三产业的重要组成部分,对第三产业的发展起着不可替代的作用。随着合肥市经济的快速发展,金融业和第三产业也得到了长足的发展,其对第三产业经济增长的贡献具有举足轻重的作用。但是,合肥市金融业发展中存在的问题,如金融效率水平不高、金融深化水平滞后等,影响了其对第三产业经济增长的贡献率。

一、合肥市金融业的发展现状

近年来,合肥市经济快速发展,金融业同样发展迅速,以下分别从金融业的规模、效率以及金融深化水平等几个方面,来分析合肥市金融业的发展现状。

(一)金融业规模不断扩大,占第三产业比重变化稳定

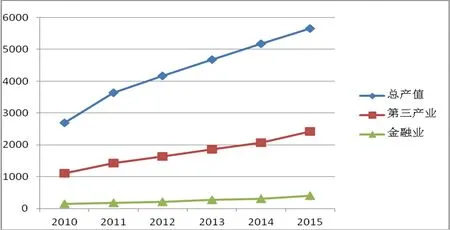

1.金融业总产值

随着经济的快速发展,合肥市的生产总值逐年增大,到2015年已达到5660.27亿元。其中,第三产业和金融业的产值分别为2419.57亿元和369.29亿元。合肥市截止2015年共有34家上市公司,筹资额合计6588175万元。保险业保费收入快速增长,2015年末保费收入1540532万元,同比增长22.21%。由图1可以看出,合肥市金融业总产值缓慢上升,但增长幅度要低于第三产业生产总值和合肥市地区总产值。

图1 合肥市金融业发展趋势图 资料来源:合肥统计年鉴

2.金融业产值占第三产业产值的比重分析

合肥市金融业发展较为迅速,由表1可以看出,2010年金融业生产总值占第三产业总产值的13.59%。虽然2011年略有下降,但2012年以后呈上升趋势,2015年占比上升到16.38%。

表1 合肥市金融业发展情况表

数据来源:合肥统计年鉴。

(二)金融效率较低

为了对合肥市金融效率水平进行有效分析,我们从宏观方面选取金融机构储蓄率和贷存比两个指标,对其效率进行分析。

1.总储蓄率

总储蓄率是衡量一国或地区的储蓄动员能力的指标,高储蓄率直接引起存款余额的增加,进而引起贷款余额的增加。总储蓄率等于总储蓄与生产总值之比。由表2可以看出,合肥市的总储蓄率一直维持在较高的水平,总储蓄多年来居高不下。较高的总储蓄率可以为经济的发展提供丰富的资金来源;但另一方面,较高的总储蓄率同样也会减少消费,不利于经济的增长。发达国家总储蓄率一般都在20%左右,而我国总储蓄率在51%左右。2015年,合肥市的总储蓄率达到53.33%,高于全国储蓄率。

表2 2006年-2015年合肥市储蓄率变化一览表 亿元

资料来源:合肥统计年鉴。

2.贷存比

贷存比是衡量一个国家或地区间接融资渠道的储蓄投资转化率的指标。贷存比等于金融机构的贷款总额与存款总额之比。由图1-2可以看出,合肥市金融业的贷存比处于较高的水平。从2010年以来一直维持在85%以上,但总体呈下降趋势。

图2 2010年-2015年合肥市金融业贷存比变化情况资料来源:合肥统计年鉴。

(三)金融深化水平滞后

由于受到数据可得的限制,我们采用金融相关比率来衡量合肥市金融深化水平的情况。我们一般将金融相关比率指标定义为一国或地区金融资产总量与GDP之比。它与金融深化水平成正比,金融深化水平越大,金融对经济增长的贡献也就越大。货币、债券和股票是金融资产的组成部分。鉴于在合肥市的金融资产组成中股票和债券占的比重较小,而以银行为代表的金融机构占据很高的比重,我们将合肥市金融资产总额表示为金融机构各项存贷款余额之和。“金融相关比率即为金融机构各项存贷款余额之和与GDP之比,用FIR表示”[1]。

表3 2006年-2015年合肥市金融资产总额及金融相关比率 亿元

资料来源:合肥市统计年鉴。

图3 2006年-2015年合肥市金融机构资产总额变化情况 资料来源:合肥市统计年鉴。

由表1-3和图1-3可以看出,合肥市金融存贷款余额快速增长,金融业呈快速发展的趋势。存款余额和贷款余额近几年增长较快,在2008年之前两者增长速度相近,但2008年后存款余额的增长速度逐年高于贷款余额的增长速度。

金融相关比率上升说明金融资产总额的增长速度快于GDP的增长速度。合肥市金融相关比率一直比较平缓,在2009年出现了一个高点,这是由于存贷款余额增加较多的结果。由表1-4 2015年东部十省会城市金融相关比率对比可以看出,北京、上海、南京的金融相关比率分别为8.131、6.255、4.415。合肥市金融相关比率和这些发达城市的差距之大,说明合肥市的金融业发展水平还不高,金融深化水平比较滞后,与经济发展不适应。

表4 2015年东部十省会城市金融相关比率对比

资料来源:省会城市2015年国民经济与社会发展统计公报。

二、合肥市金融业对第三产业经济增长贡献的实证分析

在分析了合肥市第三产业和金融业的发展现状之后,我们采用定量分析的方法来计算合肥市金融业对第三产业经济增长的直接贡献率和贡献度,并且利用VAR模型来进行实证分析。

(一)合肥市金融业对第三产业经济增长的直接贡献分析

金融业对第三产业经济增长的贡献包括直接贡献和间接贡献。“金融业对第三产业的的直接贡献指的是把金融业看做一个独立的产业,计算其创造的增加值在第三产业生产总值中所占的比重。金融业对第三产业的间接贡献指的是从金融服务功能的角度考察金融业对第三产业经济增长的贡献”[2]。这里我们采用定量分析的方法计算合肥市金融业对第三产业的直接贡献率。

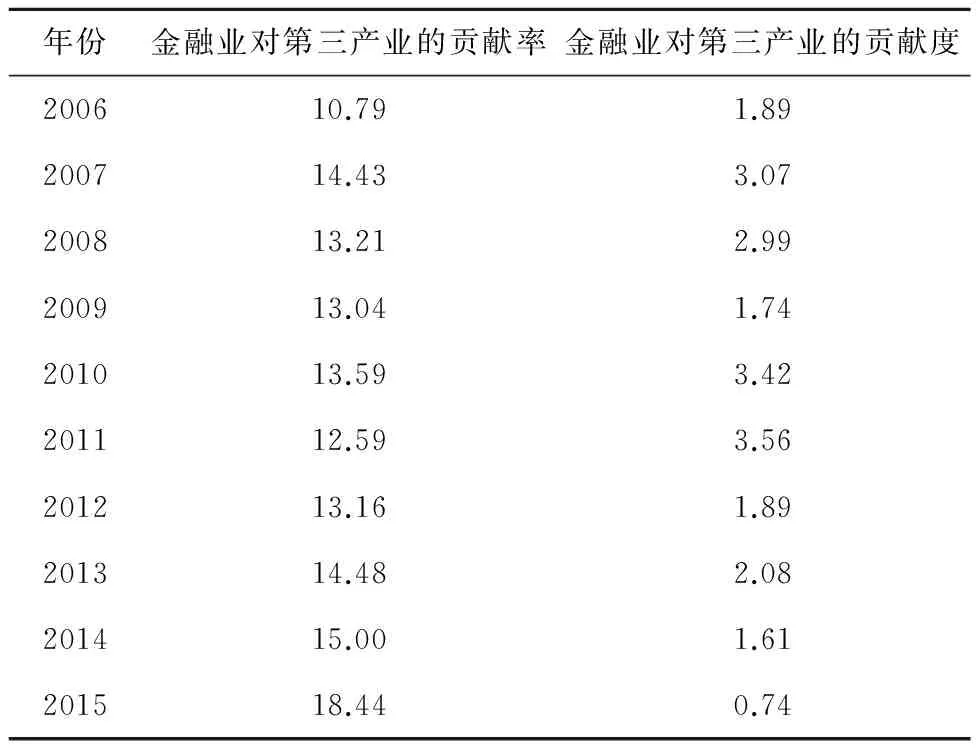

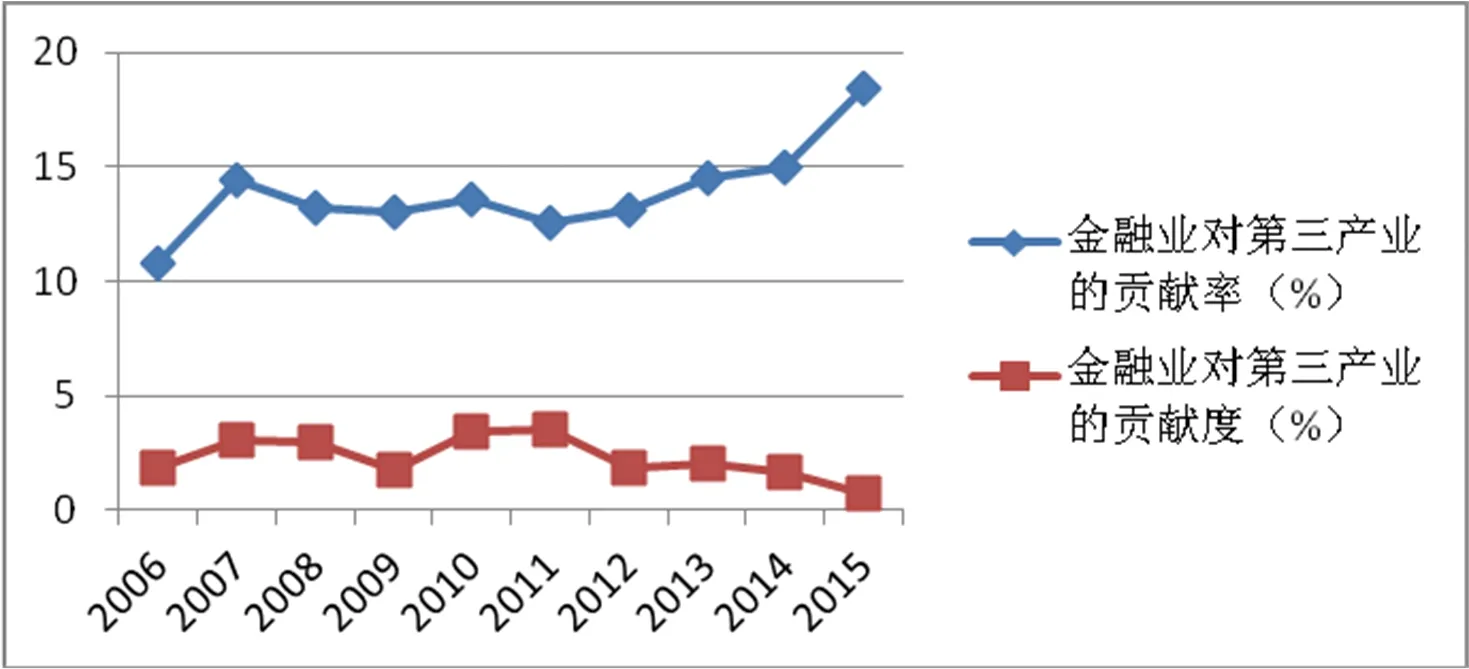

为了准确地反映合肥市金融业对第三产业的直接贡献,我们采用贡献率和贡献度两个指标衡量。金融业对第三产业经济增长的贡献率可以定义为金融业的增加值比上第三产业的增加值,表示第三产业实际GDP每增加百分之一,金融业产值所占比重;金融业对第三产业经济增长的贡献度是用第三产业GDP的增长速度与金融业对第三产业经济增长贡献率的乘积,意义在于金融业增加值每增加百分之一,拉动第三产业GDP增长的百分数。计算合肥市金融业对第三产业经济增长的贡献率和贡献度,可以从多角度反映合肥市金融业增加值对第三产业经济增长的直接贡献及其能力。

由图2-1可以看出,合肥市金融业对第三产业经济增长的贡献率变化幅度比较大。在2006年至2015年的十年间,合肥市金融业对第三产业的平均贡献率为13.87%。于2007年出现拐点达到14.43%,之后2008年由于全球金融危机的爆发,金融业对第三产业的贡献率受到很大冲击出现明显的下降趋势。金融危机过后,金融业对第三产业的贡献率有一个短暂的增长,但贡献率较低,合肥市金融业对第三产业的贡献率出现缓慢上升趋势。说明合肥市金融业对第三产业经济增长的作用有待增加。合肥市金融业对第三产业经济增长的贡献度波动较小,但有下降趋势。从2006年至2015年金融业对第三产业经济增长的平均贡献度为2.30%,同样于2007年出现拐点3.07%。可以看出,合肥市金融业拉动第三产业经济增长的能力还需要进一步提高。

表5 2006年-2015年合肥市金融业对第三产业的贡献率及贡献度变化情况 %

资料来源:根据《合肥市统计年鉴》(2016)数据整理。

图4 2005年-2013年合肥市金融业对第三产业的贡献率及贡献度变化情况 资料来源:根据《合肥市统计年鉴》(2016)数据整理。

(二)合肥市金融业对第三产业经济增长的VAR模型分析

为了更确切地反映合肥市金融业对第三产业经济增长的贡献,我们需要进行进一步的实证分析。在选取了合适的变量之后,对其进行单位根检验、协整检验以及格兰杰因果关系检验,最后进行了VAR模型分析,并得出结论。分析过程如下所示:

1.变量与数据选取

为了全面科学的分析合肥市金融业对第三产业经济增长的作用,根据数据的可得性和指标的代表性,我们采用金融相关比率和贷存比这两个指标来表示合肥市金融业的发展水平。金融相关比率(FIR)是衡量金融深化程度的指标,而贷存比(LSR)是衡量金融效率水平的指标。

我们选取合肥市第三产业的人均生产总值(RGDP)作为增长指标,选取1998年至2013年的经济增长数据和金融发展水平数据作样本。为消除通货膨胀的影响因素,我们采用以1998年居民消费价格指数CPI为基期折算后的真实GDP数据。我们首先对选取的数据进行对数化,使数据趋势线性化,消除数据可能存在的异方差,处理后的指标记为lnRGDP、lnFIR和lnLSR,利用EViews6.0进行实证分析。

2.研究的理论模型

“VAR模型即为向量自回归模型,预测相关联的时间序列系统,分析随机扰动对变量系统的动态冲击,解释经济冲击对经济变量所产生的影响”[3]173。VAR模型把系统中的内生变量作为内生变量的滞后值的函数来构成模型,将单变量自回归模型推广到由多元时间序列变量组成的向量自回归模型。本文选取三个内生变量,并且不考虑外生变量影响的VAR模型的数学表达式

Y=A1Yt-1+…+ApYt-p+εt,T=1,2,…T

3.实证分析

(1)单位根检验

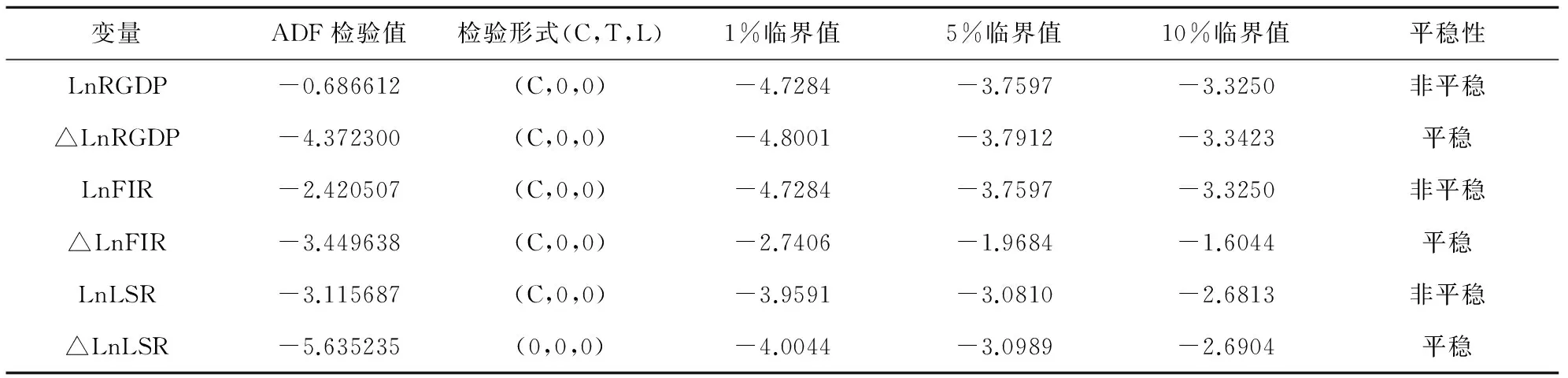

采用时间序列数据,为防止非平稳的时间序列数据可能导致伪回归,需要对数据的平稳性进行检验。利用ADF检验法对lnRGDP、lnFIR和lnLSR三个序列的数据进行平稳性检验。检验结果表6所示:

表6 ADF检验

由表2-2平稳性的检验结果可以看出,三个序列数据lnRGDP、lnFIR和lnLSR都为显著非平稳,说明存在单位根。但它们的一阶差分△LnRGDP、△LnFIR和△LnLSR都为显著平稳,通过了ADF检验,即通过一阶差分后的三个序列数据都是平稳序列。

(2)协整检验

“协整检验主要检验变量之间是否存在长期均衡关系,因为非平稳的时间序列数据的线性组合有可能是平稳的”[5]。因此,我们主要采用Johansen检验来检验三个变量lnRGDP、lnFIR和lnLSR是否具有协整关系。检验结果如表2-3所示:

表7 Johansen协整检验

由表2-3的检验结果可以看出,变量lnRGDP、lnFIR和lnLSR之间存在协整关系。估计得到的协整方程是:

LnRGDP=40.6892-28.8482lnFIR-13.1792lnLSR

根据协整方程,lnFIR与其系数的乘积为负数,而lnLSR与其系数的乘积为正数。说明合肥市金融相关比率FIR与第三产业人均GDP存在负相关关系,而金融机构贷存比LSR与第三产业人均GDP存在正相关关系。这说明合肥市金融机构的贷存比LSR对合肥市的经济增长具有拉动作用,而由于金融机构的存贷款余额的增长速度低于合肥市第三产业经济的增长速度,所以导致了金融机构相关比率的增加反而使得第三产业的经济增长速度降低。这说明了合肥市金融发展的速度比较滞后,需要加快合肥市金融业的发展速度。

(3)格兰杰因果关系检验

格兰杰因果关系检验是检测两个变量之间是否存在因果关系。为了判断三个变量之间是否存在因果关系。因此,我们需要对△LnRGDP、△LnFIR和△LnLSR进行格兰杰因果关系检验,主要检验△LnRGDP分别与△LnFIR和△LnLSR在滞后不同时期的情况下的因果关系。

表8 格兰杰因果检验

(4)VAR模型分析

为了反映合肥市第三产业增长、金融相关比率和贷存比相互间的影响,我们主要基于平稳的△LnRGDP、△LnFIR和△LnLSR构建VAR模型。利用eviews6.0软件,根据LR检验值、AIC准则和SC准则,确定最优的滞后阶数为2,得到VAR(2)模型方程为:

△LnRGDP = 0.5600×△LnRGDP (-1) + 0.3467×△LnRGDP (-2) - 0.2433×△LnLSR (-1) + 0.58975×△LnLSR (-2) + 0.65489×△LnFIR (-1) - 0.48938×△LnFIR (-2) + 0.8462

(ⅰ)

△LnLSR = 0.1207×△LnRGDP (-1) - 0.1602×△LnRGDP (-2) + 0.2152×△LnLSR (-1) + 0.0780×△LnLSR (-2) - 0.3505×△LnFIR (-1) - 0.0423×△LnFIR (-2) + 0.7496

(ⅱ)

△LnFIR = - 0.0247×△LnRGDP (-1) + 0.0055×△LnRGDP (-2) + 0.1963×△LnLSR (-1) + 0.2398×△LnLSR (-2) + 0.1106×△LnFIR (-1) - 0.2029×△LnFIR (-2) + 1.4796

(ⅲ)

首先,对于所得到的VAR模型进行AR根检验,检验模型是否可行。由图2-2可以看出,该模型特征方程的根都落在单位圆内,所以我们可以认为该VAR模型在理论上是可行的、平稳的。然后,对模型进行脉冲响应函数和方差分解分析。

图5 特征方程根分布图

①脉冲响应函数

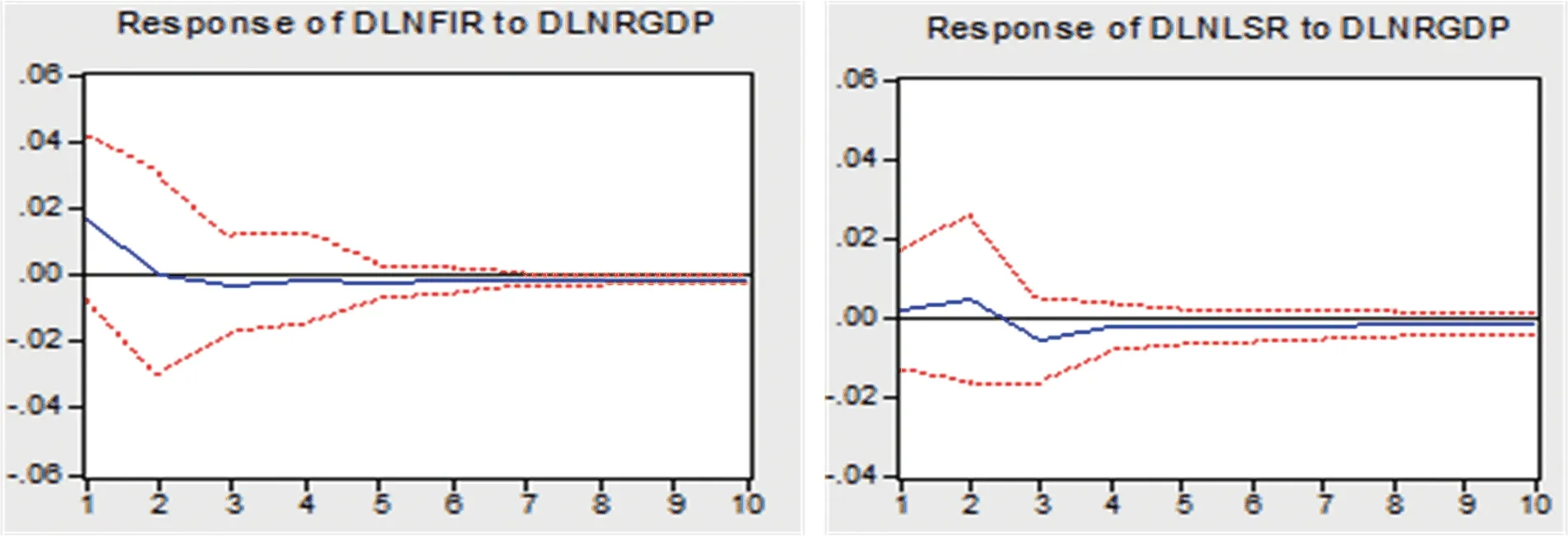

“脉冲响应函数分析方法可以用来描述一个内生变量对由误差项所带来的冲击的反应,即在随机误差项上施加一个标准差大小的冲击后,对内生变量的当期值和未来值所产生的影响程度”[3]173。我们分别分析了第三产业RGDP对金融相关比率(FIR)以及贷存比(LSR)的响应情况。

第三产业RGDP对金融相关比率的响应情况。由图2-3可以看出,给金融相关比率一个正的冲击,在前两期有正的影响,在第二期后转为负的影响,并逐渐趋于零。由于合肥市金融业存贷款余额的增长速度和第三产业GDP的增长速度不一致,所以造成了金融相关比率对第三产业经济增长产生负的影响。

第三产业GDP对金融效率LSR的响应情况。由图2-3可以看出,给金融机构贷存比一个正的冲击,到第二期正的影响达到最大值,随后转为负,在第7期后逐渐趋于零。由于合肥市金融机构贷款额的增长速度低于存款额的增长速度,同时存在融资渠道的多元化,造成了金融效率对经济增长的拉动作用不强。

图6 合肥市金融相关比率和贷存比对第三产业GDP的脉冲响应函数 注释:图中横轴表示冲击的滞后期数,纵轴表示冲击对第三产业RGDP的响应,实线表示脉冲响应函数,代表第三产业RGDP对金融指标的冲击的反应,虚线表示正负两倍标准差偏离带。

表9 方差分解

时期预测标准误差△LnGDP△LnFIR△LnLSR10.04693612.9158041.5048145.5793820.04712412.8141541.4143345.7715230.05102911.2984146.7378241.9637740.05157311.1438446.9279041.9282650.05168011.3316146.9056841.7627160.05174611.4464146.8748241.6787770.05177711.5319546.8362041.6318480.05180111.6110846.7960241.5929090.05182111.6758046.7627841.56142100.05183811.7296146.7358141.53458

②方差分解

方差分解是通过分析每个结构冲击对内生变量变化产生影响的程度来评价不同结构冲击的重要性。由表2-5可以看出,不考虑第三产业人均GDP自身的贡献率,金融相关比率对第三产业人均GDP的贡献度逐年上涨。而金融机构贷存比对第三产业经济增长的贡献率存在递减趋势。由于金融相关比率是衡量金融规模和结构的指标,贷存比是衡量金融效率的指标,所以方差分解的结果表明,合肥市金融业的规模和结构、金融效率能对经济增长产生长期的影响,且金融规模和结构对第三产业经济增长的贡献率要大于金融效率的贡献率。

我们通过建立VAR模型对合肥市金融业发展状况及对第三产业的贡献率进行的实证分析。单位根检验结果表明,我们所选取变量的一阶差分△LnRGDP、△LnFIR和△LnLSR都为显著平稳;协整检验结果表明,合肥市第三产业人均GDP、金融相关比率和贷存比之间存在长期的均衡关系;格兰杰因果关系检验表明,在较短的时期内,合肥市第三产业人均GDP增长是金融机构贷存比增加的原因,但是金融机构贷存比的增加不是第三产业人均GDP增长的原因。在较长的时期内,二者没有因果关系。在较长的时期内,合肥市金融相关比率增长是第三产业人均GDP增长的原因。进一步说明,合肥市金融业效率水平比较低,金融深化水平滞后;通过对所建立的VAR模型进行脉冲响应函数和方差分解分析结果表明,合肥市金融业的规模和结构、金融效率对经济增长有影响,对经济增长的贡献率比较稳定,对第三产业增长的贡献率大于金融效率的贡献率,说明合肥市的金融效率水平要由低于其规模和结构。

三、提高合肥市金融业对第三产业贡献的对策建议

近年来,合肥市金融业发展迅速。但是通过分析我们发现,合肥市金融业发展中的效率水平不高,金融深化滞后等问题影响了金融业对第三产业的贡献。为了提高合肥市金融业对第三产业的贡献,提出了以下四点对策建议。

(一)发展多元金融机构,提高金融机构效率水平

合肥市金融业对第三产业经济增长的贡献低,与金融机构单一性有关。合肥市非银行机构所占比重较小,很难满足经济发展的需求,必须发展多元金融机构,大力发展非银行金融机构,试行发展民营金融机构。一要大力推进村镇银行建设,为农村金融服务提供机构保障。二要大力发展投资性银行机构,以适应资本市场快速发展的需要。三要推进租赁公司、财务公司和担保公司等金融机构的发展。

(二)健全银行机构运行机制,扩大金融业对第三产业的支持力度

健全银行机构的运行机制,充分发挥银行信贷对第三产业经济增长的支持作用。银行的信贷规模对第三产业经济增长的贡献影响较大,提高金融业对第三产业经济增长的贡献。首要的问题是提高银行资金使用效率,扩大对第三产业的信贷规模,对资金短缺的中小企业实施倾斜政策,促进中小企业的快速发展。

(三)加强信用体系建设,不断优化金融生态环境

良好的金融生态环境是金融业健康发展的保证。为此,在提高金融效率和金融深化水平的同时,也要高度重视金融机构和社会企业的诚信教育。要建立完善的诚信机制,对守信行为进行激励,对失信行为进行惩罚。发挥担保业协会的作用,开展担保机构信用评级,为担保机构创造良好的发展环境。充分利用信用约束机制,使之能真正落实到实处,为创建健康诚信的金融环境打下坚实基础。

(四)建立风险预警机制,防范金融风险

金融风险具有很强的传染性和扩散性,会使局部的金融风险扩散到其他的社会经济部门,进而影响整个社会经济。需要建立风险预警机制,防范金融风险。金融机构一方面要建立金融风险指标监测预警机制,定期监测金融安全指标,如资本充足状况指标、信贷收支指标、经营效益指标等。另一方面,要强化金融机构内部的制度建设。建立明确的决策、执行、监督三者相制衡的管理体制,实行清晰的权责制度。政府要简政放权,减少对金融机构的干涉,杜绝采用强制性的行政手段来干预金融机构的运行,让金融机构能够发挥其自我防范风险的作用。

四、结论

首先对合肥市金融业的发展现状进行分析。分别从规模、效率和金融深化水平几个方面考察:在规模上,合肥市金融业的规模水平不断提升,2012年生产总值已突破两百亿,2015年将近400亿。但总规模不大,且增长幅度低于第三产业经济的增长速度;效率上,合肥市金融业在储蓄率和贷存比等方面的水平与发达城市相比还是比较低;金融深化水平上与发达城市也有一定差距。可以初步说明合肥市金融业发展效率水平低,金融深化水平不足。

其次,考察合肥市金融业对第三产业经济增长的直接贡献,从合肥市金融业对第三产业的贡献率和贡献度两个方面进行分析。2006年至2015年,合肥市金融业对第三产业的平均贡献率和平均贡献度分别为13.87%和2.30%。2015年合肥市金融业对第三产业的贡献度只有0.74%,低于全国平均水平。说明合肥市金融业拉动第三产业经济增长的能力不强,有待进一步提高。

最后,通过建立VAR模型对合肥市金融业发展状况及对第三产业的贡献率进行了实证分析。单位根检验结果表明,我们所选取变量的一阶差分△LnGDP、△LnFIR和△LnLSR都为显著平稳;协整检验结果表明,合肥市第三产业GDP、金融相关比率和贷存比之间存在长期的均衡关系;格兰杰因果关系检验表明,在较短的时期内(2到3年),合肥市第三产业GDP增长是金融机构贷存比增加的原因,但是金融机构贷存比的增加不是第三产业GDP增长的原因。在较长的时期内,二者便没有因果关系。无论是在短期的2-3年还是较长的时期内,合肥市第三产业GDP和金融相关比率没有明显的因果关系,进一步说明合肥市金融业效率水平比较低,对第三产业经济增长的作用没有发挥出来;通过对所建立的VAR模型进行脉冲响应函数和方差分解分析结果表明,合肥市金融业的规模和结构、金融效率对经济增长有影响,对经济增长的贡献率比较稳定,合肥市金融业的效率对第三产业经济增长的贡献率小于金融结构和规模的贡献率,说明合肥市的金融效率水平要由低于其规模和结构水平。

[1] 刘茜.河北省金融业对经济增长的贡献研究[D].石家庄:河北经贸大学,2012.

[2] 张展.山东省金融业贡献的实证研究[D].济南:山东大学,2006.

[3] 张大维,刘博,刘琪.Eviews数据统计与分析教程[M].北京:清华大学出版社,2010.

[4] 孙世金.安徽省金融发展与经济增长关系的实证研究[D].合肥:安徽大学,2007.

[5] 过劲松.金融对安徽经济增长的贡献分析[J].安徽行政学院学报,2012,(4).

AnAnalysisoftheContributionRateofFinancialIndustrytotheTertiaryIndustryinHefeiCity

LI Yong1, LI Xinxin2

(1.SchoolofEconomicsandManagement,HefeiNormalUniversity,Hefei230601,China; 2.WuhuNationalTaxBureau,Wuhu241004,China)

The financial sector is the leading industry of the tertiary industry and has an important contribution to the economic growth of the tertiary industry. With the rapid economic growth in Hefei, Hefei financial sector has entered a stage of rapid development. The paper analyzes the contribution status of the tertiary industry and the financial sector in Hefei, and makes an empirical analysis on the contribution rate of the financial sector to the tertiary industry in Hefei. Using the co-integration test, Granger causality analysis and VAR model analysis, the paper makes a careful discussion on contribution of Hefei’s financial sector to the economic growth of the tertiary industry, and at the same time puts forward some suggestions to solve the problems existing in the development of financial sector in Hefei, which will promote the construction of financial sector in Hefei.

tertiary industry; financial sector; VAR model

F062.9

A

1674-2273(2017)05-0069-07

(责任编辑陶有浩)