营改增对交通运输业税负的影响研究

摘要:交通运输业的营改增改革是我国经济形势不断变化和发展的客观需要,但是随着税制改革的不断深化我国的改革步伐和国际水准相比仍然存在个相当的差离,这就需要我国不断完善各项税制。

关键字:交通运输业;试点;增值税:营业税

一、交通运输业营业税与增值税的征收现状

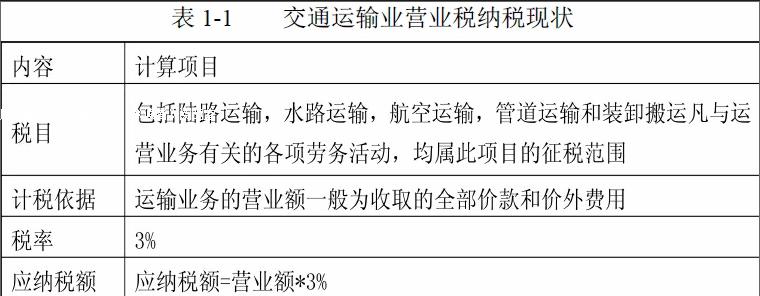

1.交通运输业营业税的征收现状

国家为了有序而方便的进行税收管理工作,在我国的税法中就明确的规定了交通运输业的营业税征收工作内容。

我国在实行“营改增”之前,交通运输业需要缴纳营业税,从上表中就可以看出我国对于交通运输业营业税的相关规定。

二、营改增对交通运输企业税负和利润的影响

1.营改增对交通运输企业税负的影响

我国规定小规模纳税人是不能领用增值税专用发票,只能在计算应纳税额时采用简易方法。我国在“营改增”之前,针对小规模纳税人来说是征收营业税,营业税属于价内税的一种,(营业税应纳税额=营业额*适用税率);而“营改增”之后,对小规模纳税人就要征收增值税而不在征收相应的营业税,由于小规模纳税人的企业规模较小并且会计核算制度不够健全完善,所以小规模纳税人在使用增值税专用发票时无法抵扣进项税额,因此小规模纳税人只能采用简易办法征税。增值税属于价外税的一种,(增值税应纳营业额=销售额*征收率),与营业税相对比来说增值税的销售额=含税销售额÷(1+税率)。

(1)与大型企业的相比较差距进一步拉大

小规模纳税和一般纳税人在“营改增”前后对比来说,享受到的税改利益要较少。这是由于其企业的规模较小,在经济上规模不大,劳动力成本在企业之中一直处于主导地位,这是小企业在“营改增”后无法从国家的相关优惠政策上获得支持的最主要原因。但是大企业中劳动力成本可以通过提高企业的生产率来得到降低,因此大企业在“营改增”后获益必然比小企业要多。这就无形中拉大了小企业与大企业之间的差距。

(2)企业对税改政策认识不足造成的影响

小企业与大型企业相比,在市场信息的掌握上,员工的培训等方面都有一定的差距。所以小企业就不能及时的掌握国家的税改新政策,并且企业员工和企业领导者有可能会对国家的税改新政策不足,这就会对小企业造成经营不利上的不理影响,影响企业的进一步发展。

2.营改增对一般纳税人的税负影响

我国税法规定增值税专用发票只针对可以领购,一般纳税人在计算增值税的纳税额时通常采用购进扣税法进行计算。对于一般纳税人来说采用购进扣税法是能够抵扣企业外购设备和对外提供劳务时所含已纳增值税额的这对企业来说时非常有利的,这也就是通过“营改增”给一般纳税人带来的最大的利好,通过“营改增”的方式使一般纳税人在交纳税款时可以大幅度的降低应纳税额。但是并不说“营改增”对一般纳税人企业的经营只是有利的在改革的过程中也有不利的影响的出现。

(1)对一般纳税人税负的影响

虽然在“营改增”之后,针对一般纳税人来说税收的征收率从3%上升到了11%,表面上来看企业的税率有了明显上升,这样也就可能会产生小部分企业的税负随之上升。但是这种情况的产生只能相对于部分企业而言,绝大多数交通运输企业,在“营改增”之后企业的利益还是在不断扩大。

但是在税改的试点过程中也会出现一小部分交通运输企业的税负不像绝大多数企业那样逐步下降反而出现了不降反升的现象。但这种现象的产生都只是个例并不会影响整个的税改趋势和总体效果。个别企业的特殊现象并不能代表整体效果,税改中绝大多数企业还是获益的。因此,不能简单的认为“营改增”在我国是不成功的。

(2)对一般纳税人企业经营的影响

“营改增”的税收改革从长远来看对整个运输行业是有利的,但是任何事物都有其两面性,我们在改革的过程中不能只看到好的一面同时它的弊端也需要我们有清醒的认识。税改的过程中企业要利用税改所给企业带来的机遇,同时也要提防税改可能会给企业带来的不利。税改后企业税率从3%上升到11%,企业税率明显提升,这就对一些规模较小的交通运输企业造成了税负不降反的局面,企业经营更是举步维艰。

三、营改增对交通运输业上下游企业的税负影响

1.营改增对交通运输业上游企业的影响

(1)减少上游企业乱开发票的现象。我国发票管理办法中明确的规定了如果采购方想要取得增值税的专用发票必须要向销售方(一般纳税人)提供本方企业的相关资质证明(营业执照复印件,国税税务登记证复印件, 增值税一般纳税人资格认定书复印件等)资料,由于国家在增值税发票管理上有这些严格的规定。所以很多的交通运输类企业工作人员为了减少工作量,避免麻烦,都不愿意去开具增值税专用发票。增值税管理办法中明确的说明了我国现阶段实行的是企业购进扣税法,这就要求纳税企业必须要对相关的抵扣凭证进行索取,交通运输业在“营改增”后,就可以有效的减少上游企业在实际工作中乱开发票的现象出现。

(2)企业尽快完善财务制度,转变为增值税一般纳税人。 《中华人民共和国增值税暂行条例实施细则》中明确的说明了一般纳税人要抵扣增值稅销项税额中的进项税额,前提是必须取得了增值税的专用发票,这就对财务人员提出了更高的要求,在日常工作中审核外来原始凭证时,对于可抵扣项的成本类支出,要认真核查是否取得了增值税专用发票,来有效的保证作为抵扣项的成本类支出都能产生有效的进项税额。这就要求在税改之后交通运输业的上游企业要尽快完善企业的财务制度逐步的向一般纳税人进行转变。

2.营改增对交通运输业下游企业的影响

(1)税改促进下游企业分工细化。应纳增值税=该道环节销项税额-上道环节已纳税额,通过这个公式我们能明确的看出增值税实行的是各环节征税制。因此,如若出现了上一环节不纳税或者少纳税的现象,那么在下一环节增值税就不能抵扣或者得不到充分抵扣。在税改之前很到企业考虑到外购运输服务时所出现的营业税的税负问题,都不将运输过程从企业之中进行分离,而是自行开展运输工作。但是在税改后,如果企业外购运输服务的话其所要承担的增值税是可以进行抵扣的,这就使得很多从事生产制造的企业更愿意把运输这一块从企业之中剥离出去,交给专门从事运输的企业去做。这就更有利于交通运输类企业的专业分工更为细化、企业的创新效率提高。endprint

(2)有利于下游企业产品价格下降。税改之后,由于企业的增值税是可以进行抵扣的,这样与之相对应的下游企业的成本也就会有所下降,从而使得企业的产品的价格也就有了下降的空间。

三、结论与展望

1.研究结论

本文通过上述的大量分析资料进行比较研究以后可以得出结论,营业税改征增值税从总体上来说使得交通运输类企业的综合税负率与税改之前相比较是有所增大的。造成这样一个结果的原因我们通过分析可以看出是由三个方面形成的: 首先是由于我国本身对于交通运输业所征收的增值税税率就相对来说偏高,并且国家原有的对于交通运输类企业营业税差额征收的优惠幅度就大于“营改增”以后所产生的影响。其次是由于一般纳税人所产生的进项税额抵扣不足造成。一般纳税人进项税额的抵扣多少直接决定了企业在税改以后税负是否增加,只要一般纳税人进项税额可抵扣的进项税额达到一定的数量之后,企业的税负就会有所下降而不会出现上升的情况。但是在实际的工作之中企业的生产过程受到各种不利的现实因素影响,常常会出现企业在某一个时间段内可抵扣进项税额相对来说较少,这样一来企业的税负可能就会有所加重而不是减少。最后是由于企业本省的资本构成问题所决定的。

2展望

本文认为关于“营改增”的评估方法已经较为成熟,当前研究的重点已不在是研究新的税改评估方法,而应是如何对现有的研究方法进行改进完善,以提高税改中评估的准确性。本文在现有研究成果基础上,通过对交通运输业在税改的过程中出现的问题必然性进行分析,提出了基于“营改增”的目标企业价值评估方法,但该方法还有待完善,认为进一步的研究方向为:

(1)对“营改增”中出现问题的来源及内容,仍需进一步探讨研究,对税改中目标企业所出现的问题应较少涉及主观因素影响,利用科学方法进行研究。

(2)“营改增”中的目标企业应体现全面风险的管理思想,因为税改过程中对企业来说是机遇与风险并存的,目标企业利用此思想可主动提高风险意识,提高税改中对企业的机遇。

参考文献

[1]羅春.“营业税改增值税”对航空运输业的影响及税收政策优化[D].财经财经大学硕士论文. 2012

[2]闫鹏. 交通运输业实施增值税问题研究[D]. 东北财经大学硕士论文. 2011

[3] 肖兴祥. 营业税改征增值税对交通运输企业的税负影响[J]. 财会月刊.2012,

作者简介:

南崇波,助教,研究生,陕西咸阳人,研究方向:会计。endprint