理财避免“穷忙活”

张雯

理财规划的核心是资产配置,要做到家庭财务稳健,需要合理规划家庭的资金和收入,这样一来,不管经历怎样的人生风险和经营风险,家庭都能安稳度过。

对于投资理财,有些人可能怎么也摸不着头脑,理不清该怎么样理财。有人东拼西凑学了很长时间,却依旧只习得了理财的一招半式;有人跟风买了那么多投资品,通算下来却拿着只比银行定期高1%的年化收益而已;还有人明明和隔壁老张同时拥有人生中的第一个20万元,却看他5年内买房又买车,自己拥有的还只是在银行里躺着的20万元……

在人生的不同阶段,面临不同的财务需求,同时也要面对不同的风险,对于不同人群,应如何合理安排资金的分配,才能既保证生活水平,又实现财富的稳定增值,乃至实现财务自由?

设立四个账户

我们常常听各种投资达人说,要分散投资,鸡蛋不要放在一个篮子里。其实,还要把握好一个“度”:不要把鸡蛋都放在一个篮子里,但也不用放在几十个篮子里。毕竟对于大多数人来说,没有那么多鸡蛋,也没有那么多篮子。根据自身情况把每只鸡蛋放到适当的篮子里,才是资产配置的精髓。

如果咨询具有丰富投资经验的专业理财师,他们都会不约而同地给出这样一个建议:建立4个账户。这4个账户相当于将理财篮子一分为四,每个篮子的作用不同,投资者需要做的,就是将不同的“鸡蛋”放到最适合的篮子里,就能保证家庭资金长期、稳定的增长。具体而言,这4个篮子分别是:现金账户、杠杆账户、投资账户和长期收益账户,如图1所示。

把家庭资产分成4个账户这一观点,是全球有影响力的信用评级机构标准普尔提出的最合理稳健的家庭资产分配方式。这是经过标准普尔调研全球10万个资产稳健增长家庭之后所得出的结论,4个账户作用各不相同,资金投资渠道也不同。接下来分别介绍这4个账户的具体功能及其对应的资产配置建议。

现金账户——要花的钱

现金账户是“要花的钱”,主要应付日常开销,建议留足3~6个月的生活费,可以通过活期存款等方式配置,随着互联网技术的普及应用,以余额宝为代表的货币基金发展得很快,因此,这部分资产同样可以配置一定量货币基金。需要注意的是,这个账户的比重一定要控制好,太少不足以覆盖日常开销,而过多会贬值,减少购买力,很多时候正是因为这个账户花销过多,而没有钱准备其他账户。

杠杆账户——保命的钱

这个账户旨在以小博大,应对人生风险,主要通过配置相应保险产品来实现,如社保、商业保险。一般来说,保额至少是年收入的10倍,同时保费不应超过年收入的10%。虽然这个账户在平时发挥不了作用,但到了关键时刻,它将最大程度避免资产损失。

长期收益账户——保值增值的钱

这个账户是“要留的钱”,主要目的是为保证以后的生活品质而储备资金,如孩子的教育金、个人的养老金等。这个账户是不能冒险的,要保证本金不能有任何损失,并做到能够抵御通胀,这就决定了该账户的投资产品收益不一定高,但却要求是长期稳定的。这个账户的配置应建立在保本的基础上,如债券、定期存款、理财分红保险等。建议该账户的投资金额占理财资金的30%以上。

投资账户——生钱的钱

这个账户是“赚钱的钱”,关键是重在收益,主要目的是实现资产的增值,用有风险的投资创造高回报,属于进攻型的配置。可投资的产品众多,如股权投资、房产、股票、基金、古玩字画等。但是,这个账户一定要有合理的占比,以保证其盈亏不会给家庭带来重大影响乃至致命打击。其合理的配置比例保守计算可以按(生存年龄-目前年龄)×100%来估算,年龄越大,配置比例越小。假如一个人目前年龄是40岁,生存年龄按80岁计,那么其投资在高风险领域的资金比例为40%。

图2为4个账户的用途及对应配置产品建议。

资产配置比例

设立了理财的四大账户后,需要考虑的就是这4类账户的投资比例,前文已有简略阐述,但实际上,这些比例并不是自己凭空想象出来随便投的,除了根据公式简单估算投资比例,具体投资时,还要根据以下几个因素,来进行合理的配置。

投资目标

一个合理的投资目标是成功投资的首要条件。目标一旦设定,朝着确定目标努力,可以快速带你走向人生巅峰。

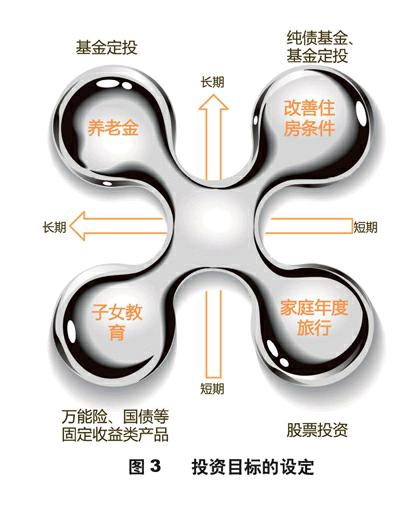

具体而言,投资目标可以分为长期目标和短期目标。不同时期的目标,可以用不同账户来实现。子女教育金、退休金、改善住房条件等未来必须要花的钱,可以存在保值增值的账户中,得到稳定的收益。而诸如做个美容、去旅游度假等非必须花销的钱,就可以存在生钱的账户里,虽然风险大,但即便亏了也不会影响原有生活,赚了则提高生活质量。具体规划及资产配置建议可以考虑如下页图3示意进行。

年龄

年龄大小对于各类型资产配置的比例有着巨大影响,一般而言,可按以下公式计算

(生存年龄-你的年龄)×100%=权益类投资比例

你的年龄×100%=固定收益类的投资比例

前文列出權益类投资比例较为保守,计算标准是以生存年龄80岁计算,实际上若将标准适当放宽,可以将生存年龄延长至100岁,其比例计算为

(100-你的年龄)×100%=权益类投资比例

不同的年龄层对资产配置的要求是有差异的。从这两个公式中,就能清楚了解,年龄越小,风险承受能力越强,也就是说,在其承受能力可接受范围内,可以配置风险相对较高的资产。用一句话总结,就是“年轻多折腾,老来求安稳”。endprint

具体而言,各年龄阶段的资产配置可按照以下原则进行:

25~34岁:这段时期是成家立业期,结婚、购房以及婚后的收支情况等均要考虑,应以加速财富积累,积极配置股票、国债、基金。

35~44岁:此时子女已到了上小学或中学的阶段,在此阶段既需要开始为子女准备高等教育资金,同时也要应对住房贷款的压力,可适当配置股票等理财产品。

45~54岁:这段时期是最具有投资力的年龄层,房贷已还清,收入增加支出减少,理财重点应放在为自己和配偶准备退休金上,投资组合应以积极性和保守性平衡为宜,投资组合应包括股票、基金、债券和定期存款。

55~64岁:这个时期个人的事业和收入已达到高峰,子女也已就业,退休后积蓄与花费成为理财重点,因此应降低收益率目标,增加债券、基金、存款比重。

65岁以后:这个时期不少人已经退休,投资应以安全性为主要目标,主要可投资债券或者债券类基金,也可将大部分退休金购买活得越长领得越多的退休年金险。

投资期限

投资期限越短,高风险资产的比例也应该相对降低。相反,投资期限越长,可以适当提高高风险资产比例。累积财富跨度越长,也就有更多时间去实现目标。

另外,投资过程中切莫忘记复利投资的巨大作用。复利投资时间越长收益越高,在长期投资过程中,充分利用好复利,将得到超乎想象的回报。例如,同样是筹备100万元养老金,投资10年期复利产品,初期投资金额需要46.32万元,投资20年期则降至21.46万元,30年进一步降至7.38万元,40年则只需要投入4.6万元,如图4所示。

个人风险偏好

这是要针对个人对风险的偏好。不仅不同年龄阶段的人对风险的偏好有所不同,同一年龄段的人也会有不同的风险偏好。影响风险承受度的因素有很多,主要与个人的年龄、工作、收入状况、消费习惯、保障情况等有关,如图5所示。

第一,年龄。经验表明,受经济条件和身体条件的影响,不同年龄的人适宜投资股票的比例有所差异。

第二,工作性质。工作性质不同决定了在生活中对资金需求的不同,从而对风险承受能力有一定影响。

第三,置业状况。房产是普通居民一生中的最大开支,置业情况体现了未来的资金需求。

第四,每月衣食住行消费比例。吃、穿、住是生活中的必需开支,这部分占家庭收入的比例决定了日常资金的宽裕程度,从而对风险承受能力有较大影响。

第五,是否购买保险。保障程度不同,对风险的抵御能力也有一定区别。

比较喜欢冒险的人,会抵押房产去炒股、贷款去炒股,而不喜欢冒险的人,可能就想把钱放在银行里。所以,不同风险偏好的人,其资产配置很可能会非常不一样。

建立可行的理财方案

了解了理财需要设置的4个账户及各个账户配置的产品类型、比例,接下来,如何根据自身具体情况,制订一份符合个人需求的完整理财规划呢?

有经验的投资者和专业理财师都知道,真正可行的理财方案,是根据个人的投资目标、年龄、投资期限、个人风险偏好等需求,对各类资产进行不同比例的配置,只有适合自己的理财方案才最有效。

单身一族的理财规划

小白今年24岁,目前单身,刚刚步入工作,月入万元且较为稳定,无房无贷。由于单身,所以除了日常吃住行等花费,并没有其他过多开销。按理说,小白每月的可支配收入也不少,但他却总是“月光”,因为没有合理的规划,在不知不觉中,花光了所有钱,赚再多也存不下钱。小白想趁目前还没有拖家带口,尽可能多赚钱、多攒钱,6年以后能凑足首付款买一套属于自己的房。根据他的期望,图6所示理财方案可能会比较适合他。

新生儿家庭理财方案

张先生,30岁,已经工作6年多,已婚,有了自己的宝宝,虽然每月工资3万多元,但是房贷压力也很大。目前,他的理财目标是6年内换一套更大的房子,那么,图7所示的理财方案更适合他。

需要指出的是,這4个账户就像桌子的4条腿,少了一条都有倒下的危险。如果当前没有准备养老的钱,说明家庭资产配置存在不平衡。这时要问自己:是不是花的钱太多了?或者将资产过多投入股市、房产?希望每位投资者都能认真审视自己当前的财务状况,制订一套符合自己需求的理财方案。

本文编辑:夏淑媛。联系邮箱:258710941@qq.comendprint