并购重组新规:精准打击“忽悠式”重组

韩复龄

而这种信息披露,就是将重要股东减持情况放到桌面上来,这样上市公司重大资产重组是不是为重要股东减持服务的,是不是构成“忽悠式”重组。

充分的信息披露是证券市场的核心原则之一,在证券的发行、上市及交易过程中,良好的信息披露制度及合格投资者风险和责任认知引导,已经成为近期监管实践的共识。2014年12月,证监会公布《公开发行证券的公司信息披露内容与格式准则第26号——上市公司重大资产重组(2014年修订)》,2017年9月21日公布的《公开发行证券的公司信息披露内容与格式准则第26号——上市公司重大资产重组(2017年修订)》则是时隔两年多后对重大资产重组信息披露准则的又一次集中修订。

提高透明度

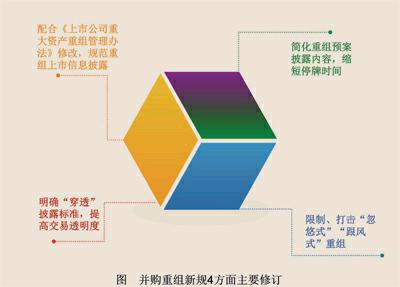

从本次证监会发布的《公开发行证券的公司信息披露内容与格式准则第26号——上市公司重大资产重组(2017年修订)》来看,本次修订主要从4个方面进行完善,见右图。进一步明确了“穿透”披露标准,提高交易透明度,使上市公司重大资产重组的信息披露更加透明。比如,为防范“杠杆融资”可能引发的相关风险,对合伙企业等作为交易对方时的信披要求做了进一步细化:交易对方为合伙企业的,应当穿透披露至最终出资人,同时还应披露合伙人、最终出资人与参与本次交易的其他有关主体的关联关系;交易完成后合伙企业成为上市公司第一大股东或持股5%以上股东的,还应当披露最终出资人的资金来源,合伙企业利润分配、亏损负担及合伙事务执行的有关协议安排,本次交易停牌前6个月内及停牌期间合伙人入伙、退伙等变动情况等。这种“穿透式”的信息披露,显然有利于上市公司信息披露透明化,在一定程度上可防范上市公司“忽悠式”重组。

应该说,近年来上市公司“忽悠式”重组是一个常见现象。而这种“忽悠式”重组主要表现在:

一是涉及多重股权关系不透明。有的基金为了避免信息披露,合伙企业涉及多层股权关系,涉及间接股东近上千人,要弄清这么多最终出资人的情况及与交易各主体之间的关联关系,难度相当大,因为股权向上层次越多,配合度越差;再加上有可能想故意隐瞒相关信息才搞这么复杂的股权关系,更增添了尽职调查的难度。新规明确规定,交易对方为合伙企业的,应当穿透披露至最终出资人,同时还应披露合伙人、最终出资人与参与本次交易的其他有关主体的关联关系。

二是上市公司用“假重组”来配合公司重要股东减持。上市公司首先发布重大资产重组信息,给市场制造炒作的题材,而在市场炒高股价的情况下,上市公司重要股东实施减持套现,随后重大资产重组方案流产。上市公司股价从终点回到起点,但上市公司重要股东却通过这种“忽悠式”重组达到了高位减持的目的。而这种重要股东的减持正是上市公司实施“忽悠式重组”的目的与动机所在。

在这个问题上,证监会此次发布的《公开发行证券的公司信息披露内容与格式准则第26号——上市公司重大资产重组(2017年修订)》显然做到了有的放矢,不仅要求上市公司在重组预案和重组报告书中要披露上市公司的控股股东及其一致行动人对本次重组的原则性意见,而且还要披露控股股东及其一致行动人、董事、监事、高级管理人员自本次重组复牌之日起至实施完毕期间的股份减持计划,并且还要在重组实施情况报告书中披露减持情况是否与已披露的计划一致。这一系列的信息披露,可以认为是在上市公司重大资产重组中,对上市公司重要股东减持计划的全程监督。而这种信息披露,就是将重要股东减持情况放到桌面上来,这样上市公司重大资产重组是不是为重要股东减持服务的,是不是构成“忽悠式”重组。

而在这种信息披露透明的情况下,上市公司公开进行“忽悠式”重组的可能性也会减少。因此,证监会这次对《公开发行证券的公司信息披露内容与格式准则第26号——上市公司重大资产重组(2014年修订)》的修订,特别是对上市公司重要股东减持计划的全程监督,对于限制“忽悠式”重组具有一定的积极意义。

重组新规规范重组上市信息披露

证监会根据《重组办法》对重组报告书等文件的披露要求,对相关信息披露规则进行了相应修订。本次修订后的准则充实了以下3个方面的新内容:

第一,要求重组报告书相应章节披露上市公司已披露的媒体说明会、对证券交易所问询函的回复中有关本次交易的信息,以提高重组报告书披露信息的充分性、完整性。修订后准则除在第四十七条第二款做出明确规定外,还要求将“涉及本次重大资产重组的媒体说明会召开情况、对证券交易所问询函的回复等已披露信息”作为上市公司重大资产重组的申请文件之一。

第二,配合2017年2月再融资新规,修订募集配套资金的披露内容。2017年2月证监会再融资新规规定,上市公司非公开发行股票仅得以发行期首日为定价基准日、发行的股份数量不得超过本次发行前总股本的20%,重组配套融资发行股份亦须适用新規,因此,修订后准则第五十九条第(二)项规定,重组报告书披露配套融资的股份发行情况时,应当披露定价原则、发行数量及占本次交易前总股本的比例、占发行后总股本的比例。

第三,明确交易所对并购重组的监管权。自《重组办法》2014年修订以来,证券交易所对不需要证监会行政许可的重大资产重组交易,通过重组问询函等方式实施监管。本次修订后准则顺应监管实践情况,在第三条第三款明确规定,除证监会外,证券交易所亦有权根据监管实际需要,要求上市公司补充披露其他有关信息或提供其他有关文件。

本文编辑:陈小慧。联系邮箱:fxhchen@foxmail.comendprint