过度自信、市场反馈与管理者最终决策——基于定向增发的实证研究

高伟伟 李婉丽,2 黄 珍

(1.西安交通大学 管理学院,陕西 西安 710049; 2.上海对外经贸大学 会计学院,上海 201620)

过度自信、市场反馈与管理者最终决策——基于定向增发的实证研究

高伟伟1李婉丽1,2黄 珍1

(1.西安交通大学 管理学院,陕西 西安 710049; 2.上海对外经贸大学 会计学院,上海 201620)

以2006—2013年我国沪、深两市上市公司公布的定向增发公告为样本,从信号传递理论出发,基于双向信息流的角度,实证检验管理者对待增发公告市场反馈的态度,并利用行为金融学的理论,将管理者过度自信心理纳入研究范畴,考察管理者认知偏差对其最终决策与市场反馈之间关系的影响。研究表明:总体而言,上市公司管理者在进行定向增发最终决策时会以市场反馈为导向,但是管理者的过度自信心理将削弱其决策的市场反馈导向倾向。

定向增发;市场反馈;过度自信;信号传递

一、引言

2006年5月,我国证监会发布《上市公司证券发行管理办法》,此后,定向增发作为上市公司进行股权再融资的渠道之一,获得快速发展。从万德数据库的统计看,2006—2013年间,通过定向增发进行股权再融资的上市公司已经占到所有股权再融资(公开增发、定向增发与配股)公司总数的86.83%,实际募集资金总额占所有股权再融资募集资金总额的81.40%,定向增发俨然成为上市公司进行股权再融资的主流方式。然而,从实际情况来看,我国上市公司最终对定向增发预案的撤销率也比较高,2006—2013年,上市公司对定向增发预案的撤销率分别为29.44%、41.58%、55.62%、28.21%、23.18%、37.50%、26.23%和32.81%,呈现较高的态势。诸多文献研究指出,定向增发很可能成为大股东获取控制权私人收益或者现金私人收益的工具(章卫东,2010;赵玉芳 等,2011)以及管理者建造“企业帝国”等投资行为的资金来源(田昆儒 等,2014),加之定向增发的实施门槛与信息披露要求都比较低,因此,定向增发备受上市公司青睐。那么既然如此,为何还有如此多的上市公司会撤销已经公告的增发预案呢?众所周知,我国上市公司尚未建立非常完善的管理者监督体系,管理者与股东之间存在严重的信息不对称,公司经营业绩受管理者行为的影响较大,那么,不同特征的管理者所进行的决策是否会对定向增发的最终实施状态产生一定的影响?针对这些问题,现有文献并未给予足够的关注。

Fama于19世纪提出“有效市场假说”(EMH),认为资本市场对公司决策带来的收益与风险具有一定的预见效应,并且会将其反映在公司的股票价格中。国外学者考察了资本市场在公司决策中所发挥的作用,发现市场反馈确实能影响管理者的最终决策(Luo,2005;Kau et al.,2008;Aktas et al.,2009;高伟伟 等,2015),并且管理者是否接受市场的反馈信息,取决于市场反馈所含信息量以及管理者所拥有的私人信息的丰富程度(Jennings et al.,1991)。但是,由于管理者的有限理性(例如,过度自信),资本市场在上市公司的财务决策中只能发挥有限作用(Aktas et al.,2009)。那么,在定向增发过程中,管理者撤销增发预案的决策是否受市场反馈的影响?其非理性心理又会对管理者整个决策过程产生何种影响?

公司所有权与经营权的分离使得管理者拥有对公司资源的控制优势以及相关决策的决定性影响。虽然管理者面临来自大股东以及债权人等利益相关者的多方监督,但是在公司的日常经营活动中,这种行为约束比较有限。由于存在信息不对称,大股东对相关决策的了解主要来自管理者的描述,因此,管理者会竭尽所能甚至通过夸大决策前景以说服股东接受其决策方案。而且,传统的理论分析都是在“管理者是理性经纪人”的假设下进行的,但实际上管理者是有限理性的,其行为并不完全遵循贝叶斯学习法则以及效用最大化原则。因此,从行为金融学的角度出发,分析市场反馈对管理者决策行为的影响尤为必要。而管理者有限理性心理的表现之一便是过度自信,过度自信被认为是影响人们行为最稳固的心理特征(闫永海 等,2010)。

心理学认为,过度自信是一种普遍存在的心理,是一种优于平均(better than average)的认知偏差(Langer,1975)。在公司的管理与经营中,这种认知偏差尤为常见。Roll(1986)提出“自负假说(hubris hypothesis)”来解释公司并购中管理者存在的逆向选择问题。由于存在自我归因偏差(将成功归因于自身能力等主观因素,而将失败归因于周围环境等客观因素)(Billett et al.,2008),在决策中,管理者很容易过度相信自己的判断(Malmendier et al.,2008),从而高估决策所带来的收益,低估决策所产生的潜在风险(姜付秀 等,2009)。过度自信心理不仅会影响管理者对其初始决策的判断,还会对其学习行为(对待市场反馈的态度)产生影响(Aktas et al.,2009),最终导致其决策不利于公司价值的提升。但是与传统理论不同的是,过度自信的管理者对公司股东是忠诚的,他们的决策目的并非追求自身利益最大化,而只是因为他们过度自信。由于受儒家思想的影响,我国企业推崇绝对权威,所以管理者的过度自信程度可能更加严重。因此,本研究以信号传递理论为基础,运用行为金融学的相关理论,探讨市场反馈对管理者定向增发决策的影响,并且将管理者的过度自信心理纳入研究范畴,考察管理者的非理性心理对两者之间关系的影响。

本研究可能的创新和贡献主要体现在两个方面:一是,突破市场反馈对上市公司投资决策影响的框架,将市场反馈效应应用于上市公司的融资决策中,展示了资本市场在公司相关财务决策中的风向标作用,拓展了已有市场反馈效应方面的文献。二是,从行为金融学的角度出发,探讨了管理者的非理性心理,即过度自信对市场反馈与管理者最终增发决策之间关系的影响,揭示了管理者认知偏差带来的公司相关融资决策的潜在风险,对于指导我国上市公司提升决策效率以及加强公司治理等具有重要意义。

二、文献回顾与研究假设

尽管直接检验市场反馈与管理者最终融资决策的文献并不多,但是很多研究都证实了资本市场在公司其他财务决策中所发挥的作用。资本市场具备优于公司本身的强有力的信息挖掘与处理能力(Bond et al.,2012),并且以股票价格作为信息载体传达给上市公司,管理者会从市场的反馈信息中提取有用信息,进而做出改变最初决策或者实施新决策的行为。Kau et al.(2008)基于委托代理和公司治理理论,对上市公司实施的并购行为进行了研究,结果发现当资本市场对公司的并购决策反应不好时,管理者更加倾向于取消最初决策,而且当管理者的自身利益与公司利益绑定愈加紧密时,管理者越容易接受市场的反馈信息。Luo(2005)将公司管理者接受市场反馈信息的行为定义为“学习行为(learning)”,指出当公司取消最初决策的成本比较低、公司内部人与外部人之间的信息不对称程度比较低、公司规模比较小时,管理者更容易向市场学习。Chikn et al.(2011)以及Betton et al.(2014)也验证了市场反馈对管理层并购决策的影响,都得出了相似的结论。Luo(2005)指出,市场的反馈效应不单单适用于公司的并购决策,还应存在于每一个财务决策中。实际上,在上市公司的融资活动(Li et al.,2015)、股票分割(Harris et al.,2011)、信息披露(Gao et al.,2013)以及股票回购(Chen et al.,2009)等财务决策中,市场反馈信息均起到了风向标作用。那么,作为上市公司的股权再融资渠道之一,定向增发过程中,管理者的最终决策应该也会受到市场反馈的影响。基于此,本文提出:

假设1:上市公司定向增发预案的实施与否与市场反馈有关,正的市场反馈会提升管理者完成定向增发预案的概率,而负的市场反馈会降低管理者完成定向增发预案的概率。

Roll(1986)在对公司并购决策的研究中指出,由于傲慢心理(hubris)的存在,管理者可能会忽视市场传来的信号,从而引发低效甚至无效的并购。同样,由于存在过度自信心理等,管理者的很多决策并不完全以市场为导向,市场反馈在公司财务决策中只能发挥有限作用(Aktas,2009)。Heaton(2002)开创性地用实证数据将管理者的过度自信与公司的投资决策联系起来。在此基础上,后续很多研究都对此问题进行了探讨,结果显示,与非过度自信的管理者相比,过度自信的管理者所进行的投资更多,甚至会进行大量的过度投资,并且投资现金流敏感性更高(姜付秀 等,2009;周杰 等,2011)。定向增发一般以购买资产和投资项目为目的,因此,其很可能成为公司资金来源的重要渠道。那么,作为公司内部人,管理者拥有更多的非公开信息,如果受过度自信的影响,则管理者很容易高估自身拥有信息的准确性。因此,作为一种认知偏差,过度自信的管理者往往对于自己的判断能力以及所掌握的知识过于自负,高估决策所带来的收益,而低估市场反馈信息的准确性,因此,他们不太可能考虑市场的反馈信息,从而忽视决策所引发的潜在风险,最终给公司价值的提升带来不利影响。基于此,本文提出:

假设2:与非过度自信管理者相比,受过度自信影响的管理者更不容易接受定向增发的市场反馈信息。

三、研究设计

(一)研究样本及数据来源

本文以2006—2013年间沪、深两市上市公司所公布的定向增发公告为初始样本,并进行了如下处理:首先,选取在样本期间内具有盈利预测的上市公司为研究对象;其次,考虑金融类上市公司的经营极易受政策性的影响,并且其与ST类上市公司的财务决策都具有较大的特殊性,因此,剔除了金融类、ST类以及ST*类的上市公司;最后,剔除相关变量指标数据缺失的样本。最终得到1447个定向增发公告。

与已有研究(以上市公司的首次增发为研究对象,剔除了后续增发样本)不同,为更加准确地把握管理者对市场反馈的态度,本文以上市公司所有的定向增发公告为研究对象,而未剔除多次公告样本。本文的定向增发公告数据来自巨潮资讯网(http://www.cninfo.com.cn),其他数据来自万德数据库,缺失数据通过国泰安数据库进行补充。

(二)研究方法

市场反馈,即资本市场对待上市公司定向增发预案公告的反应,因此,本研究采用事件研究法计算增发公告的市场反馈,并且用市场模型检验增发公告的超额收益。本文所用市场模型如下:

Rit=αi+βiRmt+εit

(1)

其中:Rit为公司i在t交易日的实际收益率;Rmt为市场指数在t交易日的平均收益率(即等权平均法计算的不考虑现金红利的日市场回报率);εit为日超额收益率;累积超额收益率即为特定事件期内εit的累加值。

定向增发过程中存在多个重要的时间点,具体包括董事会决议公告日(即定向增发预案公告日)、股东大会决议公告日、证监会过会公告日(或有)、证监会批复公告日以及实施完毕日等。由于董事会决议公告日后,资本市场(外部投资者)首次能够从公开渠道获得定向增发的相关信息,并且根据信息的流通性,定向增发的确定性随着之后公告的发布不断得到加强。因此,本文选取董事会决议公告日为事件日(即t=0)。为考察资本市场对定向增发公告的短期反应,本研究选取公告日前(-240,-10)天为估计窗口期,选取(-1,3)天为事件窗口期。

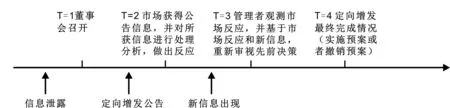

图1定向增发事件的时间轴

图1列出了定向增发事件的时间轴。首次公告发生在T=1(董事会召开)和T=2(市场反馈)之间。定向增发公告发布后,资本市场将获得定向增发的相关信息,并对公司当前以及未来的经营状况进行分析,同时以公司股价上涨或者下跌的形式予以反应。在T=3,管理者会对市场反馈进行观测,而且在此期间,由于股东大会等事件的发生,可能有新的信息出现。基于市场反馈和新信息,管理者会重估先前决策。如果最终(在T=4)公司未能按照预案完成增发,那么说明管理者很可能接受了市场对定向增发公告的反馈信息。需要指出的是,本研究并未考虑定向增发过程中浮现出的新信息对管理者最终决策的影响,也没有考虑增发公告前因监管不当而出现的信息泄露情形。

(三)主要变量界定

1.管理者过度自信的衡量

虽然管理者的过度自信心理对公司决策的影响已成为国内外研究的焦点之一,然而如何对过度自信进行准确衡量仍然是该领域的一个难题。对此,国内外学者开展了诸多有益尝试,试图找寻一些替代变量来量化过度自信心理。目前,用于衡量管理者过度自信的变量主要有管理者所持公司期权或者股票数量的变化(Malmendier et al.,2008;饶育蕾 等,2010)、传播媒介对管理者相关信息的披露或评价(Brown et al.,2007)、管理者相对薪酬的多少(姜付秀 等,2009;余明桂 等,2013)、管理者进行并购的频率(Doukas et al.,2007)、管理者的个人背景特征(余明桂 等,2013)、国家统计局公布的企业景气指数(余明桂 等,2006)以及管理者对公司业绩预测的偏差(姜付秀 等,2009;余明桂 等,2006;Lin et al.,2005)等。不难发现,学者针对如何衡量过度自信展开了大量尝试,但至今仍未达成共识。

同时,考虑到我国资本市场与制度环境的特殊性,针对过度自信的一些计量方法对于我国的上市公司可能并不适用。比如:(1)本文搜集数据时发现,我国上市公司管理层的持股比例与数量都非常低,而且其所持股份的买卖受政策的影响较大,偏离了市场化行为,因此,根据管理层持有公司股票数量的变化来判断其是否存在过度自信不够合理。(2)与西方国家相比,我国尚未建立完全的媒体监督制度,因此,根据媒体评价来判断管理者过度自信的方法也稍有欠缺。(3)企业景气指数是管理层对企业经营状况以及所在行业的预期,但是我国统计局公布的企业景气指数只反映某一行业的发展前景,并不能反映上市公司的微观层面,而且,只有与实际情况相比较,才能判断管理层是否存在过度自信。因此,该方法的合理性也值得商榷。

Lin et al.(2005)利用管理层的盈利预测与公司实际盈利的偏差判断上市公司管理层是否过度自信,结果发现,过度自信的管理者在进行盈利预测时更容易出现高估。我国上市公司业绩预告的披露时间与实际披露时间比较临近,管理层已经对公司的经营状况有所了解,因此,如果管理层在盈利预测时仍然高估,则说明其对公司的经营前景过度自信。有鉴于此,本文参考Lin et al.(2005)的方法,通过比较上市公司业绩预告中的盈利水平与实际盈利水平,并以此作为管理层是否过度自信的判断标准,用OC表示。赋值方法为:若预测盈利水平高于实际盈利水平,则赋值为1;否则,赋值为0。

2.其他关键变量以及控制变量的衡量

(1)因变量用Complete表示,为虚拟变量。赋值标准为:若上市公司最终按照预案完成定向增发,则Complete赋值为1;若首次公告日后的一年有效期内未实施增发(主要包括延长增发有效期和增发转配股等)、上市公司明确公告定向增发失效或者直接明确公告放弃增发,则Complete赋值为0。

(2)市场反馈用CAR表示,为上市公司定向增发公告日(-1,3)天的累积超额收益率。

(3)由于管理者的最终增发决策还可能受到公司财务与经营状况、定向增发特征以及市场环境等其他因素的影响,因此,根据相关文献,本研究设置了以下控制变量:资产负债率(Lev,取自离增发公告日最近的财务报表);增发比例(Frac,定向增发股份数量与增发后公司股份的总数量之比);公司成长性(Growth,上市公司上年末的主营业务收入同比增长率);公司股票流动性(Liquid,公司流通股与增发前公司股份总额之比);股权结构(Holding,第一大股东持股比例,取自离增发公告日最近的财务报告);公司规模(Ln size,用公司上年末总资产的自然对数表示);发行折价(Disct,增发日的股票价格与公告价格之差除以增发日的股票价格);盈利性(ROA,资产收益率,为增发上年末上市公司净利润与资产总额之比);市场环境(Market,公告日前(-60,-1)天日市场回报率的平均值);公司所属行业(Industry,根据证监会发布的《上市公司分类指引》进行控制);年份(Year,根据公司公告所在的年份进行控制)。

(四)模型设计

本文主要验证两个问题:定向增发公告的市场反馈对管理者最终增发决策的影响;管理者的过度自信心理对两者之间关系的影响。研究模型设定如下:

Logit(Complete)=α0+α1CAR+α2OC+α3OC×CAR+α4Q+∑Industry+∑Year

(2)

其中,Q为控制变量。由于因变量是虚拟变量,所以模型采用Logistic回归。为排除异常值与异方差对研究结果的影响,我们对所有连续变量都进行了1%和99%分位数上的Winsorize处理,结果中的标准误都进行了公司水平的聚类处理。同时,考虑到样本的行业跨度与时间跨度,我们在模型中对公司行业(Industry)与年份(Year)都进行了控制。

四、实证结果

(一)描述性统计结果

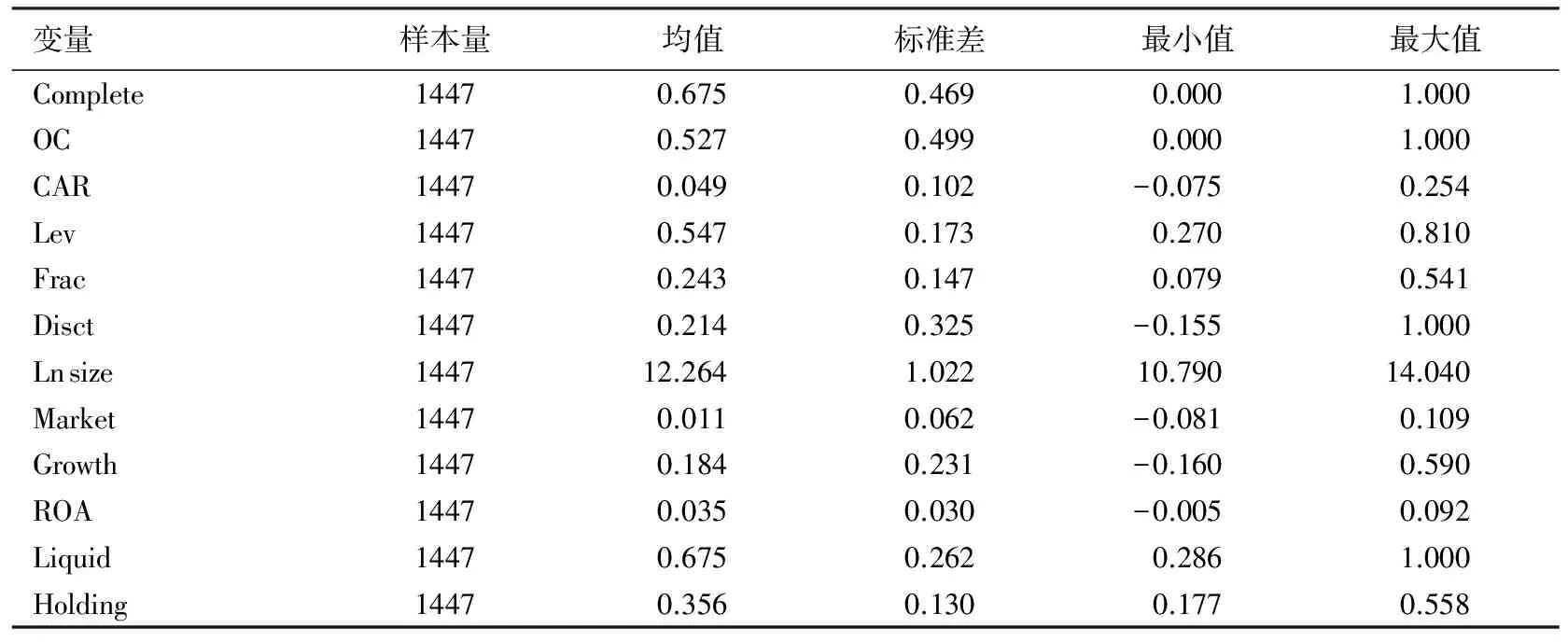

表1报告了各变量的描述性统计结果。从中可见,2006—2013年间,只有67.5%的定向增发公告预案最终被实施,可见定向增发预案的最终撤销率相对较高。而超过一半以上(OC的均值为52.7%)的样本公司,其管理者存在过度自信心理。总体来说,资本市场对定向增发首次公告的反应为正(均值为0.049),说明定向增发公告可以向市场传递公司经营以及未来发展的积极信号,与国内外研究一致(高伟伟 等,2015;徐寿福,2010;Tan et al.,2002)。已有研究普遍认为,公开增发能够向资本市场传递上市公司价值被高估的信号,而定向增发则会向资本市场传递上市公司价值被低估的信号。因此,定向增发公告有助于提升市场投资者对公司未来发展的信心,资本市场总体上将其视为利好信号。

表1 描述性统计结果

表1中其他变量的统计结果显示:进行定向增发的上市公司资产负债率的均值为54.7%,属正常水平,利于风险与收益的相对平衡;上市公司进行定向增发的比例平均为24.3%,平均折价率为21.4%;销售增长率的均值为18.4%,说明具有定向增发需求的上市公司大部分处于成长期;在股权结构方面,第一大股东持股比例的均值高达35.6%,说明我国上市公司的股权相对比较集中。

(二)独立样本T检验

表2是独立样本T检验的结果,其用于比较对于过度自信管理者与理性(非过度自信)管理者来说,市场对定向增发公告的反馈(CAR)的大小。从中可见,对于过度自信的管理者而言,最终按照预案完成增发的公告效应低于最终撤销预案的公告效应(差异为-0.028,但不显著)。对于理性(非过度自信)管理者来说,结果恰恰相反(差异为0.049,在10%的水平下显著),这反映管理者非理性心理对其最终决策的影响:当公告的市场反馈较差(CAR较小)时,理性(非过度自信)管理者会撤销预案,放弃增发;当公告的市场反馈较好(CAR较大)时,理性管理者会按照预案完成增发。然而,当管理者受过度自信心理影响时,由于过分相信自己的判断,市场反馈对其决策的影响较小,因此,其决策行为与理性管理者恰恰相反。

表2 独立样本T检验结果

注:***、**和*分别表示在p<0.01、p<0.05和p<0.1水平下显著;括号内为p值。

(三)市场反馈与管理者最终决策之间的关系

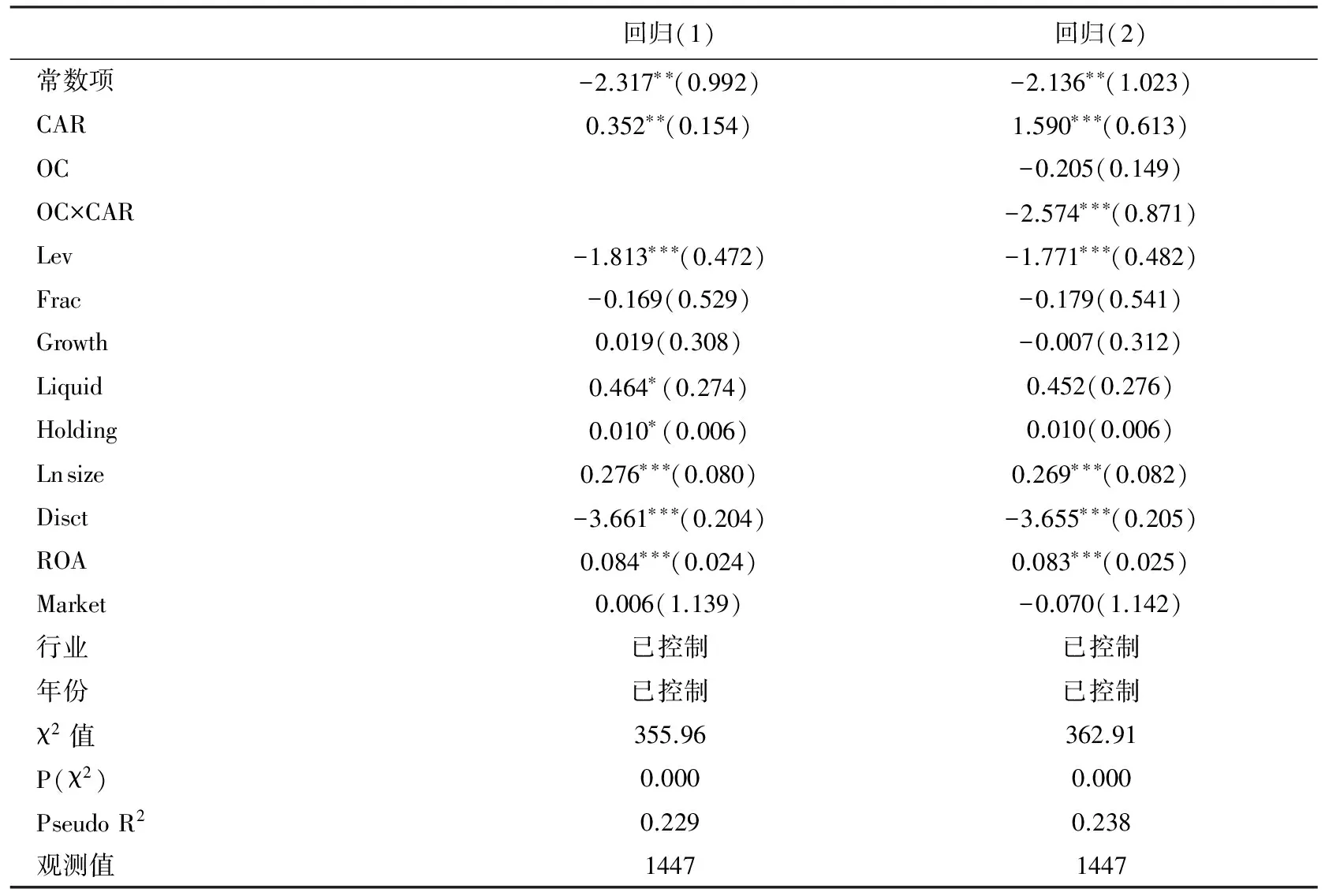

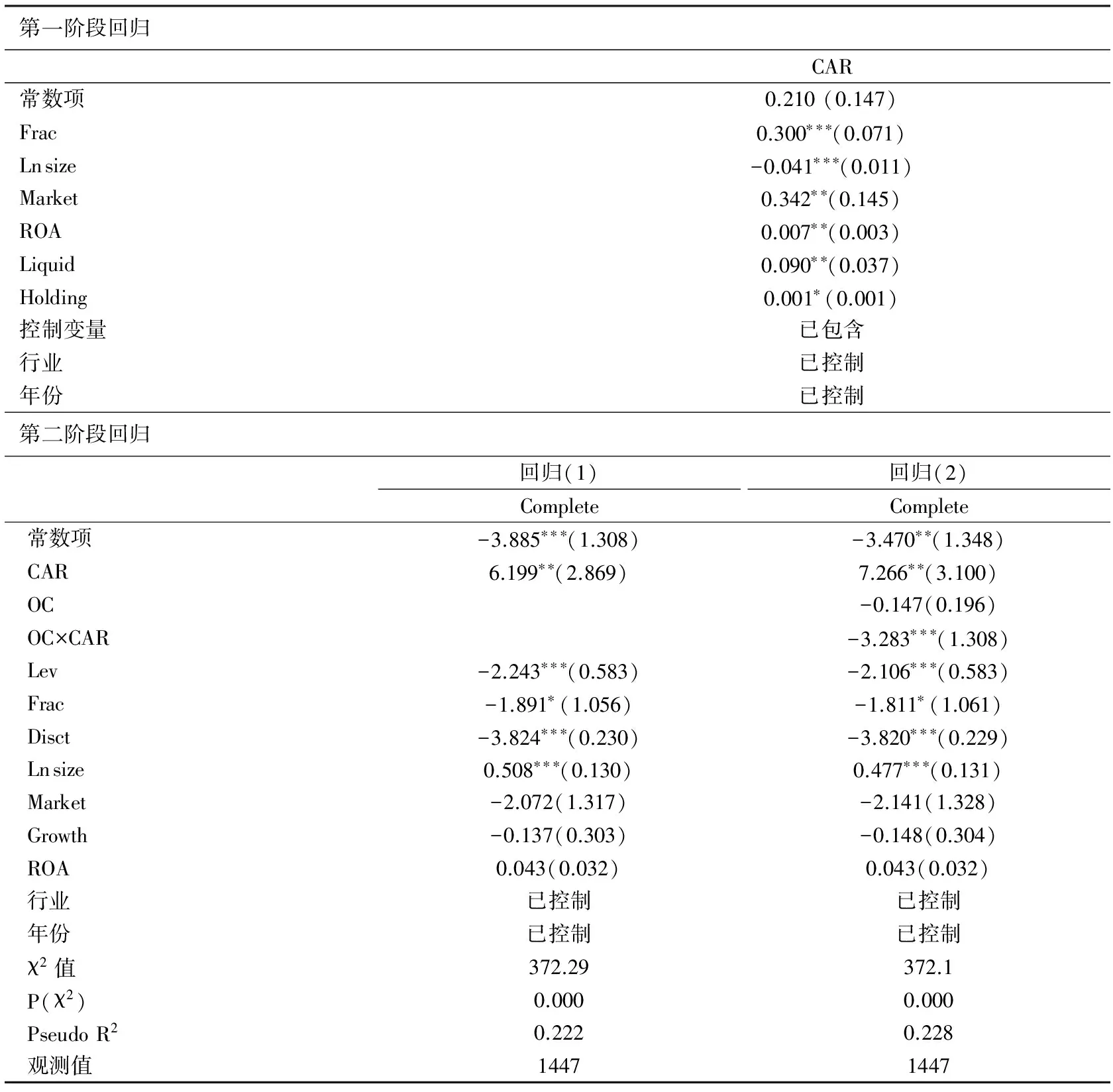

表3是模型(2)的回归结果,其中,回归(1)主要检验上市公司定向增发过程中,市场反馈信息对管理者最终增发决策的影响。

表3 市场反馈与管理者最终决策之间的关系以及过度自信对两者之间关系的影响

注:括号内的值表示稳健性标准误;***、**和*分别表示p<0.01、p<0.05和p<0.1水平下显著。

通过表3可以发现,CAR的系数为正(0.352),并且在5%的水平下显著,这意味着,总体来说,市场对定向增发公告的积极性反馈可以提升管理层最终按照预案完成增发的概率,这与现有研究的结论一致(Luo,2005;Kau et al.,2008;高伟伟 等,2015)。由此说明,在公司的决策过程中,绝大部分管理者能以市场反馈信息作为风向标。因此,假设1得到有效支持。另外,Lev的检验系数显著为负,表明随着公司债务比例的提高,管理者面临来自债权人的监督与干预程度也随之上升。在债权人看来,由于定向增发主要面向公司大股东,而大股东与管理者存在合谋的可能,使定向增发成为大股东与管理者谋取个人私利的工具,因此管理者的增发决策受到来自债权人方面的抑制。Liquid的系数显著为正,表明公司股票的流动性会促进管理者完成定向增发。公司股票的流动性高,意味着股票价格的信息含量较大,因此,较高的股票流动性会通过提升市场反馈的信息含量(Andres et al.,2014),进而影响管理层的最终增发决策。

(四)过度自信对市场反馈与管理者最终决策之间关系的影响

在表3的回归(2)中,我们加入管理者过度自信变量(OC)及其与市场反馈(CAR)的交叉项,以此检验管理者的过度自信心理对市场反馈与管理者最终决策之间关系的影响。从中可见,CAR的系数依然显著为正,与回归(1)的结果保持一致。OC的系数虽然为负,但并不显著;然而,交叉变量OC×CAR的系数却在1%的水平下显著为负,说明管理者的过度自信心理并不会对其最终增发决策产生直接性的影响,而是通过影响管理者对待市场反馈的态度,进而间接影响最终增发决策。管理者的过度自信心理会弱化市场反馈对其最终决策的影响,而且过度自信带来的负效应(-2.574)超过了市场反馈对管理者最终决策的影响(1.590)。但是这只能说明管理者过度自信对管理层是否接受市场反馈态度的弱化效应,并不能准确反映市场反馈对过度自信管理者最终决策的影响。为进一步检验两者之间的关系,本研究将样本分成管理者过度自信与非过度自信两个子样本,分别检验市场反馈与管理者最终增发决策之间的关系。结果如表4所示。

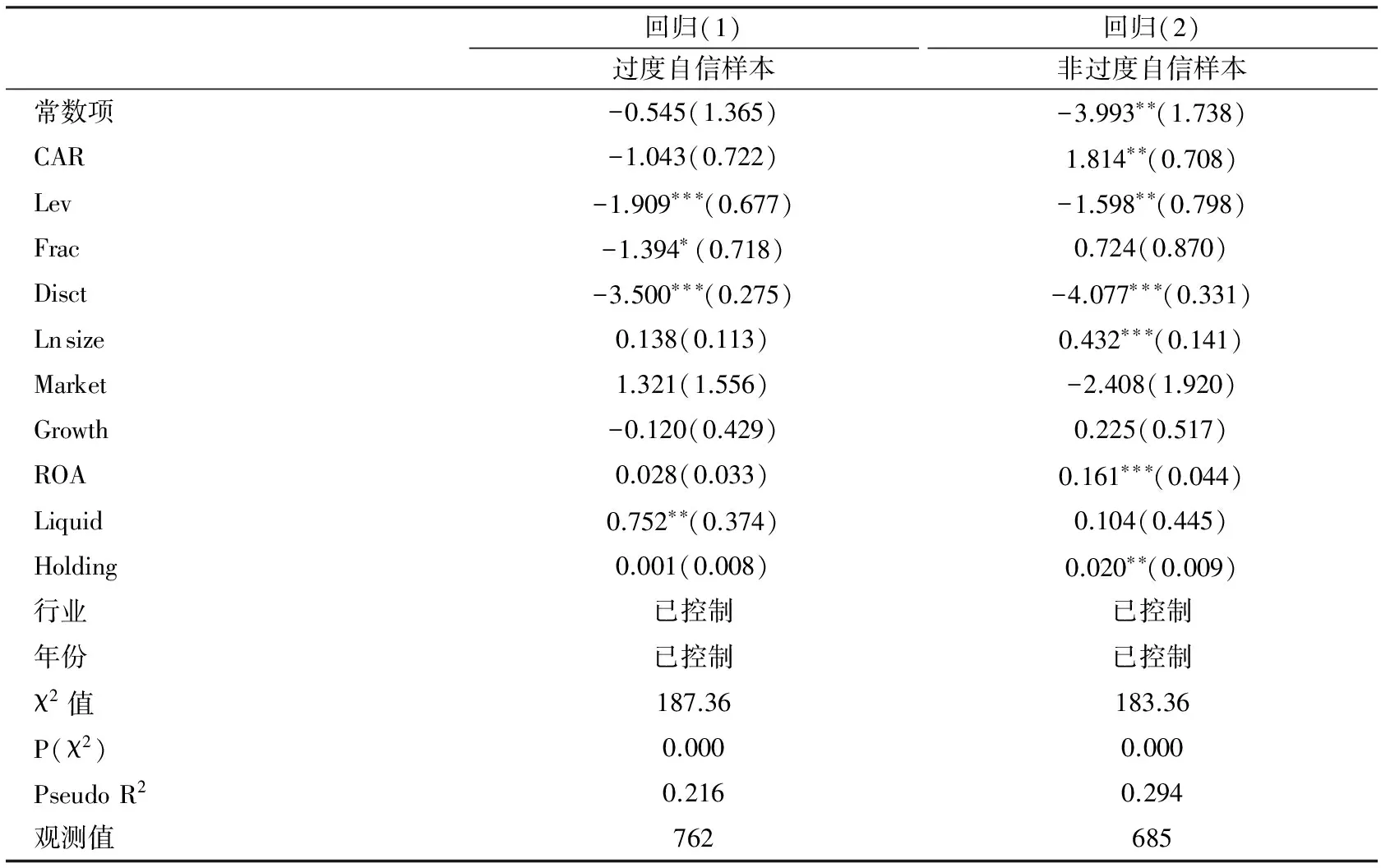

表4 管理者不同心理下,市场反馈对其最终增发决策的影响

注:括号内的值表示稳健性标准误;***、**和*分别表示p<0.01、p<0.05和p<0.1水平下显著。

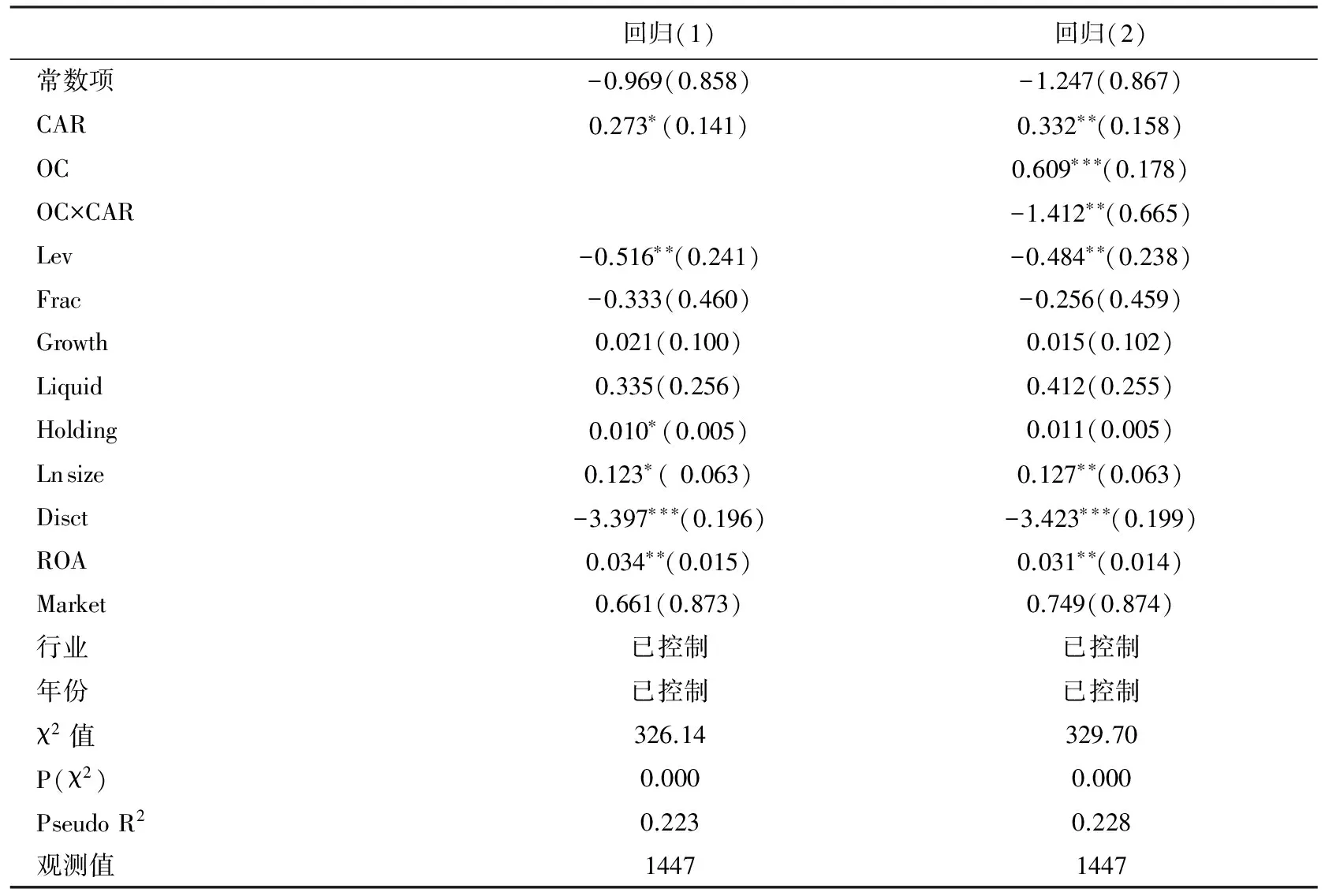

表4的回归(1)只包括过度自信的样本,结果表明,CAR的系数虽然为负,但并不显著,说明当管理者过度自信时,市场对定向增发公告的反馈并不会对其最终增发决策产生影响。受过度自信心理的影响,管理者在最终决策时不会参考市场对增发公告的反馈,但需要指出的是,这只能说明管理层的自负心理,并不能反映其行为的自利性。回归(2)只包括非过度自信的样本,结果显示,CAR的系数在5%的水平下显著为正,说明理性(非过度自信)管理者在最终决策时会以市场反馈为导向,充分考虑资本市场对公司增发事件的态度,从而避免股东利益受损。表3与表4的回归结果充分支持假设1与假设2。

五、稳健性检验

(一)内生性检验

很多文献指出,定向增发的公告效应,即市场反馈会受到公司层面与宏观层面等其他因素的影响(魏立江 等,2008;贾钢 等,2009;徐斌 等,2012)。因此,为防止变量之间的内生性,本研究利用两阶段回归模型(2SLS)对上述结果进行稳健性检验。在第一阶段,先用CAR对其影响变量进行线性回归,估算出CAR的拟合值,然后将其拟合值带入第二阶段进行分析。结果见表5。在第一阶段回归中,市场反馈CAR的影响变量的系数都通过了显著性检验,说明第一阶段的拟合结果比较理想。在第二阶段的回归(1)中,CAR的系数在5%的水平下显著为正;在回归(2)中,CAR与OC×CAR的系数分别在5%的水平下显著为正、在1%的水平下显著为负,说明正的市场反馈会提升管理者按照预案完成增发的概率,而管理者的过度自信心理会弱化这种正向影响,这与上文实证结果一致,说明研究结论具有较强的稳健性。

表5 控制内生性后,市场反馈对管理者最终增发决策的影响

注:括号内的值表示稳健性标准误;***、**和*分别表示p<0.01、p<0.05和p<0.1水平下显著。

(二)变量替代

首先,为进一步强化研究结论的稳健性,不同于实证检验中用上市公司业绩预告中的盈利水平与实际盈利水平的偏差作为管理层是否过度自信的判断标准,在此我们将预测盈利与实际盈利的偏差超过一定幅度(本文选取20%)作为界定管理者过度自信与否的标准,重新进行检验,结果如表6所示。不难发现,研究结论与上文一致。

其次,在实证检验中,我们采用市场模型检验了增发公告的超额收益,在此部分,我们利用市场调整法计算定向增发的累计超额收益率,即假设股票i在第t天的收益率为Rit,市场指数在相同时间段的收益率为Rmt,则这段时间内股票i相对于大盘的超额收益率为:

ARit=Rit-Rmt

(3)

则定向增发在特定时期内的累计超额收益率CARi为:

CARit=∑ARit

(4)

经过变量替代,我们得出与上述检验非常类似的结论,限于篇幅,不再详细报告。综上可知,本文的结论是可靠的。

表6 稳健性检验结果:管理者过度自信的重新判断

注:括号内的值表示稳健性标准误;***、**和*分别表示p<0.01、p<0.05和p<0.1水平下显著。

六、结论、启示及未来研究展望

(一)研究结论

行为金融学理论的快速发展,使得我们可以从一个新的视角来分析管理者的决策行为。在现实中,管理者并不总是自利的或者并非所有的管理者都是自利的,他们也会有“利他主义”(altruism)倾向。因此,本文跳出“理性经纪人”假设的理论框架,从过度自信的视角分析管理者在定向增发中的决策行为。

本文以2006—2013年我国沪、深两市上市公司公布的定向增发公告为样本,从信号传递理论出发,立足于双向信息流的角度,实证检验了管理者对待定向增发公告的市场反馈的态度,并且利用行为金融学的相关理论,将管理者的过度自信心理纳入研究范畴,考察了管理者的认知偏差对其最终增发决策与市场反馈之间关系的影响。研究表明:总体而言,我国上市公司的管理者在进行定向增发最终决策时会以首次公告的市场反馈为导向,但是过度自信心理将削弱管理者决策的市场反馈导向倾向。

(二)理论启示与政策建议

通过本研究的结论可以看出,管理者的认知偏差可能会引发公司相关决策一定程度的“扭曲”,至少在定向增发决策中的确如此。因此,仅仅依靠上市公司内外部的制衡机制来解决委托-代理问题,只是实现了公司股东利益与管理者利益的相对一致,并不能保证管理者决策的有效性与科学性。这一结论对于指导我国上市公司改善决策效率以及加强公司治理等无疑具有重要的意义。因此,在公司的日常经营中,应该提高大股东等治理主体对公司决策的参与度、降低公司管理者权力的集中性以及加强各主体之间的权力制衡,进而抑制由管理者过度自信心理引发的非理性决策,降低非科学决策给公司价值提升带来的不利影响。

(三)研究不足与展望

本研究仍然存在一定的局限性,主要表现在:(1)未考虑公司内部和外部的治理机制与管理者过度自信心理之间的互动关系;(2)将管理团队作为一个整体来分析,而没有考虑团队内不同层次管理者的心理状态;(3)未考虑定向增发预案公告前,由于公司内部监管不力等而导致的信息泄露情况,以及增发过程中浮现出的新信息对管理者最终增发决策的影响。因此,在未来的研究中,可考虑将以上问题纳入分析范畴。

高伟伟,李婉丽,黄珍. 2015. 家族企业管理者是否存在学习行为:基于定向增发的经验数据[J]. 山西财经大学学报(8):91-101.

贾钢,李婉丽. 2009. 控股股东整体上市与定向增发的短期财富效应[J]. 山西财经大学学报(3):70-76.

姜付秀,张敏,陆正飞,等. 2009. 管理者过度自信、企业扩张与财务困境[J]. 经济研究(1):131-143.

饶育蕾,王建新. 2010. CEO过度自信、董事会结构与公司业绩的实证研究[J]. 管理科学(5):2-13.

田昆儒,王晓亮. 2014. 定向增发与投资效率问题研究[J]. 江西财经大学学报(1):61-69.

魏立江,纳超洪. 2008. 定向增发预案公告市场反应及其影响因素研究:基于深圳证券交易所上市公司数据的分析[J]. 审计与经济研究(5):86-90.

徐斌,俞静,李娜,等. 2012. 定向增发公告效应在股市中的异化现象:关于中国证券市场的实证研究[J]. 经济与管理研究(2):72-81.

徐寿福. 2010. 上市公司定向增发公告效应及其影响因素研究[J]. 证券市场导报(5):65-72.

闫永海,孔玉生. 2010. 总经理过度自信对资本结构影响的实证分析[J]. 预测(4):58-63.

余明桂,李文贵,潘红波. 2013. 管理者过度自信与企业风险承担[J]. 金融研究(1):149-163.

余明桂,夏新平,邹振松. 2006. 管理者过度自信与企业激进负债行为[J]. 管理世界(8):104-112.

章卫东. 2010. 定向增发新股与盈余管理:来自中国证券市场的经验证据[J]. 管理世界(1):54-63,73.

赵玉芳,余志勇,夏新平,等. 2011. 定向增发、现金分红与利益输送:来自我国上市公司的经验证据[J]. 金融研究(11):153-166.

周杰,薛有志. 2011. 治理主体干预对公司多元化战略的影响路径:基于管理者过度自信的间接效应检验[J]. 南开管理评论(1):65-74.

AKTAS N, DE BODT E, ROLL R. 2009. Learning,hubris and corporate serial acquisitions [J]. Journal of Corporate Finance, 15(5):543-561.

ANDRES C, CUMMING D, KARABIBER T, et al. 2014. Do market anticipate capital structure decisions? Feedback effects in equity liquidity [J]. Journal of Corporate Finance, 27(34):133-156.

BETTON S, ECKBO E, THOMPSON R, et al. 2014. Merger negotiations with stock market feedback [J]. Journal of Finance, 69(4):1705-1745.

BILLETT M T, QIAN Y. 2008. Are overconfident CEOs born or made? Evidence of self-attribution bias from frequent acquirers [J]. Management Science, 54(6):1037-1051.

BOND P, EDMANS A, GOLDSTEIN I. 2012. The real effects of financial markets [J]. Annual Review of Financial Economics, 4(1):339-360.

BROWN R, SARMA N. 2007. CEO overconfidence,CEO dominance and corporate acquisitions [J]. Journal of Economics and Business, 59(5):358-379.

CHEN H, CHEN Y, HUANG C, et al. 2009. Managerial responses to initial market reactions on share repurchases [J]. Review of Pacific Basin Financial Markets and Policies, 12(3):455-474.

CHIKN S, FILBIEN J. 2011. Acquisitions and CEO power:evidence from French networks [J]. Journal of Corporate Finance, 17(5):1221-1236.

DOUKAS J A, PETMEZAS D. 2007. Acquisitions,overconfident managers and self-attribution bias [J]. European Financial Management, 13(3):531-577.

GAO P, LIANG P J. 2013. Informational feedback,adverse selection,and optimal disclosure policy [J]. Journal of Accounting Research, 51(5):1133-1158.

HARRIS O, MADURA J. 2011. Why are proposed spinoffs withdrawn [J]. Quarterly Review of Economics and Finance, 51(1):69-81.

HEATON J B. 2002. Managerial optimism and corporate finance [J]. Financial Management, 31(2):33-45.

JENNINGS R H, MAZZEO M A. 1991. Stock price movements around acquisition announcements and management′s response [J]. Journal of Business, 64(2):139-163.

KAU J B, LINCK J S, RUBIN P H. 2008. Do managers listen to the market [J]. Journal of Corporate Finance, 14(4):347-362.

LANGER E J. 1975. The illusion of control [J]. Journal of Personality and Social Psychology, 32(2):311-328.

LI W, GAO W, SUN W. 2015. Do managers in Chinese family firms learn from the market? Evidence from Chinese private placement [J].Journal of Applied Business Research, 31(2):471-488.

LIN Y, HU S, CHEN M. 2005. Managerial optimism and corporate investment: some empirical evidence from taiwan [J]. Pacific-Basin Finance Journal, 13(5):523-546.

LUO Y. 2005. Do insiders learn from outsiders? Evidence from mergers and acquisitions [J]. Journal of Finance, 60(4):1951-1982.

MALMENDIER U, TATE G. 2008. Who makes acquisitions? CEO overconfidence and the market′s reaction [J]. Journal of Financial Economics, 89(1):20-43.

ROLL R. 1986. The hubris hypothesis of corporate takeovers [J]. Journal of Business, 59(2):197-216.

TAN R S K, CHNG P L, TONG Y H. 2002. Private placements and rights issues in Singapore [J]. Pacific-Basin Finance Journal, 10(1):29-54.

(责任编辑 张建军)

Overconfidence,MarketFeedbackandManagers′FinalDecisions:EvidencefromChinesePrivatePlacement

GAO WeiWei1LI WanLi1,2HUANG Zhen1

(1.School of Management,Xi′an Jiaotong University, Xi′an 710049;2.School of Accounting,Shanghai University of International Business and Economics, Shanghai 201620)

Based on signaling theory, this paper empirically investigates the relation between managers′ final decisions in private placement and market feedback, using a sample of announced private placements from Shanghai and Shenzhen Stock Exchanges from 2006 to 2013. The study takes managers′ overconfidence into account to examine its effect on the relation between managers′ final decisions and market feedback to the announcements. The analysis suggests that managers′ final decisions are market feedback-oriented. Supplementary testing indicates that managers, affected by overconfidence, tend to ignore the market feedback when they make final decisions on whether to implement the private placement as previously announced.

private placement; market feedback; overconfidence; signaling

2016-05-09

高伟伟(1988--),女,山东德州人,西安交通大学管理学院博士生。 李婉丽(1963--),女,陕西西安人,西安交通大学管理学院教授,上海对外经贸大学会计学院教授,博士生导师。 黄 珍(1989--),女,河南南阳人,西安交通大学管理学院博士生。

教育部人文社会科学研究西部和边疆地区青年基金项目“重要性判断、公司治理与财务重述信息披露”(14XJC790001)。

F272.3

:A

:1001-6260(2017)07-0088-11

10.19337/j.cnki.34-1093/f.2017.07.009